Содержание

Список документов для оформления ипотеки

- Требования банка к заемщику

- Какие документы нужны для заявки на ипотеку

- Какие дополнительные документы нужны при разных видах ипотеки

- Ипотека по двум документам

- Для молодой семьи

- Ипотека с материнским капиталом

- Для пенсионеров

- Военная ипотека

- Какие документы необходимы после одобрения заявки

- При покупке новостройки

- При покупке на вторичном рынке

Документы для ипотеки

Сбор документов – кошмар любого заемщика. Какие точно нужны? В каком порядке собирать? Что для первичного пакета, а что для вторичного? Какие на новостройку? А по маткапиталу? Какие есть условия получения ипотеки? Чтобы помочь вам, мы собрали и разложили по полочкам ответы на самые популярные вопросы о документах для ипотеки.

Требования банка к заемщику

Чтобы получить кредит, еще до сбора бумаг, надо проверить, подходите ли вы под требования банков.

Существуют общие требования, которые к вам как к потенциальному заемщику предъявят в любом банке. А есть дополнительные – они зависят в основном от выбранной программы и вашего статуса.

Общие требования – это гражданство Российской Федерации, постоянная или временная регистрация в том населенном пункте, где вы планируете обратиться в банк, и стабильная занятость. Общий стаж работы должен быть не меньше 1 года, а непрерывный стаж на последнем месте – от трех до шести месяцев.

Обычно минимальный возраст для оформления ипотеки – это 21 год, но в некоторых банках можно оформить ипотеку и с 20 лет. Максимальный возраст (на момент полного погашения) обычно 75 лет, но может быть и больше – это надо уточнять в банках, которым вы собираетесь отправлять заявки.

Совет от банка:

На всех этапах оформления ипотеки – от выбора кредитора до подписания договоров – уточняйте информацию по всем требованиям и наборам документов в выбранном банке. Не полагайтесь только на общую информацию – это сэкономит вам время, если требования вашего кредитора немного отличаются от стандартных.

При изучении вашей анкеты банк обратит особое внимание на доходы и расходы: насколько стабилен доход и какая сумма остается после всех обязательных расходов. От этого анализа будет зависеть размер одобренной суммы. Поэтому для подачи заявки вам понадобится справка 2-НДФЛ или по форме банка, заверенная работодателем.

Если вы собственник компании или индивидуальный предприниматель, то к вам будет предъявлено дополнительное требование – возраст бизнеса. Обычно – не меньше 1 года.

Если вы проходите по всем требованиям – приступайте к сбору бумаг.

Какие документы нужны для заявки на ипотеку

Чтобы получить предварительное решение, надо будет подать заявление-анкету и подготовить первичный пакет:

- заявление-анкета на получение кредита (чтобы сэкономить время – заполняйте онлайн),

- паспорта заемщика, созаемщиков и поручителей (если они есть),

- ИНН и СНИЛС всех участников,

- информация о трудовом стаже – это копии трудовой книжки или договора, заверенные работодателем.

Если у вас электронная трудовая, то получите выписку через Госуслуги или Пенсионный фонд,

Если у вас электронная трудовая, то получите выписку через Госуслуги или Пенсионный фонд, - военный билет – для мужчин младше 27 лет.

Подтверждение дохода будущего заемщика зависит от типа занятости.

Если вы работаете по найму, достаточно будет справки 2-НДФЛ или по форме банка, заверенной работодателем.

Для индивидуальных предпринимателей дополнительно надо собрать:

- свидетельство о государственной регистрации,

- ИНН,

- копию балансового отчета,

- налоговую декларацию за прошлый год,

- информацию обо всех налоговых платежах в бюджет.

Адвокаты и нотариусы должны предоставить:

- лицензию,

- основной государственный регистрационный номер,

- справку 2-НДФЛ (если отчисляют налоги через агента),

- налоговую декларацию за предыдущий год,

- баланс за год с данными об адвокатской или нотариальной практике,

- информацию обо всех налоговых платежах в бюджет.

Дополнительно у ИП, адвокатов и нотариусов банк может запросить выписку по расчетному счету, информацию о деятельности конторы, патент или сертификат на имя заемщика, устав и штатное расписание компании.

Скорее всего банк попросит документально подтвердить, что у вас есть деньги для первоначального взноса. Для этого подойдет выписка по банковскому счету или справка об остатке средств на карте – зависит от того, где вы храните деньги.

Совет от банка:

Чтобы вам одобрили лояльные условия – соберите как можно больше подтверждений вашей платежеспособности. Это могут быть справки о регулярных (зарплата) и нерегулярных (подработка на условиях самозанятости) доходах, выписки со всех счетов (депозитных, накопительных, инвестиционных, текущих), документы, подтверждающие владение движимым и недвижимым имуществом, ценными бумагами и пр.

Если вы подаете заявку на льготную программу, то банк может запросить у вас дополнительные бумаги, в зависимости от требований самой программы. Например, такие:

Например, такие:

- заявление об участии в социальной ипотечной программе,

- свидетельства образования, повышении и подтверждении квалификации и пр.,

- сведения о научных работах, исследованиях, публикациях в научных изданиях,

- характеристика с работы,

- свидетельство о заключении брака или разводе,

- свидетельства о рождении или паспорта детей,

- согласие на обработку персональных данных.

Первичный пакет можно собрать из копий – читаемых, четко пропечатанных, с печатями и подписями специалиста, который их заверил. Этого будет достаточно для предварительной оценки. Если оценка положительная и вас устраивает предложенная сумма – выбирайте жилье и собирайте остальные бумаги. При подаче полного пакета вам надо будет предоставить оригиналы.

Если вы задумываетесь об ипотеке, рассчитайте ежемесячный платеж на калькуляторе Совкомбанка. Срок кредитования, размер первоначального взноса и желаемый объем займа позволят подсчитать ежемесячный платеж.

Какие дополнительные документы нужны при разных видах ипотеки

Дополнительные документы кредитор запросит у вас в зависимости от программы и от вида ипотечного кредита, который вы планируете оформить. Разберем основные группы.

Ипотека по двум документам

Это не специальная программа, а пункт в анкете, который применяется, если будущий заемщик не может подтвердить свой доход (например, работает неофициально). Тогда при подаче заявления-анкеты нужно будет только подтвердить личность двумя документами. Первый – традиционно паспорт гражданина РФ, а второй клиент выбирает из списка, установленного кредитором. Дополнительным удостоверением может быть:

- загранпаспорт,

- паспорт моряка или военнослужащего,

- военный билет,

- водительские права,

- СНИЛС.

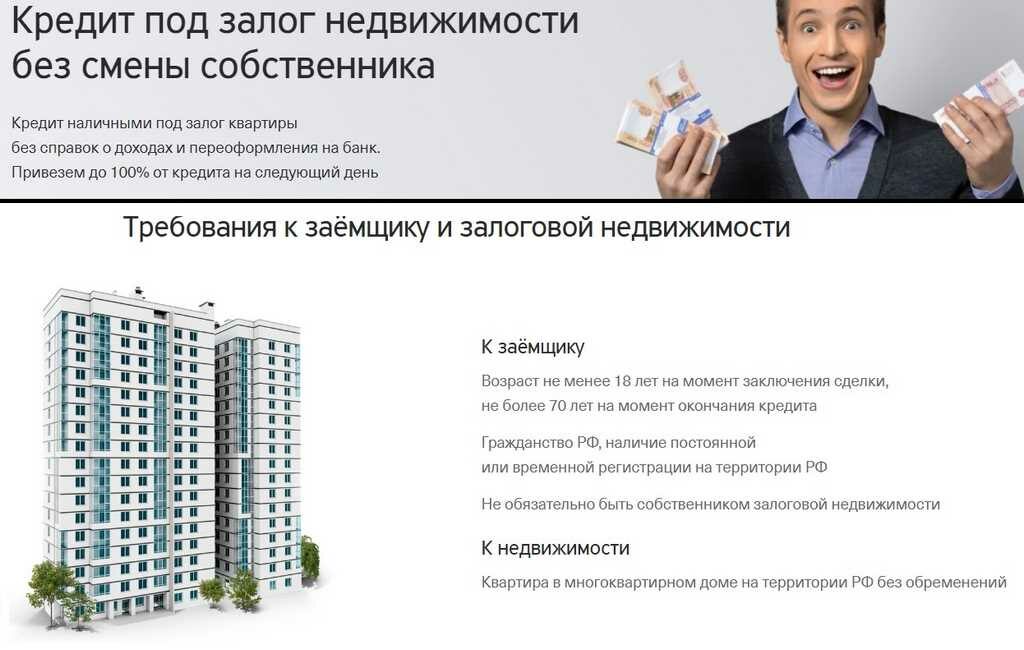

Конечно, кроме подтверждающих личность понадобятся и другие бумаги. Например, чтобы взять ипотеку под залог собственного имущества, надо предоставить документы, которые подтверждают владение этим имуществом.

Для молодой семьи

Чтобы участвовать в программе для молодой семьи, помимо основных документов надо приложить:

- свидетельство о заключении брака,

- свидетельства о рождении (усыновлении) или паспорта детей,

- документы на залоговое имущество,

- подтверждение, что у заемщика есть собственные деньги на первоначальный взнос (например, сертификат на материнский капитал, выписка с банковского счета и др.).

Ипотека для молодой семьи

Ипотека с материнским капиталом

Если вы решили оформить ипотеку и использовать маткапитал в качестве первоначального взноса, то приложите к основному пакету:

- сертификат, подтверждающий право получения материнского капитала,

- справку из пенсионного фонда об остатке суммы маткапитала,

- свидетельства о рождении или паспорта всех детей,

- свидетельство о заключении брака,

- брачный контракт – если есть.

Для пенсионеров

Выдача кредита клиенту в возрасте – операция рискованная. Риски выше, чем когда клиент в трудоспособном возрасте. Поэтому если вы пенсионер, то при оформлении, например, ипотеки просто примите повышенные требования как данность. Как правило, по пенсионной ипотеке первоначальный взнос составляет 20-30%. Ставка обычно выше, чем для заемщика допенсионного возраста, а привлечение супруга(-и) или трудоспособных родственников в качестве созаемщиков или поручителей – обязательное условие.

Риски выше, чем когда клиент в трудоспособном возрасте. Поэтому если вы пенсионер, то при оформлении, например, ипотеки просто примите повышенные требования как данность. Как правило, по пенсионной ипотеке первоначальный взнос составляет 20-30%. Ставка обычно выше, чем для заемщика допенсионного возраста, а привлечение супруга(-и) или трудоспособных родственников в качестве созаемщиков или поручителей – обязательное условие.

Если собираетесь подавать заявку на пенсионную программу, приложите к стандартным бумагам:

- выписку из Пенсионного фонда и другие подтверждения дополнительного дохода (если он есть),

- паспорта и документы о доходах созаемщиков и поручителей,

- информацию о льготах, если они вам положены (например, о субсидии от государства),

- подтверждение личного страхования.

Ипотека для пенсионеров

Совет от банка:

К сожалению, по пенсионной ипотеке высок риск отказа, поэтому лучше подать заявки в несколько банков.

Одобрения – если их будет несколько – не обязывают вас к оформлению.

Военная ипотека

Военнослужащие-контрактники могут оформить в ипотеку дом с землей, квартиру в новостройке или на вторичном рынке.

К общему пакету надо приложить:

- заверенную копию контракта;

- свидетельство об участии в накопительно-инвестиционной системе с отметкой о вступлении в право на оформление целевого кредита на жилье;

- свидетельство о заключении брака или разводе;

- согласие супруги(-а) – если есть – на участие в программе, заверенное нотариусом.

Банк может запросить информацию о дополнительном доходе, образовании, движимом и недвижимом имуществе.

Какие документы необходимы после одобрения заявки

Набор документов для покупки в ипотеку первичного и вторичного жилья будет отличаться. И для новостройки он существенно меньше, потому что у нового здания еще нет износа, квартира пока никому не принадлежала и там никто не мог быть прописан, не могло быть незаконной – впрочем, и законной тоже – перепланировки.

При покупке новостройки

Для покупки жилья в новом доме вам понадобится договор с застройщиком на участие в строительстве или инвестировании, план и кадастровый паспорт, экспертная оценка квартиры и разрешение на строительство (этот пакет берем у застройщика)

Документы для новостройки

Совет от банка:

Если хотите сэкономить время на сборе бумаг на квартиру – выбирайте вариант у застройщика, с которым сотрудничает банк.

При покупке на вторичном рынке

Набор документов для покупки вторичного жилья будет один – независимо от программы кредитования.

- Подтверждение права собственности продавца на жилье.

- Основание на возникновение права собственности продавца (например, дарение, купля-продажа, наследование).

- Выписка из домовой книги или справка о прописанных жильцах с основанием выписки. Все должны быть сняты с регистрации до сделки.

- Справка из Бюро технической инвентаризации с планом жилья + его оценка.

- Технический и кадастровый паспорта (или выписка с кадастровым номером для частного дома).

- Экспертная рыночная оценка стоимости недвижимости (список доверенных организаций надо узнать в вашем банке).

- Справка из ЕГРН об отсутствии обременения.

- Нотариально заверенное согласие супруга(-и) на продажу жилплощади, если это совместно нажитое имущество. Если продавец не состоит в браке, то должен подтвердить это справкой или свидетельством о разводе.

- Справка о состоянии лицевого счета, из которой видно – есть ли долги по коммунальным платежам.

Что нужно чтобы взять ипотеку в 2023 году? Документы для оформления и условия

Ипотека – наиболее быстрый и простой способ приобретения личного жилья для многих семей в России. Стабильный доход, положительная кредитная история и соответствие требованиям банка – главные условия ипотечного кредитования без проблем и отказа. Далее рассмотрим подробнее, что нужно, чтобы взять ипотеку в 2023 году.

Требования к заемщику

Ипотеку в банках Российской Федерации в подавляющем большинстве случаев может получить только гражданин страны, хотя некоторые коммерческие финансово-кредитные организации готовы предоставить иностранцам такую возможность. Большое значение имеет прописка или регистрация заемщика в регионе банка.

Сбербанк и любой другой коммерческий банк не выдает ипотечные ссуды лицам младше 21 года, предельный возраст получения кредита: 55 лет – для женщин, 60-65 лет – для мужчин. Наибольшим весом в принятии положительного решения относительно заемщика обладает его стабильный доход.

Стабильный доход

Самый важный критерий, подтверждение которого означает для банка достаточное количество дохода у заемщика для своевременного погашения регулярных платежей. Какие особенности в глазах банка – явные преимущества:

- Официальная работа на основании трудового договора.

- Трудовой стаж на одном и последнем месте работы 1-3 года.

Для того чтобы взять ипотеку, нужно отработать на последнем месте минимум полгода, однако длительный стаж и отсутствие «перебежек» значительно увеличивают шансы на положительный ответ.

Для того чтобы взять ипотеку, нужно отработать на последнем месте минимум полгода, однако длительный стаж и отсутствие «перебежек» значительно увеличивают шансы на положительный ответ. - Нахождение в браке при условии, что супруг работает.

- Высшее образование.

Сколько нужно зарабатывать для получения ипотечного кредита? Минимальный размер ежемесячной зарплаты должен быть в два раза больше предстоящих платежей. Некоторые кредитные программы предлагают более лояльные условия и учитывают общие доходы всех членов семьи, к примеру, программы для молодых семей оценивают совместные доходы молодоженов и их родителей, которые нужны в качестве поручителей.

Кредитная история

Оценка кредитной истории – важный этап, который проводится банком для ответа по заявке на ипотеку. Положительная кредитная история значительно увеличивает шансы заемщика на получение кредита, что нельзя сказать об отрицательной оценке. Кроме того, банк может отказать в выдаче кредита тем лицам, у которых кредитная история отсутствует.

Обратите внимание! Не стоит расстраиваться из-за небольших просрочек по прошлым платежам, во многих случаях банки идут навстречу клиенту, тем более, заемщик может оправдать себя, представив новому кредитору доказательства своей невиновности в просрочках – уважительной причиной может быть принудительное увольнение с работы в результате сокращения или болезнь.

Ликвидная залоговая недвижимость

Что нужно знать об ипотеке при заявке на кредит под залог недвижимости? В качестве залогового объекта кредитные организации предпочитают квартиры в хорошем состоянии, они не должны располагаться в старых и тем более аварийных домах, а также в домах, которые являются историческими и архитектурными памятниками. Ликвидной залоговой недвижимостью считаются дома, стоящие на пустующих земельных участках.

Нужна ли оценка объекта под залог? Определенно нужна, оценка ликвидности определяет быстроту продажи и стоимость недвижимости, поэтому в отчете указывается не только залоговая стоимость квартиры, но и рыночная цена.

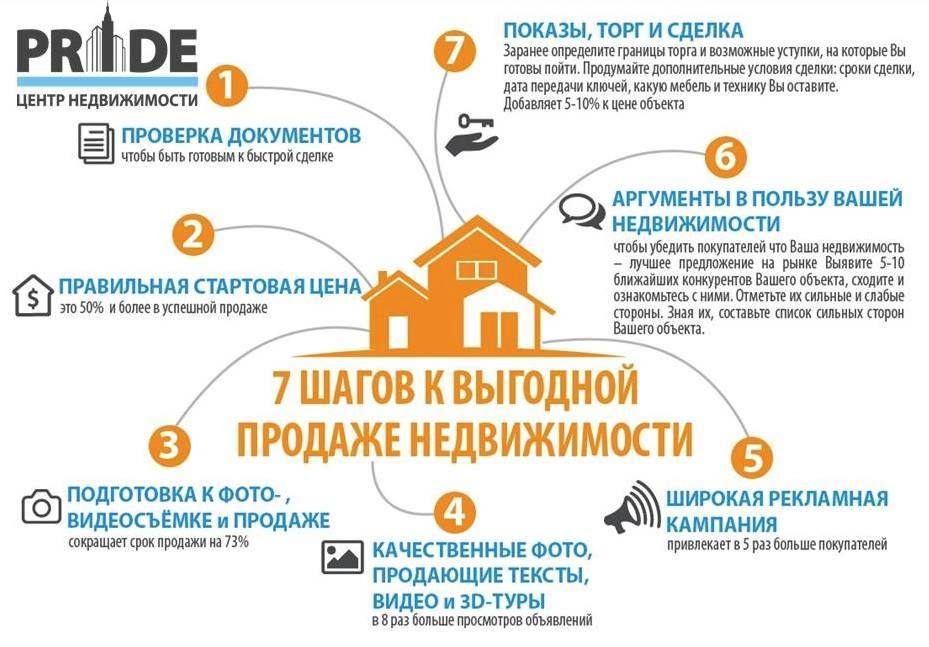

Порядок действий

Самые первые действия заключаются в оценке своих материальных возможностей, выборе конкретного банка, определении требований к новому жилищу. Далее следует подробно ознакомиться с условиями предоставления ипотечного кредита.

Важно! Обращайте внимание на все детали и не стесняйтесь спрашивать непонятные для вас моменты, так как зачастую рекламные брошюры и даже сами консультанты умалчивают о некоторых особенностях банковского продукта. Под некоторыми особенностями следует понимать дополнительное страхование, комиссионные платежи, выпуск банковской карты и так далее.

Заявка на кредит

Заявка на кредит заполняется в офисе банка, заемщику предварительно нужно позаботиться о предоставлении вместе с заявкой на получение ипотечного займа необходимого пакета документов, основу которого составляют личные документы, а также официальные бумаги, подтверждающие доходы будущего плательщика и подтверждающие право собственности на объект залога.

Многие банки рассматривают кредитную заявку на платной основе, результат принятого решения оглашается заемщику через несколько дней, в редких случаях недель. Банк предоставляет кредитуемому лицу форму, содержащую условия ипотечного договора, срок действия данного решения. Положительное решение банка сохраняется в течение 3-6 месяцев, поэтому воспользоваться им нужно в этот период.

Выбор жилья и его оформление

Ипотечная ссуда остужает пыл заемщика, кредит сужает границы выбора – не каждый продавец согласен на продажу недвижимого имущества по принципу ипотеки. Крупные компании — застройщики предлагают своим клиентам ипотечные условия, однако они предпочитают сотрудничать с избранными банками. Банки же, наоборот, откажут в выдаче кредита на приобретение жилья у строительной компании с сомнительной репутацией.

Выбрав оптимальный вариант, заемщик заключает с продавцом кредитный договор. Договор обязывает покупателя передать приобретенное жилье в залог банку в течение нескольких недель после заключения сделки.

Страхование жилья

После приобретения жилья и получения документов о праве собственности заемщику необходимо выполнить следующее условие, но не банка, а закона об ипотеке. Владелец должен застраховать объект недвижимости от повреждения и рисков утраты.

Политика страховой компании такова – оценка объекта зависит от степени вероятности наступления возможных рисков. Страховщик может, как увеличить размер взносов, рассмотрев все подробности, касаемые жилища, так и вовсе оказаться от его страхования.

Выгодоприобретателем страхования залоговой недвижимости выступает сам банк, то есть все страховые платежи клиента предназначены ему.

Обратите внимание! Кроме обязательного страхования недвижимого объекта, банк настойчиво может предложить клиенту страхование его жизни и право собственности на залоговое жилье. Такие действия не являются правомерными.

Передача жилья в залог банку

Последний этап – оформление договора залога по форме банка. Договор регистрируется на государственном уровне, в силу вступает только после проведения регистрации. Росреестр делает отметку в базе данных об обременении квартиры или частного дома залогом.

Договор регистрируется на государственном уровне, в силу вступает только после проведения регистрации. Росреестр делает отметку в базе данных об обременении квартиры или частного дома залогом.

Необходимые документы

Какие документы нужны для ипотеки – далее мы рассмотрим особенности подачи официальных бумаг для физического лица, частного предпринимателя, а также лиц, которые имеют право воспользоваться специальными программами ипотечного кредитования.

Для физического лица

Сбор необходимой документации начинается с документов, подтверждающих личность заемщика, к этой категории относятся:

- Паспорт гражданина РФ.

- Второй документ на выбор – загранпаспорт, водительское удостоверение, военный билет, пенсионное удостоверение, ИНН, паспорт супруга и так далее.

Хотя многие ипотечные программы рассчитаны на людей от 21 года, на деле банки не спешат выдавать суммы такого размера лицам моложе 25 лет, молодые люди, не отслужившие в армии также могут не получить доверие банка.

Для оформления ипотеки нужно обязательно представить банку документы, подтверждающие платежеспособность:

- Копия трудовой книжки, заверенная работодателем.

- Копия трудового договора.

- Правка о доходах заемщика по форме 2-НДФЛ, альтернатива — справка по форме банка.

- Копия налоговой декларации по форме 3-НДФЛ, если клиент за последний год имел дополнительный доход, не относящийся к заработной плате.

- Копии свидетельства на право владения дорогим имуществом или ценными бумагами, если клиент является владельцем движимых и недвижимых объектов.

- Документы, подтверждающие наличие у заемщика вкладов и дополнительных счетов в банках РФ.

- Бланк выписки по банковскому счету.

- Справка с реквизитами счета по образцу банка.

В некоторых случаях банк – кредитор может потребовать от заемщика перечень дополнительных документов и сведений. Какие справки нужны по требованию банка:

- Справка о регистрации по форме №9.

- Копии паспортов родственников, проживающих с клиентом на одной жилищной площади.

- Копии пенсионных удостоверений и справка из Пенсионного фонда РФ о размере пенсии, если в семье есть пенсионеры.

- Справки о состоянии здоровья клиента из наркологического, психоневрологического диспансеров.

- Документы, подтверждающие кредитную историю заемщика, если в прошлом клиент уже брал кредиты.

- Характеристика с места работы.

Для индивидуального предпринимателя

Оформить ипотечный кредит индивидуальному предпринимателю несколько труднее, чем физическому лицу. Для того чтобы с получением кредита на приобретение жилплощади не возникло проблем, ИП необходимо представить банку пакет документов, в который входят такие официальные бумаги, как:

- Декларация по единому налогу за последний год предпринимательской деятельности, если ИП работает по системе упрощенного налогообложения. Если единый налог выплачивается на ЕНВД – вмененный доход, тогда банк потребует налоговую декларацию за последние два года.

- Налоговые декларации по форме НДФЛ за последний налоговый период, если ИП работает по общему режиму налогообложения.

- Выписка из ЕГРИП.

- ИНН и ОГРН.

- Копия лицензии при условии, что предприниматель ведет деятельность, подлежащую обязательному лицензированию.

Документы на приобретаемую недвижимость

Заемщик должен представить банку не только личные документы и документы, подтверждающие наличие стабильного дохода, но также и бумаги на приобретаемую недвижимость, будь то квартира, частный дом или участие в долевом строительстве.

Что нужно для ипотеки на квартиру, основные требования финансово-кредитных организаций:

- Документы, подтверждающие право собственности. К таковым относятся договора купли-продажи, дарения, приватизации, вступления в наследство.

- Справка о том, что в приобретаемой квартире никто не зарегистрирован и не проживает. Справку можно получить в ЖЭК или в паспортном столе. Обратите внимание, документ имеет определенный срок действия.

- Копия кадастрового паспорта квартиры. Получить документ можно в БТИ.

- Документы бывших собственников недвижимости.

Обратите внимание! Если при продаже квартиры заемщику затрагиваются интересы несовершеннолетних детей, в этом случае потребуется разрешение органов опеки.

Документы на приобретаемый дом по программе ипотечного кредитования аналогичны пакету официальных бумаг для квартиры. Кроме вышеперечисленных заемщик обязуется представить банку документы:

- Копия технического паспорта.

- Кадастровый паспорт участка.

- Выписка из кадастра недвижимости на дом.

- Выписка из ЕГРП.

- Результаты независимой оценки.

Если заемщик подает заявку на ипотечный кредит для участия в долевом строительстве, пакет документов будет включать:

- Договор участия в долевом строительстве. Для положительного решения застройщик должен иметь аккредитацию от этого банка.

- Документы о продаже юридическим лицом объекта недвижимости клиенту банка, содержащие информацию о стоимость приобретенной доли, ее технических характеристиках.

В том случае, если банк не сотрудничал ранее с застройщиком, заемщику необходимо представить документы по строительной компании: учредительные бумаги, свидетельство о регистрации, свидетельство о постановке на налоговый учет, документы, подтверждающие права застройщика на продажу недвижимого объекта.

Для участников специальных программ

Многие бани предлагают своим клиентам участие в специальных ипотечных программах с лояльными условиями. К наиболее распространенным относятся программы Материнский капитал и Военная ипотека.

Для Материнского капитала

Для участия в ипотечной программе Материнский капитал заемщик предоставляет банку обычный пакет документов, прикладывая к нему сертификат на получение материнского капитала.

Некоторые субъекты Российской Федерации принимают участие в этой программе и оказывают семьям аналогичную поддержку при рождении второго и последующих детей.

Региональные сертификаты на получение денег по материнскому капиталу также следует приложить к остальным документам.

Для Военной ипотеки

Участники программы Военная ипотека предоставляют банку стандартный набор документов, дополняют его:

- Копия документа, подтверждающего членство заемщика в Накопительно — ипотечной системе (НИС) и его право на получение займа.

- Подробная анкета заемщика.

- Согласие второго супруга на приобретение недвижимости в ипотеку.

Ипотека по двум документам

Некоторые банки предлагают ипотечный кредит всего по двум документам – паспорту и второму на выбор заемщика. В большинстве случаев заманчивые условия доступны только для участников зарплатных проектов, так как банк и так имеет достаточные сведения о доходах таких клиентов, финансовой устойчивости и надежности компании, на которую трудится заемщик.

Получение ипотеки — трудоемкий и долгий процесс, однако при правильной подаче документов и последующем решении банка в пользу заемщика, приобретение жилой недвижимости в собственность становится решенным вопросом.

Видео: Как не допустить ошибок при взятии ипотеки

Видео: Личный опыт — стоит ли брать ипотеку?

Какие документы нужны для оформления ипотеки?

Итак, вы нашли дом, который вам нравится, и вы готовы приступить к оформлению ипотечного кредита. Что дальше? Что ж, одна из первых вещей, которую кредиторы попросят у вас, — это список документов, поэтому важно заранее подготовить эти документы. Эти документы предназначены для предоставления информации о вашей финансовой стабильности и других ключевых факторах, чтобы помочь кредиторам определить, имеете ли вы право на ипотеку. Чтобы упростить задачу, вот обзор всего, что вам нужно, чтобы подготовиться к процессу подачи заявки:

Идентификация с фотографией

Кредиторы потребуют копию удостоверения личности с фотографией для подтверждения вашей личности. Это включает в себя канадские водительские права, паспорт и карту здоровья.

Это включает в себя канадские водительские права, паспорт и карту здоровья.

Письмо с места работы

Это письмо предоставляется вашим работодателем и содержит информацию о должности, стаже работы и размере дохода. Это дает кредиторам лучшее представление о вашем финансовом положении, стабильности работы и о том, сможете ли вы позволить себе ипотеку.

T4

T4 подтверждает доход от работы по найму, такой как заработная плата или почасовой доход, и выдается физическим лицам для подачи налоговой декларации. В вашем T4 также указана сумма дохода, полученного за один год, а также любые вычеты из дохода. Заемщики должны предоставить форму T4 за последние два года вместе со своим заявлением. Он фиксирует любой доход, который не указан в вашем T4 из других источников, включая комиссионные за самостоятельную занятость, выплаты помощи в образовании RESP или, если вы студент, любой доход от стипендии или стипендии, полученный во время вашего зачисления. Чтобы получить этот документ, вы можете посетить веб-сайт Канадского налогового агентства (CRA).

Чтобы получить этот документ, вы можете посетить веб-сайт Канадского налогового агентства (CRA).

Общая налоговая декларация T1

Если у вас есть комиссионный доход, необходима общая налоговая декларация T1. Ваш T1 General — это сводка вашего дохода, вычетов и причитающихся налогов, а также того, имеете ли вы право на возмещение. Кредиторы потребуют предоставить копию вашего T1 General за два последних года. Вы можете получить свой T1 General от любого, кто подает вашу налоговую декларацию. Если вы регистрируете свои собственные налоги с помощью программного обеспечения, вы можете просто загрузить свой T1 General.

Уведомление об оценке (NOA)

Этот документ выдается федеральным правительством после заполнения и подачи индивидуальной налоговой декларации. NOA показывает разбивку вашего дохода за прошлый год, дату, когда была рассмотрена ваша налоговая декларация, подробную информацию о том, сколько вы должны или сумму вашего возмещения. Ваш NOA либо доставляется вам по почте, либо вы можете получить к нему доступ через веб-сайт CRA после создания учетной записи.

Ваш NOA либо доставляется вам по почте, либо вы можете получить к нему доступ через веб-сайт CRA после создания учетной записи.

Платежная квитанция

Кредиторы потребуют квитанцию об оплате, чтобы подтвердить ваш доход и подтвердить, что ваше письмо о приеме на работу и заявление согласованы. Платежные квитанции предоставляются вашим работодателем в каждый платежный период и могут быть в форме чека, прямого депозита или других способов оплаты. Они часто доставляются по почте, в противном случае вы можете обратиться в отдел кадров или бухгалтерию.

Выписка из банка

В ней показан остаток на вашем банковском счете, на который депонируются ваши доходы и оплачиваются расходы. Как правило, кредитор просматривает ваши банковские выписки за последние три месяца, чтобы увидеть вашу среднюю зарплату, первоначальный взнос и любые крупные расходы, которые у вас могут быть. Вы можете получить доступ к своим банковским выпискам через онлайн-банкинг и загрузить их в формате PDF. Если вы не пользуетесь онлайн-банкингом, вы можете обратиться в ближайшее отделение или запросить выписки по почте.

Если вы не пользуетесь онлайн-банкингом, вы можете обратиться в ближайшее отделение или запросить выписки по почте.

Подарочное письмо

Приблизительно 30% покупателей жилья в Канаде получают помощь от члена семьи при внесении первоначального взноса. Если вы один из них, вам нужно предоставить вашему кредитору подарочное письмо. В этом документе указывается, кто является членом вашей семьи, сумма, которую он вам дает, и объяснение того, что деньги используются для покупки вашего дома. Это письмо также подтверждает, что этот подарок не является кредитом, и вы не обязаны возвращать эти деньги.

Надлежащее подарочное письмо должно содержать:

- Имя дарителя, адрес и номер телефона

- Отношение дарителя к получателю

- Сумма подарка в долларах

- Дата перевода средств

- Заявление дарителя о том, что выплаты не ожидается

- Подпись дарителя

- Адрес приобретаемого дома

Что делать, если я работаю не по найму?

Финансовые отчеты

Эти отчеты предоставляют кредиторам обзор финансовых данных предприятия, включая балансовые отчеты, отчеты о прибылях и убытках, отчет о нераспределенной прибыли, отчет об изменениях в финансовом положении (SCFP) и примечания к финансовым отчетам. В нем представлено текущее финансовое положение компании, а также обзор ее прибыльности в краткосрочной и долгосрочной перспективе.

В нем представлено текущее финансовое положение компании, а также обзор ее прибыльности в краткосрочной и долгосрочной перспективе.

Основная бизнес-лицензия

Если вы являетесь индивидуальным предпринимателем или владельцем бизнеса, ваш кредитор может запросить этот документ в качестве доказательства того, что вы владеете соответствующим бизнесом. Он подтверждает, что бизнес активно работает и зарегистрирован в вашей провинции. Если у вас нет основной бизнес-лицензии, вы можете обратиться к своему юристу за копией. Чтобы зарегистрироваться для получения Master Business License, вы можете сделать это здесь.

Бизнес-чек

Это чек, связанный с вашим бизнес-счетом в банке и используемый для дальнейшего подтверждения вашего статуса самостоятельной занятости. Если у вас нет бизнес-чеков на руках, вы можете заказать их непосредственно через свой банк.

Что делать, если я рефинансирую или меняю свою ипотеку?

Текущая выписка по ипотеке

Эта выписка предоставляется вашим кредитором и подтверждает финансовое положение вашей текущей ипотеки. Он включает остаток ипотеки, процентную ставку и время, оставшееся по вашему контракту. Будущим кредиторам нужно знать остаток по вашей ипотеке, чтобы определить основную сумму, которая должна быть погашена при переходе или рефинансировании.

Он включает остаток ипотеки, процентную ставку и время, оставшееся по вашему контракту. Будущим кредиторам нужно знать остаток по вашей ипотеке, чтобы определить основную сумму, которая должна быть погашена при переходе или рефинансировании.

Декларация о налоге на имущество

Этот документ вам предоставит муниципальный налоговый орган в том районе, где находится имущество. В нем рассматривается сумма налогов, подлежащих уплате домовладельцем и полученная во время рефинансирования или перехода, чтобы убедиться, что платежи по налогу на недвижимость актуальны.

Страховой полис домовладельцев

Страховой полис домовладельцев требуется большинством кредиторов при покупке дома. Он покрывает убытки, вызванные пожаром, вандализмом, повреждением водой и другими потенциальными рисками. При рефинансировании или смене ипотечного кредита вам необходимо предоставить подтверждение вашего страхового полиса, чтобы убедиться, что ваш дом имеет текущее и достаточное покрытие.

Другая документация:

- Заявление о страховании кредиторов

- Оценка собственности

- Свидетельство о статусе кондоминиума

- Сертификат независимой юридической консультации (ILA)

Наша цель в Homewise — помочь домовладельцам уверенно и легко ориентироваться в процессе подачи заявки на ипотеку. Наша команда преданных ипотечных консультантов готова убедиться, что вы готовы, прежде чем начать процесс подачи заявки. Как только вы соберете все свои документы в порядке, подайте заявку онлайн всего за пять минут сегодня!

Документы, необходимые для предварительного одобрения ипотеки

Если вы ищете дом, вы, возможно, слышали, что вы должны получить предварительное одобрение, прежде чем подавать заявку на ипотеку. Это может помочь вам сузить область поиска и сообщить, сколько жилья вы можете себе позволить. Мало того, это также может сделать вас более привлекательным покупателем для продавцов.

Прежде чем вы сможете подать заявление на получение письма о предварительном одобрении, вам нужно привести свои дела в порядок. Вот документы, необходимые для предварительного одобрения ипотеки.

Что такое предварительное одобрение ипотеки?

Предварительное одобрение ипотечного кредита — это, по сути, проверка кредитором того, что вы можете нести финансовую ответственность по своему жилищному кредиту. Кредиторы смотрят на различные факторы вашей жизни, такие как кредитная история, доход и занятость, чтобы определить состояние ваших финансов.

Хотя потенциальным покупателям жилья не обязательно предварительное одобрение, оно может дать им серьезное преимущество. Когда конкуренция жесткая, а жилищный фонд невелик, предварительное одобрение показывает продавцам, что вы являетесь финансово надежным покупателем.

Вот почему рекомендуется получить предварительное одобрение перед поиском дома. Это может помочь вам перейти на любые дома, которые привлекают ваше внимание, и сделать вас лучше для продавцов. Тем не менее, вам следует рассматривать это только в том случае, если вы серьезно настроены на покупку в течение следующих нескольких месяцев. Пауза во время поиска потенциально может повредить вашей кредитной истории.

Тем не менее, вам следует рассматривать это только в том случае, если вы серьезно настроены на покупку в течение следующих нескольких месяцев. Пауза во время поиска потенциально может повредить вашей кредитной истории.

Предварительное одобрение также открывает двери для процесса получения ипотечного кредита. Это дает вам возможность обсудить варианты кредита с вашим кредитором. Это станет шагом в правильном направлении для того типа бюджета, который вам нужен, и уровня ипотечных платежей, с которым вы можете справиться.

Предварительное одобрение по сравнению с. Предварительная квалификация

Вы можете встретить термин «предварительная квалификация», который некоторые используют как синоним «предварительного одобрения». Но хотя предварительное одобрение и предварительная квалификация похожи, у них есть свои различия.

Предварительная квалификация обычно представляет собой дешевый и быстрый процесс. Возможно, вы даже сможете сделать это менее чем за день по телефону или через Интернет. Все, что вам нужно сделать, это предоставить вашему кредитору или банку некоторую основную информацию о ваших финансах.

Все, что вам нужно сделать, это предоставить вашему кредитору или банку некоторую основную информацию о ваших финансах.

Обычно это касается сведений о ваших активах, доходах, долгах и кредитном рейтинге. Иногда кредитор может также попросить предоставить кредитный отчет, который поможет ему дать более точную оценку. Таким образом, вы получите приблизительное представление о размере кредита, который вы можете взять.

В конечном счете, предварительная квалификация — это всего лишь обоснованное предположение. Предварительное одобрение — более сложный процесс, потому что ваш кредитор также проверяет ваши активы и доход. Для этого им требуются документы, необходимые для предварительного одобрения ипотеки, такие как банковские выписки, платежные квитанции, W-2 и налоговые декларации. В результате предварительное одобрение является более точным.

Подать заявку онлайн с Rocket Mortgage

Получите одобрение в Rocket Mortgage® — и сделайте все это онлайн. Вы можете получить реальное индивидуальное ипотечное решение, основанное на вашей уникальной финансовой ситуации.

Вы можете получить реальное индивидуальное ипотечное решение, основанное на вашей уникальной финансовой ситуации.

Подать заявку онлайн

Документы, необходимые для предварительного одобрения ипотеки

Документы, необходимые для предварительного одобрения ипотеки, могут включать в себя различные финансовые отчеты, налоговые декларации и многое другое, чтобы ваш кредитор знал ограничения вашего бюджета. Это также указывает им на вашу надежность в качестве заемщика.

Вот некоторые документы, которые вы должны подготовить, если хотите получить предварительное одобрение на ипотеку:

Личный идентификатор

Кредитору потребуется подтвердить вашу личность. Для этого они могут запросить несколько документов, удостоверяющих личность, таких как водительские права, паспорт, карту социального страхования, индивидуальный идентификационный номер налогоплательщика (ИНН). удостоверение личности государственного образца или удостоверение личности федерального образца. Сбор этой информации гарантирует, что они кредитуют нужного человека, что помогает предотвратить кражу личных данных.

Сбор этой информации гарантирует, что они кредитуют нужного человека, что помогает предотвратить кражу личных данных.

Подтверждение дохода

Документы, необходимые для подтверждения вашего дохода, зависят от типа выполняемой вами работы, способа оплаты и того, устроились ли вы на новую работу недавно. Обычно это проще всего для наемных работников, которые получают зарплату из одного источника.

Документы предварительного согласования в этом случае могут выглядеть так:

- Платежные квитанции за последний месяц

- Формы W-2 за последние 2 года

- Две последние банковские выписки

- Индивидуальные налоговые декларации за последние 2 года

- Самая последняя квитанция об оплате труда на конец года, если вы включаете бонусы и сверхурочные в доход

Однако фрилансеры, самозанятые лица и независимые подрядчики не получают квитанции об оплате труда или формы W-2 от работодателя. Таким образом, им нужен другой набор документов, например:

- Налоговые декларации физических и юридических лиц за последние 2 года

- Отчет о прибылях и убытках

- Копия государственной или коммерческой лицензии, если применимо

- Форма IRS 4506-T, которая дает кредитору доступ к вашей налоговой документации

- Отчеты по счетам основных средств

- Дополнительная информация о доходах, например, Social Security

Арендодателям или владельцам сдаваемой в аренду недвижимости также может потребоваться предъявить документацию о текущей аренде.

Ваш кредитор проверяет вашу способность вносить платежи по ипотеке, просматривая информацию, подобную этой.

Налоговые документы

Предварительное одобрение ипотеки требует от вас предъявить налоговые документы. Это еще один уровень доказательства, который помогает подтвердить уровень вашего дохода. Работники с базовым доходом обычно имеют форму W-2 или форму I-9.s от их работодателей, которые они могут представить.

Между тем, самозанятые лица, фрилансеры и независимые подрядчики должны будут предоставить своему кредитору свою форму 1099 и любую сопутствующую документацию, используемую для отчета о доходах.

В любом случае вместе с этой информацией вам необходимо будет предоставить налоговые декларации за последние 2 года.

Всегда разумно иметь при себе копии налоговых деклараций и форм W-2, но не у всех они могут быть под рукой. Если он вам нужен для предварительного одобрения ипотеки, вы можете запросить копии своих налоговых деклараций и налоговых выписок из IRS. Если вы используете налоговое программное обеспечение или работаете со специалистом по налогам, вы также можете проверить наличие копий у него.

Если вы используете налоговое программное обеспечение или работаете со специалистом по налогам, вы также можете проверить наличие копий у него.

Кредитный отчет

Вам не нужно предоставлять вашему кредитору кредитный отчет; они сами потянут ваш кредит. Они делают это с вашего разрешения, чтобы посмотреть, как это повлияет на ваш общий балл.

Кредиторы используют ваш кредитный отчет, чтобы предсказать, какой тип заемщика вы можете быть и как вы управляете своими текущими финансами. Если вам кажется, что вы боретесь с долгами, например, с просроченными платежами, они могут пересмотреть ваше решение о кредитовании.

Тем не менее, вы можете заранее самостоятельно проверить свой кредитный рейтинг. Заемщикам обычно требуется минимальный кредитный рейтинг, чтобы купить дом, обычно около 620 для обычных кредитов.

Возможно, у вас не очень высокий кредитный рейтинг. Если ваш балл низкий, вы все равно можете претендовать на более строгие условия кредита или больший первоначальный взнос. Некоторые типы кредитов также имеют более мягкие правила, такие как кредиты FHA или VA. Поэтому перед подачей заявки на ипотеку важно изучить варианты кредита.

Некоторые типы кредитов также имеют более мягкие правила, такие как кредиты FHA или VA. Поэтому перед подачей заявки на ипотеку важно изучить варианты кредита.

Банковские выписки

Кредиторы используют несколько документов для подтверждения вашего дохода. Из-за этого вам, возможно, также придется подготовить банковские выписки с вашего текущего и сберегательного счетов. Как правило, кредиторы требуют выписки, сделанные как минимум за 2-3 месяца.

Банковские выписки помогают доказать, что вы можете оплатить первоначальный взнос, и выявить потенциальные тревожные флажки. Например, выписка из банка может показать такие вещи, как возвращенные чеки, нестабильный доход, мало средств, депозиты из неизвестных источников и платежи на другие счета.

Выписки с инвестиционных счетов и список долгов

Некоторые люди хранят свои средства вне сберегательных и расчетных счетов. Лица с альтернативными источниками дохода, такие как инвесторы, также должны предоставить доказательства своего дохода и активов. В результате вашему кредитору, возможно, придется просмотреть выписки по инвестиционному счету из 401 (k), 403 (b), IRA, облигаций, взаимных фондов и акций, если это применимо.

В результате вашему кредитору, возможно, придется просмотреть выписки по инвестиционному счету из 401 (k), 403 (b), IRA, облигаций, взаимных фондов и акций, если это применимо.

Поскольку кредиторы хотят знать о вашем доступном доходе и активах, им также необходимо знать, какая часть этих денег идет на погашение долга. Итак, они проверяют ваше отношение долга к доходу (DTI) и смотрят, соответствует ли оно их рекомендациям.

Переменные ежемесячные расходы, не подпадающие под действие DTI, например расходы на коммунальные услуги или продукты. Но есть и другие повторяющиеся регулярные расходы, например:

- Автокредит

- Кредитные карты

- Страхование жилья

- Сборы товариществ собственников жилья (ТСЖ)

- Медицинские счета

- Потребительские кредиты

- Студенческие ссуды

Если вам необходимо предоставить отчеты о платежах по долгам вашему кредитору, не забудьте включить соответствующую информацию. Важны соответствующие данные, такие как кредитор, контактная информация кредитора, минимальный ежемесячный платеж и общий остаток к оплате.

Важны соответствующие данные, такие как кредитор, контактная информация кредитора, минимальный ежемесячный платеж и общий остаток к оплате.

The Bottom Line

Письмо с предварительным одобрением ипотеки может дать вам преимущество в жесткой конкуренции за дом вашей мечты. Это показывает продавцам, что у вас есть финансы, чтобы позволить себе ипотеку без проблем. И это также дает вам карту, которая поможет вам спланировать свой бюджет расходов, что делает его важным первым шагом в процессе покупки дома.

Но требования варьируются от кредитора к кредитору. Вы можете упростить начало процесса получения ипотечного кредита, получив предварительное одобрение с помощью Rocket Mortgage Ⓡ сегодня.

Подать заявку онлайн с Rocket Mortgage

Получите одобрение в Rocket Mortgage® — и сделайте все это онлайн. Вы можете получить реальное индивидуальное ипотечное решение, основанное на вашей уникальной финансовой ситуации.

Если у вас электронная трудовая, то получите выписку через Госуслуги или Пенсионный фонд,

Если у вас электронная трудовая, то получите выписку через Госуслуги или Пенсионный фонд,

Одобрения – если их будет несколько – не обязывают вас к оформлению.

Одобрения – если их будет несколько – не обязывают вас к оформлению.

Для того чтобы взять ипотеку, нужно отработать на последнем месте минимум полгода, однако длительный стаж и отсутствие «перебежек» значительно увеличивают шансы на положительный ответ.

Для того чтобы взять ипотеку, нужно отработать на последнем месте минимум полгода, однако длительный стаж и отсутствие «перебежек» значительно увеличивают шансы на положительный ответ.