Содержание

Калькулятор ипотеки в ПАО банке «ФК Открытие» в 2022 году, рассчитать сумму кредита

| Дата платежа | Остаток долга | Начисление % | Платеж в основной долг | Сумма платежа |

|---|---|---|---|---|

| 13.11.2022 | 2 100 000,00 | 9 452,88 | 13 130,09 | 22 582,97 |

| 13.12.2022 | 2 086 869,91 | 9 090,75 | 13 492,22 | 22 582,97 |

| 13.01.2023 | 2 073 377,69 | 9 333,04 | 13 249,93 | 22 582,97 |

| 13.02.2023 | 2 060 127,76 | 9 273,40 | 13 309,57 | 22 582,97 |

| 13.03.2023 | 2 046 818,19 | 8 321,86 | 14 261,11 | 22 582,97 |

| 13.04.2023 | 2 032 557,08 | 9 149,29 | 13 433,68 | 22 582,97 |

| 13.05.2023 | 2 019 123,40 | 8 795,63 | 13 787,34 | 22 582,97 |

| 13.06.2023 | 2 005 336,06 | 9 026,76 | 13 556,21 | 22 582,97 |

13. 07.2023 07.2023 | 1 991 779,85 | 8 676,52 | 13 906,45 | 22 582,97 |

| 13.08.2023 | 1 977 873,41 | 8 903,14 | 13 679,83 | 22 582,97 |

| 13.09.2023 | 1 964 193,58 | 8 841,56 | 13 741,41 | 22 582,97 |

| 13.10.2023 | 1 950 452,17 | 8 496,49 | 14 086,48 | 22 582,97 |

| 13.11.2023 | 1 936 365,69 | 8 716,30 | 13 866,67 | 22 582,97 |

| 13.12.2023 | 1 922 499,02 | 8 374,72 | 14 208,25 | 22 582,97 |

| 13.01.2024 | 1 908 290,77 | 8 589,92 | 13 993,05 | 22 582,97 |

| 13.02.2024 | 1 894 297,73 | 8 526,93 | 14 056,03 | 22 582,97 |

| 13.03.2024 | 1 880 241,69 | 7 917,62 | 14 665,35 | 22 582,97 |

| 13.04.2024 | 1 865 576,35 | 8 397,65 | 14 185,32 | 22 582,97 |

13. 05.2024 05.2024 | 1 851 391,03 | 8 064,96 | 14 518,01 | 22 582,97 |

| 13.06.2024 | 1 836 873,02 | 8 268,44 | 14 314,52 | 22 582,97 |

| 13.07.2024 | 1 822 558,50 | 7 939,36 | 14 643,60 | 22 582,97 |

| 13.08.2024 | 1 807 914,89 | 8 138,09 | 14 444,88 | 22 582,97 |

| 13.09.2024 | 1 793 470,02 | 8 073,07 | 14 509,90 | 22 582,97 |

| 13.10.2024 | 1 778 960,12 | 7 749,44 | 14 833,53 | 22 582,97 |

| 13.11.2024 | 1 764 126,59 | 7 940,99 | 14 641,98 | 22 582,97 |

| 13.12.2024 | 1 749 484,61 | 7 621,04 | 14 961,93 | 22 582,97 |

| 13.01.2025 | 1 734 522,69 | 7 807,73 | 14 775,24 | 22 582,97 |

| 13.02.2025 | 1 719 747,45 | 7 741,22 | 14 841,75 | 22 582,97 |

13. 03.2025 03.2025 | 1 704 905,70 | 6 931,73 | 15 651,24 | 22 582,97 |

| 13.04.2025 | 1 689 254,45 | 7 603,96 | 14 979,01 | 22 582,97 |

| 13.05.2025 | 1 674 275,44 | 7 293,42 | 15 289,55 | 22 582,97 |

| 13.06.2025 | 1 658 985,89 | 7 467,71 | 15 115,26 | 22 582,97 |

| 13.07.2025 | 1 643 870,64 | 7 160,97 | 15 422,00 | 22 582,97 |

| 13.08.2025 | 1 628 448,64 | 7 330,25 | 15 252,72 | 22 582,97 |

| 13.09.2025 | 1 613 195,92 | 7 261,59 | 15 321,38 | 22 582,97 |

| 13.10.2025 | 1 597 874,54 | 6 960,60 | 15 622,36 | 22 582,97 |

| 13.11.2025 | 1 582 252,18 | 7 122,30 | 15 460,67 | 22 582,97 |

| 13.12.2025 | 1 566 791,51 | 6 825,20 | 15 757,77 | 22 582,97 |

13. 01.2026 01.2026 | 1 551 033,74 | 6 981,78 | 15 601,19 | 22 582,97 |

| 13.02.2026 | 1 535 432,55 | 6 911,55 | 15 671,42 | 22 582,97 |

| 13.03.2026 | 1 519 761,13 | 6 178,97 | 16 403,99 | 22 582,97 |

| 13.04.2026 | 1 503 357,14 | 6 767,17 | 15 815,80 | 22 582,97 |

| 13.05.2026 | 1 487 541,33 | 6 479,97 | 16 102,99 | 22 582,97 |

| 13.06.2026 | 1 471 438,34 | 6 623,49 | 15 959,48 | 22 582,97 |

| 13.07.2026 | 1 455 478,86 | 6 340,31 | 16 242,66 | 22 582,97 |

| 13.08.2026 | 1 439 236,20 | 6 478,53 | 16 104,43 | 22 582,97 |

| 13.09.2026 | 1 423 131,76 | 6 406,04 | 16 176,93 | 22 582,97 |

| 13.10.2026 | 1 406 954,84 | 6 128,93 | 16 454,04 | 22 582,97 |

13. 11.2026 11.2026 | 1 390 500,79 | 6 259,16 | 16 323,81 | 22 582,97 |

| 13.12.2026 | 1 374 176,98 | 5 986,14 | 16 596,83 | 22 582,97 |

| 13.01.2027 | 1 357 580,16 | 6 110,97 | 16 472,00 | 22 582,97 |

| 13.02.2027 | 1 341 108,16 | 6 036,82 | 16 546,14 | 22 582,97 |

| 13.03.2027 | 1 324 562,01 | 5 385,34 | 17 197,63 | 22 582,97 |

| 13.04.2027 | 1 307 364,39 | 5 884,93 | 16 698,04 | 22 582,97 |

| 13.05.2027 | 1 290 666,35 | 5 622,35 | 16 960,61 | 22 582,97 |

| 13.06.2027 | 1 273 705,73 | 5 733,42 | 16 849,55 | 22 582,97 |

| 13.07.2027 | 1 256 856,19 | 5 475,07 | 17 107,90 | 22 582,97 |

| 13.08.2027 | 1 239 748,29 | 5 580,57 | 17 002,40 | 22 582,97 |

13..jpg) 09.2027 09.2027 | 1 222 745,89 | 5 504,03 | 17 078,94 | 22 582,97 |

| 13.10.2027 | 1 205 666,95 | 5 252,08 | 17 330,89 | 22 582,97 |

| 13.11.2027 | 1 188 336,06 | 5 349,14 | 17 233,83 | 22 582,97 |

| 13.12.2027 | 1 171 102,23 | 5 101,51 | 17 481,45 | 22 582,97 |

| 13.01.2028 | 1 153 620,78 | 5 192,87 | 17 390,09 | 22 582,97 |

| 13.02.2028 | 1 136 230,69 | 5 114,59 | 17 468,37 | 22 582,97 |

| 13.03.2028 | 1 118 762,31 | 4 711,06 | 17 871,91 | 22 582,97 |

| 13.04.2028 | 1 100 890,40 | 4 955,51 | 17 627,45 | 22 582,97 |

| 13.05.2028 | 1 083 262,95 | 4 718,87 | 17 864,10 | 22 582,97 |

| 13.06.2028 | 1 065 398,85 | 4 795,75 | 17 787,21 | 22 582,97 |

13. 07.2028 07.2028 | 1 047 611,64 | 4 563,57 | 18 019,40 | 22 582,97 |

| 13.08.2028 | 1 029 592,24 | 4 634,58 | 17 948,39 | 22 582,97 |

| 13.09.2028 | 1 011 643,85 | 4 553,78 | 18 029,19 | 22 582,97 |

| 13.10.2028 | 993 614,66 | 4 328,35 | 18 254,62 | 22 582,97 |

| 13.11.2028 | 975 360,04 | 4 390,46 | 18 192,51 | 22 582,97 |

| 13.12.2028 | 957 167,53 | 4 169,58 | 18 413,39 | 22 582,97 |

| 13.01.2029 | 938 754,14 | 4 225,68 | 18 357,29 | 22 582,97 |

| 13.02.2029 | 920 396,85 | 4 143,05 | 18 439,92 | 22 582,97 |

| 13.03.2029 | 901 956,93 | 3 667,13 | 18 915,83 | 22 582,97 |

| 13.04.2029 | 883 041,09 | 3 974,89 | 18 608,07 | 22 582,97 |

13. 05.2029 05.2029 | 864 433,02 | 3 765,61 | 18 817,36 | 22 582,97 |

| 13.06.2029 | 845 615,66 | 3 806,43 | 18 776,54 | 22 582,97 |

| 13.07.2029 | 826 839,12 | 3 601,85 | 18 981,12 | 22 582,97 |

| 13.08.2029 | 807 858,00 | 3 636,47 | 18 946,50 | 22 582,97 |

| 13.09.2029 | 788 911,50 | 3 551,18 | 19 031,79 | 22 582,97 |

| 13.10.2029 | 769 879,71 | 3 353,72 | 19 229,25 | 22 582,97 |

| 13.11.2029 | 750 650,47 | 3 378,96 | 19 204,01 | 22 582,97 |

| 13.12.2029 | 731 446,45 | 3 186,30 | 19 396,67 | 22 582,97 |

| 13.01.2030 | 712 049,79 | 3 205,20 | 19 377,77 | 22 582,97 |

| 13.02.2030 | 692 672,02 | 3 117,97 | 19 465,00 | 22 582,97 |

13.03. 2030 2030 | 673 207,02 | 2 737,09 | 19 845,87 | 22 582,97 |

| 13.04.2030 | 653 361,15 | 2 941,02 | 19 641,95 | 22 582,97 |

| 13.05.2030 | 633 719,20 | 2 760,58 | 19 822,38 | 22 582,97 |

| 13.06.2030 | 613 896,81 | 2 763,38 | 19 819,59 | 22 582,97 |

| 13.07.2030 | 594 077,22 | 2 587,90 | 19 995,07 | 22 582,97 |

| 13.08.2030 | 574 082,15 | 2 584,16 | 19 998,81 | 22 582,97 |

| 13.09.2030 | 554 083,34 | 2 494,13 | 20 088,83 | 22 582,97 |

| 13.10.2030 | 533 994,50 | 2 326,17 | 20 256,80 | 22 582,97 |

| 13.11.2030 | 513 737,70 | 2 312,52 | 20 270,45 | 22 582,97 |

| 13.12.2030 | 493 467,26 | 2 149,62 | 20 433,34 | 22 582,97 |

| 13.01.2031 | 473 033,91 | 2 129,30 | 20 453,67 | 22 582,97 |

13. 02.2031 02.2031 | 452 580,25 | 2 037,23 | 20 545,74 | 22 582,97 |

| 13.03.2031 | 432 034,51 | 1 756,55 | 20 826,42 | 22 582,97 |

| 13.04.2031 | 411 208,08 | 1 851,00 | 20 731,97 | 22 582,97 |

| 13.05.2031 | 390 476,12 | 1 700,98 | 20 881,99 | 22 582,97 |

| 13.06.2031 | 369 594,12 | 1 663,68 | 20 919,29 | 22 582,97 |

| 13.07.2031 | 348 674,84 | 1 518,88 | 21 064,08 | 22 582,97 |

| 13.08.2031 | 327 610,75 | 1 474,70 | 21 108,27 | 22 582,97 |

| 13.09.2031 | 306 502,48 | 1 379,68 | 21 203,29 | 22 582,97 |

| 13.10.2031 | 285 299,19 | 1 242,81 | 21 340,16 | 22 582,97 |

| 13.11.2031 | 263 959,03 | 1 188,18 | 21 394,79 | 22 582,97 |

13.12. 2031 2031 | 242 564,24 | 1 056,65 | 21 526,32 | 22 582,97 |

| 13.01.2032 | 221 037,92 | 994,97 | 21 588,00 | 22 582,97 |

| 13.02.2032 | 199 449,93 | 897,80 | 21 685,17 | 22 582,97 |

| 13.03.2032 | 177 764,76 | 748,56 | 21 834,41 | 22 582,97 |

| 13.04.2032 | 155 930,35 | 701,90 | 21 881,07 | 22 582,97 |

| 13.05.2032 | 134 049,28 | 583,94 | 21 999,03 | 22 582,97 |

| 13.06.2032 | 112 050,25 | 504,38 | 22 078,59 | 22 582,97 |

| 13.07.2032 | 89 971,66 | 391,93 | 22 191,04 | 22 582,97 |

| 13.08.2032 | 67 780,63 | 305,11 | 22 277,86 | 22 582,97 |

| 13.09.2032 | 45 502,76 | 204,82 | 22 378,14 | 22 582,97 |

| 13.10.2032 | 23 124,62 | 100,73 | 23 124,62 | 23 225,35 |

Показать полностью

Скачать

Ипотечный калькулятор Банка «Открытие» 2022

Сравнительная таблица кредитов Банка «Открытие» в России

Ипотека с господдержкой

6. 5%Ставка в год

5%Ставка в год

21 778 Платеж / мес

1 419 983 Переплата

Подать заявку

» data-close-text=»Скрыть » data-target=»cr18673″>Условия ипотеки

- Ставки

- Требования

- Пример расчета

- О банке

Возраст заемщика:

от 18 до 65 лет

Гражданство РФ:

Требуется

Регистрация:

Временная, временная в регионе обращения, постоянная, постоянная в регионе обращения

Стаж на последнем месте:

от 3 месяцев

Обязательные документы:

Паспорт

Справка о доходах

Необязательные документы:

Трудовая книжка (копия)

Трудовой договор (копия)

На карте:

Кредит «Вторичное жилье»

9.39%Ставка в год

25 940 Платеж / мес

2 169 188 Переплата

Подать заявку

» data-close-text=»Скрыть » data-target=»cr381″>Условия ипотеки

- Ставки

- Требования

- Пример расчета

- О банке

Возраст заемщика:

от 18 до 70 лет

Гражданство РФ:

Требуется

Регистрация:

Временная, временная в регионе обращения, постоянная, постоянная в регионе обращения

Стаж на последнем месте:

от 3 месяцев

Обязательные документы:

Паспорт

Справка о доходах

Необязательные документы:

Трудовая книжка (копия)

Военный билет

Трудовой договор (копия)

На карте:

Кредит «Новостройка»

9. 39%Ставка в год

39%Ставка в год

25 940 Платеж / мес

2 169 188 Переплата

Подать заявку

» data-close-text=»Скрыть » data-target=»cr1500″>Условия ипотеки

- Ставки

- Требования

- Пример расчета

- О банке

Возраст заемщика:

от 18 до 70 лет

Гражданство РФ:

Требуется

Регистрация:

Временная, временная в регионе обращения, постоянная, постоянная в регионе обращения

Стаж на последнем месте:

от 3 месяцев

Обязательные документы:

Паспорт

Справка о доходах

Необязательные документы:

Трудовая книжка (копия)

Трудовой договор (копия)

На карте:

- Ставки

- Требования

- Пример расчета

- О банке

Возраст заемщика:

от 18 до 70 лет

Гражданство РФ:

Требуется

Регистрация:

Временная, временная в регионе обращения, постоянная, постоянная в регионе обращения

Стаж на последнем месте:

от 3 месяцев

Обязательные документы:

Паспорт

Справка о доходах

Необязательные документы:

Трудовая книжка (копия)

Трудовой договор (копия)

На карте:

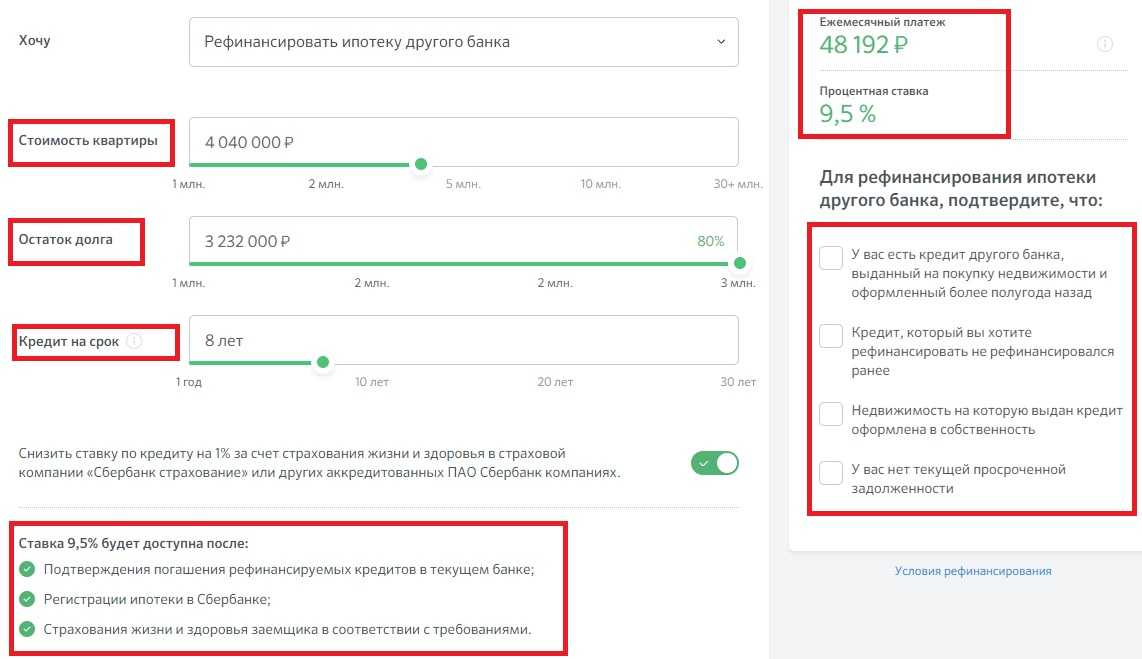

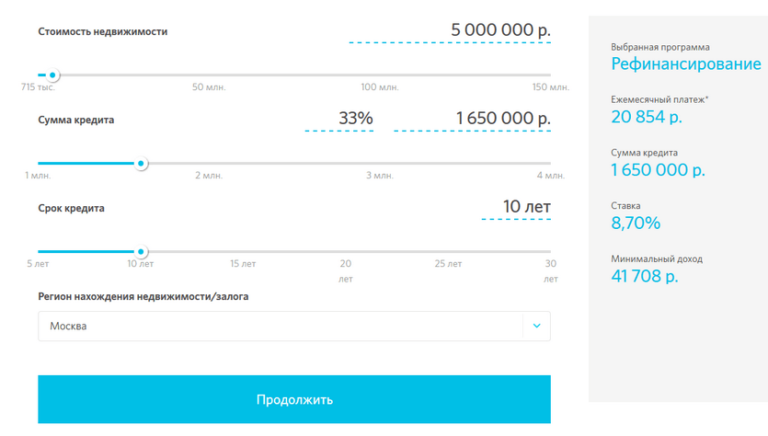

Рефинансирование ипотеки

10. 09%Ставка в год

09%Ставка в год

27 003 Платеж / мес

2 360 530 Переплата

Подать заявку

» data-close-text=»Скрыть » data-target=»cr383″>Условия ипотеки

- Ставки

- Требования

- Пример расчета

- О банке

Возраст заемщика:

от 18 до 70 лет

Гражданство РФ:

Требуется

Регистрация:

Временная, временная в регионе обращения, постоянная, постоянная в регионе обращения

Стаж на последнем месте:

от 3 месяцев

Обязательные документы:

Паспорт

Документы по передаваемому в залог имуществу

Документы по рефинансируемому кредиту

Справка о доходах

Необязательные документы:

Трудовая книжка (копия)

Трудовой договор (копия)

На карте:

Кредит «Апартаменты»

10. 49%Ставка в год

49%Ставка в год

27 619 Платеж / мес

2 471 506 Переплата

Подать заявку

» data-close-text=»Скрыть » data-target=»cr905″>Условия ипотеки

- Ставки

- Требования

- Пример расчета

- О банке

Возраст заемщика:

от 18 до 65 лет

Гражданство РФ:

Требуется

Регистрация:

Временная, временная в регионе обращения, постоянная, постоянная в регионе обращения

Стаж на последнем месте:

от 3 месяцев

Обязательные документы:

Паспорт

Военный билет

Справка о доходах

Необязательные документы:

Трудовая книжка (копия)

Трудовой договор (копия)

На карте:

Кредит «Загородный дом»

10.59%Ставка в год

27 775 Платеж / мес

2 499 433 Переплата

Подать заявку

» data-close-text=»Скрыть » data-target=»cr18781″>Условия ипотеки

- Ставки

- Требования

- Пример расчета

- О банке

Возраст заемщика:

от 18 до 70 лет

Гражданство РФ:

Требуется

Регистрация:

Временная, временная в регионе обращения, постоянная, постоянная в регионе обращения

Стаж на последнем месте:

от 3 месяцев

Обязательные документы:

Паспорт

Военный билет

Справка о доходах

Необязательные документы:

Трудовая книжка (копия)

Трудовой договор (копия)

На карте:

Ипотека плюс

11. 59%Ставка в год

59%Ставка в год

29 348 Платеж / мес

2 782 630 Переплата

Подать заявку

» data-close-text=»Скрыть » data-target=»cr904″>Условия ипотеки

- Ставки

- Требования

- Пример расчета

- О банке

Возраст заемщика:

от 18 до 65 лет

Гражданство РФ:

Требуется

Регистрация:

Временная, временная в регионе обращения, постоянная, постоянная в регионе обращения

Стаж на последнем месте:

от 3 месяцев

Обязательные документы:

Паспорт

Военный билет

Документы по передаваемому в залог имуществу

Справка о доходах

Необязательные документы:

Трудовая книжка (копия)

Трудовой договор (копия)

На карте:

Кредит «Свободные метры»

11. 59%Ставка в год

59%Ставка в год

29 348 Платеж / мес

2 782 630 Переплата

Подать заявку

» data-close-text=»Скрыть » data-target=»cr1502″>Условия ипотеки

- Ставки

- Требования

- Пример расчета

- О банке

Возраст заемщика:

от 18 до 65 лет

Гражданство РФ:

Требуется

Регистрация:

Временная, временная в регионе обращения, постоянная, постоянная в регионе обращения

Стаж на последнем месте:

от 3 месяцев

Обязательные документы:

Паспорт

Военный билет

Документы по передаваемому в залог имуществу

Справка о доходах

Необязательные документы:

Трудовая книжка (копия)

Трудовой договор (копия)

На карте:

Дальневосточная ипотека

1. 3%Ставка в год

3%Ставка в год

15 295 Платеж / мес

253 016 Переплата

Подать заявку

» data-close-text=»Скрыть » data-target=»cr18679″>Условия ипотеки

- Ставки

- Требования

- Пример расчета

- О банке

Возраст заемщика:

от 21 до 35 лет

Гражданство РФ:

Требуется

Регистрация:

Временная, временная в регионе обращения, постоянная, постоянная в регионе обращения

Стаж на последнем месте:

от 3 месяцев

Обязательные документы:

Паспорт

Документы по передаваемому в залог имуществу

Справка о доходах

Необязательные документы:

Трудовая книжка (копия)

Трудовой договор (копия)

На карте:

- Ставки

- Требования

- Пример расчета

- О банке

Возраст заемщика:

от 22 до 44 лет

Гражданство РФ:

Требуется

Регистрация:

Временная, временная в регионе обращения, постоянная, постоянная в регионе обращения

Стаж на последнем месте:

от 3 месяцев

Обязательные документы:

Паспорт

Справка о доходах

Необязательные документы:

Трудовая книжка (копия)

Трудовой договор (копия)

На карте:

Семейная ипотека

5. 3%Ставка в год

3%Ставка в год

20 163 Платеж / мес

1 129 291 Переплата

Подать заявку

» data-close-text=»Скрыть » data-target=»cr18678″>Условия ипотеки

- Ставки

- Требования

- Пример расчета

- О банке

Возраст заемщика:

от 18 до 70 лет

Гражданство РФ:

Требуется

Регистрация:

Временная, временная в регионе обращения, постоянная, постоянная в регионе обращения

Стаж на последнем месте:

от 3 месяцев

Обязательные документы:

Паспорт

Справка о доходах

Необязательные документы:

Трудовая книжка (копия)

Трудовой договор (копия)

Документы по рефинансируемому кредиту

На карте:

Военная ипотека

5. 8%Ставка в год

8%Ставка в год

20 827 Платеж / мес

1 248 904 Переплата

Подать заявку

» data-close-text=»Скрыть » data-target=»cr1501″>Условия ипотеки

- Ставки

- Требования

- Пример расчета

- О банке

Возраст заемщика:

от 25 до 50 лет

Гражданство РФ:

Требуется

Регистрация:

Временная, временная в регионе обращения, постоянная, постоянная в регионе обращения

Обязательные документы:

Паспорт

Необязательные документы:

Свидетельство о браке

Справка о доходах

На карте:

- Ставки

- Требования

- Пример расчета

- О банке

Возраст заемщика:

от 18 до 70 лет

Гражданство РФ:

Требуется

Регистрация:

Временная, временная в регионе обращения, постоянная, постоянная в регионе обращения

Стаж на последнем месте:

от 3 месяцев

Обязательные документы:

Паспорт

Справка о доходах

Необязательные документы:

Трудовая книжка (копия)

Трудовой договор (копия)

На карте:

- Ставки

- Требования

- Пример расчета

- О банке

Возраст заемщика:

от 25 до 50 лет

Гражданство РФ:

Требуется

Регистрация:

Временная, временная в регионе обращения, постоянная, постоянная в регионе обращения

Обязательные документы:

Паспорт

Документы по передаваемому в залог имуществу

Документы по рефинансируемому кредиту

Необязательные документы:

Свидетельство о браке

Справка о доходах

На карте:

Продукты других банков по вашим критериям:

Найдено банков: 65

Нежилые объекты

6. 2%Ставка в год

2%Ставка в год

21 368 Платеж / мес

1 346 151 Переплата

Вторичное жилье

7.2%Ставка в год

22 751 Платеж / мес

1 595 210 Переплата

Сельская ипотека

3%Ставка в год

17 265 Платеж / мес

607 617 Переплата

Семейная ипотека

5%Ставка в год

19 770 Платеж / мес

1 058 571 Переплата

Военная ипотека

8.9%Ставка в год

25 208 Платеж / мес

2 037 469 Переплата

На покупку квартиры

11.49%Ставка в год

29 189 Платеж / мес

2 753 994 Переплата

Подать заявку

Госпрограмма 2020

6.35%Ставка в год

21 572 Платеж / мес

1 382 971 Переплата

Подать заявку

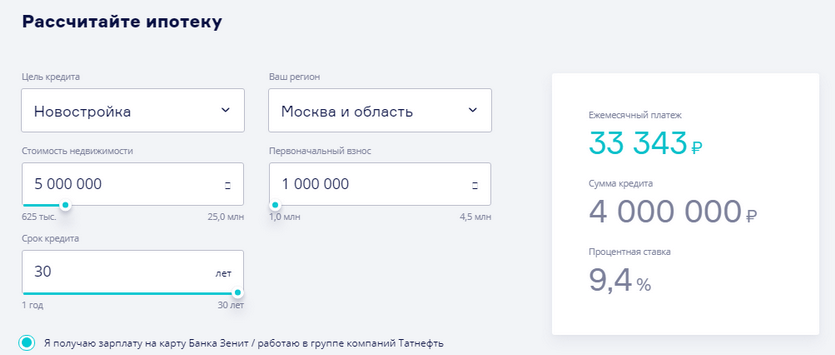

Новостройка

9.5%Ставка в год

26 106 Платеж / мес

2 199 011 Переплата

Подать заявку

Вторичный рынок

9.7%Ставка в год

26 408 Платеж / мес

2 253 470 Переплата

Подать заявку

Семейная ипотека

5%Ставка в год

19 770 Платеж / мес

1 058 571 Переплата

Военная ипотека

5. 5%Ставка в год

5%Ставка в год

20 427 Платеж / мес

1 176 876 Переплата

Готовое жилье

8.4%Ставка в год

24 472 Платеж / мес

1 904 990 Переплата

Подать заявку

Новостройки

6.7%Ставка в год

22 053 Платеж / мес

1 469 628 Переплата

Подать заявку

Семейная ипотека

5.7%Ставка в год

20 693 Платеж / мес

1 224 808 Переплата

Подать заявку

Льготная ипотека

6.2%Ставка в год

21 368 Платеж / мес

1 346 151 Переплата

Подать заявку

Семейная ипотека

5.3%Ставка в год

20 163 Платеж / мес

1 129 291 Переплата

Подать заявку

Ипотека на дом

10.5%Ставка в год

27 635 Платеж / мес

2 474 295 Переплата

Военная ипотека

11%Ставка в год

28 415 Платеж / мес

2 614 686 Переплата

Новостройка

8.4%Ставка в год

24 472 Платеж / мес

1 904 990 Переплата

Подать заявку

На апартаменты

8.4%Ставка в год

24 472 Платеж / мес

1 904 990 Переплата

Готовое жилье

8. 4%Ставка в год

4%Ставка в год

24 472 Платеж / мес

1 904 990 Переплата

На комнату

8.9%Ставка в год

25 208 Платеж / мес

2 037 469 Переплата

Готовый дом

9.4%Ставка в год

25 955 Платеж / мес

2 171 895 Переплата

Семейная ипотека

3.95%Ставка в год

18 430 Платеж / мес

817 332 Переплата

Господдержка

6.3%Ставка в год

21 504 Платеж / мес

1 370 676 Переплата

Подать заявку

Ипотека на новостройку

10.4%Ставка в год

27 480 Платеж / мес

2 446 434 Переплата

Подать заявку

Семейная ипотека

5.3%Ставка в год

20 163 Платеж / мес

1 129 291 Переплата

Подать заявку

Молодёжная ипотека

5.7%Ставка в год

20 693 Платеж / мес

1 224 808 Переплата

Комната в ипотеку

10.4%Ставка в год

27 480 Платеж / мес

2 446 434 Переплата

Ипотека для IT

4.7%Ставка в год

19 381 Платеж / мес

988 644 Переплата

Военная ипотека

9. 8%Ставка в год

8%Ставка в год

26 560 Платеж / мес

2 280 813 Переплата

Залоговый кредит+

8.8%Ставка в год

25 060 Платеж / мес

2 010 816 Переплата

Подать заявку

Господдержка 2020

6.3%Ставка в год

21 504 Платеж / мес

1 370 676 Переплата

Подать заявку

Вторичное жилье

10.4%Ставка в год

27 480 Платеж / мес

2 446 434 Переплата

Новостройка

10.4%Ставка в год

27 480 Платеж / мес

2 446 434 Переплата

Строительство дома

10.4%Ставка в год

27 480 Платеж / мес

2 446 434 Переплата

Свой дом

10.8%Ставка в год

28 102 Платеж / мес

2 558 314 Переплата

Готовое жилье

9.99%Ставка в год

26 850 Платеж / мес

2 332 970 Переплата

Бесплатно подберем кредит с высокой вероятностью одобрения

Заполните анкету и узнайте какие банки и на каких условиях одобрят

вам кредит.

Подобрать

кредит

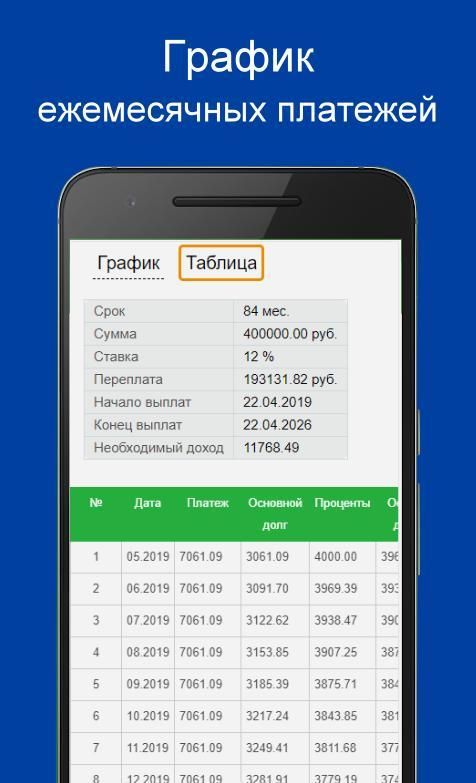

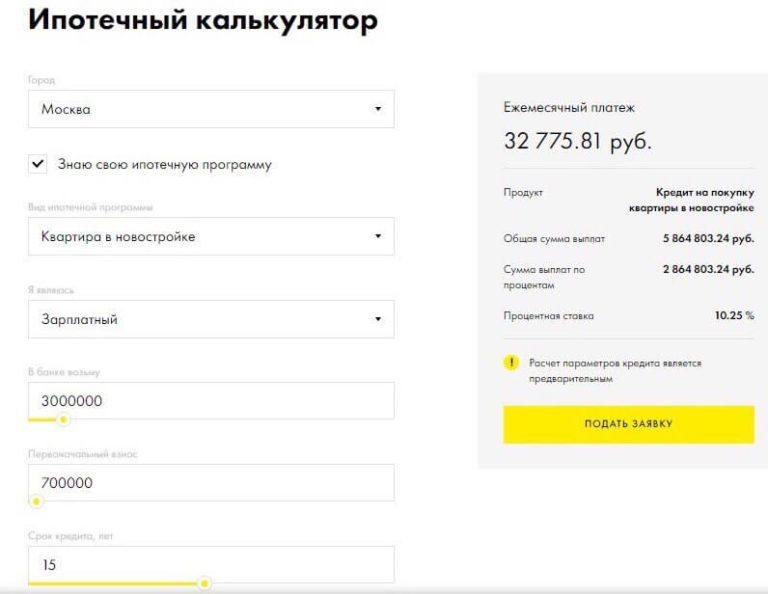

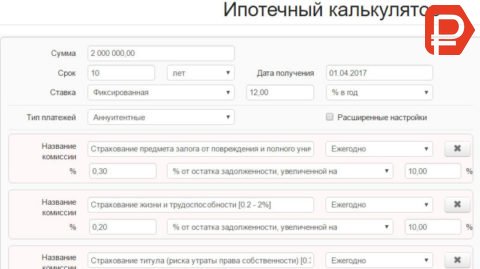

Калькулятор ипотеки Банка «Открытие»

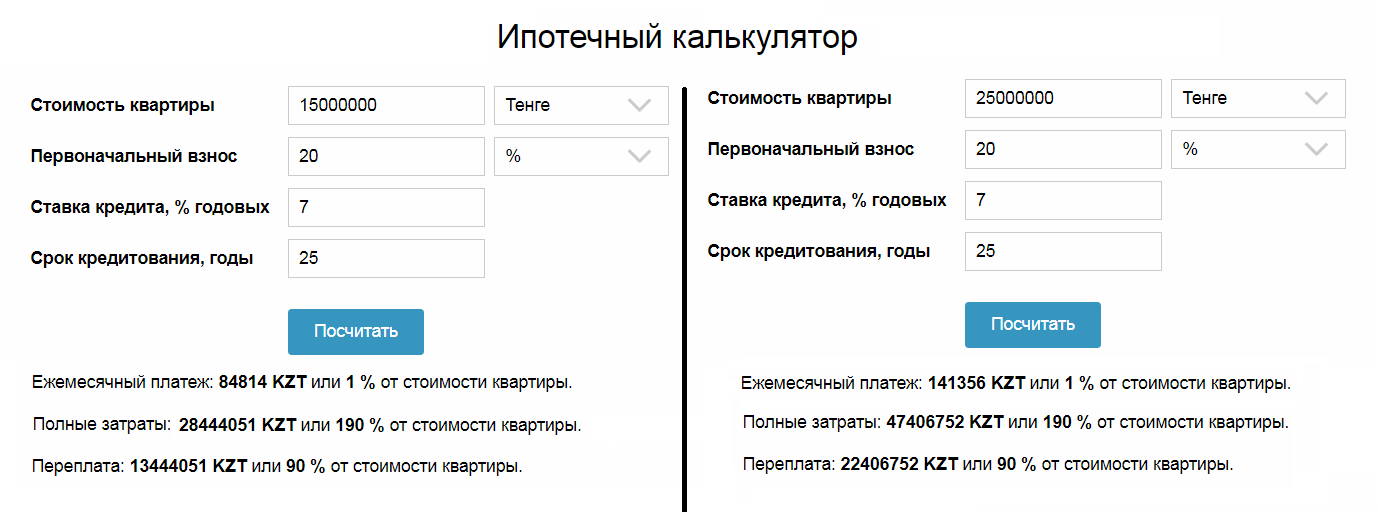

Ипотечный калькулятор Банка «Открытие» 2022 помогает рассчитать онлайн сумму переплаты по ипотеке на вторичное жилье или квартиру в новостройке под заданные условия по всем программам Банка «Открытие» — сейчас их 15.

После внесения всех условий ипотеки и клика на кнопку «Найти кредиты», наш калькулятор по кредиту на квартиру Банка «Открытие» выводит наиболее подходящие программы на покупку недвижимости для физических лиц.

Новости Банка «Открытие»

Все новости Банка «Открытие»

Все новости Банка «Открытие»

Калькулятор ипотеки в Банке «Открытие» 2022, рассчитать ипотеку калькулятором онлайн

Воспользуйтесь онлайн калькулятором ипотеки в Банке «Открытие», чтобы рассчитать выгодный для себя вариант кредитования. Введите стоимость недвижимости, ставку и первый взнос для того, чтобы наша система подобрала вам оптимальное решение из 15 предложенных программ Банка «Открытие».

Лиц. № 2209

О банке

Кредиты

- Потребительские кредиты

- Автокредиты

- Кредиты для бизнеса

- Ипотечные кредиты

- Калькулятор

Карты

- Кредитные карты

- Дебетовые карты

Вклады

- Вклады

- Калькулятор

Отделения

Банкоматы

Отзывы

Курсы валют

- Курс доллара

- Курс евро

- Курс фунта

- Курс юаня

- Курс франка

Личный кабинет

4. 2

2

84 отзыва

Оставить отзыв

Лиц. № 2209

Подбор кредитаПотребительские кредитыАвтокредитыДля бизнесаИпотекаКалькуляторКредитные карты

Мы подобрали для вас 15 кредитов

Обновлено 14.10.2022

Сортировать:

по популярностипо ставке

Банк «Открытие»

По вине банка сорвалась сделка по покупке квартиры

В начале августа жена заключила в Банке Открытие кредитный договор и договор купли-продажи квартиры. Собиралась купить квартиру, которая находится в залоге у Банка Открытие, то есть с обременением (продавец – з…

Ипотека Все отзывы о «Банк «Открытие»»

Банк «Открытие»

Так как мы никак не могли собрать деньги на покупку новой квартиры, пришлось оформлять ипотеку

Очень не хотела влазить в эту кабалу, но другого выхода не было. Нужно было расширяться, так как жить в двушке с 3-мя детьми невозможно. Ипотеку оформили в банке Открытие. Здесь предложили самые выгодные услов…

Ипотеку оформили в банке Открытие. Здесь предложили самые выгодные услов…

Ипотека Все отзывы о «Банк «Открытие»»

Банк «Открытие»

Семейная ипотека

Мы с супругой в прошлом году приняли решение купить квартиру в ипотеку. Стали искать хороший банк, с которым можно было бы сотрудничать на максимально выгодных условиях. В этом плане банк «Открытие» соответство…

Ипотека Все отзывы о «Банк «Открытие»»

Банк «Открытие»

Выдают ипотеку на долгострой. Юристы не проверяют застройщика. Расторжение договора оплачивает физ. лицо.

«Домострой профи» предложили взять ипотеку через их менеджера в банке «Открытие», ипотека оформлена, аккредитив открыт и нужно бы радоваться покупке проекта квартиры, НО.

Через 3 дня позвонили из Росреестра …

Ипотека Все отзывы о «Банк «Открытие»»

Банк «Открытие»

Банк открытие это единственный банк, в котором я обслуживаюсь. Нет желания ни на что его менять. Обслуживание хорошее, технических проблем у меня вообще не возникало. Оформлял ипотеку, привлек процент. Доволен…

Нет желания ни на что его менять. Обслуживание хорошее, технических проблем у меня вообще не возникало. Оформлял ипотеку, привлек процент. Доволен…

Ипотека Все отзывы о «Банк «Открытие»»

Все отзывы о кредитах Банка «Открытие»

Рассчитать ипотеку Открытие 2022 калькулятором онлайн

Когда вы планируете покупку недвижимости, необходимо тщательно проанализировать, на каких условиях предоставляется кредит. Удобный калькулятор ипотеки в банке Открытие поможет посчитать, насколько выгодна выбранная программа, а также сравнить актуальные предложения банков.

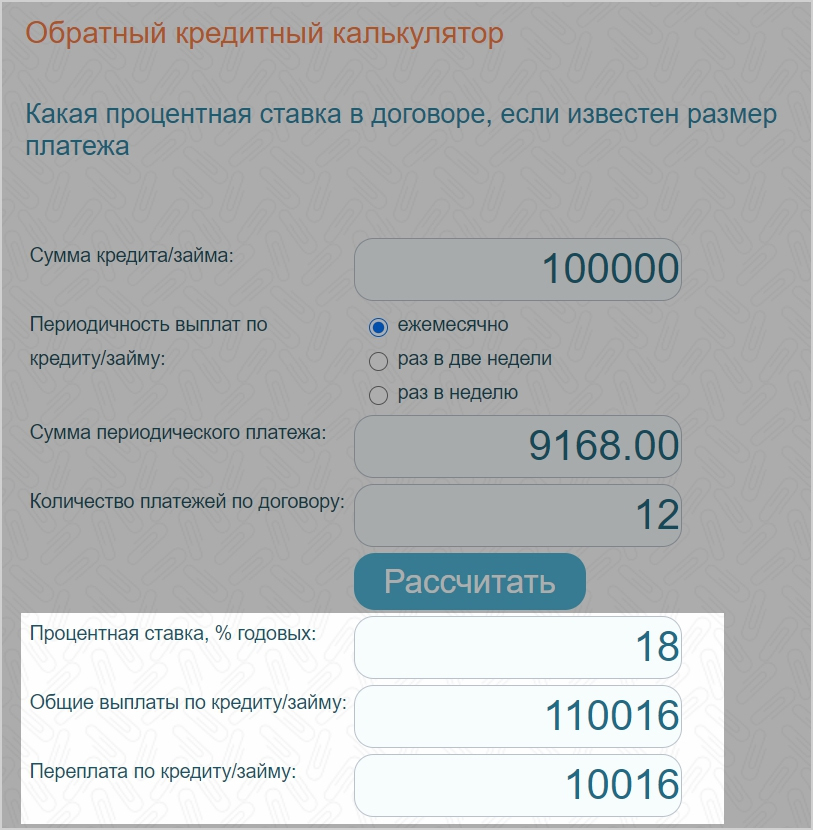

Параметры, которые позволяет рассчитать калькулятор ипотеки в банке Открытие

Какие же возможности имеет ипотечный калькулятор в Открытии?

- Работает для физических лиц и компаний.

- При расчете учитывается процентная ставка, возможность досрочного погашения и период выплат.

- Указывается, что приобретается – новая квартира или вторичное жилье.

Рассчитать сумму ипотеки Открытия ипотечным калькулятором предельно просто и удобно.

Как пользоваться калькулятором ипотеки в банке Открытие?

Осуществляется расчет ипотеки калькулятором Открытия по следующей инструкции:

- Укажите сумму и срок.

- Задайте параметры поиска кредита.

- Изучите действующие предложения.

- Проанализируйте произведенный расчет – размер выплат и ставку.

- Примите решение – какая программа выгоднее.

Кроме того, онлайн калькулятор ипотеки Открытия позволяет сравнивать несколько кредитов, выбирая лучший вариант для сотрудничества с банком. Удобная программа значительно облегчит ваши поиски, позволив улучшить жилищные условия с максимальной выгодой и на привлекательных условиях.

Ипотечный калькулятор с PMI, процентами и налогами

Многие или все продукты здесь от наших партнеров, которые платят нам комиссию. Это то, как мы зарабатываем деньги. Но наша редакционная честность гарантирует, что компенсация не повлияет на мнения наших экспертов. Условия могут применяться к предложениям, перечисленным на этой странице.

Посмотреть сегодняшние ставки по ипотечным кредитам

Рассчитать другой сценарий

Распечатать мои сценарии ипотечных кредитов

Получить предварительное одобрение сегодня

Как пользоваться этим ипотечным калькулятором

Ипотечный калькулятор Ascent поможет вам понять, сколько будет стоить ипотечный кредит. Это также позволяет легко сравнить варианты кредита. Чтобы воспользоваться калькулятором, введите:

- Желаемая цена дома

- Сумма первоначального взноса

- Процентная ставка по кредиту, который вы рассматриваете

- Тип ипотеки (срок кредита)

Вы Вы также можете указать стоимость страхования жилья, налоги на недвижимость и сборы ассоциации домовладельцев (ТСЖ), если вы их знаете. Это позволит получить более точную оценку.

Формулы ипотечного калькулятора

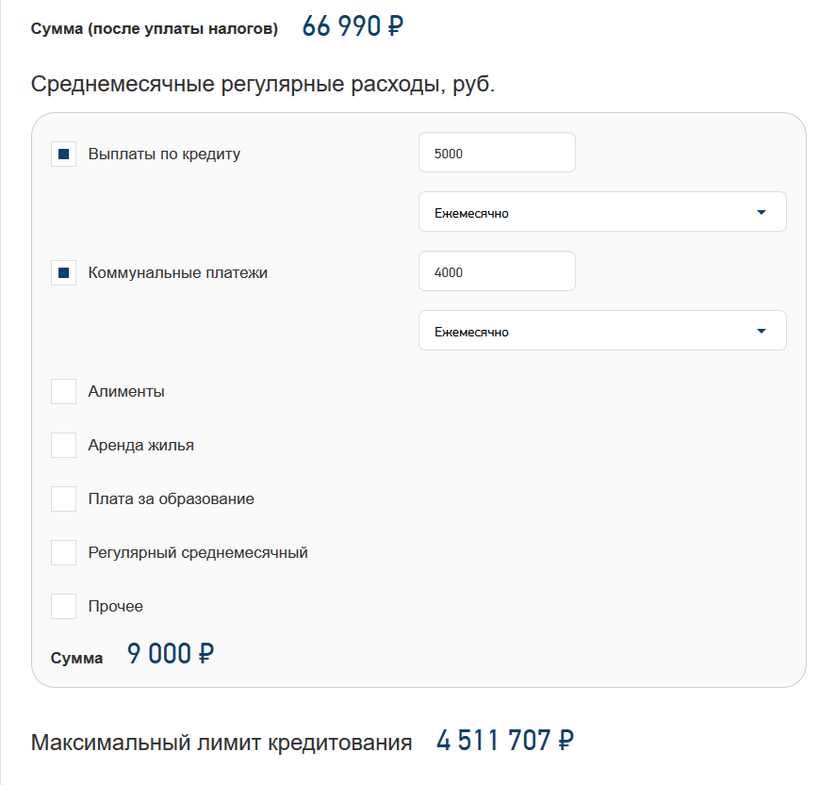

Хороший ипотечный калькулятор учитывает все ежемесячные расходы, связанные с выплатой ипотечного кредита. Эти расходы складываются вместе, чтобы оценить ваши общие ежемесячные платежи, а также проценты, которые вы будете платить с течением времени.

Вот как ипотечный калькулятор определяет сумму вашего платежа:

- Калькулятор определяет сумму вашего займа. Это полная стоимость дома за вычетом первоначального взноса. Введите в калькулятор стоимость интересующего вас дома, а также сумму наличных, которую вы будете вносить. Если вы покупаете дом за 300 000 долларов и вносите первоначальный взнос в размере 30 000 долларов, калькулятор вычитает 30 000 долларов из 300 000 долларов, чтобы определить, что вы занимаете 270 000 долларов.

- Он рассчитывает основную сумму и процентные платежи. Они основаны на сумме кредита, процентной ставке и типе кредита.

Кредит с более длительным сроком обычно имеет более высокую процентную ставку, но основной платеж не так высок каждый месяц, как платеж по краткосрочному кредиту, поскольку у вас больше времени для погашения основного долга. Например, если вы заняли 270 000 долларов и взяли кредит на 30 лет под 3,9%, ваш основной платеж и проценты по нему составят 1 274 доллара. Если бы вы взяли ту же сумму в виде 15-летнего кредита под 3,2%, ваш основной платеж и проценты составили бы 1,89 доллара США.1.

Кредит с более длительным сроком обычно имеет более высокую процентную ставку, но основной платеж не так высок каждый месяц, как платеж по краткосрочному кредиту, поскольку у вас больше времени для погашения основного долга. Например, если вы заняли 270 000 долларов и взяли кредит на 30 лет под 3,9%, ваш основной платеж и проценты по нему составят 1 274 доллара. Если бы вы взяли ту же сумму в виде 15-летнего кредита под 3,2%, ваш основной платеж и проценты составили бы 1,89 доллара США.1. - Калькулятор добавляет налоги на недвижимость, страхование жилья, сборы ТСЖ и любые расходы на страхование ипотеки. Калькулятор ипотечного кредита может рассчитать эти входные данные на основе типичной стоимости дома в вашем ценовом диапазоне, или вы можете указать точные данные, чтобы получить более точную оценку. Если ваша страховка на дом составляет 1200 долларов в год, ваши налоги на недвижимость составляют 3000 долларов в год, а ваши сборы по ТСЖ составляют 500 долларов в год, это добавляет к вашему ежемесячному платежу около 392 долларов.

Если вы внесли менее 20% первоначального взноса, ипотечное страхование должно быть включено. Если взносы по ипотечному страхованию составляют 1% от суммы вашего кредита в год, они добавят дополнительные 225 долларов к вашим ежемесячным платежам (исходя из 1% от кредита в 270 000 долларов, разделенного на 12).

Если вы внесли менее 20% первоначального взноса, ипотечное страхование должно быть включено. Если взносы по ипотечному страхованию составляют 1% от суммы вашего кредита в год, они добавят дополнительные 225 долларов к вашим ежемесячным платежам (исходя из 1% от кредита в 270 000 долларов, разделенного на 12).

Суммируя основную сумму, проценты, налоги на недвижимость, расходы по ТСЖ, сборы за страхование жилья и ипотечное страхование, вы узнаете свой общий ежемесячный платеж. Если вы выбрали 30-летний кредит, упомянутый выше, это означало бы сложение:

- 1 274 доллара США на основную сумму и проценты

- 329 долларов США на налоги на недвижимость, страхование и расходы на ТСЖ

- 225 долларов США на проценты по ипотеке

Калькулятор покажите ваш общий ежемесячный платеж по ипотеке в размере 1829 долларов США.

Элементы ипотечного калькулятора

Важно понимать все входные данные, которые калькулятор использует для определения ваших ежемесячных и общих расходов.

Цена дома

Это сумма, которую вы платите за дом. Если вы сделали предложение купить дом за 300 000 долларов, цена дома будет 300 000 долларов.

Первоначальный взнос

Первоначальный взнос — это сумма денег, которую вы вносите за недвижимость при закрытии сделки. В идеале это будет не менее 20% от покупной цены дома, потому что вы можете претендовать на более доступный кредит и получить более широкий выбор кредиторов, если вы внесете 20% вниз. В некоторых случаях кредиторы позволяют вам вносить гораздо меньшие суммы — всего 3% или даже 0 долларов США с некоторыми кредитами (например, кредитами VA).

Примите во внимание сумму наличных денег, которой вы располагаете, чтобы определить сумму первоначального взноса. Если у вас есть 30 000 долларов для этого использования, вы вносите 10% на свой кредит в 300 000 долларов.

Первоначальный взнос вычитается из покупной цены дома, чтобы определить сумму денег, которую вы занимаете у вашего ипотечного кредитора.

Проценты

Проценты — это ставка, которую вы платите за кредит. Ваша процентная ставка основана на средних показателях по стране и экономических условиях, а также на индивидуальных финансовых показателях, таких как ваш кредитный рейтинг и ваш долг по отношению к вашему доходу. Тип кредита и выбор кредитора также влияют на процентную ставку.

Чем выше процентная ставка, тем большую комиссию за финансирование вы платите своему кредитору с течением времени. Более высокая ставка также приводит к большим ежемесячным платежам.

Тип ипотеки

Существует несколько видов ипотечных кредитов, включая 30-, 20- и 15-летние кредиты. Тип кредита влияет на ежемесячные платежи и общие расходы.

Кредит с более длительным сроком погашения обычно имеет более высокую процентную ставку. Поскольку вы платите больше за финансирование и платите проценты дольше, это дороже, чем кредит с более коротким периодом погашения. Однако ежемесячные платежи ниже. Поскольку вы делаете не так много платежей, кредиты с более коротким сроком погашения имеют более высокие ежемесячные платежи, несмотря на более низкую ставку и более низкие общие затраты.

Однако ежемесячные платежи ниже. Поскольку вы делаете не так много платежей, кредиты с более коротким сроком погашения имеют более высокие ежемесячные платежи, несмотря на более низкую ставку и более низкие общие затраты.

Страхование

Страхование домовладельцев требуется кредиторами. Кредиторы требуют этого, потому что дом служит залогом для кредита. Стоимость страхования имущества зависит от многих факторов, включая его стоимость, тип страхования и уровень риска. Например, страхование домов в районах, подверженных землетрясениям, обычно обходится дороже.

Рекомендуется сравнить расценки на страхование от нескольких перевозчиков, чтобы найти наиболее доступное покрытие.

Кредиторы обычно взимают ежемесячные платежи (как часть общего платежа по ипотеке) за страхование жилья и хранят деньги на условном депонировании. Например, если ваша страховка составляет 1200 долларов в год, ваша страховая компания добавляет 100 долларов к вашему платежу по ипотеке.-e1591612863765.jpg) Деньги хранятся на специальном счете, затем ваш страховой счет отправляется вашему кредитору, который ежегодно оплачивает его с этого счета.

Деньги хранятся на специальном счете, затем ваш страховой счет отправляется вашему кредитору, который ежегодно оплачивает его с этого счета.

Налог на имущество

Налог на имущество уплачивается местным органам власти и органам власти штатов. Размер налога на недвижимость зависит от того, где вы живете. Обычно он выражается в процентах от стоимости вашего дома. Платежи по налогу на имущество также собираются вашим кредитором как часть ваших ежемесячных платежей по ипотеке и помещаются на условное депонирование до тех пор, пока ваш кредитор не оплатит ваш счет по налогу на имущество один раз в год.

Сборы ТСЖ

Если ваш дом является частью ассоциации, то сборы ТСЖ также учитываются в ежемесячных расходах на жилье. Ассоциации собирают взносы для содержания мест общего пользования и предоставления других услуг.

Зачем кому-то нужен ипотечный калькулятор?

Наш ипотечный калькулятор поможет вам принять взвешенное решение относительно вашего кредита, в том числе:

- Сравнение сценариев кредита: Прежде чем подавать заявку в ипотечный кредитор, посмотрите, как такие решения, как больший кредит или меньший первоначальный взнос, повлияют на ваши расходы .

Сравните сценарии, изменив суммы ввода.

Сравните сценарии, изменив суммы ввода. - Сравнение типов кредита: Измените срок кредита, чтобы увидеть, как более короткий или более длительный срок погашения влияет на стоимость кредита.

- Определение того, что вы можете себе позволить: Воспользуйтесь калькулятором, чтобы узнать стоимость различных сумм кредита и понять, соответствуют ли они вашему бюджету.

Если вы получаете котировки от нескольких ипотечных или рефинансируемых кредиторов, вы также можете использовать калькулятор, чтобы узнать, сколько стоит каждый кредит.

Как интерпретировать результаты ипотечного калькулятора

Результаты ипотечного калькулятора могут помочь вам определить, сколько будет стоить тот или иной кредит каждый месяц. Используя калькулятор, вы можете сравнить типы кредитов и определить, например, предпочитаете ли вы кредит на 15 или 30 лет, исходя из общих затрат и ежемесячных платежей.

Вы также можете убедиться, что выплаты по ипотеке соответствуют вашему бюджету. Если ваш общий платеж составит 1829 долларов США со всеми добавленными расходами, вы можете оценить, является ли это удобной суммой для оплаты.

Что делать после использования ипотечного калькулятора

После использования ипотечного калькулятора вы готовы сделать осознанный выбор при покупке жилья. Подумайте о следующих шагах.

Получите право на получение кредита

Работайте над улучшением своих финансовых показателей, чтобы повысить шансы на получение ипотечного кредита по конкурентоспособной ставке. Это может означать погашение долга или улучшение вашего кредитного рейтинга.

Выберите тип кредита

Вы можете использовать ипотечный калькулятор, чтобы решить, хотите ли вы получить кредит на 30, 20 или 15 лет, исходя из ежемесячных платежей и общей стоимости кредита для каждого типа кредита.

Сравните котировки ставок

Подайте заявку в несколько кредиторов, чтобы получить предварительные котировки ставок. Вы можете ввести процентные ставки и условия, которые предлагает каждый кредитор, в калькулятор, чтобы увидеть, какой кредитор предлагает лучший кредит.

Получение предварительного одобрения

После того, как вы сузите свои возможности до одного кредитора, отправьте свою финансовую информацию, чтобы завершить процесс предварительного одобрения. Кредиторы оценят ваши данные и скажут вам, сколько вы можете занять, по какой ставке. Во время этого процесса вы фиксируете процентную ставку по кредиту.

Хотя у вас нет 100% гарантии получения кредита, на который вы предварительно одобрены, вы должны получить окончательное одобрение на согласованных условиях, если ничего не изменится в финансовом отношении, и дом, который вы покупаете, одобрен кредитор.

Завершите покупку

После получения предварительного одобрения вы можете сделать предложение о покупке дома. Когда это предложение будет принято, вы пройдете процесс оценки и проверки. После того, как дом проверен, и ваш кредитор снова проверит ваши финансовые данные, вы закрываете свой ипотечный кредит.

Часто задаваемые вопросы об ипотеке

Как мне получить ипотеку?

Чтобы претендовать на ипотеку или рефинансирование, поищите варианты у нескольких кредиторов. Когда вы найдете лучшие ставки и условия, убедитесь, что вы соответствуете требованиям кредитора в отношении дохода, долга и кредитного рейтинга.

Затем вы предоставите информацию о своих финансах, поэтому соберите такие документы, как платежные квитанции и банковские выписки. После того, как вы нашли подходящий кредит и подготовили документы, подайте заявку. Для получения дополнительной информации или если вы готовы к работе, используйте нашу форму, чтобы помочь вам в процессе и получить предварительное одобрение ипотеки.

Для получения дополнительной информации или если вы готовы к работе, используйте нашу форму, чтобы помочь вам в процессе и получить предварительное одобрение ипотеки.

Могу ли я получить ипотечный кредит без кредита?

Да. Большинство кредиторов смотрят на ваш кредитный отчет и оценивают его при определении того, имеете ли вы право на получение ипотечного кредита. Однако некоторые кредиторы работают с заемщиками, у которых нет кредитной истории. Они могут просмотреть другую документацию, например, отчеты об оплате коммунальных услуг, показывающие, что у вас есть история своевременных платежей.

Поищите кредитора, который занимается андеррайтингом вручную и подготавливает финансовую документацию, такую как банковские выписки. Узнайте больше в этом руководстве о том, как купить дом без кредита.

Что включает в себя ипотечный платеж?

Ваш ежемесячный платеж по ипотеке включает:

- Основная сумма: Это сумма, которую вы ежемесячно платите в счет остатка по кредиту.

- Проценты: Это стоимость, которую вы платите за кредит. Это определяется суммой займа и вашей процентной ставкой.

- Налоги: Большинство кредиторов ежемесячно взимают платеж в счет налога на недвижимость. Эти деньги зачисляются на эскроу-счет. Это специальный счет, предназначенный для таких расходов. Кредитор оплачивает счет налога на недвижимость со счета условного депонирования.

- Страхование: Кредиторы также взимают ежемесячный платеж на страхование домовладельцев. Это также помещается в условное депонирование. Затем кредиторы оплачивают ваш страховой счет для защиты залога (дома).

Какой вид ипотеки выбрать?

Тип ипотечного кредита, который вы должны выбрать, зависит от многих факторов, включая вашу кредитную историю, сумму первоначального взноса, тип приобретаемого вами дома и ваши цели по кредиту. Например, вы можете выбрать:

Например, вы можете выбрать:

- Обычная ипотека (не гарантированная государством), чтобы избежать авансовых платежей.

- Гарантированная государством ипотека (например, ссуда FHA, USDA или VA), если у вас несовершенная кредитная история или небольшой первоначальный взнос.

- 30-летний кредит с фиксированной процентной ставкой , если вы хотите предсказуемые платежи и не возражаете платить больше процентов в обмен на меньший ежемесячный платеж.

- 15-летний кредит с фиксированной процентной ставкой , если вы хотите предсказуемые платежи и хотите платить наименьшую сумму процентов с течением времени, несмотря на более высокие ежемесячные платежи по ипотеке.

Это всего лишь несколько примеров различных ипотечных кредитов. Изучите все виды ипотеки, прежде чем принять решение.

Что я могу ожидать в процессе покупки дома?

Чтобы начать процесс покупки дома, установите бюджет, чтобы убедиться, что вы готовы претендовать на получение ипотечного кредита и выплату ипотечного кредита. Подготовьте финансовые документы, которые ипотечные кредиторы захотят просмотреть. Получайте котировки от нескольких кредиторов и добивайтесь предварительного одобрения ипотеки у того, кто предлагает лучшие условия.

Подготовьте финансовые документы, которые ипотечные кредиторы захотят просмотреть. Получайте котировки от нескольких кредиторов и добивайтесь предварительного одобрения ипотеки у того, кто предлагает лучшие условия.

Вы можете нанять агента по недвижимости, чтобы он помог вам купить недвижимость. Когда вы найдете дом, который соответствует вашему бюджету и критериям, сделайте предложение, включая любые непредвиденные обстоятельства или условия, которые должны быть выполнены, например, удовлетворительный осмотр. Завершите формальный процесс одобрения ипотечного кредита, который наилучшим образом соответствует вашим потребностям, и закройте сделку.

Этот контрольный список для покупателя дает более полное представление о каждом из этих шагов, так что ознакомьтесь с ним, прежде чем покупать недвижимость.

Сколько нужно накопить на первоначальный взнос?

В идеале вы должны внести первоначальный взнос в размере 20% от стоимости недвижимости. Так что, если вы покупаете дом за 200 000 долларов, сэкономьте 40 000 долларов.

Так что, если вы покупаете дом за 200 000 долларов, сэкономьте 40 000 долларов.

Однако многие люди не откладывают так много на первый взнос. Вы можете претендовать на получение обычного кредита (не обеспеченного государством) всего с 3% вниз. Некоторые кредиты, поддерживаемые государством, вообще не требуют первоначального взноса. Но если вы не вносите первоначальный взнос или делаете небольшой, рассчитывайте оплатить ипотечное страхование или другие авансовые платежи.

Независимо от того, планируете ли вы сэкономить 20% или нет, узнайте, как сэкономить на первоначальном взносе.

Какие документы нужны для оформления ипотеки?

Чтобы подать заявку на получение ипотечного кредита, вам необходимо:

- Подтверждение дохода, например, налоговые декларации, платежные квитанции, формы W-2 или налоговые формы 1099

- Подтверждение имущества, например выписки с банковских счетов и выписки с инвестиционных счетов

- Подарочное письмо, если кто-то предоставляет вам деньги в качестве подарка для первоначального взноса

- История платежей по ипотеке или арендной плате, например, информация от вашего арендодателя

- Удостоверение личности, например, карточка социального страхования или удостоверение личности государственного образца

Кредиторы также могут запросить дополнительную информацию, поэтому читайте более подробную информацию в нашем полном руководстве о том, какие документы необходимы для жилищных кредитов.

К каким расходам на домовладение мне нужно подготовиться?

Расходы на домовладение, к которым необходимо подготовиться, включают:

- Ваш платеж по ипотеке

- Налоги на недвижимость, которые часто добавляются к вашему платежу по ипотеке (ваш кредитор кладет деньги на специальный счет условного депонирования, а затем платит местному правительству)

- Страхование домовладельцев, которое также часто добавляется к платежу по ипотеке и оплачивается вашим кредитором. Ознакомьтесь с нашим руководством, чтобы определить, какая сумма страхования домовладельцев вам может понадобиться

- Ипотечное страхование, которое защищает кредитора от потенциальных убытков, если вы вносите первоначальный взнос менее 20% от стоимости вашего дома

- Коммунальные услуги, включая электричество, газ, воду, кабель , и Интернет

- Сборы ТСЖ, если вы живете по соседству или в здании, где находится товарищество собственников жилья

- Обслуживание и ремонт дома, чтобы непредвиденные расходы не застали вас врасплох

Вы можете узнать больше обо всех этих расходах в нашем справочнике по расходам на домовладение.

В чем разница между 15-летней и 30-летней ипотекой?

При 15-летнем кредите вы платите всего 15 лет, а не 30. Ежемесячная сумма, которую вы должны, выше по 15-летнему кредиту, чем по 30-летнему кредиту, потому что вы делаете меньше платежей. Процентная ставка обычно ниже по 15-летнему кредиту. И общие процентные расходы ниже, потому что вы платите проценты за меньшее время.

Внимательно взвесьте все за и против 15-летней ипотеки против 30-летней, когда решите, что подходит именно вам. Кроме того, вы можете изучить ипотечные кредиты на 20 и 30 лет.

Какие советы вы бы дали тем, кто впервые покупает жилье?

Вот некоторые из лучших советов для тех, кто впервые покупает жилье:

- Сэкономьте заранее, чтобы внести первоначальный взнос.

- Примите меры, чтобы улучшить свой кредитный рейтинг.

- Составьте бюджет перед покупкой дома.

- Поищите самые выгодные процентные ставки и условия кредита.

- Получите предварительное одобрение, прежде чем делать предложение о доме.

- Наймите агента по недвижимости с надежной репутацией, с которой вы чувствуете себя комфортно.

- Тщательно исследуйте недвижимость, принимая во внимание такие факторы, как законы о зонировании и школьные округа.

- Сделайте предложение, которое защитит ваши интересы, включая непредвиденные обстоятельства, такие как проверка для выявления серьезных проблем.

- Сэкономьте на закрытии.

Для получения дополнительной информации ознакомьтесь с нашими советами для тех, кто покупает жилье впервые.

Почему отношение моего долга к доходу имеет значение при подаче заявления на ипотеку?

Кредиторы учитывают отношение вашего долга к доходу, когда вы подаете заявку на ипотеку, потому что они хотят знать, что вы можете позволить себе выплаты по ипотеке. Они смотрят на ваш:

Они смотрят на ваш:

- Начальный коэффициент, который сравнивает ваши ежемесячные платежи по ипотеке с вашим доходом

- Конечный коэффициент, который сравнивает платежи по ипотеке и другие долги с вашим доходом

Если какой-либо коэффициент слишком высок, Кредитор не одобрит ваш кредит. Для получения дополнительной информации о требованиях кредитора ознакомьтесь с отношением долга к доходу и почему это важно.

Как мой кредитный рейтинг влияет на ставки по ипотечным кредитам?

Чем выше кредитный рейтинг, тем ниже ставка по ипотеке, поскольку кредиторы рассматривают вас как заемщика с низким уровнем риска. Более низкая ставка по ипотеке означает более низкие ежемесячные платежи и меньшую общую сумму процентов, выплачиваемых с течением времени.

Низкий кредитный рейтинг может затруднить получение кредита. И кредиторы, которые одобряют ипотеку, будут взимать более высокую ставку. Это потому, что кредитные проблемы предполагают большую вероятность того, что заемщик не выполнит свои обязательства по кредиту.

И кредиторы, которые одобряют ипотеку, будут взимать более высокую ставку. Это потому, что кредитные проблемы предполагают большую вероятность того, что заемщик не выполнит свои обязательства по кредиту.

Узнайте больше об этом, изучив, как кредитный рейтинг влияет на ставки по ипотечным кредитам.

Лучшие ипотечные кредиторы The Ascent

Если вы хотите узнать больше о лучших ипотечных кредиторах с низкими ставками и комиссиями, наши эксперты составили короткий список лучших ипотечных компаний. Некоторые из наших экспертов даже сами использовали этих кредиторов, чтобы сократить свои расходы.

Лучшие ипотечные кредиторы

Об авторе

Кристи Бибер — штатный писатель, специализирующийся на личных финансах и юриспруденции, с более чем десятилетним опытом работы. Она имеет степень доктора права Калифорнийского университета в Лос-Анджелесе, а также степень по английскому языку, средствам массовой информации и коммуникациям с сертификатом управления бизнесом Университета Рочестера. Помимо того, что она писала для The Ascent и The Motley Fool, ее работы также регулярно появлялись на MSN Money, CNBC и USA Today. Она также пишет учебники, работает экспертом по разработке онлайн-курсов и в прошлом преподавала в колледже.

Помимо того, что она писала для The Ascent и The Motley Fool, ее работы также регулярно появлялись на MSN Money, CNBC и USA Today. Она также пишет учебники, работает экспертом по разработке онлайн-курсов и в прошлом преподавала в колледже.

Ипотечный калькулятор | Рассчитать платеж по ипотечному кредиту

Используйте этот калькулятор, чтобы составить примерный график погашения для вашего текущего ипотечного кредита. Быстро увидеть, сколько процентов вы могли бы заплатить и ваши предполагаемые остатки основной суммы. Вы также можете определить влияние любых предоплат по основному долгу. Нажмите кнопку «Отчет», чтобы просмотреть полный годовой или ежемесячный график амортизации.

First American Bank — это банк с полным спектром услуг, расположенный в Иллинойсе, Висконсине и Флориде.

Начало работы

Подать заявку онлайн

Свяжитесь с нами

(847) 586-2401

Хороший сервис.

Дружелюбные сотрудники.

Поделитесь своей историей

Очень хорошее обслуживание и всегда дружелюбные сотрудники.

Поделитесь своей историей

Получите больше за свои деньги

Вход в службы

Обратите внимание: изменение раскрывающегося списка может изменить доступные параметры.

Онлайн/мобильный банкингУслуги по учетным записям здоровья: Портал для потребителейУслуги по учетным записям здоровья: Портал для работодателейМой доступ к плану 401kWealthTracCa$hTracОформить платеж по кредитуЗащищенная электронная почтаВход с кредитной картыБезопасная передача файлов

Имя пользователя:

Зарегистрироваться (откроется в новой вкладке)

Забыл (откроется в новой вкладке)

Доступ к онлайн-банкингу и мобильному банкингу стал еще лучше

Узнайте о новых возможностях, которые соответствуют вашему стилю жизни

Вы покидаете веб-сайт First American Bank.

Внешние сторонние веб-сайты будут представлены в новом отдельном окне содержимого. First American Bank не предоставляет и не несет ответственности за продукт, услугу, общее содержание веб-сайта, доступность, безопасность или политику конфиденциальности на любых внешних сторонних сайтах.

Вы перенаправлены на партнерский сайт. First American Bank сотрудничает с владельцем этого веб-сайта, чтобы предоставить вам продукты или услуги, которые могут вас заинтересовать. First American Bank не контролирует содержание, доступность, безопасность или политику конфиденциальности на своем веб-сайте.

Вы будете перенаправлены на веб-сайт государственного учреждения, муниципалитета или организации, которые могут предоставлять информацию, продукты или услуги, доступные для вас в отдельных финансовых учреждениях, включая First American Bank. First American Bank не контролирует содержание, доступность, безопасность или политику конфиденциальности на своем веб-сайте.

Вы перенаправлены на веб-сайт поставщика услуг, который предлагает информацию или услуги, которые могут вас заинтересовать. First American Bank не контролирует содержание, доступность, безопасность или политику конфиденциальности на своем веб-сайте.

Por благосклонность, tenga en cuenta Que es posible que futuras comunicaciones del banco, seanverbales o escritas, serán únicamente en inglés. Esas comunicaciones podrán incluir, entre otras cosas, contratos de cuentas, estados de cuentas y revelaciones legales, así como cambios de términos o cargos o cualquier tipo de servicio para su cuenta. Además, es posible дие algunas secciones де Эсте сайт веб-permanecerán en inglés.

Почему мы запрашиваем почтовый индекс?

Мы просим вас предоставить 5-значный почтовый индекс вашего места жительства или бизнеса, чтобы мы могли предложить продукты и тарифы, которые могут быть доступны в вашем регионе. Если вы подаете заявку на открытие счета в штате, в котором у First American Bank нет физического банковского отделения, любой открытый счет будет регулироваться условиями и положениями First American Bank и законодательством штата Иллинойс.

Если вы подаете заявку на открытие счета в штате, в котором у First American Bank нет физического банковского отделения, любой открытый счет будет регулироваться условиями и положениями First American Bank и законодательством штата Иллинойс.

Если вы живете за пределами США, используйте номер 99999.

Ипотечный калькулятор

Создано Матеушем Мухой, Джоанной Анджеевской, Томашом Едынаком, доктором философии и Тибором Палом, кандидатом наук “ (2006)

Последнее обновление: 20 июля 2022 г.

Содержание:

- Что такое ипотека?

- Как выбрать ипотеку?

- Как пользоваться ипотечным калькулятором?

- Формула платежа по ипотеке

- Ипотека с фиксированной или плавающей ставкой

- Ипотека с выплатой шара

- Обратная ипотека

Этот ипотечный калькулятор представляет собой хорошо оборудованный кредитный калькулятор, который позволяет решить множество вопросов, возникающих, когда вы собираетесь купить дом с ипотечным кредитом . В качестве основной функции он позволяет вам оценить свой платеж с различными конструкциями кредита и сравнить их с сопутствующими расходами, особенно процентными платежами. С динамическая диаграмма , встроенная в калькулятор, позволяет легко следить за изменением годового баланса и его изменением в случае ускоренной оплаты или различных способов досрочного погашения. Кроме того, сводка по ипотеке дает вам подробную картину вашего ипотечного кредита со сравнениями с разных точек зрения. Для простоты мы также разработали диаграмму , которая показывает, как ваш кредит соотносится с другими расходами, возникающими в связи с вашей ипотекой. Наконец, таблица амортизации позволяет анализировать ваши остатки в каждый срок в определенный интервал.

В качестве основной функции он позволяет вам оценить свой платеж с различными конструкциями кредита и сравнить их с сопутствующими расходами, особенно процентными платежами. С динамическая диаграмма , встроенная в калькулятор, позволяет легко следить за изменением годового баланса и его изменением в случае ускоренной оплаты или различных способов досрочного погашения. Кроме того, сводка по ипотеке дает вам подробную картину вашего ипотечного кредита со сравнениями с разных точек зрения. Для простоты мы также разработали диаграмму , которая показывает, как ваш кредит соотносится с другими расходами, возникающими в связи с вашей ипотекой. Наконец, таблица амортизации позволяет анализировать ваши остатки в каждый срок в определенный интервал.

Если вы читаете дальше, вы можете узнать, что такое определение ипотечного кредита, как рассчитать платеж по ипотечному кредиту и каковы распространенные типы ипотечных кредитов. Кроме того, мы объясняем все функции калькулятора и его основы; например, вы можете проверить, какова формула выплаты по ипотечному кредиту и как действует амортизация по ипотечному кредиту. Кроме того, мы даем вам некоторую подсказку о текущих ипотечных ставках в различных конструкциях кредита.

Кроме того, мы даем вам некоторую подсказку о текущих ипотечных ставках в различных конструкциях кредита.

Если вы хотите использовать менее сложный инструмент, вы можете проверить вышеупомянутые калькуляторы, созданные по этой теме.

- Калькулятор сравнения ипотечных кредитов — с помощью этого инструмента вы можете быстро сравнить два ипотечных кредита по всем важным аспектам.

- Калькулятор погашения ипотечного кредита — задав желаемую дату погашения, ежемесячный платеж или оставшийся срок с дополнительными платежами, вы можете легко сравнить различные сценарии погашения.

- Ипотечный калькулятор амортизации — простой инструмент, который фокусируется на графике амортизации вашей ипотеки.

- Калькулятор ипотеки с налогами и страховкой — инструмент дает вам прекрасную возможность проанализировать вашу ипотеку со всеми возможными дополнительными сборами.

- Ипотечные кредиты с регулируемой ставкой (ARM) — с помощью этого инструмента вы можете рассчитать проценты и ежемесячные платежи по ARM.

- Двухнедельный платеж по ипотеке — создан для ускоренной оценки ипотечного кредита раз в две недели.

Кроме того, вы можете проверить наш калькулятор HELOC, если вы особенно заинтересованы в кредитной линии собственного капитала.

Что такое ипотека?

Формально ипотечный кредит (или просто ипотека) представляет собой юридическое соглашение, по которому банк (или другое уполномоченное учреждение) ссужает деньги заемщику в обмен на получение права собственности на имущество должника. Банк удерживает это право до тех пор, пока должник полностью не погасит весь кредит.

Существенной частью ипотеки помимо суммы кредита (основной суммы) являются проценты, которые являются стоимостью кредита для должника, и вознаграждение для банка. Другими словами, можно сказать, что ипотека — это форма личного кредита, который банк предоставляет для покупки дома. Характерной чертой каждой ипотеки является установление залог на приобретаемую должником недвижимость. Это означает, что если должник не в состоянии осуществить периодические платежи (рассрочки) в согласованные сроки, кредитор может получить право собственности на имущество.

Это означает, что если должник не в состоянии осуществить периодические платежи (рассрочки) в согласованные сроки, кредитор может получить право собственности на имущество.

Наиболее типичным способом погашения ипотечного кредита является осуществление равных платежей, состоящих из изменяющейся части основной суммы и процентов в течение согласованного срока. Такой график обычно соответствует амортизационному кредиту в США и Канаде или погашению ипотечного кредита 9.0353 в Великобритании. С точки зрения кредитора, ипотека — это вид аннуитета, основанный на формуле временной стоимости денег.

Поскольку мы разработали этот ипотечный калькулятор для оценок, связанных с амортизируемым типом ипотечного кредита, упомянутым выше, в дальнейшем мы сосредоточимся в основном на этом типе кредита. Тем не менее, стоит знать, что ипотека может иметь другую структуру погашения, которая включает в себя другие процедуры расчета. Такими договоренностями являются, например, только процентные , обратная ипотека , или воздушный шар платеж ипотека.

Как выбрать ипотеку?

Прежде чем брать ипотечный кредит, вам необходимо знать, как различные факторы и компоненты влияют на ваш кредит. Кроме того, чтобы иметь возможность правильно применять этот калькулятор и понимать его вычислительную основу, крайне важно ознакомиться со следующими терминами.

- Директор

Это просто сумма, которую вы хотите занять в банке. Его количество зависит от двух факторов: стоимость дома (цена недвижимости) и первоначальный взнос .

- Первоначальный взнос

Это сумма денег, которая у вас уже есть и которую вы можете использовать для оплаты недвижимости до получения кредита. Его уровень является важным аспектом при подаче заявки на ипотеку, поскольку часто является основным препятствием для получения кредита. Требуемая минимальная сумма варьируется в зависимости от учреждения и законодательства страны. В США, например, первоначальный взнос составляет от 3,5% (кредиты FHA) до 20-25% от стоимости покупки. Но это не все. Поскольку более низкий первоначальный платеж обычно связан с более высоким риском для кредитора, его сумма также влияет на процентную ставку. Таким образом, чем больше вы платите из своих сбережений, тем ниже ставка. Он тесно связан с отношением LTV (кредит к стоимости), которое указывает отношение суммы кредита к стоимости имущества. Итак, если вы видите предложение 70% LTV, это означает, что вы можете занять 70% от стоимости покупки, а минимальный депозит составляет 30%.

Но это не все. Поскольку более низкий первоначальный платеж обычно связан с более высоким риском для кредитора, его сумма также влияет на процентную ставку. Таким образом, чем больше вы платите из своих сбережений, тем ниже ставка. Он тесно связан с отношением LTV (кредит к стоимости), которое указывает отношение суммы кредита к стоимости имущества. Итак, если вы видите предложение 70% LTV, это означает, что вы можете занять 70% от стоимости покупки, а минимальный депозит составляет 30%.

- Процентная ставка

Обычно это относится к рекламируемой годовой процентной ставке, которая является одним из наиболее важных факторов, которые необходимо учитывать при выборе ипотечного кредита. Стоит отметить, что годовая процентная ставка является номинальной ставкой, которая не отражает реальную процентную ставку. Поэтому это не всегда лучшая мера, чтобы выразить истинную стоимость вашего кредита. Причина в том, что он не включает дополнительные факторы, которые могут изменить фактическую процентную ставку по вашей ипотеке. Такими факторами является, например, функция начисление процентов и его частота , которая указывает, как часто проценты применяются к основной сумме долга. Если начисление сложных процентов происходит чаще, чем раз в год (как в случае с большинством кредитов), фактическая сумма процентов за год становится выше. Включая эффект начисления сложных процентов, годовую процентную доходность (APY) или с другим термином, эффективную годовую ставку (EAR), вы получаете лучшее руководство в этом отношении. Другим полезным индикатором является годовая процентная ставка (APR), которая учитывает сборы и другие сборы, связанные с кредитом.

Такими факторами является, например, функция начисление процентов и его частота , которая указывает, как часто проценты применяются к основной сумме долга. Если начисление сложных процентов происходит чаще, чем раз в год (как в случае с большинством кредитов), фактическая сумма процентов за год становится выше. Включая эффект начисления сложных процентов, годовую процентную доходность (APY) или с другим термином, эффективную годовую ставку (EAR), вы получаете лучшее руководство в этом отношении. Другим полезным индикатором является годовая процентная ставка (APR), которая учитывает сборы и другие сборы, связанные с кредитом.

- Срок кредита

Это интервал, в течение которого вы обязаны вернуть заемные деньги и выполнить условие, установленное договором. Условия кредита варьируются в зависимости от банка и типа ипотеки (ипотека с фиксированной ставкой имеет более короткие сроки, чем с плавающей ставкой). Обычно кредит можно взять на срок до 20 или даже 30 лет, но некоторые ипотечные кредиты могут длиться 40 или 50 лет. Срок кредита влияет на условия ипотеки. Чем больше продолжительность, тем меньше вам нужно платить периодически, но в конечном итоге вы платите больше, так как банк взимает проценты за более длительный период. Важно отметить, что в отдельных случаях вы можете погасить основную сумму быстрее. Таким образом, срок амортизации , который является фактическим сроком погашения ипотечного кредита, будет короче, чем первоначальный срок кредита, а уплаченные проценты стали меньше.

Срок кредита влияет на условия ипотеки. Чем больше продолжительность, тем меньше вам нужно платить периодически, но в конечном итоге вы платите больше, так как банк взимает проценты за более длительный период. Важно отметить, что в отдельных случаях вы можете погасить основную сумму быстрее. Таким образом, срок амортизации , который является фактическим сроком погашения ипотечного кредита, будет короче, чем первоначальный срок кредита, а уплаченные проценты стали меньше.

- Метод расчета процентов

Это относится к преобладающей практике того, как проценты обрабатываются в течение срока кредита. Точнее, это частота начисления сложных процентов — регулярность, с которой ваш кредитор применяет годовую процентную ставку к остатку основного долга. Однако выражение сложных процентов в этом контексте несколько вводит в заблуждение. В то время как в случае сберегательного счета база начисления сложных процентов включает проценты сверх основной суммы, с амортизационными ипотечными кредитами эффект начисления процентов возникает исключительно из-за различных выплат основной суммы. Поскольку вы выплачиваете ипотечный кредит равными частями, ваш взнос включает в себя более высокую долю процентов в начале срока кредита. По мере погашения кредита структура ваших платежей меняется: в каждом периоде начисленные проценты постепенно уменьшаются, так как вы должны банку меньше денег. В свою очередь, эта процедура позволяет погашать большую часть основного долга при каждом платеже, что приводит к ускоренному снижению вашего остатка. Вы можете легко наблюдать это явление на графике Годовые балансы , а также в Таблице амортизации , которая дает вам подробную картину этого вопроса.

Поскольку вы выплачиваете ипотечный кредит равными частями, ваш взнос включает в себя более высокую долю процентов в начале срока кредита. По мере погашения кредита структура ваших платежей меняется: в каждом периоде начисленные проценты постепенно уменьшаются, так как вы должны банку меньше денег. В свою очередь, эта процедура позволяет погашать большую часть основного долга при каждом платеже, что приводит к ускоренному снижению вашего остатка. Вы можете легко наблюдать это явление на графике Годовые балансы , а также в Таблице амортизации , которая дает вам подробную картину этого вопроса.

- Частота платежей

Когда дело доходит до графика ваших платежей, у вас есть несколько вариантов. Стоит иметь в виду, что более высокая частота платежей не оказывает существенного влияния на ваши общие проценты и срок амортизации. Например, если ваш ежемесячный платеж составляет 200 долларов, но вместо этого вы решили платить по 100 долларов раз в полгода, единственный выигрыш будет получен за счет упомянутого ранее эффекта начисления процентов. Однако реальная разница проявляется, когда более высокая частота платежей соответствует более высокому, чем пропорциональный взнос. Существует два типа графиков погашения, которые предоставляют вам такую возможность. ускоренный двухнедельный платеж составляет ровно половину ежемесячного платежа, но собирается каждую вторую неделю, т.е. каждый 14-й день срока амортизации. Так как в обычном месяце больше 28 дней (кроме февраля, который не является високосным годом), у вас будет не менее двух раз в году три платежа в месяц. Возвращаясь к предыдущему примеру, это означает, что вы платите по 100 долларов 26 раз в год, что равняется дополнительным 200 долларам в год. Вы можете достичь аналогичного результата с ускоренным еженедельным 9График 0353. В этом случае ваш платеж составляет четверть месячной суммы, но они производятся ровно раз в семь дней. В обоих случаях вы ежемесячно платите немного больше, но в результате происходит более быстрое погашение основной суммы долга.

Однако реальная разница проявляется, когда более высокая частота платежей соответствует более высокому, чем пропорциональный взнос. Существует два типа графиков погашения, которые предоставляют вам такую возможность. ускоренный двухнедельный платеж составляет ровно половину ежемесячного платежа, но собирается каждую вторую неделю, т.е. каждый 14-й день срока амортизации. Так как в обычном месяце больше 28 дней (кроме февраля, который не является високосным годом), у вас будет не менее двух раз в году три платежа в месяц. Возвращаясь к предыдущему примеру, это означает, что вы платите по 100 долларов 26 раз в год, что равняется дополнительным 200 долларам в год. Вы можете достичь аналогичного результата с ускоренным еженедельным 9График 0353. В этом случае ваш платеж составляет четверть месячной суммы, но они производятся ровно раз в семь дней. В обоих случаях вы ежемесячно платите немного больше, но в результате происходит более быстрое погашение основной суммы долга. Таким образом, в конце концов, срок амортизации сокращается, и кредитор может взимать значительно меньшие проценты. Для лучшего понимания в приведенной ниже таблице приведены различные сценарии платежей с полученной экономией процентов по ипотеке в США в размере 100 000 долларов с процентной ставкой 5 процентов и сроком кредита 20 лет.

Таким образом, в конце концов, срок амортизации сокращается, и кредитор может взимать значительно меньшие проценты. Для лучшего понимания в приведенной ниже таблице приведены различные сценарии платежей с полученной экономией процентов по ипотеке в США в размере 100 000 долларов с процентной ставкой 5 процентов и сроком кредита 20 лет.

Периодичность предоплаты | Периодический платеж | Годовой платеж | Срок амортизации | Процентные сбережения |

|---|---|---|---|---|

Ежемесячно | 659,96 $ | 7 920 долл. США | 20 лет | $0 |

Раз в полгода | 329,63 $ | 7 911 $ | 20 лет | 165 долларов |

Раз в две недели | 304,25 $ | 7 911 $ | 20 лет | 177 $ |

Согл. | 329,98 $ | 8 579 долл. США | 17 лет 6 месяцев | 8 349 долларов |

Еженедельно | 152,05 $ | 7 907 долл. США | 20 лет | 253 $ |

Согл. Еженедельно | 164,99 $ | 8 579 долл. США | 17 лет 6 месяцев | 8 464 долл. США |

- Предоплата

Как мы упоминали ранее, самый эффективный способ снизить финансовые затраты на ипотеку — это уменьшить остаток основного долга и, таким образом, сократить срок погашения. Есть два известных способа реализовать это: вы можете увеличить свой регулярный платеж ( дополнительный периодический платеж ) или вы можете заплатить одну сумму в определенную дату ( единовременная предоплата ). В обоих случаях дополнительные деньги напрямую влияют на ваш основной баланс, то есть уменьшают базу для расчета процентов. Однако всегда нужно помнить, что банк может взимать с вас дополнительную комиссию за компенсацию более низких процентных доходов. Поэтому вы всегда должны консультироваться со своим кредитором в случае любого авансового платежа до согласованного срока.

В обоих случаях дополнительные деньги напрямую влияют на ваш основной баланс, то есть уменьшают базу для расчета процентов. Однако всегда нужно помнить, что банк может взимать с вас дополнительную комиссию за компенсацию более низких процентных доходов. Поэтому вы всегда должны консультироваться со своим кредитором в случае любого авансового платежа до согласованного срока.

- PMI или Частное ипотечное страхование

Эта страховка направлена на защиту кредитора в случае неуплаты заемщиком ипотечного кредита. Ипотечные компании в США обычно требуют заключения такого соглашения, когда первоначальный взнос составляет менее 20 процентов от стоимости дома. Обычно это стоит от 0,5% до 1% от всей суммы кредита на годовой основе. Когда общий капитал (финансируемая часть вашего дома) достигает 20 процентов от стоимости дома, PMI может быть аннулирован. Однако административная процедура, которую должен инициировать заемщик, может занять несколько месяцев и потребовать предварительной официальной оценки вашего дома. Подводя итог, всегда лучше заключать ипотечный договор с более крупным первоначальным взносом, который снижает не только ваши процентные платежи, но и устраняет расходы PMI.

Подводя итог, всегда лучше заключать ипотечный договор с более крупным первоначальным взносом, который снижает не только ваши процентные платежи, но и устраняет расходы PMI.

- Налог на недвижимость

В США его ставка составляет от 0% до 4% от стоимости дома, в зависимости от местонахождения вашего дома. Он покрывает расходы, возникающие на местном уровне, например, на местное образование, местные органы власти и инфраструктуру. В некоторых странах (например, в США), если у вас небольшой первоначальный взнос, кредитор создаст счет условного депонирования для сбора любых дополнительных расходов, которые будут включены в ваши платежи.

- Страхование домовладельца

Это вид страхования имущества, который покрывает потери и повреждения недвижимости и ее принадлежностей или другие несчастные случаи в доме или на имуществе.

- Плата за ТСЖ или товарищество собственников жилья

Плата за товарищество собственников жилья, которую должны ежемесячно платить владельцы определенных видов жилой недвижимости, обычно кондоминиумов. ТСЖ собирают эти сборы, чтобы помочь в обслуживании и улучшении собственности в ассоциации.

ТСЖ собирают эти сборы, чтобы помочь в обслуживании и улучшении собственности в ассоциации.

- Прочие расходы

Сюда можно добавить все дополнительные расходы, которые явно не включены в наш калькулятор. Например, некоторые банки заставят вас купить страховку от безработицы и других личных рисков. Все зависит от фантазии банка. Кроме того, кредитор может предложить вам лучшие условия в обмен на покупку дополнительных продуктов. (Кредитные карты, личные счета и т. д.) Как правило, вам нужно будет использовать их в течение всего срока кредита.

Как пользоваться ипотечным калькулятором?

Теперь, когда вы знаете основы, мы можем перейти к нашим расчетам. Обратите внимание, однако, что из-за возможного отсутствия факторов предполагаемые результаты могут отличаться от окончательных значений, которые банк взимает при предоставлении кредита.

Во-первых, вам нужно установить стоимость дома и первоначальный взнос , которые вместе дадут вам сумму суммы кредита для финансирования покупки дома.

Это значение будет начальной суммой основного долга, которую вам необходимо погасить в течение заданных срок кредита .

Это значение будет начальной суммой основного долга, которую вам необходимо погасить в течение заданных срок кредита .Введите процентную ставку . Если вам нужна помощь в определении вашей процентной ставки, вы можете воспользоваться нашим процентным калькулятором.

После установки метода расчета процентов и желаемой частоты платежей вы можете увидеть, каким будет ваш периодический платеж.

В разделе Дополнительные характеристики вы можете установить дополнительные функции, упомянутые ранее, которые будут включены в общий платеж за данный период. Обратите внимание, что вы можете получить доступ к некоторым переменным в расширенном режиме.

После указания вашей ипотеки у вас будет несколько вариантов анализа результатов.

- Годовой баланс

На этом графике вы можете легко проследить изменение вашего годового баланса. Вы можете проверить, каковы будут ваши выплаченные основной и выплаченные проценты в конце года, как вы переходите в срок кредита. Кроме того, он также показывает, сколько денег осталось заплатить. В случае, если вы установите ускоренный платеж или любой вариант досрочного погашения, на графике также будет указан год, когда вы погасите весь кредит.

Вы можете проверить, каковы будут ваши выплаченные основной и выплаченные проценты в конце года, как вы переходите в срок кредита. Кроме того, он также показывает, сколько денег осталось заплатить. В случае, если вы установите ускоренный платеж или любой вариант досрочного погашения, на графике также будет указан год, когда вы погасите весь кредит.

- Сводка по ипотеке

В этом разделе мы даем вам интересные детали для дальнейшего рассмотрения. Например, вы можете узнать, какой будет точная дата погашения, сколько платежей вам нужно сделать, какова общая стоимость вашей ипотеки и каков ее общий процент. Кроме того, вы можете проверить, сколько процентов и времени вы сэкономите, если выберете ускоренный график или доплатите.

- Разбивка общей суммы платежей в процентах