Содержание

Ипотека с первоначальным взносом 10 процентов в банке на вторичку или новостройку

Ипотека с первоначальным взносом 10 процентов в банке на вторичку или новостройку — 137 предложений

Город

Москва

Санкт-Петербург

Волгоград

Воронеж

Екатеринбург

Казань

Красноярск

Нижний Новгород

Новосибирск

Омск

Пермь

Ростов-на-Дону

Самара

Уфа

Челябинск

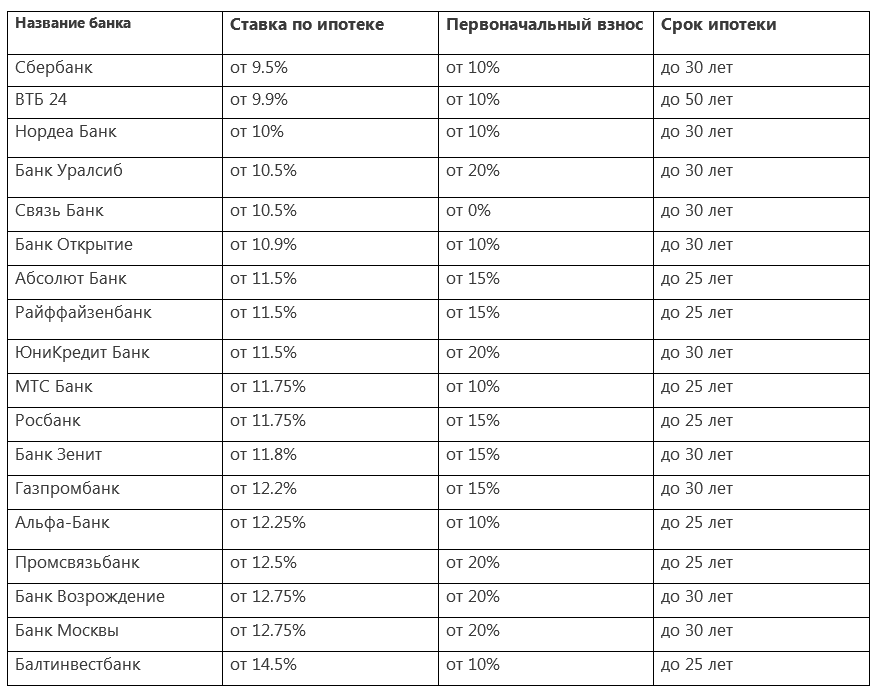

В каком банке можно взять ипотеку с первоначальным взносом в 10%. Какие банки дают ипотечные кредиты с маленьким первым взносом. Сравнение сумм, процентов, сроков и других условий.

Сравнение сумм, процентов, сроков и других условий.

- Можно погасить взнос за счет материнского капитала

- Не требуется крупная сумма в наличии

- Длительные сроки кредитования

Подробнее

Скрыть

Сумма, ₽

Срок, лет

Сбросить

Эксперты ВЗО по ипотекам

Константин Колесников

SEO-специалист

Эллина Байтемирова

Контент-менеджер

Топ предложений

Ипотека с первоначальным взносом в 10% – рейтинг 2023

- Альфа-Банк (Рефинансирование ипотеки)

- Открытие (Новостройка)

- Росбанк (Новостройка)

- Газпромбанк (Вторичное жилье)

- Промсвязьбанк (Квартира на вторичном рынке)

- Промсвязьбанк (Ипотека на квартиру в новостройке)

- Ак Барс (Мегаполис)

- Сбербанк (Ипотека на вторичное жилье)

- Сбербанк (Ипотека плюс материнский капитал)

- Газпромбанк (Ипотека на Новостройку)

Подробнее

Подробнее

Подробнее

Подробнее

Подробнее

Подробнее

Подробнее

Подробнее

Подробнее

Подробнее

Подробнее

Подробнее

Подробнее

Подробнее

Подробнее

Подробнее

Подробнее

Подробнее

Подробнее

Подробнее

Спасибо, ваша жалоба отправлена на рассмотрение

К5М® — рейтинг, с помощью которого сервис ВЗО оценивает финансовые продукты: микрозаймы, кредиты или кредитные карты. Для объективной оценки мы создали сложную формулу. Она учитывает свыше 90 параметров на момент последнего обновления в феврале 2023 года. В процессе формирования рейтинга используются не только основные параметры продукта, например сумма или процентная ставка кредита, но и оценки клиентов.

Для объективной оценки мы создали сложную формулу. Она учитывает свыше 90 параметров на момент последнего обновления в феврале 2023 года. В процессе формирования рейтинга используются не только основные параметры продукта, например сумма или процентная ставка кредита, но и оценки клиентов.

Подробнее

+1

Очистить

Перейти

Итоговое сравнение ипотечных кредитов с первоначальным взносом в 10%

Этапы получения ипотечного кредита

1

Выберите подходящий банк

2

Нажмите кнопку «Подать заявку»

3

Заполните заявку на сайте банка

Ипотечный кредит почти всегда требует уплаты первоначального взноса. Это позволит банку дополнительно оценить платежеспособность заемщика. Размер взноса может составлять до 20-30% от стоимости жилья. Уплатить его самостоятельно заемщик может не всегда.

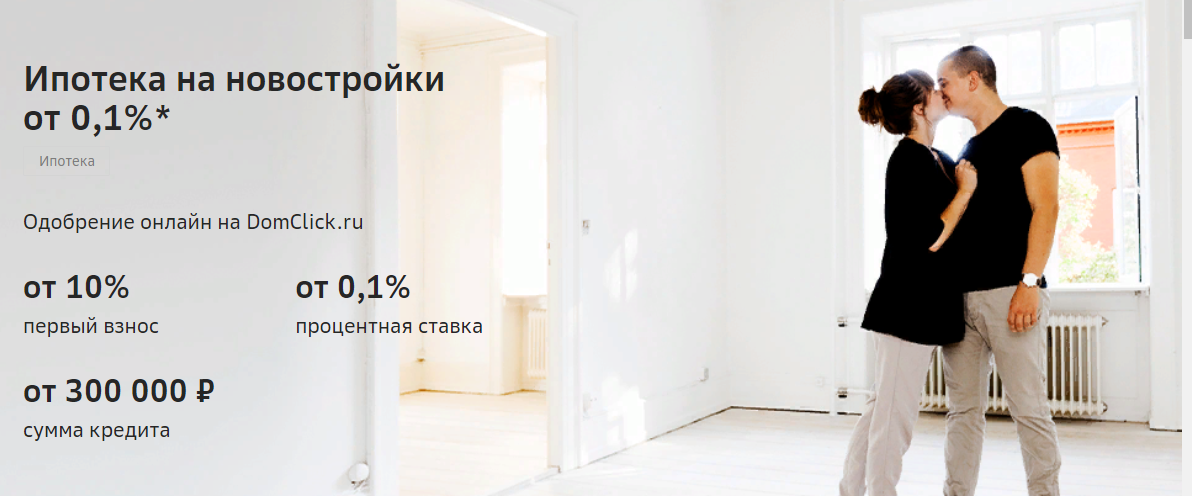

Некоторые банки позволяют взять ипотеку с маленьким первым взносом — до 10% от стоимости жилья. Такое предложение подойдет заемщику, который не может накопить более крупную сумму. Узнать подробнее о банках, в которых можно взять ипотеку с небольшим взносом, вы можете на нашем сайте.

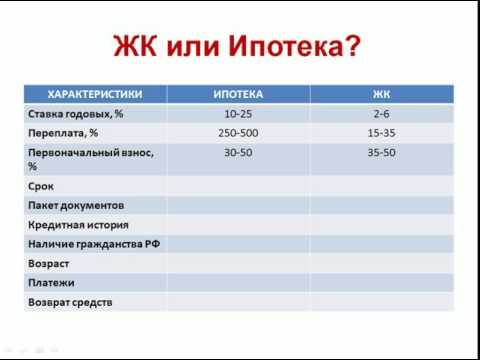

Какие условия ипотеки с первым взносом 10 процентов в 2023 году?

| 🟢Минимальная ставка ипотеки: | 0,7% |

| 🟢Максимальный срок ипотеки: | 50 лет |

| 🟢Максимальная сумма ипотеки: | 100 000 000 ₽ |

| 🟢Минимальная сумма ипотеки: | 100 000 ₽ |

| 🟢Первоначальный взнос: | 10 % от стоимости недвижимости |

| 🟢Время рассмотрения заявки: | от 1 до 14 дней |

Преимущества

- Вы сможете быстро купить нужное вам жилье с минимальными вложениями

- Условия кредита будут более удобными, чем при полном отсутствии взноса

- Если у вас есть материнский капитал, то вы можете полностью закрыть сумму взноса за счет него

- При небольшом взносе будет проще приобрести дорогую недвижимость

При этом, чем меньше первоначальный взнос, тем менее выгодные условия получит заемщик. Банк посчитает такого клиента рискованным и захочет дополнительно перестраховаться.

Банк посчитает такого клиента рискованным и захочет дополнительно перестраховаться.

Недостатки

- При маленьком взносе увеличивается процентная ставка

- К заемщику могут предъявляться более строгие требования

- В некоторых случаях потребуется дополнительный залог или поручительство

Чаще всего, такие кредиты выдают в рамках программ с господдержкой. В таких случаях гарантом погашения долга выступает государство, которое помогает частично рассчитаться с ипотекой. Это позволяет банкам требовать менее крупный первоначальный взнос. Гражданам, которые не рассчитывают на господдержку, получить ипотеку с маленьким первым взносом сложнее.

Информация была полезна?

16 оценок, среднее: 4. 9 из 5

9 из 5

Часто ищут

3 предложения в 3 банках, взять ипотечный кредит ипотека с первоначальным взносом 10 процентов.

Единая анкета и пакет документов

Поддержка на всех этапах

Бесплатный сервис

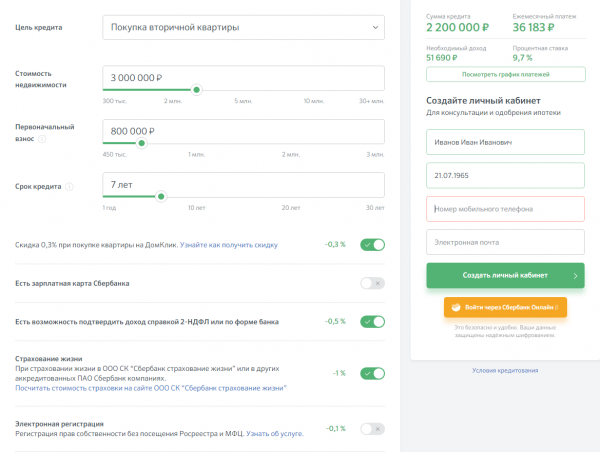

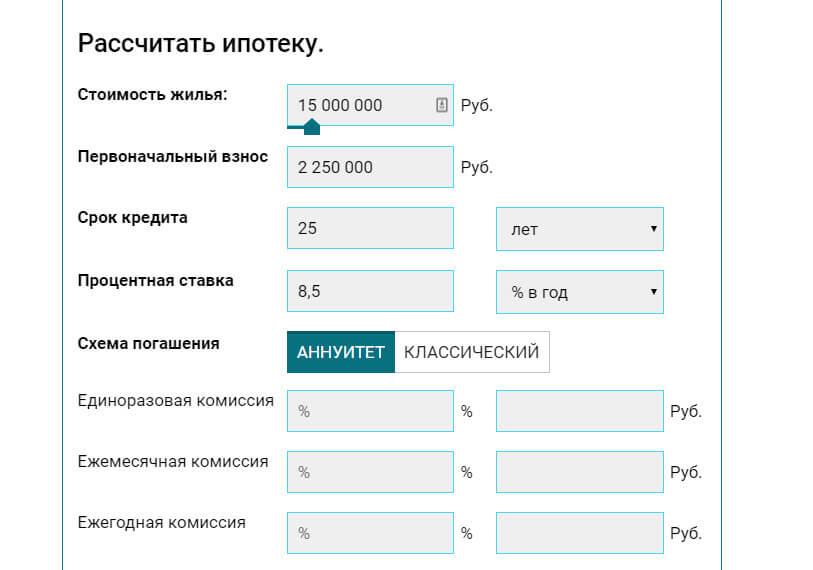

Калькулятор ипотеки

Стоимость недвижимости

Первоначальный взнос

37 %

Срок кредита

Сумма кредита

Выгодные предложения по ипотеке

Предложения не найдены

Попробуйте выбрать другие параметры, мы сотрудничаем со многими банками и обязательно что-то для вас подберём

Ваш путь к новому жилью

1

Одобрение

1 день

Вы заполняете единую анкету и загружаете документы. Банки рассчитывают свои предложения

2

Получение ипотеки

1-2 дня

Вы выбираете наиболее выгодное предложение и отправляете в банк документы по жилью, которое хотите купить

3

Покупка жилья

1 день

Помогаем вам оформить ипотеку. Наши специалисты будут сопровождать вас на всех этапах

Наши специалисты будут сопровождать вас на всех этапах

Перечень необходимых документов

Паспорт

Скан-копия всех страниц, в том числе пустых

СНИЛС

Страховое свидетельство

Трудовая книжка

Документ можно взять на работе или получить на сайте госуслуг

Справка 2-НДФЛ

Документ можно взять на работе или получить на сайте госуслуг

Популярные вопросы

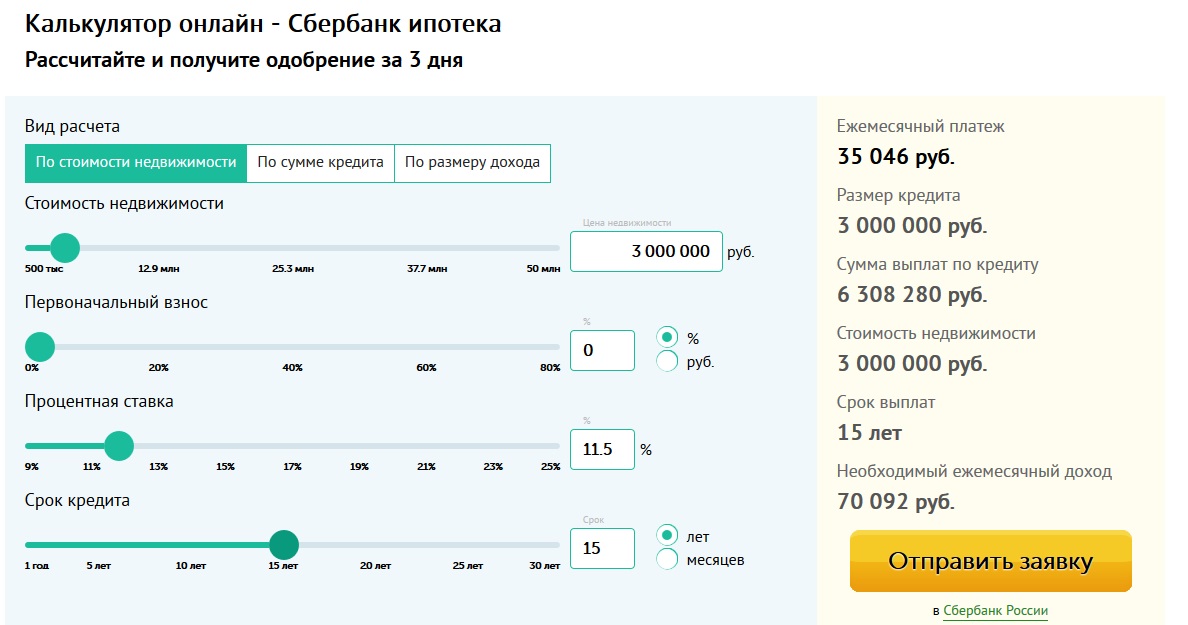

Что такое ипотечный калькулятор?

Это программа, с помощью которой вы можете найти подходящие ипотечные предложения, сравнить ставки и условия программ. Калькулятор доступен на нашем сайте и в мобильном приложении.

Чем мне поможет ипотечный калькулятор?

Быстро найти и выбрать интересные и выгодные предложения и оформить заявку на ипотечный кредит сразу в несколько банков. Всё онлайн без похода в банк.

Как рассчитать ипотеку самостоятельно с помощью калькулятора?

Укажите стоимость недвижимости, размер первоначального взноса и срок кредита. Калькулятор автоматически подберёт для вас подходящие предложения от банков с указанием процентой ставки и ежемесячного платежа. Всё это онлайн без похода в банк.

Всё это онлайн без похода в банк.

Как снизить процентную ставку по ипотеке?

Можно провести рефинансирование или реструктурирование ипотеки, если появились более выгодные программы. Но предварительно уточните условия досрочного погашения в своём кредитном договоре.

Как делится ипотека при разводе?

Если есть брачный договор, то по его условиям. Если договора нет или этот момент в нём не прописан, то совместно нажитая собственность по умолчанию делится поровну (как купленная недвижимость, так и взятые кредиты) — по 50% на каждого супруга. Но можно договориться и поделить как угодно — оформить соглашение у нотариуса или через суд.

Окончательный ли расчёт даёт ипотечный калькулятор?

Нет, мы не можем учесть все параметры. Итоговый расчёт индивидуален для каждого клиента. Но около 80-90% клиентов получают кредит по рассчитанной нами ставке. В остальных случаях ставка может оказаться как выше, так и ниже.

Как снизить сумму платежа по кредиту?

Можно гасить кредит досрочно или найти программу с более низкой ставкой и рефинансировать кредит. Также ежемесячный платёж снизится, если увеличить срок кредита, но общая сумма переплат станет больше.

Также ежемесячный платёж снизится, если увеличить срок кредита, но общая сумма переплат станет больше.

Как рефинансировать ипотеку?

Сначала уточните условия досрочного погашения в своём кредитном договоре. Найдите предложение с более интересной ставкой. Посчитайте сопутствующие траты при переоформлении, например, страхование, услуги оценщика и пр. Если условия вас устроят, подайте завку на рефинансирование.

Одна заявка на ипотеку сразу во все банки

Наши банки-партнёры:

Сервис «Метр квадратный» предлагает на выгодных условиях оформить ипотеку с первоначальным взносом 10 процентов. Благодаря этому вы сможете приобрести жилье в любом городе России. Предложение актуально для частных лиц, предпринимателей и владельцев бизнеса. Чтобы воспользоваться предложением, оставьте бесплатную заявку на сайте компании.

Специалисты сервиса подскажут, какие документы нужно собрать для получения ипотеки в короткие сроки. После оформления заявки вы сможете ознакомиться с перечнем банков, которые готовы сотрудничать с вами. Ставки по ипотеке отличаются в зависимости от наличия документов и условий самого банка. Они могут варьироваться в пределе 8-10%. Такой кредит позволяет приобрести готовое или строящееся жилье.

Ставки по ипотеке отличаются в зависимости от наличия документов и условий самого банка. Они могут варьироваться в пределе 8-10%. Такой кредит позволяет приобрести готовое или строящееся жилье.

«Метр квадратный» сотрудничает только с надежными банковскими учреждениями. Специалисты сервиса будут сопровождать вас на протяжении всей сделки. Вы сможете проконсультироваться с ними по всем интересующим вопросам.

Сколько вы должны положить на дом? Не 20%

Автор: Дэн Грин

7 декабря 2022 г. — 16 минут чтения

Стоит ли ставить 20%?

Внести 20% вниз, чтобы избежать PMI, — разумный шаг, если вы легко можете себе это позволить. Но идея о том, что вы должны всегда платить 20% за дом, является мифом.

На самом деле, большинство людей пишут намного меньше.

Средний покупатель делает скидку всего 13% на дом. Эта цифра падает до 8% для покупателей моложе 30 лет. А некоторые программы ипотечного кредитования допускают всего 3% или даже ноль.

Если первоначальный взнос в размере 20% оставит вас «бедным домом», платить меньше может быть абсолютно правильным шагом.

В этой статье (Перейти к…)

- Консультация по первоначальному взносу

- Обязательный первоначальный взнос

- О первоначальном взносе

- Минимумы кредитной программы

- Вам нужны 20%?

- Первоначальный взнос 20% плюсы

- Первоначальный взнос 20% минусы

- Помощь по первоначальному взносу

- Часто задаваемые вопросы по первоначальному взносу

>Связано: Как купить дом за 0 долларов: Первый покупатель дома

Сколько вы должны положить на дом?

Если вы легко можете себе это позволить, вам, вероятно, следует вложить 20% аванса на дом. Вы не будете платить за частную ипотечную страховку, и у вас будет меньшая сумма кредита и меньшие ежемесячные платежи, о которых нужно беспокоиться. Вы можете сэкономить много денег в долгосрочной перспективе.

Вы можете сэкономить много денег в долгосрочной перспективе.

Но есть одна загвоздка. Не каждый может позволить себе 20-процентную скидку, особенно с учетом того, что цены на жилье росли рекордными темпами за последние несколько лет.

Если 20-процентный аванс истощит ваши сбережения и сделает вас «бедным домом», как говорят некоторые эксперты, то это может быть плохой идеей. Во многих случаях покупателям выгоднее с меньшим первоначальным взносом, который оставляет им деньги в банке на непредвиденные расходы, техническое обслуживание и расходы на новый дом, такие как мебель и ремонт.

Таким образом, сумма, которую вы должны внести на дом, является личной. Может быть 20%. Или это может быть 10%, 3% или даже ноль вниз. Так что изучите все свои варианты и найдите правильную сумму первоначального взноса за ты.

Сколько вы должны положить на дом?

Сумма, которую вы должны положить на дом, является личной. Но сумма, которую вы будете вносить, более ясна.

Сколько вам нужно внести на дом, зависит от вашей программы ипотечного кредита. Общие требования к первоначальному взносу варьируются от 3% до 20%. Вы можете сделать минимальный первоначальный взнос или положить больше, чтобы уменьшить сумму кредита и ежемесячные платежи.

Обычные кредиты: 3%

Обычный кредит, возможно, самый популярный вид ипотечного кредита для покупателей жилья впервые.

- Минимальный первоначальный взнос 3%

- Для дома стоимостью 250 000 долларов это 7 500 долларов

Однако вам потребуется 20% первоначальный взнос, чтобы избежать частного ипотечного страхования (PMI) по обычной ипотеке. Многие покупатели хотят избежать PMI, потому что это увеличивает их ежемесячные платежи по ипотеке. Двадцать процентов скидки составляют 50 000 долларов за дом стоимостью 250 000 долларов.

Однако правила

PMI не высечены на камне. «В некоторых штатах есть свои правила в отношении PMI», — говорит Джон Мейер, кредитный эксперт The Mortgage Reports и лицензированный MLO. «Например, в Калифорнии можно не иметь частную ипотечную страховку, если у заемщика более высокое соотношение суммы кредита к стоимости».

«Например, в Калифорнии можно не иметь частную ипотечную страховку, если у заемщика более высокое соотношение суммы кредита к стоимости».

Кредиты, обеспеченные государством: 0-3,5%

Еще одним вариантом с низким первоначальным взносом является ипотечная программа FHA.

- Кредиты FHA позволяют вам купить с 3,5%-ной скидкой

- Это будет $8,750 вниз на дом за $250,000

Некоторые типы кредитов позволяют покупать даже с нулевой ставкой. К ним относятся две кредитные программы, поддерживаемые государством:

- Кредиты VA разрешены со скидкой 0%

- Кредиты USDA разрешены со скидкой 0%

Тем не менее, вам, вероятно, все равно придется покрывать некоторые или все первоначальные расходы наличными. Таким образом, даже с программой с нулевым проигрышем вам, скорее всего, придется внести немного денег на заключительный стол.

Что такое первоначальный взнос?

В сфере недвижимости первоначальный взнос — это сумма наличных денег, которую вы платите авансом при покупке дома. Первоначальные взносы различаются по размеру и обычно выражаются в процентах от покупной цены. Например, первоначальный взнос в размере 10% за дом стоимостью 400 000 долларов составляет 40 000 долларов. Точно так же, если вы принесли 12 000 долларов наличными на закрытие, ваш первоначальный взнос составит 3%.

Первоначальные взносы различаются по размеру и обычно выражаются в процентах от покупной цены. Например, первоначальный взнос в размере 10% за дом стоимостью 400 000 долларов составляет 40 000 долларов. Точно так же, если вы принесли 12 000 долларов наличными на закрытие, ваш первоначальный взнос составит 3%.

Термин «авансовый платеж» существует потому, что очень немногие покупатели жилья, впервые покупающие жилье, предпочитают платить за жилье наличными. Вместо этого многие используют ипотечный кредит для финансирования покупки дома. По оценкам Национальной ассоциации риелторов, 87% всех покупателей жилья воспользовались ипотечным кредитом для покупки дома в 2022 году.

Кредиторы требуют авансовый платеж для большинства ипотечных кредитов, но некоторые типы кредитных программ, поддерживаемых государством, вообще не требуют от покупателей вносить какие-либо деньги.

Требования к минимальному первоначальному взносу для ипотечных кредитов

В зависимости от типа ипотечной программы, на которую вы подаете заявку, будет указана минимальная сумма первоначального взноса.

Для наиболее широко используемых на сегодняшний день ипотечных программ требования к первоначальному взносу:

- Обычный кредит (с PMI): минимум 3%

- Обычный кредит (без PMI): минимум 20%0022 VA Loans : Поддерживается Министерством по делам ветеранов, первоначальный взнос не требуется

- Кредит USDA : Гарантируется Министерством сельского хозяйства США, первоначальный взнос не требуется

- Fannie Mae HomeReady Loan : Минимум 3%

- Freddie Mac Home Возможно: Минимум 3%

- Большой кредит: Обычно 10% вниз, в зависимости от кредитора

Эти требования также могут варьироваться в зависимости от кредитора и финансового положения покупателя жилья. Например, для кредита FHA требуется всего 3,5% аванса с кредитным рейтингом 580 или более, но это требование меняется на 10% для заемщиков с кредитным рейтингом от 500 до 579. .

.

Однако помните, что эти требования к первоначальному взносу являются минимальным. Как ипотечный заемщик, вы имеете право вносить столько, сколько хотите. В некоторых случаях может иметь смысл указать больше, чем минимальное требование.

Вам нужно заплатить 20% за дом?

Многие покупатели жилья слышали о том, что для покупки дома требуется первоначальный взнос в размере 20%. Но стоит ли платить 20% за дом, даже если это не обязательно?

Во многих случаях ответ отрицательный. На самом деле, некоторые покупатели жилья впервые вносят только минимальный требуемый первоначальный взнос. Но правильная сумма зависит от вашего финансового положения.

Например, если у вас есть значительные резервы наличности на сберегательном счете, но относительно низкий доход, хорошей идеей может быть внесение максимально возможного первоначального взноса. Это связано с тем, что большой первоначальный взнос уменьшает сумму кредита и ежемесячный платеж по ипотеке.

А может у вас обратная ситуация. Может быть, у вас может быть хороший семейный доход, но нет резервного фонда или небольших сбережений в банке. В этом случае может быть лучше всего использовать кредит с низким первоначальным взносом или без первоначального взноса, планируя отменить ипотечную страховку в какой-то момент в будущем.

Есть и другие сценарии, в которых имеет смысл положить больше.

Например, если вы покупаете квартиру:

- Ставки по ипотечным кредитам на кондоминиумы примерно на 12,5 базисных пункта (0,125%) ниже для ипотечных кредитов, где отношение кредита к стоимости (LTV) составляет 75% или менее процентные ставки. Поэтому, если вы вносите 20%, подумайте о дополнительных 5%, и вы, скорее всего, получите более низкую ставку по ипотеке

Внесение большего первоначального взноса также может сократить ваши расходы по кредитам FHA. В соответствии с новыми правилами ипотечного страхования FHA, когда вы используете 30-летнюю ипотеку FHA с фиксированной ставкой и вносите первоначальный взнос в размере 3,5%, ваша премия по ипотечному страхованию FHA (MIP) составляет 0,85% в год.![]()

Однако, когда вы увеличиваете первоначальный взнос до 5%, MIP FHA падает до 0,80%. Это может сэкономить вам деньги каждый месяц и в течение всего срока кредита. В конце концов, «правильный» первоначальный взнос зависит от ваших личных финансов и дома, который вы планируете купить.

Преимущества 20% первоначального взноса

Крупный первоначальный взнос может помочь вам позволить себе больше жилья при том же ежемесячном доходе. Скажем, покупатель хочет ежемесячно тратить 1000 долларов на выплату по ипотеке. Внесение авансового платежа в размере 20% вместо 3% увеличивает их бюджет на покупку дома более чем на 100 000 долларов — и все это при сохранении того же ежемесячного платежа.

Вот сколько дома может купить покупатель дома в этом примере при ипотечной ставке 4%. Цена дома зависит от суммы, которую вносит покупатель.

| Платеж первоначальный взнос (%) | Платеж первоначального авансового. $4,640 $4,640 | $884 / $116 | $154,500 |

| 5% | $8,780 | $896 / $104 | $175,500 |

| 10% | $91,310 | $913 / $87 | $ 193 000 |

| 20% | $ 52 370 | $ 1000 /0 | $ 261 500 |

$ 261 500

$ 261 500

$ 261 500. чтобы растянуть их уровень первоначального взноса.

Преимущества меньшего первоначального взноса

Как домовладелец, ваш дом, скорее всего, будет вашим самым большим активом. Стоимость дома может быть даже больше, чем все ваши другие инвестиции вместе взятые. Таким образом, ваш дом является одновременно убежищем и инвестицией. Как только мы рассматриваем свой дом как инвестицию, он может определять решения, которые мы принимаем в отношении наших денег.

Самое рискованное решение при покупке нового дома? Внесение слишком большого первоначального взноса.

Большой первоначальный взнос снизит вашу норму прибыли

Первая причина, по которой консервативным инвесторам следует следить за размером первоначального взноса, заключается в том, что он ограничит возврат инвестиций в ваш дом. Рассмотрим дом, который дорожает в среднем по стране примерно на 5%.

Сегодня ваш дом стоит 400 000 долларов. В год это стоит 420 000 долларов. Независимо от вашего первоначального взноса, дом стоит на 20 000 долларов больше.

Этот первоначальный взнос повлияет на вашу норму прибыли.

- С первоначальным взносом 20 % на дом — 80 000 долларов США — ваша норма прибыли составляет 25 %

- С 3 % начальным взносом на дом — 12 000 долларов США — ваша норма прибыли составляет 167 %

Это огромная разница.

Но мы также должны учитывать более высокую ипотечную ставку, а также обязательное частное ипотечное страхование, которое сопровождает обычный кредит с первоначальным взносом в 3%. Кредиты с низким первоначальным взносом могут стоить дороже каждый месяц.

- Предполагая увеличение на 175 базисных пунктов (1,75%) от ставки и PMI вместе взятых, мы получаем, что домовладелец с низким первоначальным взносом платит дополнительно 6 780 долларов США в год за проживание в своем доме

- С учетом первоначального взноса в размере 3% и корректировкой ставки и PMI доходность кредита с низким первоначальным взносом составляет по-прежнему 105%

.

После того, как вы внесете первоначальный взнос, вы не сможете легко вернуть деньги

После внесения первоначального взноса вы не сможете получить доступ к этим деньгам, если только не продадите дом или не возьмете кредит под него. Это связано с тем, что во время покупки любой авансовый платеж, который вы делаете за дом, немедленно конвертируется из наличных в другой тип актива, известный как собственный капитал.

Собственный капитал — это денежная разница между стоимостью вашего дома на бумаге и суммой, которую вы должны кредитору. В отличие от наличных денег, собственный капитал является неликвидным активом, а это означает, что к нему нельзя легко получить доступ или потратить.

При прочих равных, инвестору лучше держать ликвидные активы, чем неликвидные. В случае чрезвычайной ситуации вы можете использовать свои ликвидные активы, чтобы уменьшить давление. Это одна из причин, по которой консервативные инвесторы предпочитают вносить как можно меньший первоначальный взнос. Когда вы делаете небольшой первоначальный взнос, вы держите деньги на своем сберегательном счете, а не связываете их с недвижимостью.

Хорошо вносить большой первоначальный взнос, потому что это снижает общую стоимость вашего ежемесячного платежа — вы можете увидеть это на ипотечном калькуляторе. Но когда вы делаете большой первоначальный взнос за счет собственной ликвидности, вы можете подвергнуть себя риску.

Вы рискуете, когда стоимость вашего дома падает

Третья причина рассмотреть меньший первоначальный взнос — это связь между экономикой и ценами на жилье в США. В целом, по мере роста экономики США стоимость жилья растет. И наоборот, когда экономика США проседает, стоимость жилья падает.

Из-за этой связи между экономикой и стоимостью жилья покупатели, которые вносят большой первоначальный взнос, оказываются более подверженными экономическому спаду по сравнению с покупателями, чей первоначальный взнос невелик.

«Однако исключение составляет случай, когда вы рефинансируете свой дом. Если цены на жилье упадут, а у вас будет меньше собственного капитала, у вас будет меньше шансов на рефинансирование», — говорит Мейер.

Пример крупного и мелкого авансового платежа

Мы можем использовать реальный пример спада на рынке жилья в последнее десятилетие, чтобы подчеркнуть этот тип связи. Рассмотрим покупку дома за 400 000 долларов и двух покупателей дома, каждый из которых имеет разные представления о том, как купить дом.

- Один покупатель вносит первоначальный взнос в размере 20%, чтобы не платить частную ипотечную страховку

- Другой покупатель хочет оставаться максимально ликвидным, решив использовать ипотечную программу FHA, которая позволяет первоначальный взнос всего в 3,5%

В то время После покупки первый покупатель берет в банке 80 000 долларов и конвертирует их в неликвидный собственный капитал. Второй покупатель, используя ипотечный кредит FHA, вкладывает в дом 14 000 долларов.

Второй покупатель, используя ипотечный кредит FHA, вкладывает в дом 14 000 долларов.

- В течение следующих двух лет экономика резко ухудшится. Стоимость жилья падает, а на некоторых рынках стоимость падает на целых 20%.

- Дома обоих покупателей сейчас стоят 320 000 долларов, и ни один из домовладельцев не построил собственный капитал.

Однако между их финансовым положением есть большая разница.

- Первый покупатель, тот, кто внес большой первоначальный взнос в размере 80 000 долларов, испарился на рынке жилья. Эти деньги потеряны и не могут быть возмещены, кроме как за счет восстановления рынка жилья.

- Второй покупатель , однако, «потерял» только 14 000 долларов. Да, на данный момент дом находится «под водой», и за дом нужно больше денег, чем он стоит, но это риск банка, а не заемщика.

И, в случае дефолта, как вы думаете, у какого домовладельца банк, скорее всего, лишит права выкупа? Это нелогично, но покупатель, который внес большой первоначальный взнос, с меньшей вероятностью получит помощь во время кризиса и с большей вероятностью столкнется с выселением.

Почему это правда? Потому что, когда у домовладельца есть хоть какой-то капитал, потери банка ограничены, когда дом продается с потерей права выкупа. В конце концов, 20% собственного капитала домовладельца уже ушли, а оставшиеся убытки может покрыть банк.

Отчуждение подводного дома, напротив, может привести к большим убыткам. Все потерянные деньги — это деньги, предоставленные взаймы или потерянные банком. Таким образом, консервативный покупатель поймет, что инвестиционный риск увеличивается с размером первоначального взноса. Чем меньше первоначальный взнос, тем меньше риск.

Программы помощи при первоначальном взносе

Не все имеют право на получение ипотечного кредита с нулевой ставкой. Большинству заемщиков нужно по крайней мере 3% для обычной ипотеки или 3,5% для кредита FHA. Но что, если вы не можете позволить себе минимальный первоначальный взнос? Три процента от стоимости дома за 300 000 долларов по-прежнему составляют 9 долларов.,000 — значительная сумма денег.

К счастью, существуют гранты и кредитные программы, которые могут помочь.

Например, в каждом штате есть несколько программ помощи при первоначальном взносе (DPA). Эти программы, часто финансируемые правительствами штатов и местными органами власти, а также некоммерческими организациями, предлагают деньги, чтобы сделать домовладение более доступным для покупателей жилья с низким доходом или из неблагополучных семей.

Средства

DPA могут поступать в виде гранта или ссуды, и ссуды часто прощаются, если вы живете в доме в течение определенного периода времени. Чтобы узнать, имеете ли вы право на помощь, попросите своего риелтора или кредитора помочь вам найти и подать заявку на участие в программах в вашем регионе.

Часто задаваемые вопросы: Сколько вы должны положить на дом?

Должен ли я платить 20% за дом?

Вам не нужно платить 20 процентов за дом. На самом деле, средний первоначальный взнос для покупателей, впервые покупающих недвижимость, составляет от 8 до 13 процентов. Существуют также кредитные программы, которые позволяют вам положить всего лишь ноль. Однако меньший первоначальный взнос означает более дорогую долгосрочную ипотеку. С менее чем 20-процентным первоначальным взносом на покупку дома у вас будет больший кредит и более высокие ежемесячные платежи. Скорее всего, вам также придется заплатить за ипотечное страхование, которое может быть дорогим.

Существуют также кредитные программы, которые позволяют вам положить всего лишь ноль. Однако меньший первоначальный взнос означает более дорогую долгосрочную ипотеку. С менее чем 20-процентным первоначальным взносом на покупку дома у вас будет больший кредит и более высокие ежемесячные платежи. Скорее всего, вам также придется заплатить за ипотечное страхование, которое может быть дорогим.

Что такое правило снижения на 20 процентов?

Правило 20% проигрыша на самом деле миф. Как правило, ипотечные кредиторы хотят, чтобы вы внесли 20 процентов на покупку дома, потому что это снижает их кредитный риск. Также правилом является то, что большинство программ взимают плату за ипотечное страхование, если вы вносите менее 20 процентов первоначального взноса (хотя некоторые кредиты избегают этого). Но это НЕ правило, что вы должны положить 20 процентов вниз. Варианты первоначального взноса для основных кредитных программ варьируются от нуля до трех, пяти или 10 процентов.

Не лучше ли внести большой первоначальный взнос за дом?

Не всегда лучше вносить большой первоначальный взнос за дом. Когда дело доходит до внесения первоначального взноса, выбор должен зависеть от ваших собственных финансовых целей. Лучше положить 20 процентов, если вы хотите самую низкую процентную ставку и ежемесячный платеж. Но если вы хотите войти в дом сейчас и начать наращивать капитал, может быть лучше купить с меньшим первоначальным взносом — скажем, от 5 до 10 процентов. Вы также можете внести небольшой первоначальный взнос, чтобы не тратить свои сбережения. Помните, что вы всегда можете рефинансировать на более низкую ставку без ипотечного страхования позже в будущем.

Как я могу избежать PMI без снижения на 20 процентов?

Можно избежать снижения PMI менее чем на 20 процентов. Если вы хотите избежать PMI, ищите оплачиваемую кредитором ипотечную страховку, дополнительную ссуду или банк со специальными кредитами без PMI. Но помните, бесплатного обеда не бывает. Чтобы избежать PMI, вам, вероятно, придется платить более высокую процентную ставку. И многие банки с кредитами без PMI имеют особые требования, например, быть покупателем жилья впервые или с низким доходом.

Но помните, бесплатного обеда не бывает. Чтобы избежать PMI, вам, вероятно, придется платить более высокую процентную ставку. И многие банки с кредитами без PMI имеют особые требования, например, быть покупателем жилья впервые или с низким доходом.

Какие преимущества дает 20-процентная скидка на дом?

Самыми большими преимуществами внесения 20-процентного аванса на дом являются меньший размер кредита, более низкие ежемесячные платежи и отсутствие ипотечного страхования. Например, представьте, что вы покупаете дом стоимостью 300 000 долларов под четырехпроцентную процентную ставку. С 20-процентным первоначальным взносом и отсутствием ипотечной страховки ваш ежемесячный платеж по основному долгу и процентам составит 1150 долларов. С включенным 10-процентным первоначальным взносом и ипотечным страхованием платежи подскочат до 1450 долларов в месяц. Здесь, внося 20 процентов вместо 10, вы экономите 300 долларов в месяц.

Можно ли платить 10 процентов за дом?

Абсолютно нормально платить 10 процентов за дом. На самом деле, покупатели в первый раз опускают в среднем только 13 процентов. Просто обратите внимание, что при 10-процентном авансе у вас будет более высокий ежемесячный платеж, чем если бы вы внесли 20-процентный аванс. Например, дом за 300 000 долларов с четырехпроцентной ипотечной ставкой будет стоить около 1450 долларов в месяц с 10-процентным первоначальным взносом и всего 1150 долларов в месяц с 20-процентным первоначальным взносом.

Должны ли вы платить PMI с 10-процентным авансом?

Самый большой недостаток 10-процентной ставки заключается в том, что вам, вероятно, придется платить за ипотечное страхование. Хотя, если вы используете кредит FHA, первоначальный взнос в размере 10 процентов или выше сокращает срок вашего ипотечного страхования до 11 лет вместо полного срока кредита. Или вы можете внести всего 10% и избежать ипотечного страхования с помощью дополнительной ссуды, которая является второй, меньшей ссудой, которая действует как часть вашего первоначального взноса.

Или вы можете внести всего 10% и избежать ипотечного страхования с помощью дополнительной ссуды, которая является второй, меньшей ссудой, которая действует как часть вашего первоначального взноса.

Узнайте, сколько дома вы можете себе позволить

Многие люди, впервые покупающие жилье, с удивлением узнают, что могут позволить себе купить дом со своими текущими сбережениями. Кроме того, если у вас не хватает средств на первоначальный взнос и расходы на закрытие, вы можете претендовать на помощь в оплате первоначального взноса. Так что не списывайте покупку дома, потому что вы ждете, чтобы сэкономить 20%. Сегодня многие покупатели могут претендовать на это, даже не подозревая об этом.

Автор: Дэн Грин

Соавтор The Mortgage Reports

Дэн Грин является экспертом в области денег и ипотеки. За более чем 15 лет написания статей для потребительской аудитории на темы личных финансов Дэн был представлен в The Washington Post, MarketWatch, Bloomberg и других изданиях.

Как на 10% меньше по сравнению с 20%-й первоначальный взнос по ипотеке влияет на вашу пенсию

Когда вы вносите 20%-й первоначальный взнос на покупку дома, вам не нужно занимать столько же денег, как тому, у кого первоначальный взнос составляет всего 5% или 10%. И в результате ваш ежемесячный платеж по ипотеке может быть значительно ниже. Но первоначальный взнос в размере 20%, хотя и является обычным явлением, ни в коем случае не является обязательным или нормой. Фактически, Национальная ассоциация риелторов сообщает, что средний первоначальный взнос в 2020 году составлял всего 12%. Поэтому, если вы надеетесь накопить на пенсию в дополнение к покупке дома, вы можете выбрать первоначальный взнос в размере 10% и инвестировать оставшиеся деньги. Ваши ежемесячные платежи и проценты будут выше, но в течение следующих 30 лет ваши вложенные активы превратятся в солидный капитал. Давайте сравним, как первоначальный взнос в размере 10% и 20% может повлиять на вашу пенсию.

Если вам нужно выяснить, насколько большим должен быть ваш первоначальный взнос, финансовый консультант может помочь вам принять решение.

Параметры нашего сравнения

Есть несколько параметров, на которых мы будем основывать наш анализ. Во-первых, средняя цена продажи дома в США в настоящее время составляет 374 900 долларов, но для простоты мы будем использовать недвижимость за 375 000 долларов. В обоих приведенных ниже сценариях мы предполагаем, что у вас есть 75 000 долларов наличными для первоначального взноса и/или инвестирования.

Далее мы предположим, что процентная ставка по ипотеке составляет 3%, что более или менее соответствует текущему среднему показателю по стране. Наш анализ также не будет включать налоги на недвижимость или страхование домовладельцев, но он будет включать частное ипотечное страхование. Эта надбавка, известная как PMI, будет применяться к ипотеке, в которой используется первоначальный взнос в размере 10%.

Наконец, мы предположим, что любые гипотетические деньги, вложенные в фондовый рынок, будут иметь в среднем 10% годовой доходности, поскольку это приблизительное историческое среднее значение фондового рынка. Мы также предполагаем ежемесячное начисление сложных процентов.

В самом начале, если вы просто посчитаете затраты с течением времени, может показаться, что вариант с 20%-ной скидкой является выигрышным, как показано в сравнительной таблице ниже. Но это более тонкое решение, чем это.

Вариант 1: Внести полную сумму 20%

Выбрав первоначальный взнос в размере 20% (75 000 долларов США), вы будете платить меньшие проценты и избежать PMI, что приведет к более низким ежемесячным платежам. Через 30 лет регулярных ежемесячных платежей вы потратите в общей сложности 530 089 долларов (помните, сюда не входят налоги на имущество и страховку домовладельца).

См. разбивку ниже:

| 30-летняя перспектива с первоначальным взносом 20% | |||||||||

| 375 000 долларов США | 75 000 долларов | 300 000 долларов США | 1265 долларов США | $0 | 155 089 долларов | $530 089 | |||

Вариант 2: Вложить 10 % и инвестировать остальные

Вложить 10 % в первый взнос за дом за 375 000 долларов означает взять более крупную ипотеку (337 500 долларов), а также платить 175 долларов в месяц в PMI. Выплаты PMI в конечном итоге прекратятся, но их общая сумма превысит 10 000 долларов. Через 30 лет регулярных ежемесячных платежей вы потратите в общей сложности 559 долларов США.,994.

Выплаты PMI в конечном итоге прекратятся, но их общая сумма превысит 10 000 долларов. Через 30 лет регулярных ежемесячных платежей вы потратите в общей сложности 559 долларов США.,994.

См. разбивку ниже:

| Стоимость ипотеки с первоначальным взносом 10% | |||||||||

| 375 000 долларов США | 37 500 долларов США | 337 500 долларов США | 1598 долларов | 10 519 долларов | 174 475 долларов США | $559 994 | |||

Вложив 10% вместо 20%, вы получите дополнительные 37 500 долларов для инвестирования в фондовый рынок. Вот посмотрите, как эти деньги могут вырасти за 30-летний период (инвестиционный калькулятор SmartAsset ежемесячно начисляет проценты):

| Пенсионные сбережения | |||||||||

| 37 500 долл. США | $0 | 30 лет | 743 902 долл. США США | ||||||

Даже без внесения ежемесячных взносов на ваш брокерский счет, внесение 10% и инвестирование оставшихся 37 500 долларов США приведет к значительным накоплениям к тому времени, когда ваша ипотека будет полностью выплачена. Если предположить, что годовая доходность составляет 10 %, через 30 лет 37 500 долларов США вырастут до 743 902 долларов США. Важно отметить, что, хотя эта гипотетическая 10-процентная доходность основана на историческом среднем значении индекса S&P 500, в последние годы доходность инвестиций была еще более стабильной. Фактически, общая доходность эталона превысила 11% за девять из последних 12 лет, в том числе 31,5% в 2019 году..

Ниже вы можете увидеть другой способ сравнения двух сценариев. Да, меньший первоначальный взнос в размере 10% означает, что ипотека в конечном итоге будет стоить вам больше в течение срока действия кредита — примерно на 30 000 долларов больше, между PMI и более высокими платежами по ипотеке. Но если 37 500 долларов, которые вы вкладываете в фондовый рынок, растут исторически в среднем на 10% в год, к тому времени, когда вы закончите выплачивать ипотеку, они превратятся почти в 750 000 долларов. В то время как оба этих сценария заканчиваются полностью оплаченным домом, конечно, человек, который решил инвестировать половину первоначального взноса, в конечном итоге получает больше денег на своем инвестиционном счете, чем он в конечном итоге заплатил за дом.

Но если 37 500 долларов, которые вы вкладываете в фондовый рынок, растут исторически в среднем на 10% в год, к тому времени, когда вы закончите выплачивать ипотеку, они превратятся почти в 750 000 долларов. В то время как оба этих сценария заканчиваются полностью оплаченным домом, конечно, человек, который решил инвестировать половину первоначального взноса, в конечном итоге получает больше денег на своем инвестиционном счете, чем он в конечном итоге заплатил за дом.

Вердикт

Ответ кажется довольно очевидным. Вложить 10% и инвестировать оставшиеся 10% кажется гораздо лучшим финансовым ходом в долгосрочной перспективе, чем вложить 20%, верно? Не так быстро.

Хотя первоначальный взнос в размере 20% приведет к уменьшению процентной ставки в течение срока действия ипотечного кредита, он также будет означать более низкие ежемесячные платежи (на 333 доллара США в месяц меньше). Вместо того, чтобы тратить эти дополнительные деньги, проницательный инвестор использовал бы их, чтобы накопить свои пенсионные сбережения. Инвестируя 333 доллара в месяц, вы получите колоссальные 752 742 доллара через 30 лет при той же средней норме прибыли 10%. Вы не только сэкономите 30 000 долларов на процентах и PMI, положив 20% меньше, чем 10%, но вы накопите еще больше сбережений, инвестируя свои ежемесячные сбережения.

Инвестируя 333 доллара в месяц, вы получите колоссальные 752 742 доллара через 30 лет при той же средней норме прибыли 10%. Вы не только сэкономите 30 000 долларов на процентах и PMI, положив 20% меньше, чем 10%, но вы накопите еще больше сбережений, инвестируя свои ежемесячные сбережения.

Так что все решается, верно? Не совсем.

Есть еще более разумный вариант. В то время как внесение менее 10% аванса заставит вас платить PMI каждый месяц, эта надбавка, по-видимому, исчезнет, как только вы заплатите эквивалент вашего 20% авансового платежа. В нашем примере ваш месячный PMI составит 175 долларов. Примерно через пять лет ежемесячных платежей вы достигнете порога в 20% собственного капитала, и PMI исчезнет, оставив вам дополнительные 175 долларов каждый месяц.

К этому моменту ваши первоначальные инвестиции в размере 37 500 долларов США выросли бы до 61,69 долларов США.9 на рынке. Внесение 175 долларов, которые вы использовали для выплаты PMI каждый месяц, увеличит ваши сбережения, помогая им вырасти до 976 097 долларов к моменту выплаты ипотеки. Несмотря на то, что ваша ипотека обойдется вам в дополнительные 30 000 долларов, этот вариант дает почти 1 миллион долларов пенсионных сбережений, что на сегодняшний день является самым большим чистым яйцом.

Несмотря на то, что ваша ипотека обойдется вам в дополнительные 30 000 долларов, этот вариант дает почти 1 миллион долларов пенсионных сбережений, что на сегодняшний день является самым большим чистым яйцом.

Практический результат

Покупка дома и пенсионные накопления не обязательно должны быть взаимоисключающими. Независимо от того, решите ли вы внести первоначальный взнос в размере 20% или положить 10%, есть способы инвестировать дополнительные деньги. В обоих сценариях последовательное инвестирование денег, которые в противном случае окупили бы PMI, имеет огромное влияние в долгосрочной перспективе. Лучший вариант, который мы нашли, — это внести 10%, инвестировать оставшиеся деньги, а затем ежемесячно вносить 175 долларов на свой брокерский счет после выплаты PMI.

Советы по покупке жилья

- Нужна ипотека и не знаете, с чего начать поиск? SmartAsset может помочь вам найти ставку по ипотеке в зависимости от того, где вы хотите купить дом, вашего бюджета и других факторов.

Начать сейчас.

Начать сейчас. - Финансовый консультант может помочь вам в принятии важных финансовых решений, таких как покупка дома. Найти квалифицированного финансового консультанта не составит труда. Бесплатный инструмент SmartAsset подбирает вам до трех финансовых консультантов, которые обслуживают ваш регион, и вы можете бесплатно взять интервью у своих консультантов, чтобы решить, какой из них подходит именно вам. Если вы готовы найти консультанта, который поможет вам достичь ваших финансовых целей, начните прямо сейчас.

Фото: ©iStock.com/Jamakosy, ©iStock.com/pinkomelet, ©iStock.com/dragana991

Патрик Вилланова, CEPF®

Патрик Вилланова — автор для SmartAsset, освещающий различные темы личных финансов, включая выход на пенсию и инвестирование. До прихода в SmartAsset Патрик работал редактором в The Jersey Journal. Его работы также появились на NJ.com и в The Star-Ledger. Патрик окончил Университет Нью-Гэмпшира, где изучал английский язык и развил в себе любовь к письму.

Начать сейчас.

Начать сейчас.