Содержание

Кадастровая и инвентаризационная стоимость \ Акты, образцы, формы, договоры \ КонсультантПлюс

- Главная

- Правовые ресурсы

- Подборки материалов

- Кадастровая и инвентаризационная стоимость

Подборка наиболее важных документов по запросу Кадастровая и инвентаризационная стоимость (нормативно–правовые акты, формы, статьи, консультации экспертов и многое другое).

- Кадастровый учет и регистрация прав:

- Административная ответственность кадастрового инженера

- Аренда обременение

- Виды кадастровых карт

- Внесение изменений в ЕГРН

- Внесение сведений о ранее учтенном земельном участке

- Показать все

Еще

- Кадастровый учет и регистрация прав:

- Административная ответственность кадастрового инженера

- Аренда обременение

- Виды кадастровых карт

- Внесение изменений в ЕГРН

- Внесение сведений о ранее учтенном земельном участке

- Показать все

- Техническая инвентаризация:

- БТИ

- Инвентаризационная стоимость

- Строительный объем

- Техническая инвентаризация

- Техническая инвентаризация объектов недвижимости

- Показать все

Судебная практика

Зарегистрируйтесь и получите пробный доступ к системе КонсультантПлюс бесплатно на 2 дня

Подборка судебных решений за 2021 год: Статья 402 «Налоговая база» главы 32 «Налог на имущество физических лиц» НК РФ

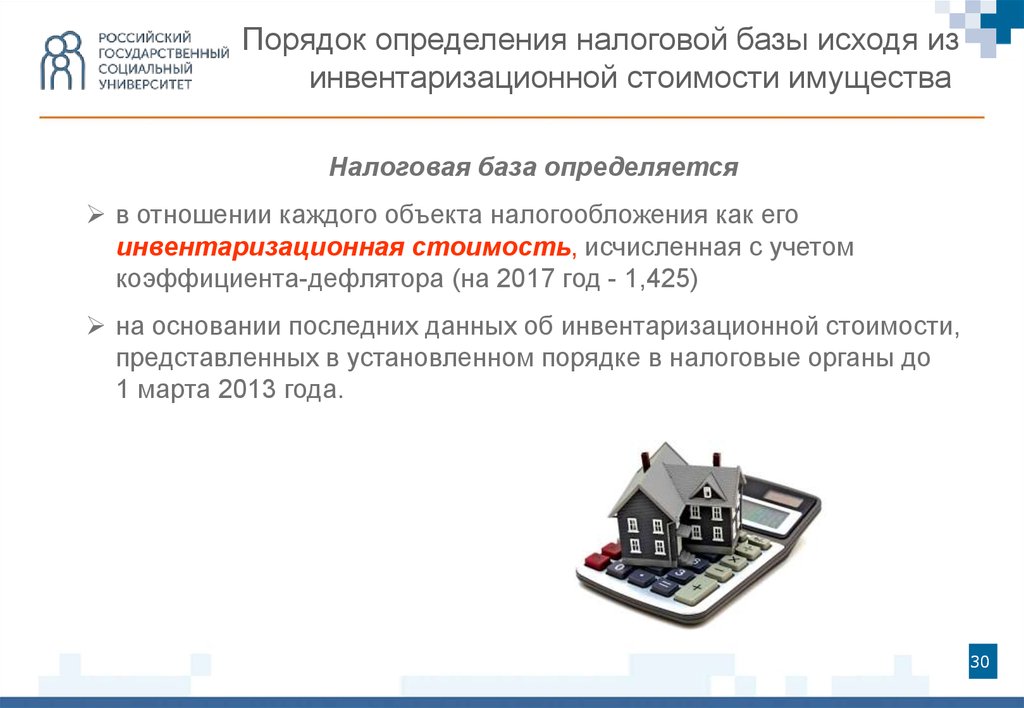

(Юридическая компания «TAXOLOGY»)Налоговый орган исчислил налог на имущество физического лица исходя из инвентаризационной стоимости принадлежащего ему помещения. Суд признал доначисление налога правомерным, поскольку в 2017 году на территории субъекта РФ не было предусмотрено применение кадастровой стоимости для определения налоговой базы по налогу на имущество физических лиц. ВС РФ установил, что согласно выписке из ЕГРН кадастровая стоимость принадлежащего налогоплательщику помещения в 10 раз меньше его инвентаризационной стоимости. ВС РФ пришел к выводу, что возложение на налогоплательщика обязанности уплачивать налог исходя из инвентаризационной стоимости значительно увеличивает его налоговую нагрузку, что ставит его в неравное положение с другими налогоплательщиками, уплачивающими налог на имущество, исчисленный из инвентаризационной стоимости, которая меньше или равна кадастровой стоимости. ВС РФ пришел к выводу о возможности применения позиции КС РФ, изложенной в Постановлении от 15.02.2019 N 10-П, и направил дело на новое рассмотрение.

Суд признал доначисление налога правомерным, поскольку в 2017 году на территории субъекта РФ не было предусмотрено применение кадастровой стоимости для определения налоговой базы по налогу на имущество физических лиц. ВС РФ установил, что согласно выписке из ЕГРН кадастровая стоимость принадлежащего налогоплательщику помещения в 10 раз меньше его инвентаризационной стоимости. ВС РФ пришел к выводу, что возложение на налогоплательщика обязанности уплачивать налог исходя из инвентаризационной стоимости значительно увеличивает его налоговую нагрузку, что ставит его в неравное положение с другими налогоплательщиками, уплачивающими налог на имущество, исчисленный из инвентаризационной стоимости, которая меньше или равна кадастровой стоимости. ВС РФ пришел к выводу о возможности применения позиции КС РФ, изложенной в Постановлении от 15.02.2019 N 10-П, и направил дело на новое рассмотрение.

Статьи, комментарии, ответы на вопросы

Зарегистрируйтесь и получите пробный доступ к системе КонсультантПлюс бесплатно на 2 дня

Статья: Участие Конституционного Суда РФ в деле формирования единообразной судебной практики

(Блохин П. Д.)

Д.)

(«Закон», 2020, N 1)Принимая решение, КС РФ исходит из того, что правовой пробел, указанный заявителем, восполняется за счет разъяснений, данных другими высшими судами применительно к оспариваемым нормам. Так, изучая вопрос о стоимости недвижимого имущества, полученного налогоплательщиком в дар, с которой ему надлежит уплатить налог на доход физических лиц, КС РФ сослался на п. 6 Обзора практики рассмотрения судами дел, связанных с применением главы 23 Налогового кодекса РФ (утв. Президиумом ВС РФ 21.10.2015), в силу которого налоговая база при дарении недвижимости между физическими лицами «может определяться исходя из кадастровой (инвентаризационной) стоимости полученного гражданином имущества».

Нормативные акты

«Обзор судебной практики Верховного Суда Российской Федерации N 3 (2021)»

(утв. Президиумом Верховного Суда РФ 10.11.2021)Для недопущения существенного (во всяком случае — в два раза и более) различия в размере налога на имущество физических лиц (в отношении одного и того же объекта налогообложения за один и тот же налоговый период) в зависимости от разных показателей налоговой базы (инвентаризационной и кадастровой стоимости), а также соответствующих им размеров налоговых ставок, то есть для недопущения ситуаций, свидетельствующих о несправедливом налогообложении имущества граждан, следует исходить из того, что если применительно к конкретному налогооблагаемому объекту недвижимости уже установлена кадастровая стоимость, хотя она еще официально не используется в субъекте Российской Федерации для целей налогообложения, то в качестве приемлемого правового инструмента может рассматриваться применение такой стоимости (в отсутствие установленных в надлежащем порядке фактов ее недостоверности) с учетом соответствующего размера налоговой ставки.

Инвентаризационная стоимость квартиры – Ответы на СПРОСИ.ДОМ.РФ

#Общие вопросы

Поиск

Ничего не найдено

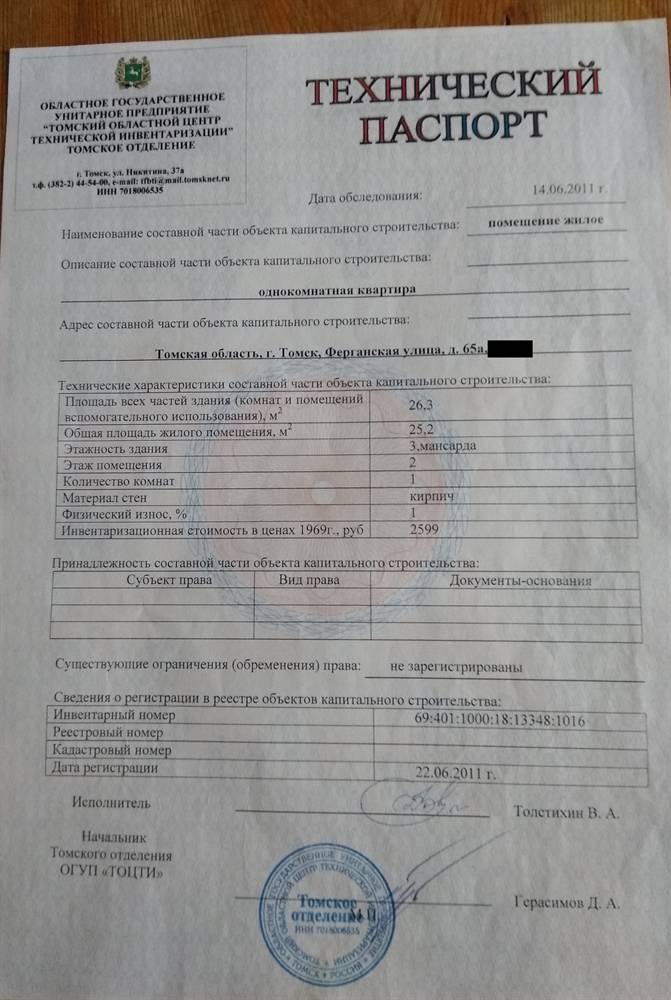

Инвентаризационная стоимость квартиры – это ее себестоимость, которая рассчитывается исходя из следующих показателей:

общая площадь квартиры;

количество этажей;

год постройки и состояние дома;

наличие коммуникаций;

стоимость материалов, из которых построен дом;

степень износа дома.

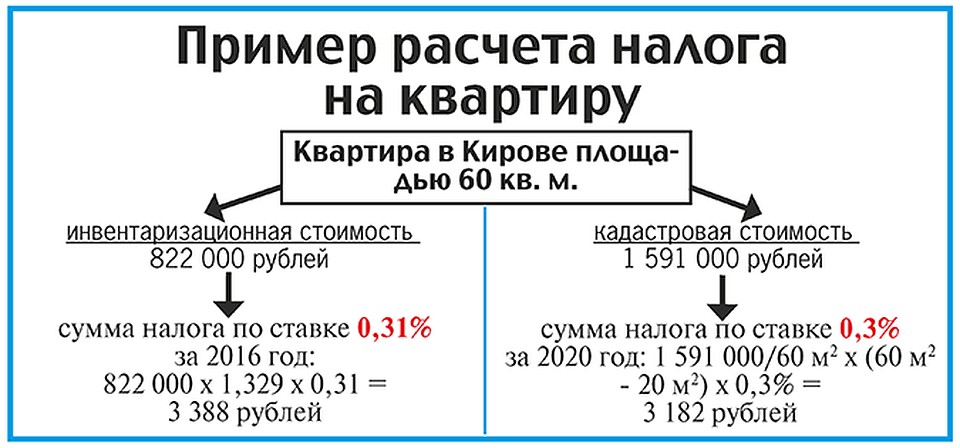

До 2020 года показатель использовался для расчета налога на недвижимость, но в настоящее время для этих целей ФНС использует кадастровую стоимость.

Сегодня инвентаризационная стоимость квартиры может понадобиться в следующих ситуациях:

При оформлении приватизации — стоимость указывается в документах;

При вступлении в наследство — справка о стоимости потребуется нотариусу;

При осуществлении сделок обмена или дарения недвижимости.

Чтобы получить справку об инвентаризационной стоимости, необходимо обратиться в БТИ.

Популярные вопросы

Как получить выписку из реестра требований кредиторов?

Можно ли взять обычную ипотеку, а потом рефинансировать по семейной ипотеке?

Имею ли я право прописать в квартиру кого-то без приватизации квартиры?

Могу ли я рассчитывать на рассрочку платежа по ипотеке в случае банкротства строительной компании?

Что такое договор управления многоквартирным домом?

Какие документы должен предоставить застройщик в момент сдачи объекта долевого строительства?

Сервисы

Оценка жилья

Узнайте, сколько стоит ваша квартира

Оценить

Ипотека

Выберите лучшую ипотечную ставку

Посмотреть

Инструкции по теме

Все инструкции

Домовая книга на частный дом

Как благоустроить свой город с помощью проекта «Жилье и городская среда»

Как выписать несовершеннолетнего ребенка из квартиры

Как получить налоговый вычет за лечение и покупку лекарств?

Налог на наследство

Национальный проект «Жилье и городская среда»

Что такое ЗОУИТ?

Коммунальная квартира

Признание сделки недействительной

Как оспорить завещание?

Апартаменты и квартира: в чем разница?

Как заполнить декларацию 3-НДФЛ?

Как расторгнуть договор ДДУ?

Какие доходы защищены от судебного взыскания?

Какие законы позволяют защитить минимальный доход должников?

Росреестр: что это за ведомство?

Сервитут на земельный участок

Электронная подпись

Все инструкции

Остались вопросы?

Задавайте!

Выберите категорию

Выберите категорию

- Общие вопросы

- Программа 450

- Ипотека с господдержкой

- Материнский капитал

- Налоговые вычеты

Выберите категорию

Введите корректный e-mail

Максимальное количество символов — 300

На сайте используются файлы cookie Оставаясь на сайте, вы выражаете свое согласие на обработку персональных данных в соответствии с политикой АО «ДОМ. РФ»

РФ»

Остались вопросы?

Задавайте!

Выберите категорию

- Общие вопросы

- Программа 450

- Ипотека с господдержкой

- Материнский капитал

- Налоговые вычеты

Выберите категорию

Введите корректный e-mail

Максимальное количество символов — 300

Звоните по телефону

8 800 775-11-22

Или закажите обратный звонок

Выберите категорию

- Общие вопросы

- Программа 450

- Ипотека с господдержкой

- Материнский капитал

- Налоговые вычеты

Выберите категорию

Это поле обязательно для заполнения

Это поле обязательно для заполнения

Реальная рыночная стоимость для определения налога на имущество

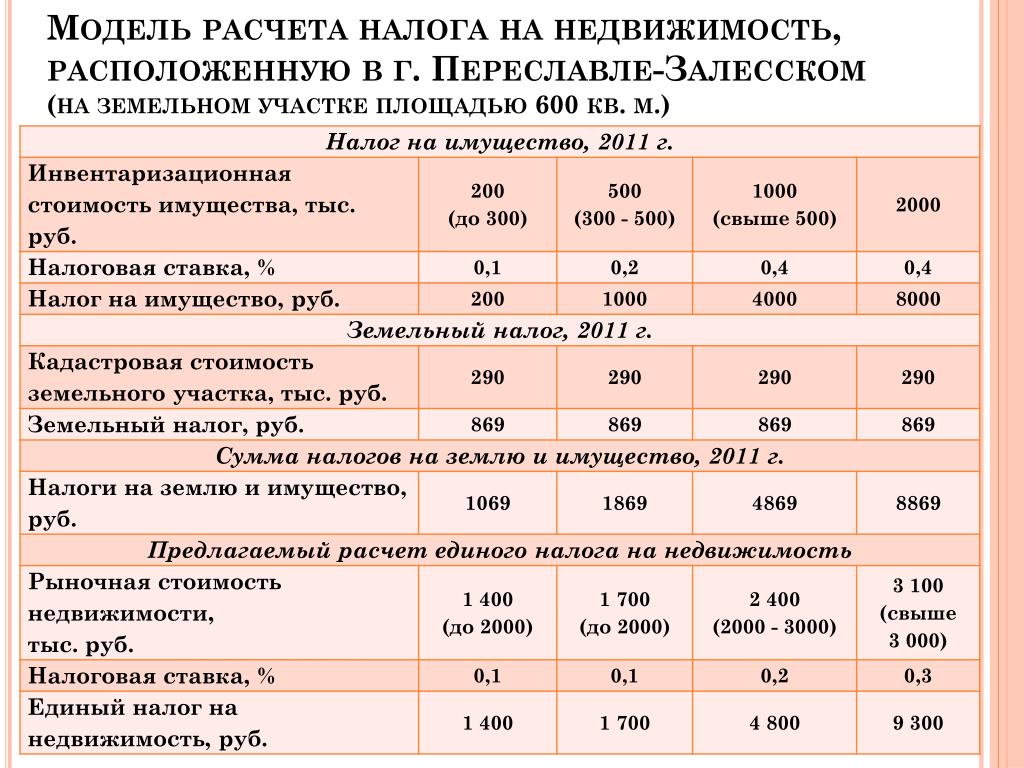

Если планы правительства осуществятся, в этом году будет проведена оценка имущества по всей стране в соответствии с рыночными стандартами, что проложит путь к введению нового налога на имущество, который может частично вступить в силу уже в 2013 году.

Идея введения нового налога, который называется единым налогом на имущество и который должен заменить существующие земельный налог и налог на имущество физических лиц, была впервые озвучена правительством 11 лет назад, и премьер-министр Владимир Путин сказал в 2009 г.что этот шаг должен снизить налоговую нагрузку на владельцев небольших квартир. Аналитики говорят, что это может вывести на рынок больше объектов и снизить цены.

Новый налог будет основываться на рыночной стоимости имущества, а не на нынешних искусственно заниженных цифрах, установленных бюро технической инвентаризации или БТИ — система, созданная в советское время.

Федеральная служба государственной регистрации, кадастра и картографии отвечает за процесс оценки и надеется получить полную картину к концу этого года.

Оценка завершена только в 12 регионах, включая Калужскую, Тверскую, Калининградскую, Краснодарскую, Красноярскую и Ростовскую области. Служба заявила, что намерена завершить оценку еще в 29 регионах к июлю, а для остальных 42 регионов — до конца 2012 года.

Общие результаты оценки будут опубликованы в региональной прессе в соответствии с действующим законодательством. и будут доступны на сайте службы.

Установление стоимости

При оценке БТИ стоимости объекта недвижимости традиционно учитывались три основных фактора — стоимость строительства, степень износа и поправка на инфляцию, рассказал начальник управления оценки имущества Федеральной службы Алексей Штейников. государственной регистрации, кадастра и картографии.

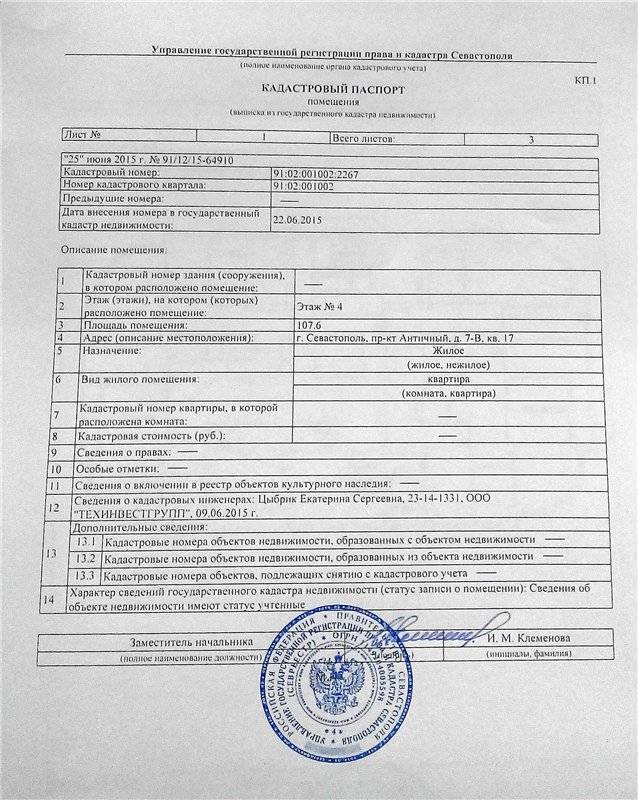

В настоящее время реализуется процесс кадастровой оценки, который будет включать все линии собственности и их точное местоположение, а также предоставит более подробную информацию о собственности.

Основное различие между старым и новым способами определения стоимости заключается в том, что при кадастровой оценке также учитывается местонахождение самой недвижимости — ключевой фактор при определении рыночной цены, сказал Штейников.

Для определения рыночной стоимости объекта оценочные компании, победившие в тендере, организованном Федеральной службой государственной регистрации, кадастра и картографии, анализируют эти факторы и собирают информацию о сделках с недвижимостью в отношении аналогичных объектов.

Кадастровая стоимость объекта фактически будет равна его рыночной стоимости, сказал Штейников.

Стоимость БТИ квартиры в центре города и на окраине, одинаковой площади, конструкции и степени износа будет одинакова, но кадастровая стоимость может отличаться, так как рыночная цена квартиры в центре недвижимость выше, сказал Штейников, добавив, что кадастровая оценка определяет «справедливую стоимость» недвижимости.

Например, квартира со стоимостью БТИ 300 000 рублей (9 долларов США).,700) может иметь рыночную стоимость 10 миллионов рублей.

«Инвентаризационная стоимость не имеет ничего общего с рыночной стоимостью и может быть занижена в десятки раз», — говорит Вадим Заско, директор института налогового управления и экономики недвижимости НИУ ВШЭ.

Действительно, размер налоговой базы в Калужской области и Республике Татарстан, где в июле завершилась рыночная оценка имущества, увеличился на 500 и 800 процентов соответственно, сообщали в августе «Ведомости» со ссылкой на отчет «Союзэкспертизы». Негосударственный орган по сертификации при Торгово-промышленной палате.

Негосударственный орган по сертификации при Торгово-промышленной палате.

Налог приводит к предложению

Введение налога на недвижимость, который будет собираться муниципальными властями, которые теперь собирают два существующих налога, окажет наибольшее влияние на тех, кто владеет несколькими квартирами, но это «очень хорошая новость» для тех, кто планирует покупать жилье, потому что это сделает недвижимость более доступной, говорит Олег Репченко, руководитель портала недвижимости Irn.ru.

Предложение на внутреннем рынке жилья довольно ограничено, поскольку у некоторых домовладельцев есть несколько квартир, которые они купили, чтобы вложить свободные деньги. Недостаток свободного места приводит к завышению цен на жилье, сказал он по телефону.

По словам Репченко, после введения налога на недвижимость цены на жилье, скорее всего, будут снижаться, потому что такие домовладельцы могут начать продавать или сдавать в аренду свои пустующие квартиры, пополняя пул доступной недвижимости.

Единый налог на имущество во многом считается налогом на богатство, но не призван увеличить нагрузку на собственников жилья со скромными доходами, которые получили квартиры еще в советское время и впоследствии приватизировали их или получили по наследству, сказал Засько, добавив, что необходим механизм предоставления налоговых льгот мелким домовладельцам.

В 2009 году Путин предлагал повысить новую ставку налога для владельцев дорогих квартир или больших земельных участков и понизить для владельцев малогабаритных квартир и домов, а Минэкономразвития позже предлагало не взимать плату с владельцев малогабаритных квартир до 55 квадратных метров.

В 2004 году Госдума приняла в первом чтении законопроект об обновлении системы налога на имущество, но с тех пор работа застопорилась.

Минфин готовит поправки в Налоговый кодекс, которые будут обсуждаться позднее в 2012 году, сообщил в ноябре начальник управления налоговой политики Минфина Сергей Разгулин, сообщает РБК.

После внесения поправок городские власти должны будут принять законы, регулирующие введение налога в регионах, сказал он.

Дьявол в деталях

Но даже если процесс оценки будет завершен в этом году, остается неясным, когда единый налог можно будет внедрить по всей стране.

В июне президент Дмитрий Медведев призвал к взиманию единого налога с 2012 года в регионах, где завершена оценка имущества. Однако и в Минфине, и в Минэкономразвития заявляли, что введение налога в некоторых регионах возможно только в 2013 году9.0003

Новый налог может появиться в 2013 году в некоторых регионах, где завершена кадастровая оценка, сообщила журналистам в конце декабря министр экономического развития Эльвира Набиуллина. Но введение налога по всей стране может занять не менее пяти лет, сказала она.

«До единого налога на имущество у нас еще далеко. Это наша совместная позиция — Минфина, ФНС и наша», — сказала Набиуллина.

Однако в ноябре Минфин заявил, что полное введение налога возможно в 2014 году.

Набиуллина сказала, что одним из основных препятствий, мешающих введению нового налога, является действующий порядок оформления прав собственности, поскольку земельные участки и здания обычно имеют отдельные документы на право собственности.

Чтобы ввести единый налог, собственники должны начать регистрировать свою землю и строения как единое имущество, сказала она.

Игроки отрасли видят в этом требовании дополнительную возможность для чиновников вымогать деньги у граждан.

«По сути, вся работа рассчитана на то, чтобы стать еще одной кормушкой для чиновников, у которых появятся новые возможности для получения доплат за переоформление объектов, проведение экспертизы и так далее», — рассказал специалист по регистрации объектов подмосковной девелоперской компании. Moscow Times на условиях анонимности в связи с деликатностью темы.

Еще одна проблема — размер налоговой ставки, который остается неопределенным, так как нет полной информации о налоговой базе. Набиуллина сообщила, что правительство обсуждает ставку в размере 0,01 процента от рыночной стоимости недвижимости.

Набиуллина сообщила, что правительство обсуждает ставку в размере 0,01 процента от рыночной стоимости недвижимости.

Правительство не может принять решение о размере ставки и предоставлении налоговых льгот только на основании информации из 12 регионов, где завершена оценка, заявил в октябре замминистра финансов Сергей Шаталов.

«Это один из самых важных вопросов… Мы не хотим ни душить граждан, ни собирать дополнительные налоги», — сказал он, сообщает «Российская газета».

Размер земельного налога в настоящее время составляет от 0,3% до 1,5% от кадастровой стоимости участка, сообщается на сайте ФНС.

Ставка налога на имущество физических лиц составляет до 0,1 процента от стоимости БТИ объекта недвижимости стоимостью до 300 000 рублей и может достигать 2 процентов для имущества, стоимость которого по БТИ превышает 500 000 рублей, сообщает служба.

Доходы от налога на имущество должны расходоваться муниципалитетами на модернизацию инфраструктуры, такой как больницы и детские сады.

А если вы не согласны?

В конечном итоге механизм оспаривания результатов оценки должен быть создан в 2012 году, чтобы его могли использовать собственники, не согласные с оценкой, сказала Набиуллина.

«Граждане и бизнес могут быть недовольны оценкой. … Должна быть простая процедура оспаривания, чтобы регулировать налоговую базу, и тогда мы сможем ввести налог, исходя из рыночной стоимости имущества», — сказала она. .

Повышение налога на имущество для собственников

10 декабря 2013 г.

Повысится налог на имущество для собственников

С начала 2014 года в Налоговый кодекс будут внесены изменения, согласно которым налог на имущество для владельцев торговых центров, офисных зданий и ресторанов увеличится в несколько раз. Этот закон был подписан Владимиром Путиным в начале ноября. Затраты крупных владельцев торговых и офисных помещений, таких как «Адамант», холдинг «Империя», X5 Retail Group, группа компаний «Дикси», могут вырасти на сотни миллионов рублей. В свою очередь, это может привести к росту арендных ставок, цен в розничных магазинах и новой волне исков собственников к Росреестру, считают эксперты.

В свою очередь, это может привести к росту арендных ставок, цен в розничных магазинах и новой волне исков собственников к Росреестру, считают эксперты.

Согласно документу, подписанному Путиным, со следующего года налог на торговые и офисные здания, объекты общественного питания и помещения бытового обслуживания, а также на имущество организаций, зарегистрированных за рубежом, будет исчисляться не по кадастровому, а по балансовому ценить. Это может привести к увеличению налога для некоторых компаний в разы, считают эксперты.

Собственники будут ближе к рынку

В Санкт-Петербурге с 2015 года вступит в силу новая система исчисления налогов. Для работы этой системы необходимо принять региональный закон, устанавливающий ставку налога. Предельные значения устанавливаются в федеральном центре: в 2014 г. налог может составлять не более 1 % от кадастровой стоимости, в 2015 г. — не более 1,5 %, а в 2016 г. и далее — 2 %. На региональном уровне комитет имеет право снижать ставку налога. Например, в 2015 году он может составить 1 %, а не 1,5 %, — сообщили в пресс-службе Комитета по земельным ресурсам.

Например, в 2015 году он может составить 1 %, а не 1,5 %, — сообщили в пресс-службе Комитета по земельным ресурсам.

Пока ежегодно в Санкт-Петербурге собирается 2,2% балансовой стоимости коммерческой недвижимости. Это максимальная ставка, установленная федеральным законом. Как правило, балансовая стоимость существенно отличается от рыночной стоимости. Он не индексируется с ростом цен на рынке, а фиксируется на момент строительства, реконструкции или оценки активов. А дальше он только уменьшается с учетом коэффициента амортизации.

Федеральные законодатели решили исправить это упущение. Для этого решили исчислять налог на недвижимость исходя из кадастровой стоимости объектов, которая будет максимально приближена к рыночной стоимости. В Санкт-Петербурге соответствующая оценка имущества была проведена во втором полугодии 2012 года Городским управлением инвентаризации и оценки недвижимости (ГУП «ГУИОН»). В январе 2013 года он был утвержден приказом Комитета по земельным ресурсам. «Кадастровая стоимость оцениваемых объектов не включает стоимость земельных участков. Ее стоимость зависит в первую очередь от качества постройки — их функционального назначения, площади, года постройки, материала стен, полов и других характеристик», — поясняет Александр. Зленко, генеральный директор ГУП «ГУИОН».

«Кадастровая стоимость оцениваемых объектов не включает стоимость земельных участков. Ее стоимость зависит в первую очередь от качества постройки — их функционального назначения, площади, года постройки, материала стен, полов и других характеристик», — поясняет Александр. Зленко, генеральный директор ГУП «ГУИОН».

Многократный рост

В настоящее время собственники платят налог на имущество, используя его балансовую стоимость. Ежегодно балансовая стоимость уменьшается на сумму амортизации здания в зависимости от срока его службы. Соответственно, чем старше здание, тем меньше налог. Таким образом, балансовая стоимость не имеет отношения ни к реальной стоимости здания, ни к фактическому состоянию его конструкций. Это количество не указывается в публичных записях. Отражается только в книге учета. При этом компании обычно стараются не разглашать эту информацию. «Разницу в балансовой и кадастровой стоимости наших объектов мы вам сказать не можем», — говорят «Фонтанке» представители холдинга «Адамант». По данным Colliers International, на долю компании приходится около 26 % помещений в торговых центрах Санкт-Петербурга. Такие компании, как «IB Group», Fort Group, Jensen Group и Stockmann, также не оценивали перспективы повышения налогов9.0003

По данным Colliers International, на долю компании приходится около 26 % помещений в торговых центрах Санкт-Петербурга. Такие компании, как «IB Group», Fort Group, Jensen Group и Stockmann, также не оценивали перспективы повышения налогов9.0003

Однако приблизительное представление о будущем повышении налога можно получить по разнице инвентаризационной и кадастровой стоимостей. Инвентаризационная стоимость – это стоимость здания на момент ввода его в эксплуатацию. Для новостроек он очень близок к балансовому значению.

Ждут прибавки и собственники, чья недвижимость оформлена на иностранные компании. Пока что они должны платить налог на имущество, используя инвентарную стоимость. Но в будущем будет добавлена и кадастровая стоимость. По данным ГУП «ГУИОН» эта разница существенна для зданий и помещений, используемых под рестораны — 2,9.раз. Разница в инвентаризационной и кадастровой стоимости по торгово-офисным комплексам составляет 2,5, по рынкам и офисным зданиям – 2,1, по кафе – 2. Средняя цена квадратного метра в торговых помещениях колеблется от 20,4 тыс. руб. в Курортном районе до 35,7 тыс. руб. в Центральном. Округ. Также в число самых дорогих районов входят Василеостровский, Адмиралтейский, Московский, Петроградский. Средняя кадастровая стоимость офисных помещений составляет от 23,7 тыс. руб. в Калининском районе до 32,7 тыс. руб. в Петроградском районе.

Средняя цена квадратного метра в торговых помещениях колеблется от 20,4 тыс. руб. в Курортном районе до 35,7 тыс. руб. в Центральном. Округ. Также в число самых дорогих районов входят Василеостровский, Адмиралтейский, Московский, Петроградский. Средняя кадастровая стоимость офисных помещений составляет от 23,7 тыс. руб. в Калининском районе до 32,7 тыс. руб. в Петроградском районе.

Сплошное налогообложение

По данным Комитета финансов в 2012 году по статье «Налог на имущество организаций» в бюджет города поступило около 25 млрд рублей. В этом году, по данным на 1 октября, компании уже выплатили 21,2 млрд рублей. Планируется собрать 28 миллиардов. Таким образом, невозможно оценить, насколько увеличатся доходы бюджета в результате изменения налогового законодательства. Дело в том, что разница между балансовой и кадастровой стоимостью для каждого объекта индивидуальна. «Повышение налогов коснется всех участников бизнеса. Платежи увеличатся в несколько раз. По отдельным проектам увеличение может составить 10 и более раз», — оценивает Александр Веселов, директор по развитию ASTERA в альянсе с BNP Paribas Real Estate.

По отдельным проектам увеличение может составить 10 и более раз», — оценивает Александр Веселов, директор по развитию ASTERA в альянсе с BNP Paribas Real Estate.

Также трудно оценить влияние повышения налогов на работу компаний. С помощью запрашиваемых помещений арендаторы (компании и магазины) смогут поднять арендные ставки, а также розничные цены для сетей продуктовых магазинов. «Однако таких на рынке очень мало. Большинство будет вынуждено сокращать расходы, чтобы избежать критического для арендаторов роста ставок», — говорит Александр Веселов. «Это, в свою очередь, повлияет на конкуренцию. И, возможно, торговые центры, такие как ТЦ «Галерея», конкурирующие за арендаторов с крупными объектами, даже будут иметь преимущество», — говорит Юрий Борисов, управляющий директор «АйБи Групп».

Второе возможное последствие корректировки закона – новая волна исков от компаний к Федеральной службе государственной регистрации, кадастра и картографии и к Комитету по земельным ресурсам.