Содержание

Ипотека на покупку дома — пошаговая инструкция

Для жизни

Малому бизнесу

Оформление ипотеки на дом отличается от займа на приобретение недвижимости на первичном или вторичном рынке. Рассмотрим, какие документы требуются для ипотеки на дом и что учесть при покупке недвижимости в частном секторе.

Стать клиентом

Особенности ипотеки на покупку частного дома

При оформлении ипотеки на частный дом нередко возникают сложности. Особенно, если объект был построен более 20 лет назад и находится в сельской местности. Порядок землепользования изменился, в годы перестройки было много самостроя, документы оформлены правильно не у всех собственников:

- если на момент заключения договора участок, на котором находится дом, не относится к категории земель населенных пунктов, оформить ипотеку на такую недвижимость нельзя

- с домами, построенными на землях категорий: «Особо охраняемая территория», «Специального назначения», «Обороны или военного назначения», операции купли-продажи запрещены законом

- если не оформлена собственность на землю или дом, оформлена на разных людей, либо часть документов утрачена, ипотеку можно получить только после того, как документы будут приведены в соответствие

Требования банка к дому

- Технические характеристики. Под домом должен быть кирпичный, бетонный или каменный фундамент. Основной материал стен — кирпич, бетонные плиты, пеноблоки, дерево. Обязательно наличие стен, перекрытия, кровли, установленных окон и дверей. Общий износ строения не должен превышать 40%, при показателе 10% здание относят к новострою. Жилье не должно носить статус аварийного или предназначаться под снос.

- Требования к участку. Площадь не может быть ограничена границей строения или превышать 5 000 м². Категория земель — населенный пункт или сельскохозяйственного назначения. Право собственности продавца должно быть подтверждено свидетельством или договором аренды, зарегистрированном в государственном органе.

При этом арендодателем может выступать только муниципальный или государственный орган.

При этом арендодателем может выступать только муниципальный или государственный орган. - Доступность. Объект должен располагаться в населенном пункте. Удаленность не должна превышать 50 км от МКАД для г. Москва, 50 км от границ Санкт-Петербурга, 35 км от границ города, в котором расположено отделение банка, для регионов. Обязательна возможность круглогодичного доступа общественного транспорта к дому или населенному пункту.

- Юридические требования. Участок и покупаемая недвижимость не должны находиться в пользовании третьих лиц на основании арендного договора. Продавцом не может выступать близкий родственник заемщика или его супруга. Нельзя взять ипотеку на приобретение части дома. Исключение — выкуп части при условии, что весь остальной дом принадлежит заемщику.

До оформления кредита выбранный объект недвижимости обязательно нужно согласовать с банком.

Требования банка к заемщику

Как правило, допускается минимальная кредитная нагрузка — например, один ипотечный или потребительский кредит при условии достаточного уровня доходов.

Как правило, допускается минимальная кредитная нагрузка — например, один ипотечный или потребительский кредит при условии достаточного уровня доходов.Документы для ипотеки

На этапе подачи заявки на предварительное одобрение ипотеки заемщик должен предоставить:

1) гражданский паспорт;

2) СНИЛС;

3) справку о доходах по форме 2НДФЛ за последние 12 месяцев;

4) копию трудовой книжки, заверенной подписью руководителя и печатью предприятия, или копию трудового договора.

Если в сделке участвует созаемщик, такие же документы предоставляются и для него.

При рассмотрении заявки банк может дополнительно запросить:

5) свидетельство о браке, рождении детей;

6) справку о дополнительных доходах или подтверждение наличия средств на первоначальный взнос;

7) информацию об имуществе, которое можно использовать как залоговое;

8) брачный договор, если он заключался.

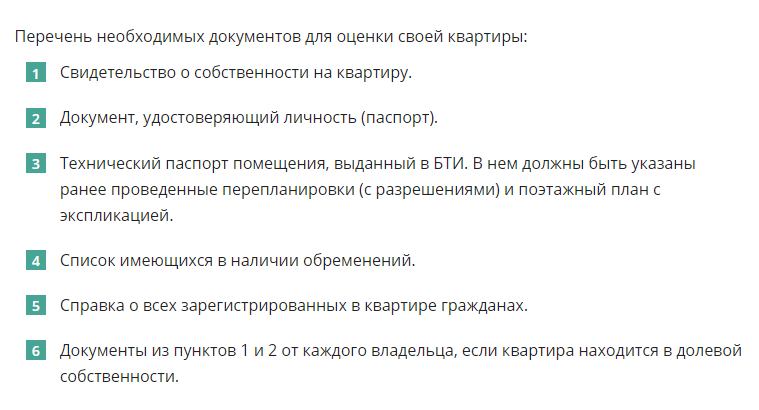

По объекту ипотеки предоставляют следующие документы:

1) предварительный договор купли-продажи;

2) документ, подтверждающий право собственности продавца на дом и участок;

3) документы, подтверждающие законность права владения землей и недвижимостью: договор дарения, купли-продажи, мены, наследования или выписку из ЕГРН;

4) технический паспорт строения;

5) кадастровый план земельного участка или выписку из государственного кадастра недвижимости;

6) заключение об оценке недвижимости, проведенной независимым экспертом;

7) выписку из домовой книги.

К пакету прикладываются документы продавца:

1) паспорт супруга, если продаваемое имущество нажито в браке;

2) нотариально заверенное согласие второго из супругов на продажу недвижимости;

3) если есть несовершеннолетние дети или дом ранее был приобретен с участием материнского капитала — разрешение органов опеки на совершение сделки.

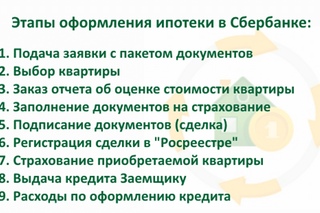

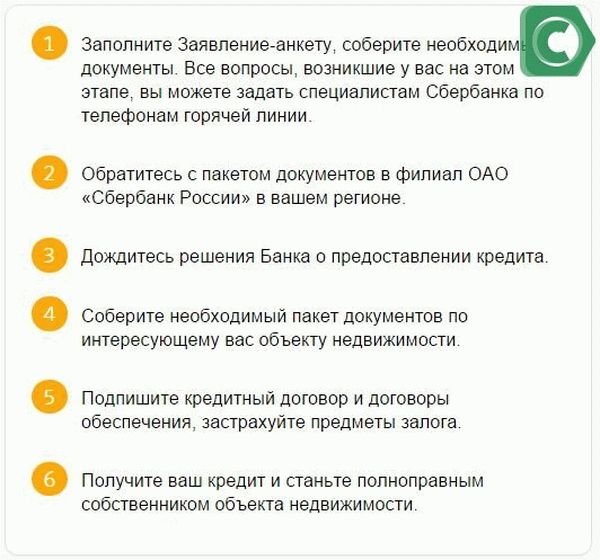

Пошаговое оформление ипотеки

ParagraphWrapper» color=»brand-primary»>Ипотека на дом выдается в установленном порядке:- Подача заявки. Заполняется на сайте банка, это можно сделать даже без регистрации. В заявке указывают личные данные и информацию о доходах. Рассмотрение занимает 1–3 дня.

- Подбор недвижимости и сбор документов на залоговый объект. После одобрения заявки заемщик выбирает дом, проводит оценку, проверяет юридическую чистоту и готовит документы.

- Подписание договора. Прежде чем оформить ипотечный займ, заемщик должен подписать договор купли-продажи с продавцом. После этого заключается договор на кредит, клиент вносит первоначальный взнос.

- Передача средств. После регистрации договора в Росреестре банк перечисляет на расчетный счет покупателя полную сумму кредита для дальнейшей передачи продавцу. Деньги можно снять и отдать наличными или перевести на счет продавца через сервис безопасной сделки.

- Переход права собственности. Заемщик и продавец подают заявление на переоформление земельного участка и недвижимости в МФЦ или дистанционно через сервисы банка.

Когда заемщик становится полноправным владельцем, банк налагает обременение и недвижимость приобретает статус залога. Дом будет находиться в залоге у банка до полного погашения кредита.

Когда заемщик становится полноправным владельцем, банк налагает обременение и недвижимость приобретает статус залога. Дом будет находиться в залоге у банка до полного погашения кредита.

Может ли банк отказать в ипотеке на покупку дома

Есть несколько причин, по которым банк может не одобрить заявку:

- Низкая платежеспособность заемщика. Даже если доход соответствует установленному в требованиях, но в семье несколько детей или иждивенцев, минимального дохода может быть недостаточно.

- Проверка данных в заявке. Служба безопасности проверяет все данные, указанные в заявлении: стаж и место работы, размер заработной платы. Также проверяют наличие задолженностей по выплате алиментов, штрафов или налогов.

- Плохая кредитная история. Если ранее были просрочки по займам или есть непогашенные кредиты, по которым идет разбирательство.

Причиной отказа может стать наличие непогашенных займов.

Причиной отказа может стать наличие непогашенных займов. - Несоответствие дома требованиям банка. При оформлении кредита на покупку дома в частном секторе банк уделяет особое внимание оценке реальной стоимости объекта, его техническому состоянию.

При выдаче ипотеки на дом можно воспользоваться базовыми программами банков, а купить можно как готовый дом, так и строящийся. При оформлении ипотеки банк потребует все документы, подтверждающие право собственности на землю и строение, а также на пригодность дома к проживанию. На дома с большой степенью износа, относящиеся к аварийному фонду, не соответствующие требованиям санитарной и пожарной безопасности банки ипотеку не выдают. Будьте внимательны при выборе объекта и готовьте весь пакет документов, чтобы заключение договора не затянулось.

Эта страница полезна?

99% клиентов считают страницу полезной

+7 495 777-17-17

P» color=»seattle100″>Для звонков по Москве8 800 700-91-00

Для звонков из других регионов России

Следите за нами в соцсетях и в блоге

© 2003 – 2023 АО «Райффайзенбанк»

Генеральная лицензия Банка России № 3292 от 17.02.2015

119002, Москва, пл. Смоленская-Сенная, д. 28

Информация о процентных ставках по договорам банковского вклада с физическими лицами

Кодекс корпоративного поведения RBI Group

Центр раскрытия корпоративной информации

Раскрытие информации в соответствии с Указанием Банка России от 28. 12.2015 года № 3921-У

12.2015 года № 3921-У

Продолжая пользование сайтом, я выражаю согласие на обработку моих персональных данных

Следите за нами в соцсетях и в блоге

+7 495 777-17-17

Для звонков по Москве

8 800 700-91-00

Для звонков из других регионов России

© 2003 – 2023 АО «Райффайзенбанк».

Генеральная лицензия Банка России № 3292 от 17.02.2015.

119002, Москва, пл. Смоленская-Сенная, д. 28.

Информация о процентных ставках по договорам банковского вклада с физическими лицами.

Кодекс корпоративного поведения RBI Group.

Центр раскрытия корпоративной информации.

Раскрытие информации в соответствии с Указанием Банка России от 28.12.2015 года № 3921-У.

Продолжая пользование сайтом, я выражаю согласие на обработку моих персональных данных.

какие нужны документы для оформления

Сегодня поговорим, какие нужны документы для сельской ипотеки. Разберем перечень документов для оформления сельской ипотеки в Россельхозбанке, Сбербанке, а также какие документы нужны на земельный участок и дом.

Документы для оформления ипотеки

Содержание

- Документы для оформления ипотеки

- Анкета-заявление

- Документы по работе и доходу

- Справка по форме банков

- Документы на дом и землю

- Можно ли по двум документам

- Материнский капитал

Первым делом нужно получить положительное решение. Для этого подготовить пакет документов для подачи заявки. Основной банк для реализации сельской ипотеки в России – это Россельхозбанк, поэтому будем смотреть перечень документов для льготной ипотеки на его примере, но список для оформления сельской ипотеки в Сбербанке особо не отличается.

Для этого подготовить пакет документов для подачи заявки. Основной банк для реализации сельской ипотеки в России – это Россельхозбанк, поэтому будем смотреть перечень документов для льготной ипотеки на его примере, но список для оформления сельской ипотеки в Сбербанке особо не отличается.

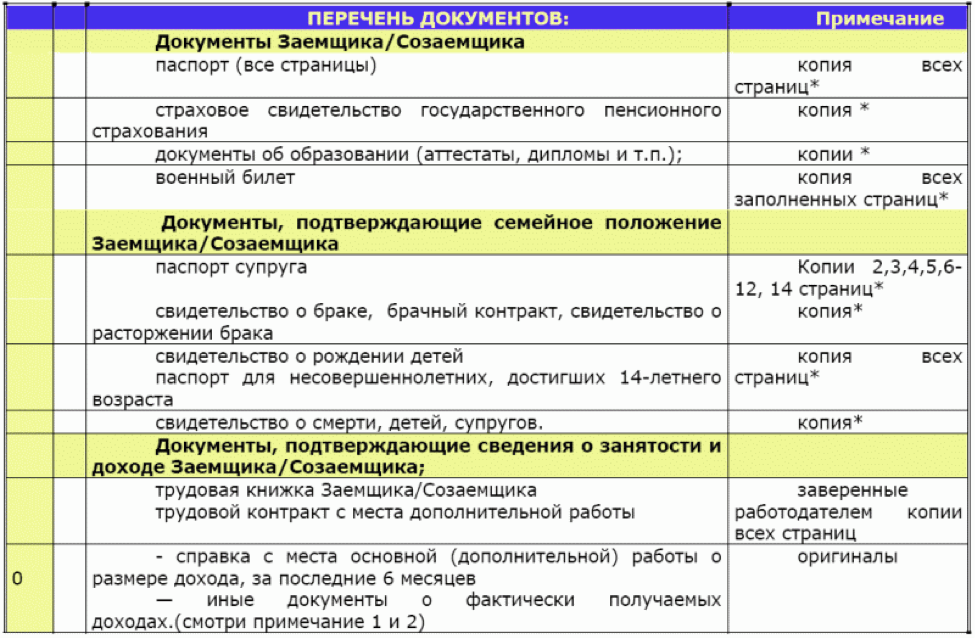

Документы для получения решения по заявке на примере Россельхозбанка:

Анкета-заявление

Артем Васюкович

Ипотечный брокер

Анкета для оформления сельской ипотеки у каждого банка различается, поэтому её нужно заполнять отдельно для каждого кредитора. Также вы можете обратиться к нам, мы все это сделаем за вас и подадим заявку сразу в несколько аккредитованных банков. Скачать анкету-заявление Россельхозбанка можно выше.

Документы по работе и доходу

Для получения решения в обязательном порядке нужно предоставить документы, подтверждающие доход и трудовую деятельность. Оформить сельскую ипотеку могут, в том числе и военнослужащие, работающие пенсионеры, индивидуальные предприниматели.

Список ниже:

Инструкция, как правильно заверить копию трудовой книжки:

Справка по форме банков

Если у заемщика доход частично или полностью неофициальный, то его можно подтвердить справкой по форме банка. Она заполняется для каждого банка отдельно, но ряд банков принимают справки сторонних кредитных организаций.

Справка по форме Россельхозбанка представлена ниже:

Инструкция, как заполнить справку по форме Россельхозбанка:

Банк рассматривает заявку от 1 до 5 рабочих дней. Если решение положительное, то нужно искать объект недвижимости и собирать по нему свой список.

Документы на дом и землю

Хотя в постановлении не указано, что можно приобретать под 3 процента не только готовый дом или земельный участок с последующим строительством жилого дома, но и квартиру в домах не выше пяти этажей.

Реально Россельхозбанк и другие банки рассматривают заявки только на готовый частный дом не старше 5 лет при покупке от физического лица (3 года при покупке дома от юридического лица) или на строительство жилого дома в сельской местности.

Список документов, которые нужны для оформления сельской ипотеки на квартиру, готовый дом. земельный участок или строительство жилого дома:

Артем Васюкович

Ипотечный брокер

Важный момент! На текущий момент самостоятельно строить дом своими силами нельзя. Нужно привлекать строительную организацию для этого (застройщика или подрядчика по договору подряда). При этом его обязательно нужно аккредитовать в банке.

Требования к застройщику для аккредитации по сельской ипотеке, список аккредитованных застройщиков Россельхозбанка, а также требования к дому и земле, которые нужны для оформления на примере Россельхозбанка здесь.

Можно ли по двум документам

Взять сельскую ипотеку без подтверждения дохода справками можно, но размер первоначального взноса будет зависеть от банка-кредитора. В Россельхозбанке – это 50% от стоимости дома. В Сбербанке от 10%, но шансы на одобрение очень небольшие. Чем больше будет первоначальный взнос, тем больше шансов получить одобрение.

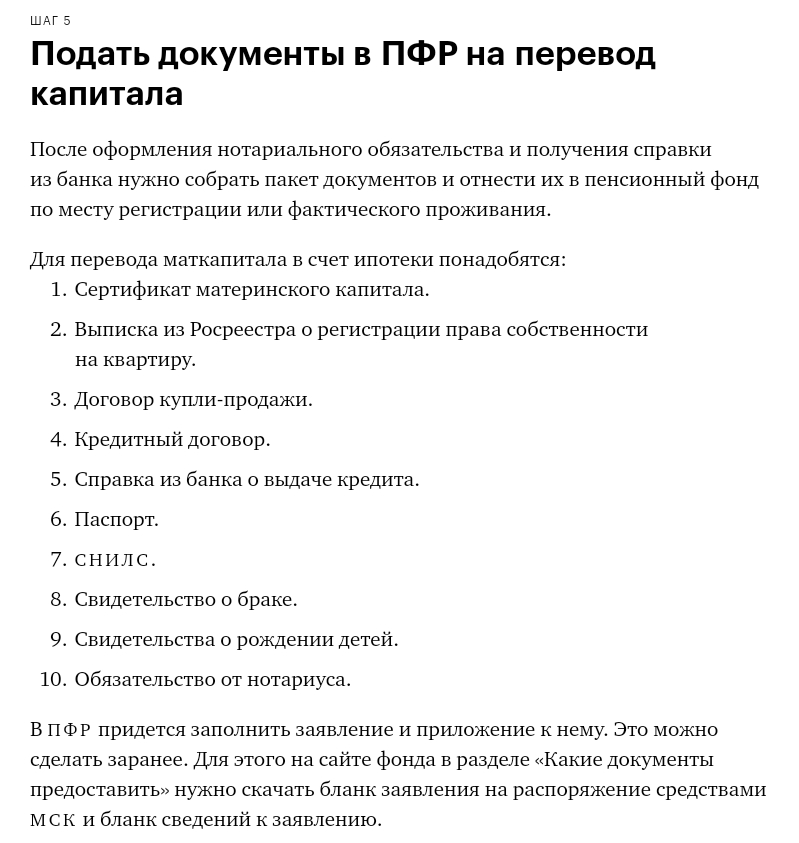

Материнский капитал

Материнский капитал можно использовать в оплату первоначального взноса, но Россельхозбанк отправляет его только в гашение кредита, поэтому нужно иметь минимум 10% собственных средств. Сбербанк принимает материнский сертификат в оплату первоначального взноса полностью.

Артем Васюкович

Ипотечный брокер

Если у вас остались вопросы о том, какие нужны документы для оформления сельской ипотеки в 2023 году. То задавайте их в комментариях. Будем рады ответить. Если нужна помощь с оформлением или подачей бумаг в банк, то пишите нам любым удобным способом из раздела «контакты».

Также напоминаем, что можно оформить льготную ипотеку на строительство дома, в том числе и хозспособом в других банках и по другим программам. Пишите, все расскажем

Будем благодарны за оценку поста и репост. Подписывайтесь на наш инстаграмм. Там все новости.

Подробнее о том, как подать заявку и оформить сельскую ипотеку далее.

Ипотечные документы: Полное руководство

Ваше путешествие к домовладению — захватывающее предприятие, но как насчет всех ипотечных документов, которые вам необходимо отправить? Не бойтесь — мы здесь, чтобы разобрать наиболее распространенные документы, необходимые для покупки дома, и, надеюсь, это станет более управляемым. Представь это! Вот ваш путеводитель по основным ипотечным документам.

Представь это! Вот ваш путеводитель по основным ипотечным документам.

Что такое ипотечный документ?

Вообще говоря, ипотека представляет собой официальное соглашение между кредитором и покупателем жилья об использовании недвижимости в качестве залога при покупке дома. Тип документа и требования могут варьироваться в зависимости от штата или типа кредита. Например, в некоторых штатах вы можете использовать документ о залоге, а в других штатах — договор о доверительном управлении. Документы могут быть физическими или электронными. Каждый этап вашего путешествия по ипотеке и покупке жилья сопровождается набором документов, относящихся к этому этапу.

Документы, необходимые для предварительного отбора на получение ипотечного кредита

Предварительный отбор на получение ипотечного кредита поможет вам решить, на какой тип ипотечного кредита вы, скорее всего, будете претендовать, предоставив информацию о вашем доходе, финансовой истории и предпочтительных условиях ипотечного кредита. Когда вы проходите предварительную квалификацию, вы можете столкнуться с запросами на следующие типы документов или информации:

Когда вы проходите предварительную квалификацию, вы можете столкнуться с запросами на следующие типы документов или информации:

- Ежемесячный доход

- Предпочтительная сумма кредита и первоначальный взнос

- Домашний и почтовый адрес

- Созаявители, при необходимости

- Разрешение на просмотр вашего кредитного отчета

- Информация об активах и обязательствах

Документы, необходимые для оформления ипотечного кредита

Когда вы будете готовы подать заявление на получение ипотечного кредита, необходимо выполнить еще несколько шагов. Вы можете захотеть вооружиться следующими типами документов и информации перед тем, как приступить к работе:

Кредитная история и баллы

Ваш кредитор запросит разрешение проверить ваш кредитный рейтинг, который отражает вашу кредитную историю. Ваш кредитный рейтинг помогает кредитору определить, какой риск вы несете в качестве заемщика.

Личность или статус резидента

При оформлении ипотечного кредита от вас может потребоваться предоставить номер социального страхования для подтверждения личности или грин-карту, например, для подтверждения вашего статуса резидента в США. Этот тип информации помогает кредитору и кредитным бюро связать заявку на ипотеку с вашей кредитной историей и проверить ваше право на подачу заявки на ипотеку. Это также помогает кредитору определить, какие другие документы ему могут понадобиться.

Этот тип информации помогает кредитору и кредитным бюро связать заявку на ипотеку с вашей кредитной историей и проверить ваше право на подачу заявки на ипотеку. Это также помогает кредитору определить, какие другие документы ему могут понадобиться.

Платежные квитанции или другое подтверждение дохода

Вам как заемщику необходимо предъявить подтверждение дохода для получения ипотечного кредита. Без проверки занятости заемщика или других форм дохода кредитор не может должным образом оценить риск. Таким образом, кредиторы, как правило, запрашивают последние два года вашего трудового стажа. Если вы работаете не по найму или получаете другие формы дохода, от вас могут потребовать предоставить другие документы.

Налоговые декларации

Ваш кредитор может захотеть ознакомиться с налоговыми декларациями для дополнительной проверки заявленного вами дохода и получения более полной картины вашей финансовой истории и текущего финансового положения.

Банковские выписки, активы и пассивы

Точно так же, как подтверждение занятости и налоговые декларации, ваши банковские выписки, активы и пассивы помогают нарисовать картину ваших финансов. Кредиторы обычно ищут здоровый баланс между активами и пассивами при оценке риска и того, насколько они удобны для кредитования.

Кредиторы обычно ищут здоровый баланс между активами и пассивами при оценке риска и того, насколько они удобны для кредитования.

История аренды

Если вы снимаете квартиру перед покупкой, ваш кредитор, скорее всего, потребует подтверждение арендной платы за последний год или около того, в случае просрочки платежа.

Письма-подарки

Письма-подарки — это физические письма от людей, обычно членов семьи или друзей, которые вносят деньги в счет вашего кредита, чтобы кредитор не воспринимал подарки как другие кредиты, которые могут повлиять на вашу заявку на ипотеку.

Заключительные документы по ипотеке

Закрытие — это последний шаг на пути к покупке жилья. На этом этапе вы увидите некоторые из наиболее важных ипотечных документов, таких как ваше заключительное раскрытие, страховка домовладельцев, документы заявки на получение кредита, акт и право собственности.

Заключительное раскрытие

Обычно вы получаете заключительное раскрытие за три рабочих дня до закрытия. Этот детализированный список показывает общую сумму, которую вы заплатите при закрытии или до закрытия. Обычно он включает сумму кредита, процентную ставку, срок кредита, сборы за выдачу кредита, страхование правового титула, депозиты для страхования имущества и налогов, страхование домовладельцев и любые другие сборы.

Этот детализированный список показывает общую сумму, которую вы заплатите при закрытии или до закрытия. Обычно он включает сумму кредита, процентную ставку, срок кредита, сборы за выдачу кредита, страхование правового титула, депозиты для страхования имущества и налогов, страхование домовладельцев и любые другие сборы.

Страхование домовладельцев

Кредитор потребует подтверждение действующего страхового полиса домовладельцев, чтобы они знали, что ваши активы и, следовательно, кредит лучше защищены, если произойдет что-то непредвиденное.

Оригинальные документы заявки на получение кредита

На этом этапе вам будет представлена оригинальная заявка на получение кредита и документы, описывающие внешний вид вашего кредита, чтобы убедиться, что ипотека, которую вы получаете при закрытии сделки, соответствует тому, о чем вы изначально договорились .

Акт и право собственности

Акт — это документ, официально передающий право собственности на жилье от одной стороны к другой. Акт обычно подписывается стороной, продающей недвижимость. После закрытия дома и подписания акта право собственности на дом может быть передано новому домовладельцу.

Акт обычно подписывается стороной, продающей недвижимость. После закрытия дома и подписания акта право собственности на дом может быть передано новому домовладельцу.

Вкратце

Ипотечные документы свидетельствуют о том, что кредитор имеет обеспечительный интерес в доме. Каждый шаг в подаче заявки на ипотеку и покупке жилья сопровождается собственным набором ипотечных документов, которые помогают сделать домовладение реальностью для заемщика.

Документы, необходимые для предварительного одобрения ипотеки

Если вы ищете дом, вы, возможно, слышали, что вы должны получить предварительное одобрение, прежде чем подавать заявку на ипотеку. Это может помочь вам сузить область поиска и сообщить, сколько жилья вы можете себе позволить. Мало того, это также может сделать вас более привлекательным покупателем для продавцов.

Прежде чем вы сможете подать заявку на получение письма о предварительном одобрении, вам нужно привести свои дела в порядок. Вот документы, необходимые для предварительного одобрения ипотеки.

Что такое предварительное одобрение ипотеки?

Предварительное одобрение ипотечного кредита — это, по сути, подтверждение от кредитора того, что вы можете справиться с финансовой ответственностью по ипотечному кредиту. Кредиторы смотрят на различные факторы вашей жизни, такие как кредитная история, доход и занятость, чтобы определить состояние ваших финансов.

Хотя потенциальным покупателям жилья не обязательно требуется предварительное одобрение, оно может дать им серьезное преимущество. Когда конкуренция жесткая, а жилищный фонд невелик, предварительное одобрение показывает продавцам, что вы являетесь финансово надежным покупателем.

Вот почему рекомендуется получить предварительное одобрение перед поиском дома. Это может помочь вам перейти на любые дома, которые привлекают ваше внимание, и сделать вас лучше для продавцов. Тем не менее, вам следует рассматривать это только в том случае, если вы серьезно настроены на покупку в течение следующих нескольких месяцев. Пауза во время поиска потенциально может повредить вашей кредитной истории.

Пауза во время поиска потенциально может повредить вашей кредитной истории.

Предварительное одобрение также открывает двери для процесса получения ипотечного кредита. Это дает вам возможность обсудить варианты кредита с вашим кредитором. Это станет шагом в правильном направлении для того типа бюджета, который вам нужен, и уровня ипотечных платежей, с которым вы можете справиться.

Предварительное одобрение против. Предварительная квалификация

Вы можете встретить термин «предварительная квалификация», который некоторые используют как синоним «предварительного одобрения». Но хотя предварительное одобрение и предварительная квалификация похожи, у них есть свои различия.

Предварительная квалификация обычно представляет собой дешевый и быстрый процесс. Возможно, вы даже сможете сделать это менее чем за день по телефону или через Интернет. Все, что вам нужно сделать, это предоставить вашему кредитору или банку некоторую основную информацию о ваших финансах.

Обычно это касается сведений о ваших активах, доходах, долгах и кредитном рейтинге. Иногда кредитор может также попросить предоставить кредитный отчет, который поможет ему дать более точную оценку. Таким образом, вы получите приблизительное представление о размере кредита, который вы можете взять.

В конечном счете, предварительная квалификация — это всего лишь обоснованное предположение. Предварительное одобрение — более сложный процесс, потому что ваш кредитор также проверяет ваши активы и доход. Для этого им требуются документы, необходимые для предварительного одобрения ипотеки, такие как банковские выписки, платежные квитанции, W-2 и налоговые декларации. В результате предварительное одобрение является более точным.

Подать заявку онлайн с Rocket Mortgage

Получите одобрение в Rocket Mortgage® — и сделайте все это онлайн. Вы можете получить реальное индивидуальное ипотечное решение, основанное на вашей уникальной финансовой ситуации.

Подать заявку онлайн

Документы, необходимые для предварительного одобрения ипотеки

Документы, необходимые для предварительного одобрения ипотеки, могут включать в себя различные финансовые отчеты, налоговые декларации и многое другое, чтобы ваш кредитор знал ограничения вашего бюджета. Это также указывает им на вашу надежность в качестве заемщика.

Вот некоторые документы, которые вы должны подготовить, если хотите получить предварительное одобрение на ипотеку:

Личный идентификатор

Кредитору потребуется подтвердить вашу личность. Для этого они могут запросить несколько документов, удостоверяющих личность, таких как водительские права, паспорт, карту социального страхования, индивидуальный идентификационный номер налогоплательщика (ИНН). удостоверение личности государственного образца или удостоверение личности федерального образца. Сбор этой информации гарантирует, что они кредитуют нужного человека, что помогает предотвратить кражу личных данных.

Подтверждение дохода

Документы, необходимые для подтверждения вашего дохода, зависят от типа выполняемой вами работы, способа оплаты и того, устроились ли вы недавно на новую работу. Обычно это проще всего для наемных работников, которые получают зарплату из одного источника.

Документы предварительного согласования в этом случае могут выглядеть так:

- Платежные квитанции за последний месяц

- Формы W-2 за последние 2 года

- Две последние банковские выписки

- Индивидуальные налоговые декларации за последние 2 года

- Самая последняя квитанция об оплате труда на конец года, если вы включаете бонусы и сверхурочные в доход

Однако фрилансеры, самозанятые лица и независимые подрядчики не получают квитанции об оплате труда или формы W-2 от работодателя. Таким образом, им нужен другой набор документов, например:

- Налоговые декларации физических и юридических лиц за последние 2 года

- Отчет о прибылях и убытках

- Копия государственной или коммерческой лицензии, если применимо

- Форма IRS 4506-T, которая дает кредитору доступ к вашей налоговой документации

- Отчеты по счетам основных средств

- Дополнительная информация о доходах, например, Social Security

Арендодателям или владельцам сдаваемой в аренду недвижимости также может потребоваться предъявить документацию о текущей аренде.

Ваш кредитор проверяет вашу способность вносить платежи по ипотеке, просматривая информацию, подобную этой.

Налоговые документы

Предварительное одобрение ипотечного кредита требует от вас предъявления налоговых документов. Это еще один уровень доказательства, который помогает подтвердить уровень вашего дохода. Работники с базовым доходом обычно имеют форму W-2 или форму I-9.s от своих работодателей, которые они могут представить.

Между тем, самозанятые лица, фрилансеры и независимые подрядчики должны будут предоставить своему кредитору свою форму 1099 и любую сопутствующую документацию, используемую для отчета о доходах.

В любом случае вместе с этой информацией вам необходимо будет предоставить налоговые декларации за последние 2 года.

Всегда разумно иметь при себе копии налоговых деклараций и форм W-2, но не у всех они могут быть под рукой. Если он вам нужен для предварительного одобрения ипотеки, вы можете запросить копии своих налоговых деклараций и налоговых выписок из IRS. Если вы используете налоговое программное обеспечение или работаете со специалистом по налогам, вы также можете проверить наличие копий у него.

Если вы используете налоговое программное обеспечение или работаете со специалистом по налогам, вы также можете проверить наличие копий у него.

Кредитный отчет

Вам не нужно предоставлять вашему кредитору кредитный отчет; они сами потянут ваш кредит. Они делают это с вашего разрешения, чтобы посмотреть, как это повлияет на ваш общий балл.

Кредиторы используют ваш кредитный отчет, чтобы предсказать, какой тип заемщика вы можете быть и как вы управляете своими текущими финансами. Если вам кажется, что вы боретесь с долгами, например, с просроченными платежами, они могут пересмотреть ваше решение о кредитовании.

Тем не менее, вы можете заранее самостоятельно проверить свой кредитный рейтинг. Заемщикам обычно требуется минимальный кредитный рейтинг, чтобы купить дом, обычно около 620 для обычных кредитов.

Возможно, у вас не очень высокий кредитный рейтинг. Если ваш балл низкий, вы все равно можете претендовать на более строгие условия кредита или больший первоначальный взнос. Некоторые типы кредитов также имеют более мягкие правила, такие как кредиты FHA или VA. Поэтому перед подачей заявки на ипотеку важно изучить варианты кредита.

Некоторые типы кредитов также имеют более мягкие правила, такие как кредиты FHA или VA. Поэтому перед подачей заявки на ипотеку важно изучить варианты кредита.

Банковские выписки

Кредиторы используют несколько документов для подтверждения вашего дохода. Из-за этого вам, возможно, также придется подготовить банковские выписки с вашего текущего и сберегательного счетов. Как правило, кредиторы требуют выписки, сделанные как минимум за 2-3 месяца.

Банковские выписки помогают доказать, что вы можете позволить себе первоначальный взнос, и выявить потенциальные тревожные флажки. Например, выписка из банка может показать такие вещи, как возвращенные чеки, нестабильный доход, мало средств, депозиты из неизвестных источников и платежи на другие счета.

Выписки с инвестиционных счетов и список долгов

Некоторые люди хранят свои средства вне сберегательных и расчетных счетов. Лица с альтернативными источниками дохода, такие как инвесторы, также должны предоставить доказательства своего дохода и активов. В результате вашему кредитору, возможно, придется просмотреть выписки по инвестиционному счету из 401 (k), 403 (b), IRA, облигаций, взаимных фондов и акций, если это применимо.

В результате вашему кредитору, возможно, придется просмотреть выписки по инвестиционному счету из 401 (k), 403 (b), IRA, облигаций, взаимных фондов и акций, если это применимо.

Поскольку кредиторы хотят знать о вашем доступном доходе и активах, им также необходимо знать, какая часть этих денег идет на погашение долга. Итак, они проверяют ваше отношение долга к доходу (DTI) и смотрят, соответствует ли оно их рекомендациям.

Переменные ежемесячные расходы, не подпадающие под действие DTI, например расходы на коммунальные услуги или продукты. Но есть и другие повторяющиеся, регулярные расходы, такие как:

- Автокредит

- Кредитные карты

- Страхование жилья

- Сборы товариществ собственников жилья (ТСЖ)

- Медицинские счета

- Потребительские кредиты

- Студенческие кредиты

Если вам необходимо предоставить отчеты о платежах по долгам вашему кредитору, не забудьте включить соответствующую информацию. Важны соответствующие данные, такие как кредитор, контактная информация кредитора, минимальный ежемесячный платеж и общий остаток к оплате.

Важны соответствующие данные, такие как кредитор, контактная информация кредитора, минимальный ежемесячный платеж и общий остаток к оплате.

The Bottom Line

Письмо с предварительным одобрением ипотеки может дать вам преимущество в условиях жесткой конкуренции за дом вашей мечты. Это показывает продавцам, что у вас есть финансы, чтобы позволить себе ипотеку без проблем. И это также дает вам карту, которая поможет вам спланировать свой бюджет расходов, что делает его важным первым шагом в процессе покупки дома.

Но требования варьируются от кредитора к кредитору. Вы можете упростить начало процесса получения ипотечного кредита, получив предварительное одобрение с помощью Rocket Mortgage Ⓡ сегодня.

Подать заявку онлайн с Rocket Mortgage

Получите одобрение в Rocket Mortgage® — и сделайте все это онлайн. Вы можете получить реальное индивидуальное ипотечное решение, основанное на вашей уникальной финансовой ситуации.

При этом арендодателем может выступать только муниципальный или государственный орган.

При этом арендодателем может выступать только муниципальный или государственный орган. Когда заемщик становится полноправным владельцем, банк налагает обременение и недвижимость приобретает статус залога. Дом будет находиться в залоге у банка до полного погашения кредита.

Когда заемщик становится полноправным владельцем, банк налагает обременение и недвижимость приобретает статус залога. Дом будет находиться в залоге у банка до полного погашения кредита. Причиной отказа может стать наличие непогашенных займов.

Причиной отказа может стать наличие непогашенных займов.