Содержание

процедура смены заемщика и необходимые документы

Клиент, при сложном финансовом состоянии или при отсутствии средств на выплату ипотеки, вправе ее переоформить на другое лицо. Сущность процедуры в том, что первичный плательщик передает кредитные обязательства новому владельцу, перерегистрировав ссуду на него. Переписать кредит на другого человека может каждый заемщик (с согласия банка).

Оглавление

- 1 Можно ли переоформить ипотеку в Сбербанке на другое лицо

- 2 Основные причины переоформления ипотеки на другого человека

- 2.1 Переход в другой банк

- 2.2 Изменение семейного положения

- 2.2.1 Как переоформить ипотечный кредит при разводе

- 2.3 Вывод созаемщика в случае его смерти

- 2.4 Ухудшение материального положения заемщика

- 3 На кого можно переоформить ипотечный кредит: требования к новому клиенту

- 3.1 Переоформление на созаемщика

- 3.2 Переоформление с мужа на жену и наоборот

- 3.

3 На совершеннолетнего ребенка

3 На совершеннолетнего ребенка - 3.4 На другого родственника или постороннего человека

- 4 Как происходит процесс переоформления ипотеки в Сбербанке

- 4.1 Обращение клиента в банк

- 4.2 Сдача пакета документов

- 4.3 Проверка потенциального должника

- 4.4 Принятие решения банком

- 4.5 Подписание необходимых документов для переоформления

- 5 Требования кредитной организации к новому заемщику

- 6 Можно ли перенести ипотеку из одного банка в другой под меньший процент

- 7 Переоформление кредита через суд

- 8 Какие существуют ограничения при переоформлении ипотечного кредита

- 9 Распространенные причины отказа в переоформлении ипотеки Сбербанка

- 9.1 Как действовать при отказе в переоформлении

- 10 Кто такие кредитные доноры и стоит ли к ним обращаться

- 11 Вывод

Можно ли переоформить ипотеку в Сбербанке на другое лицо

Мнение эксперта

Ирина Богданова

Стаж работы в Сбербанке 12 лет.

Переоформление ипотеки на другое лицо в Сбербанке осуществляется в рамках ФЗ от 16.07.1998 N 102-ФЗ. Квартиру, купленную в кредит, можно перерегистрировать на другого человека при соблюдении установленных законом требований.

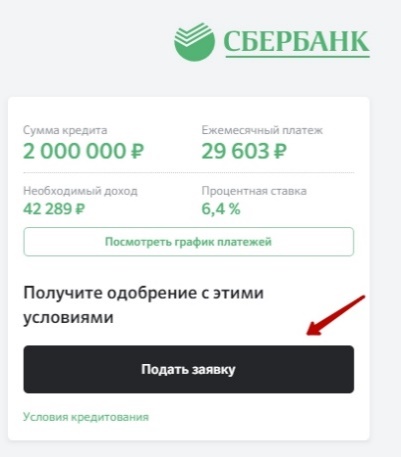

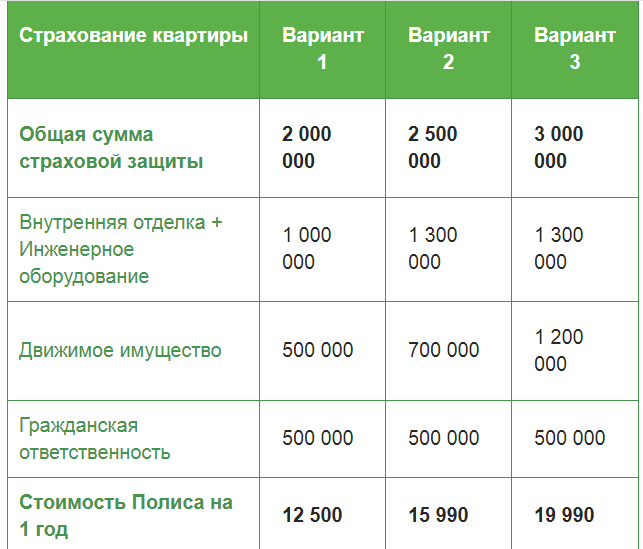

Также кредитор предлагает иные программы, в том числе, рефинансирование действующего займа, полученного в другом банке. По статистике, большинство заемщиков прибегают к процедуре переоформления из-за возникновения сложностей с выплатой. Сбербанк предлагает низкие ставки при рефинансировании, для облегчения кредитной нагрузки на плательщика.

Основные причины переоформления ипотеки на другого человека

Переписать кредит на другого человека можно только с согласия залогодержателя, т.е. банка, выдавшего ссуду. Для одобрения сделки, необходимо подать заявление с указанием объективных причин переоформления.

После оценки кредитором всех обстоятельств, будет принято решение по заявке. При вынесении положительного вердикта, начинается процедура перерегистрации ипотечного переоформления.

Переход в другой банк

В связи с высокой конкуренцией, кредитные организации привлекают действующих заемщиков других банков выгодными условиями рефинансирования.

Важно! В данном случае согласие первичного кредитора не требуется!

На сегодняшний день Сбербанк предлагает самые низкие процентные ставки по кредитованию и рефинансированию, поэтому процедура перехода не оправданна.

Изменение семейного положения

При разводе, процедура переоформления актуальна, когда недвижимость остается у одного супруга, а ипотеку платит другой.

При предоставлении соискателем свидетельства о разводе и справки 2-НДФЛ, банк одобрит ходатайство.

Как переоформить ипотечный кредит при разводе

При разводе супругов процедура носит формальный характер, поскольку в большинстве случаев муж/жена выступают в роли поручителей/созаемщиков.

Стадии переоформления кредитных обязательств:

- Стороны обязаны самостоятельно прийти к общему решению в отношении приобретенной недвижимости.

- Супруги собирают необходимые документы (паспорта, 2-НДФЛ, свидетельство о разводе, ипотечный договор).

- Совместно с кредитным менеджером они подают заявление на перевод ипотеки.

После подачи заявления, документы передаются в отдел оценки для проверки полученных данных. При вынесении положительного решения, стороны обязаны явиться в отделение банка для переоформления договора.

Вывод созаемщика в случае его смерти

В случае смерти заемщика, все кредитные обязательства переходят к наследнику имущества. При согласии всех сторон сделки, вывод умершего из договора осуществляется сразу. В некоторых ситуациях, требуется судебное решение. Тогда заинтересованная сторона получает определение суда, а потом отправляет документы кредитору. Случается и так, что должникам отказывают, поэтому вывод покойника осуществляется после официального постановления.

Перевести ипотеку на другого человека в случае смерти заемщика можно с соблюдением простых рекомендаций:

- Заявитель должен доказать, что с выводом покойника, банк не понесет потерь.

- В заявлении нельзя упоминать о финансовых проблемах. Банк может посчитать, что у клиента плохая платежеспособность.

Ухудшение материального положения заемщика

В сложной финансовой ситуации, при отсутствии средств для погашения, клиент может попросить сменить заемщика по ипотеке Сбербанка. Но важно, чтобы соискатель удовлетворял требованиям банка.

Этапы перевода:

- Оформляется заявление с указанием объективных причин и реквизитов нового заемщика.

- Кредитором проводится проверка личности будущего должника в течение 1-5 дней.

- В случае одобрения, банк заключает с новым заемщиком соглашение и проводит перерегистрацию ипотеки.

При ухудшении финансового положения заемщика, банк может предложить реструктуризацию долга, в крайнем случае – продажу ипотечной квартиры.

На кого можно переоформить ипотечный кредит: требования к новому клиенту

У каждого заемщика имеется возможность осуществить замену должников, если иное не прописано в ипотечном договоре. Переоформление возможно с сохранением срока кредитования.

Переоформление возможно с сохранением срока кредитования.

Переоформление на созаемщика

Владельцу квартиры можно переоформить ипотеку на созаемщика. В большинстве случаев ими выступают супруг/супруга лица, оформляющего жилищную ссуду. Важно, чтобы будущий плательщик соответствовал требованиям банка:

- возраст – от 21 года;

- стаж работы – от 6 месяцев, общий трудовой – свыше 1 года;

- официальный доход удовлетворяет условиям банка и подтвержден.

Специальных выгодных программ кредитования не предусмотрено, переход осуществляется на общих условиях.

Переоформление с мужа на жену и наоборот

Также возможно переоформить ипотеку на мужа и жену, но при условии отсутствия брачного контракта. В некоторых случаях, один из супругов выкупает задолженность второго, и регистрирует на себя недвижимость.

На совершеннолетнего ребенка

Переоформление ипотечной ссуды на ребенка возможно, только при условии, что он достиг 18 лет, укладывается в возрастной ценз и имеет официально подтвержденный уровень дохода с необходимым трудовым стажем.

На другого родственника или постороннего человека

Законодательство не запрещает переоформлять жилищный кредит на третьих лиц, главное, чтобы они соответствовали требованиям кредитной организации.

Как происходит процесс переоформления ипотеки в Сбербанке

Чтобы перевести ипотеку на другого человека, необходимо пройти все этапы, начиная с подачи заявки и заканчивая передачей права собственности на квартиру.

Обращение клиента в банк

Оформить заявление для переоформления ипотеки на другого человека можно только в отделении банка, где выдавался займ. При составлении обращения особое внимание следует уделить причинам передачи долговых обязательств и прав на недвижимость.

Сдача пакета документов

После оформления прошения, кредитору необходимо передать следующие документы будущего заемщика:

- Паспорт.

- ИНН, СНИЛС, военный билет, загранпаспорт.

- Копию трудовой книжки.

- Справку по форме банка или 2-НДФЛ (за 6 месяцев).

- Свидетельства о заключении/расторжении брака и рождении детей.

При обращении в банк, текущему владельцу недвижимости нужно иметь с собой паспорт, заявление на переоформление и ипотечный контракт.

Важно! В некоторых случаях договор заключается без возможности переоформления, данное условие обжалованию не подлежит.

Проверка потенциального должника

После предоставления всех необходимых документов, заявление передается на рассмотрение в отдел оценки. Организация тщательно изучает указанные данные, сопоставляя их с требованиями банка.

Помимо общих критериев, соискателю требуются: хорошая кредитная история без просрочек, высокий доход и российское гражданство.

Получить согласие банка-кредитора можно только при соблюдении всех установленных требований.

Принятие решения банком

Срок обработки заявления – 1-5 дней. Затянуть с принятием решения банк может только в случае предоставления недостоверной информации, завышения дохода или упоминание заемщика в черном списке.

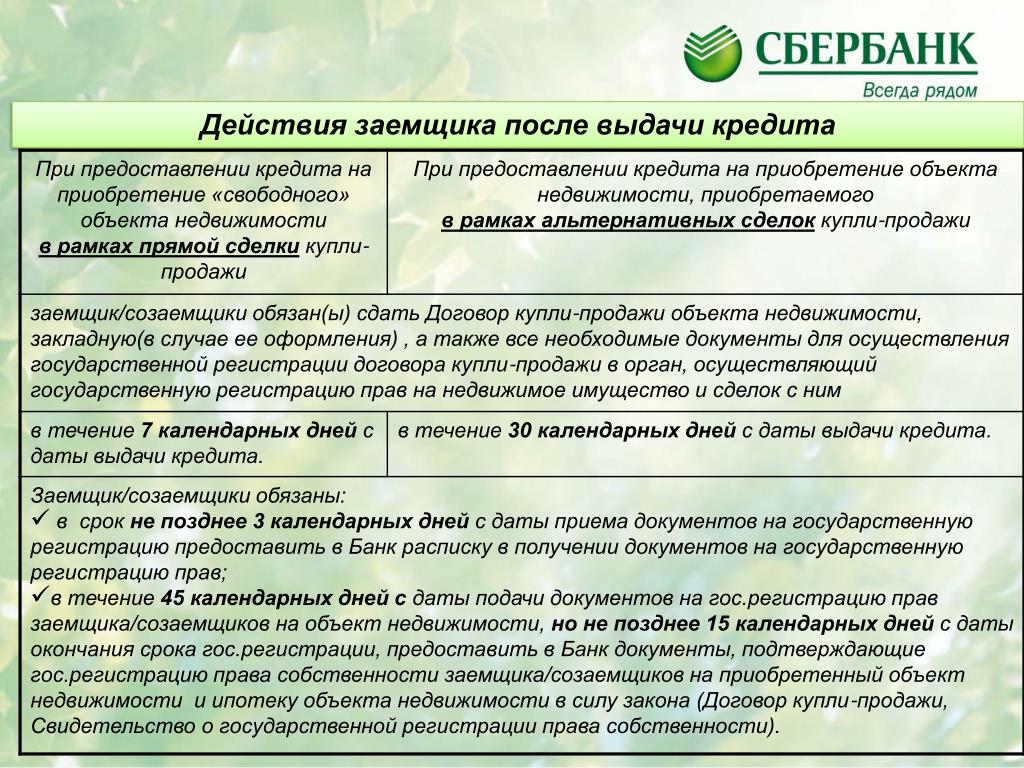

Подписание необходимых документов для переоформления

После одобрения, с заемщиком и новым плательщиком согласуется дата подписания документом. Прежний владелец квартиры оформляет заявление на полное досрочное погашение за счет полученных средств, а новый заемщик подает заявление на получение кредита.

Затем заключается договор купли-продажи с оформлением закладной, производится переоформление прав собственности в Регистрационной палате.

Требования кредитной организации к новому заемщику

Провести процедуру переоформление ипотеки на другое лицо можно только при соответствии нового заемщика требованиям банка:

- Наличие гражданства РФ и постоянной прописки на территории субъектов РФ.

- Возраст – от 21 года до 70 лет на момент последней выплаты платежа.

- Стаж работы не менее 6 месяцев на текущем месте. Общий трудовой – более 1 года.

- Доход официально подтвержден справкой по форме банка или 2-НДФЛ. Платеж по ипотеке должен составлять не более 40% от всего заработка.

- Отличная кредитная история.

- Имеются созаемщики или поручители. Они служат гарантией банка и повышают шансы на одобрение.

- Отсутствуют судимости.

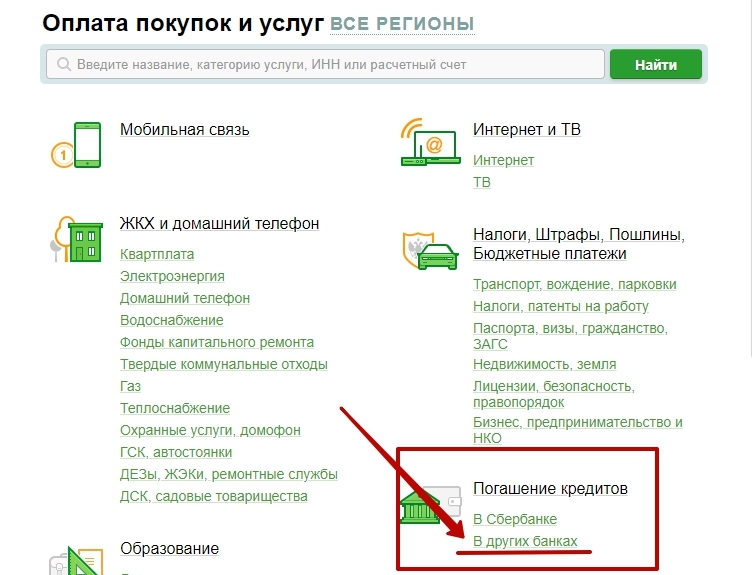

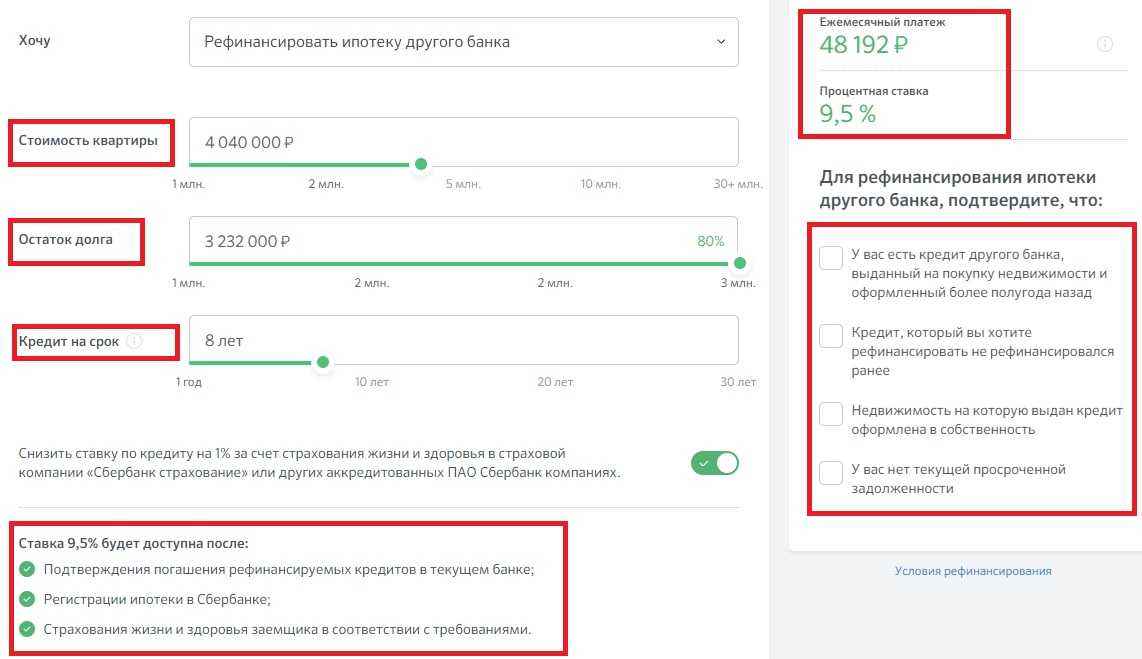

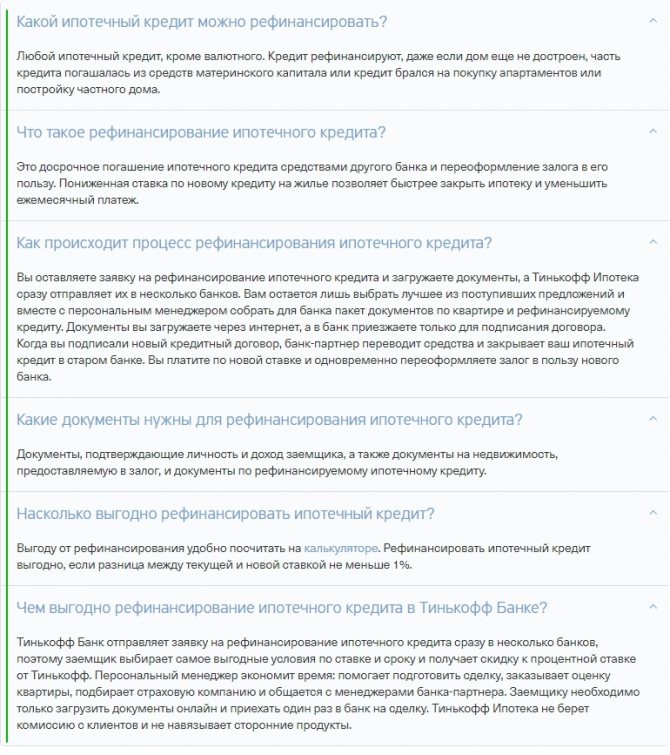

Можно ли перенести ипотеку из одного банка в другой под меньший процент

Процедура переноса и погашения задолженности называется рефинансированием или перекредитованием с возможностью снизить процентную ставку по ссуде, значительно сократив переплату. Особенно выгодно переоформление с подключением льготных программ и субсидий от государства. Рефинансированию в Сбербанке подлежат только ипотеки других банков.

Переоформление кредита через суд

Переоформление – это право Сбербанка, поэтому никто не может обязать кредитора менять условия договора, передав задолженность другому лицу.

Какие существуют ограничения при переоформлении ипотечного кредита

Ограничения на переоформление:

- Если ипотека оформлена по льготной программе «Молодая семья», то новый заемщик должен соответствовать всем ее требованиям.

- Переоформить ссуду не получится, если имеется задолженность по коммунальным платежам.

- Если во время процедуры должник перестал платить по графику, банк оставляет за собой право отказать в переоформлении.

Распространенные причины отказа в переоформлении ипотеки Сбербанка

Основные причины отказа в переоформлении:

- Наличие судимостей и административных правонарушений.

- Кредитная история не соответствует требованиям банка.

- Высокая финансовая нагрузка, связанная с большим количеством открытых займов.

- Сомнительная информация о будущем заемщике (компрометирующие фотографии в социальных сетях, плохие отзывы от работодателя и т.д.)

- Отсутствие документов, подтверждающих доход и занятость соискателя.

- Неадекватное поведение при оформлении заявления.

- Не подтвержден указанный в справке доход.

- Будущий плательщик выступает фигурантом в деле ФССП.

- Фирма, на которую работает соискатель, имеет сомнительную репутацию.

- У родственников будущего заемщика имеются открытые задолженности по кредитным ссудам.

Как действовать при отказе в переоформлении

Банк оставляет за собой законное право отказать в переоформлении ипотечного займа, в таком случае будущий заемщик может обратиться в другую кредитную организацию и подать заявку на потребительский кредит.

В случае положительного решения, средства переводятся на счет владельца квартиры для погашения задолженности и снятия обременения.

Кто такие кредитные доноры и стоит ли к ним обращаться

Кредитные доноры – лица, оформляющие на себя кредит за вознаграждение. Подобная услуга подходит тем, кто не хочет или не может оформить на себя займ по объективным причинам.

Схема взаимодействия:

- Клиент находит кредитного донора через интернет или знакомых.

- Обе стороны подписывают контракт с указанием необходимой суммы кредита, срока выплаты и размера вознаграждения за предоставленные услуги.

- Кредитный донор оформляет в банке ссуду на оговоренных условиях.

Он передает денежные средства клиенту под расписку и получает за это вознаграждение (обычно, 10-15% от размера долга).

Он передает денежные средства клиенту под расписку и получает за это вознаграждение (обычно, 10-15% от размера долга). - На протяжение всего срока клиент выплачивает задолженность. При невыполнении своих обязательств, кредитный донор может обратиться в суд.

Смотрите также: помощь в получении кредитов стала благодатной почвой для мошенничества на территории постсоветского пространства. Одна из многочисленных схем описана в сюжете телеканала «Россия 1».

Вывод

В Сбербанке возможно переоформление ипотеки на другое лицо, если иное не прописано в кредитном договоре. Суть процедуры сводится к передаче кредитных обязательств новому заемщику.

Изначально клиенту необходимо подать заявление на переоформление вместе с будущим соискателем. При одобрении запроса нужно предоставить пакет документов, и оформить заявку на полное досрочное погашение. После получения средств от нового плательщика, перерегистрировать ипотеку на него.

Процедура не имеет существенных ограничений и ничем не осложнена. При соблюдении всех условия банка поменять созаемщика по ипотеке можно за 6-8 недель.

Можно ли переоформить ипотеку в Сбербанке на другого человека

Если заемщик хочет срочно продать заложенную недвижимость, перед ним встает вопрос — можно ли переоформить ипотеку на другого человека, возможны ли другие пути реализации объекта, допускается ли замена банка, выдавшего кредит. Так ли просто совершить одно из этих действий?

Возможно ли переоформить ипотеку на другого человека?

Если заемщик решил сменить место жительства, продать недвижимость по той или иной причине, передать права по ипотеке созаёмщику, он обращается за консультацией в банк с вопросом, можно ли перевести ипотеку на другого человека.

Переоформление ипотечного кредита может быть сделано, только если имеется согласие самого банка на это – у банковских организаций нет никакой выгоды в переоформлении кредита, но, как правило, они идут навстречу. Крупные кредитные организации – Сбербанк, ВТБ 24, Россельхозбанк и другие часто отвечают утвердительно на вопрос, можно ли ипотеку переписать на другого человека, так как уже не раз проводили процедуру по смене заемщика и не препятствуют такому типу сделок. Иногда для банков это единственный способ решить вопрос с проблемной задолженностью.

При возникновении финансовых трудностей заемщик пытается выяснить, можно ли переоформить ипотеку на другого человека в Сбербанке, ВТБ 24 или другом банке, где он оформлял кредит. Перед тем как это сделать, стоит тщательно изучить порядок проведения данной процедуры.

- Плательщик ипотечного кредита подает заявление о возможности проведения процедуры переоформления кредита на другое лицо. Банк проверяет личность нового заемщика – трудовой стаж, платежеспособность, и принимает решение.

- В случае положительного вердикта о возможности сделки заемщик и новый заемщик готовят пакет документов по объекту недвижимости и оформленной на него ипотеке для передачи в банк.

- Банк заключает договор с новым заемщиком на оставшуюся сумму долга по объекту недвижимости. Вопросы по уже выплаченной сумме и внесенному первому взносу решаются заемщиком и новым заемщиком самостоятельно.

- В течение одного месяца (переоформление ипотеки на другое лицо Сбербанк и другие кредитные организации проводят именно в такой срок), пока идет оформление документов, все обязательства по ипотечному кредиту остаются за прежним заемщиком.

Как переоформить ипотеку на другой банк?

При наличии постоянного и стабильного дохода и высокой процентной ставки по ссуде, заемщик может задуматься о том, как переоформить ипотеку под более удобные проценты. Большинство крупнейших банков проводят программы по рефинансированию жилищных кредитов, выданных в других кредитных организациях на более выгодных условиях.

Шаг 1. Заемщик должен тщательно изучить условия рефинансирования ссуды в стороннем банке, выгодно ли это на самом деле.

Шаг 2. Документы для одобрения нового кредита подаются в сторонний банк – договор по уже оформленной ипотеке, пакет бумаг, подтверждающий личность, платежеспособность и трудовую занятость заемщика.

Шаг 3. Если новый банк одобряет личность заемщика, первоначально выданная ссуда погашается по предоставленным заемщиком реквизитам банка, оформившего изначальный кредит. Если перечисленная банком сумма будет больше остатка долга, разница остается на банковском счете заемщика. Ипотечный кредит в новом банке будет считаться оформленным на всю перечисленную сумму.

В редких случаях ипотеку под новые, более выгодные проценты можно переоформить в своем же банке. Для этого после первоначального одобрения рефинансирования кредита в стороннем банке можно предоставить документы о переоформлении кредита в свой банк. При этом можно попробовать сделать запрос о снижении процентной ставки, если банк откажется, одобрение рефинансирования в другом банке уже есть, и можно будет им воспользоваться.

Переоформление ипотеки на другую квартиру в Сбербанке

Иногда возникает ситуация, что заемщик решил улучшить свои жилищные условия и приобрести недвижимость большей площади либо подарить или продать квартиру, находящуюся под обременением. При этом у него есть другая недвижимость, которая может стать новым предметом ипотеки, он может попробовать такой вариант, как переоформление ипотеки под новый залог, в этом случае:

- заемщик инициирует оценку новой закладываемой недвижимости. Стоимость нового объекта должна превышать 80-85% имеющейся ипотеки;

- комплект документов по новому залогу передается на рассмотрение банка;

- в случае согласия кредитной организации на перенос обременения с одного объекта на другой, заключается новый кредитный договор на оставшуюся сумму ипотеки;

- обременение с первого объекта недвижимости снимается и «переносится» на второй объект;

- старая недвижимость может быть реализована – продана или подарена.

Как мы видим, если у заемщика ухудшилась финансовая ситуация и ему необходимо реализовать заложенную недвижимость, это можно сделать только с согласия банка и при наличии одобрения личности нового заемщика (в случае если ипотека оформляется на другое лицо). Для того чтобы снизить проценты по оформленной ипотеке, можно найти новый банк с более низкой кредитной ставкой и рефинансировать кредит в этом банке. Если же гражданин решил улучшить свою жилую площадь, приобрести более комфортное жилье с использованием кредитных средств, при определенных условиях возможно переоформление ипотеки на другой объект недвижимости.

Для того чтобы снизить проценты по оформленной ипотеке, можно найти новый банк с более низкой кредитной ставкой и рефинансировать кредит в этом банке. Если же гражданин решил улучшить свою жилую площадь, приобрести более комфортное жилье с использованием кредитных средств, при определенных условиях возможно переоформление ипотеки на другой объект недвижимости.

Если я не могу оплатить ипотечный кредит, какие у меня есть варианты?

Сначала позвоните в свою ипотечную службу. Номер телефона службы ипотечного кредитования указан в ежемесячной выписке по ипотечному кредиту. Если вы не получаете ежемесячную выписку по ипотечному кредиту, загляните в книгу купонов по ипотечному кредиту, которую вам дал кредитор. Вы также можете посмотреть на веб-сайте вашего ипотечного сервиса. Если вы не знаете, как называется служба по обслуживанию ипотечных кредитов, обратитесь за помощью в консультационное агентство по жилищным вопросам, одобренное HUD.

При звонке в ипотечную службу будьте готовы объяснить:

- Почему вы не можете произвести платеж

- Является ли проблема временной или постоянной

- Подробная информация о ваших доходах, расходах и других активах, таких как наличные деньги в банке

- Если вы являетесь военнослужащим и получили приказ о постоянной смене станции (PCS).

(Это важно упомянуть, потому что вы можете претендовать на варианты смягчения потерь из-за вашего военного перемещения.)

(Это важно упомянуть, потому что вы можете претендовать на варианты смягчения потерь из-за вашего военного перемещения.)

Многие ипотечные службы имеют программы, помогающие людям избежать потери права выкупа. Ваш ипотечный сервис рассмотрит вашу ситуацию, чтобы рассмотреть варианты, которые могут быть доступны для вас. Обслуживающий может попросить вас заполнить заявку на получение ипотечной помощи. После того, как сервисная служба рассмотрит заполненную заявку, она сообщит вам, какие варианты снижения потерь, если таковые имеются, она вам предложит.

Затем позвоните в одобренное HUD консультационное агентство по вопросам жилья по номеру . Через Департамент жилищного строительства и городского развития (HUD) вы можете найти агентство, которое вам поможет. Вожатый может:

- Обсудить вашу ситуацию и определить, имеете ли вы право на участие в каких-либо программах или дополнительную помощь

- Помочь вам понять варианты снижения убытков, которые предлагает ваш сервисный центр, и какие варианты могут подойти вам лучше всего другие программы и документы, которые могут вам понадобиться

- Помощь за небольшую плату или бесплатно с составлением бюджета, задолженностью по кредитной карте или другими финансовыми проблемами, которые могут затруднить выплату ипотеки

Вы можете воспользоваться инструментом CFPB «Найти консультанта», чтобы получить список консультационных агентств по вопросам жилья в вашем районе, одобренных HUD. Вы также можете позвонить на горячую линию HOPE™, которая работает круглосуточно и без выходных по телефону (888) 995-HOPE (4673).

Вы также можете позвонить на горячую линию HOPE™, которая работает круглосуточно и без выходных по телефону (888) 995-HOPE (4673).

Если вам грозит неминуемая потеря права выкупа или вам вручили юридические документы, вам также может понадобиться консультация с адвокатом.

Какие варианты могут быть доступны?

Некоторые опции, которые может предоставить ваш сервисный центр, включают:

- Рефинансирование

- Получить изменение кредита

- Разработать план погашения

- Получить отсрочку

- Продать дом без покрытия закрытие»

Остерегайтесь мошенничества

Консультационное агентство по жилищным вопросам, одобренное HUD, может помочь вам определить, какие доступные варианты могут подойти вам лучше всего. Вам не нужно никому платить, чтобы помочь вам избежать потери права выкупа. Необходимая вам помощь предоставляется бесплатно вашим обслуживающим персоналом или одобренным HUD консультационным агентством по вопросам жилья.

Вам не нужно никому платить, чтобы помочь вам избежать потери права выкупа. Необходимая вам помощь предоставляется бесплатно вашим обслуживающим персоналом или одобренным HUD консультационным агентством по вопросам жилья.

Мошенники с отчуждением заложенного имущества могут сказать вам, что спасут ваш дом от отчуждения, когда на самом деле они просто забирают ваши деньги.

Следите за этими предупреждающими знаками мошенничества:

- Вас просят заплатить вперед за помощь.

- Компания гарантирует изменение условий вашей ипотеки.

- Компания гарантирует, что вы не потеряете свой дом.

- Вас просят подписать право собственности на ваш дом или подписать другие документы, которые вы не понимаете.

- Вам дано указание отправить платеж кому-то другому, кроме вашей ипотечной компании или поставщика услуг.

- Компания предлагает сделать «криминалистическую экспертизу».

- Вам сказали прекратить платить по ипотечному кредиту.

- Компания заявляет, что связана с правительством, или использует логотип, который выглядит как государственная печать, но немного отличается.

Совет: Используйте наш контрольный список для получения дополнительной информации о том, как избежать потери права выкупа.

Погашение ипотеки — Canada.ca

От: Агентства по защите прав потребителей Канады

Что такое погашение ипотечного кредита

Ипотечный кредит — это кредит, обеспеченный недвижимостью, например домом. Когда вы берете ипотечный кредит, кредитор регистрирует интерес или залог в отношении вашей собственности. Это означает, что кредитор имеет законное право забрать вашу собственность. Они могут забрать вашу собственность, если вы не соблюдаете условия ипотечного договора. Это включает в себя своевременную оплату и содержание вашего дома.

Это включает в себя своевременную оплату и содержание вашего дома.

Когда вы выплачиваете ипотечный кредит и выполняете условия ипотечного договора, кредитор не отказывается автоматически от прав на вашу собственность. Есть шаги, которые вам нужно предпринять. Этот процесс называется погашением ипотеки.

Чего ожидать при погашении ипотечного кредита

Выплата ипотечного кредита — это процесс, в котором участвуют вы, ваш кредитор и ваш провинциальный или территориальный отдел регистрации прав на землю.

Этот процесс зависит от вашей провинции или территории. В большинстве случаев вы работаете с адвокатом, нотариусом или уполномоченным по присяге. Некоторые провинции и территории позволяют выполнять работу самостоятельно. Имейте в виду, что даже если вы выполняете работу самостоятельно, вам, возможно, придется заверить документы у профессионала, такого как юрист или нотариус.

Для получения дополнительной информации свяжитесь с правительством вашей провинции или территории.

Роль вашего кредитора

Как правило, ваш кредитор предоставляет подтверждение того, что вы полностью выплатили ипотечный кредит. Большинство кредиторов не отправляют это подтверждение, если вы не сделаете запрос. Проверьте, есть ли у вашего кредитора формальный процесс для этого запроса.

Роль вашего отдела регистрации прав на землю

Отделы регистрации прав на землю являются частью правительства вашей провинции или территории. Эти офисы регистрируют официальные титулы собственности. У них есть процессы для внесения изменений в название собственности.

Вы, ваш адвокат или нотариус должны предоставить в земельный кадастр все необходимые документы. Получив документы, ваш земельный кадастр лишает кредитора прав на вашу собственность. Они обновляют название вашего объекта, чтобы отразить это изменение.

Когда вы можете погасить ипотечный кредит

Есть несколько случаев, когда вы можете погасить свой ипотечный кредит.

Выплата после выплаты ипотеки

Вы, ваш адвокат или нотариус можете погасить ипотеку после ее погашения. Вы также должны убедиться, что у вас нет суммы, причитающейся за какие-либо сопутствующие товары. Например, у вас может быть кредитная линия под залог дома ( HELOC ) с вашей ипотекой. Если это так, вам нужно погасить его и закрыть, прежде чем получить ипотечный кредит.

Вы также должны убедиться, что у вас нет суммы, причитающейся за какие-либо сопутствующие товары. Например, у вас может быть кредитная линия под залог дома ( HELOC ) с вашей ипотекой. Если это так, вам нужно погасить его и закрыть, прежде чем получить ипотечный кредит.

Возможно, вы не захотите погашать ипотечный кредит, если планируете использовать свой дом в качестве обеспечения кредита или кредитной линии у того же кредитора. Сюда входят такие опции, как HELOC s.

Узнайте больше о HELOC .

Выписка при смене кредитора

Вы можете пересмотреть свой ипотечный договор и сменить кредитора, потому что другой кредитор предлагает вам более выгодную сделку.

При смене кредитора информация о праве собственности на вашу собственность должна быть обновлена. Вы, ваш адвокат или ваш нотариус должны погасить ипотечный кредит и добавить нового кредитора к праву собственности на вашу собственность. Некоторые кредиторы взимают другие сборы, в том числе комиссионные за переуступку, когда вы переходите к другому кредитору. Спросите своего нового кредитора, покроет ли он расходы на погашение ипотечного кредита.

Некоторые кредиторы взимают другие сборы, в том числе комиссионные за переуступку, когда вы переходите к другому кредитору. Спросите своего нового кредитора, покроет ли он расходы на погашение ипотечного кредита.

Узнайте больше о смене ипотечного кредитора.

Выписка перед продажей вашей собственности

Вы должны получить ипотечную списание при продаже вашей собственности. Вы, ваш адвокат или ваш нотариус должны выполнить все шаги в процессе выписки вашего провинциального или территориального управления земельного кадастра. После того, как освобождение завершено, права кредитора удаляются из имущества.

Узнайте больше о продаже дома.

Сколько может стоить погашение ипотечного кредита

При погашении ипотечного кредита вам, возможно, придется заплатить сборы.

Плата за погашение ипотеки

Когда вы запрашиваете погашение ипотеки, ваш кредитор может взимать с вас плату. В некоторых провинциях и территориях регулируется максимальная сумма, которую кредитор может взимать за погашение ипотечного кредита. Сумма, которую вы должны заплатить, зависит от вашего кредитора и законодательства провинции или территории.

Сумма, которую вы должны заплатить, зависит от вашего кредитора и законодательства провинции или территории.

В случаях, когда комиссия за погашение ипотечного кредита не регулируется, кредитор может установить свою собственную комиссию. Обычно это колеблется от бесплатного до 400 долларов. Для получения дополнительной информации о сборах за погашение ипотечного кредита ознакомьтесь с условиями вашего ипотечного договора.

Кредиторы, регулируемые на федеральном уровне, такие как банки, должны указать комиссию за погашение ипотечного кредита в вашем ипотечном договоре. Если этот сбор не указан в вашем ипотечном договоре, позвоните по номеру FCAC , чтобы подать жалобу.

Профессиональные гонорары

Возможно, вам придется заплатить комиссию, если вы работаете со специалистом, чтобы погасить ипотечный кредит. Это может быть адвокат, нотариус и/или уполномоченный по присяге. Эти сборы обычно составляют от 400 до 2500 долларов.

Штрафы

Если вы погасите ипотечный кредит до истечения срока, возможно, вам придется заплатить штраф.

Узнайте больше о штрафах за ипотеку.

Где получить дополнительную информацию

Для получения информации о процессе погашения ипотечного кредита в вашей провинции или территории посетите земельный кадастр, право собственности на землю или правительственный веб-сайт.

- Альберта

- Британская Колумбия

- Манитоба

- Нью-Брансуик

- Ньюфаундленд и Лабрадор

- Северо-Западные территории

- Новая Шотландия

- Нунавут

- Онтарио

- Остров Принца Эдуарда

- Квебек

- Саскачеван

- Юкон

Как подать жалобу на ипотеку

Если у вас есть жалоба на ипотеку, обратитесь к своему кредитору.

Все финансовые учреждения, регулируемые на федеральном уровне, должны иметь процедуру рассмотрения жалоб.

Подайте жалобу в ваше финансовое учреждение.

3 На совершеннолетнего ребенка

3 На совершеннолетнего ребенка

Он передает денежные средства клиенту под расписку и получает за это вознаграждение (обычно, 10-15% от размера долга).

Он передает денежные средства клиенту под расписку и получает за это вознаграждение (обычно, 10-15% от размера долга).

(Это важно упомянуть, потому что вы можете претендовать на варианты смягчения потерь из-за вашего военного перемещения.)

(Это важно упомянуть, потому что вы можете претендовать на варианты смягчения потерь из-за вашего военного перемещения.)