Сбербанк снизил ставки по ипотеке в 2018 году в несколько раз. Перерасчет процентов по ипотеке в сбербанке в 2018 году

сотрудникам условия на официальном сайте

Сбербанк не перестаёт радовать своих клиентам лучшими предложениями из возможных. И вот, в очередной раз Сбербанк снизил процентные ставки по ипотеке в 2018 г. Как сообщают официальные источники, помимо процента изменения претерпели и общие условия предоставления ипотечных кредитов. Рассмотрим подробнее, какие именно перемены случились и кому предоставляется кредит по рекордно выгодным условиям.

С 2018 года Сбербанк снижает ставки по ипотеке: теперь от 7,4%

По официальным данным, предоставленным сотрудниками финансовой организации, Сбербанк в 2018 году снижает ставки по действующей ипотеке. Благодаря внесённым изменениям, ипотечное кредитование именно этого банка стало самым выгодным предложением на рынке в целом. Стоит учесть, что этот шаг не первый в текущем году, ранее кредитор уже вносил изменения, которые были не такими внушительными.

Итак, что именно изменилось?

- В первую очередь изменилась процентная переплата, причём снижение было очень значительным и в некоторых случаях достигло 2 % от первоначального значения. Исходя из этого на текущий момент недвижимость от застройщика можно приобрести в кредит под процент от 7,4 до 10 % годовых. Покупка на вторичном рынке обойдётся несколько дороже – от 8,9 %, максимальное значение аналогична предыдущей.

- Второе изменение, которое было внесено в общее положение по ипотечному кредитованию – снижение первоначального взноса. Если раньше заёмщик обязан был оплатить 20 % стоимости приобретаемой недвижимости, то теперь необходимо внести только 15 %.

Читайте так же: Военная ипотека Сбербанк

Если принять во внимание тот факт, что кредитор является ведущим и самым надёжным банком страны, то теперь жилищный кредит в этой финансовой компании стал одним из лучших предложений 2018 года.

Как снизить процентную ставку по ипотечному займу Сбербанк в 2018 г.

Несмотря на то что Сбербанк снизил ставки по ипотеке в 2018 году, важно учитывать, что текущее предложение носит акционный характер и распространяется не на все услуги кредитора. Поэтому всем желающим оформить ипотечный займ под более низкие проценты стоит поторопиться, но предварительно уточнить снижает ли кредитор переплату в конкретном случае.

Читайте так же: Сбербанк – ипотека под материнский капитал в 2018 году

Клиентам, не подходящим под условия акции, организация предлагает несколько вариантов уменьшить переплату по жилищному займу.

- В первую очередь потенциальным заёмщикам стоит обратить внимание на сервис электронной регистрации сделки. Организация, помимо выдвижения заманчивых предложений, старается максимально упростить процедуру оформления займа и по возможность сделать его удалённым. Именно для этого был разработан сервис электронной регистрации. Для привлечения внимания к новому инструменту компания предлагает снижение процента при условии его использования. Таким образом, можно уменьшить значение на 0,1 %.

- Кроме того, можно обратить внимание на сезонные акции аккредитованных банком застройщиков. Часто они для увеличения продаж площадей в собственных новостройках предлагают покупателям оформить жилищный займ под более низкий процент. Обычно такие предложения актуальны на момент активной застройки и не все желающие могут вовремя обратиться и успеть воспользоваться предложением.

- Если в планах семьи значится скорая покупка жилья, то один из её членов может предварительно стать зарплатным клиентом финансовой компании. Для этого необязательно привлекать организацию к сотрудничеству с банком, достаточно получить зарплатную карту и написать заявление в бухгалтерии на перечисление заработанных денег на указанный счёт. Зарплатным клиентам положено уменьшение переплаты на 0,5 % от базового значения, а также значительно упрощена процедура подачи заявки, так как большая часть необходимой информации у кредитора уже имеется.

Как сделать перерасчёт

В связи с вышеуказанными изменениями, у многих клиентов банка возникли вопросы: как снизить процент по действующей ипотеке, как сделать перерасчёт? Эти вопросы вполне ожидаемы, так как большинство заёмщиков оформили ипотечный кредит пару лет назад под проценты почти в два раза больше текущих.

К сожалению, финансовая организация не предоставляет снижение переплаты по ранее оформленным жилищным займам.

Единственным вариантом для реструктуризации и перерасчёта по действующим условиям уже имеющегося жилищного займа могут стать особые ситуации, среди которых: рождение ребёнка, потеря работы и основной части дохода или смерть одного из членов семьи.

Только ради снижения процентной ставки банк не станет выполнять рефинансирование.

При этом необходимо обратиться в отделение финансовой компании и подать на рассмотрение заявление о реструктуризации и перерасчёте. Заранее нужно быть готовым к тому, что подобные прошения редко удовлетворяются, и для того чтобы банк принял решение в пользу клиента должна быть действительно веская причина.

Сторонние финансовые организации прогнозируют снижение процентной ставки и по своим продуктам, делается это для того, чтобы сделать свои предложения конкурентоспособными. Таким образом, стоит ожидать снижения процентных начислений ниже порога в 10 % годовых и в остальных кредитных компаниях, предоставляющих ипотечные продукты. В связи с этим клиентам банка, имеющим жилищный займ, оформленный, например, в 2015 г. под процент в 14-15 % годовых, целесообразнее будет оформить реструктуризацию в другой финансовой структуре, это поможет реально снизить процент и переплату.

А клиентам других кредиторов стоит, наоборот, обратиться за реструктуризацией в Сбербанк, так как сторонних клиентов финансовая компания реструктуризирует с удовольствием.

Сегодня Сбербанк делает наиболее выгодные предложения, особенно на покупку жилья от застройщика, именно на этот вид недвижимости действует минимальная процентная ставка по ипотеке. Уточнить текущие программы жилищного кредитования и подать заявку на ипотеку можно на официальном сайте банка. Там же можно выполнить предварительный расчёт ипотечного кредита.

sbank.online

Как уменьшить процент по ипотеке в Сбербанке в 2018 году

Как уменьшить процент по ипотеке в Сбербанке в 2018 году на сегодня

Не все люди могут приобрести жильё без ипотеки. В 2017 действовали одни ставки, а в 2018 были внесены изменения. Ранее, процент на жилищные займы составлял 13-15, сейчас же 10%. Главным вопросом для заёмщиков остаётся, как снизить процентную ставку, если ипотека была взята раньше 2018.

Сам кредитный договор составляют так, что на всём протяжении его срока действия не предусмотрено вносить изменения. Но, сам Сбербанк имеет право снизить процентную ставку на ипотеку. Стоит знать, что снижение возможно, причём не в обязательном порядке. Таким образом, банк просто «помогает» своим клиентам, также привлекает с других банков. Поэтому может как понизить процент по выплатам либо отклонить заявление заёмщика.

Как уменьшить процент по ипотеке в Сбербанке в 2018 году

Как уменьшить процент по ипотеке в Сбербанке в 2018 годуУсловия для снижения:

- Если есть личная страховка у клиента, то возможно снижение до 10,9%, если ссуда взята в другом банке. При её отсутствии ставка будет 11,9%.

- Сумма остатка по ипотеке должна составлять больше 500 т. р.

- Ипотечный кредит действует уже более 1 года.

- Не было реструктуризации этого кредита.

Способы снижения процента по ипотеке

Существует несколько способов снижения процента по ипотеке в 2018 году. Заёмщик, подавая заявление в Сбербанк на снижение ставки, получает ответ от банка. В нём он может предложить один или несколько способов снизить ставку на действующую ипотеку, либо отказать это делать. Заёмщик должен знать, что вообще существует несколько способов снизить ставку, имеющих свои отличительные нюансы.

Рефинансирование

У клиента есть договор по ипотеке, действующий уже минимум год. Но, составляется новый и в него вносятся коррективы. Тем самым переоформляется сделка выгодная для самого клиента. Рефинансирование возможно, если ссуда на приобретение жилья была взята не в Сбербанке. То есть, клиенты могут перевести кредит в этот банк, или же вообще сделать повторное кредитование нескольких ипотек сразу. Сейчас такой способ банк предоставляет, если кредит взят был на приобретение автомобиля или является потребительским именно в нём. Сбербанк рассматривает ипотечные кредиты под рефинансирование, но в индивидуальном порядке. Срок рассмотрения заявления от заёмщика составляет не более 10 рабочих дней.

Для рефинансирования потребуется: паспорт РФ, заверенная работодателем копия трудовой, 2-НДФЛ, документы на жильё. Также ещё потребуется справка, от банка, в котором был взят кредит. В ней прописывается сумма остатка долга перед ним. Но, банк сохраняет типовые условия кредитования, поэтому срок выплаты ипотечного займа не должен превышать 30 лет. Окончательное решение принимается, когда будет оценено имущество, взятое под залог. Клиенту, подающему заявление на рефинансирование в Сбербанк, не нужно самому делать этот документ. Решением этого вопроса занимаются сами сотрудники Сбербанка.

Реструктуризация

Второй, и более оптимальный вариант снижение ставки в Сбербанке на ипотеку. К действующему договору составляют дополнительный документ – соглашение. В нём прописывается факт уменьшения ставки. Но, стоит знать, что сама ставка не изменяется. Меняется срок кредитования. В этом случае переплат не избежать. Уменьшить ставку возможно при досрочной оплате ипотечного кредита. Такой вариант доступен тем, кто изначально брал кредит в Сбербанке.

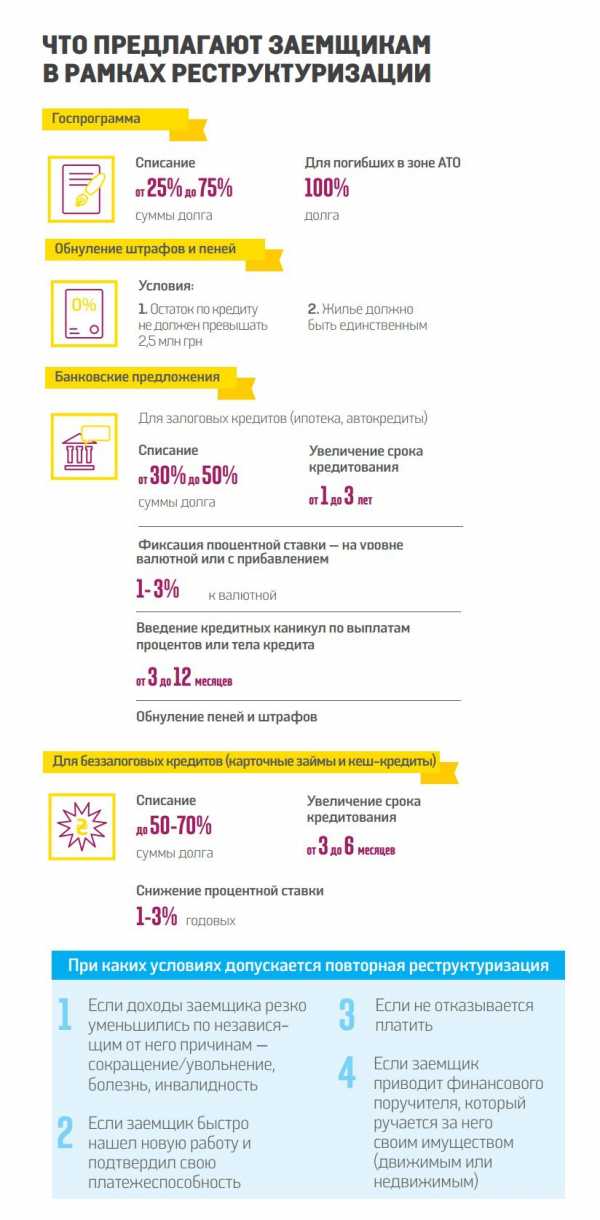

С помощью реструктуризации снижается процентная ставка несколькими путями:

- За счёт уменьшения срока выплаты ипотеки – кредитования. При этом ставка может снижаться до 1% годовых.

- Производиться отсрочка на конкретный срок.

- Оплачиваются проценты поквартально, а не ежемесячно.

- Составляется индивидуальный график, по которому клиент вносит платежи в определённом размере и по конкретному времени.

- В период некоторых акций в Сбербанке допускаются кредитные каникулы, но в очень редких случаях.

Клиенту нужно обратиться в само отделение Сбербанка или отправить по почте заявление на снижение процентов по кредиту. Для решения проблемы потребуется ряд документов, который для каждого клиента определяется индивидуально. Процесс рассмотрения документов и принятия решения долгий, но есть возможность значительно снизить ставку. Занимать этот процесс может от 10 до 120 дней. Действующая ставка будет назначена не менее 12%.

Социальные программы

В 2015, экономическое положение в России было сложным. Поэтому, в 2017 была запущена программа, ориентированная на поддержку людей с ипотечным займом. В 2018 она также продолжает действовать, но уже с новыми условиями.

Условия социальной программы:

- Можно уменьшить задолженность не более чем на 30% или же 1,5 млн. р.

- Уменьшение есть двух типов. В первом случае снижается ежемесячный платёж в 0,5 раза на 18 месяцев. Второй вариант – погашение основного долга.

- Если ссуда взята в валюте, её могут перевести в рублёвую.

- Поддержка со стороны государства доступна только родителям и опекунам, у которых есть несовершеннолетние дети. Также доступна программа для инвалидов, участников боевых действий, семьям, чьи дети обучаются на очной форме обучения или дневной.

- Возможно получить материнский капитал и сразу же частично погасить им ипотеку.

Пересмотр условий договора по ипотечному кредиту в суде

Самый сложный по времени и затратам вариант – оспаривание снижения процентной ставки в суде. Для такого действия нужны веские причины, например, необоснованное увеличение процентов по ипотеке или юридическое нарушение действующего договора займа. Большое количество случаем не увенчиваются успехом, так как в Сбербанке изначально пытаются всё верно прописать в договоре. Единственное, за счёт чего можно добиться снижение процентной ставки – дополнительно включённые услуги не по желанию клиента. Стоит знать, что в период судебных разбирательств, клиент обязан выплачивать ипотеку прописанному в договоре графику в полном объёме, а не приостанавливать выплаты. Иначе, заёмщику будут назначены штрафные санкции и это может негативно отразиться на суде, окончательном решении Сбербанка.

Снижение ипотеки после рождения ребёнка

Существуют специальные льготы для молодых семей, у которых родился первый, второй или третий ребёнок. Если ипотека была взята до рождения ребёнка, то родители в праве снизить процентную ставку по ней уже после его появления.

Условия:

- Возрастные ограничения – родители не должны быть старше 35 лет.

- Снижение ставки возможно, если на каждого прописанного члена молодой семьи приходиться не более 15 кв. м жилой площади.

Кроме этого, погасить частично долг можно материнским капиталом. Если появился первый ребёнок, то возможно снижение ставки. При рождении второго – есть право использовать материнский сертификат. Если родился третий ребёнок – можно уменьшить полностью всю основную сумму.

Списание части займа происходит в случае, когда родился первенец. Семьи получают компенсацию, которая равна стоимости 18 кв. м от общей суммы жилья, взятого под залог. При рождении второго прибавляется ещё стоимость 18 кв. м. Когда родился третий ребёнок, то можно получить списание всего кредита, то есть 100%.

Сбербанк в праве давать отсрочку на 36 месяцев при рождении второго ребёнка, и 60 – после третьего. Чтобы уменьшить платёж, необходимо обратиться в органы местной власти, подав необходимый ряд документов и заявления на компенсацию. С 2018 действуют льготы для семей, у которых два и более ребёнка. Если процентная ставка составляет больше 6%, то можно получить субсидию, которая покроет остальные превышающие эту цифру проценты. Компенсацию могут получить клиенты, которые приобретают жильё на первичном рынке или воспользовались рефинансированием остатка в Сбербанке. Субсидия действует не на всём сроке выплаты ипотеке, а только на определённом. У кого два ребёнка, то выплаты субсидии возможны на протяжении 3 лет, а у кого больше 3 детей – 5 лет. Компенсационные выплаты продлеваются с рождением последующего ребёнка, с условием того, что он должен родиться до 2022 года. В программе по выплате субсидий могут участвовать только те родители, чьи дети родились уже после 1.01.2018, но не ранее.

kakvsberbank.ru

Ипотека перерасчет процентной ставки закон 2018

Ипотечный кредит в Газпромбанке в 2018 году

На готовое жилье также действует акция. Ставка до конца года 10% процентов. Важный момент! В Газпромбанке действует система дифференцированных платежей, которая также позволяет значительно сэкономить на процентах. Военная ипотека от Газпромбанка довольно стандартная.

Максимальная сумма на 2018 год 2 150 000 это немного ниже основных конкурентов на рынке, да и ставки чуть выше. Более подробнее про военку, суммы и проценты в банках можно узнать из нашего поста «Максимальная сумма по военной ипотеке в 2018 году».

Как снизить процент по ипотеке от Сбербанка?

Иными словами, просто так вам изменять условия никто не будет, должны быть веские причины, подтвержденными официальными документами.

И решение останется за банком, он может пойти вам на встречу, но обязать его это сделать нельзя. Рефинансирование ипотеки, выданной в Сбербанке России Если вы хотите изменить именно размер вашей процентной ставки, то вам необходимо обращаться в сторонние компании (банки) для того, чтобы оформить рефинансирование. Эта услуга подразумевает под собой перекредитование, т.е.

Можно ли уменьшить процент по ипотеке в Сбербанке?

В рамках программы, стандартный размер ставки составляет 13,9%. Такой способ, произвести эту процедуру в своем банке, выгоден заемщику, потому что не потребуется снова делать оценку жилья, собирать разные документы, страховаться.

При минимуме усилий и без затрат можно сэкономить немалые проценты.

При рефинансировании посредством другого банка, необходимо просчитать выгоду, так как вам придется понести такие же затраты, какие вы имели при оформлении ипотечного займа.

ФЗ об ипотеке, залоге недвижимости: последняя редакция

При этом не указывается местоположение органа госрегистрации залога. Были изменены процентные ставки для ипотечного кредита с поддержкой государства, теперь они составляют всего 9-11,4 годовых процента.

По новому закону взыскание с должников за просрочку выплат по ипотеке будут в пределах процентной ставки Центробанка.

Закон об ипотечном кредитовании был дополнен ст. 41.1 из 8 пунктов, касающихся обновления жилищного фонда столицы Российской Федерации.

Снижение процентов по ипотеке в Сбербанке — реальный способ уменьшить платежи

Воспользоваться таким вариантом могут не все.

Он доступен для сделок: Более детальную информацию клиентам предоставляет специалист по кредитам. Снижает ли Сбербанк процентную ставку по действующей ипотеке?

Да, кредитор готов рассмотреть такой вариант.

Процедура по реструктуризации происходит в несколько этапов: В пакет документов, которые потребуют банкиры для решения вопроса, помимо вышеупомянутого заявления входят: Если просьба заявителя будет удовлетворена, то заемщику предложат пересмотреть условия договора и составить индивидуальный график погашения ипотечного займа. Уменьшить ипотечную ставку по кредиту можно прибегнув к рефинансированию ипотеки.

Ипотека в Сбербанке: новые условия с 10 августа 2018 года и сниженная процентная ставка

P.S. Более подробно и в полном объёме о новых условиях ипотечных кредитов Сбербанка можно узнать в соответствующем разделе официального сайта банка по этой ссылке. Курсы валют: Прогноз курса доллара на неделю с 16 по 22 октября 2018 года 13 октября 2018 г.

Предварительное расписание ЕГЭ на 2018 год опубликовано на официальном сайте Правительства России 11 октября 2018 г.

Сбербанк снизил ставки по ипотеке

Макс. процентная ставка: 11,5 % Мин.

первоначальный взнос: 15 % Макс. процентная ставка: 11 % Мин. первоначальный взнос: 15 % Макс. процентная ставка: 12,5 % Мин.

первоначальный взнос: 25 % Макс. процентная ставка: 12 % Мин. первоначальный взнос: 25 % Макс. процентная ставка: 10,9 % Мин.

первоначальный взнос: 20 % Домклик от Сбербанка представляет собой акционное предложение от ПАО «Сбербанк», направленное на стимулирование регистрации сделки между заемщиком и застройщиком, являющимся партнером банка.

yuridicheskayakonsulitatsiya.ru

Как снизить процент по ипотеке в 2018 году?

Как снизить процент по ипотеке в 2018 году? Учитывая, что ипотека не выдается без процентов, то вопрос о низкой ставке интересует каждого заемщика.

Как снизить процент по ипотеке в 2018 году? Учитывая, что ипотека не выдается без процентов, то вопрос о низкой ставке интересует каждого заемщика.

Думать, что процент у всех кредитов одинаков – ошибочно. До момента оформления ипотеки нужно интересоваться процентной ставкой, которая напрямую влияет на показатель переплат.

Возможно ли сэкономить на ипотеке? Вопрос не абсурдный, если воздействовать на уменьшение процента, который зависит от некоторых фиксированных факторов. Банки заинтересованы в том, чтобы клиенты брали ипотеку, а заемщики в свой черед могут воздействовать на проценты в силу своих возможностей.

Давно не является секретом то, что если отказаться от страховки, показатель ипотечных ставок возрастает автоматически, но есть и другие способы изменения процентов.

От чего зависит процент по ипотечному кредиту?

Оформление ипотеки – это единственная возможность для некоторых семей стать владельцем собственного жилья. Даже несмотря на то, что заемщику приходиться переплачивать во много раз, ипотечное кредитование все равно пользуется популярностью.

В жестких условиях банков предусмотрено выплачивание процента, отказаться от которого невозможно. Но альтернативный способ существует – попытаться уменьшить кредитную ставку. Сделать это самостоятельно заемщик не может, а подыскать несколько вариантов уже не проблематично.

На ставку оказывает влияние:

- Период кредитования – чем меньше срок, тем и меньше показатель процента (из-за рисков невозврата).

- Сумма – банку выгоднее давать большее количество денег, из которых он в итоге получит заметную прибыль.

- Список документов – чем больше бумаг предоставит заемщик, тем меньше рисков для банка, который будет готов проявить лояльное отношение.

- Категория клиента – чем больше у заемщика источника доходов, тем и на большие привилегии он может рассчитывать.

- Кредитная история – может повлиять на снижение ставки, особенно, если заемщик уже сотрудничал с этим же банком.

- Присутствие обеспечения – дополнительный ликвидный объект станет еще одним плюсом в оформлении ипотеки.

- Сумма первоначального взноса – лучше вносить большую часть от полной стоимости недвижимости (также поможет понизить значительно ставку).

- Тип приобретаемого объекта – процент на покупку в новостройках и на готовое жилье отличается, а определяется исключительно только банком.

- Проводимые акции – еще один шанс заемщику получить низкий процент, так в преддверии какого-нибудь праздника.

- Единоразовые комиссии, влияющие на фиксированную ставку по ипотеке.

- Страхование – если его нет, то кредит обходится дороже на 1-3 %.

- Выбранный способ проведения сделки – при электронной регистрации ставка выставляется ниже, чем при оформлении обычных бумаг (действует не во всех банках).

- Участие в отдельной программе – может оказать воздействие на итоговую ставку при наличии материнского капитала, социальной или военной ипотеки.

Учитывать заемщик должен не только эти факторы, но и существующие разовые комиссионные сборы, внеплановые платежи и другие операции, влияющие на ставку по ипотеке.

Спешить оформлять не нужно даже при необходимости срочного получения денег. В своих интересах клиент может почитать закон о снижении ставок, рассмотреть возможные ситуации и перечень всех надежных банков.

Рекомендуем к просмотру:

к содержанию ↑Как сэкономить на процентах и дополнительных платежах?

Понижение ставки не произойдет само собой, а некоторые заемщики не знают даже, что такое возможно. В одном и том же банке процент по кредитам определяется индивидуально для каждого клиента. Система работает автоматически, но ею управляет персонал, который знает, как повлиять на ставку без ущерба для обеих сторон.

Сэкономить позволяют несколько хитростей:

- Заемщик должен внимательно подойти к выбору кредитного продукта, а для этого нужно просчитать несколько вариантов с учетом всех пунктов.

- Прежде чем оформлять ипотеку, нужно постараться внести максимальный взнос в банк (это влияет на риски кредитора).

- Не пренебрегайте своей репутацией как клиента (у заемщика должна быть положительная кредитная история).

- При возможности найдите платежеспособного поручителя.

- Под залог нужно предоставить любой ликвидный объект (движимый или недвижимый).

- Поинтересуйтесь текущими лояльными программами по кредиту, так ипотека с господдержкой (право на льготу нужно подтверждать).

Повлиять на процентную ставку заемщик сам не может, но придерживаться некоторых советов совсем не трудно. Большинство клиентов банка в меру своей неосведомленности выплачивают большие проценты, которые ложатся на плечи обузой.

Далеко не всегда ипотека становится в тягость заемщику – выгодные условия найти можно в каждом банке, уделив немного времени на их изучение прежде чем подписывать бумаги.

к содержанию ↑Как снизить процент по действующей ипотеке?

Как же действовать, если по ипотечной программе процент уже насчитан и договор оформлен? Заемщик имеет право обратиться в банк для решения этого вопроса, но в большинстве случаев клиента ждет разочарование. Даже если и будет снижена ставка, то совершенно несущественно и на общую сумму выплат это сильно не повлияет.

Уменьшение процентных ставок по ипотеке вероятно, если вы ее уже получили по следующим схемам:

- Реструктуризация. Позволяет выиграть на переплате за счет изменения размеров ежемесячного платежа. В банке могут пересчитать доход заемщика, если он увеличился по сравнению с датой, на которую оформлялась ипотека.

- Рефинансирование. Такая услуга банка называется «кредит в кредит», которую можно оформить в любой финансовой организации, которая ее предлагает. Суть заключается в том, что заемщик снова обращается как потенциальный клиент, но уже с целью экономии на ипотеке – для этого будут пересчитываться сроки договора и ставка соответственно.

- Государственная поддержка. Заемщик может стать участником соцпрограммы, если попадет в соответствующую категорию (молодые семьи, военные, пенсионеры). Для выплат можно задействовать материнский капитал или лояльные условия для военнослужащих.

- Судебное разбирательство. Банк может нарушить условия договора и в таком случае заемщик вправе обратиться за защитой своих интересов. При грамотном подходе можно снизить переплату и пересчитать процент.

- На случай приобретения объекта недвижимости в новостройке до полного строительства банк выдает кредит под более высокий процент, который может быть снижен после ввода дома в эксплуатацию. Ставку могут снизить на 1-3 % если оформить страховку и оценить квартиру.

Полезное видео:

Клиент банка не должен опускать руки и тогда, когда уже насчитали ставку базовую по кредитам, ведь и после подписания ее можно изменить – это не раз доказано практикой.

Заемщик может действовать в своих интересах постоянно и не нужно бояться обращаться в банк для пересмотрения вашего вопроса. Большинство финансовых учреждений идут навстречу клиенту, так как заботятся о своей репутации и о клиентской базе.

к содержанию ↑Подходы банков к пересмотру процентной ставки

Банк в в 2018 году использует свои методы для снижения процентных ставок, но делает он это всегда не в ущерб своей выгоде. Иначе зачем ему выдавать кредит? В некоторых банках действуют соцпрограммы, которые нацелены на уменьшение ставок по ипотеке.

Банк в в 2018 году использует свои методы для снижения процентных ставок, но делает он это всегда не в ущерб своей выгоде. Иначе зачем ему выдавать кредит? В некоторых банках действуют соцпрограммы, которые нацелены на уменьшение ставок по ипотеке.

Заемщик в свой черед должен иметь в виду:

- Выбрать ипотечную программу и при необходимости подготовить документы.

- Узнать условия по снижению ставок и стать их участником.

- Чувствовать себя защищено и сэкономить на ставках позволит договор страхования.

- Онлайн регистрация сделки позволит снизить ставки хотя бы частично.

Надеяться, что ставка уменьшится после обращения, может каждый клиент, но банк не обязан удовлетворять требования тем более, когда договор уже заключен. Свой процент банки устанавливают исходя из рефинансирования центральных банков.

Большинство финансовых организаций имеют возможность снижать процентную ставку в силу своей конкуренции, а также своим постоянным клиентам.

К пересмотру процента банк может использовать такие подходы:

- Изменение валюты – перевести выплаты по ипотеке можно с долларов в национальную валюту или наоборот, просчитав насколько это будет выгодно.

- Снижение помесячного платежа – пересчитывается при изменении обстоятельств у заемщика после его обращения.

- Изменение срока выплат – можно погасить долг быстрее, но для этого нужно написать заявление по форме, предоставляя новые документы о доходах.

Будет полезно просмотреть:

На положительное решение банка о снижении процента влияет:

- Отсутствие просроченных задолженностей и наличие благоприятной истории по другим кредитам.

- Действующий кредит должен быть оформлен на срок от 12 месяцев.

- Ипотека не должна была ранее подвергаться реструктуризации.

- Остаток на счете не менее 500 тысяч (сумма выставляется отдельно каждым банком).

Основные льготы, которые влияют на размер процентной ставки

Благодаря программе государственного субсидирования можно снизить размер процентной ставки по ипотеке. Заемщик в таком случае должен доказать свою финансовую стабильность и факт того, что вовремя погасит долг банку.

Продолжать выплаты по завышенных процентах по ипотеке клиент будет только тогда, когда не сможет доказать оптимизацию расходов.

Привилегией по снижению процентной ставки могут воспользоваться некоторые категории:

- Молодые семьи и многодетные.

- Военные.

Подтвердить свою льготу нужно документально и это поможет сэкономить на процентах. Безвозмездная субсидия предоставляется в пределах 30 % от стоимости жилья на основе предоставления документов из Департамента жилищного фонда.

Использовать государственные сертификаты можно и на погашение ипотечной задолженности или как первоначальный взнос (ждать несколько год нет необходимости).

В некоторых банках получить льготу на ипотеку стало просто. Так в Сбербанке действует даже специальная программа для заемщиков. Дотация на человека будет увеличиваться на 5 %, если это касается категории многодетных семей.

В некоторых банках получить льготу на ипотеку стало просто. Так в Сбербанке действует даже специальная программа для заемщиков. Дотация на человека будет увеличиваться на 5 %, если это касается категории многодетных семей.

С льготной категорией клиентов банки охотно работают по одной причине – их платежеспособность частично защищается государством. Для клиентов преклонного возраста разработали другую персональную программу, в основе которой лежит и небольшой первоначальный взнос и льготная процентная ставка.

Рефинансирование на ипотеку военных стало доступным с 2015 года, когда уровень индексации снизился. Военную ипотеку пересчитывают по программе НИС с меньшей выплатой кредита и уменьшением размера долга.

Изменить ипотеку на льготных условиях можно через воздействие таких факторов:

- Уменьшение процента.

- Снижение суммы взноса.

- Увеличение сроков выплат основного долга.

Видео по теме:

к содержанию ↑Что необходимо сделать заемщику для снижения процентной ставки по ипотеке?

Сама по себе ставка не понизится, поэтому в интересах заемщика делать все, чтобы изменить ее в выгодную сторону. Желательно заниматься этим вопросом еще до подписания договора, но прибегнуть к реструктуризации/ рефинансированию также возможно. Лучше договориться с банком об изменении условий, нежели платить штрафы и пеню.

Чтобы максимально воздействовать на снижение процентной ставки, необходимо предоставить подтверждающие документы (справку об изменении зарплаты, сертификат о наличии материнского капитала и прочее).

Ипотечная программа пересчитывается после обращения заемщика с соответственным заявлением, на которое банк должен среагировать, подыскав оптимальный вариант и для себя, и для клиента.

Чем раньше заемщик обратиться за изменением условий, тем и быстрее спасет ситуацию. У банка нет специальных кредитов со сниженными ставками, но есть легальные способы, чтобы их пересчитать. Даже если процент уменьшиться на одну-две единицы – это уже положительно отразиться на истории платежей и на величине переплат.

ob-ipoteke.info

Постановление о перерасчете процентов по ипотеке в сбербанке 2018 году

Как уменьшить процент по ипотеке

Написать заявление в кредитуемое учреждение или иной банк, предлагающий наиболее выгодные условия, могут заемщики по действующим ипотечным договорам. Причинами этого зачастую служат:

- рождение ребенка и необходимость несения дополнительных расходов;

- непредвиденное ухудшение материального положения, смена места работы, неблагоприятное изменение состояния здоровья;

- желание досрочно закрыть кредит на лояльных условиях.

Последствиями обращения к процедуре по уменьшению процентной ставки является снижение ежемесячного платежа или изменение общей суммы ипотечного договора, что представляет более благоприятный финансовый прогноз для плательщика.

В банковской практике распространенными считаются следующие способы уменьшения процента по ипотечному договору:

Снижение процентной ставки зачастую возможно только при соблюдении условий:

Новая процентная ставка распространяется обычно на оставшийся срок действия договора и остаток задолженности. Пересчет за весь период производится крайне редко.

При условии снижения процентной ставки возможно развитие событий по трем вариантам:

- Информирование клиентов банка учреждением самостоятельно об изменении условий ипотечного кредитования при предоставлении более благоприятного режима. Сообщения отправляются через СМС на мобильные телефоны, уведомления на электронные и почтовые адреса. Иногда такая рассылка носит массовый характер, в некоторых случаях возможно проявление лояльности банком к определенному заемщику, исправно вносившему платежи в течение длительного периода на основании старых условий.

- Если клиент узнает, что есть возможность снизить процентную ставку по ипотеке в связи с изменением программы банка. В этом случае инициатива полностью исходит от заемщика. Он обращается с заявлением к руководства кредитующей организацией, получает решение, подписывается представленное дополнительное соглашение к основному ипотечному договору или договор на новых условиях.

- Заемщик анализирует ситуацию на ипотечном рынке кредитования в регионе. Если отмечено снижение процентной ставки в других банках, подает заявки на рефинансирование.

Кредитные эксперты ответят, можно ли снизить ставку по ипотеке, если договор оформлялся в Сбербанке. Возможно это при следующих условиях.

Также допускается перекредитование по пакету реструктуризация.

Допускается как уменьшение, так и увеличение срока погашения долга при условии снижения процентной ставки в Сбербанке.

Переоформление договора по ипотеке при возможности снижения процентной ставки не стоит откладывать, поскольку это поможет снизить финансовую нагрузку на плательщика при условиях:

- пересчета общей суммы ипотечного договора;

- снижения ежемесячного платежа;

- уменьшения страховых взносов;

- сокращение срока действия договора и погашения задолженности.

При казалось бы видимом снижении ставки по ипотеке при переоформлении договора отмечаются следующие недостатки:

Как снизить ставку по ипотеке в Сбербанке?

Если для улучшения условий кредитования заемщик привлекает поручителей, то потребуются и их паспорта. Банк также с большой долей вероятности затребует справку о доходах по форме 2-НДФЛ.

Снизить процентную ставку в случае реструктуризации можно двумя путями:

- Обратиться в банк с заявлением о понижении процентной ставки.

- Уменьшить срок кредитования. В этом случае процентная ставка может снизиться на 0,5 – 1% годовых. Кроме того, клиент может существенно выиграть на перерасчете переплаты по кредиту.

Второй вариант более долгий, зато он может позволить снизить процентную ставку даже на несколько пунктов.

Условия получения ипотеки в Сбербанке с господдержкой под 6 процентов

Сбербанк выдает ипотечные займы под низкий процент молодым семьям на определенных условиях.

Таблица.

dolgoletie126.ru

Досрочное погашение ипотеки в Сбербанке в 2018 году (шаги)

Сбербанк допускает возможность досрочного погашения заемщиком ипотеки как частично, так и целиком. Однако для этого потребуется пройти определенную процедуру. Перед досрочным погашением клиент обязан подать в банк письменное заявление о своих намерениях.

Важно! По условиям возврата средств по ипотеке в кредитной организации в 2018 году при досрочном погашении ипотеки штрафные санкции и комиссии в отношении заемщика не применяются.

Для оформления бланка на досрочное погашение необходимо либо обратиться в офис банка, либо воспользоваться интернетом через Сбербанк онлайн. Уведомить банк следует за 10 дней до внесения платежа.

Средства, внесенные сверх нормы, идут на уменьшение основной задолженности – таковы условия Сбербанка. При оплате кредита, следует внимательно изучить квитанцию, чтобы удостовериться, что средства были направлены на погашение основной суммы заложенности.

Существует несколько способов погашения ипотечного договора в 2018 году перед Сбербанком:

Аннуитетный платеж – одинаковая сумма уплаты на период действия ипотечного договора, но с разным соотношением основной задолженности и процентов.

Дифференциальный платеж – ежемесячные платежи остаются одинаковыми, а проценты постепенно снижаются.

Во время частичного погашения ипотеки в Сбербанке в 2018 году у заемщика есть возможность сделать выбор способа перерасчета: либо уменьшить срок выплаты, либо уменьшить размер ежемесячных платежей. Идеальным вариантом будет уменьшить срок выплаты долга.

Также заемщику предлагается услуга по внесению платежа при досрочном погашении ипотеки через Сбербанк онлайн. При этом кредит оплачивается по безналичному расчету, следовательно, требуется заранее пожить необходимую сумму на банковский счет, привязанный к ипотеке.

Какие документы нужны для досрочного погашения ипотеки в Сбербанке?

После принятия решения о досрочном погашении ипотеки, заемщику потребуется получить следующие документы:

- Справка от Сбербанка с указанием размера остатка по основному кредиту, процентов, комиссионных и затрат на обслуживание ипотечного счета, а также на страховые платежи.

- Начисление указанной в справке суммы на ипотечный счет.

- Подача письменного уведомления о прекращении действия договора ипотечного кредитования.

- Убедиться, что долг по ипотеке отсутствует.

- Пройти процедуру закрытия счета, который был привязан к ипотеке.

- Получить справку, подтверждающую отсутствие долга по кредиту.

- В Росреестре снять обременение на жилье и получить справку об отсутствии долгов.

- Аннулировать страховку по ипотеке. Также аннулируется страхование жизни и здоровья заемщика.

Можно ли погасить ипотеку в другом отделении Сбербанка?

По условиям договора кредитования заемщик имеет право на досрочное погашение ссуды либо ее части. При этом для погашения ипотеки можно обратиться в любое отделение Сбербанка в пределах региона выдачи кредита либо в сам офис кредитной организации, в котором оформлялся ипотечный договор.

В случае обращения в банк не по месту выдачи ипотеки, заемщик вправе подать письменное заявление на частичное либо досрочное погашение ссуды. Единственным условием является наличие технической возможности принятия платежей данного отделения.

Можно ли досрочно погасить ипотеку в Сбербанке в другом городе?

Заемщик вправе погашать ипотеку независимо от того, в каком городе он находится. Не стоит забывать, что перечисление средств осуществляется на конкретный банковский счет, который открыт в Сбербанке и привязан к ипотеке. Лицо имеет право осуществлять досрочное погашение не только из другого города, но и из отделения иного банка при условии наличия ипотечного договора.

Существует также возможность оплачивать ипотеку через Сбербанк онлайн, однако при использовании данного метода погашения ссуды, требуется тщательным образом проверять введенные данные.

Действия при погашении ипотеки в Сбербанке

Погашение задолженности по ипотечному договору перед кредитной организацией не является заключительным этапом полно закрытия ссуды. Необходимо осуществить последний платеж (в случае досрочного погашения – оставшуюся сумму по кредиту) и сделать письменный запрос на выдачу документа об отсутствии задолженностей перед банком. А для снятия с жилья обременения, потребуется обращение в Росреестр.

Процедура закрытия ипотеки в Сбербанке имеет несколько этапов:

- Обращение в отделение банка после полного погашения ипотеки с целью получения справки об отсутствии задолженности.

- Составление письменного заявления о закрытии ссудного счета. На документе специалист банка делает соответствующую отметку.

- С полученным пакетом документации требуется посетить Росреестр.

При намерении досрочно погасить ипотеку требуется Сбербанку, чтобы согласовать дату выплаты. При этом сотрудник кредитной организации сообщает размер суммы, подлежащей выплате с учетом процентов.

Похожие статьи

Комментарии (0)

Ключевая ставка ЦБ 17.09.2018: 7,50 (+0,25)Инфляция в августе: 3,1 (+0,9)

ipoteka.finance