Содержание

Какие документы для покупки квартиры на вторичном рынке нужно проверить – список, перечень

– продолжение:

…Идем дальше.

Аванс мы (Покупатель) внесли. Ключевые условия будущей сделки в Авансовом соглашении обговорили (см. об этом предыдущий шаг).

Еще на этапе внесения аванса мы договорились с Продавцом о том, что он начинает сбор пакета документов, необходимых для покупки квартиры, и предоставляет его нам на проверку (см. список ниже). Если нам отдают для проверки копии, то подлинники мы должны, по крайней мере, видеть (лучше, если копии снимут при нас).

Необязательно требовать с Продавца сразу всех необходимых документов – можно получать и проверять их постепенно, по очереди. Время на это у нас есть, оно было предусмотрено в том же Авансовом соглашении.

Альтернативная сделка купли-продажи квартиры – порядок и последовательность действий.

На вторичном рынке существует минимальный (обязательный, базовый) перечень документов для покупки квартиры (для каждой сделки с квартирой), и дополнительные документы, состав которых зависит уже от конкретной ситуации с квартирой и ее правообладателем (Продавцом). Причем, речь идет именно о документах, которые нам как Покупателю предстоит проверить (т.е. получить из них определенную информацию). Для регистрации же сделки понадобятся только некоторые из этих бумаг. Теперь обо всем по порядку.

Обязательный список документов для проверки при покупке квартиры на вторичном рынке:

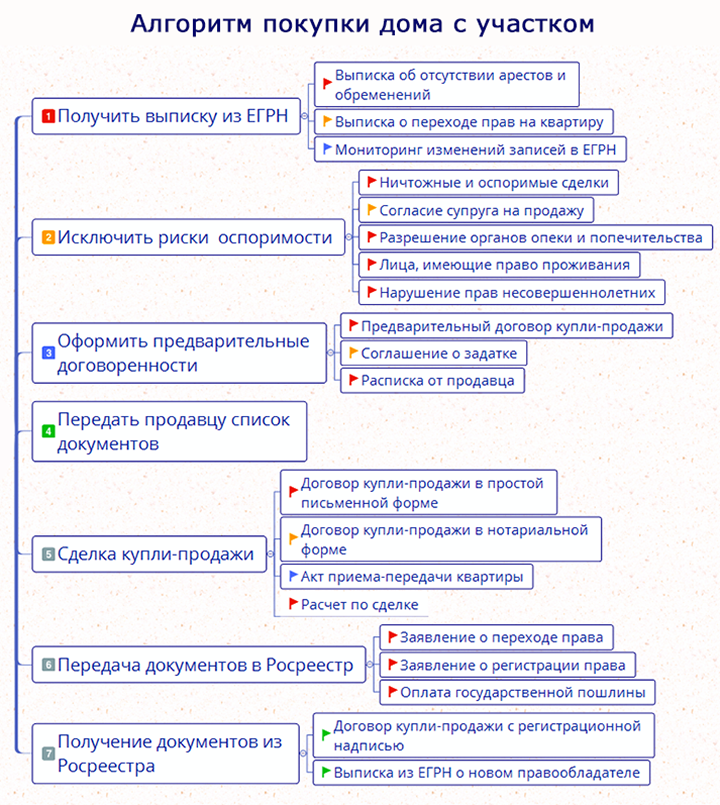

- Выписка из ЕГРН на квартиру

— Этот документ подтверждает, кто является собственником данной квартиры на текущую дату, а также наличие или отсутствие обременений (например, залога или ареста квартиры). Подробнее – по ссылке.

Подробнее – по ссылке. - Документ-основание получения права собственности

— Это основной правоустанавливающий документ, он указывает, на основании чего квартира стала собственностью Продавца, подробнее – по ссылке. - Выписка из Домовой книги (данные о «прописанных» в квартире жильцах), либо заменяющий ее Единый жилищный документ (ЕЖД)

— Для регистрации это не требуется, но нам это необходимо для получения сведений о тех, кто имеет права пользования квартирой, а также для выявления возможных рисков, связанных с приватизацией. Подробнее – по ссылкам. - Паспорт собственника квартиры, либо доверенность от собственника (в случае, если его интересы представляет другое лицо).

Это тот базовый, минимально необходимый перечень документов для проверки, который нам нужно получить от Продавца при любом раскладе, то есть ПРИ КАЖДОЙ покупке квартиры на вторичном рынке. Именно эти документы дают нам основные сведения о правообладателях покупаемой квартиры, а некоторые из этих документов потребуются потом для регистрации сделки с квартирой в Росреестре.

Именно эти документы дают нам основные сведения о правообладателях покупаемой квартиры, а некоторые из этих документов потребуются потом для регистрации сделки с квартирой в Росреестре.

Возможные обременения прав на квартиру. Что это значит для сделки купли-продажи, и как об этом узнать Покупателю – см. по ссылке в Глоссарии.

Если ситуация совсем простая, например, Продавец – одинокий взрослый, дееспособный человек, без семьи, да к тому же наш старый знакомый – приватизировал недавно свою квартиру и желает ее нам продать, то базового пакета документов может быть достаточно. Но это большая редкость.

Гораздо чаще бывает, когда Продавца мы видим первый раз в жизни, его подозрительная внешность не внушает нам доверия, а его блуждающий взгляд наводит на нехорошие мысли. Для рынка недвижимости это обычная ситуация, и к ней мы должны быть готовы.

У Продавца может быть семья, а значит, возможны права некоторых членов семьи на эту квартиру. Продавец может иметь большие долги, тянущие его к банкротству, а значит, продажу его квартиры могут оспорить кредиторы. Да и с самой квартирой могут быть разные ситуации: она могла быть приватизирована или куплена, получена в дар или в наследство, обременена залогом или правами третьих лиц, и т. д.

Продавец может иметь большие долги, тянущие его к банкротству, а значит, продажу его квартиры могут оспорить кредиторы. Да и с самой квартирой могут быть разные ситуации: она могла быть приватизирована или куплена, получена в дар или в наследство, обременена залогом или правами третьих лиц, и т. д.

В таком случае собираются дополнительные документы. На саму квартиру, на Продавца и членов его семьи.

Причем, некоторые из этих дополнительных документов может потребовать регистратор в обязательном порядке, а некоторые – понадобятся только нам лично, для подтверждения сведений о квартире и ее хозяевах. Эти сведения помогут нам избежать различных «сюрпризов» в виде неожиданных претензий, ограничений или правопритязаний, которые иногда случаются уже после завершения сделки.

Мошенничество с квартирами. Поучительные истории с примерами из практики.

Документы, которые может потребовать регистратор

По требованию регистратора могут понадобиться следующие документы при покупке квартиры (плюс к обязательному списку, указанному выше):

- Согласие супруга на продажу квартиры, или Брачный договор, или Соглашение о разделе общего имущества супругов, или Решение суда о разделе общего имущества супругов

— один из этих документов понадобится, если Продавец женат или был женат на момент приобретения квартиры в свою собственность; и даже если регистратор не требует этого документа в обязательном порядке, нам он все равно необходим; подробнее – по ссылкам.

- Разрешение органов опеки и попечительства

— если в семье Продавца есть несовершеннолетние дети, недееспособные или ограниченно дееспособные члены семьи, подробнее – по ссылке. - Письменное согласие залогодержателя на сделку

— если квартира находится под залогом в банке (например, если владелец еще не выплатил за нее ипотеку). - Согласие получателя ренты

— это только в случае, если наш Продавец получил квартиру в обеспечение пожизненного содержания прежнего хозяина квартиры, подробнее – по ссылке. - Извещение о сделке других участников долевой собственности и их письменный отказ от права преимущественной покупки доли в квартире

— это если мы покупаем долю в квартире, подробнее – по ссылкам. - Квитанция об оплате госпошлины за регистрацию права

— регистратор допускает подачу документов и без этой квитанции, получая данные об оплате госпошлины по межведомственным каналам связи, но чтобы не было накладок, в наших интересах эту квитанцию приложить.

Так как на регистрацию документы часто передают через МФЦ «Мои документы», а сотрудники МФЦ не являются регистраторами, то они могут и не спросить некоторые из этих бумаг. Это может обернуться приостановкой или отказом в регистрации в самом Росреестре (подробнее об этом – по ссылке).

Кроме того, отсутствие некоторых документов из этого списка может привести к оспариванию сделки и признанию ее недействительной. Поэтому для нас (как Покупателя квартиры) важно получить от Продавца эти документы, даже если их не требуют при подаче на регистрацию, но при этом выполняются указанные выше условия, при которых закон требует наличия этих бумаг.

Что значит «добросовестный приобретатель» квартиры? Какую защиту дает это понятие? Смотри в Глоссарии по ссылке.

Какие еще документы нужны Покупателю для проверки квартиры?

Для полноты информации о недвижимости и ее владельцах, Покупателю дополнительно могут потребоваться следующие документы и сведения:

- Расширенная (архивная) выписка из Домовой Книги

— для получения сведений о тех, кто был прописан в квартире ранее, подробнее об этом – по ссылке.

- Расширенная Выписка из ЕГРН (Выписка о переходе прав собственности)

— это поможет нам узнать историю смены владельцев выбранной квартиры, если она ранее перепродавалась, дарилась, наследовалась и т.п. (частая смена владельцев – высокий риск). - Сведения из общедоступных государственных баз данных о наличии долгов собственника квартиры и/или о его банкротстве как физлица

— это позволит нам отказаться от рисковой сделки, которую потом могут оспорить кредиторы Продавца. - Сведения о том, был ли использован материнский капитал ранее при покупке квартиры ее владельцем

— для проверки соблюдения требований закона о выделении долей всем членам семьи получателя субсидии. - Справки из НД и ПНД на Продавца/-цов квартиры

— это нас немного успокоит, снижая риск возможной недееспособности Продавца (особенно, если среди собственников есть пожилые и/или нездоровые люди).

- Копия финансово-лицевого счета и Справка об отсутствии задолженностей за ЖКУ

— это данные из бухгалтерии жилищно-эксплуатационной организации о параметрах квартиры, количестве жильцов и коммунальных платежах; эти данные мы также можем получить и из Единого жилищного документа (ЕЖД). - Разрешение на перепланировку (если таковая производилась в квартире), или Поэтажный план квартиры (чтобы убедиться, что перепланировки не было).

Не нужно терять сознание от такого разнообразия сведений и документов. Весь перечисленный список нам вряд ли будет необходим. В каждом конкретном случае у нас будет свой набор данных для анализа.

Какие именно из этих дополнительных документов нам понадобятся, зависит от ситуации. Например, если Продавец не был женат на момент получения квартиры в свою собственность, значит Согласие супруги нам не потребуется. Если у Продавца нет детей, то Органы опеки тоже могут от нас отдохнуть. Если квартира находится в типовом панельном доме, то наличие или отсутствие перепланировки видно и без «поэтажки».

Если квартира находится в типовом панельном доме, то наличие или отсутствие перепланировки видно и без «поэтажки».

А вот Архивную Выписку из Домовой Книги и Справку об отсутствии задолженностей при покупке квартиры желательно взять в любом случае. Информация из этих документов лишней точно не будет.

Подробнее о том, как выбирать нужные документы и как их проверять/анализировать – на следующих шагах ИНСТРУКЦИИ.

На вторичном рынке жилья грамотная поддержка юриста особенно важна для Покупателя.

Анализ ситуации и экспертиза документов на квартиру и ее владельцев — ЗДЕСЬ.

Итак, подбодрив Продавца крепким словом и обещанием вечного блаженства, мы отправили его собирать документы. А перед нами встал всего один простой, но скользкий вопрос: «что делать дальше?»

Скоро перед нами окажется целая пачка важных, красивых, но непонятных бумаг. Какую информацию из них черпать? Какие выводы делать?

Какую информацию из них черпать? Какие выводы делать?

Идем дальше. И не торопимся. Дело-то серьезное.

Пошаговая инструкция по покупке квартиры

1) Определите список каталогов по недвижимости.

Разберитесь, какие сайты по недвижимости предлагают наибольшее количество вариантов квартир в Вашем городе. Совет: наберите в Google наиболее подходящий для Вас запрос, например, «продажа квартир в Киеве», «квартиры в Киеве», либо «купить квартиру в Киеве». Сайты, которые будут на первой и второй страницах выдачи, возьмите на заметку.

2) Выясните, кто оплачивает услуги риэлтора.

Выбрав для просмотра ряд квартир, уточните, кто оплачивает риэлторские услуги. Не все в Украине работают по логичной и прогрессивной системе партнерских продаж с оплатой услуги от заказчика. Поэтому Вы можете «нарваться» на риэлторов, претендующих на оплату услуг от Вас, несмотря на то, что Вы эту услугу не заказывали. В этом случае, лучше заранее оговорить размер возможных комиссионных, приехать в офис агентства и подписать договор.

4) Обратитесь к юристу, если не доверяете риэлтору.

В случае, если Вам повезло, и Вы позвонили собственнику квартиры или его представителю, Вы не оплачиваете никаких дополнительных комиссий. Но Вы должны понимать, что риэлтор, работающий по договору с собственником квартиры в Киеве, представляет его интересы. Мы всегда советуем покупателю заплатить фиксированную сумму своему юристу или риэлтору для того, чтобы он вел переговоры от Вашего имени, проверил документы и участвовал в сделке от имени покупателя. Стоимость таких услуг невелика и колеблется от 100 до 500 условных единиц.

5) Обращайте внимание на юридические тонкости и аспекты.

Если Вы все-таки решили не прибегать к помощи юриста или риэлтора, то Вам придется разобраться в юридических тонкостях документальной части сделки.

Итак, Вы решили купить квартиру. И Первое, с чем сталкивается покупатель, это оформление предварительного договора, а точнее, договора задатка. Перед тем, как Ваши кровные перетекут в руки продавца, советую посмотреть правоустанавливающие документы. Это может быть:

Это может быть:

- договор купли-продажи

- договор дарения

- договор мены

- свидетельство о праве собственности на квартиру

- договор раздела имущества

- договор выдела доли в натуре и др.

Технический паспорт правоустанавливающим документом не является, но я советую обязательно сравнить его с реальной планировкой, потому что в случае неузаконенной перепланировки, уже Вы будете нести (в некоторых случаях, даже уголовную) ответственность.

Договор задатка лучше заключать нотариально, но при сумме до 16000 гривен, возможно заключение договора в простой письменной форме. Только не забудьте указать, на каком основании принадлежит квартира собственнику и копии его паспорта и ИНН, чтобы хотя бы знать, кому отдали N-ную сумму денег.

Кроме вышеуказанных документов, у собственника перед сделкой должна быть экспертная оценка квартиры (Киев), без которой нотариус не может заключить сделку, а также справка об отсутствии прописанных несовершеннолетних детей из местного ЖЭУ. И, само собой, справки из коммунальных служб об отсутствии задолженностей на момент сделки.

И, само собой, справки из коммунальных служб об отсутствии задолженностей на момент сделки.

Закон о регистрации прав собственности

Сегодня, когда в силу вступили изменения к Закону о регистрации вещных прав, не нужно брать извлечение из реестра прав собственников в Бюро технической инвентаризации. Эти обязанности возложены частично на нотариусов, частично на Единую регистрационную службу. Нотариус прямо перед сделкой вносит в электронный реестр данные на продаваемую недвижимость, регистрирует сделку, а после вновь вносит изменения в электронный реестр на нового собственника квартиры.

После этого, нотариус в течение одного дня обязан прошить документацию и отправить ее в Единую регистрационную службу. Все эти манипуляции выполнить не так просто, поэтому, готовьтесь, что сделка может длиться 2 дня.

На этом можно было бы поставить точку, если, конечно, Вас не испугали все перипетии, связанные с поиском и оформлением квартиры.

А если все-таки, Вы решите поручить покупку специализированному агентству недвижимости, то наша компания KDU Realty Group с удовольствием возьмет на себя все хлопоты, связанные с этим процессом и сделает покупку квартиры в Киеве для Вас не только безопасным, но и приятным событием!

Руководство для тех, кто покупает жилье впервые: этапы покупки

Покупка дома может быть сложной задачей для новичка. В конце концов, так много шагов, задач и требований, и вы можете бояться совершить дорогостоящую ошибку. Но те, кто впервые покупает жилье, пользуются некоторыми особыми преимуществами, созданными для поощрения новых участников рынка недвижимости.

В конце концов, так много шагов, задач и требований, и вы можете бояться совершить дорогостоящую ошибку. Но те, кто впервые покупает жилье, пользуются некоторыми особыми преимуществами, созданными для поощрения новых участников рынка недвижимости.

Чтобы демистифицировать процесс, чтобы вы могли получить максимальную отдачу от своей покупки, вот краткое изложение того, что вам нужно учитывать перед покупкой и чего вы можете ожидать от самого процесса покупки, а также советы, которые облегчат жизнь после того, как вы купите свой первый дом.

Key Takeaways

- Те, кто покупает жилье впервые, согласно определению Министерства жилищного строительства и городского развития США (HUD), могут получить помощь в рамках государственных программ, налоговых льгот и кредитов, обеспеченных государством.

- Подумайте, какой тип жилья удовлетворит ваши потребности, что вы можете себе позволить, сколько денег вы можете получить и кто поможет вам в поиске.

- Покупка дома включает в себя поиск собственности, обеспечение финансирования, внесение предложения, осмотр дома и завершение покупки.

- Национальные и государственные программы для новых покупателей могут быть полезны, если вы не можете позволить себе большой первоначальный взнос.

- После того, как вы въехали, очень важно поддерживать свой дом в порядке и продолжать экономить.

Основные советы по покупке первого дома

Преимущества первого покупателя жилья

Покупка дома по-прежнему считается ключевым аспектом американской мечты, поскольку дом, как правило, является ценным активом, стоимость которого со временем растет. Будучи первым покупателем, вы можете открыть дверь для налоговых льгот и кредитов, поддерживаемых государством, если у вас нет обычного минимального первоначального взноса — в идеале, 20% от покупной цены для обычного кредита — или вы являетесь членом определенной группы. . И вы можете считаться покупателем впервые, даже если вы не новичок.

Вы также можете воспользоваться преимуществами помощи в оплате первоначального взноса или программ помощи при закрытии в качестве первого покупателя. Эти программы, которыми могут управлять правительства штатов и некоммерческие организации, могут предоставить вам финансирование для покрытия вашего первоначального взноса и закрытия расходов, чтобы воплотить вашу мечту о собственном доме в реальность.

Эти программы, которыми могут управлять правительства штатов и некоммерческие организации, могут предоставить вам финансирование для покрытия вашего первоначального взноса и закрытия расходов, чтобы воплотить вашу мечту о собственном доме в реальность.

Покупка дома с первоначальным взносом менее 20% может означать оплату частного ипотечного страхования (PMI) до тех пор, пока вы не достигнете 78–80% собственного капитала в доме.

Требования к покупателям, впервые совершившим покупку

Кто является первым покупателем дома? По данным Министерства жилищного строительства и городского развития США (HUD), покупателем жилья впервые является тот, кто отвечает любому из следующих условий:

- Физическое лицо, не имевшее основного места жительства в течение трех лет. Если у вас есть дом, а у вашего супруга — нет, вы можете вместе приобрести его в качестве первых покупателей жилья.

- Родитель-одиночка, который владел домом только с бывшим супругом во время брака.

- Перемещенная домохозяйка, у которой есть дом только с супругом.

- Физическое лицо, которое владело только основным местом жительства, не закрепленным на постоянной основе в соответствии с применимыми правилами.

- Физическое лицо, которое владело только недвижимостью, которая не соответствовала государственным, местным или типовым строительным нормам, и которая не может быть приведена в соответствие по цене ниже стоимости строительства постоянного строения.

Это широкое определение может помочь вам квалифицироваться как первый покупатель и пользоваться некоторыми из связанных с этим преимуществ, связанных с покупкой дома в первый раз.

6 вопросов, на которые следует ответить перед покупкой

Ваш первый шаг — определить, каковы ваши долгосрочные цели и как владение домом соответствует этим целям. Возможно, вы просто хотите превратить все эти «потерянные» арендные платежи в платежи по ипотеке, которые принесут вам что-то осязаемое: собственный капитал. Или, может быть, вы рассматриваете домовладение как признак независимости и наслаждаетесь идеей быть своим собственным арендодателем. Кроме того, покупка дома может быть хорошей инвестицией. Сужение ваших общих целей владения жильем укажет вам правильное направление. Вот шесть вопросов для размышления:

Или, может быть, вы рассматриваете домовладение как признак независимости и наслаждаетесь идеей быть своим собственным арендодателем. Кроме того, покупка дома может быть хорошей инвестицией. Сужение ваших общих целей владения жильем укажет вам правильное направление. Вот шесть вопросов для размышления:

1. Как ваше финансовое здоровье?

Прежде чем просматривать страницы онлайн-предложений или влюбляться в дом своей мечты, проведите серьезную проверку своих финансов. Вы должны быть готовы как к покупке, так и к текущим расходам дома. Результат этого аудита скажет вам, готовы ли вы сделать этот большой шаг или вам нужно сделать больше, чтобы подготовиться. Следуй этим шагам:

Посмотрите на свои сбережения. Даже не думайте о покупке дома, пока у вас не появится сберегательный счет на случай непредвиденных обстоятельств, покрывающий расходы на проживание от трех до шести месяцев. При покупке дома потребуются значительные первоначальные затраты, включая первоначальный взнос и расходы на закрытие. Вам нужны деньги, отложенные не только для этих расходов, но и для вашего чрезвычайного фонда. Кредиторы потребуют этого.

Вам нужны деньги, отложенные не только для этих расходов, но и для вашего чрезвычайного фонда. Кредиторы потребуют этого.

Одной из самых больших проблем является хранение ваших сбережений в доступном, относительно безопасном транспортном средстве, которое по-прежнему обеспечивает доход, чтобы вы не отставали от инфляции.

- Если у вас есть от одного до трех лет, чтобы реализовать свою цель, то депозитный сертификат (CD) может быть хорошим выбором. Это не сделает вас богатым, но вы и не потеряете деньги (если только вас не оштрафуют за досрочное обналичивание). Та же идея может быть применена к покупке краткосрочных облигаций или портфеля с фиксированным доходом, которые не только дадут вам некоторый рост, но и защитят вас от бурной природы фондовых рынков.

- Если у вас есть от полугода до года, то держите деньги ликвидными. Оптимальным вариантом может быть высокодоходный сберегательный счет. Убедитесь, что он застрахован Федеральной корпорацией страхования депозитов (FDIC) (большинство банков застрахованы), так что, если банк обанкротится, у вас все еще будет доступ к вашим деньгам до 250 000 долларов.

Пересмотрите свои расходы. Вам нужно точно знать, сколько вы тратите каждый месяц и куда они идут. Этот расчет скажет вам, сколько вы можете выделить на выплату по ипотеке. Удостоверьтесь, что вы учитываете все: коммунальные услуги, еду, техническое обслуживание и платежи за автомобиль, студенческий долг, одежду, детские мероприятия, развлечения, пенсионные сбережения, обычные сбережения и любые другие предметы.

Проверьте свой кредит. Как правило, чтобы претендовать на получение ипотечного кредита, вам потребуется хорошая кредитная история, история своевременной оплаты счетов и максимальное соотношение долга к доходу (DTI) 43%. Кредиторы обычно предпочитают ограничивать расходы на жилье (основная сумма, проценты, налоги и страхование домовладельца) примерно до 30% ежемесячного валового дохода заемщика, хотя эта цифра может сильно варьироваться в зависимости от местного рынка недвижимости.

Выплата части вашего долга или поиск способов получения дополнительного дохода до подачи заявки на ипотеку могут помочь улучшить соотношение вашего долга к доходу.

2. Какой тип дома лучше всего соответствует вашим потребностям?

У вас есть несколько вариантов при покупке жилой недвижимости: традиционный дом на одну семью, дуплекс, таунхаус, кондоминиум, кооператив или многоквартирный дом с двумя-четырьмя квартирами. У каждого варианта есть свои плюсы и минусы, в зависимости от ваших целей владения недвижимостью, поэтому вам нужно решить, какой тип собственности поможет вам достичь этих целей. Вы можете сэкономить на покупной цене в любой категории, выбрав фиксирующий верх, но имейте в виду: количество времени, пота и денег, необходимых для превращения фиксирующего верха в дом вашей мечты, может быть намного больше, чем вы рассчитывали. для.

3. Какие особенности дома вам нужны?

Хотя хорошо сохранять некоторую гибкость в этом списке, вы делаете, возможно, самую большую покупку в своей жизни, и вы заслуживаете того, чтобы эта покупка максимально соответствовала вашим потребностям и желаниям. Ваш список должен включать в себя основные желания, такие как размер и район, вплоть до более мелких деталей, таких как планировка ванной комнаты и кухня, оснащенная надежной бытовой техникой. Сканирование веб-сайтов недвижимости может помочь вам получить представление о ценах и наличии объектов недвижимости, предлагающих функции, которые наиболее важны для вас.

Сканирование веб-сайтов недвижимости может помочь вам получить представление о ценах и наличии объектов недвижимости, предлагающих функции, которые наиболее важны для вас.

4. На какую сумму ипотечного кредита вы имеете право?

Прежде чем вы начнете делать покупки, важно получить представление о том, сколько кредитор даст вам на покупку вашего первого дома. Вы можете думать, что можете позволить себе дом за 300 000 долларов, но кредиторы могут думать, что вы хороши только для 200 000 долларов, основываясь на таких факторах, как размер других долгов, ваш ежемесячный доход и как долго вы работаете на своей текущей работе. Кроме того, многие агенты по недвижимости не будут проводить время с клиентами, которые не уточнили, сколько они могут позволить себе потратить.

Рассмотрите возможность получения предварительного одобрения кредита, прежде чем размещать предложение о доме. Во многих случаях продавцы даже не будут рассматривать предложение, которое не сопровождается предварительным одобрением ипотеки. Для этого подайте заявку на ипотеку и заполните необходимые документы. Выгодно искать кредитора и сравнивать процентные ставки и сборы, используя такой инструмент, как наш ипотечный калькулятор или поиск в Google.

Для этого подайте заявку на ипотеку и заполните необходимые документы. Выгодно искать кредитора и сравнивать процентные ставки и сборы, используя такой инструмент, как наш ипотечный калькулятор или поиск в Google.

5. Сколько жилья вы можете себе позволить?

Иногда банк дает вам кредит на большее количество домов, чем вы действительно хотите платить. То, что банк говорит, что ссудит вам 300 000 долларов, не означает, что вы действительно должны занимать столько. Многие покупатели жилья, впервые покупающие жилье, совершают эту ошибку и в конечном итоге оказываются «бедняками», у которых мало что остается после того, как они вносят ежемесячный платеж по ипотеке для покрытия других расходов, таких как одежда, коммунальные услуги, отпуск, развлечения или даже еда.

Дискриминация при выдаче ипотечных кредитов незаконна. Если вы считаете, что подверглись дискриминации по признаку расы, религии, пола, семейного положения, использования государственной помощи, национального происхождения, инвалидности или возраста, вы можете предпринять следующие шаги. Одним из таких шагов является подача отчета в Бюро финансовой защиты потребителей или в Министерство жилищного строительства и городского развития США (HUD).

Одним из таких шагов является подача отчета в Бюро финансовой защиты потребителей или в Министерство жилищного строительства и городского развития США (HUD).

Принимая решение о том, насколько большой кредит на самом деле взять, вы должны смотреть на общую стоимость дома, а не только на ежемесячный платеж. Подумайте, насколько высоки налоги на недвижимость в выбранном вами районе, сколько будет стоить страховка домовладельца, сколько вы планируете потратить на содержание или улучшение дома и сколько будут ваши расходы на закрытие.

Покупка жилья с меньшим бюджетом, чем вы утверждены, не только сделает вашу финансовую жизнь более гибкой, но также может помочь вам на конкурентном рынке жилья. Когда спрос на дома превышает предложение, это может привести к росту цен и усложнить поиск доступного дома. Если вы делаете покупки с достаточным пространством для маневра, вы можете не проиграть войну за дом своей мечты.

6. Кто будет сопровождать вас в процессе покупки жилья?

Агент по недвижимости поможет вам найти дома, которые соответствуют вашим потребностям и находятся в вашем ценовом диапазоне, а затем встретится с вами, чтобы просмотреть эти дома. После того, как вы выбрали дом для покупки, эти специалисты могут помочь вам в переговорах по всему процессу покупки, включая предложение, получение кредита и оформление документов. Опыт хорошего агента по недвижимости может защитить вас от любых подводных камней, с которыми вы можете столкнуться в процессе. Большинство агентов получают комиссию, выплачиваемую из выручки продавца.

После того, как вы выбрали дом для покупки, эти специалисты могут помочь вам в переговорах по всему процессу покупки, включая предложение, получение кредита и оформление документов. Опыт хорошего агента по недвижимости может защитить вас от любых подводных камней, с которыми вы можете столкнуться в процессе. Большинство агентов получают комиссию, выплачиваемую из выручки продавца.

Кредиты для тех, кто впервые покупает жилье

Процесс покупки

Теперь, когда вы решили сделать решительный шаг, давайте посмотрим, чего вы можете ожидать от самого процесса покупки дома. Это может быть хаотичное время, когда яростно летают предложения и встречные предложения, но если вы готовы к хлопотам (и бумажной работе), то вы можете пройти через процесс с неповрежденным рассудком. Вот основная прогрессия, которую вы можете ожидать:

Найти дом

Обязательно воспользуйтесь всеми доступными вариантами поиска домов на рынке, в том числе с помощью агента по недвижимости, поиска объявлений в Интернете и поездок по интересующим вас районам в поисках вывесок о продаже. Прощупайте себя с друзьями, семьей и деловыми контактами. Вы никогда не знаете, откуда может прийти хорошая ссылка или наводка на дом.

Прощупайте себя с друзьями, семьей и деловыми контактами. Вы никогда не знаете, откуда может прийти хорошая ссылка или наводка на дом.

Как только вы всерьез задумались о покупке дома, не входите в день открытых дверей без агента (или, по крайней мере, будьте готовы назвать имя человека, с которым вы предположительно работаете). Вы можете видеть, как это может не сработать в ваших интересах, если вы начнете иметь дело с агентом продавца, прежде чем связаться с одним из своих.

Если у вас ограниченный бюджет, ищите дома, чей потенциал еще не реализован. Даже если вы не можете позволить себе заменить отвратительные обои в ванной сейчас, возможно, вы захотите пожить с ними какое-то время в обмен на то, что попадете в место, которое вы можете себе позволить. Если дом соответствует вашим потребностям с точки зрения больших вещей, которые трудно изменить, таких как местоположение и размер, то не позволяйте физическим недостаткам отвратить вас. Покупателям жилья, впервые покупающим жилье, следует искать дом, к которому они могут добавить ценность, поскольку это обеспечивает прирост капитала, который поможет им подняться по лестнице недвижимости.

Рассмотрите варианты финансирования, а затем обеспечьте финансирование

У тех, кто покупает жилье впервые, есть широкий выбор вариантов, которые помогут им обзавестись домом — как те, которые доступны любому покупателю, включая ипотечные кредиты, поддерживаемые Федеральным жилищным управлением (FHA), так и те, которые предназначены специально для новичков. Многие программы для покупателей жилья впервые предлагают минимальный авансовый платеж от 3% до 5% (по сравнению со стандартными 20%), а некоторые вообще не требуют первоначального взноса. Обязательно изучите или примите во внимание:

- Список ресурсов HUD. Хотя само государственное агентство не предоставляет гранты напрямую физическим лицам, оно предоставляет средства, предназначенные для тех, кто впервые покупает жилье, организациям со статусом освобождения от налогов Службы внутренних доходов (IRS). FHA (и его кредитная программа) является частью HUD.

- Ваша ИРА.

Каждый покупатель жилья, впервые покупающий жилье, может снять до 10 000 долларов США со своего традиционного индивидуального пенсионного счета (IRA) или Roth IRA без уплаты штрафа в размере 10% за досрочное снятие (но вы все равно будете платить налоги, если используете традиционный IRA). Это означает, что пара может снять максимум 20 000 долларов (по 10 000 долларов с каждого счета) для покупки первого дома. Просто знайте, что если вы не используете средства для оплаты дома в течение 120 дней, и если вы моложе 59 лет,½ — тогда на него распространяется штраф в размере 10%. Кроме того, вы должны будете уплатить подоходный налог при снятии средств.

Каждый покупатель жилья, впервые покупающий жилье, может снять до 10 000 долларов США со своего традиционного индивидуального пенсионного счета (IRA) или Roth IRA без уплаты штрафа в размере 10% за досрочное снятие (но вы все равно будете платить налоги, если используете традиционный IRA). Это означает, что пара может снять максимум 20 000 долларов (по 10 000 долларов с каждого счета) для покупки первого дома. Просто знайте, что если вы не используете средства для оплаты дома в течение 120 дней, и если вы моложе 59 лет,½ — тогда на него распространяется штраф в размере 10%. Кроме того, вы должны будете уплатить подоходный налог при снятии средств. - Программы вашего штата. Многие штаты, в том числе Иллинойс, Огайо и Вашингтон, предлагают финансовую помощь в виде авансовых платежей и закрытия расходов, а также расходов на ремонт или улучшение собственности для тех, кто впервые покупает жилье, которые соответствуют требованиям. Как правило, право на участие в этих программах зависит от дохода и, часто, от размера покупной цены недвижимости.

- Варианты коренных американцев. Покупатели жилья из числа коренных американцев могут подать заявку на получение кредита по Разделу 184. Этот кредит требует 1,5% авансового платежа за гарантию кредита и 2,25% первоначального взноса по кредитам на сумму более 50 000 долларов США (для кредитов ниже этой суммы, это 1,25%). Ссуды по разделу 184 можно использовать только для домов на одну семью (от одной до четырех единиц) и основного жилья.

Предварительное одобрение и выбор кредиторов

Не связывайте себя лояльностью к своему нынешнему финансовому учреждению при поиске предварительного одобрения или поиске ипотечного кредита: присмотритесь к выбору, даже если вы имеете право на получение только одного типа кредита. Плата может быть на удивление разнообразной. Например, за кредит FHA могут взиматься разные сборы в зависимости от того, подаете ли вы заявку на кредит через местный банк, кредитный союз, ипотечного банкира, крупного банка или ипотечного брокера. Процентные ставки по ипотеке, которые, конечно же, оказывают большое влияние на общую цену, которую вы платите за свой дом, также могут различаться.

Процентные ставки по ипотеке, которые, конечно же, оказывают большое влияние на общую цену, которую вы платите за свой дом, также могут различаться.

После того, как вы определились с кредитором и подали заявку, кредитор проверит всю предоставленную финансовую информацию (проверка кредитных баллов, проверка информации о занятости, расчет DTI и т. д.). Кредитор может предварительно одобрить заемщика на определенную сумму. Имейте в виду, что даже если вам предварительно одобрили ипотечный кредит, ваш кредит может быть отклонен в последнюю минуту, если вы сделаете что-то, чтобы изменить свой кредитный рейтинг, например, профинансировать покупку автомобиля.

500

Минимальный кредитный рейтинг для получения кредита FHA, если у вас есть 10% для первоначального взноса. 580 — это минимальный кредитный рейтинг, позволяющий претендовать на первоначальный взнос в размере 3,5%.

Некоторые власти также рекомендуют иметь резервного кредитора. Право на получение кредита не является гарантией того, что ваш кредит в конечном итоге будет профинансирован — правила андеррайтинга могут измениться, анализ рисков кредитора может измениться, а рынки инвесторов могут измениться. Клиенты могут подписать кредитные документы и документы условного депонирования, а затем получить уведомление за 24–48 часов до закрытия, что кредитор заморозил финансирование их кредитной программы. Наличие второго кредитора, который уже предоставил вам право на получение ипотечного кредита, дает вам альтернативный способ сохранить процесс в соответствии с графиком или близко к нему.

Клиенты могут подписать кредитные документы и документы условного депонирования, а затем получить уведомление за 24–48 часов до закрытия, что кредитор заморозил финансирование их кредитной программы. Наличие второго кредитора, который уже предоставил вам право на получение ипотечного кредита, дает вам альтернативный способ сохранить процесс в соответствии с графиком или близко к нему.

Сделать предложение

Ваш агент по недвижимости поможет вам решить, сколько денег вы хотите предложить за дом, а также любые условия, которые вы хотите запросить. Затем ваш агент представит предложение агенту продавца; продавец либо примет ваше предложение, либо сделает встречное предложение. Затем вы можете согласиться или продолжать двигаться вперед и назад, пока не достигнете соглашения или не решите отказаться от него.

Перед отправкой предложения еще раз взгляните на свой бюджет. На этот раз учитывайте предполагаемые расходы на закрытие (которые могут составлять от 2% до 5% от покупной цены), расходы на проезд, а также любой немедленный ремонт и обязательные приборы, которые могут вам понадобиться, прежде чем вы сможете въехать. Думайте заранее. Легко попасть в засаду из-за более высоких или неожиданных коммунальных и других расходов, если вы переезжаете из арендованного в более крупный дом. Например, вы можете запросить счета за электроэнергию за последние 12 месяцев, чтобы получить представление о среднемесячных расходах.

Думайте заранее. Легко попасть в засаду из-за более высоких или неожиданных коммунальных и других расходов, если вы переезжаете из арендованного в более крупный дом. Например, вы можете запросить счета за электроэнергию за последние 12 месяцев, чтобы получить представление о среднемесячных расходах.

При рассмотрении своего бюджета не забывайте о скрытых расходах, таких как проверка дома, страхование дома, налоги на имущество и взносы товарищества собственников жилья.

Если вы достигнете соглашения, вы добросовестно внесете депозит, а затем процесс перейдет в условное депонирование. Эскроу — это короткий период времени (часто около 30 дней), в течение которого продавец снимает дом с продажи с договорным ожиданием, что вы его купите — при условии, что вы не обнаружите с ним серьезных проблем при осмотре.

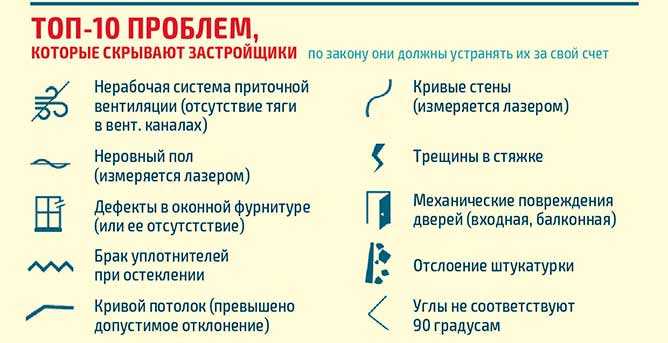

Осмотр дома

Даже если дом, который вы планируете приобрести, кажется безупречным, ничто не заменит обученного специалиста, который проведет осмотр дома на предмет качества, безопасности и общего состояния вашего потенциального нового дома. Вы не хотите застрять в денежной яме или с головной болью от выполнения большого количества неожиданных ремонтов. Если проверка дома выявит серьезные дефекты, о которых продавец не сообщил, то вы, как правило, сможете аннулировать свое предложение и вернуть залог. Кроме того, вы можете договориться о том, чтобы продавец сделал ремонт или снизил цену продажи.

Вы не хотите застрять в денежной яме или с головной болью от выполнения большого количества неожиданных ремонтов. Если проверка дома выявит серьезные дефекты, о которых продавец не сообщил, то вы, как правило, сможете аннулировать свое предложение и вернуть залог. Кроме того, вы можете договориться о том, чтобы продавец сделал ремонт или снизил цену продажи.

Закрыть или двигаться дальше

Если вы сможете заключить сделку с продавцом, а еще лучше, если проверка не выявила существенных проблем, то вы должны быть готовы к закрытию. Закрытие в основном включает в себя подписание тонны документов за очень короткий период времени, молясь, чтобы ничего не провалилось в последнюю минуту.

Вещи, с которыми вы будете иметь дело и за которые вы будете платить на заключительных этапах вашей покупки, могут включать оценку дома (ипотечные компании требуют этого, чтобы защитить свои интересы в доме), поиск по названию, чтобы убедиться, что никто, кроме у продавца есть претензии на недвижимость, получение частной ипотечной страховки или контрейлерной ссуды, если ваш первоначальный взнос составляет менее 20%, и заполнение ипотечных документов. Другие расходы на закрытие могут включать сборы за выдачу кредита, страхование правового титула, опросы, налоги и сборы за отчет о кредитных операциях.

Другие расходы на закрытие могут включать сборы за выдачу кредита, страхование правового титула, опросы, налоги и сборы за отчет о кредитных операциях.

Поздравляем, новый домовладелец! Что теперь?

Вы подписали бумаги и заплатили грузчикам, и новое место начинает чувствовать себя как дома. Игра окончена, да? Не совсем. Затраты на домовладение выходят за рамки первоначального взноса и ежемесячных платежей по ипотеке. Давайте теперь рассмотрим несколько последних советов, которые сделают жизнь нового домовладельца более увлекательной и безопасной.

Продолжайте сохранять

С приобретением жилья связаны крупные непредвиденные расходы, такие как замена крыши или приобретение нового водонагревателя. Создайте резервный фонд для своего дома, чтобы не застать себя врасплох, когда неизбежно возникнут эти расходы.

Регулярное техническое обслуживание

С большой суммой денег, которую вы вкладываете в свой дом, вы должны позаботиться о нем. Регулярное техническое обслуживание может снизить ваши затраты на ремонт, позволяя устранять проблемы, когда они небольшие и управляемые.

Игнорировать рынок жилья

Неважно, сколько стоит ваш дом в любой момент, кроме момента, когда вы его продаете. Возможность выбирать, когда вы продаете свой дом, а не вынуждены продавать его из-за переезда на работу или финансовых затруднений, будет самым большим фактором, определяющим, получите ли вы солидную прибыль от своих инвестиций.

Не полагайтесь на продажи для финансирования своей пенсии

Несмотря на то, что у вас есть дом, вы должны делать все возможное, чтобы каждый год откладывать максимум на своих пенсионных сберегательных счетах. Хотя это может показаться трудным для тех, кто наблюдал состояния, которые некоторые люди нажили во время пузыря на рынке жилья, вы не обязательно заработаете, продав свой дом.

Если вы хотите смотреть на свой дом как на источник богатства на пенсии, после того, как вы выплатите ипотеку, рассмотрите деньги, которые вы тратили на ежемесячные платежи, как источник финансирования ваших расходов на проживание и медицинские расходы на пенсии. Кроме того, пенсионеры часто хотят остаться на месте (несмотря на все статьи о сокращении штата или уходе на пенсию в экзотических странах).

Кроме того, пенсионеры часто хотят остаться на месте (несмотря на все статьи о сокращении штата или уходе на пенсию в экзотических странах).

Что такое финансовое здоровье?

Финансовое благополучие — это еще один способ заявить о своем финансовом состоянии, которое включает в себя сбережения, расходы и постоянный доход от работы. Это также включает в себя кредитный рейтинг человека, который определяет способность претендовать на получение кредита, например, на покупку дома или нового автомобиля, а также условия кредита. Финансовое здоровье отражает способность жить по средствам, экономить деньги и быть в состоянии позволить себе все ежемесячные обязательства, такие как платежи по кредиту и повседневные расходы.

На какую сумму ипотечного кредита я могу претендовать?

Эффективный способ определить, на какую сумму ипотечного кредита вы можете претендовать, — это воспользоваться ипотечным калькулятором. Для ипотечного калькулятора потребуется информация, такая как доход, общая сумма ежемесячных долговых обязательств и как долго вы работаете с вашим нынешним работодателем. Ваш кредитный рейтинг также будет необходим для обеспечения точной оценки суммы ипотечного кредита и процентной ставки, на которую вы потенциально можете претендовать.

Ваш кредитный рейтинг также будет необходим для обеспечения точной оценки суммы ипотечного кредита и процентной ставки, на которую вы потенциально можете претендовать.

Сколько ипотечного кредита я могу себе позволить?

Общее эмпирическое правило, используемое кредиторами при определении доступности ипотечного кредита, заключается в том, что расчетный платеж по ипотечному кредиту должен составлять не более 28% ежемесячного валового дохода заемщика. Ипотечные кредиторы принимают во внимание такие вещи, как годовой доход, общий ежемесячный долг, первоначальный взнос, соотношение долга к доходу, а также кредитные факторы, такие как процентная ставка, срок, предполагаемые налоги и страховка, при расчете суммы, которую они ссудят данному заемщику. .

Сколько времени нужно, чтобы купить дом?

Покупка дома может занять всего несколько дней, если вы покупаете наличными, или годы, если вы считаете, сколько времени вам потребуется, чтобы накопить деньги на первоначальный взнос и решить, где жить. На конкурентном рынке жилья вы можете подать несколько предложений о доме, прежде чем одно из них будет принято. И наоборот, растущее беспокойство по поводу рецессии на рынке жилья может привести к тому, что больше продавцов уберут свои дома с рынка, что затруднит поиск подходящей недвижимости. Если вы уже отложили свои деньги и хорошо представляете районы и тип дома, который вы хотите, процесс, вероятно, займет у вас от двух до шести месяцев. Спросите у местного агента по недвижимости более точные сроки, основанные на ваших местных рыночных условиях.

На конкурентном рынке жилья вы можете подать несколько предложений о доме, прежде чем одно из них будет принято. И наоборот, растущее беспокойство по поводу рецессии на рынке жилья может привести к тому, что больше продавцов уберут свои дома с рынка, что затруднит поиск подходящей недвижимости. Если вы уже отложили свои деньги и хорошо представляете районы и тип дома, который вы хотите, процесс, вероятно, займет у вас от двух до шести месяцев. Спросите у местного агента по недвижимости более точные сроки, основанные на ваших местных рыночных условиях.

Как найти риэлтора?

Спросить друзей, членов семьи и коллег о рекомендациях — отличное место для начала. Вы также можете воспользоваться локальным поиском и прочитать отзывы о риелторах на таких сайтах, как Zillow. После того, как вы выбрали несколько лучших риелторов, встретьтесь с ними и узнайте, подходят ли они вам.

Практический результат

Этот обзор должен помочь вам заполнить любые пробелы в ваших знаниях о покупке жилья. Помните, что чем больше вы узнаете об этом процессе заранее, тем менее напряженным он будет и тем больше у вас будет шансов получить дом, который вы хотите, по цене, которую вы можете себе позволить. Это включает в себя исследование и сравнение лучших ипотечных ставок. Когда все сказано и сделано, у вас появится уверенность, которая исходит от успешного согласования важного шага в вашей жизни.

Помните, что чем больше вы узнаете об этом процессе заранее, тем менее напряженным он будет и тем больше у вас будет шансов получить дом, который вы хотите, по цене, которую вы можете себе позволить. Это включает в себя исследование и сравнение лучших ипотечных ставок. Когда все сказано и сделано, у вас появится уверенность, которая исходит от успешного согласования важного шага в вашей жизни.

Исправление — 13 июля 2022 г.: . В предыдущей версии этой статьи было неверно указано, что DTI рассчитывается с использованием чистой прибыли, а не валовой прибыли.

Все, что нужно сделать покупателям

Как человек, который никогда раньше не покупал дом (но мечтает сделать это в ближайшее время!), вы, вероятно, уже знаете, что вам потребуется первоначальный взнос и поговорить с кредитным специалистом. и агент по недвижимости в какой-то момент. Но у вас есть еще вопросы: «Когда происходит проверка? Как обстоят дела с задатком? Как мне узнать, какой тип жилищного кредита выбрать?»

Для новых покупателей процесс покупки дома может быть совершенно ошеломляющим. Мы знаем, что есть много шагов, связанных с покупкой вашего первого дома. Мы насчитали 17 из них и разбили их все, чтобы вы могли точно знать, чего ожидать и когда этого ожидать. Давайте пройдемся по шагам, которые проведут вас от арендатора до домовладельца, открывая собственную входную дверь.

Мы знаем, что есть много шагов, связанных с покупкой вашего первого дома. Мы насчитали 17 из них и разбили их все, чтобы вы могли точно знать, чего ожидать и когда этого ожидать. Давайте пройдемся по шагам, которые проведут вас от арендатора до домовладельца, открывая собственную входную дверь.

Прежде всего: поговорите со специалистом!

Ведущий местный агент по недвижимости будет иметь массу знаний о вашем районе и может дать множество советов о том, как пройти весь процесс. Приступайте к делу, подключившись к агенту с высоким рейтингом через HomeLight уже сегодня. Это бесплатно и займет всего несколько минут.

Начало работы

Шаг 1: Оцените свою готовность

Легко увлечься романтикой домовладения, но самое главное: подходит ли вам время для одной из самых крупных покупок в вашей жизни? Обычно мы думаем, что домовладение предпочтительнее аренды. И во многих случаях это более разумный финансовый выбор. Однако бывают случаи, когда аренда имеет больше смысла, чем получение ипотечного кредита.

Когда вы оцениваете свою готовность стать владельцем дома, убедитесь, что вы обдумываете решение с прицелом на ближайшие четыре года или около того. Почему четыре? Обычно именно столько времени требуется, чтобы окупить покупку дома. Если вам придется продать свой дом до того, как вы окупитесь, вы потеряете деньги. Так что, если вы, вероятно, переедете в ближайшие несколько лет из-за своей карьеры, семьи, отношений или просто старой доброй страсти к путешествиям, вероятно, сейчас не самое подходящее время для покупки.

С другой стороны, если вы, скорее всего, останетесь в своем сообществе и сможете жить в одном и том же доме не менее четырех лет, это может быть для вас отличным шагом. Ваш дом должен идеально соответствовать вашим сегодняшним потребностям, а также потенциальным будущим потребностям. Например, если вы хотите в ближайшее время создать семью, вы можете рассмотреть варианты с немного большей площадью, чем вам нужно в данный момент.

Шаг 2. Изучите рынок

Два основных фактора, на которые обращают внимание покупатели жилья, — это местоположение и бюджет. Если вы еще не определились с районами, в которых хотели бы жить, начните с них. Следующие факторы могут помочь вам сузить список целевых районов:

Если вы еще не определились с районами, в которых хотели бы жить, начните с них. Следующие факторы могут помочь вам сузить список целевых районов:

- Поездки

- Школы

- Доступность

- Удобства

- Налоги на имущество

- Тип дома, который вы ищете (на одну семью, таунхаус, многоквартирный дом и т. д.)

Выбирая районы с домами, которые соответствуют большинству критериев из вашего списка, обратите внимание на то, за сколько недавно были проданы эти дома и как долго они находились на рынке. Вы захотите взглянуть на квадратные метры и размер участка дома, чтобы понять, сколько места вы сможете получить в разных ценовых категориях.

Если у вас уже есть представление о желаемых областях, ваш агент по недвижимости может предоставить вам списки в целевых областях, которые соответствуют вашим критериям.

Шаг 3. Проверьте свой кредитный отчет и исправьте, что сможете

Хороший кредит является ключом к получению ипотечного кредита с хорошими условиями и более низкой процентной ставкой. Ваш кредитный рейтинг используется для определения доступных кредитов и процентной ставки, которую вы можете получить.

Ваш кредитный рейтинг используется для определения доступных кредитов и процентной ставки, которую вы можете получить.

Существует множество различных типов ипотечных кредитов (подробнее об этом в шаге 8), и их доступность зависит от дохода покупателя и кредитного рейтинга. Обычно считается, что обычные кредиты имеют наиболее выгодные условия и ставки. Вам понадобится 620 баллов или выше, чтобы иметь право на получение большинства обычных кредитов. Кредитный рейтинг 740 или выше, как правило, считается лучшим местом для фиксации наилучших процентных ставок.

Если ваш кредитный рейтинг не соответствует вашим ожиданиям, рекомендуется исправить его, прежде чем приступать к процессу покупки жилья. Во-первых, убедитесь, что ваши кредитные отчеты точны. Если есть какие-либо неточные счета, обсудите это с отчетным бюро кредитных историй.

Ваш коэффициент использования кредита также является ключевым фактором в вашей оценке; Он сравнивает ваш кредитный баланс с суммой возобновляемого кредита, к которому вы можете получить доступ. Если вам нужно повысить свой балл, работайте над тем, чтобы погасить свой баланс до уровня ниже 30%, погашение долгов и поддержание этих более низких балансов может серьезно помочь быстро улучшить ваш балл.

Если вам нужно повысить свой балл, работайте над тем, чтобы погасить свой баланс до уровня ниже 30%, погашение долгов и поддержание этих более низких балансов может серьезно помочь быстро улучшить ваш балл.

Кредиторы также будут повышать требования к кредитному рейтингу в более рискованных кредитных условиях, например, при рецессии или угрозе рецессии. Например, мы видели, как кредиторы повысили требования к минимальному кредитному рейтингу в 2020 году во время пандемии коронавируса.

Шаг 4: Начните копить

Двадцать процентов часто называют целевой суммой, которую нужно отложить на дом. Этот процент может отпугнуть некоторых потенциальных покупателей даже от мысли о покупке дома. По данным Национальной ассоциации риелторов за 2018 г., средний первоначальный взнос для покупателей жилья в 2019 г.составлял 6%. Большинство покупателей жилья (даже повторные покупатели) не используют полные 20% для покупки дома.

«Вам не обязательно нужна огромная сумма денег, чтобы впервые купить жилье. Я думаю, что многие покупатели жилья, впервые покупающие жилье, этого не осознают», — подтверждает Расси Вейдл, самый популярный агент в Сэндфорде, штат Флорида, который продал на 73% больше недвижимости, чем средний местный агент.

Я думаю, что многие покупатели жилья, впервые покупающие жилье, этого не осознают», — подтверждает Расси Вейдл, самый популярный агент в Сэндфорде, штат Флорида, который продал на 73% больше недвижимости, чем средний местный агент.

Тем не менее, расходы на покупку жилья быстро растут. Хорошей идеей будет разработать пошаговый план по накоплению необходимых вам средств. Если вы не получаете кредит VA или USDA, вам потребуется не менее 3%, если не 3,5%, чтобы положить на свой дом. Простой калькулятор первоначального взноса поможет вам лучше понять, сколько вы должны были сэкономить.

Как и в случае с кредитными баллами, когда кредитная среда более рискованна, кредиторы также повышают требования к первоначальному взносу. В 2020 году некоторые кредиторы повысили требования к первоначальному взносу по обычным кредитам до 20% из-за пандемии коронавируса.

Шаг 5. Выясните, сколько вы можете себе позволить

Теперь, когда ваши финансы в предварительном порядке, пришло время приступить к рассмотрению бюджета и диапазона цен на дом для себя! Хорошую приблизительную цифру для определения того, сколько дома вы можете себе позволить, можно получить, умножив ваш общий доход до налогообложения на три. Этот быстрый расчет должен дать вам общую цифру для начала, но поговорите с агентом и ипотечным брокером, чтобы получить более четкое представление.

Этот быстрый расчет должен дать вам общую цифру для начала, но поговорите с агентом и ипотечным брокером, чтобы получить более четкое представление.

Чтобы создать более обоснованный бюджет, обязательно учтите существующую задолженность, свои сбережения, потенциальные затраты на закрытие, платежи по студенческому кредиту, алименты, текущий кредитный рейтинг и т. д. Вместо того, чтобы пытаться рассчитать это самостоятельно, введите числа в этот простой калькулятор доступности жилья. Это также даст вам представление о ежемесячных платежах, которые являются доступными, растянутыми или слишком агрессивными для вашего финансового положения.

Шаг 6: Найдите агента

Подходящий агент по закупкам поможет вам пройти весь процесс, найти идеальный дом, обсудить ваше предложение и провести вас к заключительному столу. (Не уверены, что вам нужен агент? Вот несколько вещей, о которых следует помнить, прежде чем самостоятельно ориентироваться в процессе покупки жилья.)

Лучшие агенты по недвижимости постоянно следят за рынком и используют этот опыт, чтобы помочь вам получить лучшую цену на ваш новый дом. Чтобы адаптировать поиск агента вашего покупателя к вашим конкретным потребностям, попробуйте наш бесплатный и беспристрастный алгоритм подбора партнеров.

Чтобы адаптировать поиск агента вашего покупателя к вашим конкретным потребностям, попробуйте наш бесплатный и беспристрастный алгоритм подбора партнеров.

Шаг 7. Изучите программы для новых покупателей

Ваш город или штат может предложить программы или гранты для покупателей жилья, впервые приобретающих жилье, чтобы помочь покрыть расходы на первоначальный взнос или расходы на закрытие. Эти программы варьируются от учебных курсов для покупателей, ориентированных на жителей со средним доходом, до жилищной помощи для педагогов и служб экстренного реагирования. Стоит изучить все варианты, доступные вам как первому покупателю.

Шаг 8. Изучите варианты ипотеки

Ого, вариантов ипотеки много. Если вы пытаетесь не отставать от всех различных вариантов, у вас кружится голова, начните сначала с ипотечного кредита 101. Мы упомянули обычные и поддерживаемые государством кредиты (VA, FHA, USDA), но вы также должны учитывать продолжительность срока и предпочитаете ли вы кредит с фиксированной или регулируемой ставкой.

Стандартная ставка на срок 30 лет, но вы также можете посмотреть на 15, 20 или 25. Многие кредиторы сделают индивидуальные ставки на срок, если вы попросите. Краткосрочная ставка может быть выгодна, если вы хотите уменьшить сумму процентов, которые вы платите в течение срока действия кредита, и можете позволить себе более высокий ежемесячный платеж.

В большинстве случаев вы можете оплатить ипотечный кредит досрочно, внеся дополнительные платежи по основному долгу. Обязательно уточните у своего кредитора, нет ли штрафных санкций за досрочное погашение.

Процентная ставка по ипотечным кредитам с фиксированной процентной ставкой не меняется в течение срока действия кредита. Единственный способ изменить процентную ставку — это рефинансирование. Ипотечные кредиты с фиксированной процентной ставкой позволяют легко планировать бюджет и точно знать, сколько вы должны.

При ссуде с регулируемой процентной ставкой процентная ставка является переменной. Ваша первоначальная процентная ставка будет ниже, чем рыночная ставка по кредитам с фиксированной процентной ставкой, но со временем она изменится. Частота изменения процентной ставки зависит от частоты корректировки кредита.

Частота изменения процентной ставки зависит от частоты корректировки кредита.

Шаг 9: Получите предварительное одобрение на ипотеку

Предварительное одобрение ипотеки выгодно как вам, так и продавцу. Во-первых, это помогает подтвердить, что вы можете позволить себе то, что, по вашему мнению, вы можете себе позволить. (Всегда хорошо!) Во-вторых, продавцы более серьезно относятся к предложениям предварительно одобренных покупателей. Помните: продавцы не хотят иметь дело с предложением, которое не выполняется из-за отсутствия финансирования или средств. После предложения наличными предложение с письмом о предварительном одобрении является самым сильным из возможных.

Примечание: не путайте письмо о предварительной квалификации с предварительным одобрением. Существует большая разница между ними и требуемой документацией.

Шаг 10: Начните делать покупки

А вот и самое интересное, которого вы так долго ждали! Время покупок дома. Походы на показы домов и дни открытых дверей на какое-то время станут подработкой, в зависимости от того, сколько времени потребуется, чтобы найти его. Чтобы сэкономить время, попросите своего агента настроить для вас поток доступных домов в MLS, которые соответствуют вашим критериям.

Чтобы сэкономить время, попросите своего агента настроить для вас поток доступных домов в MLS, которые соответствуют вашим критериям.

Шаг 11. Сделайте предложение

Как только вы нашли дом, соответствующий вашим критериям и бюджету, пришло время сделать предложение. Если ваше предложение подходит продавцу, оно может быть принято сразу же. После этого вы будете на контракте. Или продавец может делать встречные предложения до тех пор, пока вы не найдете приемлемые условия.

Ваш агент поможет вам составить самое привлекательное предложение. В некоторых случаях вы можете приложить личное письмо к своему предложению, чтобы получить преимущество над конкурентами. Имейте в виду, что письменное предложение является юридически обязывающим документом. Ваше личное письмо — это просто вишенка на торте (и вам следует поговорить со своим агентом, чтобы убедиться, что вы ненамеренно не нарушаете в своем письме какие-либо правила справедливого жилищного строительства).

Если вы работаете на рынке с высокой конкуренцией, многочисленные непредвиденные обстоятельства и сжатые сроки закрытия могут отодвинуть ваше предложение в конец списка. Это не означает, что вы не можете просить то, что вам нужно, но вы должны знать о потенциальном влиянии этих запросов на продавцов.

Это не означает, что вы не можете просить то, что вам нужно, но вы должны знать о потенциальном влиянии этих запросов на продавцов.

Шаг 12: Внесите свой задаток

Ваш задаток демонстрирует вашу заинтересованность в покупке. Это своего рода залог, который помогает защитить продавца, если сделка не состоится. Сумма варьируется, но обычно составляет от 1% до 3% от стоимости недвижимости. Эти средства обычно доставляются с помощью кассового чека и будут храниться в собственности или условном депонировании до тех пор, пока продажа не будет окончательной. Существуют стандартные условия, которые помогут защитить вас как покупателя, если что-то пойдет не так, как планировалось.

Шаг 13: Осмотр

Как покупатель, это ваше время, чтобы убедиться, что дом находится в состоянии, которое вы готовы принять, прежде чем завершить покупку. Хороший осмотр дома также даст вам информацию, необходимую для принятия решения о проведении ремонта по любым вопросам или просто уйти.

Инспекция дома обычно должна быть проведена через 7-10 дней после подписания контракта. Существует несколько различных типов проверок, которые вы можете запланировать, поэтому обязательно ознакомьтесь с вариантами заранее.

Шаг 14: Оценка

Процесс оценки может занять несколько недель, если оценщики в вашем районе заняты. Фактический осмотр имущества может длиться от получаса до нескольких часов.

Для покупателей ключевым выводом здесь является то, что вы хотите, чтобы оценка была такой же или выше, чем ваше предложение. Вам не повезло, если оценка ниже, чем ваше предложение, но есть дополнительные препятствия, через которые нужно пройти. В этот момент у вас есть варианты: договориться с продавцом, оплатить разницу или отказаться от сделки.

Шаг 15: Поиск названия

Целью поиска по названию является проверка наличия у продавца полных прав на продажу дома. Титульная компания будет искать любые неоплаченные налоги, залоговые права или проблемы с собственностью в отношении собственности. Этот поиск должен иметь место до того, как может произойти окончательная транзакция.

Этот поиск должен иметь место до того, как может произойти окончательная транзакция.

Ваша титульная компания также оформит титульное страхование, чтобы защитить вашего кредитора от любых будущих претензий на право собственности на имущество. Однако эта политика защищает финансовые интересы вашего ипотечного кредитора в собственности, а не ваши собственные. Чтобы быть в безопасности, вы можете приобрести полис владельца, который будет покрывать ваши интересы в собственности до тех пор, пока вы владеете ею.

Шаг 16: Окончательное прохождение

Теперь пришло время в последний раз пройтись по дому с вашим агентом, чтобы убедиться, что все в порядке.

Вот что вы должны искать в последнем прохождении:

- В доме чисто и нет никаких вещей, которые вы не согласились оставить себе.

- Свет, вентиляция и кондиционирование, туалеты и раковины в рабочем состоянии.

- Любой согласованный ремонт завершен и эффективен.

- Проверить все квитанции о ремонте.

Подробнее – по ссылке.

Подробнее – по ссылке.

Каждый покупатель жилья, впервые покупающий жилье, может снять до 10 000 долларов США со своего традиционного индивидуального пенсионного счета (IRA) или Roth IRA без уплаты штрафа в размере 10% за досрочное снятие (но вы все равно будете платить налоги, если используете традиционный IRA). Это означает, что пара может снять максимум 20 000 долларов (по 10 000 долларов с каждого счета) для покупки первого дома. Просто знайте, что если вы не используете средства для оплаты дома в течение 120 дней, и если вы моложе 59 лет,½ — тогда на него распространяется штраф в размере 10%. Кроме того, вы должны будете уплатить подоходный налог при снятии средств.

Каждый покупатель жилья, впервые покупающий жилье, может снять до 10 000 долларов США со своего традиционного индивидуального пенсионного счета (IRA) или Roth IRA без уплаты штрафа в размере 10% за досрочное снятие (но вы все равно будете платить налоги, если используете традиционный IRA). Это означает, что пара может снять максимум 20 000 долларов (по 10 000 долларов с каждого счета) для покупки первого дома. Просто знайте, что если вы не используете средства для оплаты дома в течение 120 дней, и если вы моложе 59 лет,½ — тогда на него распространяется штраф в размере 10%. Кроме того, вы должны будете уплатить подоходный налог при снятии средств.