Содержание

Сбербанк позволит клиентам снизить ставку по выданной весной ипотеке — РБК

www.adv.rbc.ru

www.adv.rbc.ru

www.adv.rbc.ru

Скрыть баннеры

Ваше местоположение ?

ДаВыбрать другое

Рубрики

Курс евро на 27 сентября

EUR ЦБ: 55,93

(-0,55)

Инвестиции, 26 сен, 16:11

Курс доллара на 27 сентября

USD ЦБ: 58

(-0,1)

Инвестиции, 26 сен, 16:11

Большинство россиян поддержали кредитную амнистию для мобилизованных

Политика, 05:00

Посольство Японии назвало неприемлемым задержание консула во Владивостоке

Политика, 04:37

«Ведомости» узнали о новом назначении Рогозина после референдумов

Политика, 04:11

www. adv.rbc.ru

adv.rbc.ru

www.adv.rbc.ru

Зонд NASA столкнулся с астероидом в рамках эксперимента по защите Земли

Технологии и медиа, 03:44

Главком ВСУ Залужный заявил, что учился у Герасимова

Политика, 03:26

NASA выразило надежду на продолжение перекрестных полетов с Роскосмосом

Технологии и медиа, 02:38

Сноуден заявил о стабильности для семьи после указа о гражданстве России

Политика, 02:35

Как справиться с осложнениями после коронавирусной инфекции

РБК и Stada, 02:10

Новости, которые вас точно касаются

Самое актуальное о ценах, штрафах и кредитах — в одном письме каждый будний день.

Подписаться за 99 ₽ в месяц

Reuters узнал о поддержке конгрессом выделения Киеву еще $12 млрд помощи

Политика, 02:07

Минцифры и VK попросили Apple объяснить удаление приложения из App Store

Технологии и медиа, 01:34

Пасечник не исключил введения в ЛНР и ДНР военного положения

Политика, 01:23

Авксентьева попросила освободить от мобилизации многодетных отцов

Политика, 00:54

Экс-зампред «Газпрома» нашел китайского партнера для создания мегатрассы

Бизнес, 00:44

Кейн повторил 110-летний рекорд в игре с Германией и 5 голами за 20 минут

Спорт, 00:32

www. adv.rbc.ru

adv.rbc.ru

www.adv.rbc.ru

www.adv.rbc.ru

Клиенты смогут снизить ставку только один раз. Такая возможность будет доступна для ипотечных кредитов, полученных с 1 марта по 30 мая со ставкой от 13,9%. Рефинансирования льготных кредитов не будет

Фото: Семен Лиходеев / ТАСС

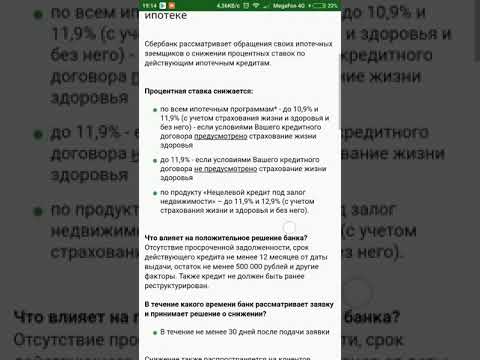

В июле клиенты Сбербанка смогут снизить процентную ставку по действующему ипотечному кредиту, полученному весной по высоким ставкам, сообщается на сайте банка.

Такая возможность будет доступна для всех ипотечных кредитов, полученных с 1 марта по 30 мая включительно со ставкой от 13,9%, уточнил на Петербургском экономическом форуме первый заместитель предправления Сбербанка Кирилл Царев. Исключение составят госпрограммы.

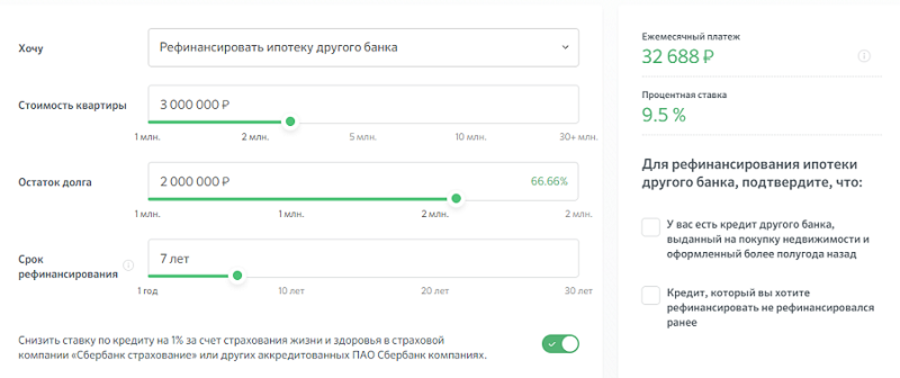

Ограничений по максимальной сумме кредита не будет, а ставка будет снижена до уровня ставки по программе рефинансирования ипотеки плюс 1 п.п. Воспользоваться предложением можно будет только один раз.

www. adv.rbc.ru

adv.rbc.ru

www.adv.rbc.ru

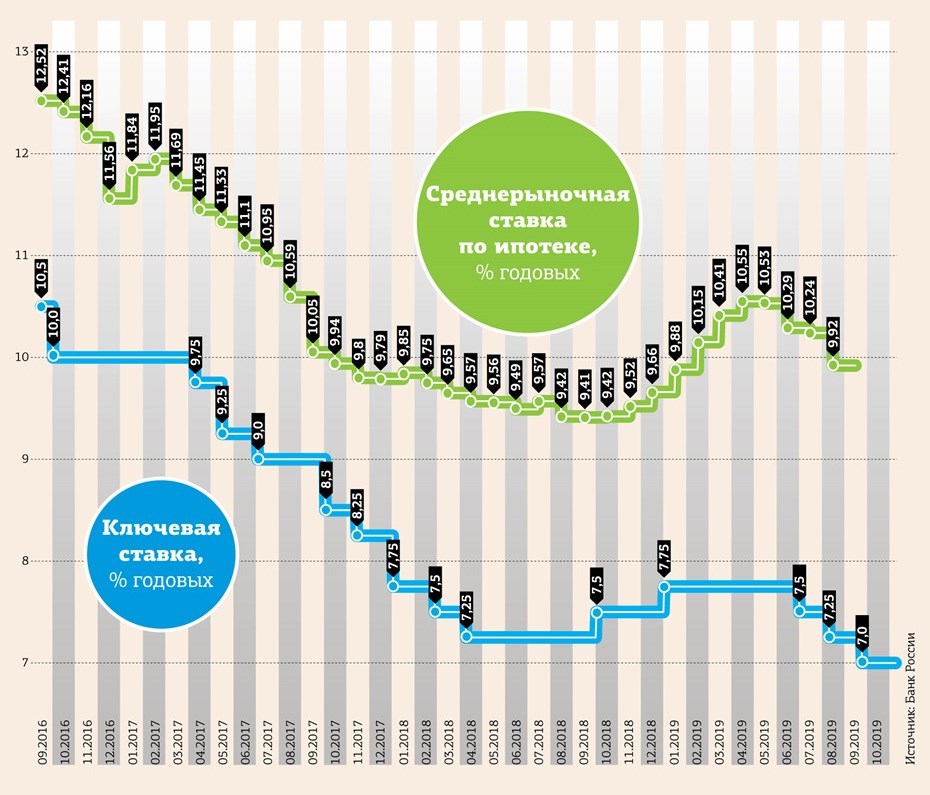

На фоне начала спецоперации на Украине, западных санкций и усиления волатильности на финансовом рынке Центробанк 28 февраля внепланово повысил ключевую ставку на 10,5 п.п., до рекордных 20% годовых. Это привело к резкому охлаждению розничного кредитования: банки вслед за ЦБ повысили ставки по кредитам или вовсе приостановили выдачи из-за повышенной неопределенности.

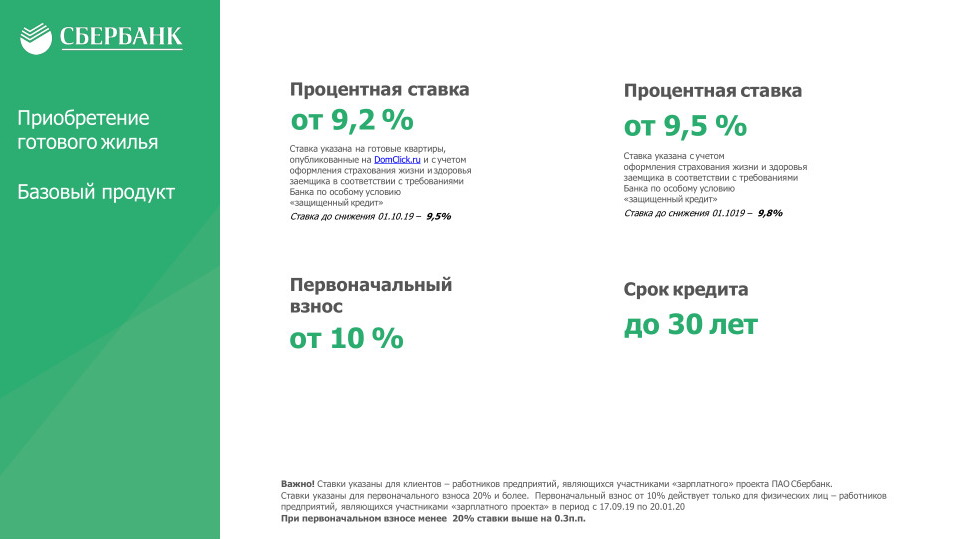

Но затем, после резкого подъема ключевой ставки, Банк России почти сразу перешел к смягчению денежно-кредитной политики: за апрель—июнь ключевая ставка снизилась до текущих 9,5% годовых.

Ставки по рыночной ипотеке в крупных банках также начали падать. Если в марте на фоне повышения ключевой ставки до рекордного уровня Сбербанк поднимал их по основным ипотечным программам до 18,6% годовых, то к 14 июня минимальная ставка снизилась до 10,5% годовых.

Магазин исследований

Аналитика по теме

«Ипотека»

Сбербанк повысит ставки по ипотеке до 18,6% после решения ЦБ РФ — 1 марта 2022

Бизнес

1 марта 2022, 01:01

56 комментариев

Сбербанк сообщил о повышении ставок по основным ипотечным программам на 7,3 процента, до 18,6% годовых. Изменение затронет кредиты на покупку готового жилья и квартир в новостройках, ставки в рамках программ господдержки останутся прежними.

Изменение затронет кредиты на покупку готового жилья и квартир в новостройках, ставки в рамках программ господдержки останутся прежними.

Как сообщает РБК 1 марта, ссылаясь на пресс-службу кредитного учреждения, для банка это уже третий раунд повышения стоимости ипотеки за месяц: предыдущие были 1 и 18 февраля.

Кроме того, Сбербанк поднял доходность ставок по вкладам в рублях до 16–18% годовых, а по валютным промодепозитам — до 5% в долларах и 3,5% в евро. Свое решение в кредитном учреждении обосновали «адаптацией к рыночным условиям». Отметим, ЦБ РФ резко увеличил ключевую ставку — до 20% с 9,5% годовых. Такой уровень является рекордным в истории России.

24 февраля президент РФ Путин объявил о военной спецоперации на Украине, уточнив, что оккупация в планы не входит, действия связаны с защитой от «тех, кто взял Украину в заложники». Финансовые рынки отреагировали обвалом, Европа — санкциями. О последних событиях, связанных с ситуацией на Украине, читайте в трансляции «Фонтанки».

По теме

- Сбербанк снижает ставки по ипотечным программам

25 июля 2022, 07:12

- Банки отреагировали на снижение ставки ЦБ уменьшением процентов по кредитам

16 сентября 2022, 14:57

- ВТБ снижает ставки по ипотеке

29 апреля 2022, 15:56

- Средняя максимальная ставка по рублевым вкладам опустилась на 4 п. п., до 16,6%

14 апреля 2022, 17:28

- Ипотека подешевеет после снижения Центробанком ключевой ставки до 17%

08 апреля 2022, 14:43

УДИВЛЕНИЕ0

ПЕЧАЛЬ2

Комментарии 56

читать все комментариидобавить комментарий

ПРИСОЕДИНИТЬСЯ

Самые яркие фото и видео дня — в наших группах в социальных сетях

- ВКонтакте

- Телеграм

- Яндекс.Дзен

Увидели опечатку? Выделите фрагмент и нажмите Ctrl+Enter

Новости СМИ2

сообщить новость

Отправьте свою новость в редакцию, расскажите о проблеме или подкиньте тему для публикации. Сюда же загружайте ваше видео и фото.

Сюда же загружайте ваше видео и фото.

- Группа вконтакте

Новости компаний

Комментарии

56

Новости компаний

Becar заключила «Сделку года»

Сделка по сдаче в аренду офисного комплекса «Николаевский» победила в номинации «Сделка года» профессиональной премии Workspace Awards. Все 4,5 тыс. кв. м бизнес-центра занял Институт развития профессионального образования. Долгосрочный договор аренды с ФГБОУ ДПО Институт развития профессионального образования был заключен 1 апреля 2022 года, а 1 июля арендатор заселился в офисное здание на ул. Большая Грузинская, 12с2. Среди аргументов в пользу выбора объекта арендатором была большая площадь здания в дефицитном районе. При этом возможность…

«Справочник промышленника» системы ГАРАНТ стал более информативным и удобным

Пользователям системы ГАРАНТ доступен большой объём нормативно-технической документации. Это стало возможным благодаря новому информационному продукту «Справочник промышленника». ГОСТы, ПБ, РД, СанПиНы, ТОИ и другие нормативы, которые необходимы в работе сотрудникам промышленных и производственных предприятий, содержатся в «Справочнике промышленника». Общее количество документов — более 95 тысяч. С осени продукт дополнен новой возможностью: пользователи «Справочника промышленника» и все заинтересованные могут получать рассылку «Выбор…

Это стало возможным благодаря новому информационному продукту «Справочник промышленника». ГОСТы, ПБ, РД, СанПиНы, ТОИ и другие нормативы, которые необходимы в работе сотрудникам промышленных и производственных предприятий, содержатся в «Справочнике промышленника». Общее количество документов — более 95 тысяч. С осени продукт дополнен новой возможностью: пользователи «Справочника промышленника» и все заинтересованные могут получать рассылку «Выбор…

Коворкинги GrowUp вышли в финал премии Workspace Awards

Сразу два коворкинга федеральной сети GrowUp стали финалистами профессиональной премии WORKSPACE Awards. Награждение победителей, которых выберет профессиональное жюри, состоящее из ведущих экспертов рынка недвижимости, пройдет уже 15 сентября. Финалистом профессиональной премии WORKSPACE Awards в номинации «Лучшее планировочное решение» стал коворкинг GrowUp Санкт-Петербург на Большом Сампсониевском проспекте, д. 61 стр. 2. Общая площадь коворкинга на 667 рабочих мест составляет 3,5 тыс. кв. м. Его офисы позволяют разместить от 2 до 80…

61 стр. 2. Общая площадь коворкинга на 667 рабочих мест составляет 3,5 тыс. кв. м. Его офисы позволяют разместить от 2 до 80…

ТОП 5

1

Число погибших из-за стрельбы в школе Ижевска выросло до 17, среди них 11 детей. Онлайн-репортаж

584 411

592

В Петербурге нотариальный ад. Посмотрите на гигантские очереди

266 422

3

Что будет за неявку в военкомат по частичной мобилизации? Отвечает юрист

178 031

424

Смольный прокомментировал ситуацию с мобилизацией 48-летнего мужчины, который ухаживает за мамой-инвалидом

166 514

5

СК РФ: Число погибших в школе Ижевска увеличилось до 13, из них семеро — дети

162 687

Новости компаний

ЦБ накажет банки за недобросовестный маркетинг ипотечных ставок

В ЦБ подняли проблему «нулевых» ставок по ипотеке, широко рекламируемых участниками рынка, но вводящих в заблуждение клиентов. Снижение процентной ставки почти до нуля происходит за счет повышения цены недвижимости. В итоге банк получает и комиссионный доход, и существенную маржу, а застройщик повышает продажи. Но завышение стоимости жилья искажает стоимость залога, что повышает риски банков в случае дефолтов клиентов. ЦБ собирается принимать меры, которые могут выражаться предписанием раскрывать более полно стоимость кредита и даже наложением штрафа.

Снижение процентной ставки почти до нуля происходит за счет повышения цены недвижимости. В итоге банк получает и комиссионный доход, и существенную маржу, а застройщик повышает продажи. Но завышение стоимости жилья искажает стоимость залога, что повышает риски банков в случае дефолтов клиентов. ЦБ собирается принимать меры, которые могут выражаться предписанием раскрывать более полно стоимость кредита и даже наложением штрафа.

В пятницу, 16 сентября, на пресс-конференции по итогам заседания совета директоров ЦБ по ключевой ставке глава регулятора Эльвира Набиуллина подняла проблему близких к нулю ставок по ипотеке (см. “Ъ” от 16 сентября). Ставки в размере 2–3% годовых, а порой и значительно ниже — до 0,1% годовых (при среднерыночных ставках от 10% годовых, по данным «Дом.РФ» (.pdf)) обычно предоставляются в рамках партнерств банков и застройщиков и активно используются в рекламе. По словам госпожи Набиуллиной, «это чисто маркетинговый ход, очень часто связан с тем, что люди покупают квартиру по завышенной стоимости, и потом уже за счет этой завышенной стоимости застройщик делится единоразовой компенсацией с банком».

Глава ЦБ назвала «нулевые» ставки введением в заблуждение клиентов и предупредила, что регулятор намерен принять меры, хотя и не уточнила, какие именно.

«Такого рода акции и кооперации застройщиков и банков происходят в моменты падения продаж у застройщика или в целом для оживления»,— отмечает директор дирекции развития розничного бизнеса ТКБ Вадим Пахаленко. И «ипотека от застройщиков» стала появляться в 2015 году. Тогда еще льготная ипотечная госпрограмма не была запущена, а рыночные ставки по ипотеке взлетели до 20% годовых, и продажи у застройщиков встали.

Вместе с тем есть ставка, по которой банки хотят получить плату по кредиту. Например, при уплате комиссии в 20% от суммы кредита клиент может получить ставку 0,1%, указывает Вадим Пахаленко. Но у клиентов таких денег на входе в ипотеку нет, они есть у застройщиков, однако в конечном итоге все происходит за счет средств клиента через увеличение цены за квадратный метр. При этом сама комиссия может уплачиваться застройщиком из средств в рамках проектного финансирования, поясняет собеседник “Ъ” из числа застройщиков. Там обозначены средства, которые застройщик тратит вне стройки, из них идет в том числе вознаграждение банку, объясняет он.

Там обозначены средства, которые застройщик тратит вне стройки, из них идет в том числе вознаграждение банку, объясняет он.

Как добавляет заместитель финансового директора ГК «Гранель» Юрий Черноиванов, банки работают с застройщиками по комплексу финансовых услуг: проектному финансированию, ипотечному кредитованию и другим направлениям, и недополученную прибыль по одним статьям финансовые организации могут компенсировать за счет доходов по другим.

Обеспокоенность ЦБ вполне понятна: из-за таких проектов у банков в ипотечных портфелях существенно увеличивается объем переоцененных залогов в связи с надбавкой к стоимости жилья со стороны застройщиков, говорит эксперт ипотечного рынка Сергей Мазурик.

«Риск формирования на рынке недвижимости ипотечного пузыря присутствует. Если у заемщика будет дефолт, то после реализации такой квартиры банку может не хватить денежных средств, чтобы компенсировать убытки по невыплаченному кредиту»,— говорит он. Кроме того, такие проекты реализуются на первичном рынке, а стоимость квадратного метра в настоящее время на нем выше, чем на вторичном, что влияет на повышенную стоимость всех квартир на рынке недвижимости, отмечает эксперт.

Между тем ипотечные программы под 0,01% дезориентируют покупателей и заставляют девелоперов раскручивать рекламный маховик подобных акций, говорит собеседник “Ъ” в одной компании-застройщике. «Клиент искренне не понимает, почему у одного застройщика такая “выгодная бесплатная ипотека”, а у другого — проект интереснее, но ипотека “дорогая”»,— говорит он. В итоге девелоперы вынуждены вслед за крупными игроками рынка «рисовать в рекламе 0% для привлечения клиентов», заявляет он.

Юристы указывают на возможность административного наказания. В таких случаях речь идет о введении в заблуждение потребителей финансовых услуг, отмечает банковский юрист Нина Семина. Покупателя информируют не обо всех расходах и затратах, которые он понесет, при этом он видит процентную ставку, которая, очевидно, ниже, чем средняя рыночная, но в результате получает недвижимость по завышенным ценам. В то время как клиент мог приобрести жилье по более высокой ставке, но меньшей стоимости, и в совокупности затраты могли бы быть ниже. По словам юриста, введение потребителя в заблуждение может привлечь не только внимание ЦБ, но и ФАС. В данном случае такой мисселинг может расцениваться как ненадлежащая реклама, уточняет она. Одной из мер наказания могут быть штрафы, однако у регулятора есть широкий арсенал воздействия на участников рынка. Так, например, считает она, ЦБ может предписать банкам указывать клиентам перед подписанием договора полную стоимость ипотечного кредита с учетом полной стоимости недвижимости. В сравнении со средними расценками это заставит клиента задуматься, идти ли на такую низкую процентную ставку. Если обязать банки раскрывать эту информацию клиентам, возможно, прибегать к административному воздействию не понадобится, допускает госпожа Семина.

По словам юриста, введение потребителя в заблуждение может привлечь не только внимание ЦБ, но и ФАС. В данном случае такой мисселинг может расцениваться как ненадлежащая реклама, уточняет она. Одной из мер наказания могут быть штрафы, однако у регулятора есть широкий арсенал воздействия на участников рынка. Так, например, считает она, ЦБ может предписать банкам указывать клиентам перед подписанием договора полную стоимость ипотечного кредита с учетом полной стоимости недвижимости. В сравнении со средними расценками это заставит клиента задуматься, идти ли на такую низкую процентную ставку. Если обязать банки раскрывать эту информацию клиентам, возможно, прибегать к административному воздействию не понадобится, допускает госпожа Семина.

Источник: Коммерсантъ

Разместил: Редактор

Автор: Ольга Шерункова, Дарья Андрианова

Казначейство США объявляет о беспрецедентных и масштабных санкциях против России, налагающих быстрые и серьезные экономические издержки

Соединенные Штаты действуют в тандеме с партнерами и союзниками, чтобы максимизировать последствия для России и в знак единства против вторжения в суверенное государство

Десять крупнейших российских финансовых учреждений теперь находятся под ограничениями США; США готовы наложить дополнительные крупные расходы

ВАШИНГТОН – Соединенные Штаты предприняли важные и беспрецедентные действия в ответ на дальнейшее вторжение России в Украину, наложив серьезные экономические издержки, которые будут иметь как немедленные, так и долгосрочные последствия для российской экономики и финансовая система. Управление по контролю за иностранными активами Министерства финансов США (OFAC) сегодня ввело широкие экономические меры в партнерстве с союзниками и партнерами, направленные против основной инфраструктуры российской финансовой системы, включая все крупнейшие российские финансовые институты и возможности государственных и частных компаний для привлечения капитала — и еще больше отстраняет Россию от мировой финансовой системы. Действия также нацелены на почти 80 процентов всех банковских активов в России и окажут глубокое и долгосрочное влияние на российскую экономику и финансовую систему.

Управление по контролю за иностранными активами Министерства финансов США (OFAC) сегодня ввело широкие экономические меры в партнерстве с союзниками и партнерами, направленные против основной инфраструктуры российской финансовой системы, включая все крупнейшие российские финансовые институты и возможности государственных и частных компаний для привлечения капитала — и еще больше отстраняет Россию от мировой финансовой системы. Действия также нацелены на почти 80 процентов всех банковских активов в России и окажут глубокое и долгосрочное влияние на российскую экономику и финансовую систему.

Основываясь на первоначальном объявлении президента Байдена о санкциях на этой неделе, сегодня Министерство финансов принимает меры против ведущих финансовых учреждений России, в том числе налагает санкции на два крупнейших банка России и почти 90 дочерних финансовых учреждений по всему миру. Казначейство также налагает санкции на дополнительные российские элиты и членов их семей и вводит дополнительные новые запреты, связанные с новыми долгами и капиталом крупных российских государственных предприятий и крупных частных финансовых учреждений. Это существенно поставит под угрозу способность России привлекать капитал, необходимый для ее актов агрессии. Эти действия специально разработаны для того, чтобы наложить немедленные издержки, а также нарушить и ухудшить будущую экономическую деятельность, изолировать Россию от международных финансов и торговли, а также подорвать будущую способность Кремля проецировать силу.

Это существенно поставит под угрозу способность России привлекать капитал, необходимый для ее актов агрессии. Эти действия специально разработаны для того, чтобы наложить немедленные издержки, а также нарушить и ухудшить будущую экономическую деятельность, изолировать Россию от международных финансов и торговли, а также подорвать будущую способность Кремля проецировать силу.

«Министерство финансов предпринимает серьезные и беспрецедентные действия, чтобы навлечь на Кремль быстрые и серьезные последствия и значительно ослабить его способность использовать российскую экономику и финансовую систему для продолжения своей злонамеренной деятельности», — заявила министр финансов Джанет Л. Йеллен. «Наши действия, предпринятые в координации с партнерами и союзниками, ослабят способность России проецировать силу и будут угрожать миру и стабильности в Европе. Мы едины в наших усилиях привлечь Россию к ответственности за ее дальнейшее вторжение в Украину, смягчив при этом последствия для американцев и наших партнеров. В случае необходимости мы готовы возложить на Россию дополнительные расходы в ответ на ее вопиющие действия».

В случае необходимости мы готовы возложить на Россию дополнительные расходы в ответ на ее вопиющие действия».

В крупном российском секторе финансовых услуг преобладают государственные субъекты, которые полагаются на финансовую систему США для ведения своей коммерческой деятельности как в России, так и за рубежом. Санкции, которые Соединенные Штаты вводят сегодня, отрезают основные части российской финансовой системы и экономики от доступа к этой важной финансовой инфраструктуре и доллару США в более широком смысле.

Соединенные Штаты провели тесные консультации с партнерами, чтобы скорректировать экономические издержки этих действий таким образом, чтобы они оказали наибольшее влияние на Правительство Российской Федерации (Правительство Российской Федерации) и ее экономику, одновременно смягчив последствия для Америки и ее союзников. Постоянная финансовая дипломатия министерства финансов в течение нескольких месяцев, почти ежедневно проводимая с партнерами и союзниками и на всех уровнях, укрепила единство цели, решимости и технической координации для реализации широкого спектра действенных мер, которые будут ощущаться глубоко в России.

Сегодняшние действия были предприняты в соответствии с Исполнительным указом (E.O.) 14024, который санкционирует санкции против России за ее вредоносную иностранную деятельность, включая нарушение основных принципов международного права, таких как уважение территориальной целостности суверенных государств.

ОСНОВНЫЕ ЭКОНОМИЧЕСКИЕ ДЕЙСТВИЯ

Нацеливание на два крупнейших финансовых учреждения России

Казначейство принимает беспрецедентные меры против двух крупнейших финансовых учреждений России, Публичное акционерное общество «Сбербанк России» (Сбербанк) и Банк ВТБ Публичное акционерное общество (Банк ВТБ), коренным образом изменяющие их основные возможности для работы. Ежедневно российские финансовые институты осуществляют операции с иностранной валютой на сумму около 46 миллиардов долларов по всему миру, 80 процентов которых осуществляются в долларах США. Подавляющее большинство этих транзакций теперь будет сорвано. Отключив два крупнейших российских банка, которые в совокупности составляют более половины всей банковской системы России по стоимости активов, от обработки платежей через финансовую систему США. Российские финансовые учреждения, на которые распространяются сегодняшние действия, больше не могут пользоваться преимуществами замечательного охвата, эффективности и безопасности финансовой системы США.

Отключив два крупнейших российских банка, которые в совокупности составляют более половины всей банковской системы России по стоимости активов, от обработки платежей через финансовую систему США. Российские финансовые учреждения, на которые распространяются сегодняшние действия, больше не могут пользоваться преимуществами замечательного охвата, эффективности и безопасности финансовой системы США.

Санкции за корреспондентские и сквозные счета в отношении Сбербанка

Сегодня Казначейство налагает санкции на корреспондентские и сквозные счета в отношении Сбербанка. Сбербанк имеет уникальное значение для российской экономики, поскольку ему принадлежит около трети всех банковских активов в России. Сбербанк является крупнейшим финансовым учреждением в России, контрольный пакет акций которого принадлежит правительству России. Ему принадлежит наибольшая доля рынка сберегательных вкладов в стране, он является основным кредитором российской экономики и считается Правительством России системообразующим финансовым институтом. В течение 30 дней OFAC требует от всех финансовых учреждений США закрыть все корреспондентские или сквозные счета Сбербанка и отклонить любые будущие операции с участием Сбербанка или его дочерних иностранных финансовых организаций. Платежи, которые Сбербанк пытается обработать в долларах США для своих клиентов, начиная от технологий и заканчивая транспортом, будут сорваны и отклонены, как только платеж попадет в финансовое учреждение США.

В течение 30 дней OFAC требует от всех финансовых учреждений США закрыть все корреспондентские или сквозные счета Сбербанка и отклонить любые будущие операции с участием Сбербанка или его дочерних иностранных финансовых организаций. Платежи, которые Сбербанк пытается обработать в долларах США для своих клиентов, начиная от технологий и заканчивая транспортом, будут сорваны и отклонены, как только платеж попадет в финансовое учреждение США.

Для введения санкций в отношении Сбербанка OFAC издало Директиву 2 под Э.О. 14024, «Запреты, связанные с корреспондентскими или сквозными счетами и обработкой транзакций с участием определенных иностранных финансовых учреждений» («Директива CAPTA, касающаяся России»). Настоящая директива запрещает финансовым учреждениям США: (i) открывать или вести корреспондентский счет или расчетный счет для или от имени любого лица, которое, как определено, подпадает под действие запретов директивы CAPTA, связанной с Россией, или их собственность или интересы в собственности; и (ii) обработка транзакций с участием любых таких лиц, которые, как определено, подпадают под действие Директивы CAPTA, связанной с Россией, или их собственность или доли в собственности. Соответственно, финансовые учреждения США должны отклонять такие транзакции, если они не освобождены или не разрешены OFAC.

Соответственно, финансовые учреждения США должны отклонять такие транзакции, если они не освобождены или не разрешены OFAC.

В соответствии с Директивой 2 согласно E.O. 14024, Сбербанк и 25 дочерних иностранных финансовых учреждений Сбербанка, которые на 50 или более процентов принадлежат прямо или косвенно Сбербанку, были указаны в Приложении 1 к Директиве CAPTA, касающейся России. Эти дочерние компании включают банки, трасты, страховые компании и другие финансовые компании, расположенные в России и шести других странах.

Сбербанк и другие аффилированные лица, на которые распространяется действие Директивы CAPTA, относящейся к России, были добавлены в Список OFAC иностранных финансовых организаций, на которые распространяются санкции в отношении корреспондентских счетов или платежей через счета (Список CAPTA), справочный инструмент, который обеспечивает фактическое уведомление действий OFAC в отношении иностранных финансовых учреждений, для которых открытие или ведение корреспондентского счета или расчетного счета в Соединенных Штатах запрещено или подчиняется одному или нескольким строгим условиям. На все иностранные финансовые учреждения, на 50 или более процентов прямо или косвенно принадлежащие Сбербанку, распространяются запреты директивы CAPTA, связанной с Россией, даже если они не указаны в списке OFAC CAPTA.

На все иностранные финансовые учреждения, на 50 или более процентов прямо или косвенно принадлежащие Сбербанку, распространяются запреты директивы CAPTA, связанной с Россией, даже если они не указаны в списке OFAC CAPTA.

Запреты директивы CAPTA в отношении России вступают в силу с 00:01 по восточному летнему времени 26 марта 2022 года. Соответственно, к 00:01 по восточному летнему времени 26 марта 2022 года финансовые учреждения США должны быть закрыты. любой корреспондентский или сквозной счет, открытый для Сбербанка, все другие организации, перечисленные в Приложении 1 к Директиве CAPTA, касающейся России, и все иностранные финансовые учреждения, на 50 или более процентов принадлежащие вышеперечисленным. Кроме того, после 00:01 по восточному летнему времени 26 марта 2022 года финансовые учреждения США не могут обрабатывать транзакции с участием этих учреждений и должны отклонять такие транзакции, если только они не освобождены или не разрешены OFAC.

Полная блокировка ВТБ

OFAC наложила полную блокировку на Банк ВТБ, второе по величине финансовое учреждение России, которому принадлежит почти 20 процентов банковских активов в России. Контрольный пакет акций банка ВТБ принадлежит правительству России, которое считает его системообразующим финансовым учреждением. Это перережет важнейшую артерию российской финансовой системы. После введения этих санкций активы, хранящиеся в финансовых учреждениях США, будут мгновенно заморожены и недоступны для Кремля. Это одно из крупнейших финансовых учреждений, которое Казначейство когда-либо блокировало, и посылает безошибочный сигнал о том, что Соединенные Штаты выполняют свое обещание нанести серьезный экономический ущерб.

Контрольный пакет акций банка ВТБ принадлежит правительству России, которое считает его системообразующим финансовым учреждением. Это перережет важнейшую артерию российской финансовой системы. После введения этих санкций активы, хранящиеся в финансовых учреждениях США, будут мгновенно заморожены и недоступны для Кремля. Это одно из крупнейших финансовых учреждений, которое Казначейство когда-либо блокировало, и посылает безошибочный сигнал о том, что Соединенные Штаты выполняют свое обещание нанести серьезный экономический ущерб.

Банк ВТБ определен в соответствии с Э.О. 14024 за владение или контроль, или за то, что действовали или намеревались действовать в интересах или от имени, прямо или косвенно, Правительства Российской Федерации, а также за деятельность или деятельность в секторе финансовых услуг экономики Российской Федерации. Кроме того, в соответствии с Э.О. 14024 за то, что прямо или косвенно принадлежит или контролируется банком ВТБ. Эти дочерние компании включают банки, холдинговые компании и другие финансовые компании, расположенные в России и восьми других странах. Все организации, на 50 и более процентов прямо или косвенно принадлежащие банку ВТБ, подлежат блокировке, даже если они не идентифицированы OFAC.

Все организации, на 50 и более процентов прямо или косвенно принадлежащие банку ВТБ, подлежат блокировке, даже если они не идентифицированы OFAC.

Блокирование других крупных российских финансовых учреждений

OFAC также наложило блокирующие санкции на еще три крупных российских финансовых учреждения: «Открытие», «Новиком» и «Совком». Эти три финансовых учреждения играют важную роль в российской экономике, владея совокупными активами на сумму 80 миллиардов долларов. Эти обозначения еще больше ограничивают российский сектор финансовых услуг и значительно ограничивают возможности других важнейших секторов российской экономики по доступу к мировым рынкам, привлечению инвестиций и использованию доллара США.

Публичное акционерное общество «Банк Финансовая Корпорация Открытие » («Открытие») признано Правительством Российской Федерации системообразующим государственным кредитным учреждением России и седьмым по величине финансовым учреждением России. Открытие было обозначено в соответствии с Е.О. 14024 за владение или контроль, или за то, что действовали или намеревались действовать в интересах или от имени, прямо или косвенно, Правительства Российской Федерации, а также за деятельность или деятельность в секторе финансовых услуг экономики Российской Федерации.

Открытие было обозначено в соответствии с Е.О. 14024 за владение или контроль, или за то, что действовали или намеревались действовать в интересах или от имени, прямо или косвенно, Правительства Российской Федерации, а также за деятельность или деятельность в секторе финансовых услуг экономики Российской Федерации.

Кроме того, сегодня в соответствии с Э.О. 14024 за то, что оно принадлежало или контролировалось, или действовало или намеревалось действовать в интересах или от имени, прямо или косвенно, Открытие. В число 12 дочерних компаний «Открытия», включенных в список сегодня, входят страховая компания, банк и другие финансовые компании в России и на Кипре. Все организации, на 50 и более процентов прямо или косвенно принадлежащие «Открытию», подлежат блокировке в соответствии с E.O. 14024, даже если они не идентифицированы OFAC.

Открытое акционерное общество «Совкомбанк» (Совкомбанк) является третьим по величине частным финансовым институтом в России по размеру активов и девятым по величине банком в России. Правительство РФ определяет его как системообразующее российское финансовое учреждение. Совкомбанк был включен в список в соответствии с Э.О. 14024 за деятельность или деятельность в сфере финансовых услуг экономики Российской Федерации.

Правительство РФ определяет его как системообразующее российское финансовое учреждение. Совкомбанк был включен в список в соответствии с Э.О. 14024 за деятельность или деятельность в сфере финансовых услуг экономики Российской Федерации.

Кроме того, сегодня в соответствии с Э.О. 14024 за владение или контроль, или за то, что действовали или намеревались действовать в интересах или от имени, прямо или косвенно, Совкомбанка. В число 22 дочерних компаний Совкомбанка, включенных в список сегодня, входят различные финансовые компании в России и на Кипре. Все организации, на 50 и более процентов прямо или косвенно принадлежащие Совкомбанку, подлежат блокировке в соответствии с E.O. 14024, даже если они не идентифицированы OFAC.

Акционерно-коммерческий банк Новикомбанк (Новикомбанк) является государственным и входит в число 50 крупнейших финансовых учреждений России. Новикомбанк в основном работает в российском оборонном секторе и служит основным финансовым институтом для российской оборонной компании Ростех, которая полностью владеет банком. Новикомбанк внесен в список в соответствии с Э.О. 14024 за деятельность или деятельность в сфере финансовых услуг экономики Российской Федерации. До сегодняшних действий Новикомбанк подвергался определенным ограничениям, связанным с задолженностью, в соответствии с Директивой 3 E.O. 13662, но теперь заблокирован. На материнскую компанию Новикомбанка, Ростех, по-прежнему распространяются определенные ограничения, связанные с долгами, в соответствии с Директивой 3 под Е.О. 13662.

Новикомбанк внесен в список в соответствии с Э.О. 14024 за деятельность или деятельность в сфере финансовых услуг экономики Российской Федерации. До сегодняшних действий Новикомбанк подвергался определенным ограничениям, связанным с задолженностью, в соответствии с Директивой 3 E.O. 13662, но теперь заблокирован. На материнскую компанию Новикомбанка, Ростех, по-прежнему распространяются определенные ограничения, связанные с долгами, в соответствии с Директивой 3 под Е.О. 13662.

Запреты на долги и акции в отношении крупных государственных и частных компаний

Стремясь ограничить способность России финансировать свое вторжение в Украину или другие приоритеты президента Путина, OFAC расширило связанные с Россией ограничения на долги и акции до дополнительные ключевые аспекты российской экономики. Для реализации этого действия OFAC издало Директиву 3 в соответствии с E.O. 14024, «Запреты, связанные с новым долгом и капиталом некоторых организаций, связанных с Россией» («Директива о компаниях, связанных с Россией»), чтобы запретить операции и сделки американских лиц или на территории Соединенных Штатов с новыми долговыми обязательствами со сроком погашения более 14 дней и новый капитал российских государственных предприятий, организаций, работающих в секторе финансовых услуг экономики Российской Федерации, и других организаций, на которые распространяются запреты настоящей директивы.

В число этих 13 крупных фирм, перечисленных в Приложении 1 к Директиве о субъектах, имеющих отношение к России, входят компании, имеющие решающее значение для российской экономики, и шесть крупнейших российских финансовых учреждений. Теперь им строго запрещено привлекать деньги через рынок США — ключевой источник капитала и получения доходов, что ограничивает возможности Кремля привлекать деньги для своей злонамеренной деятельности — , в том числе для поддержки дальнейшего вторжения в Украину.

Сегодняшние действия в соответствии с Директивой о компаниях, связанных с Россией, еще больше расширяют количество российских организаций, на которые распространяются запреты, связанные с новыми долговыми обязательствами и капиталом. Сюда входят 13 организаций с непогашенными долговыми обязательствами, шесть из которых также подлежат определенным долгам или дополнительным ограничениям в соответствии с директивами E.O. 13662.

В соответствии с Э.О. 14024 OFAC установило, что следующие 11 российских организаций находятся в собственности или под контролем Правительства Российской Федерации, либо действовали или намеревались действовать в интересах или от имени, прямо или косвенно, Правительства Российской Федерации:

- Сбербанк — крупнейшее финансовое учреждение России.

Сегодня Сбербанк также был определен как подпадающий под действие Директивы CAPTA, связанной с Россией.

Сегодня Сбербанк также был определен как подпадающий под действие Директивы CAPTA, связанной с Россией. - Газпромбанк Акционерное общество — третья по величине финансовая организация России, тесно связанная с энергетическим сектором.

- Открытое акционерное общество «Россельхозбанк» — пятое по величине финансовое учреждение России, тесно связанное с аграрным сектором.

- Публичное акционерное общество «Газпром » — крупнейшая в мире газовая компания.

- Публичное акционерное общество «Газпром нефть» — одна из крупнейших российских нефтедобывающих и перерабатывающих компаний.

- Публичное акционерное общество «Транснефть» («Транснефть») управляет российской сетью нефтепроводов.

- Публичное акционерное общество Ростелеком — крупнейшая телекоммуникационная компания России.

- Публичное акционерное общество РусГидро — гидроэнергетическая компания, одна из крупнейших энергетических компаний России.

- Публичное акционерное общество АЛРОСА — крупнейшая в мире алмазодобывающая компания, на долю которой приходится 90 процентов мощностей по добыче алмазов в России, что составляет 28 процентов в мире.

- Акционерное общество «Совкомфлот» — крупнейшая в России морская и грузовая судоходная компания.

- Открытое акционерное общество Российские железные дороги — одна из крупнейших мировых железнодорожных компаний.

В соответствии с Э.О. 14024 OFAC выявила следующие три российских юридических лица, работающих или действовавших в секторе финансовых услуг в экономике Российской Федерации:

- Акционерное общество «Альфа-Банк» — крупнейшее частное финансовое учреждение России и четвертое по величине финансовое учреждение России в целом.

- Московский кредитный банк Публичное акционерное общество — крупнейший в России негосударственный публичный банк и шестое по величине финансовое учреждение в России.

- Сбербанк , который описан выше.

Генеральные лицензии

Чтобы гарантировать, что эти санкции и запреты воздействуют на намеченные цели и свести к минимуму непреднамеренные последствия для третьих лиц, OFAC также выдало несколько общих лицензий в связи с этими действиями. В частности, платежи за энергию идут от производства к потреблению. Пакет санкций и лицензий был разработан с учетом проблем, которые высокие цены на энергоносители создают для рядовых граждан, и не мешает банкам обрабатывать платежи за них.

В частности, OFAC выдало восемь генеральных лицензий, разрешающих определенные операции, связанные с:

- международными организациями и субъектами;

- сельскохозяйственных и медицинских товаров и пандемия COVID-19;

- пролетов и аварийных посадок;

- энергия;

- операции с определенными долговыми обязательствами или акциями;

- производных контрактов;

- сворачивание операций с участием определенных заблокированных лиц; и

- отказ от транзакций с участием определенных заблокированных лиц.

Чтобы предоставить дополнительные рекомендации по этим разрешениям и сегодняшним действиям, OFAC также выпустило подробные общедоступные инструкции в форме часто задаваемых вопросов (FAQ).

НОВЫЕ ДЕЙСТВИЯ, НАПРАВЛЕННЫЕ НА РОССИЙСКИЕ ЭЛИТЫ

Семьи, близкие к Путину

Элиты, близкие к Путину, продолжают использовать свою близость к президенту России, чтобы грабить российское государство, обогащаться и возводить членов своей семьи в ряды высшие посты власти в стране за счет русского народа. Попавшие под санкции олигархи и могущественная российская элита использовали членов семьи для перемещения активов и сокрытия своего огромного богатства. Следующие обозначения нацелены на влиятельных россиян в ближайшем окружении Путина и на руководящих должностях в элите российского государства. Считается, что многие из этих людей участвуют в клептократии российского режима или извлекают из нее выгоду вместе с членами своих семей. Многие занимают руководящие должности в компаниях, назначенных или идентифицированных сегодня.

Многие занимают руководящие должности в компаниях, назначенных или идентифицированных сегодня.

Сергей Сергеевич Иванов, сын Сергея Борисовича Иванова

Сергей Борисович Иванов (Сергей Борисович Иванов) — специальный представитель Президента РФ по вопросам природоохранной деятельности, экологии и транспорта. Сообщается, что Сергей Б. Иванов является одним из ближайших соратников Путина и ранее занимал должности руководителя аппарата президента, вице-премьера и министра обороны России. Он также является постоянным членом Совета Безопасности Российской Федерации. Сергей Б. Иванов ранее был назначен в марте 2014 г. как должностное лицо Правительства РФ. Сын Сергея Иванова, Сергей Сергеевич Иванов (Сергей С. Иванов), в настоящее время является генеральным директором российской государственной алмазодобывающей компании «Алроса» и членом совета директоров Газпромбанка.

OFAC изменило статус Сергея Б. Иванова и назначило его сына Сергея С. Иванова в соответствии с E.O. 14024 за то, что они были или были руководителями, должностными лицами, старшими должностными лицами или членами совета директоров правительства России. Сергей С. Иванов также был назначен в соответствии с Э.О. 14024 за то, что она является супругой или совершеннолетним ребенком Сергея Б. Иванова, лица, чье имущество или имущественные интересы заблокированы за то, что он был или был руководителем, должностным лицом, старшим должностным лицом или членом совета директоров Правительства РФ.

Иванова в соответствии с E.O. 14024 за то, что они были или были руководителями, должностными лицами, старшими должностными лицами или членами совета директоров правительства России. Сергей С. Иванов также был назначен в соответствии с Э.О. 14024 за то, что она является супругой или совершеннолетним ребенком Сергея Б. Иванова, лица, чье имущество или имущественные интересы заблокированы за то, что он был или был руководителем, должностным лицом, старшим должностным лицом или членом совета директоров Правительства РФ.

Андрей Патрушев, сын Николая Платоновича Патрушева

Николай Платонович Патрушев (Николай Патрушев) является секретарем Совета Безопасности Российской Федерации и, как сообщается, является давним близким соратником Путина. Николай Патрушев ранее был назначен в апреле 2018 года как должностное лицо Правительства РФ. Сын Патрушева, Андрей Патрушев, занимал руководящие должности в «Газпром нефти» и работает в энергетическом секторе России.

OFAC изменило статус Николая Патрушева и назначило его сына Андрея Патрушева в соответствии с E.O. 14024 за то, что они были или были руководителями, должностными лицами, старшими должностными лицами или членами совета директоров правительства России. Андрей Патрушев также был назначен в соответствии с Э.О. 14024 за то, что она является супругой или совершеннолетним ребенком Николая Патрушева, лица, чье имущество или имущественные интересы заблокированы за то, что он был или был руководителем, должностным лицом, высшим должностным лицом или членом совета директоров Правительства РФ.

Сечин Иван Игоревич, сын Сечина Игоря Ивановича

Сечин Игорь Иванович (Игорь Сечин) — Генеральный директор, Председатель Правления, заместитель Председателя Совета директоров ПАО «НК «Роснефть», одна из крупнейших в мире публичных нефтяных компаний. Игорь Сечин ранее был заместителем премьер-министра Российской Федерации с 2008 по 2012 год и, как сообщается, является близким союзником Путина. Игорь Сечин был ранее назначен в апреле 2014 года в соответствии с Э.О. 13661 за то, что он был должностным лицом Правительства РФ. Сын Игоря Сечина, Иван Игоревич Сечин (Иван Сечин), как сообщается, является заместителем начальника отдела в «Роснефти».

Игорь Сечин был ранее назначен в апреле 2014 года в соответствии с Э.О. 13661 за то, что он был должностным лицом Правительства РФ. Сын Игоря Сечина, Иван Игоревич Сечин (Иван Сечин), как сообщается, является заместителем начальника отдела в «Роснефти».

OFAC переназначило Игоря Сечина в соответствии с Э.О. 14024 за то, что он был или был руководителем, должностным лицом, старшим должностным лицом или членом совета директоров правительства России. Иван Сечин был назначен в соответствии с Э.О. 14024 за то, что она является супругой или совершеннолетним ребенком Игоря Сечина, лица, чье имущество или имущественные интересы заблокированы за то, что он был или был руководителем, должностным лицом, высшим должностным лицом или членом совета директоров Правительства РФ.

Элита финансового сектора

Высшее руководство государственных банков, как и связанная с Кремлем элита, пользуются своей близостью к российской вертикали власти, чтобы продвигать интересы российского государства, поддерживая при этом экстравагантный уровень жизни.

Ведяхин Александр Александрович (Ведяхин) — Первый заместитель Председателя Правления Сбербанка. OFAC внесло Ведяхина в список в соответствии с постановлением Е.О. 14024 за то, что он был или был руководителем, должностным лицом, старшим должностным лицом или членом совета директоров правительства России.

Андрей Сергеевич Пучков (Пучков) и Юрий Алексеевич Соловьев (Соловьев) — два высокопоставленных руководителя банка ВТБ, которые тесно сотрудничают с главой банка ВТБ Андреем Костиным, которого OFAC внесло в список в апреле 2018 года в соответствии с Э.О. 13661. У Пучкова есть и другие деловые интересы помимо ВТБ, включая московские компании по недвижимости Общество с ограниченной ответственностью Атлант С и Общество с ограниченной ответственностью Инспира Инвест А .

Соловьева жена, Галина Олеговна Улютина (Улютина), ранее фигурировала в схеме с золотым паспортом.

OFAC назначило Пучкова и Соловьева в соответствии с Э.О. 14024 за то, что они были или были руководителями, должностными лицами, старшими должностными лицами или членами совета директоров правительства России.

Общество с ограниченной ответственностью «Атлант С» и Общество с ограниченной ответственностью «Инспира Инвест А» определены в соответствии с Э.О. 14024 за то, что он принадлежал Пучкову или находился под его контролем, или действовал или имел намерение действовать в интересах или от имени, прямо или косвенно, Пучкова.

Улютина обозначена в соответствии с Е.О. № 14024 за то, что является супругой или совершеннолетним ребенком Соловьева, лица, имущество и имущественные интересы которого заблокированы в соответствии с Е.О. 14024.

Для получения информации о лицах и организациях, на которых сегодня наложены санкции, нажмите здесь.

Нажмите здесь, чтобы узнать об одновременном назначении Министерством финансов критически важных белорусских государственных банков, оборонных фирм и лиц, связанных с режимом.

Чтобы просмотреть информационный бюллетень Белого дома о сегодняшних действиях администрации Байдена, нажмите здесь.

###

Дочерние компании российских финансовых организаций Санкции введены 24 февраля 2022 г. В соответствии с Э.О. 14024

Следующие дочерние компании Сбербанка подпадают под действие директивы CAPTA, относящейся к России:

- Дочерний банк Акционерное общество «Сбербанк России» — банк, расположенный в Казахстане.

- Открытое акционерное общество Сбербанк — банк, расположенный в Украине.

- Открытое акционерное общество БПС-Сбербанк — банк, расположенный в Беларуси.

- Акционерное общество «ИКС» — компания, занимающаяся операциями с недвижимостью, ценными бумагами, управлением фондами, депозитарно-кредитным посредничеством, а также другой вспомогательной деятельностью по отношению к финансовому посредничеству, расположенная в России.

- Открытое акционерное общество «Сбербанк Лизинг» — банк, расположенный в России.

- Общество с ограниченной ответственностью «Сбербанк Капитал» является взаимным и пенсионным фондом или трастом, расположенным в России.

- Акционерное общество Автоматизированная Торговая Система Сбербанка — продавец финансовых ценных бумаг на электронных торговых площадках, расположенных в России.

- Общество с ограниченной ответственностью «Перспективные инвестиции» — финансовая компания, расположенная в России.

- Общество с ограниченной ответственностью Сбербанк Финансовая компания — финансовая компания, расположенная в России.

- Общество с ограниченной ответственностью Сбербанк Инвестиции — финансовая компания, расположенная в России.

- Sberbank Europe AG — банк, расположенный в Австрии.

- Страховая компания Сбербанк Страхование жизни Общество с ограниченной ответственностью — страховая компания, расположенная в России.

- SB Securities SA — взаимный и пенсионный фонд или траст, расположенный в Люксембурге.

- Акционерное общество Частный пенсионный фонд Сбербанка — паевой и пенсионный фонд или траст, расположенный в России.

- Общество с ограниченной ответственностью «Сбербанк Страховой Брокер» — финансово-страховая компания, расположенная в России.

- Страховая компания Сбербанк Страхование Общество с ограниченной ответственностью — страховая компания, расположенная в России.

- Общество с ограниченной ответственностью Sberbank CIB Holding — финансовая компания, расположенная в России.

- Общество с ограниченной ответственностью Сбербанк Факторинг является финансовой компанией, расположенной в России

- Открытое акционерное общество «Расчетные решения» — банк, расположенный в России.

- Микрокредитная компания «Выдающиеся кредиты» Общество с ограниченной ответственностью — финансово-страховая компания в России.

- Общество с ограниченной ответственностью «Технологии кредитования» — компания, осуществляющая финансовую деятельность через Интернет, расположенная в России.

- Arimero Holding Limited — финансовая, страховая и холдинговая компания, расположенная на Кипре.

- Общество с ограниченной ответственностью «Сетелем Банк» — банк, расположенный в России.

- Общество с ограниченной ответственностью Yoomoney — банк, расположенный в России.

- Общество с ограниченной ответственностью Market Fund Administration является взаимным и пенсионным фондом или трастом, расположенным в России.

Заблокировано имущество и доли в имуществе следующих дочерних организаций Банка ВТБ:

- Акционерное общество «БМ Банк» — банк, расположенный в России.

- Холдинг ВТБ Капитал Закрытое акционерное общество — холдинговая компания, расположенная в России.

- НПФ ВТБ Пенсионный фонд Акционерное общество — негосударственная пенсионная компания, расположенная в России.

- ВТБ Факторинг Лимитед — финансовая и факторинговая компания, расположенная в России.

- Банк ВТБ Казахстан Акционерное общество — банк, расположенный в Казахстане.

- Банк ВТБ Армения Закрытое Акционерное Общество — банк, расположенный в Армении.

- Банк ВТБ Азербайджан Открытое Акционерное Общество — банк, расположенный в Азербайджане.

- Банк ВТБ Беларусь Закрытое акционерное общество — банк, расположенный в Беларуси.

- Банк ВТБ Грузия Акционерное общество — банк, расположенный в Грузии.

- Banco VTB Africa SA — банк, расположенный в Анголе.

- ВТБ Специализированный депозитарий Закрытое акционерное общество — посредническая и финансовая компания, расположенная в России.

- ВТБ Пенсионный Администратор Лимитед — холдинговая компания, расположенная в России.

- Общество с ограниченной ответственностью ВТБ ДЦ — консалтинговая компания в области финансов и управления, расположенная в России.

- ВТБ Регистратор Закрытое акционерное общество — финансовая компания, расположенная в России.

- Общество с ограниченной ответственностью «Бизнес Финанс» — компания, предоставляющая услуги по ценным бумагам и финансовому лизингу, расположенная в России.

- Западно-Сибирский коммерческий банк Публичное акционерное общество — банк, расположенный в России.

- Акционерное общество Саровбизнесбанк — банк, расположенный в России.

- Вьетнамско-российский совместный банк — банк, расположенный во Вьетнаме.

- ВТБ Банк Европа SE — банк, расположенный в Германии.

- Общество С Ограниченной Ответственностью ВТБ Форекс — финансовая компания, расположенная в России.

Имущество и доли в имуществе следующих дочерних обществ Открытие:

- Публичное акционерное общество «Страховая компания «Росгосстрах» — страховая компания, расположенная в России.

- Otkritie Ltd Group — финансовая компания, расположенная на Кипре.

- ООО «Навигатор Эссет Менеджмент» — финансовая компания, расположенная в России.

- ООО «Открытие Эссет Менеджмент» — финансовая компания, расположенная в России.

- Открытие Брокерская группа — финансовая компания, расположенная в России.

- ООО Таможенная Карта — финансовая компания, расположенная в России.

- ООО «Открытие Факторинг » — финансовая компания, расположенная в России.

- ООО «РГС Холдинг» — финансовая компания, расположенная в России.

- ООО «Открытие Капитал » — финансовая компания, расположенная в России.

- Otkritie Capital Cyprus Limited — финансовая компания, расположенная на Кипре.

- НПФ Открытие Группа — негосударственный пенсионный фонд, расположенный в России.

- ПАО Росгосстрах Банк — банк, расположенный в России.

Заблокировано имущество и доли в имуществе следующих дочерних компаний Совкомбанка:

- Акционерное общество Fintender — финансово-технологическая компания, расположенная в России.

- Банк Национальная факторинговая компания Акционерное общество является финансовым учреждением, расположенным в России.

- Общество с ограниченной ответственностью «Совкомбанк Факторинг» — финансовая компания, расположенная в России.

- BEST2PAY Limited — финансовая компания, расположенная в России.

- Общество с ограниченной ответственностью GMCS Management — компания по управлению финансами, расположенная в России.

- Общество с ограниченной ответственностью «Септем Капитал» — инвестиционная компания, расположенная в России.

- Акционерное Общество Совкомбанк Лайф — страховая компания, расположенная в России.

- Общество с ограниченной ответственностью Озон Банк — финансовое учреждение, расположенное в России.

- Общество с ограниченной ответственностью «Мобильные Платежи» — финансово-технологическая компания, расположенная в России.

- Русконсалт — компания, расположенная в России.

- Общество с ограниченной ответственностью «Соллерс-Финанс» — финансовая компания, расположенная в России.

- Общество с ограниченной ответственностью «Совкомбанк Управление активами» — компания по управлению финансами, расположенная в России.

- Sovcombank Securities Limited — финансовая компания, расположенная на Кипре.

- Общество с ограниченной ответственностью «Совкомбанк Технологии» — финансово-технологическая компания, расположенная в России.

- Совком Факторинг — компания, расположенная в России.

- Совком Лизинг — лизинговая компания, расположенная в России.

- Общество с ограниченной ответственностью «Совкомкард» — финансовая компания, расположенная в России.

- Цифровые Технологии Будущего Общество с Ограниченной Ответственностью — финансово-технологическая компания, расположенная в России.

- Общество с ограниченной ответственностью USM — финансовая компания, расположенная в России.

- Акционерное Общество Совкомбанк Страхование — финансовая компания, расположенная в России.

- Публичное акционерное общество КБ Восточный — финансовая компания, расположенная в России.

- Акционерное Общество РТС-Холдинг — компания по управлению финансами, расположенная в России.

Совет управляющих Федеральной резервной системы – История дискуссий и сообщений по нормализации политики ФРС

- Домашний

- Денежно-кредитная политика

- Нормализация политики

Включите JavaScript, если он отключен в вашем браузере, или получите доступ к информации по ссылкам, указанным ниже.

Коммуникации FOMC, связанные с нормализацией политики

История дискуссий и сообщений о нормализации политики FOMCВопросы и ответыСвязанный анализ персонала

История обсуждений и сообщений ФРС по нормализации политики

В следующем материале представлен хронологический отчет о решениях, обсуждениях и сообщениях Федеральной резервной системы, связанных с нормализацией позиции денежно-кредитной политики, начиная с 2014 года.

Федеральный комитет по открытым рынкам (FOMC) изложила свой подход к нормализации денежно-кредитной политики в Принципах и планах нормализации политики, которые были опубликованы после заседания в сентябре 2014 года. FOMC указал, что нормализация политики будет состоять из двух основных компонентов: постепенное повышение целевого диапазона ставки по федеральным фондам до более нормального уровня и постепенное сокращение запасов ценных бумаг Федеральной резервной системы. Комитет дополнил эти принципы и планы на своем заседании FOMC в марте 2015 года, объявив более подробную информацию о подходе, который он будет использовать для повышения ставки по федеральным фондам и других краткосрочных процентных ставок. На своем заседании в декабре 2015 года FOMC решил, что экономические условия и экономические перспективы требуют первого шага к нормализации денежно-кредитной политики; соответственно, Комитет проголосовал за повышение целевого диапазона ставки по федеральным фондам впервые с декабря 2008 г. В заявлении по итогам заседания было объявлено об изменении политики; в сопроводительной записке о реализации содержатся оперативные подробности. Комитет продолжал постепенно повышать целевой диапазон ставки по федеральным фондам по мере укрепления экономики и изменения экономических перспектив. После заседания FOMC в июне 2017 года FOMC объявил дополнительные подробности о своем запланированном подходе к постепенному сокращению запасов ценных бумаг Федеральной резервной системы с течением времени. На своем заседании в сентябре 2017 г. FOMC согласился начать программу постепенного сокращения запасов ценных бумаг Федеральной резервной системы в октябре 2017 г.

В заявлении по итогам заседания было объявлено об изменении политики; в сопроводительной записке о реализации содержатся оперативные подробности. Комитет продолжал постепенно повышать целевой диапазон ставки по федеральным фондам по мере укрепления экономики и изменения экономических перспектив. После заседания FOMC в июне 2017 года FOMC объявил дополнительные подробности о своем запланированном подходе к постепенному сокращению запасов ценных бумаг Федеральной резервной системы с течением времени. На своем заседании в сентябре 2017 г. FOMC согласился начать программу постепенного сокращения запасов ценных бумаг Федеральной резервной системы в октябре 2017 г.

Принципы и планы нормализации политики

Весной и летом 2014 года Комитет по открытым рынкам обсуждал пути нормализации позиции денежно-кредитной политики и вложений Федеральной резервной системы в ценные бумаги. Обсуждения были частью разумного планирования и не предполагали, что нормализация обязательно начнется в ближайшее время. Комитет по-прежнему считает, что многие принципы нормализации, принятые им в июне 2011 года, остаются применимыми. Однако в свете изменений в портфеле Системного открытого рыночного счета (SOMA) с 2011 года и усовершенствований инструментов, которые будут доступны Комитету для реализации политики во время нормализации, Комитет пришел к выводу, что некоторые аспекты возможного процесса нормализации, вероятно, будут отличаться от указанные ранее. Комитет также согласился с целесообразностью предоставления дополнительной информации о своих планах нормализации. В сентябре 2014 г. все участники FOMC, кроме одного, договорились о следующих ключевых элементах подхода, который они намеревались внедрить, когда станет целесообразным начать нормализацию денежно-кредитной политики:

Комитет по-прежнему считает, что многие принципы нормализации, принятые им в июне 2011 года, остаются применимыми. Однако в свете изменений в портфеле Системного открытого рыночного счета (SOMA) с 2011 года и усовершенствований инструментов, которые будут доступны Комитету для реализации политики во время нормализации, Комитет пришел к выводу, что некоторые аспекты возможного процесса нормализации, вероятно, будут отличаться от указанные ранее. Комитет также согласился с целесообразностью предоставления дополнительной информации о своих планах нормализации. В сентябре 2014 г. все участники FOMC, кроме одного, договорились о следующих ключевых элементах подхода, который они намеревались внедрить, когда станет целесообразным начать нормализацию денежно-кредитной политики:

- Комитет определит сроки и темпы нормализации политики, то есть шаги по повышению ставки по федеральным фондам и другим краткосрочным процентным ставкам до более нормального уровня, а также по сокращению запасов ценных бумаг Федеральной резервной мандат на максимальную занятость и стабильность цен.

- Когда экономические условия и экономические перспективы требуют менее адаптивной денежно-кредитной политики, Комитет повысит целевой диапазон ставки по федеральным фондам.

- Во время нормализации Федеральная резервная система намеревается переместить ставку по федеральным фондам в целевой диапазон, установленный FOMC, прежде всего путем корректировки процентной ставки, которую она выплачивает на избыточные резервные остатки.

- Во время нормализации Федеральная резервная система намеревается использовать механизм соглашения обратного РЕПО овернайт и другие дополнительные инструменты, необходимые для контроля ставки по федеральным фондам. Комитет будет использовать механизм соглашения обратного РЕПО овернайт только в той мере, в какой это необходимо, и поэтапно откажется от него, когда в нем больше не будет необходимости, чтобы помочь контролировать ставку по федеральным фондам.

- Комитет намерен постепенно и предсказуемо сокращать запасы ценных бумаг Федеральной резервной системы, прежде всего, путем прекращения реинвестирования погашения основной суммы долга по ценным бумагам, хранящимся в SOMA.

- Комитет предполагает прекратить или начать постепенное прекращение реинвестирования после того, как он начнет увеличивать целевой диапазон для ставки по федеральным фондам; сроки будут зависеть от того, как будут развиваться экономические и финансовые условия и экономические перспективы.

- В настоящее время Комитет не предполагает продавать агентские ценные бумаги, обеспеченные ипотекой, в рамках процесса нормализации, хотя ограниченные продажи могут быть оправданы в долгосрочной перспективе для сокращения или ликвидации остаточных активов. Сроки и темпы любых продаж будут сообщаться общественности заранее.

- Комитет предполагает, что в долгосрочной перспективе Федеральная резервная система будет владеть ценными бумагами не больше, чем необходимо для эффективного и действенного проведения денежно-кредитной политики, и что она будет владеть в основном казначейскими ценными бумагами, тем самым сводя к минимуму влияние резервов Федеральной резервной системы на распределение кредит по отраслям экономики.

- Комитет готов скорректировать детали своего подхода к нормализации политики в свете экономических и финансовых изменений.

На заседании FOMC в марте 2015 года все участники согласились дополнить Принципы и планы Комитета по нормализации политики, предоставив следующие дополнительные детали относительно операционного подхода, который FOMC намеревался использовать, когда станет целесообразным начать нормализацию позиции денежно-кредитной политики.

Когда экономические условия требуют начала ужесточения политики, Федеральная резервная система намерена:

- Продолжайте ориентироваться на диапазон ставки по федеральным фондам шириной 25 базисных пунктов.

- Установите ставку IOER, равную верхней части целевого диапазона для ставки по федеральным фондам, и установите ставку предложения, связанную с механизмом ON RRP, равную нижней части целевого диапазона для ставки по федеральным фондам.

- Разрешить временное увеличение совокупной мощности средства ON RRP для поддержки реализации политики; скорректировать ставку IOER и параметры механизма ON RRP, а также использовать другие инструменты, такие как срочные операции, по мере необходимости для надлежащего денежно-кредитного контроля на основе оценок директивными органами эффективности и стоимости их инструментов. Комитет ожидает, что будет уместно сократить вместимость объекта довольно скоро после того, как он начнет укреплять политику.

На заседании FOMC в июне 2017 года все участники согласились дополнительно дополнить Принципы и планы нормализации политики Комитета, предоставив следующие дополнительные детали относительно подхода, который FOMC намеревается использовать для сокращения вложений Федеральной резервной системы в казначейские и агентские ценные бумаги после нормализации уровень ставки по федеральным фондам идет полным ходом.

- Комитет намерен постепенно сокращать запасы ценных бумаг Федеральной резервной системы, уменьшая реинвестирование основных платежей, которые он получает от ценных бумаг, хранящихся на счете открытого рынка системы.

В частности, такие платежи будут реинвестироваться только в той мере, в какой они превышают постепенно растущие лимиты.

- Для выплат основного долга, которые Федеральная резервная система получает от казначейских ценных бумаг с наступающим сроком погашения, Комитет ожидает, что предел первоначально составит 6 миллиардов долларов в месяц и будет увеличиваться поэтапно на 6 миллиардов долларов с трехмесячными интервалами в течение 12 месяцев, пока не достигнет 30 миллиардов долларов. в месяц.

- Для выплат основной суммы долга, которые Федеральная резервная система получает от своих активов в виде долговых обязательств агентств и ценных бумаг, обеспеченных ипотекой, Комитет ожидает, что предел первоначально составит 4 миллиарда долларов в месяц и будет увеличиваться поэтапно на 4 миллиарда долларов с трехмесячными интервалами в течение 12 лет. месяцев, пока не достигнет 20 миллиардов долларов в месяц.

- Комитет также ожидает, что ограничения останутся в силе, как только они достигнут своих соответствующих максимумов, так что запасы ценных бумаг Федеральной резервной системы будут продолжать снижаться постепенным и предсказуемым образом до тех пор, пока Комитет не решит, что Федеральная резервная система не владеет ценными бумагами больше, чем необходимо.

эффективно и результативно проводить денежно-кредитную политику.

- Постепенное сокращение запасов ценных бумаг Федеральной резервной системы приведет к сокращению запасов резервных остатков. В настоящее время Комитет ожидает, что со временем объем остатков резервов сократится до уровня значительно ниже того, что наблюдался в последние годы, но больше, чем до финансового кризиса; уровень будет отражать потребность банковской системы в резервных остатках и решения Комитета о том, как наиболее эффективно и результативно проводить денежно-кредитную политику в будущем. Комитет ожидает узнать больше о базовом спросе на резервы в процессе нормализации баланса.

- Комитет подтверждает, что изменение целевого диапазона ставки по федеральным фондам является основным средством корректировки курса денежно-кредитной политики. Однако Комитет будет готов возобновить реинвестирование основных выплат, полученных по ценным бумагам, принадлежащим Федеральной резервной системе, если существенное ухудшение экономических перспектив потребует значительного снижения целевого показателя Комитета по ставке по федеральным фондам.

Более того, Комитет будет готов использовать весь свой набор инструментов, включая изменение размера и состава своего баланса, если будущие экономические условия будут требовать более гибкой денежно-кредитной политики, чем это может быть достигнуто исключительно за счет снижения ставки по федеральным фондам.

После заседания FOMC в январе 2019 года FOMC опубликовал Заявление о реализации денежно-кредитной политики и нормализации баланса, в котором говорится, что Федеральная резервная система намерена продолжать проводить денежно-кредитную политику в режиме с достаточным запасом резервов и при котором контроль над уровень ставки по федеральным фондам и других краткосрочных процентных ставок осуществляется в основном посредством установления ставок, регулируемых Федеральной резервной системой, и при этом не требуется активного управления запасами резервов.

Заявление о проведении денежно-кредитной политики и нормализации балансового отчета

После обширных обсуждений и тщательного анализа накопленного опыта Комитет считает уместным в настоящее время предоставить дополнительную информацию о своих планах по осуществлению денежно-кредитной политики в более долгосрочной перспективе. Кроме того, Комитет пересматривает свое предыдущее руководство относительно условий, при которых он может скорректировать детали своей программы нормализации баланса. Соответственно, все участники согласились со следующим:

Кроме того, Комитет пересматривает свое предыдущее руководство относительно условий, при которых он может скорректировать детали своей программы нормализации баланса. Соответственно, все участники согласились со следующим:

Комитет намеревается продолжать проводить денежно-кредитную политику в режиме, при котором достаточное количество резервов обеспечивает контроль над уровнем ставки по федеральным фондам и другими краткосрочными процентными ставками, в первую очередь посредством установления ставок, регулируемых Федеральной резервной системой. , и в которых не требуется активное управление запасами резервов.

Комитет продолжает рассматривать изменения в целевом диапазоне ставки по федеральным фондам в качестве основного средства корректировки курса денежно-кредитной политики. Комитет готов скорректировать любые детали завершения нормализации баланса в свете экономических и финансовых изменений. Более того, Комитет был бы готов использовать весь свой набор инструментов, включая изменение размера и состава своего баланса, если будущие экономические условия потребуют более гибкой денежно-кредитной политики, чем это может быть достигнуто исключительно за счет снижения ставки по федеральным фондам.

По завершении заседания FOMC в марте 2019 года FOMC опубликовал Заявление о принципах и планах нормализации баланса, в котором содержится информация о его планах в отношении размера своих активов в ценных бумагах и перехода к более долгосрочному режиму работы.

По завершении своего заседания в июле 2019 года Комитет по открытым рынкам объявил, что намерен прекратить изъятие своего портфеля ценных бумаг, отметив, что, начиная с августа 2019 года, основные выплаты, полученные от долга агентства и агентства MBS, в размере до 20 миллиардов долларов в месяц будут реинвестированы в казначейские ценные бумаги, чтобы примерно соответствовать сроку погашения находящихся в обращении казначейских ценных бумаг; основные платежи, превышающие 20 миллиардов долларов в месяц, будут по-прежнему реинвестироваться в агентство MBS. Также, начиная с августа, все казначейские ценные бумаги в портфеле SOMA со сроком погашения будут пролонгированы на аукционах казначейских облигаций в соответствии с обычной практикой.

11 октября 2019 года Комитет по открытым рынкам опубликовал заявление, в котором изложил свои планы по обеспечению достаточного уровня резервов в банковской системе.

Заявление о реализации денежно-кредитной политики

В соответствии со своим Заявлением о реализации денежно-кредитной политики и нормализации баланса от января 2019 года Комитет подтверждает свое намерение проводить денежно-кредитную политику в режиме, при котором достаточное количество резервов обеспечивает контроль над уровнем ставка по федеральным фондам и другие краткосрочные процентные ставки осуществляются в основном посредством установления ставок, регулируемых Федеральной резервной системой, и при этом активное управление предложением резервов не требуется. Чтобы обеспечить достаточный запас резервов, Комитет утвердил голосование по нотации, завершенное 11 октября 2019 г.следующие шаги:

- В свете недавнего и ожидаемого увеличения нерезервных обязательств Федеральной резервной системы, Федеральная резервная система будет покупать казначейские векселя по крайней мере во втором квартале следующего года, чтобы со временем поддерживать достаточные резервные остатки на уровне или выше уровня, существовавшего в начале сентября 2019 года.

- Кроме того, Федеральная резервная система будет проводить операции по соглашениям об обратном выкупе на срок и овернайт по крайней мере до января следующего года, чтобы гарантировать, что запас резервов останется достаточным даже в периоды резкого увеличения нерезервных обязательств, а также для снижения денежного риска. рыночное давление, которое может отрицательно сказаться на реализации политики.

Эти действия являются чисто техническими мерами по поддержке эффективной реализации денежно-кредитной политики FOMC и не представляют собой изменение позиции денежно-кредитной политики. Комитет будет продолжать следить за развитием денежного рынка, поскольку он оценивает уровень резервов, наиболее соответствующий эффективной и действенной реализации политики. Комитет готов скорректировать детали этих планов по мере необходимости для содействия эффективной и действенной реализации денежно-кредитной политики.

В связи с этими планами Федеральный комитет по открытым рынкам единогласно проголосовал за разрешение и указание Федеральному резервному банку Нью-Йорка, пока не будет получено иных указаний, выполнять транзакции на системном счете открытого рынка в соответствии со следующей директивой внутренней политики:

«Вступает в силу 15 октября 2019 г.

Федеральный комитет по открытым рынкам поручает Департаменту проводить операции на открытом рынке по мере необходимости для поддержания ставки по федеральным фондам в целевом диапазоне от 1-3/4 до 2 процентов. В свете недавнего и ожидаемого повышения в нерезервных обязательствах Федеральной резервной системы Комитет поручает отделу закупить казначейские векселя по крайней мере во втором квартале следующего года, чтобы со временем поддерживать достаточное количество резервов на уровне или выше, который преобладал в начале сентября 2019 года.. Комитет также поручает Департаменту проводить операции по соглашениям об обратном выкупе на определенный срок и овернайт по крайней мере до января следующего года, чтобы гарантировать, что запас резервов остается достаточным даже в периоды резкого увеличения нерезервных обязательств, а также для снижения риска денежного рынка. давление, которое может отрицательно сказаться на реализации политики. Кроме того, Комитет поручает Департаменту проводить операции обратного выкупа на следующий день (и операции обратного выкупа со сроком погашения более одного дня, когда это необходимо для учета выходных, праздничных дней или аналогичных условий торговли) по ставке размещения 1,70 процента в ограниченных количествах.

только по стоимости казначейских ценных бумаг, хранящихся непосредственно на Системном счете открытого рынка, которые доступны для таких операций, и по лимиту на контрагента в размере 30 миллиардов долларов в день.

Комитет поручает Бюро продолжать пролонгировать на аукционе все основные платежи из авуаров Федеральной резервной системы в казначейских ценных бумагах и продолжать реинвестировать все основные выплаты из авуаров Федеральной резервной системы в виде долговых обязательств агентств и агентских ипотечных ценных бумаг, полученных в течение каждого календарного месяца. Основные платежи по агентскому долгу и агентским ипотечным ценным бумагам в размере до 20 миллиардов долларов в месяц будут по-прежнему реинвестироваться в ценные бумаги казначейства, чтобы примерно соответствовать срокам погашения находящихся в обращении казначейских ценных бумаг; основные платежи, превышающие 20 миллиардов долларов в месяц, будут по-прежнему реинвестироваться в ценные бумаги агентства, обеспеченные ипотекой.

Допустимы небольшие отклонения от этих сумм по эксплуатационным причинам.

Комитет также поручает Департаменту участвовать в сделках по обмену долларовых и купонных свопов, если это необходимо для облегчения расчетов по сделкам с ипотечными ценными бумагами агентства Федеральной резервной системы».

В ответ на пандемию COVID-19, в дополнение к снижению целевого диапазона ставки по федеральным фондам почти до нуля и созданию экстренных кредитов и кредитных механизмов, Федеральная резервная система начала закупать очень значительные количества казначейских ценных бумаг и агентских ипотечных кредитов. обеспеченных ценными бумагами, чтобы поддержать бесперебойное функционирование этих рынков весной 2020 года. После этого покупка активов продолжалась более умеренными темпами, чтобы способствовать созданию гибких финансовых условий и бесперебойному функционированию рынка, тем самым поддерживая поток кредитов для домашних хозяйств и предприятий.

По завершении своего заседания в ноябре 2021 года FOMC объявил, что в свете прогресса, достигнутого экономикой в достижении целей Комитета, он решил начать сокращать темпы покупки активов. На заседании в январе 2022 года FOMC опубликовал заявление, в котором излагаются принципы высокого уровня в отношении его подхода к сокращению размера баланса Федеральной резервной системы, включая последовательность отказа от согласования политики с балансом Комитета и инструментами процентной ставки, подход к балансовый сток, а также предполагаемый долгосрочный размер и состав портфельных авуаров. На заседании в мае 2022 года FOMC объявил о планах значительного сокращения размера баланса Федеральной резервной системы.

На заседании в январе 2022 года FOMC опубликовал заявление, в котором излагаются принципы высокого уровня в отношении его подхода к сокращению размера баланса Федеральной резервной системы, включая последовательность отказа от согласования политики с балансом Комитета и инструментами процентной ставки, подход к балансовый сток, а также предполагаемый долгосрочный размер и состав портфельных авуаров. На заседании в мае 2022 года FOMC объявил о планах значительного сокращения размера баланса Федеральной резервной системы.

Обсуждения нормализации в FOMC, приведшие к принятию принципов и планов нормализации политики в сентябре 2014 г.

- Протокол Федерального комитета по открытым рынкам, 29-30 апреля 2014 г.

- Протокол Федерального комитета по открытым рынкам от 17-18 июня 2014 г.

- Протокол Федеральной комиссии по открытым рынкам от 29-30 июля 2014 г.

Принципы и планы нормализации политики, сентябрь 2014 г.

Обсуждения нормализации FOMC, приведшие к дополнению принципов и планов нормализации политики в марте 2015 г.

- Протокол Федеральной комиссии по открытым рынкам от 27-28 января 2015 г.