Содержание

Ипотечный калькулятор 2023 – рассчитать ипотеку онлайн, ежемесячный платеж по кредиту и переплата

Калькулятор ипотеки — онлайн-расчет ежемесячного платежа и полной стоимости ипотечного кредита. Введите сумму и срок ипотеки, получите полный расчет с графиком выплаты процентов по кредиту.

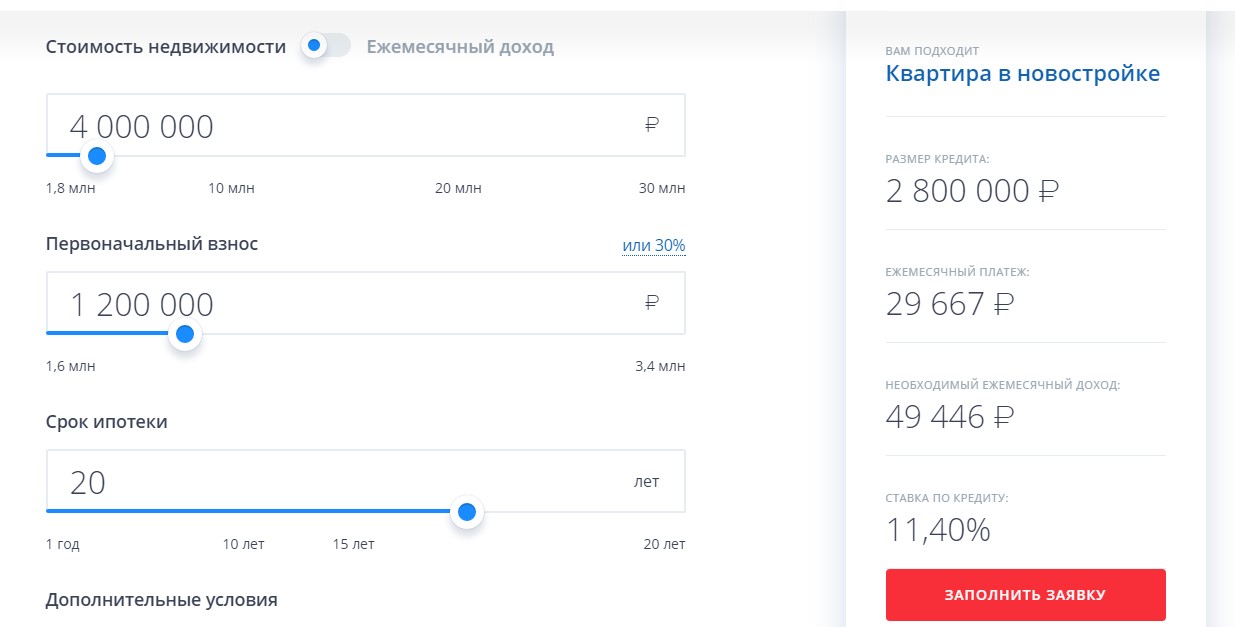

Стоимость недвижимости

Первоначальный взнос, ₽

Ставка, %

Срок

25 лет

- 1 год

- 1,5 года

- 2 года

- 3 года

- 4 года

- 5 лет

- 6 лет

- 7 лет

- 10 лет

- 15 лет

- 20 лет

- 25 лет

- 30 лет

Рассчитать

Ипотека с первоначальным взносом от 20%

Подробнее

Онлайн-заявка

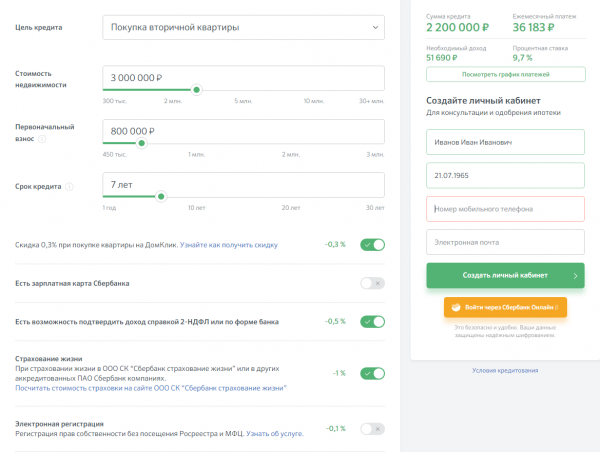

Ипотека на вторичное жилье

Подробнее

Онлайн-заявка

Ипотека на новостройку

Подробнее

Онлайн-заявка

Ипотека для семей с детьми

Подробнее

Онлайн-заявка

Ипотека на вторичное жилье с первоначальным взносом от 10%

Подробнее

Онлайн-заявка

Все ипотечные кредиты

- Ипотека

- На квартиру

- На новостройки

- На готовое жилье

- На вторичное жилье

- С онлайн заявкой

- Без первого взноса

- Под низкий процент

- С господдержкой

- По 2 документам

- Для иностранных граждан

- С материнским капиталом

- Дальневосточная

- Кредитный калькулятор

- Калькулятор рефинансирования

- Калькулятор займов

- Калькулятор автокредита

- Калькулятор кредита по зарплате

Онлайн-калькулятор ипотечного кредита

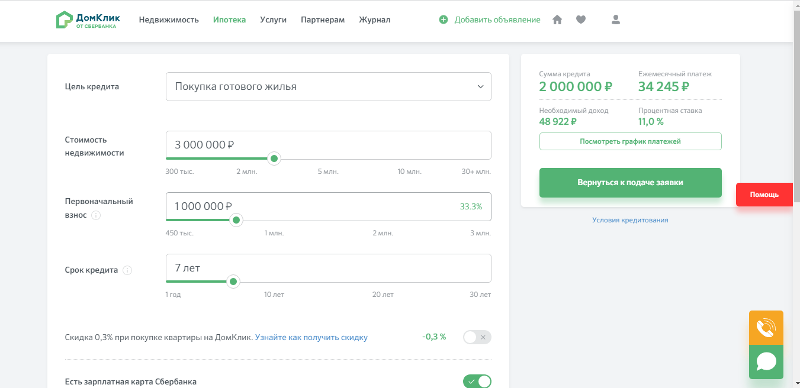

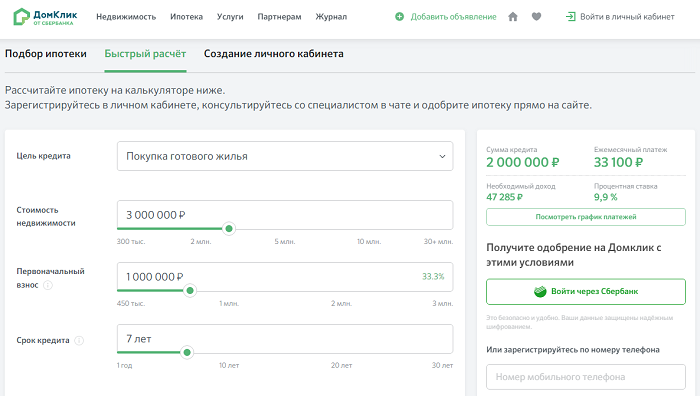

Перед оформлением ипотечного банковского кредита нужно оценить свое финансовое положение, для этого полезно рассчитать ежемесячные платежи по ипотеке с первоначальным взносом или без на ипотечном онлайн-калькуляторе. После ввода данных в размещенную выше форму калькулятора ипотеки выполняется мгновенный расчет ежемесячных платежей. Для подсчета ипотеки на калькуляторе необходимо указать:

После ввода данных в размещенную выше форму калькулятора ипотеки выполняется мгновенный расчет ежемесячных платежей. Для подсчета ипотеки на калькуляторе необходимо указать:

- Стоимость недвижимости (дом, квартира, комната, доля и др).

- Размер первоначального взноса.

- Период, на который оформляется ипотека.

- Действующую процентную ставку.

Калькулятор ипотеки – особенности

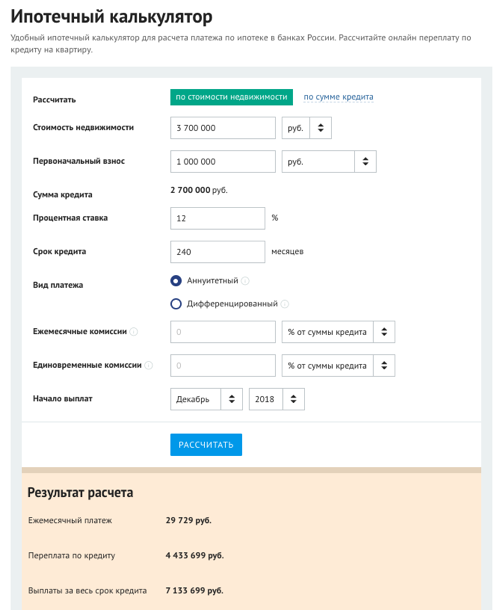

Важно понимать, что каждый из этих параметров влияет на итоговую выплату, поэтому полезно сравнивать сразу несколько ипотечных программ различных банков. Ипотечный калькулятор подходит для онлайн-расчета предложений по новостройкам и вторичной недвижимости, он выводит график для аннуитетных платежей (размер выплаты каждый месяц одинаков). Дифференцированные платежи (уменьшающиеся от месяца к месяцу) возможны, но в 2023 году встречаются редко.

При расчете калькулятор ипотеки применяет формулы, используемые во многих российских банках. Однако полученный на этой странице итоговый результат ипотечного кредитного калькулятора может отличаться от того, который будет озвучен на консультации с банковским специалистом.

Однако полученный на этой странице итоговый результат ипотечного кредитного калькулятора может отличаться от того, который будет озвучен на консультации с банковским специалистом.

С ипотекой не прогадали что обратились в этот банк, успели на период задатка пройти все оформления, проверку документов и в итоге получили одобрение. Нам также банк самостоятельно делал оценку недвижимости, проверял дкп и саму квартиру, так что сделка прошла чиста и за счет регистрации, которой мы воспользовались уже через 3 дня получили выписку из ЕГРН

С 2015 года являемся , к сожалению Клиентом Райффайзенбанка и ещё многие годы прийдется )) а уже не первый инцидент.

Подали в конце 2022 года 450 тыс на погашение ипотеки многодетным семьям .

По идее все делается быстро , но у нас постоянно было что то не так , то фото не так сделали , то документы довести , которые уже привозили ))) когда свершилось чудо и очередным личным присутствием привезли очередной раз документы 13 января нам сказали , все хорошо ожидайте перевода , Вам позвонят .

Спустя месяц , позвонив на горячую

Линию я узнала , что специалист даже не отправила заявку в Дои РФ ))

Прийдя в банк , я не могла найти виноватых , девочка была на выходном , директор обещала позвонить и разобраться , дать обратную связь, но чуда вновь не произошло )

Вот так из за такого халатного отношения мы теряем свои деньги, время и нервы , которые нам никто не компенсирует , более того сотрудник который так поступил даже не принёс извинения , возможно и не знает , что работу свою не выполнил .

Очень разочарована этим ))

И если не ипотека , никогда не свяжусь с этим банком ))

Рефинансироваться нет возможности , к сожалению, как не пытались ))

Будьте бдительны и оказывается не всегда можно положиться на специалиста .

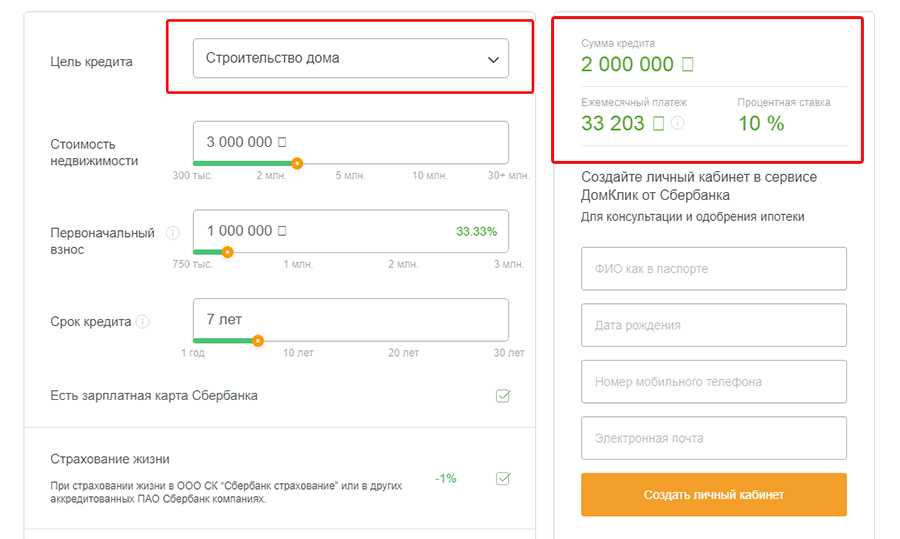

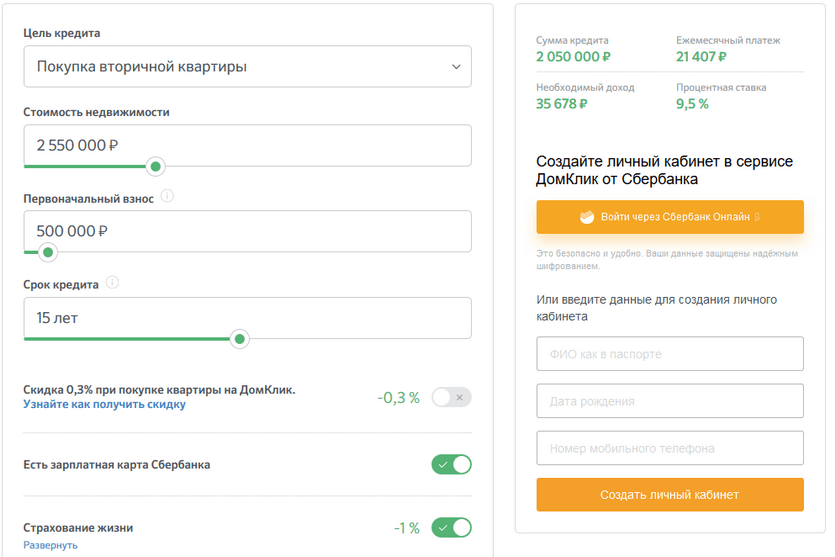

Оформила ипотеку в Сбере под 9.5%, получилось за счет подключения услуги Своя ставка. Но она платная, 1.9% от суммы кредита. Я просто долго думала, брать ее или нет. Прикинула, посчитала и поняла, что да, смысл есть. Буду выплачивать по графику, а за счет ставки сэкономлю больше 1. 3 млн, поэтому решила подключить. В идеале, если б такая ставка была автоматом… Но то, что сделали такую услугу и дали возможность реально сэкономить, тоже неплохо. По крайней мере, все условия известны заранее, тут все честно.

3 млн, поэтому решила подключить. В идеале, если б такая ставка была автоматом… Но то, что сделали такую услугу и дали возможность реально сэкономить, тоже неплохо. По крайней мере, все условия известны заранее, тут все честно.

В отделение ипотечного кредитования невозможно дозвониться, сами не перезванивают, на письма не отвечают. связи с клиентами 0.

наверняка это не вина сотрудников, а вина эффективных тайм менеджеров.

но тем не менее кол.

Начитались отзывов с супругой, думали, что приедем в неописуемый ад, и это при том что мы приехали из Санкт-Петербурга только на один день, и дико задержались. Соответственно приехали в данный банк почти к закрытию в 19.20. Супруга уговорила меня пойти и попробовать оформить документы, не взирая на отзывы.

К моему дичайшему удивлению, в данном офисе все сотрудники были максимально доброжелательны, ипотечные менеджеры позвали нас в переговорную после семи минут ожидания. Оформили все быстро, по мимо того ответили на все интересующие нас вопросы.

Приезжали подписать заявление на понижение ипотечной ставки.

Калькулятор ипотеки по программе «Баспана Хит» и условия

Получившая огромную популярность программа ипотечного кредитования «7-20-25» для жителей Казахстана не может охватить максимальное число желающих. Причиной этому служит нехватка первичного жилья (новостроек от застройщиков), на которую программа ориентирована, ввиду большого спроса.Для покрытия этого спроса появилась программа «Баспана Хит», ориентированная на приобретение в ипотеку не только первичного, но и вторичного жилья.

Онлайн калькулятор

Вы можете воспользоваться следующей формой-калькулятором для автоматического расчета ипотеки по программе «Баспана Хит» с подробной сводкой по ежемесячным платежам, полными затратами на ипотеку, суммой переплаты и подробным графиком платежей по месяцам.

Стоимость жилья, тенге:

(макс. 35 млн)

Ставка ипотеки, % годовых:

0%

Первоначальный взнос, %:

(мин. 20%)

20%)

Срок ипотеки, лет:

(макс. 15 лет)

О программе «Баспана Хит»

Как и в случае с программой «7-20-25», оператором программы выступает ипотечная организация «Баспана», а в роли кредитора – банки, осуществляющие выдачу и оформление кредитов.

Основные условия программы «Баспана Хит»:

- объект кредитования – вторичное жилье или первичное строящееся жилье

- ставка по займу – базовая ставка Национального Банка РК + 1,75% (на текущий момент %)

- первоначальный взнос – от 20%

- срок займа – до 15 лет

- валюта займа – только в тенге

Условия и требования программы

Заемщику выставляются следующие требования:

- гражданство Республики Казахстан;

- отсутствие других непогашенных ипотечных кредитов на момент подачи заявки;

- наличие постоянного дохода, подтвержденного официально.

В отличии от программы «7-20-25» требования к заемщику по отсутствию жилья на праве собственности по программе не выставляются.

Банки могут выставлять дополнительные требования к ипотеке, не противоречащие условиям программы.

Требования к приобретаемому жилью и заемщику

Первичное и вторичное жилье. Ипотека «Баспана Хит» предусматривает выдачу займа на первичное жилье только в строящемся объекте, а также на вторичное жилье. Строящееся жилье должно иметь гарантию Фонда гарантирования жилищного строительства (ФГЖС). Перечень жилых комплексов, получивших гарантию фонда, можно посмотреть на сайте ФГЖС в разделе «Для дольщиков». Также можно приобрести строящийся объект, который гарантирован и финансирован банком, выдающим ипотеку в рамках «Баспана Хит».

Максимальная стоимость жилья. Стоимость приобретаемого жилья имеет верхний предел:

- для Нур-Султана, Алматы – 35 млн тенге для первичного рынка, 25 млн тенге для вторичного жилья;

- для Шымкента, Актау, Атырау — 25 млн тенге для первичного и вторичного жилья;

- для Караганды — 20 млн тенге для первичного и вторичного рынка;

- для остальных регионов – 15 млн тенге для первичного и вторичного жилья.

Ограничивается не размер выдаваемого кредита, а стоимость приобретаемого жилья с учетом первоначального взноса в 20%. Если вычесть 20% от 25 000 000 тенге, получим максимальный размер кредита, который банк может выдать по ипотеке «Баспана Хит», 28 млн тенге — для Нур-Султана, Алматы, 20 млн тенге — для Шымкента, Актау, Атырау, 16 млн — для Караганды, для других регионов – 12 млн тенге.

Жилье на территории Казахстана. Не допускается приобретение недвижимости за пределами РК – только казахстанское жилье. Однако, нет ограничений для приобретения жилья в другом населенном пункте, отличном от места проживания или прописки.

Первоначальный взнос от 20% исчисляется не от стоимости приобретаемого жилья, а от стоимости залогового обеспечения, которая определяется независимым оценщиком и самим банком.

Требования к заработной плате (доходам) заемщика программой не устанавливаются, но заемщику необходимо иметь подтвержденные доходы, достаточные для обслуживания ипотечного займа. Кроме того, в случае недостаточности уровня доходов заемщика, программой «Баспана Хит» допускается возможность привлечения созаемщика в лице родителей, родственников и пр. Для них банк вправе устанавливать отдельные требования.

Кроме того, в случае недостаточности уровня доходов заемщика, программой «Баспана Хит» допускается возможность привлечения созаемщика в лице родителей, родственников и пр. Для них банк вправе устанавливать отдельные требования.

Расчеты по ипотеке «Баспана Хит»

На момент написания статьи ставка составляла 10,75% годовых, поэтому все нижеприведенные примеры расчета по программе «Баспана Хит» рассчитаны с такой ставкой. Для облегчения подсчетов Вы можете воспользоваться калькулятором ипотеки.

Пример 1.

Сделаем расчет по ипотечному кредиту на квартиру стоимостью 10 000 000 тенге сроком на 15 лет по ставке 10,75% и первоначальным взносом 20%.

— первоначальный взнос 20% — 2 000 000 тенге

— сумма кредита, выдаваемая банком, 8 000 000 тенге

— ежемесячный платеж составит 89 676 тенге

Итого за 15 лет:

— полные затраты составят 18 141 680 тенге

— переплата составит 8 141 608 тенге (102%)

Посмотреть расчет подробнее

Пример 2.

Сделаем расчет по ипотечному кредиту на квартиру стоимостью 15 000 000 тенге сроком на 10 лет по ставке 10,75% и первоначальным взносом 50%.

— первоначальный взнос 50% — 7 500 000 тенге

— сумма кредита, выдаваемая банком, 7 500 000 тенге

— ежемесячный платеж составит 102 254 тенге

Итого за 10 лет:

— полные затраты составят 19 770 480 тенге

— переплата составит 4 770 482 тенге (64%)

Посмотреть расчет подробнее

Пример 3.

Сделаем расчет по ипотечному кредиту на квартиру стоимостью 25 000 000 тенге сроком на 12 лет по ставке 10,75% и первоначальным взносом 35%.

— первоначальный взнос 35% — 8 750 000 тенге

— сумма кредита, выдаваемая банком, 16 250 000 тенге

— ежемесячный платеж составит 201 306 тенге

Итого за 12 лет:

— полные затраты составят 37 738 064 тенге

— переплата составит 12 737 975 тенге (78%)

Посмотреть расчет подробнее

Могу ли я позволить себе второй дом: второй домашний калькулятор

Советы и консультации

- Советы и советы

- Вдохновляющие дома

- Данные и исследования

- Свидетели

- Top Destinations

- Совместимость 411

9 февраля 2023 г.

Если вы думаете о покупке второго дома, вы должны ответить на вопрос «Могу ли я позволить себе второй дом?» сначала, прежде чем вы влюбитесь в недвижимость для отдыха, которая находится вне досягаемости. Наш второй домашний калькулятор может дать ответы на этот и другие вопросы — без сложных математических расчетов.

Как пользоваться калькулятором второго дома

Используйте калькулятор второго дома, вставив свои известные доходы и ежемесячные расходы в соответствующие поля. Чтобы получить точное представление о том, сколько жилья вы можете себе позволить, укажите как можно точнее свое текущее финансовое положение. Некоторые термины, с которыми следует ознакомиться, включают:

- Доход от занятости: Это сумма денег, которую вы ежемесячно получаете от основной работы до вычета налогов.

- Дополнительный доход: Добавьте любые деньги помимо вашего основного дохода, от которых вы можете надежно зависеть из месяца в месяц. Доход от аренды является распространенной формой дополнительных денег.

- Отношение долга к доходу (DTI): Это определяется путем деления ваших ежемесячных счетов на ваш валовой ежемесячный доход. Чем ниже ваш DTI, тем более благосклонным к вам будут считаться кредиторы.

- Наличные в кассе: Это сумма денег, которая остается у вас каждый месяц после вычета текущих расходов.

- Первоначальный взнос за второй дом: Это сумма денег, которую вы готовы заплатить авансом за дом. Более крупный первоначальный взнос (20% и более) обычно приводит к более низкой процентной ставке.

- Процентная ставка по ипотеке на второй дом: Это процентная ставка, взимаемая вашим кредитором.

- Срок ипотечного кредита: Это количество лет, которое потребуется для погашения вашего кредита. Чем дольше кредит, тем выше процентная ставка.

Теперь, когда вы знаете, что все это значит, давайте посмотрим, как заставить это работать в вашу пользу.

5 факторов, которые следует учитывать при покупке второго дома

Поскольку кредиторы зарабатывают деньги на процентных ставках, они заинтересованы в том, чтобы предложить максимально возможную сумму покупателю дома. Тот факт, что вы можете претендовать на получение крупного кредита, не означает, что в ваших интересах принять его в полном объеме. Помните, что в дополнение к ежемесячным платежам по ипотеке владельцы второго дома по-прежнему несут ответственность за:

Тот факт, что вы можете претендовать на получение крупного кредита, не означает, что в ваших интересах принять его в полном объеме. Помните, что в дополнение к ежемесячным платежам по ипотеке владельцы второго дома по-прежнему несут ответственность за:

- Ежегодные налоги на имущество

- Страхование домовладельцев

- Коммунальные платежи

- Возможные сборы ассоциации домовладельцев

- Регулярное техническое обслуживание

Эти дополнительные расходы могут легко сократить ваши наличные деньги. Вот почему важно выяснить, сколько вы можете позволить себе купить второй дом, используя наш калькулятор второго дома, также известный как ипотечный калькулятор загородного дома. Чтобы получить дополнительную помощь в получении правильного ипотечного кредита, прочитайте следующие пять советов.

1. Знайте свои варианты финансирования

Знание того, как вы планируете оплачивать свой дом, поможет определить, на что вы будете одобрены. Вот некоторые из распространенных маршрутов, по которым идут покупатели жилья:

- Кредит под залог дома: Этот кредит, также известный как вторая ипотека, позволяет вам брать кредит под текущую стоимость вашего дома.

Он предоставляет вам единовременную сумму наличными или кредитную линию для совершения покупки. Если ваше имущество обесценивается, вы можете задолжать по кредиту больше, чем стоит имущество.

Он предоставляет вам единовременную сумму наличными или кредитную линию для совершения покупки. Если ваше имущество обесценивается, вы можете задолжать по кредиту больше, чем стоит имущество. - Обычный кредит: Вы можете получить эти кредиты через традиционных кредиторов, таких как банки и кредитные союзы.

- Денежные средства: Полная оплата дома снизит общую стоимость владения вторым домом, поскольку вы не будете платить проценты по кредиту.

Подходящий для вас способ покупки во многом будет зависеть от вашего текущего финансового положения, о котором мы поговорим далее.

2. Пересмотрите свое текущее финансовое положение

Кредиторы хотят быть уверены, что вы сможете соблюдать условия кредита, поэтому они рассмотрят ваше текущее финансовое положение. Как правило, вам необходимо иметь благоприятный кредитный рейтинг, так как все, что ниже 640, может привести к отклонению заявки. Еще одним важным фактором является то, сколько вашего дохода идет на погашение долгов. Квалифицированные ипотечные кредиты имеют максимальный DTI 43%, но многие кредиторы устанавливают свой собственный предел ниже этой суммы, чтобы сократить риски. Ваш DTI важен, потому что, если большая часть вашего дохода направлена на погашение долгов (включая вашу основную ипотеку), даже небольшое сокращение вашего дохода может подорвать ваш бюджет.

Квалифицированные ипотечные кредиты имеют максимальный DTI 43%, но многие кредиторы устанавливают свой собственный предел ниже этой суммы, чтобы сократить риски. Ваш DTI важен, потому что, если большая часть вашего дохода направлена на погашение долгов (включая вашу основную ипотеку), даже небольшое сокращение вашего дохода может подорвать ваш бюджет.

3. Понимание требований к ипотеке второго дома

Процесс покупки второго дома аналогичен покупке основного дома, но имеет более строгие требования. Наряду с более высокими процентными ставками — обычно от 0,5% до 1% выше — ипотечные кредиты на второй дом обычно также требуют более крупных первоначальных взносов. Это связано с большей финансовой нагрузкой, которую загородный дом возлагает на владельца. Эмпирическое правило заключается в том, что ваши жилищные и долговые платежи должны составлять не более 36% вашего дохода до вычета налогов. Придерживаясь этого правила, вы можете не стать «бедным домом», что означает связывание большей части вашего дохода с расходами на жилье и оставление небольшого количества наличных денег на руках. Будьте готовы заплатить не менее 10% от стоимости второго дома в качестве первоначального взноса. Это значительно выше, чем ставка по основной ипотеке из-за дополнительного кредитного риска.

Будьте готовы заплатить не менее 10% от стоимости второго дома в качестве первоначального взноса. Это значительно выше, чем ставка по основной ипотеке из-за дополнительного кредитного риска.

4. Знайте свои варианты владения вторым домом

Получение ипотечного кредита на второй дом может оказаться недостижимым, если ваша цель – стать единственным владельцем. Однако стремление к совместному владению может компенсировать недостатки вашего финансового положения и помочь вам стать вторым домом вашей мечты. Покупка дома по модели совместного владения, такой как Pacaso, также может дать много преимуществ, которые вы упустили бы при использовании традиционных методов. Например, по цене дома среднего уровня вы можете получить долю в роскошном доме со всеми сопутствующими преимуществами, такими как первоклассные удобства, высококачественная мебель и отличное расположение. собственность для вас, гарантируя, что она безупречно поддерживается и снабжена предметами первой необходимости, необходимыми для спокойного отдыха. Такой вид владения «под ключ» позволяет вам обойти обычные проблемы, связанные с владением целым вторым домом.

Такой вид владения «под ключ» позволяет вам обойти обычные проблемы, связанные с владением целым вторым домом.

5. Узнайте, как повысить кредитоспособность

Оценив свои финансы, вы можете обнаружить, что в данный момент не соответствуете требованиям для покупки второго дома. Хорошая новость заключается в том, что у вас есть возможность повысить свою привлекательность для кредиторов, потратив немного времени и стратегии.

- Предложите больший первоначальный взнос . Ваш текущий доход может быть фиксированным на данный момент, но если у вас достаточно сбережений, вы можете заплатить больший процент от стоимости дома наличными. Это уменьшит ваш ежемесячный платеж и риск кредита.

- Улучшите свой кредитный рейтинг. Своевременная выплата долгов оказывает наибольшее влияние на ваш счет, но использование 30% или менее вашей кредитной линии также играет большую роль. Или вы можете попробовать консолидировать свои долги, чтобы иметь дело только с одним платежом, который может иметь более низкую процентную ставку.

- Улучшите свой DTI. Если ваш текущий DTI превышает 43%, сосредоточьтесь на погашении части ваших долгов или поиске способов увеличить свой доход. Это может дать немедленные результаты, и вам не придется ждать, пока кредитные наблюдатели сообщат о вашем статусе.

- Сокращение ненужных расходов. Небольшие индивидуальные расходы, такие как питание вне дома, быстро накапливаются. Если вы изо всех сил пытаетесь сэкономить на первоначальном взносе, ищите доступные альтернативы своим нынешним привычкам.

Применение этих стратегий поможет вам получить более доступный кредит. Все еще задаетесь вопросом: «Могу ли я позволить себе второй дом?» Даже если прямо сейчас ответ не утвердительный, у вас есть возможность изменить его. Продолжайте использовать этот второй домашний калькулятор для измерения своего статуса. Когда вы будете готовы совершить покупку, Pacaso будет готов помочь вам в этом процессе.

PACASO

Автор

- Поделиться этим сообщением:

. Показанные статьи

Показанные статьи

Bypacaso

Read. Ознакомьтесь с последними объявлениями о роскоши, вдохновляющими вторыми домами и советами по покупке.

Я разрешаю Pacaso связаться со мной и принять условия. Этот сайт защищен reCAPTCHA и политикой конфиденциальности Google, а также условиями использования и мобильными условиями.

Хотите поболтать? Связаться с нами.

Требования и ставки по ипотеке на второе жилье на 2023 год

Что нужно знать об ипотеке на второе жилье

Второй дом может стать отличной инвестицией. Это не только дает вам место для отдыха и помогает избежать дорогой аренды, но также может генерировать денежный поток.

Если вы сдаете свой загородный дом в аренду и используете доход от аренды для покрытия ипотеки, дом потенциально может окупить себя.

Однако, прежде чем вы начнете, вы должны понять правила и требования для ипотеки на второй дом. Они немного отличаются от ипотеки на ваш основной дом. Вот что вам нужно знать.

В этой статье (Перейти к…)

- Второй ссуды для жилья

- Требования

- Ставки по ипотечным кредитам

- Как купить второй дом

- Варианты авансового платежа

- Варианты ипотеки

- FHA и VA ссуды

- ПРИЛОЖЕНИЕ против отпуска

Право на получение ипотечного кредита на второй дом

Взять второй дом в ипотеку — обычное дело. Более половины всех покупателей вторичного жилья используют ипотечный кредит, а не расплачиваются наличными. Но при финансировании второго дома или загородного дома действуют другие правила, чем при финансировании основного места жительства.

Прежде чем подавать заявку на получение кредита на жилье для отдыха, вы должны знать, что:

- Вам, скорее всего, потребуется резерв наличности не менее чем на два месяца

- Вам необходимо внести как минимум 10%

- Требования к кредитному рейтингу выше, чем для основного места жительства

- Процентные ставки немного выше, чем для основного места жительства резиденция

- Вы потенциально можете использовать доход от аренды для покрытия платежей по ипотеке

Возможно, самое главное, вы должны жить в своем загородном доме по крайней мере часть года . В противном случае он считается инвестиционной недвижимостью, а не вторым домом, и вам придется соответствовать другим требованиям по ипотеке.

В противном случае он считается инвестиционной недвижимостью, а не вторым домом, и вам придется соответствовать другим требованиям по ипотеке.

Требования к ипотеке на второй дом

Требования к ипотеке на вторичное жилье немного строже, чем на первичную ипотеку. Fannie Mae и Freddie Mac — два агентства, которые устанавливают соответствующие правила кредитования, — предъявляют требования как к заемщику, так и к приобретаемому дому.

- Заемщик: Должен соответствовать требуемому минимуму по первоначальному взносу и кредитному рейтингу, а также не превышать максимальное отношение долга к доходу

- Недвижимость: Должен быть одноквартирным домом для одной семьи, подходящим для круглогодичного проживания, принадлежащим заемщику

- Резиденция: Занимается владельцем на часть каждого года и не сдается в аренду на полный рабочий день

- Первоначальный взнос: Не менее 10% для заемщиков с отличной кредитной историей.

Выше для тех, у кого кредит меньше

Выше для тех, у кого кредит меньше - Наличные резервы: От двух до шести месяцев, в зависимости от финансового положения покупателя

- Кредитный рейтинг: Минимальный кредитный рейтинг 640, но потенциально выше для тех, у кого меньший первоначальный взнос и большая задолженность 45%

Ниже мы более подробно рассмотрим каждое из требований по ипотеке на второй дом. Вот что вам нужно знать о финансировании загородного дома.

1. Требования к заемщикам по ипотеке на второе жилье

Наиболее важным требованием для второго ипотечного кредита является то, что вам нужно по крайней мере 10% первоначальный взнос. Это правило не подлежит обсуждению.

Помимо правила первоначального взноса, рекомендации по ипотеке на второй дом могут быть гибкими. Заемщики могут быть одобрены с:

- Кредитный рейтинг 680 или выше (типовой)

- Кредитный рейтинг 640-679 (с первоначальным взносом 25% или более)

- Отношение долга к доходу (DTI) до 45%

Если одна область вашего приложения слабее, вы часто можете компенсировать это усилением других областей. Например, если ваш кредитный рейтинг равен 640, вы можете получить одобрение, сделав больший первоначальный взнос. Или, если у вас высокое отношение долга к доходу, вы можете компенсировать это отличным кредитным рейтингом и 12-месячным резервом наличности в банке.

Например, если ваш кредитный рейтинг равен 640, вы можете получить одобрение, сделав больший первоначальный взнос. Или, если у вас высокое отношение долга к доходу, вы можете компенсировать это отличным кредитным рейтингом и 12-месячным резервом наличности в банке.

Благодаря такой гибкости можно претендовать на получение ипотечного кредита на второй дом даже без идеальной кредитной истории или большого первоначального взноса.

2. Требования к ипотеке второго дома для собственности

Кроме того, само имущество должно соответствовать определенным правилам. Должно быть:

- Занимается владельцем в течение некоторой части года

- Одноквартирный дом (не двухэтажный, трехэтажный или четырехэтажный)

- Подходит для круглогодичного проживания

- Принадлежит исключительно покупателю

- Не сдается в аренду на полный рабочий день или не эксплуатируется на условиях таймшера

- Не управляется компанией по управлению имуществом, которая контролирует заселение

Первое правило, согласно которому вы должны занимать дом неполный рабочий день, является наиболее важным.

3. Требования к месту жительства для вторых домов

Вы не можете финансировать недвижимость, используя ипотечный кредит на второй дом, а затем сдавать ее в аренду на полный рабочий день. Вы сами должны остаться там на часть года. Почему? Потому что, если вы планируете арендовать дом на полный рабочий день, он считается инвестиционной недвижимостью, а не вторым домом. Кредиты на инвестиционную недвижимость имеют более высокие процентные ставки и различные требования к кредиту.

«По этой причине специалисты по кредитам часто называют вторые дома домами для отдыха», — говорит Джон Мейер, кредитный эксперт The Mortgage Reports и лицензированный MLO.

Кроме того, дом должен находиться на разумном расстоянии от основного места жительства покупателя. Также помогает, если дом находится в курортном поселке или районе. Короче говоря, недвижимость должна «ощущаться» как резиденция для отдыха, а не сдаваемая в аренду недвижимость, выдающая себя за таковую.

4.

Требования к первоначальному взносу за второй дом

Требования к первоначальному взносу за второй дом

Во многих случаях вы можете купить основное жилье со скидкой всего 3%. Но для покупки загородного дома требуется 10% предоплата — и это при условии, что остальная часть вашего заявления очень сильна (высокий кредитный рейтинг, низкие долги и т. д.).

Если у вас более низкий кредитный рейтинг или более высокое отношение долга к доходу, ваш ипотечный кредитор может потребовать не менее 20% первоначального взноса за второй дом. Первоначальный взнос в размере 25% или выше может облегчить получение обычного кредита.

Если у вас не так много наличных денег, вы можете занять свой первоначальный взнос. Вы можете сделать это, используя рефинансирование вашего основного дома или, в качестве альтернативы, кредитную линию собственного капитала или HELOC.

5. Резерв наличности, необходимый для покупки загородного дома

Когда вы покупаете недвижимость для отдыха, вам, вероятно, понадобятся денежные запасы. Резервы — это дополнительные сбережения в банке; средства, которые вы могли бы использовать для выплаты ипотечного кредита, если у вас возникнет краткосрочный перерыв в доходах.

Резервы — это дополнительные сбережения в банке; средства, которые вы могли бы использовать для выплаты ипотечного кредита, если у вас возникнет краткосрочный перерыв в доходах.

Один месяц резерва равен сумме денег, которая потребуется для внесения ежемесячного платежа как за ваше основное место жительства, так и за будущий второй дом. Вам понадобится как минимум двухмесячный резерв, если вы высококвалифицированный работник, и как минимум шестимесячный резерв, если вы работаете не по найму или у вас есть какие-либо слабые места в ваших финансах.

Если у вас есть как минимум 12-месячный запас наличности, вы можете получить немного более низкий кредитный рейтинг или более высокое отношение долга к доходу в своей заявке на ипотеку второго дома.

6. Кредитный рейтинг, необходимый для покупки второго дома

Требования к кредитному рейтингу немного выше для вторых домов, чем для основного места жительства. Fannie Mae устанавливает минимальный FICO на уровне 620 для кредитов на первичную покупку жилья. Но второй ипотечный кредит, обеспеченный Fannie Mae, требует минимального кредитного рейтинга 640 — и это при 25% первоначальном взносе и DTI ниже 36%.

Но второй ипотечный кредит, обеспеченный Fannie Mae, требует минимального кредитного рейтинга 640 — и это при 25% первоначальном взносе и DTI ниже 36%.

Если вы делаете первоначальный взнос менее 25%, вам обычно требуется кредитный рейтинг не менее 680 и низкие долги или 720 с более высоким отношением долга к доходу. Требования к кредитному рейтингу также могут варьироваться в зависимости от кредитора. Если у вас возникли проблемы с получением кредита на жилье для отдыха при первом обращении, попробуйте поискать кредитора с более мягкими требованиями.

7. Доход, необходимый для второго дома

Требования к соотношению долга к доходу зависят от размера вашего первоначального взноса и вашего кредитного рейтинга. Fannie Mae допускает снижение DTI до 45% с показателем FICO 660 и снижением не менее чем на 25%. 45% DTI означает, что ваши общие ежемесячные платежи составляют до 45% вашего валового ежемесячного дохода.

Например, если вы зарабатываете 10 000 долларов США в месяц до вычета налогов, ваш общий ежемесячный платеж по долгу может достигать 4 500 долларов США. Это включает в себя ваши первичные ипотечные платежи, вторые ипотечные платежи, автокредиты и другие текущие долги.

Это включает в себя ваши первичные ипотечные платежи, вторые ипотечные платежи, автокредиты и другие текущие долги.

В отличие от инвестиционной недвижимости, вы не можете использовать будущий доход от аренды, чтобы получить право на дом для отдыха. Вы должны соответствовать требованиям с доходом из источников, отличных от собственности, которую вы покупаете. Если вы покупаете многоквартирный дом для отдыха, кредиторы почти всегда будут рассматривать вашу покупку как инвестиционную недвижимость, независимо от того, планируете ли вы сдавать ее в аренду.

Ставки по ипотеке на второй дом

Ипотечные кредиты на второе жилье имеют лишь немного более высокие процентные ставки, чем ипотечные кредиты на первое жилье. В среднем вы можете ожидать, что ставка за дом для отпуска будет менее чем на 0,50% выше, чем та, которую вы заплатили бы за основное место жительства.

Как и в случае с вашим основным домом, агрессивно покупайте недвижимость, чтобы получить лучшую ставку по ипотеке. Сравните предложения как минимум от трех до пяти различных ипотечных кредиторов и не забудьте посмотреть на их сборы и годовые процентные ставки (APR), а также на указанные ставки по ипотечным кредитам.

Сравните предложения как минимум от трех до пяти различных ипотечных кредиторов и не забудьте посмотреть на их сборы и годовые процентные ставки (APR), а также на указанные ставки по ипотечным кредитам.

Прежде всего, чтобы убедиться, что вы соответствуете требованиям, проверьте свои активы, кредит и доход — как это делает андеррайтер. У вас будет больше шансов на низкую ставку по ипотеке на второй дом, если вы погасите непогашенные долги и получите как можно более высокий кредитный рейтинг раньше времени. Более крупный первоначальный взнос в размере 25% или более также может помочь вам получить более низкую ставку.

Как купить дом для отдыха

Существует два основных способа финансирования второго дома или недвижимости для отдыха:

- Используя имеющийся капитал : Вы можете полностью или частично оплатить покупку, используя капитал вашего основного дома. Это возможно с помощью рефинансирования наличными, кредита под залог дома или кредитной линии под залог дома (HELOC) на ваш текущий дом

- .

сам дом. Этот процесс будет очень похож на получение кредита на ваш основной дом, но с немного более жесткими требованиями

сам дом. Этот процесс будет очень похож на получение кредита на ваш основной дом, но с немного более жесткими требованиями

Вы также можете комбинировать эти два варианта кредита. Например, вы можете взять кредит из собственного капитала для получения первоначального взноса, используя при этом обычный второй кредит для покрытия оставшейся суммы. Чтобы это работало, вам понадобится достаточный доход, чтобы претендовать на оба кредита одновременно. В вашем ежемесячном бюджете должно быть достаточно места для обоих платежей по кредиту.

Варианты первоначального взноса для вашего второго дома

Национальная ассоциация риэлторов® сообщает, что примерно пятая часть покупателей домов для отдыха использует капитал своего основного места жительства для внесения первоначального взноса за второй дом. Это возможно с помощью рефинансирования наличными или второй ипотеки.

- Рефинансирование с выплатой наличных : Заемщики часто могут получить до 80% собственного капитала для использования в качестве первоначального взноса на второй дом.

Имейте в виду, что срок вашего ипотечного кредита будет сброшен

Имейте в виду, что срок вашего ипотечного кредита будет сброшен - Второй ипотечный кредит (кредит под залог жилья или HELOC) : второй дом. Это популярный вариант для тех, кто не хочет рефинансироваться

Когда ставки низкие, рефинансирование наличными может иметь двойную выгоду, покрывая первоначальный взнос на второй дом и снижая процентную ставку по основному ипотечному кредиту.

Когда процентные ставки высоки, HELOC или кредит под залог дома, вероятно, лучше, чем рефинансирование наличными. Вы можете использовать капитал в своем нынешнем доме, чтобы внести первоначальный взнос без сброса низких ставок по существующей ипотеке.

Ипотечные опционы на второй дом

Если вы подумываете о покупке второго дома в этом году, вы можете оплатить покупку несколькими способами. Возможно, вам даже не придется брать кредит на второй дом.

Это самые популярные способы внесения первоначального взноса или оплаты наличными за второй дом.

1. Используйте рефинансирование наличными для вашего основного дома

За последние несколько лет многие домовладельцы вложили значительный капитал в свое основное или сдаваемое в аренду жилье. Они могут использовать этот капитал через рефинансирование наличными.

Например, предположим, что домовладелец должен 100 000 долларов США по ипотеке, но стоимость его дома теперь составляет 200 000 долларов США из-за повышения стоимости. Они могли изъять часть капитала, рефинансировав его в более крупную ссуду и взяв разницу наличными.

В этом случае заемщик будет иметь доступ к существенному первоначальному взносу за второй дом:

- Новая сумма кредита: 160 000 долл. США

- Текущая ипотека: 100 000 долл. США

- Заключительные расходы: 3 000 долл. США

- Доступные денежные средства для первоначального взноса: 57 000 долл. США

соответствующий кредит. Другие типы кредита позволяют даже более высокий процент. Например, ветераны могут иметь доступ к 100 процентам своего капитала, если они используют ссуду наличными VA.

2. Откройте кредит под залог собственного дома или HELOC на ваш текущий дом

Согласно ежегодному опросу покупателей загородных домов, проводимому NAR, кредитная линия под залог собственного дома (HELOC) для основного места жительства является излюбленным источником финансирования для покупателей второго дома.

Если в данный момент у вас есть достаточный капитал в вашем доме, вы можете просто взять кредитную линию и сразу купить второй дом или использовать средства для внесения первоначального взноса. Этот вариант устранит необходимость рефинансирования вашей текущей ипотеки. Вы сохраните свой первый ипотечный кредит без изменений и добавите еще один кредит с другими условиями.

Вам может понадобиться HELOC, если вы недавно рефинансировали кредит по очень низкой ставке. Открытие кредитной линии не влияет на ваш первый платеж по ипотеке.

Как правило, для получения HELOC кандидатам требуется хороший или отличный кредит. Но эти вторые ипотечные кредиты имеют некоторые интересные льготы. После одобрения деньги, полученные от кредита, принадлежат вам, и вы можете использовать их по своему усмотрению. Вы можете использовать доступный кредит, погасить его, а затем использовать его снова в течение срока кредита HELOC. Кроме того, вы можете избежать более высоких затрат на закрытие, которые вам придется заплатить, взяв новый основной ипотечный кредит.

После одобрения деньги, полученные от кредита, принадлежат вам, и вы можете использовать их по своему усмотрению. Вы можете использовать доступный кредит, погасить его, а затем использовать его снова в течение срока кредита HELOC. Кроме того, вы можете избежать более высоких затрат на закрытие, которые вам придется заплатить, взяв новый основной ипотечный кредит.

Если вас не устраивают плавающие процентные ставки, предусмотренные в большинстве программ HELOC, вы можете получить кредит под залог недвижимости с фиксированной процентной ставкой. Фиксированный вариант имеет немного более высокую ставку, но имеет лучшую встроенную стабильность платежей, что делает его хорошим выбором для некоторых покупателей второго дома.

3. Получить кредит на второй дом себе

Как обсуждалось выше, другой вариант — получить кредит в виде обычного кредита или крупного кредита. Текущие правила допускают первоначальный взнос всего 10%, а правила приемлемости кредита могут быть мягкими в зависимости от кредитора.

Можете ли вы купить второй дом с помощью кредитов FHA или кредитов VA?

Правительство США не спонсирует кредиты на загородные дома, поскольку кредиты, поддерживаемые государством, предназначены для поощрения домовладения на одну семью. Однако, если у вашего продавца уже есть ссуда, обеспеченная государством, под залог недвижимости, вы можете взять на себя ссуду продавца.

Ветераны, имеющие право на получение кредита VA, также могут купить новое основное место жительства с помощью кредита VA при преобразовании существующего дома во второй дом. Но предпочтительным кредитом для большинства покупателей будет обычный кредит, такой как те, которые регулируются Fannie Mae и Freddie Mac.

Аренда — это то же самое, что дом для отдыха?

Арендные дома и недвижимость для отдыха финансируются по-разному. Если вы можете претендовать на покупку без того, чтобы недвижимость приносила какой-либо доход, купите ее как дом для отдыха. Вы получите более высокую процентную ставку по ипотеке, а получить квалификацию будет проще, если доход от аренды не рассматривается.

Однако, если вам нужно сдать свое жилье в аренду, чтобы позволить себе это, ваша покупка становится инвестиционной собственностью, а не вторым домом.

В этом случае ваш ипотечный кредитор захочет увидеть оценку с сопоставимым графиком аренды. Этот документ сообщает андеррайтеру о потенциальном доходе от собственности. Кредитор считает 75% ожидаемой арендной платы вашим доходом, а ежемесячная ипотека, налоги и страховка добавляются к вашим расходам при расчете отношения долга к доходу (DTI).

Ипотечные кредиты на инвестиционную недвижимость часто требуют не менее 20% первоначального взноса, потому что очень сложно получить ипотечное страхование для таких покупок. Ставки по ипотечным кредитам для инвестиционной собственности могут составлять 50 базисных пунктов (0,5%) или выше, чем ставки для основного жилья.

Могу ли я использовать доход от аренды для оплаты ипотечного кредита на второй дом?

Владение вторым домом может быть не таким дорогим, как кажется на первый взгляд. Причина: потенциальный доход от аренды. Некоторые домовладельцы оплачивают свои ежемесячные платежи по ипотеке, сдавая свой загородный дом в аренду, когда они им не пользуются. Эта практика разрешена большинством кредиторов.

Причина: потенциальный доход от аренды. Некоторые домовладельцы оплачивают свои ежемесячные платежи по ипотеке, сдавая свой загородный дом в аренду, когда они им не пользуются. Эта практика разрешена большинством кредиторов.

Рост популярности Airbnb и подобных сервисов облегчает покупателям загородного дома возможность получать периодический доход от аренды. Но хотя доход от аренды может поддерживать ваш денежный поток, он не поможет вам претендовать на получение ипотечного кредита. Вы можете использовать доход от аренды только для того, чтобы получить право на настоящую ипотеку с инвестиционной недвижимостью, а не на второй ипотечный кредит.

Новые изменения правил разрешают частичную аренду

Fannie Mae, агентство, которое создает правила для большинства ипотечных кредитов в стране, обновило свою позицию по этому вопросу. Хотя вы по-прежнему не можете использовать доход от аренды для получения кредита, Fannie Mae теперь говорит, что кредиторы могут рассматривать недвижимость как «второй дом» вместо «инвестиционной собственности», даже если обнаружен доход от аренды.

Это важно. Правило может не вступить в силу при покупке, но наверняка сработает, если вы захотите рефинансировать в будущем.

Ставки по ипотеке на вторичное жилье ниже, чем на сдаваемую в аренду и инвестиционную недвижимость. А требования к первоначальному взносу для вторых домов более мягкие. Убедитесь, что недвижимость соответствует всем требованиям второго дома, чтобы не платить более высокие процентные ставки сейчас и не рефинансировать позже.

Доход от аренды имеет налоговые последствия

Также обратите внимание, что, несмотря на то, что доход от аренды не повлияет на право на получение кредита, этот доход имеет налоговые последствия. Если в вашем загородном доме есть арендаторы более 15 дней в году, вам придется сообщать об арендной плате как о доходе в IRS. Но вы также можете претендовать на налоговые вычеты, такие как вычет процентов по ипотеке и вычет ваших расходов на содержание дома. Обратитесь к налоговому специалисту, чтобы узнать наверняка.

Прочие расходы на вторичное жилье, которые необходимо учитывать

Владение вторым домом — это дополнительная ответственность. Вы будете содержать два домохозяйства, и это может стоить больше, чем вы ожидаете. Так что тщательно планируйте.

Помните, что покупка дома — это не то же самое, что право на получение ипотечного кредита. Страховщики по ипотеке рассматривают расходы на основную сумму, проценты, налоги на имущество, страхование домовладельцев и, если применимо, взносы в ТСЖ. Если эти расходы проверить, они утверждают ваш кредит.

Вы также должны учитывать транспортные расходы, регулярное содержание, ремонт, коммунальные услуги, мебель и предметы домашнего обихода. Если второй дом далеко, нужно ли будет платить кому-то за его содержание?

Возможно, вы сможете компенсировать некоторые или даже все эти расходы, если будете арендовать дом на неполный рабочий день. Но ипотека на второй дом требует, чтобы вы занимали дом по крайней мере часть года.

Он предоставляет вам единовременную сумму наличными или кредитную линию для совершения покупки. Если ваше имущество обесценивается, вы можете задолжать по кредиту больше, чем стоит имущество.

Он предоставляет вам единовременную сумму наличными или кредитную линию для совершения покупки. Если ваше имущество обесценивается, вы можете задолжать по кредиту больше, чем стоит имущество.

Выше для тех, у кого кредит меньше

Выше для тех, у кого кредит меньше сам дом. Этот процесс будет очень похож на получение кредита на ваш основной дом, но с немного более жесткими требованиями

сам дом. Этот процесс будет очень похож на получение кредита на ваш основной дом, но с немного более жесткими требованиями Имейте в виду, что срок вашего ипотечного кредита будет сброшен

Имейте в виду, что срок вашего ипотечного кредита будет сброшен