Содержание

Сбербанк повысил ставку по ипотеке до 10,4%

- Бизнес

- Тимур Батыров

Редакция Forbes

Сбербанк увеличил базовую ставку по ипотечным кредитам с 9,9% до 10,4%. «Сберу» пришлось пойти на повышение ставки из-за «рыночных условий», хотя ключевая ставка ЦБ снижается. После начала мобилизации банки стали менее охотно выдавать ипотеки из-за возросших рисков невозврата, отмечали собеседники Forbes

Сбербанк повысил базовую ставку по ипотечным кредитам на 0,5 процентного пункта, до 10,4%, следует из данных на сайте банка. Ранее базовая ипотечная ставка в «Сбере» составляла 9,9%.

Ранее базовая ипотечная ставка в «Сбере» составляла 9,9%.

При этом Центробанк планомерно снижает ключевую ставку. На заседании 16 сентября ЦБ в шестой раз подряд за последние пять месяцев снизил ставку до 7,5%. Свое решение регулятор объяснил, в том числе, ростом корпоративного кредитования, рынка ипотеки и восстановлением рынка необеспеченных потребзаймов.

Материал по теме

«На ставки по ипотеке влияет ряд факторов помимо ключевой ставки ЦБ. Так, в течение почти месяца наблюдался рост доходности облигаций федерального займа, как долгосрочных, так и краткосрочных, что повлияло на повышение ставок по ипотечным кредитам у ряда банков», — объяснил ТАСС подорожание ипотеки представитель «Сбера».

По его словам, банк «приложил максимальные усилия для сохранения текущих ставок», но «рыночные условия не позволяют сохранить их на прежнем уровне в течение такого длительного периода», поэтому «Сбер» был вынужден поднять ставки. Представитель кредитной организации добавил, что ставки по ранее одобренным ипотечным кредитам не изменятся.

Представитель кредитной организации добавил, что ставки по ранее одобренным ипотечным кредитам не изменятся.

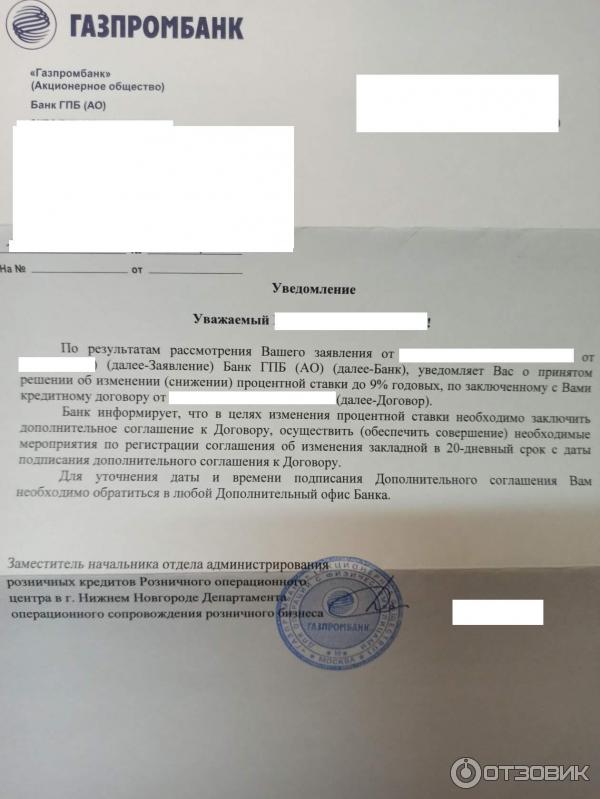

Ипотечные ставки ранее подняли и другие банки, включая Альфа-банк, МКБ, банк «Зенит», «Уралсиб» и Газпромбанк, пишет ТАСС со ссылкой на данные «ДОМ.РФ».

Материал по теме

Тренд на повышение кредитных ставок начался после объявления в России частичной мобилизации, отмечает аналитическая компания Frank RG. Российские банки стали менее охотно выдавать долгосрочные кредиты из-за возросших рисков невозврата, заявляли опрошенные Forbes в сентябре эксперты и участники рынка. «Банки <…> начали отказывать в ипотеке тем, кого, по их мнению, могут мобилизовать», — указал представитель крупной московской компании-застройщика. «Банки изменили алгоритмы оценки заемщика, и уже есть случаи отказов по ранее одобренным сделкам», — подтвердила Forbes коммерческий директор ASTERUS Вера Стефан.

Тенденция сохранилась и в начале октября. «Прямые отказы очень редки, ипотеку одобряют, но с повышением ставки и снижением кредитного лимита, так что заемщик сам отказывается», — рассказал Forbes пожелавший остаться неназванным ипотечный брокер. Владелец строительной компании «Дом Лазовского» Максим Лазовский, в свою очередь, отметил увеличение времени рассмотрения заявок на 20-30%. «Особенно это касается сделок, где в качестве заемщика выступает лицо призывного возраста», — указал он.

Сбербанк снизил ставки по ипотеке на 0,5%

Сбербанк снизил ставки по ипотеке на 0,5% — «Гарант Недвижимость»

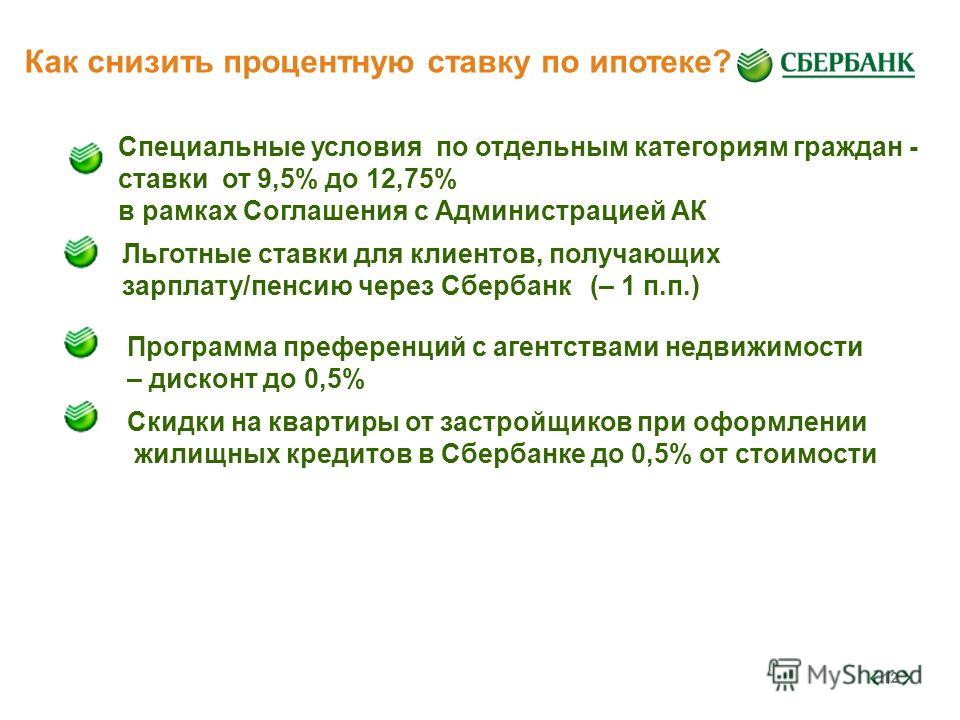

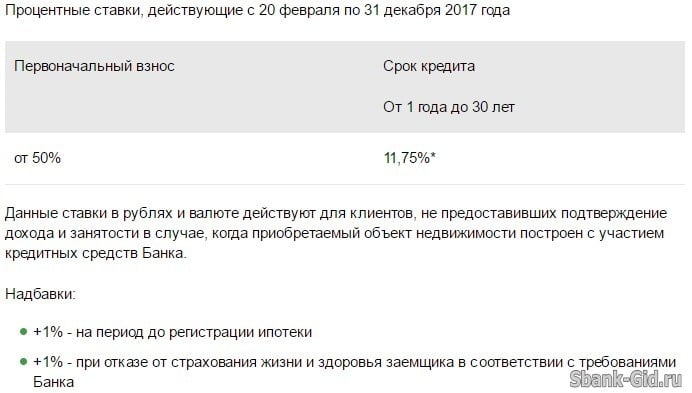

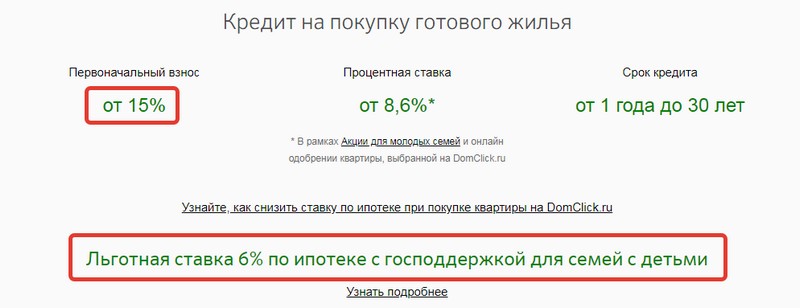

18 октября 2016 года Сбербанк снизил ставки на 0,5 процентных пункта по всей линейке ипотечных кредитов.

Согласно новому предложению, Сбербанк готов выдавать рублевые кредиты на покупку готового и строящегося жилья по ставке от 12 до 14%. При этом ставка по программе «Ипотека с господдержкой» с сегодняшнего дня снизилась на 0,5% и составила 11,4%.

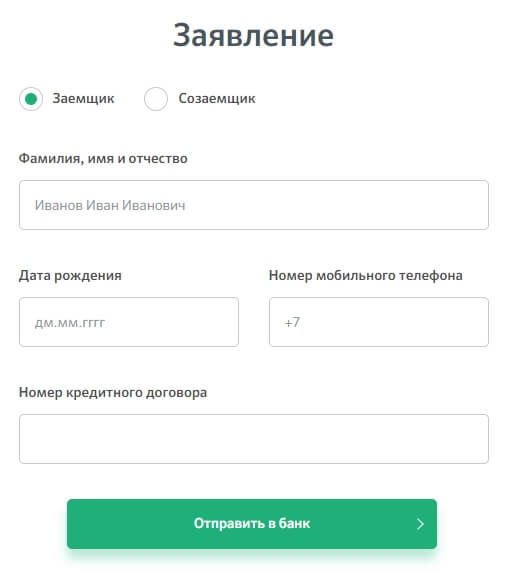

«По кредитным заявкам физических лиц, принятым до 18.10.2016 (за исключением продукта «Нецелевой кредит под залог недвижимости»), могут быть применены процентные ставки, действующие с 18.10.2016 г. при условии оформления клиентом заявления на повторное рассмотрение заявки», — поясняют специалисты Сбербанка.

Таблица процентных ставок

| Продукты / Программы / Акции |

Снижение процентной ставки по

отношению к ранее действующей ставке

по соответствующему продукту:

|

Процентная ставка

(с учетом страхования

жизни и здоровья)

|

| «Загородная недвижимость» | -0,5 п. п. п. | От 12% |

| «Строительство жилого дома» | -0,5 п.п. | От 12,5% |

|

«Ипотека

с государственной поддержкой»

| -0,5 п.п. | от 11,4% |

| «Акция для застройщиков» | -0,9 п.п. | От 12% |

|

«Нецелевой кредит

под залог недвижимости»

| -1,5 п.п. | От 14% |

Как сообщают федеральные СМИ, к концу недели ВТБ24 также планирует снизить ставки по ипотеке в среднем на 0,5 процентных пункта. Аналогичную возможность рассматривает ВТБ, допуская, что ставка на ипотеку с господдержкой достигнет 11,15%.

Узнать подробности можно по телефону: 218-888

Сбербанк: Сбербанк опубликовал финансовые показатели за 5 месяцев 2015 г.

(по РСБУ; неконсолидированные данные) | Корпоративный

(по РСБУ; неконсолидированные данные) | Корпоративный

Сбербанк / Ключевые слова: Выписка/Разное

05.06.2015 09:37

Распространение корпоративных новостей, передаваемых ООО «ЭквитиСтори.РС» -

компания EQS Group AG.

Ответственность за содержание данного объявления несет исключительно эмитент/издатель.

-------------------------------------------------- -------------------------

Сбербанк публикует финансовые показатели за 5 месяцев 2015 г. (по РСБУ;

неконсолидированные)

Обратите внимание, что цифры рассчитаны в соответствии с правилами Сбербанка.

внутренняя методика.

5 июня 2015 г.

Основные показатели отчета о прибылях и убытках за 5 мес. 2015 г. (по сравнению с 5 мес. 2014 г.):

- Процентный доход увеличился на 27,8% по сравнению с прошлым годом, но процентные расходы

увеличилось на 97,1% г/г. Чистый процентный доход снизился на 24,8% г/г

- Некредитные комиссионные доходы выросли на 14,0% год-к-году, чистая комиссия и комиссия

доход снизился на 2,3% г/г

- Операционная прибыль до совокупных резервов снизилась на 20,9% по сравнению с аналогичным периодом прошлого года. - Общее отчисление резерва составило 139,5 млрд руб. против 119,2 млрд руб. за 5М,

2014

- Операционные расходы выросли на 0,7% г/г

- Чистая прибыль до налогообложения составила 71,0 млрд руб. против 191,0 млрд руб. за 5 мес.,

2014

- Чистая прибыль составила 59,4 млрд руб. против 155,3 млрд руб. за 5 мес. 2014 г. Увеличение

стоимость финансирования ЦБ РФ и стоимость клиентских средств были основными

Факторы снижения чистой прибыли.

Чистый процентный доход составил 262,3 млрд руб., что на 24,8% меньше, чем за аналогичный период.

5M, 2014. Темпы роста чистого процентного дохода в 2015 г. догоняют

ставка 2014 года.

- Процентный доход увеличился на 170,3 млрд руб., или 27,8%, в основном за счет

рост кредитного портфеля и увеличение процентных ставок по корпоративным кредитам.

- Процентные расходы увеличились на 256,9 руб.млрд, или 97,1%, за счет

рост рыночных процентных ставок и приток средств. Самый сильный

Влияние на процентные расходы оказало финансирование ЦБ РФ и клиентские

депозиты.

- Общее отчисление резерва составило 139,5 млрд руб. против 119,2 млрд руб. за 5М,

2014

- Операционные расходы выросли на 0,7% г/г

- Чистая прибыль до налогообложения составила 71,0 млрд руб. против 191,0 млрд руб. за 5 мес.,

2014

- Чистая прибыль составила 59,4 млрд руб. против 155,3 млрд руб. за 5 мес. 2014 г. Увеличение

стоимость финансирования ЦБ РФ и стоимость клиентских средств были основными

Факторы снижения чистой прибыли.

Чистый процентный доход составил 262,3 млрд руб., что на 24,8% меньше, чем за аналогичный период.

5M, 2014. Темпы роста чистого процентного дохода в 2015 г. догоняют

ставка 2014 года.

- Процентный доход увеличился на 170,3 млрд руб., или 27,8%, в основном за счет

рост кредитного портфеля и увеличение процентных ставок по корпоративным кредитам.

- Процентные расходы увеличились на 256,9 руб.млрд, или 97,1%, за счет

рост рыночных процентных ставок и приток средств. Самый сильный

Влияние на процентные расходы оказало финансирование ЦБ РФ и клиентские

депозиты. Замедление роста процентных расходов продолжилось из-за

постепенное снижение ключевой ставки ЦБ с начала

2015 года.

Чистый комиссионный доход за 5 месяцев 2015 г. составил 100,5 млрд руб., что составляет 2,3%.

ниже, чем за 5 месяцев 2014 г., в связи со снижением комиссионных доходов от

корпоративное кредитование из-за замедления кредитования. Наоборот, не кредит

комиссионный доход увеличился на 14,0%. Операции с банковскими картами и

эквайринг остается основным драйвером роста некредитных комиссионных доходов. Также,

значительно увеличились доходы от расчетно-кассовых операций и банковских

гарантии.

Чистый доход от валютной переоценки и торговых операций на рынках капитала

составил 4,7 млрд руб. за 5 мес. 2015 г.

Операционные расходы увеличились на 0,7% г/г за 5 мес. 2015 г. в связи с увеличением

в расходах на персонал. Прочие операционные расходы уменьшились на 8,0% в связи с

программа оптимизации затрат.

Обратите внимание, что сравнение расходов на персонал в 2015 году с расходами на персонал для

же период 2014 года не совсем корректен.

Замедление роста процентных расходов продолжилось из-за

постепенное снижение ключевой ставки ЦБ с начала

2015 года.

Чистый комиссионный доход за 5 месяцев 2015 г. составил 100,5 млрд руб., что составляет 2,3%.

ниже, чем за 5 месяцев 2014 г., в связи со снижением комиссионных доходов от

корпоративное кредитование из-за замедления кредитования. Наоборот, не кредит

комиссионный доход увеличился на 14,0%. Операции с банковскими картами и

эквайринг остается основным драйвером роста некредитных комиссионных доходов. Также,

значительно увеличились доходы от расчетно-кассовых операций и банковских

гарантии.

Чистый доход от валютной переоценки и торговых операций на рынках капитала

составил 4,7 млрд руб. за 5 мес. 2015 г.

Операционные расходы увеличились на 0,7% г/г за 5 мес. 2015 г. в связи с увеличением

в расходах на персонал. Прочие операционные расходы уменьшились на 8,0% в связи с

программа оптимизации затрат.

Обратите внимание, что сравнение расходов на персонал в 2015 году с расходами на персонал для

же период 2014 года не совсем корректен. С 2015 года Банк использует

метод начисления в учете расходов на персонал для более равномерного распределения этих расходов

в течение года. Исключая влияние этой корректировки, операционная

расходы за 5М 2015 г. снизились на 2,1% г/г.

Общая сумма резервов составила 139 руб.0,5 млрд за 5 месяцев 2015 г. против 119,2 руб.

млрд годом ранее. Банк продолжает практиковать консервативный подход

в резервы на возможные потери по ссудам на основании требований Центрального банка

Россия. Коэффициент покрытия остался высоким: резервы на возможные потери по ссудам увеличились в 2,1 раза.

просроченные кредиты.

Чистая прибыль до налогообложения составила 71,0 млрд руб. за 5 мес. 2015 г. против 191,0 руб.

млрд годом ранее. Чистая прибыль составила 59,4 млрд руб. против 155,3 млрд руб.

Активы в мае сократились на 1,8% и достигли 19,7 трлн руб., в основном за счет

уменьшение конечного остатка денежной наличности и средств в банках,

включая корреспондентские счета.

В мае Банк выдал около 300 млрд руб. корпоративным клиентам.

С 2015 года Банк использует

метод начисления в учете расходов на персонал для более равномерного распределения этих расходов

в течение года. Исключая влияние этой корректировки, операционная

расходы за 5М 2015 г. снизились на 2,1% г/г.

Общая сумма резервов составила 139 руб.0,5 млрд за 5 месяцев 2015 г. против 119,2 руб.

млрд годом ранее. Банк продолжает практиковать консервативный подход

в резервы на возможные потери по ссудам на основании требований Центрального банка

Россия. Коэффициент покрытия остался высоким: резервы на возможные потери по ссудам увеличились в 2,1 раза.

просроченные кредиты.

Чистая прибыль до налогообложения составила 71,0 млрд руб. за 5 мес. 2015 г. против 191,0 руб.

млрд годом ранее. Чистая прибыль составила 59,4 млрд руб. против 155,3 млрд руб.

Активы в мае сократились на 1,8% и достигли 19,7 трлн руб., в основном за счет

уменьшение конечного остатка денежной наличности и средств в банках,

включая корреспондентские счета.

В мае Банк выдал около 300 млрд руб. корпоративным клиентам. Проблемы с кредитом

с начала года составил около 1,8 трлн руб. Итого корпоративный

кредитный портфель в мае сократился незначительно (-0,4%) до 10,8 трлн руб.

Банк выдал около 9 руб.5 млрд розничным клиентам в мае, что превысило

среднемесячные выпуски за предыдущие четыре месяца. Всего объем

новых выдач кредитов розничным клиентам с начала года было завершено

400 млрд руб. Общий розничный кредитный портфель за месяц не изменился

на 4,0 трлн руб. Доля ипотечных кредитов продолжает расти.

доля потребительских беззалоговых кредитов сокращается в структуре розничных

кредитный портфель.

Просроченная задолженность увеличилась на 0,1 п.п. до 2,9% от общего объема кредитов в мае, что

отражает текущую макроэкономическую ситуацию в стране. тем не менее

уровень просроченных кредитов в Сбербанке вдвое ниже уровня банковского

в среднем по сектору.

Портфель ценных бумаг в мае вырос на 20 млрд руб., или на 1,2%. Портфолио

остаток на конец периода составил 1,77 трлн руб. на 1 июня 2015 г.

Вклады и счета физических лиц увеличились в мае на 130 млрд руб.

Проблемы с кредитом

с начала года составил около 1,8 трлн руб. Итого корпоративный

кредитный портфель в мае сократился незначительно (-0,4%) до 10,8 трлн руб.

Банк выдал около 9 руб.5 млрд розничным клиентам в мае, что превысило

среднемесячные выпуски за предыдущие четыре месяца. Всего объем

новых выдач кредитов розничным клиентам с начала года было завершено

400 млрд руб. Общий розничный кредитный портфель за месяц не изменился

на 4,0 трлн руб. Доля ипотечных кредитов продолжает расти.

доля потребительских беззалоговых кредитов сокращается в структуре розничных

кредитный портфель.

Просроченная задолженность увеличилась на 0,1 п.п. до 2,9% от общего объема кредитов в мае, что

отражает текущую макроэкономическую ситуацию в стране. тем не менее

уровень просроченных кредитов в Сбербанке вдвое ниже уровня банковского

в среднем по сектору.

Портфель ценных бумаг в мае вырос на 20 млрд руб., или на 1,2%. Портфолио

остаток на конец периода составил 1,77 трлн руб. на 1 июня 2015 г.

Вклады и счета физических лиц увеличились в мае на 130 млрд руб. , или на 1,5%.

Приток средств был как во вклады, так и в сберегательные сертификаты.

Общий портфель депозитов и счетов физических лиц достиг 8,9 руб.трлн по состоянию на

1 июня 2015 г.

Корпоративное фондирование в мае сократилось на 110 млрд руб., или на 2,2%, по сравнению со сроком

депозиты. Общий объем средств корпоративных клиентов составил 4,9 трлн руб.

1 июня 2015 г.

Банк России и Федеральное казначейство в мае потеряли на 519 млрд руб., или 22,7%. Этот

источник ликвидности остается самым дорогим, и для снижения

общая стоимость фондирования, Банк постоянно снижает подверженность этому риску.

финансирование. Доля финансирования ЦБ РФ (за исключением субординированного кредита) в

обязательства Банка достигли 7,2% на 1 июня 2015 г. по сравнению с 15,2% на 1 июня 2015 г.

1 января 2015 г.

Основной капитал 1-го уровня и капитал 1-го уровня (равны, поскольку Сбербанк не имеет

инструменты добавочного капитала) достигла 1 724 млрд руб. на 1 июня 2015 г.

по предварительным расчетам. Общий капитал составил 2 508 млрд руб.

, или на 1,5%.

Приток средств был как во вклады, так и в сберегательные сертификаты.

Общий портфель депозитов и счетов физических лиц достиг 8,9 руб.трлн по состоянию на

1 июня 2015 г.

Корпоративное фондирование в мае сократилось на 110 млрд руб., или на 2,2%, по сравнению со сроком

депозиты. Общий объем средств корпоративных клиентов составил 4,9 трлн руб.

1 июня 2015 г.

Банк России и Федеральное казначейство в мае потеряли на 519 млрд руб., или 22,7%. Этот

источник ликвидности остается самым дорогим, и для снижения

общая стоимость фондирования, Банк постоянно снижает подверженность этому риску.

финансирование. Доля финансирования ЦБ РФ (за исключением субординированного кредита) в

обязательства Банка достигли 7,2% на 1 июня 2015 г. по сравнению с 15,2% на 1 июня 2015 г.

1 января 2015 г.

Основной капитал 1-го уровня и капитал 1-го уровня (равны, поскольку Сбербанк не имеет

инструменты добавочного капитала) достигла 1 724 млрд руб. на 1 июня 2015 г.

по предварительным расчетам. Общий капитал составил 2 508 млрд руб. та же дата.

Активы, взвешенные с учетом риска, уменьшились в мае на 181 млрд руб. в основном за счет снижения

кредитный риск по статьям баланса от заключения кредита

портфолио.

Показатели достаточности капитала в предварительных расчетах на 1 июня 2015 г.

были:

- Н1.1 - 9.0% (минимальный уровень достаточности, требуемый ЦБ

Россия на 5,0%)

- Н1.2 - 9,0% (минимальный уровень достаточности, требуемый ЦБ РФ).

Россия на 6,0%)

- Н1,0 - 13,0% (минимальный уровень достаточности, требуемый ЦБ РФ).

России по ставке 10,0% с учетом Положения о страховании вкладов).

Финансовые показатели Сбербанка за 5 месяцев 2015 г. (по РСБУ, неконсолидированные данные)

05.06.2015 Дистрибьюторские услуги ООО «ЭквитиСтори.РС» включают

Объявления, финансовые/корпоративные новости и пресс-релизы.

Медиа-архив на www.dgap-medientreff.de и www.dgap.de

-------------------------------------------------- -------------------------

Английский язык

Компания: Сбербанк

19Вавилова ул.

117997 Москва

Россия

Телефон: +7-495-957-57-21

Факс:

Электронная почта: media@sberbank.

та же дата.

Активы, взвешенные с учетом риска, уменьшились в мае на 181 млрд руб. в основном за счет снижения

кредитный риск по статьям баланса от заключения кредита

портфолио.

Показатели достаточности капитала в предварительных расчетах на 1 июня 2015 г.

были:

- Н1.1 - 9.0% (минимальный уровень достаточности, требуемый ЦБ

Россия на 5,0%)

- Н1.2 - 9,0% (минимальный уровень достаточности, требуемый ЦБ РФ).

Россия на 6,0%)

- Н1,0 - 13,0% (минимальный уровень достаточности, требуемый ЦБ РФ).

России по ставке 10,0% с учетом Положения о страховании вкладов).

Финансовые показатели Сбербанка за 5 месяцев 2015 г. (по РСБУ, неконсолидированные данные)

05.06.2015 Дистрибьюторские услуги ООО «ЭквитиСтори.РС» включают

Объявления, финансовые/корпоративные новости и пресс-релизы.

Медиа-архив на www.dgap-medientreff.de и www.dgap.de

-------------------------------------------------- -------------------------

Английский язык

Компания: Сбербанк

19Вавилова ул.

117997 Москва

Россия

Телефон: +7-495-957-57-21

Факс:

Электронная почта: media@sberbank. ru

Интернет: www.sberbank.ru

ISIN: US80585Y3080, RU0009029540, RU0009029557, US80585Y4070

Листинг: Открытый рынок (Стандарт входа) во Франкфурте; Лондон, ММВБ,

РТС

Конец сообщения EquityStory.RS, LLC News-Service

-------------------------------------------------- -------------------------

ru

Интернет: www.sberbank.ru

ISIN: US80585Y3080, RU0009029540, RU0009029557, US80585Y4070

Листинг: Открытый рынок (Стандарт входа) во Франкфурте; Лондон, ММВБ,

РТС

Конец сообщения EquityStory.RS, LLC News-Service

-------------------------------------------------- -------------------------

Сбербанк

Немногие страны имеют столь разнообразную и красочную историю, как Россия. Только в ХХ веке Россия стала свидетельницей роскошных царских дворов, революции, породившей коммунистическое государство, немецкого вторжения во Второй мировой войне, поражения Германии и подъема Советского Союза как сверхдержавы. власть, холодная война и, наконец, распад Советского Союза и рождение новой капиталистической России.

Учитывая бурное прошлое России, неудивительно, что лишь немногие институты пережили такие экстремальные изменения. Сбербанк, или «Сберегательный банк Российской Федерации», является одним из таких учреждений. Основанный в 1841 году, он остается крупнейшим банком в России и сегодня, и, возможно, именно благодаря этому долголетию Millward Brown Optimor, ведущая международная исследовательская фирма, назвала Сбербанк самым ценным брендом в России 9 в 2012 году.

Россия — самая большая страна в мире, и масштабы Сбербанка репрезентативны для размера страны. Филиальная сеть Сбербанка насчитывает почти 20 000 человек, что является огромным числом как в абсолютном, так и в относительном выражении. Для сравнения, филиальная сеть Сбербанка почти такая же большая, как и весь остальной российский банковский сектор вместе взятый, и превосходит филиальную сеть южноафриканского лидера розничного банковского обслуживания Absa, насчитывающую менее 1000 отделений в Южной Африке. Это способствовало тому, что доля Сбербанка на российском рынке розничных депозитов составила почти 50%. Банки предпочитают розничные депозиты, потому что они дешевы (процентная ставка по ним намного ниже, чем крупные корпоративные депозиты) и, как правило, ненадежны. В результате стоимость финансирования Сбербанка значительно ниже, чем у его аналогов, и его рыночная доля банковской прибыли, следовательно, больше, чем его рыночная доля банковских активов.

Несмотря на размер Сбербанка, мы также считаем, что перспективы роста банковского дела в России в целом и Сбербанка в частности очень хорошие. Сегодня отношение банковского кредита к ВВП в России составляет 44 %, что соответствует уровню Бразилии, но ниже, чем в Индии и Китае. В России также самая низкая задолженность домохозяйств в процентах от ВВП среди стран БРИК, хотя ее располагаемый доход на душу населения является самым высоким. Хотя перспективы роста как корпоративных, так и розничных кредитов в России благоприятны, розничные кредиты должны превысить корпоративные кредиты в среднесрочной перспективе. Сбербанк будет основным бенефициаром этой тенденции, поскольку каждый второй россиянин уже является клиентом на стороне пассива (депозита), и все, что нужно сделать Сбербанку, — это продать кредитные продукты своей существующей клиентской базе. Количество продуктов на одного розничного клиента увеличилось с одного в 2007 году до 2,2 сегодня. В ближайшем будущем банк нацеливается на три продукта для каждого розничного клиента. Дополнительным преимуществом увеличения доли розничных кредитов в общем объеме кредитов является то, что это также должно обеспечить увеличение чистой процентной ставки с поправкой на риск

Сегодня отношение банковского кредита к ВВП в России составляет 44 %, что соответствует уровню Бразилии, но ниже, чем в Индии и Китае. В России также самая низкая задолженность домохозяйств в процентах от ВВП среди стран БРИК, хотя ее располагаемый доход на душу населения является самым высоким. Хотя перспективы роста как корпоративных, так и розничных кредитов в России благоприятны, розничные кредиты должны превысить корпоративные кредиты в среднесрочной перспективе. Сбербанк будет основным бенефициаром этой тенденции, поскольку каждый второй россиянин уже является клиентом на стороне пассива (депозита), и все, что нужно сделать Сбербанку, — это продать кредитные продукты своей существующей клиентской базе. Количество продуктов на одного розничного клиента увеличилось с одного в 2007 году до 2,2 сегодня. В ближайшем будущем банк нацеливается на три продукта для каждого розничного клиента. Дополнительным преимуществом увеличения доли розничных кредитов в общем объеме кредитов является то, что это также должно обеспечить увеличение чистой процентной ставки с поправкой на риск

, так как переговорная сила розничных клиентов ниже.

За последние годы под умелым руководством Германа Грефа, бывшего министра экономики и торговли России (с 2000 по 2007 год), Сбербанк превратился из сонливой полугосударственной организация, ориентированная на получение прибыли. Это повлекло за собой создание дополнительных потоков доходов и запуск амбициозной программы преобразования, чтобы сделать банк более эффективным.

Одним из примеров того, как нынешняя команда менеджеров добавила дополнительные потоки доходов, является банковское страхование. Когда руководство приняло бразды правления в Сбербанке, оно не распространяло никаких страховых продуктов. В 2011 году Сбербанк получил доход в размере 500 млн долларов США в виде комиссий и сборов от распространения продуктов 20 различных страховых компаний. Это достижение было достигнуто путем добавления очень небольшого числа дополнительных сотрудников и использования существующей базы сотрудников и инфраструктуры.

К 2014 году Сбербанк планирует обеспечить соотношение затрат к доходам на уровне 40 – 45 % (сейчас 47 %) и штат сотрудников 200 000–220 000 (сейчас 260 000). Хотя эти цели могут показаться довольно амбициозными, масштаб трансформации огромен:

Хотя эти цели могут показаться довольно амбициозными, масштаб трансформации огромен:

- Сбербанк стремится сократить количество основных банковских решений (ИТ-систем) с 18 до 4.

- Он также сокращает количество центров обработки данных с 800 до 2 (один плюс резервный) и, наконец,

- Количество бэк-офисов сокращается с 800 до 6, а конечная цель — 4.

Текущее высокое соотношение затрат и доходов отражает первоначальные расходы, понесенные для реализации этой программы трансформации , но для получения преимуществ все равно потребуется некоторое время.

В заключение осталось решить два вопроса: устойчивость баланса Сбербанка и оценка. Ситуация с капиталом Сбербанка и уровни резервирования стабильны. У банка базовый коэффициент первого уровня составляет 11,2%, а коэффициент покрытия резервов — 1,8, что означает, что он имеет 180 рублей резервов на каждые 100 рублей неработающих кредитов. Наконец, банк торгуется с форвардным коэффициентом P/E менее 6 раз и форвардным коэффициентом P/B 1,1 крата для бизнеса, который должен стабильно получать ROE более 20%. Сбербанк — это редкое сочетание в мире инвестиций, поскольку он сочетает в себе относительно четкую траекторию роста с очень привлекательной оценкой. В настоящее время Сбербанк представляет 3,5% портфеля фонда Coronation Global Emerging Markets.

Сбербанк — это редкое сочетание в мире инвестиций, поскольку он сочетает в себе относительно четкую траекторию роста с очень привлекательной оценкой. В настоящее время Сбербанк представляет 3,5% портфеля фонда Coronation Global Emerging Markets.

КАЙЛ УЭЛС получил степень бакалавра бухгалтерского учета (с отличием) в Университете Рэнд Африкаанс (RAU) в 2004 г. и получил квалификацию дипломированного бухгалтера в 2007 г. Прежде чем присоединиться к команде Coronation по развивающимся рынкам в начале 2008 г., он получил контракт на обучение в банковском подразделении PricewaterhouseCoopers, клиентами которого являются три из четырех крупнейших банковских групп в Южной Африке.

Если вам нужна дополнительная информация, обращайтесь:

Луиза Пелсер

Т: +27 21 680 2216

М: +27 76 282 3995

Эл. 0061 Примечания для редактора:

Управляющие фондом коронации Limited — одна из самых успешных сторонних компаний по управлению фондами на юге Африки.

- Общее отчисление резерва составило 139,5 млрд руб. против 119,2 млрд руб. за 5М,

2014

- Операционные расходы выросли на 0,7% г/г

- Чистая прибыль до налогообложения составила 71,0 млрд руб. против 191,0 млрд руб. за 5 мес.,

2014

- Чистая прибыль составила 59,4 млрд руб. против 155,3 млрд руб. за 5 мес. 2014 г. Увеличение

стоимость финансирования ЦБ РФ и стоимость клиентских средств были основными

Факторы снижения чистой прибыли.

Чистый процентный доход составил 262,3 млрд руб., что на 24,8% меньше, чем за аналогичный период.

5M, 2014. Темпы роста чистого процентного дохода в 2015 г. догоняют

ставка 2014 года.

- Процентный доход увеличился на 170,3 млрд руб., или 27,8%, в основном за счет

рост кредитного портфеля и увеличение процентных ставок по корпоративным кредитам.

- Процентные расходы увеличились на 256,9 руб.млрд, или 97,1%, за счет

рост рыночных процентных ставок и приток средств. Самый сильный

Влияние на процентные расходы оказало финансирование ЦБ РФ и клиентские

депозиты.

- Общее отчисление резерва составило 139,5 млрд руб. против 119,2 млрд руб. за 5М,

2014

- Операционные расходы выросли на 0,7% г/г

- Чистая прибыль до налогообложения составила 71,0 млрд руб. против 191,0 млрд руб. за 5 мес.,

2014

- Чистая прибыль составила 59,4 млрд руб. против 155,3 млрд руб. за 5 мес. 2014 г. Увеличение

стоимость финансирования ЦБ РФ и стоимость клиентских средств были основными

Факторы снижения чистой прибыли.

Чистый процентный доход составил 262,3 млрд руб., что на 24,8% меньше, чем за аналогичный период.

5M, 2014. Темпы роста чистого процентного дохода в 2015 г. догоняют

ставка 2014 года.

- Процентный доход увеличился на 170,3 млрд руб., или 27,8%, в основном за счет

рост кредитного портфеля и увеличение процентных ставок по корпоративным кредитам.

- Процентные расходы увеличились на 256,9 руб.млрд, или 97,1%, за счет

рост рыночных процентных ставок и приток средств. Самый сильный

Влияние на процентные расходы оказало финансирование ЦБ РФ и клиентские

депозиты. Замедление роста процентных расходов продолжилось из-за

постепенное снижение ключевой ставки ЦБ с начала

2015 года.

Чистый комиссионный доход за 5 месяцев 2015 г. составил 100,5 млрд руб., что составляет 2,3%.

ниже, чем за 5 месяцев 2014 г., в связи со снижением комиссионных доходов от

корпоративное кредитование из-за замедления кредитования. Наоборот, не кредит

комиссионный доход увеличился на 14,0%. Операции с банковскими картами и

эквайринг остается основным драйвером роста некредитных комиссионных доходов. Также,

значительно увеличились доходы от расчетно-кассовых операций и банковских

гарантии.

Чистый доход от валютной переоценки и торговых операций на рынках капитала

составил 4,7 млрд руб. за 5 мес. 2015 г.

Операционные расходы увеличились на 0,7% г/г за 5 мес. 2015 г. в связи с увеличением

в расходах на персонал. Прочие операционные расходы уменьшились на 8,0% в связи с

программа оптимизации затрат.

Обратите внимание, что сравнение расходов на персонал в 2015 году с расходами на персонал для

же период 2014 года не совсем корректен.

Замедление роста процентных расходов продолжилось из-за

постепенное снижение ключевой ставки ЦБ с начала

2015 года.

Чистый комиссионный доход за 5 месяцев 2015 г. составил 100,5 млрд руб., что составляет 2,3%.

ниже, чем за 5 месяцев 2014 г., в связи со снижением комиссионных доходов от

корпоративное кредитование из-за замедления кредитования. Наоборот, не кредит

комиссионный доход увеличился на 14,0%. Операции с банковскими картами и

эквайринг остается основным драйвером роста некредитных комиссионных доходов. Также,

значительно увеличились доходы от расчетно-кассовых операций и банковских

гарантии.

Чистый доход от валютной переоценки и торговых операций на рынках капитала

составил 4,7 млрд руб. за 5 мес. 2015 г.

Операционные расходы увеличились на 0,7% г/г за 5 мес. 2015 г. в связи с увеличением

в расходах на персонал. Прочие операционные расходы уменьшились на 8,0% в связи с

программа оптимизации затрат.

Обратите внимание, что сравнение расходов на персонал в 2015 году с расходами на персонал для

же период 2014 года не совсем корректен. С 2015 года Банк использует

метод начисления в учете расходов на персонал для более равномерного распределения этих расходов

в течение года. Исключая влияние этой корректировки, операционная

расходы за 5М 2015 г. снизились на 2,1% г/г.

Общая сумма резервов составила 139 руб.0,5 млрд за 5 месяцев 2015 г. против 119,2 руб.

млрд годом ранее. Банк продолжает практиковать консервативный подход

в резервы на возможные потери по ссудам на основании требований Центрального банка

Россия. Коэффициент покрытия остался высоким: резервы на возможные потери по ссудам увеличились в 2,1 раза.

просроченные кредиты.

Чистая прибыль до налогообложения составила 71,0 млрд руб. за 5 мес. 2015 г. против 191,0 руб.

млрд годом ранее. Чистая прибыль составила 59,4 млрд руб. против 155,3 млрд руб.

Активы в мае сократились на 1,8% и достигли 19,7 трлн руб., в основном за счет

уменьшение конечного остатка денежной наличности и средств в банках,

включая корреспондентские счета.

В мае Банк выдал около 300 млрд руб. корпоративным клиентам.

С 2015 года Банк использует

метод начисления в учете расходов на персонал для более равномерного распределения этих расходов

в течение года. Исключая влияние этой корректировки, операционная

расходы за 5М 2015 г. снизились на 2,1% г/г.

Общая сумма резервов составила 139 руб.0,5 млрд за 5 месяцев 2015 г. против 119,2 руб.

млрд годом ранее. Банк продолжает практиковать консервативный подход

в резервы на возможные потери по ссудам на основании требований Центрального банка

Россия. Коэффициент покрытия остался высоким: резервы на возможные потери по ссудам увеличились в 2,1 раза.

просроченные кредиты.

Чистая прибыль до налогообложения составила 71,0 млрд руб. за 5 мес. 2015 г. против 191,0 руб.

млрд годом ранее. Чистая прибыль составила 59,4 млрд руб. против 155,3 млрд руб.

Активы в мае сократились на 1,8% и достигли 19,7 трлн руб., в основном за счет

уменьшение конечного остатка денежной наличности и средств в банках,

включая корреспондентские счета.

В мае Банк выдал около 300 млрд руб. корпоративным клиентам. Проблемы с кредитом

с начала года составил около 1,8 трлн руб. Итого корпоративный

кредитный портфель в мае сократился незначительно (-0,4%) до 10,8 трлн руб.

Банк выдал около 9 руб.5 млрд розничным клиентам в мае, что превысило

среднемесячные выпуски за предыдущие четыре месяца. Всего объем

новых выдач кредитов розничным клиентам с начала года было завершено

400 млрд руб. Общий розничный кредитный портфель за месяц не изменился

на 4,0 трлн руб. Доля ипотечных кредитов продолжает расти.

доля потребительских беззалоговых кредитов сокращается в структуре розничных

кредитный портфель.

Просроченная задолженность увеличилась на 0,1 п.п. до 2,9% от общего объема кредитов в мае, что

отражает текущую макроэкономическую ситуацию в стране. тем не менее

уровень просроченных кредитов в Сбербанке вдвое ниже уровня банковского

в среднем по сектору.

Портфель ценных бумаг в мае вырос на 20 млрд руб., или на 1,2%. Портфолио

остаток на конец периода составил 1,77 трлн руб. на 1 июня 2015 г.

Вклады и счета физических лиц увеличились в мае на 130 млрд руб.

Проблемы с кредитом

с начала года составил около 1,8 трлн руб. Итого корпоративный

кредитный портфель в мае сократился незначительно (-0,4%) до 10,8 трлн руб.

Банк выдал около 9 руб.5 млрд розничным клиентам в мае, что превысило

среднемесячные выпуски за предыдущие четыре месяца. Всего объем

новых выдач кредитов розничным клиентам с начала года было завершено

400 млрд руб. Общий розничный кредитный портфель за месяц не изменился

на 4,0 трлн руб. Доля ипотечных кредитов продолжает расти.

доля потребительских беззалоговых кредитов сокращается в структуре розничных

кредитный портфель.

Просроченная задолженность увеличилась на 0,1 п.п. до 2,9% от общего объема кредитов в мае, что

отражает текущую макроэкономическую ситуацию в стране. тем не менее

уровень просроченных кредитов в Сбербанке вдвое ниже уровня банковского

в среднем по сектору.

Портфель ценных бумаг в мае вырос на 20 млрд руб., или на 1,2%. Портфолио

остаток на конец периода составил 1,77 трлн руб. на 1 июня 2015 г.

Вклады и счета физических лиц увеличились в мае на 130 млрд руб. , или на 1,5%.

Приток средств был как во вклады, так и в сберегательные сертификаты.

Общий портфель депозитов и счетов физических лиц достиг 8,9 руб.трлн по состоянию на

1 июня 2015 г.

Корпоративное фондирование в мае сократилось на 110 млрд руб., или на 2,2%, по сравнению со сроком

депозиты. Общий объем средств корпоративных клиентов составил 4,9 трлн руб.

1 июня 2015 г.

Банк России и Федеральное казначейство в мае потеряли на 519 млрд руб., или 22,7%. Этот

источник ликвидности остается самым дорогим, и для снижения

общая стоимость фондирования, Банк постоянно снижает подверженность этому риску.

финансирование. Доля финансирования ЦБ РФ (за исключением субординированного кредита) в

обязательства Банка достигли 7,2% на 1 июня 2015 г. по сравнению с 15,2% на 1 июня 2015 г.

1 января 2015 г.

Основной капитал 1-го уровня и капитал 1-го уровня (равны, поскольку Сбербанк не имеет

инструменты добавочного капитала) достигла 1 724 млрд руб. на 1 июня 2015 г.

по предварительным расчетам. Общий капитал составил 2 508 млрд руб.

, или на 1,5%.

Приток средств был как во вклады, так и в сберегательные сертификаты.

Общий портфель депозитов и счетов физических лиц достиг 8,9 руб.трлн по состоянию на

1 июня 2015 г.

Корпоративное фондирование в мае сократилось на 110 млрд руб., или на 2,2%, по сравнению со сроком

депозиты. Общий объем средств корпоративных клиентов составил 4,9 трлн руб.

1 июня 2015 г.

Банк России и Федеральное казначейство в мае потеряли на 519 млрд руб., или 22,7%. Этот

источник ликвидности остается самым дорогим, и для снижения

общая стоимость фондирования, Банк постоянно снижает подверженность этому риску.

финансирование. Доля финансирования ЦБ РФ (за исключением субординированного кредита) в

обязательства Банка достигли 7,2% на 1 июня 2015 г. по сравнению с 15,2% на 1 июня 2015 г.

1 января 2015 г.

Основной капитал 1-го уровня и капитал 1-го уровня (равны, поскольку Сбербанк не имеет

инструменты добавочного капитала) достигла 1 724 млрд руб. на 1 июня 2015 г.

по предварительным расчетам. Общий капитал составил 2 508 млрд руб. та же дата.

Активы, взвешенные с учетом риска, уменьшились в мае на 181 млрд руб. в основном за счет снижения

кредитный риск по статьям баланса от заключения кредита

портфолио.

Показатели достаточности капитала в предварительных расчетах на 1 июня 2015 г.

были:

- Н1.1 - 9.0% (минимальный уровень достаточности, требуемый ЦБ

Россия на 5,0%)

- Н1.2 - 9,0% (минимальный уровень достаточности, требуемый ЦБ РФ).

Россия на 6,0%)

- Н1,0 - 13,0% (минимальный уровень достаточности, требуемый ЦБ РФ).

России по ставке 10,0% с учетом Положения о страховании вкладов).

Финансовые показатели Сбербанка за 5 месяцев 2015 г. (по РСБУ, неконсолидированные данные)

05.06.2015 Дистрибьюторские услуги ООО «ЭквитиСтори.РС» включают

Объявления, финансовые/корпоративные новости и пресс-релизы.

Медиа-архив на www.dgap-medientreff.de и www.dgap.de

-------------------------------------------------- -------------------------

Английский язык

Компания: Сбербанк

19Вавилова ул.

117997 Москва

Россия

Телефон: +7-495-957-57-21

Факс:

Электронная почта: media@sberbank.

та же дата.

Активы, взвешенные с учетом риска, уменьшились в мае на 181 млрд руб. в основном за счет снижения

кредитный риск по статьям баланса от заключения кредита

портфолио.

Показатели достаточности капитала в предварительных расчетах на 1 июня 2015 г.

были:

- Н1.1 - 9.0% (минимальный уровень достаточности, требуемый ЦБ

Россия на 5,0%)

- Н1.2 - 9,0% (минимальный уровень достаточности, требуемый ЦБ РФ).

Россия на 6,0%)

- Н1,0 - 13,0% (минимальный уровень достаточности, требуемый ЦБ РФ).

России по ставке 10,0% с учетом Положения о страховании вкладов).

Финансовые показатели Сбербанка за 5 месяцев 2015 г. (по РСБУ, неконсолидированные данные)

05.06.2015 Дистрибьюторские услуги ООО «ЭквитиСтори.РС» включают

Объявления, финансовые/корпоративные новости и пресс-релизы.

Медиа-архив на www.dgap-medientreff.de и www.dgap.de

-------------------------------------------------- -------------------------

Английский язык

Компания: Сбербанк

19Вавилова ул.

117997 Москва

Россия

Телефон: +7-495-957-57-21

Факс:

Электронная почта: media@sberbank. ru

Интернет: www.sberbank.ru

ISIN: US80585Y3080, RU0009029540, RU0009029557, US80585Y4070

Листинг: Открытый рынок (Стандарт входа) во Франкфурте; Лондон, ММВБ,

РТС

Конец сообщения EquityStory.RS, LLC News-Service

-------------------------------------------------- -------------------------

ru

Интернет: www.sberbank.ru

ISIN: US80585Y3080, RU0009029540, RU0009029557, US80585Y4070

Листинг: Открытый рынок (Стандарт входа) во Франкфурте; Лондон, ММВБ,

РТС

Конец сообщения EquityStory.RS, LLC News-Service

-------------------------------------------------- -------------------------