Содержание

Почему Сбербанк повышает ипотечные ставки?

Минимальная ставка по ипотечному кредиту на покупку готового жилья достигнет уровня в 9,2% годовых вместо прежних 8,6%

Сбербанк поднял ставки по ипотеке. В среднем они повышены на 0,4-0,6 процентного пункта. В частности, минимальная ставка по ипотечному кредиту на покупку готового жилья составляет теперь 9,2% годовых вместо 8,6%. «Повышение касается только вновь подаваемых заявок», — отмечают в банке.

Недавно на встрече с президентом Путиным Герман Греф говорил, что Сбербанк намерен в течение года существенно снизить среднюю ставку по ипотеке. Почему Сбербанк повышает ипотечные ставки? Объясняет главный экономист рейтингового агентства «Эксперт РА» Антон Табах:

Антон Табах главный экономист рейтингового агентства «Эксперт РА»

«Ставки по ипотеке выросли достаточно естественно, потому что повысились ставки, по которым банки привлекают средства. Если заметить, то выросли ставки по депозитам, выросла ключевая ставка ЦБ, выросла ставка по ОФЗ.

Соответственно, банки не благотворительные учреждения, и деньги для них — это в каком-то смысле сырье. Соответственно, скорее всего, ставки продолжат повышаться до конца года, и, может быть, в начале следующего года вместе с процентными ставками в экономике и инфляции, а потом, с высокой вероятностью они стабилизируются, и даже произойдет некоторый откат».

Примеру Сбербанка наверняка последуют и другие кредитные организации, считает главный редактор портала «Банкир.ру» Сергей Вильянов:

Сергей Вильянов главный редактор портала «Банкир.ру» «Обязательно это произойдет, потому что те банки, в общем-то, черпают долгосрочные средства из общего источника. В принципе, у Сбербанка еще своя подушка самая большая по сравнению со всеми остальными. Плюс надо понимать, что ипотечная ставка последнее время действительно сокращалась очень несущественно. Я помню, если еще всего лишь полтора года назад 10% годовых считалось очень хорошим процентом, то вот еще в середине этого года, летом, можно было получить в том же банке 8%, под 8,5%, поэтому в ипотечные кредиты стали ввязываться люди, которые не очень могут себе это позволить.

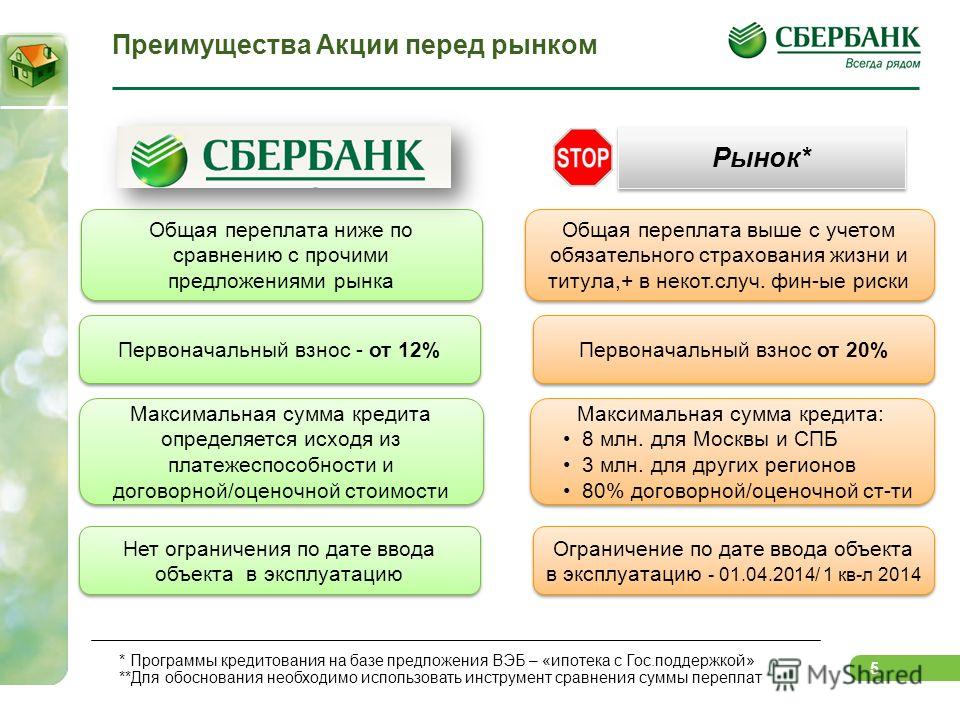

Резко выросло количество ипотечных кредитов с первоначальным взносом 10%, 15%, а это с точки зрения банков очень опасные истории. Нужно, чтобы это были люди, у которых есть хотя бы 25% или 30% от стоимости приобретаемого жилья. То есть, к сожалению, ипотека так и не став, в общем-то, совсем доступной, снова становится более недоступной для значительной части населения, чем некоторые надеялись».

При этом пару недель назад глава Банка России Эльвира Набиуллина заявляла, что повышение ставки ЦБ может привести к снижению ставки по ипотеке:

«Ипотечные кредиты — у нас ставки действительно снижались. К середине лета этого года достигли исторического минимума, и темпы роста достаточно высокие по ипотечным кредитам. Анализ показывает, что это происходит именно из-за того, что мы держим инфляцию под контролем. Повышение ставки ключевой направлено на то, чтобы держать инфляцию под контролем таким образом, чтобы ставки по долгосрочным кредитам также снижались.

Мы исходим из того, что это будет происходить по ипотечным кредитам».

Как отмечают «Ведомости», некоторые банки начали повышать ипотечные ставки уже в августе этого года. В сентябре и октябре ставки ряда ипотечных продуктов при определенных условиях увеличили шесть банков из топ-25 по размеру кредитного портфеля — это Газпромбанк, «Уралсиб», «Абсолют», Россельхозбанк, Связь-банк, а также «Дом.рф».

Источник: Business FM

Снижение ставки по ипотеке в Сбербанке.

Ипотечные кредиты предоставляются разными банками, в том числе и Сбербанком. Взяв кредит под строящейся объект или готовое жилье, граждане выявляют беспокойство, связанное с тем, что банки с каждым годом снижают ставки для новых заемщиков. А что же делать существующим клиентам? Можно ли добиться снижения процентов по кредиту? Как происходит снижение ставки, куда обращаться, разберем в данной статье.

Содержание статьи

○ Что такое снижение ставки по ипотеке?

○ Актуальные ставки по ипотеке.

○ Способы снижения ставки по ипотеке.

✔ Рефинансирование.

✔ Реструктуризация.

✔ Обращение в суд, если банк отказывается снижать ставку.

○ Как снизить ставку по ипотеке?

○ Советы юриста:

✔ Можно ли снизить ставку по ипотеке несколько раз, если она снижалась два и более раза?

✔ Что делать, если банк затягивает рассмотрение заявления о рефинансировании ипотеки?

○ Видео.

○ Что такое снижение ставки по ипотеке?

Ежегодное планомерное снижение процентных ставок по ипотеке происходит на основании указов Президента о необходимости снижать проценты ставок на жилое кредитование. Это требование касается абсолютно всех финансовых учреждений. Только для существующих договоров, изменить проценты пользования займом проблематично.

В Сбербанке очередное снижение ставок произошло в июне этого года. При этом ставка на покупку жилья в кредит не только снижается, но и существует возможность рефинансирования и реструктуризации ранее взятых займов. Снижение ставки – это уменьшение годовых процентов по кредиту, обеспеченному ипотекой. Связано оно с указом Президента привязать проценты по ипотеке к действующим ставкам Центробанка. Это первый шаг к регуляции и приведению в нормальное русло работы всей финансовой системы кредитования в стране, к единым условиям.

Снижение ставки – это уменьшение годовых процентов по кредиту, обеспеченному ипотекой. Связано оно с указом Президента привязать проценты по ипотеке к действующим ставкам Центробанка. Это первый шаг к регуляции и приведению в нормальное русло работы всей финансовой системы кредитования в стране, к единым условиям.

Вернуться к содержанию ↑

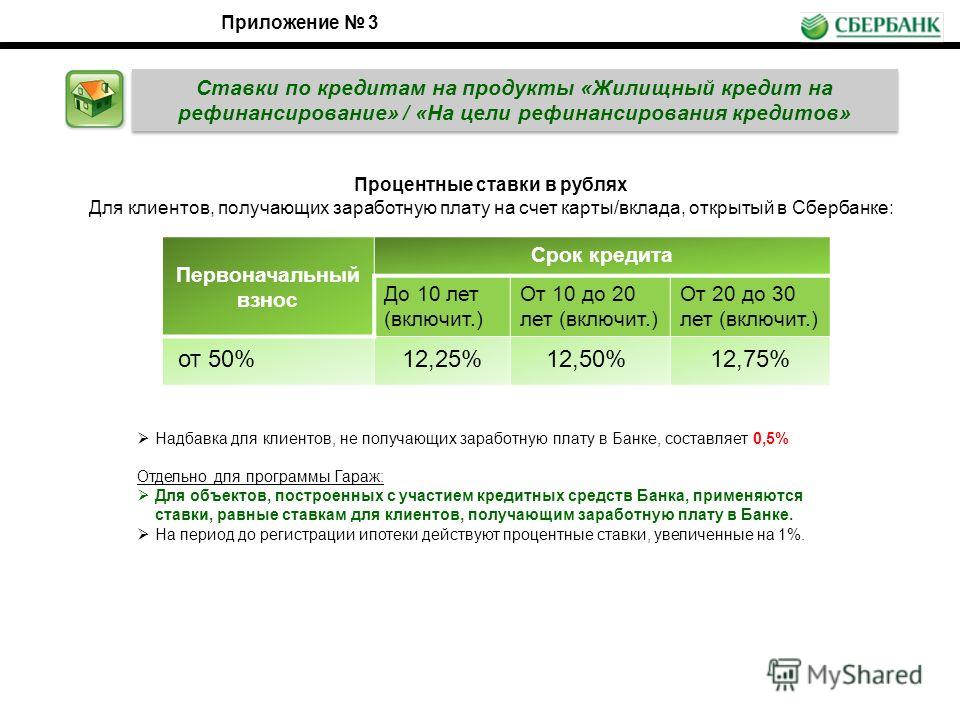

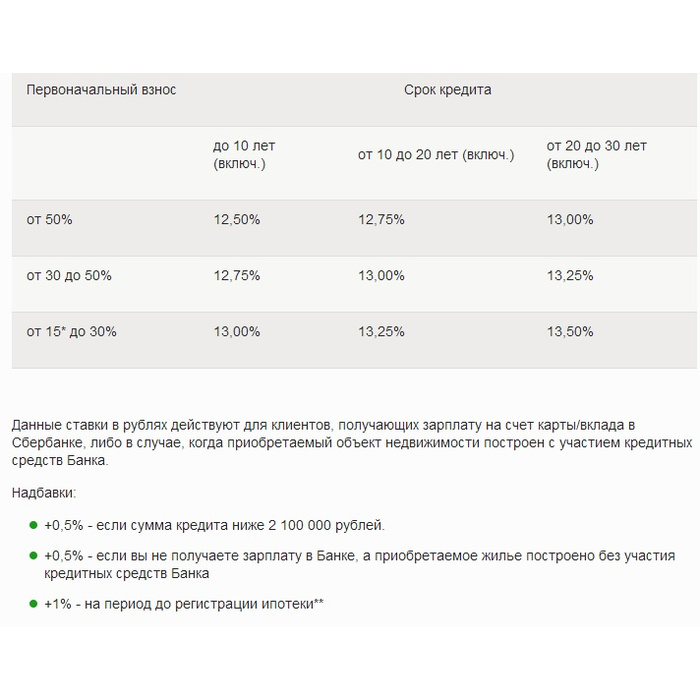

○ Актуальные ставки по ипотеке.

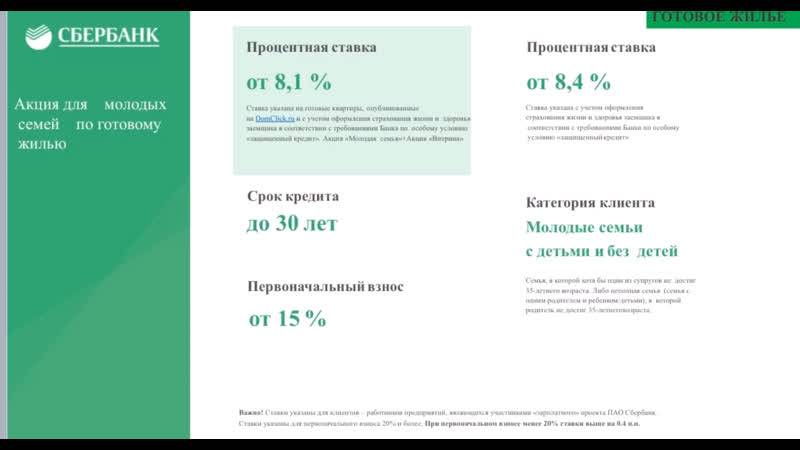

Банки страны предлагают сегодня следующие актуальные ставки по ипотеке:

| Банк | Ставка % годовых |

| Сбербанк | 9,5% |

| Тинькофф банк | 6%-8% |

| Банк ФК «Открытие» | 8,7% |

| Московский кредитный банк | От 8,99% |

| Транскапиталбанк | 8,7% |

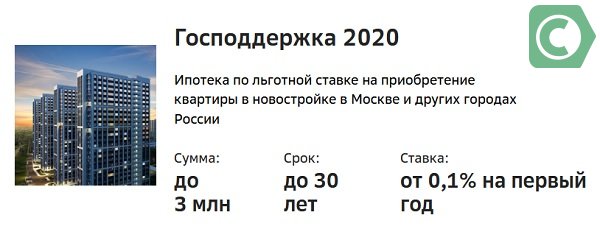

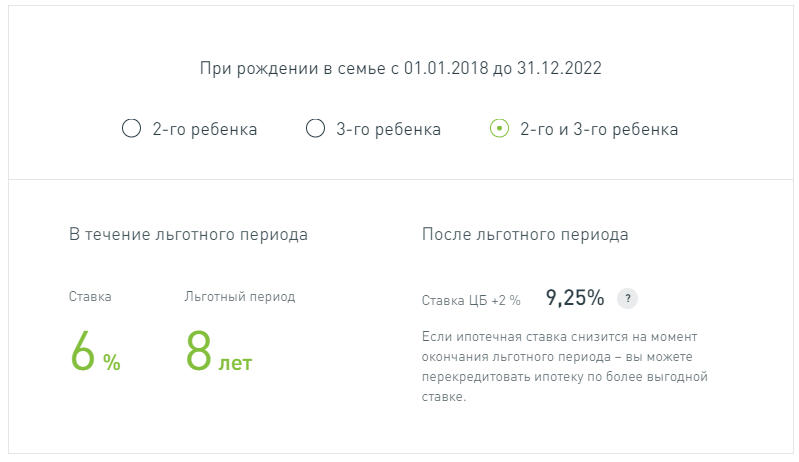

Льготные условия кредитования предоставляются банками под 6% годовых семьям, у которых родился второй, третий и последующий ребенок. При этом, первоначальный взнос должен составлять не менее 20% от стоимости жилья. Кредитуют как первичный рынок, так и вторичный.

При этом, первоначальный взнос должен составлять не менее 20% от стоимости жилья. Кредитуют как первичный рынок, так и вторичный.

Чтобы претендовать на понижение процентов по кредиту, следует соответствовать следующим критериям:

- Клиент банка попадает под действующую правительственную программу или имеет право претендовать на льготы.

- Значительно упали ставки по ипотечному кредитованию среди других финансовых учреждений.

- Ухудшение финансового положения клиента банка, вследствие чего, выплачивать кредит стало для него затруднительно.

Стоит отметить, что банки охотно идут на встречу только для тех клиентов, которые зарекомендовали себя как добросовестные заемщики. Теми, кто не имел задержек по выплатам, иных невыполненных обязательств перед банком.

Важно!

В тексте кредитного договора должно быть четко указано, какая процентная ставка действует. Банки не имеют права в одностороннем порядке вносить изменения в договор. В частности, в одностороннем порядке повышать ставку по процентам. В то время, как понижение ставки банками является их правом, а не обязанностью.

В то время, как понижение ставки банками является их правом, а не обязанностью.

Вернуться к содержанию ↑

○ Способы снижения ставки по ипотеке в Сбербанке.

В соответствии с существующими предложениями банков, сегодня заемщику можно рассчитывать на такие способы снижения процентов по кредиту:

- Рефинансирование банком ранее выданного займа на покупку жилья.

- Реструктуризация или другими словами изменение условий возврата средств.

- На основании решения суда.

Последний способ предусматривает обращение заемщика в суд с исковым заявлением при отказе банка снизить процентную ставку, неправомерно поднятую им ранее.

✔ Рефинансирование.

Для получения нового займа на более выгодных условиях, чтобы закрыть ранее взятые кредиты, необходимо обратиться в банк, который данный вид услуг предоставляет новым заемщикам. Чтобы оформить сделку по рефинансированию, следует подать такой пакет документов:

- Заявление.

- Если заемщик работает, то необходимо предоставить, заверенную работодателем, копию трудовой книжки.

- Частному предпринимателю необходимо подать свои документы о регистрации, справки о доходах за последний период.

- Паспортные данные остальных заемщиков, на которых оформлена ипотека.

- Справка об остатке задолженности.

- Документы на жилье, для приобретения которого бралась ипотека.

✔ Реструктуризация.

Прежде чем реструктурировать существующую ипотеку в Сбербанке, нужно учесть, что уменьшение процентной ставки в таком случае происходит при сокращении срока кредитования. При этом, сокращение незначительно, как правило 0,5-1% годовых максимум для клиентов Сбербанка.

Реструктуризацией называется мера, применяемая банком в отношении заемщика, который находится в сложном финансовом положении, и не способен выполнять обязательства по кредиту на тех условиях, что были изначально указаны в кредитном соглашении.

Вот несколько способов реструктуризации, которые могут применяться банками по заявлению заемщика:

- Списание определенной части долга (как правило, за счет уменьшение штрафных санкций, пени или снижения ставки на будущий период).

- Передача части собственности в счет погашения долга.

- Изменения сроков платежа и/или его размера.

Чаще всего, Сбербанк предлагает реструктуризацию тем клиентам, которые желают рефинансироваться в иных финансовых учреждениях. Эта мера направлена на удержание добросовестного клиента, который по каким-либо причинам не может выполнять свои обязательства перед банком.

✔ Обращение в суд, если банк отказывается снижать ставку.

Снижать через суд процентную ставку по кредиту можно лишь в том случае, если банк в одностороннем порядке ее повысил. Менять существующую, установленную в договоре ставку по инициативе заемщика, если банк не нарушал договорных условий, суд не будет.

Если права заемщика нарушены, следует обратиться с исковым заявлением, в котором обосновать, в чем состоит нарушение его прав со стороны банка. К исковому заявлению прикрепляются приложения:

- Переписка с банком.

- Квитанция об оплате гос пошлины.

- Кредитный договор и ипотеки.

- Квитанции об оплате кредита.

Вернуться к содержанию ↑

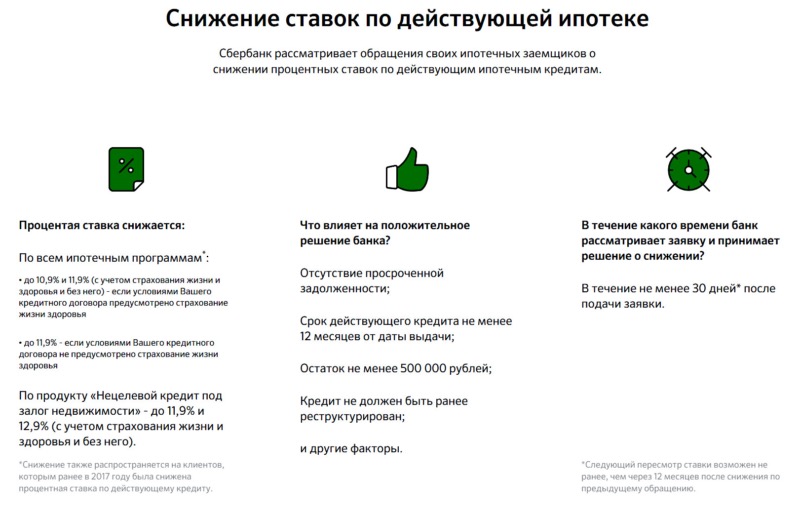

○ Как снизить ставку по ипотеке?

С октября 2018 года Сбербанк предлагает возможность понизить процентную ставку по ипотеке на 0,5% зарплатным клиентам. При перечислении зарплаты на открытый счет в Сбербанке, заемщик имеет право претендовать на эту услугу.

Для этого необходимо обратиться в банк с заявлением. Оформить его можно онлайн на сайте Сбербанка, или самостоятельно в бумажном виде, при личном посещении банка. Процедура обращения в банк для снижения ставки сопровождается такими действиями должника:

После рефинансировании ипотеки, у заемщика не возникает права вернуть уплаченные налоги через налоговый вычет, который предусмотрен статьей 220 НК РФ.

- Подача заявления в электронном виде на сайте: https://www.sberbank.ru/ru/person/credits/collection/snizhenie_stavok_po_dejstvuyushchej_ipoteke

Или принести бумажный вариант в отделение:

Источник картинки: sravni. ru

ru

- Предоставить банку справку о доходах.

- Оценка объекта недвижимости, проведенная оценочной организацией, с которой работает Сбербанк.

- Паспорта созаемщиков, ели таковые имеются, а также поручителей.

- Документы о праве собственности на объект недвижимости.

Если ставка снижалась на основании решения суда, то в банк представляется решение суда, вступившее в законную силу.

Рассмотрение заявлений Сбербанком происходит не всегда быстро. Связано это с большой загруженностью по рассмотрению обращений и заявлений клиентов банка. Если в течение месяца с момента подачи заявки не поступил ответ, следует обратиться на горячую линию, в главное управление банка для того, чтобы узнать результат рассмотрения заявки.

Вернуться к содержанию ↑

○ Советы юриста:

✔ Можно ли снизить ставку по ипотеке несколько раз, если она снижалась два и более раза?

Пересмотр ипотеки происходит периодически, но не ранее чем через год после очередного снижения процентной ставки. Для этого нужно направить в банк заявление о снижении процентов, обосновав свое требование уменьшением ставки Центробанком. В случае возникновения ситуации, когда Ваше финансовое положение в разы ухудшилось, и есть объективные причины для пересмотра условий кредита, следует обратиться с подтверждающими данный факт документами в банк.

Для этого нужно направить в банк заявление о снижении процентов, обосновав свое требование уменьшением ставки Центробанком. В случае возникновения ситуации, когда Ваше финансовое положение в разы ухудшилось, и есть объективные причины для пересмотра условий кредита, следует обратиться с подтверждающими данный факт документами в банк.

✔ Что делать, если банк затягивает рассмотрение заявления о рефинансировании ипотеки?

Если Вами был поданы все необходимые для рассмотрения заявки документы, а результатов рассмотрения нет и по истечении нескольких месяцев, следует обратиться на горячую линию или к руководству отделением. В некоторых случаях, достаточно подать повторную заявку.

Вернуться к содержанию ↑

Видео

Специалист Александр Козлов расскажет, как снизить процент по действующей ипотеке в Сбербанке.

Вернуться к содержанию ↑

Опубликовал : Вадим Калюжный, специалист портала ТопЮрист. РУ

РУ

UPDATE 3-Акции Сбербанка России на годовом минимуме, несмотря на рекордно высокую прибыль в год до 349 млрд

* Резервы по сомнительным кредитам снизились на 45,9% до 45,5 млрд

* Акции упали почти на 5% (добавлены комментарии Сбербанка в четвертом абзаце, обновлены цены)

МОСКВА, 23 авг (Рейтер) — Акции крупнейшего в России Кредитор Сбербанк упал в четверг, когда инвесторы отказались от российских активов из-за рисков санкций США, что перевесило более высокий, чем ожидалось, 16-процентный рост чистой прибыли во втором квартале.

Чистая прибыль Сбербанка за период с апреля по июнь достигла 215,3 млрд рублей (3,2 млрд долларов), превысив средний прогноз аналитиков, опрошенных агентством Reuters, в 203,7 млрд благодаря увеличению чистых сборов и комиссий, а также экономии средств.

Тем не менее, акции банка, самые ликвидные акции России и показатель рынка в целом, к 15:49 по Гринвичу упали почти на 4,8% до 178,7 рубля, упав до 178,55 рубля, минимума за 12 месяцев.

«Движение акций отражает нервозность рынка по поводу российского риска», — заявил финансовый директор Александр Морозов в ходе телефонной конференции, представляя финансовые результаты.

Акции государственного ВТБ снизились на 3,6%, а Тинькофф — на 0,7%.

Рубль достиг самого низкого уровня по отношению к доллару более чем за два года под давлением опасений новых санкций и покупок иностранной валюты для государственных резервов, хотя позже он стабилизировался.

Министерство финансов США во вторник ввело санкции в отношении различных российских организаций, и ожидается, что новый транш санкций, объявленный Госдепартаментом США ранее в этом месяце, вступит в силу в ближайшее время.

Министр экономики России Максим Орешкин в среду предупредил, что новые санкции США окажут давление на рубль и вызовут отток капитала в течение следующих 12 месяцев. удар по экономике России.

Сбербанк находится в центре внимания санкций, потому что законопроект сенаторов США от 2 августа предлагает запретить Сбербанку и ВТБ работать в США.

Рубль потерял почти 9 процентов своей стоимости по отношению к доллару с начала месяца и уязвим для неприятия риска и волатильности, вызванных колебаниями на других развивающихся рынках и угрозами новых санкций США.

«Мы ожидаем, что Сбербанк будет оставаться волатильным до тех пор, пока не будет ясности в отношении новых санкций», — отмечает аналитик брокерской компании «Атон» Михаил Ганелин.

Результаты Сбербанка показали, что квартальный чистый процентный доход вырос на 5,4 процента в годовом исчислении до 349млрд рублей, а резервы по безнадежным кредитам сократились на 45,9% до 45,5 млрд рублей с 84,1 млрд рублей за аналогичный период 2017 года. Об этом сообщил финансовый директор Александр Морозов. «Результаты первого полугодия и текущая динамика бизнеса создают основу для пересмотра наших целей на 2018 год в сторону повышения».

В банке, валовом кредитном портфеле которого было 19,5 триллиона рублей, доля обесцененных кредитов составила 8,4 процента. В предыдущем квартале он предоставил количество неработающих кредитов, на долю которых приходилось 4,2 процента кредитного портфеля.

В предыдущем квартале он предоставил количество неработающих кредитов, на долю которых приходилось 4,2 процента кредитного портфеля.

Компания сообщила, что в течение квартала выдала рекордный объем розничных кредитов и что ее доля на российском рынке розничного кредитования выросла до 41,3%. ($1 = 66,9725 рублей) (Отчетность Полины Никольской и Татьяны Вороновой Доп. отчет Златы Гарасюты Под редакцией Эдмунда Блэра, Дэвида Холмса и Александры Хадсон)

Сбербанк выиграет от повышения ставок (OTCMKTS:SBRCY)

- Длинные идеи

- Финансы

- Россия

07 декабря 2021 г. 16:41 ЭЦбербанк России (SBRCY)24 Комментарии

Invest Heroes

877 Подписчики

Резюме

- Благодаря росту мировых процентных ставок и корреляции с глобальными банками акции Сбербанка будут демонстрировать хорошую динамику в соответствии с отраслью.

- Дивидендная доходность 8,5% (26,9 руб. на акцию) — привлекательная доходность для такой «голубой фишки», как Сбербанк.

- Экосистема создает конкуренцию существующим лидерам рынка служб доставки и других рынков. Суммарный доход от экосистемы к 2021 году может составить более 200 млрд руб.

- По нашим оценкам, экосистема Сбербанка составляет около 7% от общей капитализации банка и может стать дополнительным драйвером раскрытия стоимости.

Baloncici/iStock От редакции через Getty Images

Инвестиционный тезис

Повышение местной процентной ставки для сдерживания инфляции повысит доход Сбербанка (OTCPK:SBRCY). Рынок федеральных облигаций уже планирует повышение ставки до 8,5%, что вместе с последними заявлениями ЦБ придает больше уверенности в дальнейшем росте ключевой ставки. На этом фоне Сбербанк выиграет от положительной подверженности изменениям процентных ставок. Наблюдаемая коррекция на российском рынке, связанная с геополитическими рисками, дает потенциал роста Сбербанка на 40% на горизонте.

Наблюдаемая коррекция на российском рынке, связанная с геополитическими рисками, дает потенциал роста Сбербанка на 40% на горизонте.

Почему Сбербанк

Сбербанк имеет самый большой кредитный портфель в России (27,5 трлн рублей по данным компании) и положительно подвержен изменениям процентных ставок. Основные конкуренты менее привлекательны, так как имеют негативную позицию (ВТБ) или сильно сконцентрированы на одном сегменте и не сильно зависят от изменения ставки ЦБ (Тинькофф). Положение Сбербанка в отрасли и его престиж позволяют снизить стоимость вкладов, что делает его более привлекательной покупкой на фоне других конкурентов.

Сбербанк — единственный российский банк, который коррелирует с глобальными банками (такими как JPMorgan и Bank of America), которые выиграют от глобального повышения ставок.

Источник: TradingView

Что такое SBER

Сбербанк — выдающееся имя в банковском бизнесе в Российской Федерации, которое ведет значительный бизнес с розничными и институциональными клиентами.

Кредитный портфель банка хорошо диверсифицирован: 40% розничного сегмента и 60% корпоративного сегмента по состоянию на 3 квартал 2021 года. Лидер рынка розничного сегмента: по данным до пандемии, рынок кредитования акции были 40,9% по кредитам физическим лицам и 54,1% по рынку жилищного кредитования.

Общий кредитный портфель за 3 квартал 2021 г. вырос до 27,5 трлн руб. (+11,9% г/г), что совпало с нашими ожиданиями в 27,0 трлн руб. Ключевым драйвером роста остается льготная ипотечная программа. Поскольку мы рассматриваем Сбербанк в качестве эталона банковской системы РФ, рост на 2022 г. задаем на уровне рынка с диапазоном прогноза от ЦБ РФ 8-12% для корпоративного сегмента и 12-16% для корпоративного сегмента. розничный сегмент.

Источник: данные компании, расчеты Invest Heroes

Являясь первым системно значимым банком, имеет низкую стоимость фондирования и демонстрирует высокую процентную маржу. Повышение ключевой ставки положительно сказывается на доходах Сбербанка, а полный эффект от повышения ставки будет отыгран в 2022 году за счет лага, связанного с заменой старых кредитов на новые с более высокой процентной ставкой.

В краткосрочной перспективе мы ожидаем незначительного давления на маржу со стороны депозитов на фоне повышения ставок для привлечения банковского финансирования.

Источник: данные компании, SmartLab, расчеты Invest Heroes

Имея самый большой и диверсифицированный кредитный портфель, банк удерживает стоимость риска на стабильно низком уровне. Доля неработающих кредитов в корпоративном сегменте находится на самом низком уровне с 2015 года (2,98% и 3,01% в коммерческом и проектном кредитовании соответственно). Учитывая риски от продолжающегося Коронавирусного кризиса, мы планировали увеличить долю неработающих кредитов до уровня до пандемии, что привело к увеличению стоимости риска в 2022 году9.0003

Источник: данные компании, SmartLab, расчеты Invest Heroes

Сбербанк также демонстрирует рентабельность собственного капитала выше, чем в отрасли. Мы полагаем, что с учетом роста эта тенденция сохранится, как с точки зрения чистого комиссионного дохода, так и постепенного снижения CIR за счет более широкого внедрения цифровых технологий (прогноз CIR на 2022 г. составляет 32%).

составляет 32%).

Источник: данные компании, расчеты Invest Heroes

Банк стабильно выплачивает дивиденды и имеет четкую дивидендную политику: 50% МСФО, при условии достаточного уровня уставного капитала CET 1 CAR.

Источник: данные компании, расчеты Invest Heroes

Экосистема Сбербанка

Помимо основного банковского сегмента Сбербанк имеет быстрорастущую экосистему, которая состоит из 7 бизнесов в различных областях:

- Электронная коммерция

- FoodTech и мобильность

- Развлечения

- Здравоохранение

- Облако

- Кибербезопасность

- Другие услуги B2B

различные домены, чтобы захватить долю рынка. Наиболее перспективным направлением является Электронная коммерция в виде проекта СберМаркет, который увеличил выручку в 7 раз г/г (17,4 млрд руб. в 3 квартале 2021 г. 9).0003

Кроме того, быстрорастущим бизнесом является сегмент FoodTech, выручка которого выросла до 4,7 млрд в 3 квартале 2021 года (+3,1x г/г). FoodTech включает в себя Delivery Club, Local Kitchen, Samokat, Performance Food; Сервис подбора ресторанов СберФуд и др.

FoodTech включает в себя Delivery Club, Local Kitchen, Samokat, Performance Food; Сервис подбора ресторанов СберФуд и др.

В сегменте «Мобильность» в 2019 году были созданы СП с mail.ru (теперь ВКонтакте) под названием «Ситимобил», что сродни сервису такси Uber.

Мы оцениваем экосистему каждого бизнеса, используя отраслевые мультипликаторы и рассчитывая показатели LTM. Поскольку большинство бизнесов на текущем этапе убыточны, мы используем в основном выручку и GMV для сегмента электронной коммерции.

Источник: оценки Invest Heroes

В итоге общая стоимость экосистемы Сбербанка, по нашим оценкам, составляет 812,1 млрд рублей (~7% от общей капитализации банка).

Почему упали акции

За последние 2 недели акции Сбербанка упали на 15% на фоне общего падения российского рынка; падение было связано с двумя основными факторами

- Геополитическая напряженность, нагнетаемая СМИ. Судя по заголовкам в западных СМИ, Россия готовила военное вторжение в Украину, а Беларусь была готова перекрыть поставки газа из России в Европу.

- Падение цен на нефть на фоне планов продажи нефти из SPR и рисков новых локдаунов из-за Omicron (нефть уже выполнила сценарий марта 2020 года, когда в пятницу она упала на 10%).

Источник: TradingView

Пока рынок находится в режиме небольшого восстановления, мы считаем эту точку привлекательной для ставки на банковскую отрасль в лице ключевого игрока – Сбербанка, у которого есть все необходимые предпосылки для восстановления котировок и достичь нашей целевой цены 443,5 рубля за акцию.

Оценка

При оценке использовались два метода с равными весами: дисконтированный дивиденд (DDM) с требуемой доходностью 14,1% и целевая дивидендная доходность на 2022 год с целевой дивидендной доходностью 7,8%. Целевая цена на горизонте 12 месяцев — 443,5 рубля за акцию (потенциал роста — 40%).

Источник: расчеты Invest Heroes

Мы полагаем, что акции банка сейчас дешево оценены и торгуются ниже своей фундаментальной стоимости. Учитывая драйверы роста в виде повышения мировых процентных ставок, мы считаем Сбербанк привлекательным приобретением на фоне текущего падения рынка.

Риски

Ключевые риски для реализации нашего потенциала роста мы видим в макроэкономических причинах, которые связаны с падением цен на нефть и дальнейшим оттоком иностранных инвестиций.

- ОПЕК+ на заседании 1-2 декабря может приостановить восстановление добычи, чтобы нивелировать эффект омикрон, но если продолжит наращивать добычу, цены на нефть в краткосрочной перспективе снизятся. Вместе с продажей нефти из резервов США эффект дефицита будет ниже 1 млн баррелей в сутки и создаст риск профицита, что негативно скажется на ценах на нефть, от которых сильно зависит наш индекс.

- Отток иностранных инвестиций. По данным терминала Bloomberg, падение на российском рынке по-прежнему откупается крупными фондами-нерезидентами вроде JPMorgan. Однако в случае реализации долгосрочных негативных факторов быстрого свертывания количественного смягчения и замедления темпов роста экономики в развитых странах можно ожидать ухода крупных фондов с развивающихся рынков и, как следствие, получения еще более масштабного оттока капитала.

Эта статья была написана

Invest Heroes

877 подписчиков

Invest Heroes LLC — исследовательская фирма из СНГ, основанная в 2018 году. С тех пор мы предоставляем услуги по исследованию акций и инструментов с фиксированным доходом, которые становятся все более и более известными как среди профессиональных инвесторов, так и среди частных лиц. клиенты. Вот что мы делаем: — Охватываем более 120 крупнейших российских, американских и китайских акций — Охватываем более 200 российских облигаций (корпоративные, государственные предприятия) Предоставляем наши исследования в качестве платной услуги нескольким институциональным клиентам, паре десятков управляющих активами/PM и около 3000 частные клиенты Наша команда состоит из 2 стратегов, а также группы аналитиков (команда рынка акций и 1 фиксированный доход). 9в настоящее время в нашей команде работают аналитики, добившиеся мирового профессионального признания. В первый год мы попали в Refinitiv и Factset, на второй год наши оценки стали участвовать в консенсусе Refinitiv, на третий год мы лучшие аналитики в рейтинге Refinitiv для ряда российских компаний и находимся в процесс подписания с S&P Market Intelligence.

Соответственно, банки не благотворительные учреждения, и деньги для них — это в каком-то смысле сырье. Соответственно, скорее всего, ставки продолжат повышаться до конца года, и, может быть, в начале следующего года вместе с процентными ставками в экономике и инфляции, а потом, с высокой вероятностью они стабилизируются, и даже произойдет некоторый откат».

Соответственно, банки не благотворительные учреждения, и деньги для них — это в каком-то смысле сырье. Соответственно, скорее всего, ставки продолжат повышаться до конца года, и, может быть, в начале следующего года вместе с процентными ставками в экономике и инфляции, а потом, с высокой вероятностью они стабилизируются, и даже произойдет некоторый откат». Резко выросло количество ипотечных кредитов с первоначальным взносом 10%, 15%, а это с точки зрения банков очень опасные истории. Нужно, чтобы это были люди, у которых есть хотя бы 25% или 30% от стоимости приобретаемого жилья. То есть, к сожалению, ипотека так и не став, в общем-то, совсем доступной, снова становится более недоступной для значительной части населения, чем некоторые надеялись».

Резко выросло количество ипотечных кредитов с первоначальным взносом 10%, 15%, а это с точки зрения банков очень опасные истории. Нужно, чтобы это были люди, у которых есть хотя бы 25% или 30% от стоимости приобретаемого жилья. То есть, к сожалению, ипотека так и не став, в общем-то, совсем доступной, снова становится более недоступной для значительной части населения, чем некоторые надеялись». Мы исходим из того, что это будет происходить по ипотечным кредитам».

Мы исходим из того, что это будет происходить по ипотечным кредитам».