Содержание

Использование рефинансирования ипотеки для понижения процентной ставки или срока кредита.

Купили квартиру в Набережных Челнах по низкой цене, но не устраивает ежемесячный платеж по ипотеке?

Рефинансирование ипотечного кредита может дать заемщику, при определенных благоприятных условиях, ряд преимуществ. В частности, один из основных плюсов — уменьшение ежемесячных платежей, этого можно добиться если перекредитоваться по более низким процентным ставкам или увеличить срок погашения. Кроме этого заемщик может изменить валюту кредита, увеличить срок и в некоторых случаях удается заменить предмет залога.

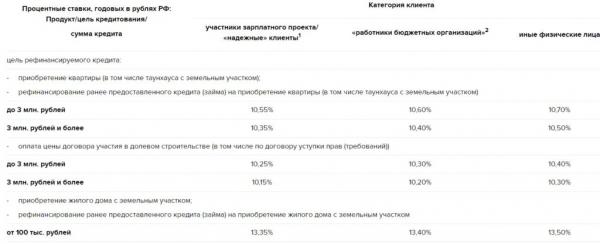

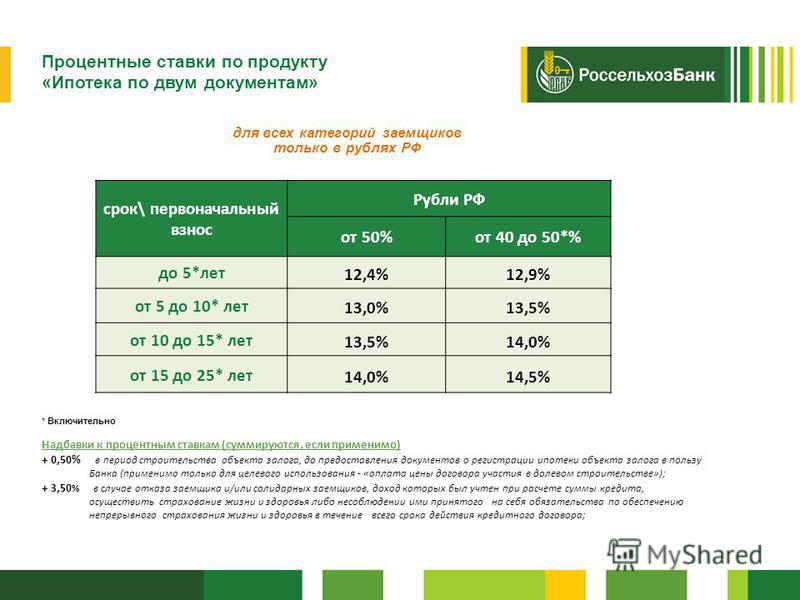

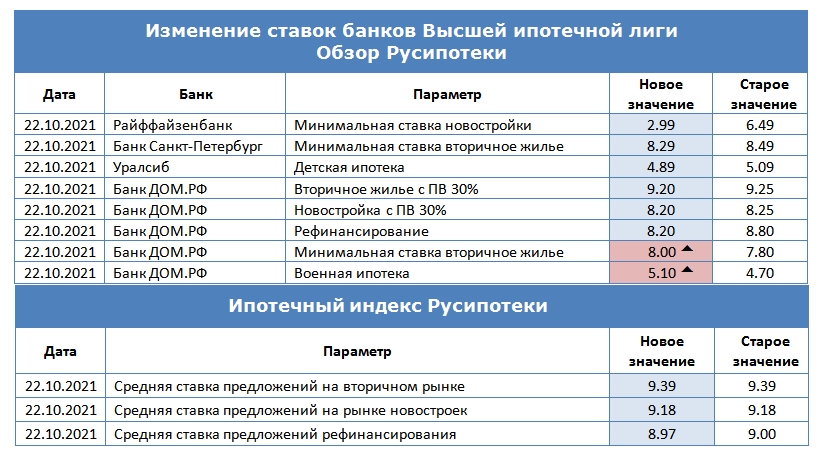

Программы рефинансирования ипотеки предлагают большинство крупных банков.

Кто реально может получить выгоду от рефинансирования кредита на квартиру и что это за благоприятные условия о которых сказано выше?

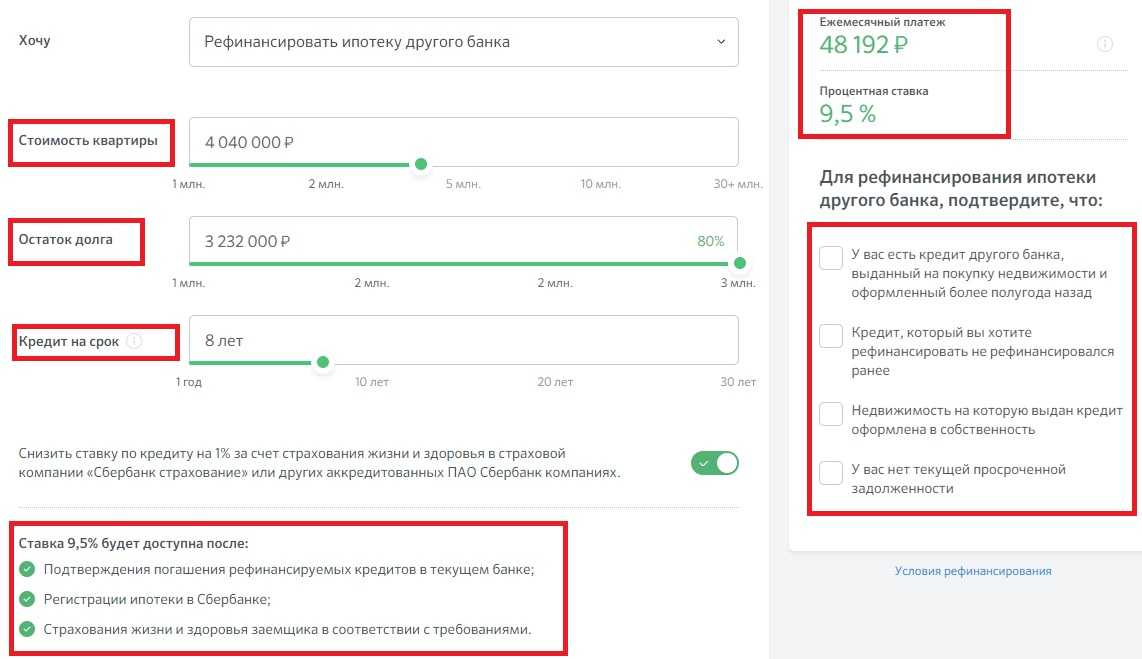

В первую очередь о рефинансировании ипотечного кредита на квартиру стоит задуматься тем заемщикам, которые не взирая на расходы по переоформлению и некоторые дополнительные траты сможет «остаться в плюсе» благодаря ощутимому уменьшению процентной ставки. Как известно, на сегодняшний день существует возможность рефинансировать кредит по процентной ставке от 9% годовых и те заемщики, которые брали несколько лет назад кредиты под 16% и более, не взирая на комиссию банка около 2% и процент за рефинансирование должны в задуматься о возможной выгоде в первую очередь. Особенно если оставшаяся непогашенная сумма кредита довольно существенна.

Как известно, на сегодняшний день существует возможность рефинансировать кредит по процентной ставке от 9% годовых и те заемщики, которые брали несколько лет назад кредиты под 16% и более, не взирая на комиссию банка около 2% и процент за рефинансирование должны в задуматься о возможной выгоде в первую очередь. Особенно если оставшаяся непогашенная сумма кредита довольно существенна.

Необходимо отметить, что для рефинансирования кредита заемщику необходимо предоставить пакет документов который требуется для получения «стандартного» ипотечного кредита, подтвердить свою финансовую состоятельность на момент рефинансирования, и быть готовым к заключению договора страхования, который оформляется отдельным соглашением к основному договору рефинансирования.

Тем заемщикам, у которых процентная ставка по выплачиваемому кредиту не превышает 2% от предлагаемого на текущий момент банками процентами по рефинансированию, не стоит, как считают эксперты, рефинансировать кредит. Вся выгода от снижения процентной ставки будет нивелирована за счет: комиссии за переоформление, комиссии за выдачу кредита, переоформления договора страхования в случае рефинансирования не в том банке в котором получен кредит и процента за рефинансирование. Программы рефинансирования и связанные с этим платежи, различаются у разных банков, однозначно можно сказать что рефинансирование кредита в своем банке, при наличии такой возможности является более выгодным за счет снижения финансовых затрат для банка и как следствие для заемщика. Кроме этого значительно упрощается процесс организации и проведения всей процедуры, что впрочем очевидно

Программы рефинансирования и связанные с этим платежи, различаются у разных банков, однозначно можно сказать что рефинансирование кредита в своем банке, при наличии такой возможности является более выгодным за счет снижения финансовых затрат для банка и как следствие для заемщика. Кроме этого значительно упрощается процесс организации и проведения всей процедуры, что впрочем очевидно

Как и в любом финансовом вопросе, Вам предстоит самостоятельно, возможно с помощью сотрудников банка, подсчитать возможную выгоду от рефинансирования кредита и принять решение. Мы надеемся, что каждый наш читатель сможет использовать полученную на сайте информацию для получения выгодных условий и существенно улучшить свое материальное положение.

В настоящее время банки предоставляет не высокие ставки по ипотеке. К тому-же ГК Профит объявила старт продаж дома А-25/1 жилого комплекса Новый с выгодными ценами на квартиры. Жилой комплекс комфорт класса Новый расположен в центральном районе Набережных Челнов с развитой инфраструктурой. Также ранее был старт продаж дома И-19 в ЖК Новый, который будет сдан уже в 1 квартале 2022 года!

Также ранее был старт продаж дома И-19 в ЖК Новый, который будет сдан уже в 1 квартале 2022 года!

условия банков, порядок действий, необходимые документы

Ипотечное рефинансирование – это оформление нового кредита для выплаты старого. К рефинансированию прибегают, чтобы погасить долговое обязательство на более выгодных условиях. Но рефинансирование, или перекредитование, как его часто называют, не всегда будет выгодным для заемщика. Принимая решение об обращении в банк, нужно учитывать условия рефинансирования и условия погашения текущего кредита, расходы, которые будут при переоформлении ипотеки, и прочие моменты.

Рефинансирование ипотеки — это оформление нового кредита для погашения старого. Фото: Fotolia.com

Как проходит ипотечное рефинансирование

Процедура проходит в несколько основных этапов:

- Заемщик находит финансовую организацию, в которой будет выгодно оформить новый кредит.

- Заемщик и новый кредитор подписывают договор, на основании положений которого будет рефинансирована ипотека.

- В рамках рефинансирования выделяются средства, заемщик погашает текущую задолженность по первому кредиту.

- Собственник ипотечной квартиры выплачивает средства банку по новому кредитному договору.

Фактически получается, что новая финансовая организация выкупает у другого банка ипотечное обременение. Непосредственным собственником жилья остается тот же человек, который купил квартиру в ипотеку. Не меняется и залоговое имущество — квартира, на которую наложено обременение до погашения заемщиком взятых обязательств. Изменяется только кредитор – организация, под обременением у которой находится жилье.

Преимущества рефинансирования – почему выгодно оформлять новый кредит для погашения старого

Преимущества рефинансирования могут заключаться в уменьшении размера ежемесячного платежа, снижении срока выплаты кредитного обязательства и изменении условий погашения нового кредита. Но основная выгода рефинансирования в том, что за счет сниженной процентной ставки уменьшается общая сумма переплаты по ипотеке. Это размер средств, перечисляемых банку заемщиком за использование кредитных средств.

Это размер средств, перечисляемых банку заемщиком за использование кредитных средств.

Чем рефинансирование отличается от реструктуризации?

Реструктуризация ипотеки — это изменение условий действующей ссуды в том банке, в котором она была оформлена. К реструктуризации можно отнести пролонгацию выплачиваемого кредита, снижение ставки по ипотеке, оформление кредитных каникул. Реструктуризация может быть проведена с применением государственных средств. Например, такой вариант возможен при использовании материнского капитала, когда заемщик погашает часть ссуды за счет денег, выделяемых государством.

Когда стоит рефинансировать кредит

В общих случаях считается, что перекредитование ипотеки целесообразно в случае, если ставка рефинансирования отличается как минимум на 1,5 процентных пункта от текущей ставки. Чем меньше по сравнению с текущей ставкой будет ставка рефинансирования, тем большей может быть выгода от оформления ипотеки в новом банке.

Но при желании рефинансировать ипотеку стоит принимать во внимание не только непосредственную экономию по переплате. Учитывают текущие расходы, связанные с рефинансированием, а также время, которое придется потратить для получения одобрения банка и прохождения всех необходимых для рефинансирования этапов.

Учитывают текущие расходы, связанные с рефинансированием, а также время, которое придется потратить для получения одобрения банка и прохождения всех необходимых для рефинансирования этапов.

Чтобы заранее определить, будет ли выгодно рефинансировать ипотеку, можно воспользоваться ипотечным калькулятором. С его помощью можно рассчитать то, какими будут ежемесячные платежи при оформлении новой ссуды. Потом по разнице платежей за каждый месяц определяют общую сумму, которую можно сэкономить.

Требования к рефинансированию ипотеки

Рефинансировать можно не каждый ипотечный кредит. Но единых норм по рефинансированию нет. У каждого банка могут быть разные требования, в зависимости от которых определяется возможность оформления новой ссуды для погашения старой. Например, это могут быть:

- отсутствие текущей просроченной задолженности по обязательствам;

- определенное минимальное количество ежемесячных платежей, которые заемщик уже перечислил после оформления первого кредита;

- своевременное погашение обязательства в течение определенного периода перед обращением заявителя для перекредитования;

- ограниченная максимальная сумма, которую можно получить от финансовой организации;

- срок, оставшийся для погашения первой ссуды.

Документы для ипотечного рефинансирования – что нужно подготовить заемщику

Перечень необходимых документов у разных банков может отличаться. Например, некоторые кредитные организации могут требовать ограниченный пакет документации. Или наоборот – есть банки, которые просят предоставить расширенный пакет документов.

Для рефинансирования может потребоваться предоставление такой документации:

- паспорт;

- СНИЛС;

- выписка из ЕГРН по квартире, для приобретения которой был оформлен кредит;

- правоустанавливающий документ на недвижимость – договор купли-продажи;

- техническая документация на квартиру;

- документы, подтверждающие доход заемщика;

- кредитный договор с банком, график платежей;

- справка о реквизитах счета, открытого в банке, где оформлялась ипотека, и справка, подтверждающая отсутствие текущей задолженности;

- документы, которые подтверждают перечисление необходимых средств при покупке квартиры;

- отчет об оценке недвижимости.

Перечень документов, необходимых для рефинансирования ипотеки, лучше уточнить в банке. Фото: ru.depositphotos.com

Нужно ли оформлять новую страховку при рефинансировании ипотечного кредита

Страхование квартиры — обязательное условие финансовых организаций при предоставлении ипотечного кредита. Но при рефинансировании ипотеки не обязательно расторгать старый договор страхования. Если страховая компания аккредитована банком, где будет оформляться новая ипотека, можно использовать уже оформленную страховку.

Если страховой договор не расторгается, в этом случае меняется выгодоприобретатель. Им становится банк, в который заявитель обращается для перекредитования. Но сделать это можно только в случае, если финансовая организация даст согласие.

Если старый страховой договор расторгается, заемщик может вернуть часть средств, выплаченных за его оформление. Для возврата средств не идут в банк – нужно обращаться в ту страховую компанию, которая оформила полис.

Если в возврате денег отказывают безосновательно, заемщик может обратиться в суд для защиты своих прав.

Расходы на перекредитование ипотеки

При рефинансировании ипотеки заемщик может понести расходы, связанные с:

- оценкой недвижимости и оформлением отчета о проведенной оценке;

- приобретением добровольного полиса по страховке жизни и здоровья. Такая страховка часто позволяет оформить ипотеку на более выгодных условиях;

- оформлением страховки титула. Она не относится к обязательным, но при ее использовании тоже может быть оформлен кредит с более низкой процентной ставкой;

- оформлением выписки из ЕГРН;

- оплатой государственной пошлины за регистрацию нового обременения.

Отказ в рефинансировании — ситуации, в которых банки могут не одобрить перекредитование

- У заявителя испорчена кредитная история. Это могут быть просрочки по обязательным платежам ипотеки или другого кредита, нарушение прочих обязательств по договорам, заключенным с финансовыми организациями.

- У собственника ипотечной квартиры низкий уровень дохода, который не позволит перечислять ежемесячные платежи по кредиту. В зависимости от требований финансовой организации выплаты по кредиту не должны быть больше 40-60% от суммы дохода заемщика. Но кроме размера заработной платы или иного дохода учитывают и текущие расходы собственника ипотечной квартиры. Это могут быть алименты, выплаты по другим ссудам.

- Заявитель незаконно изменил объект недвижимости, для покупки которого взят первоначальный кредит. Это может быть перепланировка, объединение лоджии с комнатой, перенос мокрых точек, которые проведены с нарушением действующих норм. Также стоит учитывать, что чаще всего банки, предоставляющие кредит, требуют согласовывать с ними перепланировку, поскольку квартира находится под обременением. Даже если перепланировка отвечает строительным и санитарным нормам, но проведена без согласования с банком, выдавшим кредит, это может стать причиной отказа в перекредитовании.

- Снизилась рыночная стоимость залогового объекта.

Из-за изменения цен на рынке недвижимости квартира может подешеветь. Снижение стоимости может произойти и по другим причинам — ухудшение уровня экологической безопасности, рост преступности в районе, закрытие объектов социальной инфраструктуры и другие.

Из-за изменения цен на рынке недвижимости квартира может подешеветь. Снижение стоимости может произойти и по другим причинам — ухудшение уровня экологической безопасности, рост преступности в районе, закрытие объектов социальной инфраструктуры и другие. - Заемщик не соответствует условиям перекредитования, действующим в конкретной финансовой организации. Например, он не отвечает установленным требованиям по максимальному или минимальному возрасту, минимальному стажу работы.

- Заявитель отказывается оформлять добровольные полисы страхования жизни и здоровья или титула. Официально отказ от покупки добровольной страховки не может служить препятствием в оформлении ипотечного кредита или его рефинансировании. Но банки могут отказывать в таких ситуациях.

- Собственник ипотечной квартиры хочет повторно рефинансировать ссуду. Услугу повторного перекредитования оказывает не каждая финансовая организация. Поэтому если кредит, взятый на покупку недвижимости, уже был рефинансирован, при повторном обращении могут отказать.

- Заявитель обратился для рефинансирования кредита в том же банке, в котором оформлена ипотека. Поскольку снижение кредитной нагрузки означает уменьшение переплат по ипотеке, банковская организация получит меньше прибыли в случае рефинансирования. Но в таких случаях отказывают не все банки. Финансовой организации также не выгодно, чтобы клиент обратился для рефинансирования в другую банковскую организацию. В этом случае банк потеряет больше прибыли, чем при изменения условий кредитования по ипотеке.

- Квартира была приобретена супругами в браке, но к моменту обращения за перекредитованием они развелись. Банк может отказать в случае, если супруги продолжают вместе пользоваться залоговым объектом. Также отказать могут в случае, если после развода не решен вопрос с квартирой — кому она достанется и в каких долях.

Можно ли рефинансировать ипотеку с использованием государственной помощи

В процессе выплаты нового кредитного обязательства могут быть использованы средства, полученные от государства. Часто для таких целей используют материнский капитала. Его применяют как в качестве первоначального взноса по кредиту, так и уже в процессе погашения задолженности. Средства маткапитала также можно использовать для погашения рефинансированного кредита. Как и во всех случаях применения маткапитала для покупки квартиры или дома, заемщику нужно будет выделить доли детям. Это необходимо сделать не позднее 6 месяцев с момента погашения кредитного обязательства и снятия обременения с квартиры.

Часто для таких целей используют материнский капитала. Его применяют как в качестве первоначального взноса по кредиту, так и уже в процессе погашения задолженности. Средства маткапитала также можно использовать для погашения рефинансированного кредита. Как и во всех случаях применения маткапитала для покупки квартиры или дома, заемщику нужно будет выделить доли детям. Это необходимо сделать не позднее 6 месяцев с момента погашения кредитного обязательства и снятия обременения с квартиры.

При использовании маткапитала для покупки квартиры или погашения ипотеки нужно выделить доли детям. Фото: Fotolia.com

Если устанавливается факт того, что право собственности было зарегистрировано, а доли не выделены, родителей могут наказать. В таких ситуациях речь может идти даже об уголовной ответственности — родителей могут привлечь по статье 159 УК РФ. Также могут заставить вернуть материнский капитал государству.

Как рефинансировать ипотеку – что нужно сделать заемщику

- Сравнить предложения банков.

Нужно изучить предложения именно по программам рефинансирования. Условия перекредитования можно узнать непосредственно у финансовых организаций или ознакомиться с информацией на сайтах, где собраны данные по банкам, оказывающим услуги рефинансирования.

Нужно изучить предложения именно по программам рефинансирования. Условия перекредитования можно узнать непосредственно у финансовых организаций или ознакомиться с информацией на сайтах, где собраны данные по банкам, оказывающим услуги рефинансирования. - Рассчитать, сколько придется платить по новому кредиту, чтобы определить выгоду от рефинансирования. Для расчета ежемесячного платежа по кредиту можно воспользоваться кредитным калькулятором. После определения суммы ежемесячного платежа нужно рассчитать разницу в платежах и умножить на количество месяцев, в течение которых кредит будет погашаться.

- Рассчитать приблизительные расходы по перекредитованию и отнять их от общей суммы экономии.

- Определить для себя — выгодно ли будет рефинансировать ипотеку в конкретном банке.

- Узнать, может ли банк одобрить рефинансирование. Многие финансовые организации размещают на официальных сайтах небольшие анкеты. После ответа на вопросы анкеты можно узнать — есть ли возможность рефинансировать ипотеку именно в этом банке и на каких условиях.

- Направить заявку на рефинансирование кредита. Если заемщику подходят условия нескольких организаций, можно обратиться сразу в несколько банков. Если будет предодобрено несколько заявок, можно выбирать тот банк, в котором по перекредитованию более выгодные условия. В большинстве случаев предодобрение действует в течение 2-3 месяцев, поэтому заемщику нужно определиться до окончания этого периода с тем, в какой финансовой организации он будет рефинансировать ипотеку.

- Подготовить пакет документов и обратиться в банк. Перечень документов, который нужно предоставить, лучше уточнить в той финансовой организации, куда заемщик обращается для перекредитования.

- Дождаться окончательного решения банка. В среднем на это уходит не более 10 дней.

- Сообщить банку, где оформлен первоначальный кредит, о намерении его погасить, оформить заявление на досрочное погашение ипотеки.

- Взять справку о текущей задолженности по ипотеке.

- Подписать договор с новым банком.

В некоторых банках сначала подписывают только кредитный договор, а после снятия обременения с недвижимости — новый договор ипотеки.

В некоторых банках сначала подписывают только кредитный договор, а после снятия обременения с недвижимости — новый договор ипотеки. - Дождаться перевода средств банку, где была оформлена ипотека.

- Убедиться в отсутствии задолженности перед первым банком и погасить ее, если она осталась.

- Снять обременение с квартиры после выполнения кредитных обязательств перед первым банком. Способ снятия обременения зависит от обстоятельств оформления первого кредита. Это может быть направление совместного с банком заявления, направление заявления только представителем банка или обращение заемщика с закладной, выданной банком.

- Подать заявку на регистрацию нового обременения. Можно подать в МФЦ сразу два заявления. Одно – на снятие старого обременения, другое – на регистрацию нового.

- Погасить оформленный кредит в соответствии с условиями договора.

- После погашения всех обязательств снять обременение с квартиры.

- При необходимости выделить доли в квартире детям, если при покупке квартиры были использованы средства материнского капитала.

Как взять ипотечный кредит быстро и на выгодных условиях? Зовите ипотечного брокера по недвижимости

Что выгоднее – взять ипотечный кредит или жить в съемной квартире?

Мошенничество при покупке и продаже жилья: какие схемы используют аферисты и как защититься от мошенников в сделках с недвижимостью

Подписывайтесь на наш Дзен-канал МИР КВАРТИР, чтобы не пропустить важное в недвижимости

Текущие ставки рефинансирования — Сравните ставки сегодня

Еженедельные национальные тенденции ставок по ипотечным кредитам

Текущие ставки рефинансирования

| 30 лет фиксированного рефинансирования | 7,12% | |

| 15 лет с фиксированным рефинансированием | 6,37% | |

| 10 лет с фиксированным рефинансированием | 6,38% | |

| 5/1 АРМ рефинанс | 5,80% |

Обзор отрасли рефинансирования ипотеки

2020 и 2021 годы ознаменовались бумом рефинансирования, когда домовладельцы воспользовались минимальными ставками. Те дни уже позади, поскольку текущие ставки по ипотечным кредитам продолжают расти, а рефинансирование сегодня составляет небольшую долю кредитов. В основном это рефинансирование наличными, когда домовладелец заменяет свой существующий кредит новым, более крупным ипотечным кредитом, который включает в себя остаток первого плюс часть капитала своего дома в виде наличных денег.

Те дни уже позади, поскольку текущие ставки по ипотечным кредитам продолжают расти, а рефинансирование сегодня составляет небольшую долю кредитов. В основном это рефинансирование наличными, когда домовладелец заменяет свой существующий кредит новым, более крупным ипотечным кредитом, который включает в себя остаток первого плюс часть капитала своего дома в виде наличных денег.

Ставки рефинансирования ипотечных кредитов выросли и, как ожидается, будут продолжать расти. Из-за этого окно рефинансирования закрыто для большинства заемщиков, хотя при наличии значительного собственного капитала у некоторых может быть возможность получить выгоду от рефинансирования наличными или кредита под залог дома. В целом рефинансирование будет менее привлекательным вариантом по мере роста ставок.

См. экспертные прогнозы тренда ставок Bankrate.

Как рефинансировать ипотечный кредит в 5 шагов

Если вы можете получить адекватно более низкую ставку, рефинансирование может сэкономить вам тысячи долларов в год, но это требует некоторой работы с вашей стороны. Вот краткое руководство:

Вот краткое руководство:

1. Проверьте свой кредитный рейтинг

Более высокий кредитный рейтинг поможет вам получить более выгодную ставку и сделать рефинансирование еще более рентабельным. Если вы недовольны своим кредитным рейтингом или ставками, которые вам указывают, сначала поработайте над повышением своего кредита, а затем попробуйте рефинансировать снова, как только вы его улучшите. Как правило, ипотечные кредиторы хотят получить кредитный рейтинг 620 или выше для рефинансирования, но есть несколько вариантов рефинансирования, если у вас плохой кредит, включая программы оптимизации. Вы можете улучшить свой кредитный рейтинг, уменьшив коэффициент использования кредита (доля кредита, который вы используете, по сравнению с вашим кредитным лимитом) и погасив долг с самой высокой процентной ставкой или самой высокой выплатой.

2. Рассчитайте затраты по сравнению с экономией от рефинансирования

Одним из наиболее важных факторов при рефинансировании является определение графика безубыточности. Рефи обычно сопровождается первоначальными затратами при закрытии, как и первоначальная ипотека, и они могут составлять тысячи долларов и более. Если вы не планируете оставаться в своем нынешнем доме более чем на несколько лет, экономия, которую вы получите от более низкой ставки, может не перевесить эти затраты до переезда. Калькулятор безубыточности рефинансирования Bankrate поможет вам рассчитать этот график.

Рефи обычно сопровождается первоначальными затратами при закрытии, как и первоначальная ипотека, и они могут составлять тысячи долларов и более. Если вы не планируете оставаться в своем нынешнем доме более чем на несколько лет, экономия, которую вы получите от более низкой ставки, может не перевесить эти затраты до переезда. Калькулятор безубыточности рефинансирования Bankrate поможет вам рассчитать этот график.

3. Найдите наилучшие ставки рефинансирования сегодня

Во время рефинансирования так же важно выбирать вокруг, как и при подаче заявки на первую ипотеку. Изучите предложения по рефинансированию как минимум от трех ипотечных кредиторов (ваш банк или действующий кредитор может быть хорошим местом для начала) и следите за ставками во время сравнения — это может помочь вам решить, когда зафиксировать ставку. Ознакомьтесь также с обзорами кредиторов Bankrate, чтобы помочь вам принять решение.

Сравните лучшие ипотечные кредиторы рефинансирования.

4.

Приведите свои документы в порядок

Приведите свои документы в порядок

После того, как вы определились с кредитором, узнайте, какие документы вам потребуются для заполнения заявки на рефинансирование. Ваш кредитор захочет просмотреть налоговые декларации, платежные квитанции, формы W-2 и другие доказательства дохода, а также документацию о любых активах, таких как сбережения.

5. Подготовьтесь к закрытию рефинансирования ипотеки

Рефинансирование не так сложно, как покупка дома, но все же требует некоторого времени. Пока ваш кредит обрабатывается, не открывайте новые кредитные счета и не совершайте другие крупные покупки, пока новый ипотечный кредит не будет закрыт. Это может привести к сбою вашего приложения.

Следуйте этому руководству, чтобы рефинансировать ипотечный кредит.

Зачем сравнивать ставки рефинансирования ипотечных кредитов?

Поиск котировок от нескольких кредиторов является ключевым для каждого кандидата на получение ипотечного кредита. Когда вы делаете покупки, учитывайте не только процентную ставку, которую вам указывают, но и все другие условия кредита. Обязательно сравните APR, которые включают в себя множество дополнительных расходов по ипотеке, не отраженных в процентной ставке. Некоторые учреждения могут иметь более низкие затраты на закрытие и сборы, чем другие, или ваш текущий банк или кредитный союз может предоставить вам специальное предложение. Не бойтесь уйти от вашего текущего кредитора, когда вы рефинансируете. Если вы можете найти более выгодное предложение в другом месте, сделайте это. Посмотрите котировки онлайн и традиционных банков. Подумайте об использовании ипотечного брокера, который сможет предоставить ставки от оптовых кредиторов.

Когда вы делаете покупки, учитывайте не только процентную ставку, которую вам указывают, но и все другие условия кредита. Обязательно сравните APR, которые включают в себя множество дополнительных расходов по ипотеке, не отраженных в процентной ставке. Некоторые учреждения могут иметь более низкие затраты на закрытие и сборы, чем другие, или ваш текущий банк или кредитный союз может предоставить вам специальное предложение. Не бойтесь уйти от вашего текущего кредитора, когда вы рефинансируете. Если вы можете найти более выгодное предложение в другом месте, сделайте это. Посмотрите котировки онлайн и традиционных банков. Подумайте об использовании ипотечного брокера, который сможет предоставить ставки от оптовых кредиторов.

Вот как получить лучшую ставку рефинансирования.

Плюсы и минусы рефинансирования

Рефинансирование может быть разумным шагом, помогает ли оно обеспечить более низкую ставку или использовать собственный капитал для финансирования ремонта дома или другого проекта посредством сделки обналичивания.

Pros

- Вы можете зафиксировать более низкую ставку путем рефинансирования, что должно уменьшить ваши ежемесячные платежи и вернуть вам часть денег в ваш бюджет.

- Если стоимость вашего дома выросла, вы можете перестать платить частное ипотечное страхование (PMI), что также снизит ваши ежемесячные расходы. PMI должен прекратиться автоматически, как только вы получите по крайней мере 20 процентов собственного капитала, принадлежащего бесплатно и чисто, но обычно это хорошее время, чтобы подумать о рефинансировании, как только это произойдет.

- Если вам нужны деньги на ремонт, рефи с обналичкой предлагает относительно дешевый капитал. Это может сделать ваши ежемесячные платежи более дорогими, но улучшения дома еще больше повысят стоимость вашего капитала.

Минусы

- Рефинансирование стоит денег. Затраты на закрытие могут составлять от 2 до 5 процентов от суммы ипотеки, поэтому так важно убедиться, что вы возместите эти затраты, прежде чем переехать.

- Если вы рефинансируете 30-летний кредит на другой 30-летний кредит, вы продлите период погашения. Новый кредит перезапускает часы погашения.

Взвесьте дополнительные плюсы и минусы рефинансирования.

Стоит ли рефинансировать ипотечный кредит?

Вам следует рефинансировать кредит, если это поможет вам сэкономить деньги, увеличить капитал или быстрее погасить ипотечный кредит. Например, если процентные ставки упали с тех пор, как вы закрыли ипотечный кредит, вы можете сделать рефинансирование по процентной ставке и сроку, чтобы получить более низкую ставку. В дополнение к более низкой ставке вы можете сэкономить, устранив PMI, или использовать капитал вашего дома с помощью рефинансирования наличными. Однако, даже если ставки низкие, важно учитывать ваши планы на будущее. Например, если вы планируете продать свой дом в обозримом будущем, возможно, не имеет смысла начинать с нового кредита.

Часто задаваемые вопросы о рефинансировании ипотеки

Автор: Джефф Островски, старший репортер по ипотечным кредитам Bankrate

Джефф Островски занимается ипотекой и рынком жилья. До прихода в Bankrate в 2020 году он писал о недвижимости и экономике для Palm Beach Post и South Florida Business Journal.

До прихода в Bankrate в 2020 году он писал о недвижимости и экономике для Palm Beach Post и South Florida Business Journal.

Подробнее от Джеффа Островски

Отзыв: Грег Макбрайд, главный финансовый аналитик Bankrate

Грег Макбрайд, CFA, старший вице-президент, главный финансовый аналитик Bankrate.com. Он возглавляет команду, отвечающую за исследование финансовых продуктов, предоставление анализа и консультирование по личным финансам для широкой потребительской аудитории.

Узнайте больше от Грега Макбрайда

Сравните текущие ставки рефинансирования с выплатой наличных

Что такое рефинансирование наличными?

Как работает рефинансирование наличными?

Сколько можно получить при рефинансировании наличными?

Является ли рефинансирование наличными хорошей идеей?

Часто задаваемые вопросы о рефинансировании с выводом денег

О наших таблицах ставок по ипотечным кредитам: указанная выше информация по ипотечным кредитам предоставляется или получена Bankrate. Некоторые кредиторы предоставляют Bankrate условия ипотечного кредита в рекламных целях, и Bankrate получает компенсацию от этих рекламодателей (наших «Рекламодателей»). Условия других кредиторов собираются Bankrate посредством собственного исследования доступных условий ипотечного кредита, и эта информация отображается в нашей таблице ставок для применимых критериев. В приведенной выше таблице список Рекламодателя можно идентифицировать и отличить от других списков, поскольку он включает кнопку «Далее», которую можно использовать для перехода на собственный веб-сайт Рекламодателя или номер телефона Рекламодателя.

Некоторые кредиторы предоставляют Bankrate условия ипотечного кредита в рекламных целях, и Bankrate получает компенсацию от этих рекламодателей (наших «Рекламодателей»). Условия других кредиторов собираются Bankrate посредством собственного исследования доступных условий ипотечного кредита, и эта информация отображается в нашей таблице ставок для применимых критериев. В приведенной выше таблице список Рекламодателя можно идентифицировать и отличить от других списков, поскольку он включает кнопку «Далее», которую можно использовать для перехода на собственный веб-сайт Рекламодателя или номер телефона Рекламодателя.

Доступность рекламируемых условий: Каждый рекламодатель несет ответственность за точность и доступность своих собственных рекламируемых условий. Bankrate не может гарантировать точность или доступность любого срока кредита, указанного выше. Тем не менее, Bankrate пытается проверить точность и доступность рекламируемых условий с помощью процесса обеспечения качества и требует от рекламодателей согласия с нашими Условиями и положениями и соблюдения нашей Программы контроля качества. Щелкните здесь, чтобы просмотреть критерии ставок по кредитным продуктам.

Щелкните здесь, чтобы просмотреть критерии ставок по кредитным продуктам.

Условия кредита для клиентов Bankrate.com: Рекламодатели могут указывать на своем веб-сайте условия кредита, отличные от тех, которые рекламируются через Bankrate.com. Чтобы получить курс Bankrate.com, вы должны представиться Рекламодателю как клиент Bankrate.com. Обычно это делается по телефону, поэтому вам следует искать номер телефона рекламодателя при переходе на его веб-сайт. Кроме того, кредитные союзы могут требовать членства.

Кредиты на сумму более 726 200 долларов США могут иметь другие условия кредита: Если вы ищете кредит на сумму более 726 200 долларов США, кредиторы в определенных местах могут предоставить условия, которые отличаются от тех, которые указаны в таблице выше. Вы должны подтвердить свои условия с кредитором для запрашиваемой суммы кредита.

Налоги и страховка, исключенные из условий кредита. Условия кредита (примеры годовой процентной ставки и платежа), показанные выше, не включают суммы налогов или страховых взносов. Сумма ежемесячного платежа будет больше, если включены налоги и страховые взносы.

Сумма ежемесячного платежа будет больше, если включены налоги и страховые взносы.

Удовлетворенность потребителей: Если вы использовали Bankrate.com и не получили рекламируемые условия кредита или иным образом были недовольны своим опытом работы с каким-либо рекламодателем, мы хотим услышать от вас. Нажмите здесь, чтобы отправить свои комментарии в отдел контроля качества Bankrate.

Что такое рефинансирование наличными?

Рефинансирование наличными — это особый вид рефинансирования ипотеки, используемый заемщиками, чей дом значительно вырос в цене. Вы обмениваете свой текущий ипотечный кредит на более крупный ипотечный кредит, присваивая разницу между двумя кредитами (вашим текущим и новым) в виде единовременной суммы.

По сути, это превращает часть капитала, накопленного вами в вашем доме, в деньги, которые можно потратить. Если вам нужны деньги для обучения вашего ребенка в колледже, ремонта дома или для любых других целей, рефинансирование наличными может дать вам средства при (потенциальном) снижении ставки по ипотеке.

Как работает рефинансирование наличными?

Рефинансирование с выплатой наличных работает так же, как и любое другое рефинансирование: вы подаете заявку на новую ипотеку, кредитор оценивает дом, и — если вы одобрены — вы получаете новый кредит и используете его для погашения старого.

Большая разница заключается в том, что при рефинансировании наличными вы заменяете свою текущую ипотеку более крупной, получая «дополнительную» сумму, которая отражает часть собственного капитала вашего дома, наличными. Хотя вы также можете получить более низкую ставку по новому кредиту, вы все равно можете платить больше процентов в целом, потому что ваш общий остаток по кредиту будет больше, и ваш ежемесячный платеж, вероятно, также изменится.

Многие ипотечные кредиторы предлагают рефинансирование наличными — вот некоторые из лучших. Хотя вам могут предложить хорошую сделку или льготы с вашим текущим кредитором, присмотритесь к ценам и сравните ставки рефинансирования и сборы между несколькими кредиторами.

Сколько денег вы можете получить при рефинансировании наличными?

Вы можете получить до 80 процентов от текущей стоимости вашего дома в виде рефинансирования наличными. Обычно вы получаете наличные вскоре после закрытия.

Предположим, ваш дом оценивается в 300 000 долларов, и у вас осталось 100 000 долларов для выплаты ипотечного кредита. Если вы хотите получить 30 000 долларов на ремонт, вы должны обналичить 30 000 долларов и добавить их к своему балансу в 100 000 долларов, чтобы получить новый кредит на общую сумму 130 000 долларов.

Обратите внимание, что рефинансирование наличными FHA также ограничено 80 процентами от стоимости вашего дома, но с рефинансированием наличными VA вы можете получить до 100 процентов.

Является ли рефинансирование наличными хорошей идеей?

Если к вам относятся следующие обстоятельства, рефинансирование наличными может помочь вам в достижении ваших целей:

- Вы хотите отремонтировать свой дом.

Если вы хотите сделать капитальный ремонт, рефинансирование с выплатой наличных денег может помочь вам в этом. Если вы реализуете подходящий проект, который увеличивает стоимость вашего дома, вы также можете вычесть проценты по ипотеке.

Если вы хотите сделать капитальный ремонт, рефинансирование с выплатой наличных денег может помочь вам в этом. Если вы реализуете подходящий проект, который увеличивает стоимость вашего дома, вы также можете вычесть проценты по ипотеке. - Вы хотите оплатить обучение вашего ребенка. Эта стратегия может иметь смысл, если процентные ставки по студенческому кредиту выше, чем ставка по вашему новому ипотечному кредиту.

- У вас долг под высокие проценты. Возможно, вы накопили значительную сумму кредитной карты или другого долга под высокие проценты, и вам необходимо консолидировать. Для этого вы можете использовать рефинансирование наличными — в качестве обеспеченного долга процентная ставка, вероятно, будет меньше, чем годовая процентная ставка для остатков по кредитным картам.

Рефинансирование с обналичкой может быть плохой идеей, если:

- Ваша процентная ставка вырастет. В идеале рефинансирование должно снижать вашу процентную ставку, а не повышать ее.

Если в возврате денег отказывают безосновательно, заемщик может обратиться в суд для защиты своих прав.

Если в возврате денег отказывают безосновательно, заемщик может обратиться в суд для защиты своих прав.

Из-за изменения цен на рынке недвижимости квартира может подешеветь. Снижение стоимости может произойти и по другим причинам — ухудшение уровня экологической безопасности, рост преступности в районе, закрытие объектов социальной инфраструктуры и другие.

Из-за изменения цен на рынке недвижимости квартира может подешеветь. Снижение стоимости может произойти и по другим причинам — ухудшение уровня экологической безопасности, рост преступности в районе, закрытие объектов социальной инфраструктуры и другие.

Нужно изучить предложения именно по программам рефинансирования. Условия перекредитования можно узнать непосредственно у финансовых организаций или ознакомиться с информацией на сайтах, где собраны данные по банкам, оказывающим услуги рефинансирования.

Нужно изучить предложения именно по программам рефинансирования. Условия перекредитования можно узнать непосредственно у финансовых организаций или ознакомиться с информацией на сайтах, где собраны данные по банкам, оказывающим услуги рефинансирования.

В некоторых банках сначала подписывают только кредитный договор, а после снятия обременения с недвижимости — новый договор ипотеки.

В некоторых банках сначала подписывают только кредитный договор, а после снятия обременения с недвижимости — новый договор ипотеки.

Если вы хотите сделать капитальный ремонт, рефинансирование с выплатой наличных денег может помочь вам в этом. Если вы реализуете подходящий проект, который увеличивает стоимость вашего дома, вы также можете вычесть проценты по ипотеке.

Если вы хотите сделать капитальный ремонт, рефинансирование с выплатой наличных денег может помочь вам в этом. Если вы реализуете подходящий проект, который увеличивает стоимость вашего дома, вы также можете вычесть проценты по ипотеке.