Налог на имущество для физических лиц. Где оплатить налог на имущество физических лиц

Я хочу уплатить налог | ФНС

- категории лиц, перечисленные в пункте 5 статьи 391 Налогового кодекса Российской Федерации (далее – НК РФ):

- Герои Советского Союза, Герои Российской Федерации, полные кавалеры ордена Славы;

- инвалиды I и II групп инвалидности;

- инвалиды с детства, дети-инвалиды;

- ветераны и инвалиды Великой Отечественной войны, а также ветераны и инвалиды боевых действий;

- физические лиц, имеющие право на получение социальной поддержки в соответствии с Законом Российской Федерации "О социальной защите граждан, подвергшихся воздействию радиации вследствие катастрофы на Чернобыльской АЭС" (в редакции Закона Российской Федерации от 18 июня 1992 года N 3061-1), в соответствии с Федеральным законом от 26 ноября 1998 года N 175-ФЗ "О социальной защите граждан Российской Федерации, подвергшихся воздействию радиации вследствие аварии в 1957 году на производственном объединении "Маяк" и сбросов радиоактивных отходов в реку Теча" и в соответствии с Федеральным законом от 10 января 2002 года N 2-ФЗ "О социальных гарантиях гражданам, подвергшимся радиационному воздействию вследствие ядерных испытаний на Семипалатинском полигоне";

- физические лица, принимавшие в составе подразделений особого риска непосредственное участие в испытаниях ядерного и термоядерного оружия, ликвидации аварий ядерных установок на средствах вооружения и военных объектах;

- физические лица, получившие или перенесшие лучевую болезнь или ставших инвалидами в результате испытаний, учений и иных работ, связанных с любыми видами ядерных установок, включая ядерное оружие и космическую технику.

- пенсионеры, получающие пенсии, назначаемые в порядке, установленном пенсионным законодательством, а также лица, достигшие возраста 60 и 55 лет (соответственно мужчины и женщины), которым в соответствии с законодательством Российской Федерации выплачивается ежемесячное пожизненное содержание.

Уменьшение налоговой базы (далее – налоговый вычет) производится в отношении одного земельного участка по выбору налогоплательщика (независимо от категории земель, вида разрешенного использования и местоположения земельного участка в пределах территории Российской Федерации).

Право на налоговый вычет реализуется посредством представления налогоплательщиком в любой налоговый орган уведомления о выбранном земельном участке, в отношении которого применяется налоговый вычет (далее – Уведомление).

При непредставлении Уведомления налоговый вычет предоставляется в отношении одного земельного участка с максимальной исчисленной суммой налога.

В случае, если при применении налогового вычета налоговая база принимает отрицательное значение, в целях исчисления налога такая налоговая база принимается равной нулю.

Для лиц, указанных в пункте 5 статьи 391 Налогового кодекса Российской Федерации, не требуется дополнительно представлять заявление о предоставлении налоговой льготы в виде вычета, предусмотренное пунктом 10 статьи 396 Налогового кодекса Российской Федерации, если у налогового органа имеются документированные сведения, позволяющие подтвердить право налогоплательщика на налоговую льготу в виде вычета. Например, ранее налогоплательщикам предоставлены и применялись налоговым органом налоговые льготы по земельному налогу в виде уменьшения налоговой базы на не облагаемую налогом сумму в соответствии с пунктом 5 статьи 391 Налогового кодекса Российской Федерации (в редакции до вступления в силу Закона № 436-ФЗ), по налогу на имущество физических лиц (в т.ч. на основании подпунктов 1 - 3, 4, 6, 8, 10, 12 пункта 1 статьи 407 Налогового кодекса Российской Федерации) и (или) налоговые льготы при налогообложении имущества в соответствии с законами субъектов Российской Федерации и (или) нормативными правовыми актами представительных органов муниципальных образований.

www.nalog.ru

Налог на имущество для физических лиц

17.10.2017

1. Какое имущество облагается налогом

2. Когда и где платить налог

3. Как рассчитывается налог на недвижимое имущество

4. Полезно знать: новшества в налоговом законодательстве

Какое имущество облагается налогом

Выплата государству определенной суммы за право владеть какой-либо собственностью, в том числе квартирой, дачей или каким-то другим строением, называется налогом на имущество. Для физических лиц уплата налога является обязательной для всех, за исключением детей-сирот и детей, оставшихся без попечения родителей – они освобождены от уплаты данного налога до достижения ими 18-летнего возраста. Также освободили от уплаты налога в пределах 1500-кратного размера месячного расчетного показателя (МРП) от общей стоимости всех объектов, находящихся на праве собственности, инвалидов III группы. Ранее, до внесенных в законодательство поправок, которые вступили в силу 1 января 2017 года, от уплаты налога на имущество были освобождены также военнослужащие на время прохождения ими срочной службы или учебы. Теперь же они обязаны платить налоги наравне со всеми. Для других категорий социально уязвимых граждан предусмотрены льготы.

Когда и где платить налог на имущество

Согласно ст.409 Налогового кодекса РК налоговые органы должны производить исчисление налога не позднее 1 августа года, следующего за отчетным налоговым периодом, а уплачивать налог физическим лицам необходимо не позднее 1 октября года, следующего за отчетным налоговым периодом. То есть уплатить налог на имущество за 2017 год можно до 1 октября 2018 года.

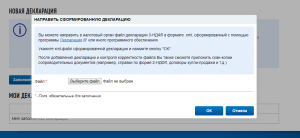

Уплатить налог можно как в налоговом органе по месту нахождения недвижимости, так и онлайн через портал «Электронного правительства». Для этого необходимо авторизоваться или зарегистрироваться на сайте, выбрать соответствующую услугу, налоговый орган, способ оплаты, в том числе банковской картой.

Важно знать, что если недвижимость находится в совместной собственности, например, супругов, то налог начисляется на каждого собственника, пропорционально их доле. Соответственно, каждый из собственников обязан платить налог на имущество. Однако уплачивать налог может только один из собственников, по согласованию между ними. Для этого необходимо предоставить в налоговый орган соответствующие данные. Также следует отметить, что если одно физическое лицо владеет несколькими объектами недвижимости, то налоги начисляются за каждый объект.

Как рассчитывается налог на недвижимое имущество

Налоговая база по объектам недвижимости (дома, квартиры, дачи) определяется государственным органом, регистрирующим право на недвижимое имущество, исходя из базовой стоимости 1 кв. м жилища, к 1 января каждого года, а по новым строениям – после 1 января текущего налогового периода, следующего за годом регистрации прав на имущество. Базовая же стоимость 1 кв. м жилья определяется в зависимости от вида населенного пункта (Таблица 1).

Таблица 1

|

Категория населенного пункта |

Базовая стоимость в тенге |

|

г.Алматы |

60 тыс. |

|

г.Астана |

60 тыс. |

|

г.Актау |

36 тыс. |

|

г.Актобе |

36 тыс. |

|

г.Атырау |

36 тыс. |

|

г.Караганда |

36 тыс. |

|

г.Кызылорда |

36 тыс. |

|

г.Кокшетау |

36 тыс. |

|

г.Костанай |

36 тыс. |

|

г.Павлодар |

36 тыс. |

|

г.Петропавловск |

36 тыс. |

|

г.Талдыкорган |

36 тыс. |

|

г.Тараз |

36 тыс. |

|

г.Уральск |

36 тыс. |

|

г.Усть-Каменогорск |

36 тыс. |

|

г.Шымкент |

36 тыс. |

|

Города областного значения |

12 тыс. |

|

Города районного значения |

6 тыс. |

|

Поселки |

4200 |

|

Села |

2700 |

Налог на имущество физических лиц исчисляется путем умножения налоговой ставки на стоимость объекта налогообложения (Таблица 2, данные – по состоянию на 9.10.2017).

Таблица 2

|

Стоимость объекта налогообложения в тенге |

Ставка налога |

|

До 2 млн |

0,05% от стоимости объектов налогообложения |

|

4-6 млн |

2600 тенге + 0,1% с суммы, превышающей нижнюю границу |

|

6-8 млн |

4600 тенге + 0,15% с суммы, превышающей нижнюю границу |

|

8-10 млн |

7600 тенге + 0,2% с суммы, превышающей нижнюю границу |

|

10-12 млн |

11 600 тенге + 0,25% с суммы, превышающей нижнюю границу |

|

12-14 млн |

16 600 тенге + 0,3% с суммы, превышающей нижнюю границу |

|

14-16 млн |

22 600 тенге + 0,35% с суммы, превышающей нижнюю границу |

|

|

29 600 тенге + 0,4% с суммы, превышающей нижнюю границу |

|

18-20 млн |

37 600 тенге + 0,45% с суммы, превышающей нижнюю границу |

|

20-75 млн |

46 600 тенге + 0,5% с суммы, превышающей нижнюю границу |

|

75-100 млн |

321 600 тенге + 0,6% с суммы, превышающей нижнюю границу |

|

100-150 млн |

471 600 тенге + 0,65% с суммы, превышающей нижнюю границу |

|

150-350 млн |

796 600 тенге + 0,7% с суммы, превышающей нижнюю границу |

|

350-450 млн |

2 196 600 тенге + 0,75% с суммы, превышающей нижнюю границу |

|

Свыше 450 млн |

2 946 600 тенге + 2% с суммы, превышающей нижнюю границу |

Отметим, что при исчислении налога также учитывается фактический срок владения имуществом.

Полезно знать: новшества в налоговом законодательстве

Помимо выше перечисленных изменений, полезно знать и другие новшества. Например, что из налоговой базы исключены объекты незавершенного строительства и отменена постановка на налоговый учет физических лиц по месту нахождения объектов недвижимости.

Также Налоговым кодексом предусмотрено информирование граждан об исчислении налога на имущество, земельного налога и налога на транспортные средства. При этом информировать физические лица налоговые органы должны путем размещения соответствующей информации на своих интернет-ресурсах либо указывать ее в квитанциях об оплате коммунальных услуг, отправлять на адреса электронной почты или информировать посредством sms. Для этого налогоплательщикам необходимо представить в налоговый орган номера своих телефонов и адреса электронной почты.

***

как оплатить налог на имущество, машину, квартиру или прибыль

Многие из нас стараются отложить процесс оплаты налогов на последний момент, ведь мы привычно думаем, что эта процедура отнимет массу времени: придется долго стоять в очереди, попусту тратя драгоценные часы.

В связи с этим некоторые люди и вовсе становятся должниками перед государством, тем самым создавая лишние сложности, в частности, кроме моральной стороны аспекта, затрудняют свой выезд за границу. Например, получают отказ в выдаче заграничного паспорта или визы, ведь они имеют неоплаченные налоги.

Впрочем уже сегодня появилась возможность решить данную проблему практически без потерь (комиссия минимальна): для этого достаточно использовать современные онлайн сервисы, позволяющие в существенной мере экономить время.

Оплатить налоги онлайн с помощью нашего сайта — это просто и быстро!

Вам не потребуется куда-либо идти и даже проходить длительную процедуру регистрации. Более того, вы можете быть уверены в безопасности совершаемого платежа, ведь сервисы нашего портала реализуются при поддержке Федеральной налоговой службы России.

Оплатить налоги через интернет могут абоненты мобильных операторов:

- Мегафон;

- Билайн;

- МТС.

Стоит отметить, что обработка данных происходит в течение трех рабочих дней, а информация на сайте ФНС России обновляется каждые две недели. Вы всегда сможете отследить статус своего платежа через сервис «Узнай свою задолженность» на сайте nalog.ru.

Оплачивайте налоги в любое время!

Удобство предлагаемого сервиса заключается в том, что у клиентов нет необходимости подстраиваться под режим работы какого-либо учреждения, принимающего налоговые платежи.

Наш онлайн сервис позволяет оплатить налоги в любое время суток. Выходные или праздничные дни также не являются исключением.

В то время как вся страна отдыхает, портал oplatagosuslug.ru работает в стандартном режиме, предоставляя полный функционал своим пользователям.

С помощью современного сервиса становится просто оплатить налог на машину или же любой другой налог физических лиц, для этого достаточно просто взять в руки свой мобильный телефон.

Если вы хотите узнать несколько подробнее о том, как оплатить налог на имущество, оплатить штраф ГИБДД, узнать задолженность по налогам или получить исчерпывающую информацию о всех возможностях онлайн сервиса — просто позвоните нам. Отдел клиентской поддержки работает с 10.00 до 19.00 часов с понедельника по пятницу. Наши специалисты ответят на все возникшие вопросы и подробно расскажут о том, как быстро оплатить налог или погасить штраф.

oplatagosuslug.ru