Содержание

Как выгодно гасить потребительский кредит?

- Досрочное погашение кредитов на потребительские нужды

- Преимущества досрочного погашения потребительского кредита

- Когда не нужно гасить кредит досрочно

Досрочное погашение потребительского кредита позволяет не только сократить срок долгового обязательства, но и существенно сэкономить на переплатах банку по процентам займа. Давайте разберемся, когда выгодно гасить свой кредит досрочно и как это сделать.

Досрочное погашение кредитов на потребительские нужды

Досрочное погашение потребительского кредита подразумевает регулярное внесение дополнительных средств в счет погашения долга перед банком. При этом заемщик может либо сократить срок выплаты кредита, либо уменьшить сумму оставшихся ежемесячных платежей. Практика показывает, что для клиента банка выгоднее уменьшать количество месяцев, так как в жизни человека могут непредсказуемо возникнуть финансовые сложности. Это может быть связано с вынужденным сокращением на работе, задержкой зарплаты или проблемами со здоровьем. Такой выбор поможет избежать просрочек и быстрее закрыть оставшийся долг по кредиту.

Такой выбор поможет избежать просрочек и быстрее закрыть оставшийся долг по кредиту.

Основные этапы досрочного погашения кредитов на потребительские нужды:

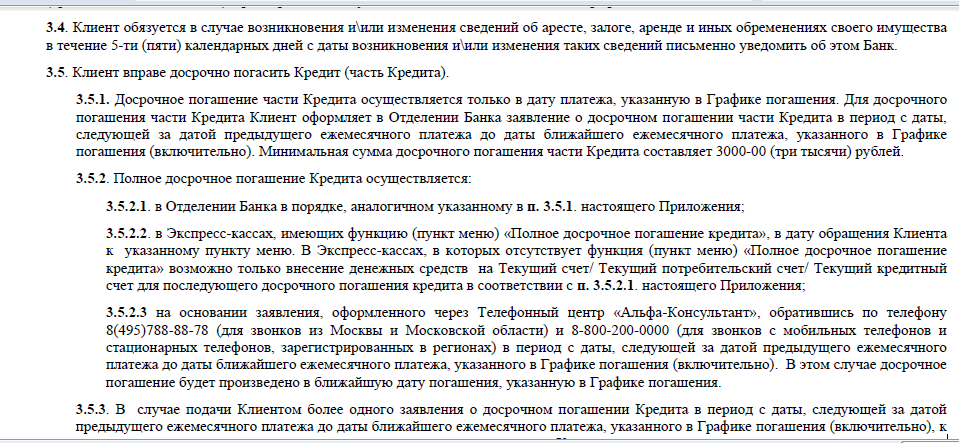

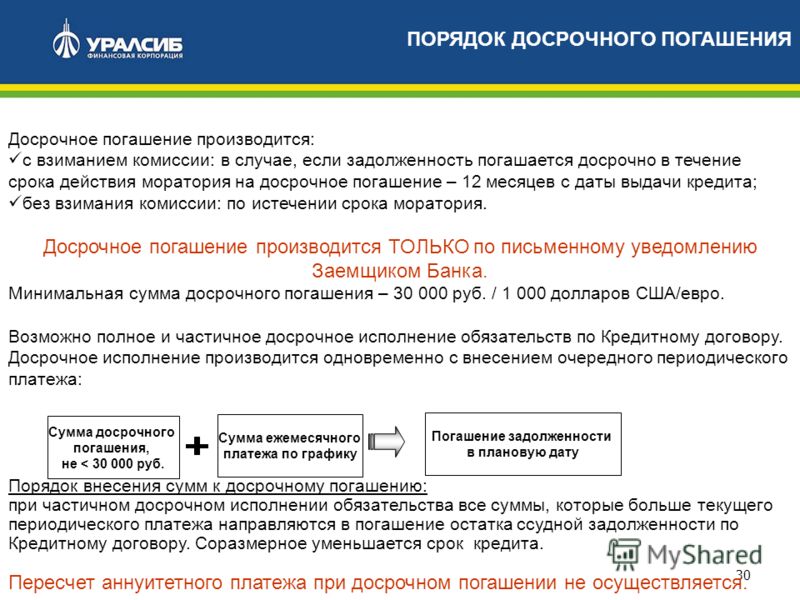

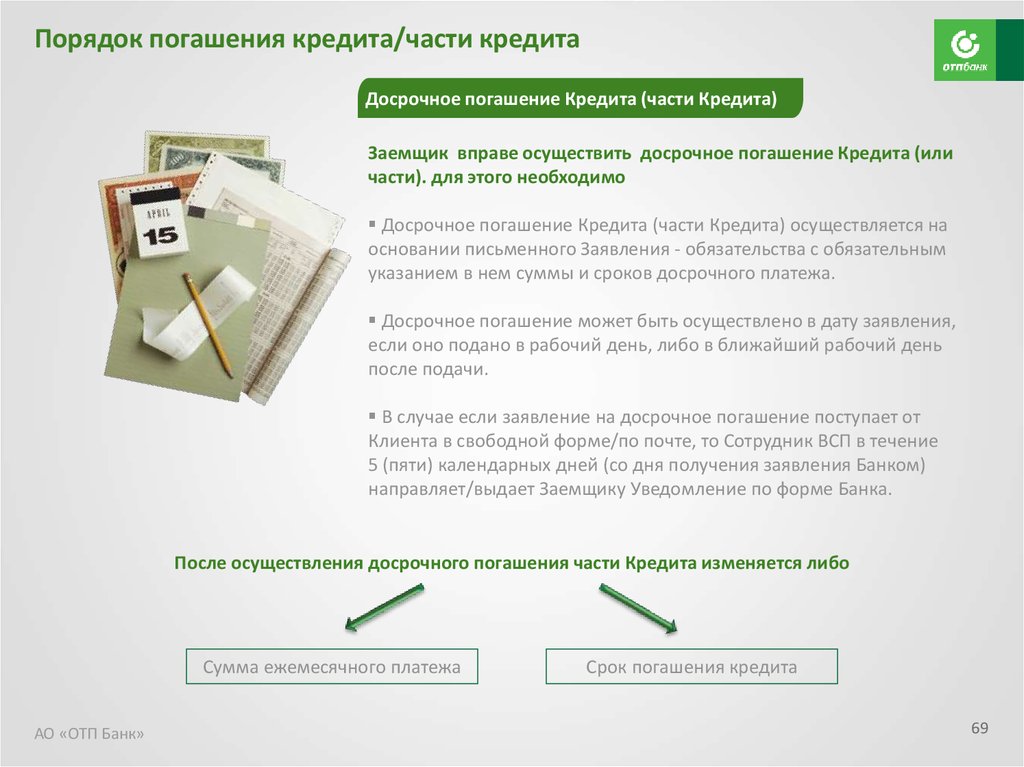

- Уточните процедуру досрочного погашения займа. Процесс может отличаться в зависимости от банка. Например, некоторые банки требуют письменное уведомление. Помните, что срок уведомления о досрочном погашении не может превышать 30 дней – таков закон. Кроме того, банк не может запретить досрочное погашение кредита или установить штрафные санкции.

- Обязательно свяжитесь с банком, чтобы сообщить о своем намерении погасить часть задолженности досрочно. Если вы внесете деньги на свой кредитный счет, но не предупредите банк, досрочного погашения может не произойти: не исключено, что автоматически деньги будут списываться суммами, не превышающими ежемесячный платеж.

- Внесите средства на свой счет. При внесении денег по кредиту на потребительские нужды требуется учитывать рекомендации банка относительно конкретного графика дат, в которые можно переводить деньги.

- Получите перерасчет. Как правило, проведение перерасчета суммы долга занимает не больше пяти рабочих дней. Результаты перерасчета банк может сообщить по телефону или направить по электронной почте.

После внесения всей суммы задолженности каждый человек имеет право получить официальную справку о закрытии кредита на потребительские нужды. В дальнейшем этот документ можно использовать в качестве доказательства того, что вы не имеете задолженности перед банком.

Преимущества досрочного погашения потребительского кредита

Преимущества досрочного погашения задолженности перед банком:

- значительное снижение переплаты за пользование заёмными средствами: чем раньше вы закроете кредит, тем меньше денег заплатите банку за его использование;

- рост финансовой стабильности и снижение кредитной нагрузки: после погашения долга у вас становится больше свободных денег, которые можно направить на улучшение своей жизни или создание сбережений.

У многих жителей нашей страны есть устойчивый стереотип, что данный метод может оказать негативное влияние на кредитную историю. На самом деле, досрочное закрытие договора никак не повлияет на возможность брать кредиты на потребительские нужды в будущем. Испортить кредитную историю могут только регулярные просрочки по платежам, недостоверные данные в анкете и судебные разбирательства.

Когда не нужно гасить кредит досрочно

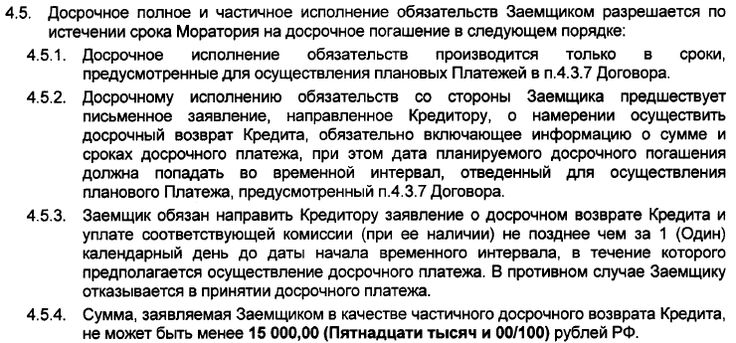

Досрочное погашение долга – это выгодная стратегия для заёмщиков, которые не испытывают проблем со свободными средствами. Но если после досрочной выплаты у вас почти не останется денег на другие нужды, имеет смысл расплачиваться в обычном режиме. Кроме того, нужно помнить, что раннее погашение долга требует правильного проведения всех этапов. Поэтому во избежание ошибок, способных испортить кредитную историю, необходимо заранее уточнять в банке все детали и нюансы процедуры досрочного погашения.

Чтобы получить более подробную информацию или уточнить какие-либо вопросы относительно раннего погашения долга, достаточно позвонить нашим консультантам по телефону 8 (800) 200-66-77

Поделиться с друзьями:

Как правильно погасить кредит досрочно – что необходимо знать

Большинству граждан России знаком процесс обращения в банк для оформления займа. При этом далеко не каждый клиент финансового учреждения задумывается, как правильно погасить кредиты досрочно без негативных последствий. Узнайте, как уменьшить переплаты по займу или закрыть долг с минимальными потерями.

При этом далеко не каждый клиент финансового учреждения задумывается, как правильно погасить кредиты досрочно без негативных последствий. Узнайте, как уменьшить переплаты по займу или закрыть долг с минимальными потерями.

Погашение кредита досрочно – возможно ли?

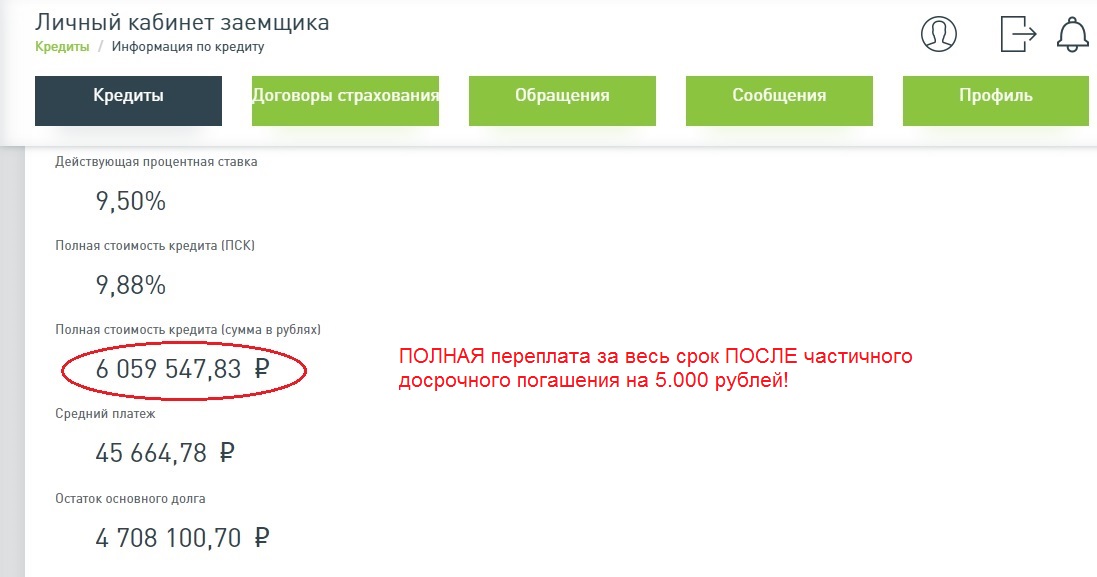

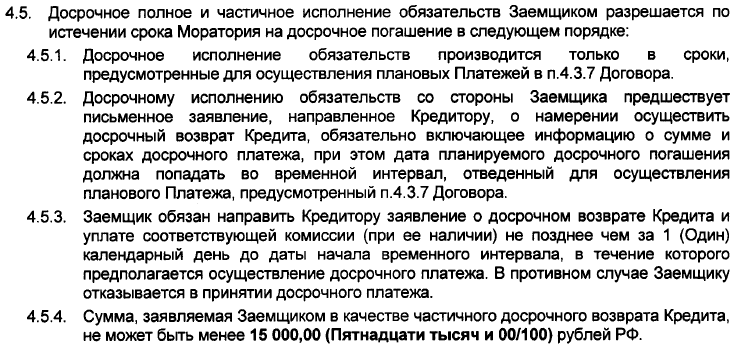

По закону банк не вправе препятствовать клиенту вернуть долг раньше установленного договором срока. При этом заемщик обязан письменно уведомить финансовое учреждение о желании заранее расплатиться по кредиту. Срок подачи заявления зависит от условий каждого банка, в среднем – за один месяц.

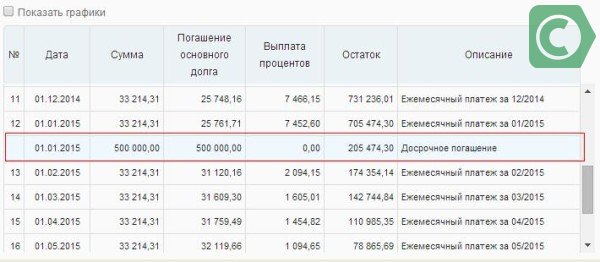

Досрочное погашение кредита возможно частично или полностью. Денежные средства сверх установленного ежемесячного платежа уменьшают сумму переплат, но при этом следует учитывать ряд нюансов. Проценты, начисляемые банком, пересчитываются только на остаток выплат по долгу. Поэтому важно предупреждать финансовое учреждение о желании погасить кредит досрочно, чтобы платежи были скорректированы.

Заем состоит из следующих частей: основной долг, проценты по ссуде, пени по просроченным взносам, страховые сборы. Сначала клиент выплачивает сумму за использование кредита и штрафы, если они были начислены. Последним гасится основной долг.

Сначала клиент выплачивает сумму за использование кредита и штрафы, если они были начислены. Последним гасится основной долг.

Выгодно ли досрочно выплатить заем?

Если клиент заранее закрывает кредит, банк теряет деньги по процентам. Такие действия не выгодны для финансовых учреждений. А заемщик, наоборот, может сократить срок долгового обязательства, уменьшить кредитную нагрузку и сэкономить на переплатах.

Прежде чем принимать решение о досрочном погашении долга, следует оценить свои финансовые возможности. Обратитесь к специалисту банка, чтобы правильно подобрать оптимальный вариант сотрудничества и избежать нежелательных последствий.

Что необходимо знать о раннем погашении долга?

Досрочная выплата кредита заключается во внесении всех денежных средств в рамках одного договора. По действующему законодательству заемщик имеет право закрыть долг уже после первого месяца, если такое условие предусмотрено в соглашении. Привилегия касается только потребительских займов и не распространяется на кредиты для бизнеса.

После внесения платежа клиенту необходимо взять выписку из банка, где указано, что сумма задолженности была возмещена в полном объеме и претензий нет. При возникновении спорных ситуаций этот документ является гарантией погашения кредита. После возврата займа следует проверить, сняты ли обременения на заложенное недвижимое имущество.

Как правильно выплатить кредиты досрочно?

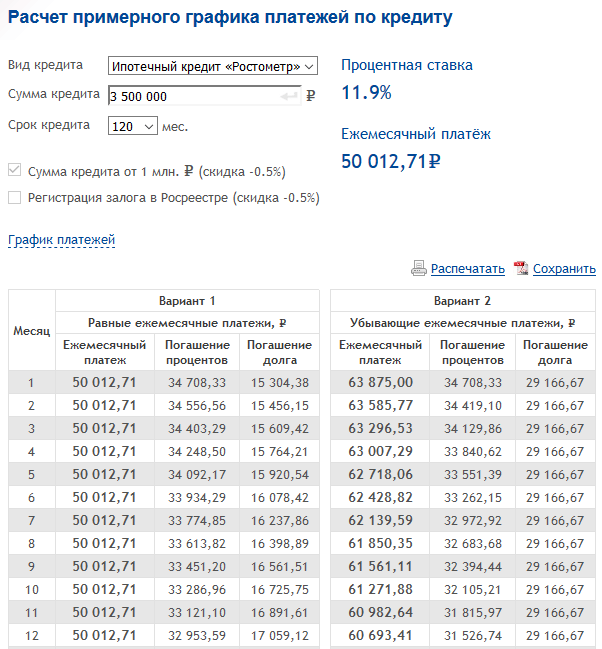

Чем раньше начать погашать долг по обязательству перед банком, тем больше будет экономия. Чтобы узнать, какая сумма денег идет на оплату процентов и основной ссуды, стоит ознакомиться с графиком платежей, который клиент получает на руки вместе с договором, или в мобильном приложении.

При закрытии долга раньше установленного срока необходимо выполнить следующие действия:

- Направить в банк уведомление в свободной форме, где указана сумма и срок досрочного погашения. Сделать это можно при личном посещении офиса или удаленно, если кредитное учреждение предоставляет такую возможность.

- Выбрать тип погашения – с уменьшением размера платежа или срока кредитования. При внесении полной суммы долга предварительно уточните его размер у менеджера банка.

- Внести деньги на счет. Рекомендуется досрочно гасить кредит в те числа, которые банк установил для каждого клиента.

- Сотрудник финансового учреждения должен в течение 5 рабочих дней провести перерасчет ссуды. Результаты сообщаются клиенту в SMS-сообщении, по телефону или электронной почте.

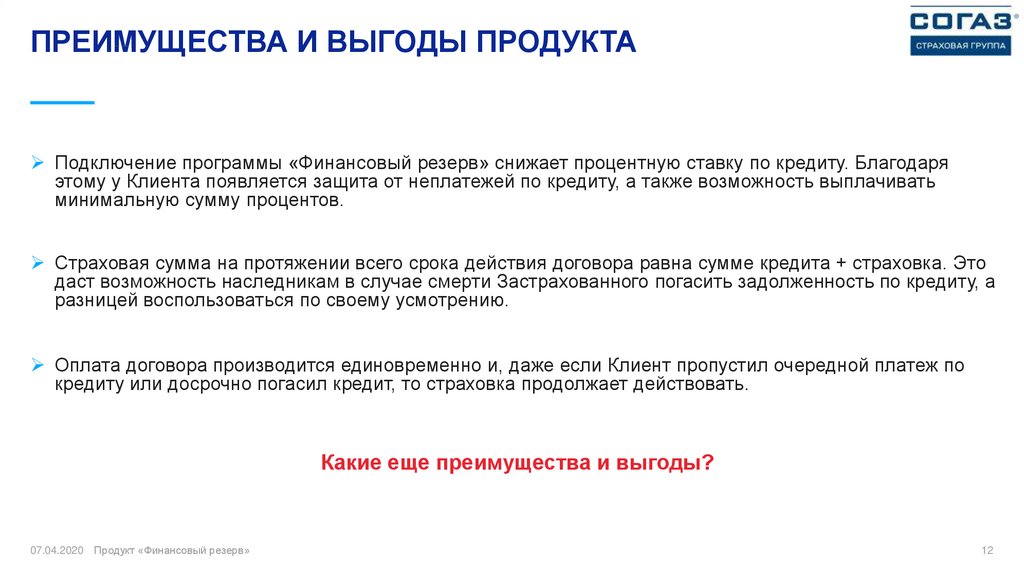

Чтобы при закрытии кредита в банке не были начислены штрафы, необходимо тщательно изучить договор сотрудничества. Следует внимательно проверить условия по досрочным выплатам займа, которые устанавливаются каждым финансовым учреждением. Поэтому для того, чтобы правильно провести процедуру и не испортить свою кредитную историю, уточняйте детали сделки заранее. Например, в Локо-Банке при оформлении потребительского займа наличными не начисляются комиссии за досрочное погашение долга, что позволяет сократить переплату.

При полной выплате долга клиент запрашивает выписку в банке, подтверждающую, что заем погашен и отсутствуют претензии. Также требуется написать заявление о закрытии счета. Для завершения договора со страховой компанией потребуется справка о выплате долга перед банком и отказ от продления услуг.

Если вы решили досрочно полностью или частично погасить кредит — рассчитайте выгоду, воспользовавшись специальным калькулятором. При возникновении вопросов обращайтесь к специалистам обслуживающего банка. Взвешенный и обдуманный подход поможет сэкономить время и сократить переплаты.

Понять варианты кредита | Бюро финансовой защиты прав потребителей

Не все жилищные кредиты одинаковы. Знание того, какой кредит наиболее подходит для вашей ситуации, подготовит вас к разговору с кредиторами и получению наилучшего предложения.

Воспользуйтесь нашим руководством, чтобы понять, как эти варианты повлияют на ваш ежемесячный платеж, ваши общие авансовые и временные затраты, а также уровень вашего риска.

«Опцион» по кредиту всегда состоит из трех разных вещей:

Срок кредита

30 лет, 15 лет или другой

Срок кредита – это срок, в течение которого вы должны погасить кредит.

Этот выбор влияет:

- Ваша ежемесячная основная и процентная платежа

- Ваша процентная ставка

- Сколько процентов вы заплатите за срок службы ссуда

Сравните варианты ссуда

| 666666366. Краткосрочный | Более длительный срок |

|---|---|

Более высокие ежемесячные платежи | Меньшие ежемесячные платежи |

Обычно более низкие процентные ставки | Обычно более высокие процентные ставки |

Снижение общей стоимости | Более высокая общая стоимость |

Как правило, чем дольше срок кредита, тем больше процентов вы будете платить. Кредиты с более короткими сроками обычно имеют более низкие процентные расходы, но более высокие ежемесячные платежи, чем кредиты с более длительными сроками. Но многое зависит от специфики — насколько ниже процентные расходы и насколько выше могут быть ежемесячные платежи, зависит от того, какие условия кредита вы рассматриваете, а также от процентной ставки.

Кредиты с более короткими сроками обычно имеют более низкие процентные расходы, но более высокие ежемесячные платежи, чем кредиты с более длительными сроками. Но многое зависит от специфики — насколько ниже процентные расходы и насколько выше могут быть ежемесячные платежи, зависит от того, какие условия кредита вы рассматриваете, а также от процентной ставки.

Что нужно знать

Более короткие сроки, как правило, сэкономят вам деньги в целом, но при этом будут выше ежемесячные платежи.

Есть две причины, по которым более короткие сроки могут сэкономить вам деньги:

- Вы занимаете деньги и платите проценты на более короткий срок.

- Процентная ставка обычно ниже — на целый процентный пункт.

Ставки варьируются в зависимости от кредитора, особенно для более коротких сроков. Изучите ставки для различных условий кредита, чтобы вы могли определить, получаете ли вы выгодную сделку. Прежде чем принимать решение, всегда сравнивайте официальные кредитные предложения, называемые оценкой кредита.

Некоторые кредиторы могут предлагать кредиты на воздушные шары.

Ежемесячные платежи по кредиту на воздушном шаре невелики, но вам придется заплатить большую единовременную сумму, когда придет срок погашения кредита. Узнайте больше о кредитах на воздушные шары

Тип процентной ставки

Фиксированная или регулируемая ставка

Процентные ставки бывают двух основных типов: фиксированные и регулируемые.

Этот выбор влияет на:

- Может ли ваша процентная ставка измениться

- Может ли измениться ваш ежемесячный основной платеж и проценты, а также их сумма

- Сколько процентов вы будете платить в течение срока кредита

Сравните варианты процентных ставок

Фиксированная ставка | Регулируемая скорость |

|---|---|

Меньший риск, никаких неожиданностей | Высший риск, неопределенность |

Более высокая процентная ставка | Снизить процентную ставку для начала |

Скорость не меняется | После начального фиксированного периода курс может увеличиваться или уменьшаться в зависимости от рынка |

Ежемесячные выплаты основного долга и процентов остаются прежними | Ежемесячные выплаты основного долга и процентов могут увеличиваться или уменьшаться с течением времени |

2008–2014 гг. | 2008–2014 гг.: выбирают 10–15% покупателей |

Что нужно знать

Ваши ежемесячные платежи, скорее всего, будут стабильными при кредите с фиксированной процентной ставкой, поэтому вы можете предпочесть этот вариант, если вы цените уверенность в своих расходах по кредиту в долгосрочной перспективе. При использовании кредита с фиксированной процентной ставкой ваша процентная ставка и ежемесячная основная сумма и процентные платежи останутся прежними. Ваш общий ежемесячный платеж может измениться, например, если ваши налоги на недвижимость, страхование домовладельца или ипотечное страхование могут увеличиться или уменьшиться.

Ипотечные кредиты с регулируемой процентной ставкой (ARM) менее предсказуемы, но могут быть дешевле в краткосрочной перспективе. Вы можете рассмотреть этот вариант, если, например, вы планируете снова переехать в течение первоначального фиксированного периода ARM. В этом случае будущие корректировки ставок могут не повлиять на вас. Однако, если вы в конечном итоге останетесь в своем доме дольше, чем ожидалось, вы можете в конечном итоге заплатить намного больше. В последующие годы ARM ваша процентная ставка изменяется в зависимости от рынка, и ваш ежемесячный основной платеж и процентные платежи могут значительно возрасти, даже вдвое. Узнать больше

Изучите ставки для различных типов процентных ставок и сами убедитесь, как начальная процентная ставка по ARM сравнивается со ставкой по ипотеке с фиксированной ставкой.

Понимание ипотечных кредитов с регулируемой ставкой (ARM)

Большинство ARM имеют два периода. В течение первого периода ваша процентная ставка фиксирована и не изменится. Во время второго периода ваша ставка регулярно повышается и понижается в зависимости от рыночных изменений. Узнайте больше о том, как меняются регулируемые ставки. Большинство ARM имеют срок кредита 30 лет.

Во время второго периода ваша ставка регулярно повышается и понижается в зависимости от рыночных изменений. Узнайте больше о том, как меняются регулируемые ставки. Большинство ARM имеют срок кредита 30 лет.

Вот как будет работать пример ARM:

5 / 1 Ипотека с плавающей процентной ставкой (ARM)

Фиксированный период | Настраиваемый период |

|---|---|

Эти «5» — это количество лет, в течение которых ваша первоначальная процентная ставка будет оставаться фиксированной. | Эта «1» означает, как часто ваша ставка будет корректироваться после окончания фиксированного периода. |

Обычные фиксированные периоды составляют 3, 5, 7 и 10 лет. | Наиболее распространенный период корректировки — «1», что означает, что вы будете получать новую ставку и новую сумму платежа каждый год после окончания фиксированного периода. Другие, менее распространенные периоды корректировки включают «3» (раз в 3 года) и «5» (раз в 5 лет). Вы будете заранее уведомлены об изменении. |

ARM могут иметь другую структуру.

Некоторые ARM могут корректироваться чаще, и не существует стандартного способа описания этих типов кредитов. Если вы рассматриваете нестандартную структуру, обязательно внимательно прочитайте правила и задайте вопросы о том, когда и как ваша ставка и платеж могут быть изменены.

Поймите мелкий шрифт.

ARM включают особые правила, которые определяют, как работает ваша ипотека. Эти правила определяют, как рассчитывается ваша ставка и насколько может корректироваться ваша ставка и платеж. Не все кредиторы следуют одним и тем же правилам, поэтому задавайте вопросы, чтобы убедиться, что вы понимаете, как эти правила работают.

ARM, проданные людям с более низким кредитным рейтингом, как правило, более рискованны для заемщика.

Если ваш кредитный рейтинг находится в середине 600 или ниже, вам могут быть предложены ARM, которые содержат рискованные функции, такие как более высокие ставки, ставки, которые чаще корректируются, штрафы за досрочное погашение и остатки по кредиту, которые могут увеличиваться. Проконсультируйтесь с несколькими кредиторами и получите предложение по кредиту FHA. Затем вы можете сравнить все ваши варианты.

Тип кредита

Обычные, FHA или специальные программы

Ипотечные кредиты подразделяются на категории в зависимости от размера кредита и того, являются ли они частью государственной программы.

Этот выбор влияет на:

- Сколько вам потребуется для первоначального взноса

- Общая стоимость вашего кредита, включая проценты и ипотечное страхование

- Сколько вы можете занять, и диапазон цен на жилье, который вы можете рассмотреть

Выбор правильного типа кредита

Каждый тип кредита предназначен для различных ситуаций. Иногда только один тип кредита будет соответствовать вашей ситуации. Если несколько вариантов подходят для вашей ситуации, попробуйте сценарии и попросите кредиторов предоставить несколько предложений, чтобы вы могли увидеть, какой тип предлагает наилучшую сделку в целом.

Обычный

- Большинство кредитов

- Как правило, стоят меньше, чем кредиты FHA, но их труднее получить

Узнать все подробности

FHA

- Low down payment

- Available to those with lower credit scores

Get all the details

Special programs

- VA: For veterans, servicemembers, or surviving spouses

- USDA : Для заемщиков с низким и средним доходом в сельской местности

- Местный: Для заемщиков с низким и средним доходом, впервые покупающих жилье или государственных служащих

Получить все подробности

Кредиты подлежат основному государственному регулированию.

Как правило, ваш кредитор должен задокументировать и проверить ваш доход, занятость, активы, долги и кредитную историю, чтобы определить, можете ли вы позволить себе погасить кредит.

Узнайте больше о правилах ипотечного кредитования CFPB.

Квалифицированные ипотечные кредиты являются наиболее безопасными для вас, заемщика.

Ипотечное страхование: что вам нужно знать

Ипотечное страхование поможет вам получить кредит, который вы не смогли бы получить в противном случае.

Если вы не можете позволить себе первоначальный взнос в размере 20 процентов, вам, вероятно, придется заплатить за ипотечное страхование. Вы можете получить обычный кредит с частным ипотечным страхованием (PMI) или кредит FHA, VA или USDA.

Страхование ипотечного кредита обычно увеличивает ваши расходы.

В зависимости от типа кредита вы будете платить ежемесячные страховые взносы по ипотечному кредиту, авансовый взнос по страхованию ипотечного кредита или и то, и другое.

Страхование ипотечного кредита защищает кредитора, если вы просрочили платежи. Это не защищает вас.

Ваш кредитный рейтинг пострадает, и вам может грозить лишение права выкупа, если вы не выплатите ипотечный кредит вовремя.

Узнайте больше об ипотечном страховании

Определение штрафа за досрочное погашение

По

Кэрол М. Копп

Полная биография

Кэрол М. Копп редактирует статьи по широкому кругу тем для Investopedia, включая инвестиции, личные финансы, пенсионное планирование, налоги, управление бизнесом и развитие карьеры.

Узнайте о нашем

редакционная политика

Обновлено 07 апреля 2022 г.

Рассмотрено

Майкл Дж. Бойл

Рассмотрено

Майкл Дж. Бойл

Полная биография

Майкл Бойл — опытный специалист в области финансов, более 10 лет занимающийся финансовым планированием, деривативами, акциями, фиксированным доходом, управлением проектами и аналитикой.

Узнайте о нашем

Совет финансового контроля

Факт проверен

Сюзанна Квилхауг

Факт проверен

Сюзанна Квилхауг

Полная биография

Сюзанна — исследователь, писатель и специалист по проверке фактов. Она имеет степень бакалавра финансов в Государственном университете Бриджуотер и работала над печатным контентом для владельцев бизнеса, национальных брендов и крупных изданий.

Узнайте о нашем

редакционная политика

Что такое штраф за досрочное погашение?

Штраф за досрочное погашение обычно указывается в пункте ипотечного договора, в котором говорится, что штраф будет начислен, если заемщик внесет значительную сумму или погасит ипотечный кредит досрочно, обычно в течение первых трех лет с момента получения кредита. Штраф иногда основывается на проценте от оставшегося остатка по ипотечному кредиту или может составлять проценты за определенное количество месяцев. Штрафы за досрочное погашение защищают кредитора от финансовых потерь в виде процентных доходов, которые в противном случае были бы выплачены с течением времени.

Штрафы за досрочное погашение защищают кредитора от финансовых потерь в виде процентных доходов, которые в противном случае были бы выплачены с течением времени.

Key Takeaways

- Пункт о штрафах за досрочное погашение гласит, что штраф будет начислен, если заемщик внесет существенный первоначальный взнос или погасит ипотечный кредит, как правило, в течение первых пяти лет кредита.

- Штрафы за досрочное погашение служат для защиты кредиторов от потери процентного дохода.

- Ипотечные кредиторы обязаны сообщать о штрафах за досрочное погашение во время закрытия нового ипотечного кредита.

Как действует штраф за досрочное погашение

Кредиторы прописывают штрафы за досрочное погашение в ипотечных контрактах, чтобы компенсировать риск досрочного погашения, особенно в сложных экономических условиях и при обстоятельствах, когда у заемщика высок стимул к рефинансированию низкокачественной ипотеки. Эти штрафы вступают в силу не только тогда, когда заемщик полностью погашает кредит. Некоторые положения о штрафах вступают в силу, если заемщик выплачивает большую часть остатка кредита одним платежом.

Некоторые положения о штрафах вступают в силу, если заемщик выплачивает большую часть остатка кредита одним платежом.

Добавление штрафа за досрочное погашение к ипотеке может защитить от досрочного рефинансирования или продажи дома в течение первых трех лет после закрытия ипотеки, когда заемщик считается рискованным для кредитора. В качестве альтернативы могут быть добавлены штрафы за досрочное погашение как способ возмещения некоторой прибыли, когда ипотека рекламируется с процентной ставкой ниже средней.

Ипотечные кредиторы обязаны раскрывать штрафы за досрочное погашение во время закрытия новой ипотеки. Такие штрафы не могут быть наложены без согласия или ведома заемщика. Тем не менее, заемщики должны быть осведомлены о любых потенциальных штрафах за досрочное погашение задолго до закрытия сделки. Если кредитор ничего не сказал об одном, заемщики должны спросить заранее.

Внесение небольших дополнительных платежей в течение срока действия кредита обычно не влечет за собой штрафных санкций, но не помешает попросить вашего кредитора убедиться в этом.

Виды штрафов за досрочное погашение

Штраф за досрочное погашение, который применяется как к продаже дома, так и к сделке рефинансирования, называется «жестким» штрафом за досрочное погашение. Штраф за досрочное погашение, применимый только к рефинансированию, называется «мягким».

Ограничения штрафов за досрочное погашение

Хотя некоторые ипотечные кредиты включают штрафы за досрочное погашение, они не являются законными для односемейных кредитов FHA. Для других ипотечных кредитов кредиторы могут налагать штрафы за досрочное погашение только в течение первых трех лет с ограничением размера штрафа. Кроме того, кредиторы должны предложить кредит, который не включает штраф за досрочное погашение в качестве альтернативы. Эти правила действуют для кредитов, выданных после 10 января 2014 года, и установлены Бюро финансовой защиты потребителей (CFPB) после принятия Закона Додда-Франка 2010 года.

Ипотечные кредиты VA, выданные военным и студенческим кредитам, не допускают штрафов за досрочное погашение.

Особые указания

Штрафы за досрочное погашение варьируются в зависимости от кредитора. Это означает, что заемщики должны усердно запрашивать и полностью понимать документ о раскрытии информации о предоплате до закрытия сделки. Штрафы за досрочное погашение могут быть установлены либо в виде фиксированной суммы, либо в виде процента от остатка по ипотечному кредиту. Они также могут оцениваться по скользящей шкале в зависимости от продолжительности ипотечного кредита.

Некоторые кредиторы налагают штраф, если рефинансирование или продажа дома завершена в течение первых двух-трех лет после первоначальной ипотеки. Другие взимают комиссию, когда остаток выплачивается в течение первых пяти лет.

Пример штрафа за досрочное погашение

Домовладелец решает рефинансировать двухлетнюю ипотеку с остатком в размере 250 000 долларов. Если существует штраф за досрочное погашение в размере 4%, указанный домовладелец заплатит 10 000 долларов первоначальному кредитору за досрочное погашение ипотеки.

: выбирают 85–90% покупателей

: выбирают 85–90% покупателей