Содержание

Как оформить ипотеку онлайн в Банке ДОМ.РФ?

Что такое онлайн-ипотека и в чем ее преимущества?

Онлайн-ипотека позволяет получить ипотечный кредит на покупку квартиры или оформить рефинансирование быстро и с минимальными расходами. Прийти в отделение Банка придется только один раз для проведения идентификации перед одобрением сделки (это требование закона). Все остальные этапы происходят дистанционно и не требуют многократных и продолжительных визитов в отделение банка или в офис застройщика.

Документы составляются в электронном виде и подписываются электронной подписью, которую при необходимости оформляет застройщик после обращения клиента.

На каких условиях можно оформить онлайн-ипотеку в Банке ДОМ.РФ?

Условия онлайн-ипотеки не отличаются от традиционной ипотеки. Например, в Банке ДОМ.РФ можно оформить льготную ипотеку по ставке до 7%. Процент может быть еще ниже, если вы подтвердите свои доходы выпиской из Пенсионного фонда России, станете зарплатным клиентом банка или приобретете квартиру у застройщика с проектным финансированием от Банка ДОМ. РФ.

РФ.

Как подать заявку на онлайн-ипотеку?

Это можно сделать любым удобным для вас способом:

- через сайт Банка;

- с помощью застройщика, являющегося партнером Банка;

- через мобильное приложение (можно скачать в App Store или Google Play).

Требуется ли сертификат электронной подписи?

Да, требуется, но, если вы еще не успели его оформить, это сделает застройщик.

В случае, если вы планируете рефинансировать кредит, сертификат электронной подписи выпустит банк.

Как выглядит процесс заключения сделки?

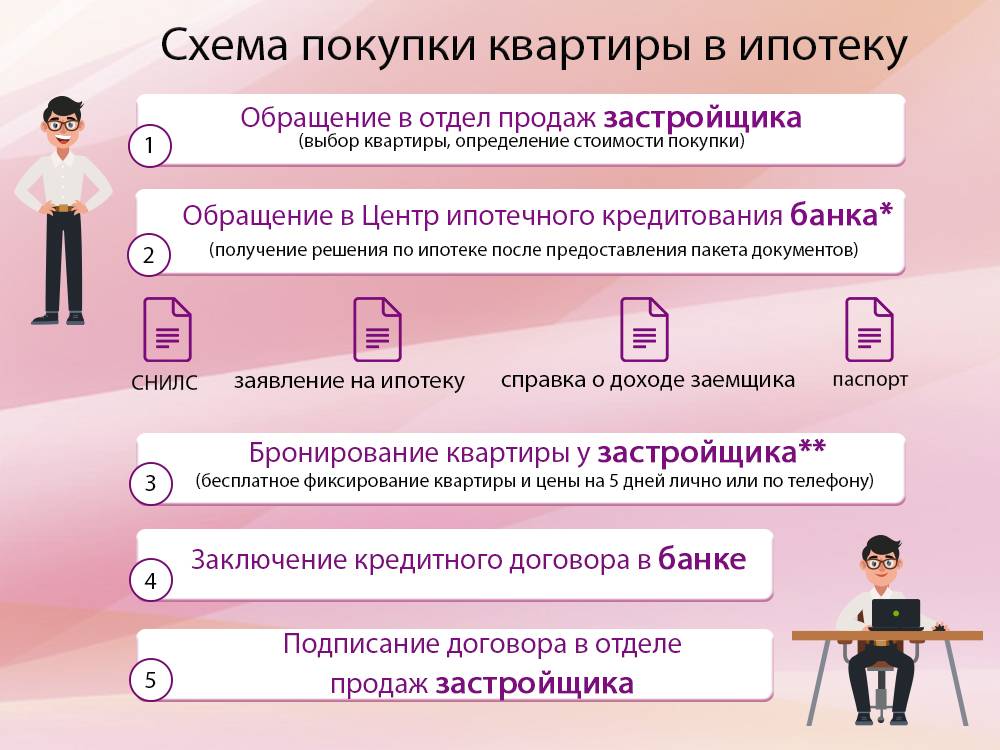

- Выбрать застройщика и квартиру. После подачи заявки застройщик направляет документы в Банк.

- Дождаться, пока банк подготовит документы к сделке.

- Посетить офис банка в любое удобное время для проведения идентификации и открытия счета. Это необходимо для того, чтобы банк убедился в безопасности сделки.

- Перечислить сумму первоначального взноса на счет в банке.

- Дождаться выпуска электронной подписи и подписать банковские документы (договор об ипотеке, договор страхования недвижимости) и документы застройщика (например, договор купли-продажи или договор участия в долевом строительстве).

- Дождаться завершения формальных процедур. В течение нескольких дней Банк перечисляет средства на счет застройщика (или на эскроу-счет), а тот, в свою очередь, передает документы в Росреестр на регистрацию.

В каких регионах можно оформить онлайн-ипотеку?

Онлайн-ипотеку от ДОМ.РФ можно оформить в любом регионе Российской Федерации.

Какое жилье можно купить с помощью онлайн ипотеки?

С помощью онлайн-ипотеки можно приобрести жилье в новостройках или строящихся домах, рефинансировать ипотечный кредит.

Договор ипотеки оформляется онлайн или также существует в бумажной версии?

Ипотечный договор оформляется полностью онлайн и хранится в электронном виде в банке и у клиента.

Сколько времени занимает оформление ипотеки — сроки получения ипотечного кредита

Ипотека Live

—

Все об ипотеке —

Основы ипотеки

«Быстрая ипотека за три дня!» — такие предложения иногда встречаются на сайтах кредитных организаций. Реально ли оформить жилищный кредит за столь короткий срок?

Статья подготовлена компанией Ипотека Live. Если требуется помощь в ипотеке, обращайтесь. Также Вы можете пройти экспресс-тест для оценки ваших шансов на ипотеку. Спасибо, полезного чтения.

Оставить заявку

Содержание:

- Этапы получения ипотеки

- Сколько по времени оформляется льготная ипотека

На самом деле нет: получение займа в среднем занимает несколько недель. При желании этот долгий срок можно сократить. Потребуется четкое понимание этапов оформления и желание ускорить сделку. Сколько по времени оформляется ипотека и какие трудности могут возникнуть на пути заемщика, расскажем далее.

Этапы получения ипотеки

Чтобы получить от банка деньги на покупку жилья, нужно пройти все круги ипотечного оформления:

- Рассмотрение заявки.

В среднем занимает 2-15 рабочих дней. Иногда первичное решение об одобрении принимается за сутки по электронной анкете пользователя. Реальное рассмотрение анкеты заемщика требует подачи полного пакета документов. Поэтому окончательное одобрение редко удается получить за 1 день.

В среднем занимает 2-15 рабочих дней. Иногда первичное решение об одобрении принимается за сутки по электронной анкете пользователя. Реальное рассмотрение анкеты заемщика требует подачи полного пакета документов. Поэтому окончательное одобрение редко удается получить за 1 день. - Оценка недвижимости. Банк сообщает заемщику контакты аккредитованного оценщика. Клиент собирает документы для выполнения оценки, звонит оценщику и оставляет заявку. Далее специалист приезжает на адрес и проводит осмотр, чтобы потом оформить письменный отчет для банка. В среднем получение услуги занимает 2-5 рабочих дней.

- Проверка недвижимости банком. Клиент предоставляет необходимые кредитору документы на недвижимость вместе с оценочным актом. Банк проверяет объект за 2-5 рабочих дней.

- Подготовка к сделке. Банк готов выдать деньги, недвижимость проверена, документы готовы. Далее оформляются нескольких договоров — кредитный договор, обременение на залоговую недвижимость, сделка купли-продажи, страховое соглашение.

Теоретически все это оформляется за один день. На практике процесс может затянуться на неделю. График платежей содержится в кредитном договоре. С момента его подписания клиент официально становится заемщиком.

Теоретически все это оформляется за один день. На практике процесс может затянуться на неделю. График платежей содержится в кредитном договоре. С момента его подписания клиент официально становится заемщиком. - Документы оформляются в Росреестре. Срок ожидания выдачи 7-14 рабочих дней. Если подавать документы через Интернет или через нотариуса за дополнительную плату. Если недвижимость юридически чистая, в самом Росреестре задержек не будет.

Если вы уже выбрали банк, квартиру, кредитор одобрил финансовый заем и проверил недвижимость, потребуется две-три недели от первого похода в банк до подписания ипотечного договора. Из-за накладок получение кредита может быть долгим — до 8-10 недель, поэтому лучше планировать время с запасом.

Сколько по времени оформляется льготная ипотека

Участие в льготной госпрограмме не всегда влияет на сроки:

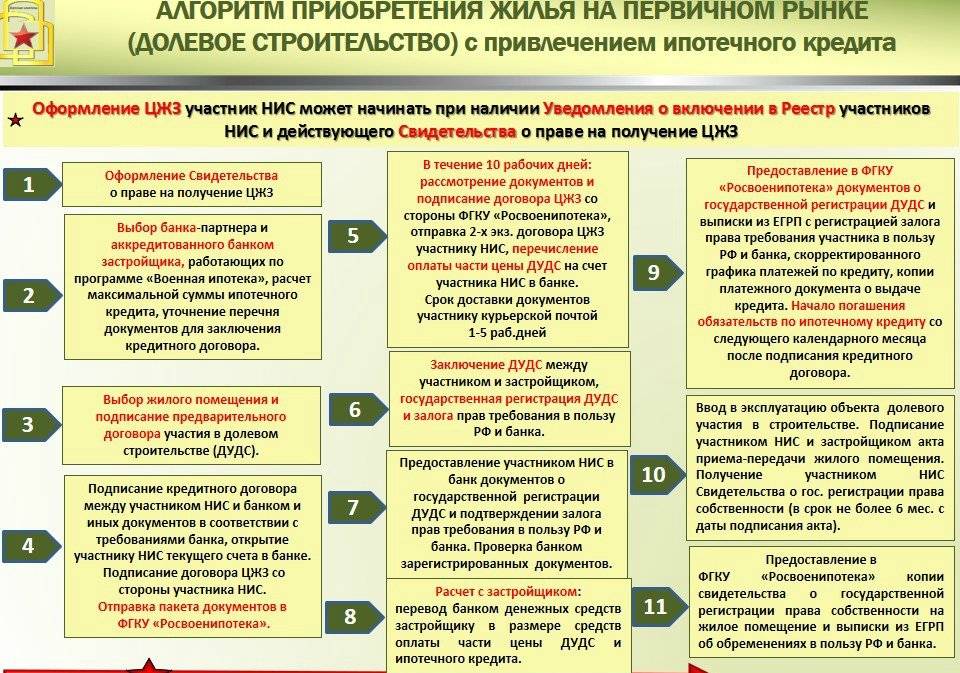

- Военная ипотека. Участник НИС пишет рапорт на получение накопленных средств на покупку жилья.

После выбора жилья военнослужащий подает пакет документов в банк, и ждет решения кредитора. Сбербанк рассматривает заявки военных 10 дней, в коммерческих организациях это время составляет 2-3 дня.

После выбора жилья военнослужащий подает пакет документов в банк, и ждет решения кредитора. Сбербанк рассматривает заявки военных 10 дней, в коммерческих организациях это время составляет 2-3 дня. - Материнский капитал. Если вы планируете оплатить первоначальный взнос материнским сертификатом, помните: эта услуга доступна только в нескольких банках. Сбербанк, Юникредит, ВТБ24, ДельаКредит и еще 2-3 банка принимают средства сертификата в качестве первого взноса. Ребенку, после рождения которого у семьи появился сертификат, должно исполниться 3 года на момент оформления ипотеки. Иначе закон не разрешает использовать сертификат для погашения первоначального взноса. Заявителем на перечисление средств материнского капитала должен быть человек, которому этот сертификат был выдан. С точки зрения сроков при зачислении маткапитала в счет ипотеки задержек не возникает. У заемщика есть полгода, чтобы написать заявление в Пенсионный Фонд на перечисление средств по сертификату в счет ипотеки.

- Семейная ипотека под 6% для тех, у кого с 2018 по 2022 годы появятся второй и третий ребенок, тоже не усложняет процесс оформления. Заемщик должен написать заявление и доказать право на льготу — предоставить свидетельство о рождении или об усыновлении ребенка. Не в каждом банке эта услуга доступна. Ипотека под 6% есть в 46 банках, из них 21 региональный.

Чтобы оформлять жилищный кредит быстрее, чем это возможно, покупатели квартир в Санкт-Петербурге и Ленобласти обращаются в компанию «Ипотека Live». Лучшая реклама наших возможностей — сотни довольных клиентов, которые сэкономили на получении жилищных займов и смогли обойти бюрократический лес при получении жилищного займа. Если для вас время — деньги, вам поможет ипотечный брокер.

24 Августа 2018

Расскажите друзьям:

Закажите бесплатную консультацию!

Обсудите вашу ситуацию с профессионалом рынка ипотеки

Читайте также:

Как взять ипотеку на квартиру в другом городе

Читать материал

Популярные ипотечные банки

Читать материал

Что такое ипотека? Типы, как они работают и примеры

Что такое ипотека?

Ипотека — это тип кредита, используемый для покупки или содержания дома, земли или других видов недвижимости. Заемщик соглашается платить кредитору с течением времени, как правило, в виде серии регулярных платежей, которые делятся на основную сумму и проценты. Затем имущество служит залогом для обеспечения кредита.

Заемщик соглашается платить кредитору с течением времени, как правило, в виде серии регулярных платежей, которые делятся на основную сумму и проценты. Затем имущество служит залогом для обеспечения кредита.

Заемщик должен подать заявку на ипотеку через своего предпочтительного кредитора и убедиться, что он соответствует нескольким требованиям, включая минимальный кредитный рейтинг и первоначальный взнос. Заявки на ипотеку проходят строгий процесс андеррайтинга, прежде чем они достигнут фазы закрытия. Типы ипотечных кредитов варьируются в зависимости от потребностей заемщика, например, обычные кредиты и кредиты с фиксированной процентной ставкой.

Key Takeaways

- Ипотечные кредиты — это кредиты, которые используются для покупки домов и других видов недвижимости.

- Собственность сама по себе служит залогом по кредиту.

- Ипотечные кредиты бывают различных типов, в том числе с фиксированной процентной ставкой и с регулируемой процентной ставкой.

- Стоимость ипотечного кредита будет зависеть от типа кредита, срока (например, 30 лет) и процентной ставки, которую взимает кредитор.

- Ипотечные ставки могут широко варьироваться в зависимости от типа продукта и квалификации заявителя.

Что такое ипотека?

Как работает ипотека

Частные лица и предприятия используют ипотечные кредиты для покупки недвижимости без предварительной оплаты всей покупной цены. Заемщик погашает кредит плюс проценты в течение определенного количества лет до тех пор, пока он не будет владеть собственностью бесплатно и чисто. Большинство традиционных ипотечных кредитов являются полностью амортизируемыми. Это означает, что сумма регулярного платежа останется прежней, но при каждом платеже в течение срока действия кредита будут выплачиваться разные пропорции основного долга и процентов. Типичные сроки ипотеки составляют 30 или 15 лет.

Ипотечные кредиты также известны как залоговые права на имущество или претензии на имущество. Если заемщик перестает платить по ипотеке, кредитор может обратить взыскание на имущество.

Если заемщик перестает платить по ипотеке, кредитор может обратить взыскание на имущество.

Например, покупатель жилья закладывает свой дом своему кредитору, который затем имеет право на собственность. Это обеспечивает заинтересованность кредитора в собственности в случае невыполнения покупателем своих финансовых обязательств. В случае обращения взыскания кредитор может выселить жителей, продать имущество и использовать деньги от продажи для погашения ипотечного долга.

Ипотечный процесс

Потенциальные заемщики начинают процесс, обращаясь к одному или нескольким ипотечным кредиторам. Кредитор попросит предоставить доказательства того, что заемщик способен погасить кредит. Это может включать банковские и инвестиционные отчеты, последние налоговые декларации и подтверждение текущей занятости. Кредитор, как правило, также проводит проверку кредитоспособности.

Если заявка будет одобрена, кредитор предложит заемщику кредит до определенной суммы и по определенной процентной ставке. Покупатели жилья могут подать заявку на получение ипотечного кредита после того, как они выбрали недвижимость для покупки или в то время, когда они все еще ищут ее, процесс, известный как предварительное одобрение. Предварительное одобрение ипотеки может дать покупателям преимущество на жестком рынке жилья, потому что продавцы будут знать, что у них есть деньги, чтобы подкрепить свое предложение.

Покупатели жилья могут подать заявку на получение ипотечного кредита после того, как они выбрали недвижимость для покупки или в то время, когда они все еще ищут ее, процесс, известный как предварительное одобрение. Предварительное одобрение ипотеки может дать покупателям преимущество на жестком рынке жилья, потому что продавцы будут знать, что у них есть деньги, чтобы подкрепить свое предложение.

Как только покупатель и продавец договорятся об условиях своей сделки, они или их представители встретятся на так называемом закрытии. Это когда заемщик вносит свой первоначальный взнос кредитору. Продавец передаст право собственности на недвижимость покупателю и получит оговоренную сумму денег, а покупатель подпишет все оставшиеся ипотечные документы. Кредитор может взимать комиссию за выдачу кредита (иногда в виде баллов) при закрытии сделки.

Опции

Есть сотни вариантов, где можно получить ипотеку. Вы можете получить ипотечный кредит через кредитный союз, банк, ипотечного кредитора, онлайн-кредитора или ипотечного брокера. Независимо от того, какой вариант вы выберете, сравните цены разных типов, чтобы убедиться, что вы получаете лучшее предложение.

Независимо от того, какой вариант вы выберете, сравните цены разных типов, чтобы убедиться, что вы получаете лучшее предложение.

Виды ипотечных кредитов

Ипотечные кредиты бывают разных форм. Наиболее распространены ипотечные кредиты на 30 и 15 лет с фиксированной процентной ставкой. Некоторые сроки ипотеки составляют всего пять лет, в то время как другие могут длиться 40 лет или дольше. Растягивание платежей на несколько лет может уменьшить ежемесячный платеж, но также увеличивает общую сумму процентов, которые заемщик выплачивает в течение срока действия кредита.

В пределах разной продолжительности существуют многочисленные типы ипотечных кредитов, в том числе кредиты Федерального жилищного управления (FHA), кредиты Министерства сельского хозяйства США (USDA) и кредиты Министерства по делам ветеранов США (VA), доступные для определенных групп населения, которые могут не иметь дохода. , кредитные рейтинги или авансовые платежи, необходимые для получения обычных ипотечных кредитов.

Ниже приведены лишь несколько примеров некоторых из наиболее популярных видов ипотечных кредитов, доступных для заемщиков.

Ипотечные кредиты с фиксированной процентной ставкой

Стандартный вид ипотеки – фиксированная ставка. При ипотеке с фиксированной процентной ставкой процентная ставка остается неизменной в течение всего срока кредита, как и ежемесячные платежи заемщика по ипотеке. Ипотека с фиксированной процентной ставкой также называется традиционной ипотекой.

Предупреждение

Дискриминация при ипотечном кредитовании незаконна. Если вы считаете, что подверглись дискриминации по признаку расы, религии, пола, семейного положения, использования государственной помощи, национального происхождения, инвалидности или возраста, вы можете предпринять следующие шаги. Одним из таких шагов является подача отчета в Бюро финансовой защиты потребителей (CFPB) или в Министерство жилищного строительства и городского развития США (HUD).

Ипотека с регулируемой процентной ставкой (ARM)

При ипотеке с регулируемой процентной ставкой (ARM) процентная ставка фиксируется на начальный срок, после чего она может периодически меняться в зависимости от преобладающих процентных ставок. Первоначальная процентная ставка часто ниже рыночной, что может сделать ипотеку более доступной в краткосрочной перспективе, но, возможно, менее доступной в долгосрочной, если ставка существенно возрастет.

Первоначальная процентная ставка часто ниже рыночной, что может сделать ипотеку более доступной в краткосрочной перспективе, но, возможно, менее доступной в долгосрочной, если ставка существенно возрастет.

ARM обычно имеют ограничения или ограничения на то, насколько процентная ставка может повышаться каждый раз, когда она корректируется, и в целом в течение срока действия кредита.

Ипотека с плавающей процентной ставкой 5/1 — это ARM, который поддерживает фиксированную процентную ставку в течение первых пяти лет, а затем корректирует ее каждый год после этого.

Процентные ссуды

Другие, менее распространенные типы ипотечных кредитов, такие как ипотечные кредиты только под проценты и ARM с возможностью оплаты, могут включать сложные графики погашения и лучше всего используются опытными заемщиками. Эти типы кредитов могут иметь большой платеж в виде шара в конце.

Многие домовладельцы столкнулись с финансовыми проблемами из-за таких ипотечных кредитов во время пузыря на рынке жилья в начале 2000-х годов.

Обратная ипотека

Как следует из названия, обратная ипотека — это совсем другой финансовый продукт. Они предназначены для домовладельцев в возрасте 62 лет и старше, которые хотят конвертировать часть капитала в свои дома в наличные деньги.

Эти домовладельцы могут брать кредит под стоимость своего дома и получать деньги в виде единовременной суммы, фиксированного ежемесячного платежа или кредитной линии. Весь остаток кредита подлежит оплате, когда заемщик умирает, уезжает навсегда или продает дом.

Баллы

В рамках каждого типа ипотеки заемщики имеют возможность покупать дисконтные баллы, чтобы снизить процентную ставку. Баллы — это, по сути, плата, которую заемщик платит авансом, чтобы иметь более низкую процентную ставку в течение срока действия кредита. Сравнивая ставки по ипотечным кредитам, убедитесь, что вы сравниваете ставки с одинаковым количеством дисконтных баллов для истинного сравнения яблок с яблоками.

Средняя ставка по ипотеке (на 2022 г.

)

)

Сколько вам придется платить за ипотеку, зависит от типа ипотеки (например, фиксированная или регулируемая), ее срока (например, 20 или 30 лет), любых выплаченных дисконтных баллов и процентных ставок на данный момент. Процентные ставки могут варьироваться от недели к неделе и от кредитора к кредитору, поэтому стоит присмотреться к ценам.

Ставки по ипотечным кредитам были на почти рекордно низком уровне в 2020 году, при этом ставки опустились до среднего уровня 2,66% по 30-летней ипотеке с фиксированной ставкой за неделю с 24 декабря 2020 года. Ставки продолжали оставаться стабильно низкими в течение 2021 года и начали неуклонно расти с 3 декабря 2021 г. (см. диаграмму ниже). По данным Federal Home Loan Mortgage Corp., средние процентные ставки по состоянию на июль 2022 года выглядели следующим образом:

- 30-летняя ипотека с фиксированной ставкой : 5,30%

- 15-летняя ипотека с фиксированной ставкой : 4,45%

- 5/1 ипотека с плавающей процентной ставкой: 4,19%

Ставки по ипотечным кредитам.

Как сравнить ипотечные кредиты

Банки, ссудо-сберегательные ассоциации и кредитные союзы когда-то были практически единственными источниками ипотечных кредитов. Сегодня растущая доля ипотечного рынка включает небанковских кредиторов, таких как Better, кредитДепот, Rocket Mortgage и SoFi.

Если вы покупаете ипотечный кредит, онлайн-калькулятор ипотечного кредита может помочь вам сравнить предполагаемые ежемесячные платежи в зависимости от типа ипотечного кредита, процентной ставки и размера первоначального взноса, который вы планируете внести. Это также может помочь вам определить, насколько дорогой объект недвижимости вы можете себе позволить.

В дополнение к основной сумме и процентам, которые вы будете платить по ипотеке, кредитор или ипотечное обслуживание может открыть счет условного депонирования для уплаты местных налогов на недвижимость, страховых взносов домовладельцев и некоторых других расходов. Эти расходы добавятся к вашему ежемесячному платежу по ипотеке.

Кроме того, обратите внимание, что если вы делаете первоначальный взнос менее 20% при оформлении ипотеки, ваш кредитор может потребовать, чтобы вы приобрели частную ипотечную страховку (PMI), что становится еще одной дополнительной ежемесячной платой.

Если у вас есть ипотечный кредит, вы по-прежнему владеете своим домом (а не банком). Ваш банк мог ссудить вам деньги на покупку дома, но вместо того, чтобы владеть имуществом, они налагают на него залог (дом используется в качестве залога, но только в случае невозврата кредита). Однако если вы не выполните свои обязательства и лишите права выкупа ипотечного кредита, банк может стать новым владельцем вашего дома.

Зачем людям нужна ипотека?

Цена дома часто намного превышает сумму денег, которую сберегает большинство домохозяйств. В результате ипотечные кредиты позволяют отдельным лицам и семьям приобретать дом, внося лишь относительно небольшой первоначальный взнос, например 20% от покупной цены, и получая кредит на остаток. Затем кредит обеспечивается стоимостью имущества в случае дефолта заемщика.

Затем кредит обеспечивается стоимостью имущества в случае дефолта заемщика.

Кто-нибудь может получить ипотечный кредит?

Ипотечные кредиторы должны одобрить потенциальных заемщиков посредством подачи заявки и процесса андеррайтинга. Жилищные кредиты предоставляются только тем, кто имеет достаточные активы и доход по отношению к своим долгам, чтобы практически нести стоимость дома с течением времени. Кредитный рейтинг человека также оценивается при принятии решения о продлении ипотеки. Процентная ставка по ипотеке также варьируется: более рискованные заемщики получают более высокие процентные ставки.

Ипотечные кредиты предлагаются различными источниками. Банки и кредитные союзы часто предоставляют ипотечные кредиты. Существуют также специализированные ипотечные компании, которые занимаются только жилищными кредитами. Вы также можете нанять независимого ипотечного брокера, который поможет вам найти лучшую ставку среди различных кредиторов.

Что означает фиксированное и переменное значение для ипотечного кредита?

Многие ипотечные кредиты имеют фиксированную процентную ставку. Это означает, что ставка не изменится в течение всего срока ипотеки — обычно 15 или 30 лет — даже если процентные ставки вырастут или упадут в будущем. Ипотека с переменной или регулируемой ставкой (ARM) имеет процентную ставку, которая колеблется в течение срока кредита в зависимости от того, что делают процентные ставки.

Это означает, что ставка не изменится в течение всего срока ипотеки — обычно 15 или 30 лет — даже если процентные ставки вырастут или упадут в будущем. Ипотека с переменной или регулируемой ставкой (ARM) имеет процентную ставку, которая колеблется в течение срока кредита в зависимости от того, что делают процентные ставки.

Сколько ипотечных кредитов я могу иметь на свой дом?

Кредиторы обычно выдают первую или первичную ипотеку до того, как разрешат вторую ипотеку. Эта дополнительная ипотека широко известна как кредит под залог собственного капитала. Большинство кредиторов не предоставляют последующую ипотеку, обеспеченную тем же имуществом. Технически нет ограничений на количество младших кредитов, которые вы можете иметь на свой дом, если у вас есть собственный капитал, соотношение долга к доходу и кредитный рейтинг, чтобы получить их одобрение.

Почему это называется ипотекой?

Слово «ипотека» происходит от древнеанглийского и французского языков и означает «залог смерти». Он получил такое название, так как этот тип кредита «умирает», когда он либо полностью погашен, либо в случае дефолта заемщика.

Он получил такое название, так как этот тип кредита «умирает», когда он либо полностью погашен, либо в случае дефолта заемщика.

Практический результат

Ипотека является неотъемлемой частью процесса покупки жилья для большинства заемщиков, которые не сидят на сотнях тысяч долларов наличными, чтобы сразу купить недвижимость. Различные типы ипотечных кредитов доступны для любых ваших обстоятельств может быть. Различные программы, поддерживаемые государством, позволяют большему количеству людей претендовать на получение ипотечного кредита и воплотить в жизнь свою мечту о собственном жилье.

Определение залога, виды и примеры

Что такое залог?

Залог в финансовом мире является ценным активом, который заемщик предоставляет в качестве обеспечения по кредиту.

Когда покупатель жилья получает ипотечный кредит, дом выступает в качестве залога по кредиту. При автокредите залогом является транспортное средство. Бизнес, который получает финансирование от банка, может заложить ценное оборудование или недвижимость, принадлежащую бизнесу, в качестве залога по кредиту.

Кредит, обеспеченный залогом, имеет более низкую процентную ставку, чем необеспеченный кредит. В случае дефолта кредитор может конфисковать залог и продать его, чтобы возместить убытки.

Key Takeaways

- Залог — это предмет стоимости, заложенный для обеспечения кредита.

- Обеспечение снижает риск для кредиторов.

- Если заемщик не выплачивает кредит, кредитор может конфисковать залог и продать его, чтобы возместить свои убытки.

- Ипотечные кредиты и автокредиты представляют собой два типа обеспеченных кредитов.

- Другие личные активы, такие как сберегательный или инвестиционный счет, могут быть использованы для обеспечения обеспеченного личного кредита.

Как работает обеспечение

Прежде чем кредитор выдаст вам кредит, он хочет знать, что у вас есть возможность погасить его. Вот почему многие из них требуют некоторой формы безопасности. Эта безопасность называется залогом, который минимизирует риск для кредиторов. Это помогает гарантировать, что заемщик идет в ногу со своими финансовыми обязательствами. В случае дефолта заемщика кредитор может конфисковать предмет залога и продать его, вложив вырученные деньги в невыплаченную часть кредита. Кредитор может принять решение о возбуждении судебного иска против заемщика, чтобы возместить любой остаток.

Это помогает гарантировать, что заемщик идет в ногу со своими финансовыми обязательствами. В случае дефолта заемщика кредитор может конфисковать предмет залога и продать его, вложив вырученные деньги в невыплаченную часть кредита. Кредитор может принять решение о возбуждении судебного иска против заемщика, чтобы возместить любой остаток.

Как упоминалось выше, залог может принимать различные формы. Обычно это связано с характером кредита, поэтому ипотека обеспечивается домом, а залогом автокредита является рассматриваемое транспортное средство. Другие неспецифические личные кредиты могут быть обеспечены другими активами. Например, обеспеченная кредитная карта может быть обеспечена денежным депозитом на ту же сумму кредитного лимита — 500 долларов за кредитный лимит в 500 долларов.

Кредиты, обеспеченные залогом, как правило, доступны по значительно более низким процентным ставкам, чем необеспеченные кредиты. Требование кредитора к залогу заемщика называется залогом — законным правом или требованием в отношении актива для погашения долга. У заемщика есть веская причина погасить кредит вовремя, потому что в случае невыполнения обязательств он может потерять свой дом или другие активы, заложенные в качестве залога.

У заемщика есть веская причина погасить кредит вовремя, потому что в случае невыполнения обязательств он может потерять свой дом или другие активы, заложенные в качестве залога.

Виды обеспечения

Характер залога часто предопределяется типом кредита. Когда вы берете ипотечный кредит, ваша квартира становится залогом. Если вы берете автокредит, то залогом по кредиту является автомобиль. Типы залога, которые обычно принимают кредиторы, включают автомобили (только если они полностью погашены), банковские сберегательные депозиты и инвестиционные счета. Пенсионные счета обычно не принимаются в качестве залога.

Вы также можете использовать будущие зарплатные чеки в качестве залога для очень краткосрочных кредитов, и не только от кредиторов до зарплаты. Традиционные банки предлагают такие кредиты, как правило, на срок не более пары недель. Эти краткосрочные кредиты являются вариантом в реальной чрезвычайной ситуации, но даже в этом случае вы должны внимательно читать мелкий шрифт и сравнивать ставки.

Личные кредиты с обеспечением

Другим типом заимствования является обеспеченный личный кредит, в котором заемщик предлагает предмет стоимости в качестве обеспечения по кредиту. Стоимость залога должна соответствовать или превышать сумму кредита. Если вы рассматриваете обеспеченный личный кредит, лучшим выбором для кредитора, вероятно, будет финансовое учреждение, с которым вы уже ведете дела, особенно если вашим залогом является ваш сберегательный счет. Если у вас уже есть отношения с банком, этот банк будет более склонен одобрить кредит, и вы, скорее всего, получите за него достойную ставку.

Используйте финансовое учреждение, с которым у вас уже есть отношения, если вы рассматриваете обеспеченный личный кредит.

Примеры залоговых кредитов

Жилищные ипотечные кредиты

Ипотека – это кредит, залогом по которому является дом. Если домовладелец перестает платить по ипотечному кредиту в течение как минимум 120 дней, кредитор может начать судебное разбирательство, которое может привести к тому, что кредитор в конечном итоге завладеет домом посредством обращения взыскания. После того, как имущество передано кредитору, его можно продать, чтобы погасить оставшуюся часть основного долга по кредиту.

После того, как имущество передано кредитору, его можно продать, чтобы погасить оставшуюся часть основного долга по кредиту.

Займы под залог жилья

Дом также может выступать в качестве залога по второй ипотеке или кредитной линии собственного капитала (HELOC). В этом случае сумма кредита не будет превышать доступный капитал. Например, если дом оценивается в 200 000 долларов, а по основной ипотеке остается 125 000 долларов, вторая ипотека или HELOC будут доступны только на сумму до 75 000 долларов.

Маржинальная торговля

Обеспеченные кредиты также являются фактором маржинальной торговли. Инвестор занимает деньги у брокера, чтобы купить акции, используя остаток на брокерском счете инвестора в качестве залога. Кредит увеличивает количество акций, которые инвестор может купить, тем самым увеличивая потенциальную прибыль, если акции растут в цене. Но и риски умножаются. Если акции падают в цене, брокер требует выплаты разницы. В этом случае счет служит залогом, если заемщик не может покрыть убытки.

В среднем занимает 2-15 рабочих дней. Иногда первичное решение об одобрении принимается за сутки по электронной анкете пользователя. Реальное рассмотрение анкеты заемщика требует подачи полного пакета документов. Поэтому окончательное одобрение редко удается получить за 1 день.

В среднем занимает 2-15 рабочих дней. Иногда первичное решение об одобрении принимается за сутки по электронной анкете пользователя. Реальное рассмотрение анкеты заемщика требует подачи полного пакета документов. Поэтому окончательное одобрение редко удается получить за 1 день. Теоретически все это оформляется за один день. На практике процесс может затянуться на неделю. График платежей содержится в кредитном договоре. С момента его подписания клиент официально становится заемщиком.

Теоретически все это оформляется за один день. На практике процесс может затянуться на неделю. График платежей содержится в кредитном договоре. С момента его подписания клиент официально становится заемщиком. После выбора жилья военнослужащий подает пакет документов в банк, и ждет решения кредитора. Сбербанк рассматривает заявки военных 10 дней, в коммерческих организациях это время составляет 2-3 дня.

После выбора жилья военнослужащий подает пакет документов в банк, и ждет решения кредитора. Сбербанк рассматривает заявки военных 10 дней, в коммерческих организациях это время составляет 2-3 дня.