Содержание

Кто может получить ипотеку на квартиру?

Далеко не каждый может получить ипотечный кредит на покупку квартиры или дома. Банки готовы кредитовать вас лишь в случае соответствия целому ряду критериев. Расскажем о каждом из них.

Каждый банк предъявляет собственные требования к вам, как к заёмщику по ипотеке. Их можно свести к следующим параметрам:

1. Наличие российского гражданства. Первое, что спрашивают у человека в любом банке – паспорт. Важно, чтобы он был российским. Лишь небольшое число отечественных банков предлагают ипотеку для иностранцев.

2. Возраст. Большинство банков выдают кредиты на покупку недвижимости начиная с 21 года. Они мотивируют это тем, что как минимум с этого возраста человек может иметь стабильную работу. Предельный возраст заёмщика ограничивается его выходом на пенсию (женщины в 55 лет, мужчины в 60 лет), но при условии, что к этому моменту кредит должен быть полностью возвращен.

3. Регистрация в регионе. Для банков важно, чтобы регистрация клиента, банк и приобретаемый объект недвижимости находились в одном регионе (субъекте Российской Федерации). При обращении в кредитное учреждение Екатеринбурга для покупки квартиры во Владимире высока вероятность отказа.

При обращении в кредитное учреждение Екатеринбурга для покупки квартиры во Владимире высока вероятность отказа.

4. Трудовой стаж. Непрерывный стаж на текущем месте работы должен быть не меньше 6 месяцев (в ряде случаев 1 год). Иное скажет банку у легкомысленности, нестабильности и конфликтности заёмщика. Для подтверждения стажа нужно представить заверенную работодателем копию трудовой книжки.

5. Платежеспособность. Это одно из главных требований. Вы должны получать достаточный и стабильный доход. Его уровень можно условно определить – банки охотно дают кредиты, если ежемесячные платежи по ним не превышают 40% заработной платы клиента. Если банк засомневается в вашей возможности возвращать долг, то может попросить предложить ему созаёмщиков или поручителей.

6. Кредитная история. Все данные о выданных вам займах попадают в кредитную историю, именно поэтому при каждом новом обращении сотрудники банков делают запрос в специальные бюро, которые хранят эти данные. Если вы не возвращали кредит или имели иные проблемы с выплатой долга, то банкиры быстро узнают об этом, и, скорее всего, откажут в выдаче ипотеки.

7. Особый статус. Это условие важно, если вы собираетесь приобретать специальный кредит, например, ипотеку для молодых семей, военных или пенсионеров. В этом случае необходимо подтверждение своего социального положения.

Не забывайте, что в зависимости от размера ипотечного кредита и банка требования к заёмщикам могут различаться, поэтому уточняйте данную информацию у представителей кредитных учреждений.

Совет Сравни.ру: Прежде чем обратиться за ипотекой, воспользуйтесь кредитной картой. Несколько раз возьмите кредит на короткий срок и верните его. Так вы сформируете положительную кредитную историю, которая позволит банку предложить вам минимальную ставку по ипотеке.

Интересные предложения

Московский Индустриальный Банк

Новостройка

2.1175 отзывов

Ставка

от 10,2%

500 000 ₽ – 30 млн ₽

Первоначальный взнос

от 15%

Реклама АО «МИнБанк»

Московский Индустриальный Банк

Готовое жильё

2. 1175 отзывов

1175 отзывов

Ставка

от 10,25%

500 000 ₽ – 30 млн ₽

Первоначальный взнос

от 15%

Реклама АО «МИнБанк»

Промсвязьбанк

Госпрограмма 2020

2.31 320 отзывов

Ставка

от 7,7%

500 000 ₽ – 12 млн ₽

Первоначальный взнос

15% – 80%

Реклама ПАО «Промсвязьбанк»

Московский Индустриальный Банк

Рефинансирование

2.1175 отзывов

Ставка

от 9,95%

500 000 ₽ – 20 млн ₽

Первоначальный взнос

Без взноса

Реклама АО «МИнБанк»

Сравни.ру

Банки

Ипотека

Путеводитель

Требования к заемщикам по ипотеке

Ипотека от 6,7% от Банка ДОМ. РФ в 2021 году, заявка онлайн

Об ипотеке

Условия

Требования

Вопросы и ответы

Программа с господдержкой, которая делает жильё доступным. Выберите удобный вариант: покупка готовой недвижимости, квартиры в новостройке или строительство с нуля. Рассчитайте параметры кредита на калькуляторе и оформите ипотеку на льготных условиях.

Выберите удобный вариант: покупка готовой недвижимости, квартиры в новостройке или строительство с нуля. Рассчитайте параметры кредита на калькуляторе и оформите ипотеку на льготных условиях.

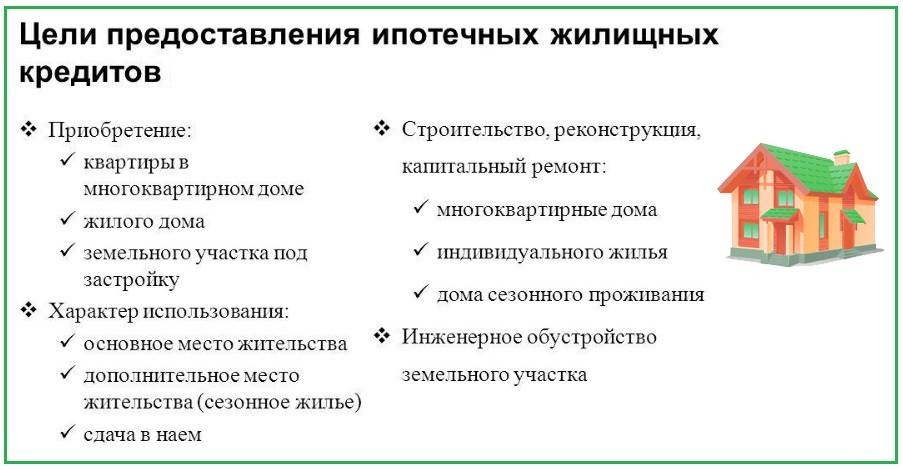

Цель кредита

1

Покупка готовой или строящейся квартиры в новостройке

2

Покупка жилого дома с земельным участком

3

Строительство жилого дома на своём участке или с его одновременной покупкой

Преимущества продукта

Низкая ставка

Комфортная ставка на весь срок льготного кредитования

Без подтверждения дохода

Оформите заявку на ипотеку по паспорту

Широкий выбор

Выберите идеальный вариант будущей недвижимости

Низкая ставка

Комфортная ставка на весь срок льготного кредитования

Без подтверждения дохода

Оформите заявку на ипотеку по паспорту

Широкий выбор

Выберите идеальный вариант будущей недвижимости

Требования к документам

Паспорт гражданина РФ

Базовая ставка

От 7,5%

Первоначальный взнос от 15%

Базовая ставка

От 7,3%*

Первоначальный взнос от 15%

* При строительстве жилого дома своими силами

Минимальная ставка

От 6,7%**

Первоначальный взнос от 15%

**При строительстве жилого дома с использованием домокомплекта с учетом скидок «Зарплатный клиент» + «Электронная регистрация»

Ставки указаны при подтверждении занятости и дохода выпиской из Пенсионного Фонда РФ. При неподтвержденной занятости и доходе надбавка к ставке составит 0,5 п.п., первоначальный взнос от 20% (неприменимо для цели кредита «Строительство жилого дома своими силами»).

При неподтвержденной занятости и доходе надбавка к ставке составит 0,5 п.п., первоначальный взнос от 20% (неприменимо для цели кредита «Строительство жилого дома своими силами»).

Срок действия программы

- Кредитный договор заключён не позднее 01 июля 2024 включительно

Цель кредита

- Покупка строящейся квартиры у застройщика-юрлица* по договору участия в долевом строительстве или договору уступки прав требования по нему

- Покупка готовых квартиры, таунхауса или дома с земельным участком у юрлица* — первого собственника или индивидуального предпринимателя (застройщика) – первого собственника.

*Кроме инвестиционных фондов и их управляющих компаний

Сумма кредита

- В Москве и МО, Санкт-Петербурге и области: 500 тыс. — 30 млн ₽

- В остальных регионах: 500 тыс.

— 15 млн ₽

— 15 млн ₽

Сумма более 12 млн ₽ для Москвы, МО, Санкт-Петербурга и ЛО и более 6 млн ₽ для остальных регионов субсидируется юридическом лицом — продавцом недвижимости

Срок кредитования

- От 3 до 30 лет

Первоначальный взнос

- От 15% — при покупке квартиры

- От 20% — при покупке жилого дома с земельным участком

Цель кредита

- Строительство жилого дома на собственном земельном участке

- Строительство жилого дома с одновременной покупкой земельного участка

Сумма кредита

- В Москве и МО, Санкт-Петербурге и области: 500 тыс. — 30 млн ₽

- В остальных регионах: 500 тыс. — 15 млн ₽

Сумма более 12 млн ₽ для Москвы, МО, Санкт-Петербурга и ЛО и более 6 млн ₽ для остальных регионов субсидируется юридическом лицом — продавцом недвижимости

Срок кредитования

- От 3 до 30 лет

Первоначальный взнос

- От 15%

Цель кредита

- Строительство жилого дома своими силами* на собственном земельном участке

- Строительство жилого дома своими силами* с одновременной покупкой земельного участка

*Строительство без привлечения строительной организации из перечня партнеров.

Сумма кредита

- В Москве и МО, Санкт-Петербурге и области: 500 тыс. — 12 млн ₽

- В остальных регионах: 500 тыс. — 6 млн ₽

Срок кредитования

- От 3 до 30 лет

Первоначальный взнос

- От 15%

0,2 п.п.

Зарплатный клиент АО «Банк ДОМ.РФ»*

- Заёмщик получает заработную плату на карту Банка ДОМ.РФ последние 3 месяца

*Не применяется для цели кредита «Строительство жилого дома своими силами».

0,2 п.п.

Объект на ПФ (только при покупке квартиры)

- При приобретении объекта на проектном финансировании Банка

0,1 п. п.

п.

Электронная регистрация*

- При электронном оформлении и регистрации сделки

*Существуют ограничения по возможности применения. Не применяется для цели кредита «Строительство жилого дома своими силами».

0,5 п.п.

Домокомплект

- при строительстве жилого дома с использованием домокомплекта от Производителей из перечня.

Скидки суммируются между собой

Возраст

- Граждане РФ от 21 до 70 лет на дату погашения кредита

Стаж работы

- Работники по найму — не менее 3 месяцев на последнем месте, испытательный срок пройден или отсутствует

- ИП или частная практика — не менее 24 месяцев безубыточной деятельности

- Владелец или совладелец организации — стаж работы в организации учредителем или соучредителем от 24 месяцев

Созаёмщики

- По одному кредиту созаёмщиками могут быть до 4 человек, включая гражданских супругов, близких родственников и третьих лиц

Залог

- Покупаемая квартира оформляется в залог

- Для недвижимости на этапе строительства оформляется залог прав требования участника долевого строительства

Форма договора приобретения

- Договор долевого участия

- Договор уступки прав требования по договору участия в долевом строительстве

- Договор купли-продажи

Аккредитованный объект

- Недвижимость на этапе строительства должна находиться в доме из перечня аккредитованных объектов.

Если вы выбрали дом вне перечня, наш менеджер свяжется с застройщиком — документы на новые объекты мы рассматриваем от 2 дней.

Если вы выбрали дом вне перечня, наш менеджер свяжется с застройщиком — документы на новые объекты мы рассматриваем от 2 дней.

Тип застройки

- Типовые дома на территории комплексной застройки единой концепции — коттеджного поселка

- Дома по индивидуальному проекту на территории поселков и иных населенных пунктов

Требования к коттеджным посёлкам

- Группа из не менее 15 жилых домов или домов блокированной застройки, соответствующих строительным нормам.

- Удалённость объекта комплексной застройки:

— до 50 км от населённого пункта с населением от 250 тыс. человек

— до 70 км от границ МКАД

— до 70 км от границ города Санкт-Петербурга

Инфраструктура

- Инженерные коммуникации: вода, электричество, отопление, при необходимости газ, канализация

- Транспортная и социальная инфраструктура в пределах 15 км: розничная торговля, аптека, медицинский пункт

Объект на этапе строительства

- Жилой дом строится по договору подряда или купли-продажи будущей недвижимости со строительной организацией из перечня партнёров.

- При строительстве жилого дома своими силами допускается строительство без привлечения строительной организации из перечня партнёров

Жилой дом

- Площадь — от 60 до 300 кв. м.

- Подходит для круглогодичного проживания, доступ есть в любое время года

Земельный участок

- Оформлено право собственности

- Площадь — до 4 000 кв. м.

- При одновременной покупке по договору купли-продажи цена — не более 40% от общей стоимости объекта

- Категория и вид разрешённого использования соответствует требованиям банка

Обязательное страхование

- Имущественное страхование рисков, связанных с утратой или повреждением приобретаемого недвижимого имущества.

При покупке на этапе строительства имущественное страхование оформляется после завершения строительства.

При покупке на этапе строительства имущественное страхование оформляется после завершения строительства.

Страхование по желанию

- Личное страхование заёмщика. При отсутствии процентная ставка по ипотеке повышается на 0,8%.

В чём суть льготной ипотеки?

Льготное ипотечное кредитование возможно благодаря господдержке. Банки выдают ипотеку

по сниженной

ставке, а разница между рыночной и льготной ставкой компенсируется государством. Это делает покупку жилья

доступнее.

Есть несколько таких программ: семейная ипотека, поддержка для регионов РФ

и Дальневосточного

округа в отдельности, программа ипотеки для IT-специалистов.

Кто может воспользоваться программой льготной ипотеки?

Получить ипотечный кредит на покупку недвижимости могут граждане Российской Федерации

от 21 до 65

лет на дату погашения займа. Для оформления кредита достаточно паспорта. Подтверждать доход в обязательном

Для оформления кредита достаточно паспорта. Подтверждать доход в обязательном

порядке

не требуется. Созаёмщиками по одному кредиту могут выступать до 4 человек, в том числе

гражданские супруги,

родственники или третьи лица.

Можно ли использовать материнский капитал для погашения ипотеки?

Да, можно использовать материнский капитал как первоначальный взнос или погасить им часть

задолженности по ипотечному договору. В этом случае родители должны выделить детям долю в покупаемой

недвижимости.

По закону это делается не позднее 6 месяцев со дня погашения ипотеки и снятия обременения.

Подробнее об этом

рассказываем в статье.

Также рекомендуем ознакомиться с условиями льготной программы семейной ипотеки.

Можно ли взять несколько ипотек одновременно?

Да, вы вправе взять несколько жилищных кредитов на покупку нескольких объектов

в одной кредитной

организации или в разных. Банк одобрит выдачу кредитов, если у заёмщика хорошая кредитная история

Банк одобрит выдачу кредитов, если у заёмщика хорошая кредитная история

и есть финансовая

возможность выплачивать несколько ипотек.

Для каждого оформления ипотеки готовится отдельная заявка и пакет документов, а сами

сделки могут

быть совершены в один день.

Возможно ли получение льготной ипотеки, если есть жильё в собственности?

Да, если у вас в собственности есть другой объект недвижимости, это не повлияет

на возможность

покупки жилья по льготной ипотечной программе.

Воспользуйтесь господдержкой, если вы проходите по требованиям к заёмщикам

выбранного банка и

условия льготной программы вам подходят.

Может ли измениться процентная ставка по ипотечному договору после завершения программы?

Нет. Ставка по кредиту определяется в момент заключения договора и не может

меняться банком в

одностороннем порядке после выдачи ипотеки. Это регламентируется Федеральным законом «О банках

и банковской

деятельности». Если государство решит завершить или продлить льготную программу с другими условиями, это

Если государство решит завершить или продлить льготную программу с другими условиями, это

не повлияет

на выданные ранее кредиты.

Можно ли рефинансировать существующую ипотеку по льготной программе?

Нет. Программа Льготная ипотека не позволяет рефинансировать выданный ранее кредит.

По этой

программе вы можете:

- купить готовую или строящуюся квартиру в новостройке

- купить жилой дом с земельным участком

- построить жилой дом на своём участке

- купить участок и построить на нём жилой дом

В будущем кредит можно рефинансировать по другим льготным программам, например,

по семейной

ипотеке.

Как получить льготную ипотеку?

Для оформления ипотеки с господдержкой оставьте заявку на сайте банка в личном

кабинете ипотеки.

Выберите подходящие вам параметры: сумму первоначального взноса, срок и размер кредита. Также заполните

дополнительные поля и приложите указанные документы. Сотрудник банка свяжется с вами после рассмотрения

Сотрудник банка свяжется с вами после рассмотрения

заявки.

Обычно это занимает не дольше нескольких дней.

В чем особенности Льготной ипотеки на строительства жилого дома своими силами?

В рамках классической программы ИЖС для строительства обязательно привлекают аккредитованную

банком

строительную компанию и заключают с ней договор подряда. Для Льготной ипотеки на строительства жилого

дома своими

силами нет требования привлекать строительную компанию.

По программе предусмотрена разовая выдача кредита или траншами. При выдаче кредита траншами

денежные средства предоставляются заёмщику в форме кредитной линии, каждый транш перечисляется

на отдельный этап

строительства, когда подтверждается завершение работ по предыдущему этапу. Если заемщик осуществляет

строительство

жилого дома своими силами с использованием домокомплекта возможно предоставление кредита единой суммой, без

использования кредитной линии.

Для сохранения льготной ставки заемщик должен завершить строительство жилого дома и оформить

на

него собственность в течение 12 месяцев с даты заключения кредитного договора.

Что такое Домокомплект и в чем его преимущество?

При строительстве жилого дома своими силами возможно использование домокомплекта. Это специальный

набор комплектующих (по методу «конструктора»), изготовленных по проекту

на специализированном производстве, из

которых собирается жилой дом. Возведение такого дома занимает существенно меньше времени —

от 2 до 4 месяцев.

Домокомплект должен быть приобретен у производителя, проверенного

Банком. Если вы не

нашли, выбранного Вами

владельца Домокомплекта в списке, обратитесь в Банк для его аккредитации.

Кредиты для тех, кто покупает жилье впервые: как финансировать

Получение ипотечного кредита является важным шагом при покупке вашего первого дома, и есть несколько факторов для выбора наиболее подходящего варианта. Несмотря на то, что множество вариантов финансирования, доступных для тех, кто впервые покупает жилье, может показаться ошеломляющим, уделение времени изучению основ финансирования недвижимости может сэкономить вам значительное количество времени и денег.

Несмотря на то, что множество вариантов финансирования, доступных для тех, кто впервые покупает жилье, может показаться ошеломляющим, уделение времени изучению основ финансирования недвижимости может сэкономить вам значительное количество времени и денег.

Понимание рынка, на котором находится объект недвижимости, и того, предлагает ли оно льготы для кредиторов, может означать для вас дополнительные финансовые преимущества. И, внимательно изучив свои финансы, вы можете убедиться, что получаете ипотечный кредит, который наилучшим образом соответствует вашим потребностям. В этой статье изложены некоторые важные детали, которые необходимы тем, кто впервые покупает жилье, чтобы совершить крупную покупку.

Key Takeaways

- Получение ипотечного кредита является важным шагом в покупке вашего первого дома, и есть несколько факторов для выбора лучшего.

- оценят вашу кредитоспособность и вашу способность погасить долг на основе вашего дохода, активов, долгов и кредитной истории.

- При выборе ипотечного кредита вам придется выбирать между фиксированной или плавающей ставкой, количеством лет для погашения ипотечного кредита и размером первоначального взноса.

- Обычные кредиты — это ипотечные кредиты, которые не страхуются государством.

- В зависимости от ваших обстоятельств вы можете иметь право на получение более выгодных условий в рамках кредита Федерального жилищного управления (FHA), кредита Министерства по делам ветеранов США (VA) или другого типа кредита, гарантированного государством.

- Если вы впервые покупаете жилье, вы можете иметь право на участие в специальных программах, которые позволяют вам получить доступ к домам со значительной скидкой и вносить небольшие суммы или вообще не платить.

Кредиторы

Нажмите «Играть», чтобы узнать, как получить ипотечный кредит

Требования к покупателю жилья впервые

Чтобы получить одобрение на ипотеку, вам необходимо выполнить несколько требований в зависимости от типа кредита, на который вы подаете заявку.

Чтобы получить одобрение именно в качестве покупателя жилья впервые, вам необходимо соответствовать определению покупателя жилья впервые, которое шире, чем вы думаете. Покупателем жилья впервые является тот, кто не владел основным местом жительства в течение трех лет, одинокий человек, который владел только вместе с супругом, человек, который владел только домом, не прикрепленным на постоянной основе к фонду, или человек, который только владел недвижимым имуществом, не соответствующим строительным нормам.

Как правило, вам потребуется подтверждение дохода как минимум за два года, достаточного для выплаты ипотеки, первоначальный взнос не менее 3,5% и кредитный рейтинг не менее 620. это программы, которые позволяют вам купить дом с низким доходом, первоначальным взносом 0 долларов и кредитным рейтингом от 500.

Обычные кредиты – это ипотечные кредиты, которые не застрахованы и не гарантированы федеральным правительством. Как правило, это ипотечные кредиты с фиксированной ставкой. Это одни из самых сложных типов ипотечных кредитов из-за их более строгих требований: более крупный первоначальный взнос, более высокий кредитный рейтинг, более низкое отношение долга к доходу (DTI) и потенциал для частного ипотечного страхования (PMI). требование. Однако, если вы можете претендовать на обычную ипотеку, они обычно дешевле, чем ссуды, гарантированные федеральным правительством.

Это одни из самых сложных типов ипотечных кредитов из-за их более строгих требований: более крупный первоначальный взнос, более высокий кредитный рейтинг, более низкое отношение долга к доходу (DTI) и потенциал для частного ипотечного страхования (PMI). требование. Однако, если вы можете претендовать на обычную ипотеку, они обычно дешевле, чем ссуды, гарантированные федеральным правительством.

Обычные ссуды определяются как соответствующие ссуды или несоответствующие ссуды. Соответствующие кредиты соответствуют рекомендациям, таким как кредитные лимиты, установленные спонсируемыми государством предприятиями (GSE) Fannie Mae и Freddie Mac. Эти кредиторы (и многие другие) часто покупают и упаковывают эти кредиты, а затем продают их как ценные бумаги на вторичном рынке. Однако ссуды, которые продаются на вторичном рынке, должны соответствовать определенным требованиям, чтобы их можно было классифицировать как соответствующие ссуды.

Максимальный соответствующий кредитный лимит для обычной ипотеки в 2022 году составляет 647 200 долларов США, хотя он может быть больше для определенных областей с высокими затратами. Кредит, выданный на сумму выше этой суммы, называется крупным кредитом, процентная ставка по которому обычно несколько выше. Эти кредиты несут больший риск (поскольку они требуют больше денег), что делает их менее привлекательными для вторичного рынка.

Кредит, выданный на сумму выше этой суммы, называется крупным кредитом, процентная ставка по которому обычно несколько выше. Эти кредиты несут больший риск (поскольку они требуют больше денег), что делает их менее привлекательными для вторичного рынка.

Для несоответствующих кредитов кредитное учреждение, выдающее кредит, обычно портфельный кредитор, устанавливает свои собственные правила. В соответствии с законодательством несоответствующие кредиты не могут быть проданы на вторичном рынке.

Федеральное жилищное управление (FHA) Кредиты

Федеральное жилищное управление (FHA), входящее в состав Министерства жилищного строительства и городского развития США (HUD), предоставляет американцам различные программы ипотечных кредитов. Кредит FHA имеет более низкие требования к первоначальному взносу и легче претендовать на, чем обычный кредит. Кредиты FHA отлично подходят для тех, кто покупает жилье впервые, потому что, помимо более низких первоначальных затрат на кредит и менее строгих требований к кредиту, вы можете внести первоначальный взнос всего до 3,5%. Кредиты FHA не могут превышать установленные законом лимиты, описанные выше.

Кредиты FHA не могут превышать установленные законом лимиты, описанные выше.

Тем не менее, все заемщики FHA должны платить страховой взнос по ипотечному кредиту, включенный в их платежи по ипотечному кредиту. Ипотечное страхование — это страховой полис, который защищает ипотечного кредитора или правообладателя, если заемщик не выполняет платежи, умирает или иным образом не может выполнить договорные обязательства по ипотеке.

Департамент по делам ветеранов США (VA) Кредиты

Министерство по делам ветеранов США (VA) гарантирует ссуды VA. VA не выдает ссуды сама, но гарантирует ипотечные кредиты, сделанные квалифицированными кредиторами. Эти гарантии позволяют ветеранам получать ипотечные кредиты на выгодных условиях (как правило, без первоначального взноса).

В большинстве случаев кредиты VA легче претендовать на получение, чем обычные кредиты. Кредиторы обычно ограничивают максимальную ссуду VA обычными пределами ипотечной ссуды. Прежде чем подавать заявку на кредит, вам необходимо запросить ваше право на получение кредита от VA. Если вы приняты, VA выдаст свидетельство о соответствии требованиям, которое вы можете использовать для подачи заявки на кредит.

Если вы приняты, VA выдаст свидетельство о соответствии требованиям, которое вы можете использовать для подачи заявки на кредит.

В дополнение к этим типам и программам федерального кредита правительства и агентства штатов и местных органов власти спонсируют программы помощи для увеличения инвестиций или домовладения в определенных областях.

Требования к собственному капиталу и доходу

Цены на жилищный ипотечный кредит определяются кредитором двумя способами, и оба метода основаны на кредитоспособности заемщика. В дополнение к проверке вашей оценки FICO в трех основных кредитных бюро, кредиторы рассчитывают отношение кредита к стоимости (LTV) и коэффициент покрытия долга (DSCR), чтобы определить сумму, которую они готовы предоставить вам взаймы. , плюс процентная ставка.

LTV — это сумма фактического или подразумеваемого собственного капитала, доступного в залоге, против которого берутся займы. Для покупки дома LTV определяется путем деления суммы кредита на цену покупки дома. Кредиторы предполагают, что чем больше денег вы вкладываете (в виде первоначального взноса), тем меньше вероятность того, что вы не выплатите кредит. Чем выше LTV, тем больше риск дефолта, поэтому кредиторы будут брать больше.

Кредиторы предполагают, что чем больше денег вы вкладываете (в виде первоначального взноса), тем меньше вероятность того, что вы не выплатите кредит. Чем выше LTV, тем больше риск дефолта, поэтому кредиторы будут брать больше.

По этой причине вы должны указать любой тип квалификационного дохода, который вы можете указать при ведении переговоров с ипотечным кредитором. Иногда дополнительная работа на неполный рабочий день или другой приносящий доход бизнес могут иметь значение для получения или отсутствия права на получение кредита или получения наилучшей возможной ставки. Ипотечный калькулятор может показать вам влияние различных ставок на ваш ежемесячный платеж.

Частное ипотечное страхование (PMI)

LTV также определяет, нужно ли вам приобретать PMI, упомянутый ранее. PMI помогает оградить кредитора от дефолта, перекладывая часть кредитного риска на ипотечного страховщика. Большинство кредиторов требуют PMI для любого кредита с LTV более 80%. Это относится к любому кредиту, в котором вы владеете менее 20% капитала в доме. Страховая сумма и ипотечная программа будут определять стоимость ипотечного страхования и порядок ее сбора.

Страховая сумма и ипотечная программа будут определять стоимость ипотечного страхования и порядок ее сбора.

Большинство премий по ипотечному страхованию собираются ежемесячно, а также условное депонирование налогов и имущественного страхования. Как только LTV станет равным или меньше 78 %, предполагается, что PMI будет автоматически устранен. Вы также можете отменить PMI после того, как стоимость дома повысится достаточно, чтобы дать вам 20% собственного капитала, и пройдет установленный период, например два года.

Некоторые кредиторы, такие как FHA, оценивают ипотечное страхование как единовременную сумму и капитализируют ее в сумму кредита.

Как правило, старайтесь избегать PMI, потому что это затраты, которые не приносят вам никакой пользы.

Есть способы не платить за PMI. Один из них не брать взаймы более 80% стоимости имущества при покупке дома; другой заключается в использовании финансирования собственного капитала или второго ипотечного кредита, чтобы подавить более 20%. Наиболее распространенная программа называется ипотекой 80-10-10. 80 — это LTV первой ипотеки, первые 10 — LTV второй ипотеки, а вторые 10 — ваш собственный капитал.

Наиболее распространенная программа называется ипотекой 80-10-10. 80 — это LTV первой ипотеки, первые 10 — LTV второй ипотеки, а вторые 10 — ваш собственный капитал.

Ставка по второй ипотеке будет выше, чем ставка по первой ипотеке, но в совокупности она не должна быть намного выше, чем ставка по кредиту с LTV 90%. Ипотека 80-10-10 может быть дешевле, чем оплата PMI. Это также позволяет ускорить выплату второго ипотечного кредита и быстро погасить эту часть долга, чтобы вы могли досрочно погасить свой дом.

Ипотечные кредиты с фиксированной процентной ставкой и ипотечные кредиты с плавающей процентной ставкой

Еще одно соображение заключается в том, следует ли получить ипотечный кредит с фиксированной или плавающей ставкой (также называемой плавающей ставкой). При ипотеке с фиксированной ставкой ставка не меняется в течение всего срока кредита. Очевидным преимуществом получения кредита с фиксированной процентной ставкой является то, что вы знаете, каковы будут ежемесячные расходы по кредиту в течение всего периода кредита. И если преобладающие процентные ставки низкие, то вы зафиксировали хорошую ставку на значительное время.

И если преобладающие процентные ставки низкие, то вы зафиксировали хорошую ставку на значительное время.

Ипотека с плавающей ставкой, такая как ипотека только с процентной ставкой или ипотека с регулируемой ставкой (ARM), предназначена для помощи тем, кто впервые покупает жилье, или людям, которые ожидают, что их доходы значительно вырастут в течение периода кредита. Кредиты с плавающей процентной ставкой обычно позволяют вам получить более низкие начальные ставки в течение первых нескольких лет кредита, что позволяет вам претендовать на получение большего количества денег, чем если бы вы пытались получить более дорогой кредит с фиксированной процентной ставкой.

Конечно, этот вариант может быть рискованным, если ваш доход не растет вместе с увеличением процентной ставки. Другим недостатком является то, что траектория рыночных процентных ставок неопределенна: если они резко вырастут, то вместе с ними резко возрастут и условия вашего кредита.

Как работают ипотечные кредиты с регулируемой ставкой (ARM)

Наиболее распространенные типы ARM рассчитаны на один, пять или семь лет. Первоначальная процентная ставка обычно фиксируется на определенный период времени, а затем периодически переустанавливается, часто каждый месяц. Как только ARM сбрасывается, он подстраивается под рыночную ставку, обычно добавляя заранее определенный спред (в процентах) к преобладающей ставке Казначейства США.

Первоначальная процентная ставка обычно фиксируется на определенный период времени, а затем периодически переустанавливается, часто каждый месяц. Как только ARM сбрасывается, он подстраивается под рыночную ставку, обычно добавляя заранее определенный спред (в процентах) к преобладающей ставке Казначейства США.

Хотя увеличение обычно ограничено, корректировка ARM может быть дороже, чем преобладающий ипотечный кредит с фиксированной ставкой, чтобы компенсировать кредитору за предложение более низкой ставки в течение вводного периода.

Кредиты только под проценты — это тип ARM, в котором вы платите только проценты по ипотеке, а не основную сумму в течение начального периода, пока кредит не станет фиксированным, с выплатой основного долга. Такие кредиты могут быть очень выгодными для начинающих заемщиков, потому что только уплата процентов значительно снижает ежемесячную стоимость заимствования и позволит вам претендовать на гораздо более крупный кредит. Однако, поскольку вы не платите основную сумму в течение начального периода, остаток по кредиту не изменится, пока вы не начнете выплачивать основную сумму.

DSCR определяет вашу платежеспособность по ипотеке. Кредиторы делят ваш ежемесячный чистый доход на расходы по ипотеке, чтобы оценить вероятность того, что вы не выполните обязательства по ипотеке. Большинству кредиторов потребуется DSCR больше единицы. Чем больше коэффициент, тем больше вероятность того, что вы сможете покрыть расходы по займу, и тем меньше риск, который берет на себя кредитор. Чем выше DSCR, тем больше вероятность того, что кредитор будет вести переговоры о ставке по кредиту; даже при более низкой ставке кредитор получает более высокую доходность с поправкой на риск.

Дискриминация при выдаче ипотечных кредитов незаконна. Если вы считаете, что подверглись дискриминации по признаку расы, религии, пола, семейного положения, использования государственной помощи, национального происхождения, инвалидности или возраста, вы можете предпринять следующие шаги. Одним из таких шагов является подача отчета либо в Бюро финансовой защиты потребителей (CFPB), либо в HUD.

Специальные программы для тех, кто впервые покупает жилье

В дополнение ко всем традиционным источникам финансирования существует несколько специальных программ для тех, кто впервые покупает жилье.

Готовый покупатель

Программа HomePath Ready Buyer Федеральной национальной ипотечной ассоциации (Fannie Mae) предназначена для покупателей, впервые покупающих недвижимость, и предусматривает помощь в размере до 3 % в покрытии расходов на закрытие сделки по покупке имущества, находящегося в собственности Fannie Mae, на которое было обращено взыскание. Чтобы иметь право на участие в программе, заинтересованные покупатели должны пройти обязательный образовательный курс по покупке жилья, прежде чем делать предложение.

Индивидуальные пенсионные счета (IRAs)

Каждый покупатель жилья, впервые покупающий жилье, имеет право снять до 10 000 долларов США с традиционного индивидуального пенсионного счета (IRA) без уплаты штрафа в размере 10 % за досрочное снятие средств. Ограничение распространяется на одного человека, поэтому пара может снять до 10 000 долларов США каждый со своих собственных IRA на общую сумму 20 000 долларов США. Если покупатель жилья хочет снять до 10 000 долларов за покупку дома с IRA Roth, он может сделать это без штрафных санкций, если у него есть учетная запись Roth не менее пяти лет. Обратите внимание, что это освобождает вас только от штрафа за досрочное снятие средств. Если вы выйдете из традиционной IRA, вам все равно придется платить подоходный налог со снятых денег.

Ограничение распространяется на одного человека, поэтому пара может снять до 10 000 долларов США каждый со своих собственных IRA на общую сумму 20 000 долларов США. Если покупатель жилья хочет снять до 10 000 долларов за покупку дома с IRA Roth, он может сделать это без штрафных санкций, если у него есть учетная запись Roth не менее пяти лет. Обратите внимание, что это освобождает вас только от штрафа за досрочное снятие средств. Если вы выйдете из традиционной IRA, вам все равно придется платить подоходный налог со снятых денег.

Программы помощи с первоначальным взносом

Во многих штатах есть программы помощи при первоначальном взносе для покупателей, впервые совершающих покупки. Право на участие варьируется от штата к штату, но, как правило, эти программы ориентированы на лиц с низким доходом и государственных служащих. HUD ведет список программ для каждого штата.

Какой кредитный рейтинг необходим для покупки дома?

Для большинства обычных ипотечных кредитов требуется кредитный рейтинг 620 или выше. Тем не менее, ссуды Федерального жилищного управления (FHA) могут принимать кредитный рейтинг от 500 с первоначальным взносом 10% или до 580 с первоначальным взносом 3,5%.

Тем не менее, ссуды Федерального жилищного управления (FHA) могут принимать кредитный рейтинг от 500 с первоначальным взносом 10% или до 580 с первоначальным взносом 3,5%.

Какова средняя процентная ставка для первого покупателя жилья?

Процентные ставки зависят от множества факторов, включая кредитный рейтинг, процент первоначального взноса, тип кредита и рыночные условия. Нет данных, указывающих на то, что покупатели жилья, впервые покупающие жилье с аналогичной кредитоспособностью и обстоятельствами, платят более высокие или более низкие процентные ставки, чем опытные покупатели жилья.

Существуют ли какие-либо государственные налоговые льготы для покупателей жилья впервые?

Несмотря на то, что в 2010 году на федеральном уровне была отменена налоговая льгота для тех, кто впервые покупает жилье, несколько штатов по-прежнему предлагают налоговые льготы штата для тех, кто впервые покупает жилье. Кроме того, некоторые муниципалитеты и округа предлагают скидки на налог на недвижимость для тех, кто впервые покупает жилье в первый год их существования. Проконсультируйтесь с местным специалистом по налогам, чтобы узнать, на что вы можете претендовать в вашем регионе.

Проконсультируйтесь с местным специалистом по налогам, чтобы узнать, на что вы можете претендовать в вашем регионе.

Итог

Если вы впервые ищете ипотечный кредит, вам может быть сложно разобраться во всех вариантах финансирования. Потратьте время, чтобы решить, сколько дома вы действительно можете себе позволить, а затем финансировать соответственно. Если вы можете позволить себе внести значительную сумму или иметь достаточный доход для создания низкого LTV, то у вас будет больше возможностей для переговоров с кредиторами и больше вариантов финансирования. Если вы настаиваете на самом большом кредите, вам могут предложить более высокую ставку с поправкой на риск и частную ипотечную страховку.

Соотнесите выгоду от получения большего кредита с риском. Процентные ставки обычно плавают в течение только процентного периода и часто корректируются в ответ на изменения рыночных процентных ставок. Кроме того, учитывайте риск того, что ваш располагаемый доход не увеличится вместе с возможным увеличением стоимости займов.

Хороший ипотечный брокер или ипотечный банкир должен быть в состоянии помочь вам пройти через все различные программы и варианты, но ничто не послужит вам лучше, чем знание ваших приоритетов в отношении ипотечного кредита.

2023 Минимальные ипотечные требования | LendingTree

Ипотека

Как LendingTree получает оплату?

LendingTree получает компенсацию от компаний на этом сайте, и эта компенсация может повлиять на то, как и где предложения появляются на этом сайте (например, порядок). LendingTree не включает всех кредиторов, сберегательные продукты или варианты кредита, доступные на рынке.

LendingTree получает компенсацию от компаний на этом сайте, и эта компенсация может повлиять на то, как и где предложения появляются на этом сайте (например, порядок). LendingTree не включает всех кредиторов, сберегательные продукты или варианты кредита, доступные на рынке.

Автор:

Обновлено: 8 декабря 2022 г.

Примечание редакции. Содержание этой статьи основано исключительно на мнениях и рекомендациях автора. Возможно, он не был проверен, заказан или иным образом одобрен кем-либо из наших сетевых партнеров.

Если покупка дома находится в вашем списке желаний на 2023 год, стоит узнать минимальные требования по ипотеке для наиболее распространенных доступных кредитных программ. Ставки по ипотечным кредитам резко выросли на протяжении большей части 2022 года, но ожидается, что они снизятся в 2023 году9.0003

Кредитные лимиты, соответствующие требованиям и FHA, снова увеличились, что дало покупателям жилья дополнительные кредитные возможности, поскольку цены на жилье остаются устойчиво высокими. Хотя минимальные требования к ипотечным кредитам останутся в основном такими же, как и в прошлом году, получение ипотечного кредита может быть немного проще благодаря новой гибкости кредитного скоринга и отмене надбавок к процентным ставкам для некоторых кредитных программ.

Минимальные требования к ипотечному кредиту на 2023 г. по типу кредита

Ниже приведен снимок новых кредитных лимитов вместе с основными требованиями к ипотечному кредиту:

| Down payment | 3% | 3.5% | 0% | 0% |

| Credit score | 620 | 580 with 3.5 % скидки 500 со скидкой 10% | Нет минимума 620 стандарт кредитора | Нет минимума 640 стандарт кредитора |

| Страхование ипотеки или аналогичный сбор | PMI 0. 14% to 2.33% 14% to 2.33% | UFMIP 1.75% Annual MIP 0.45% to 1.05% | 0.5% to 3.6% VA funding fee | Upfront guarantee fee 1% Annual guarantee fee 0.35% |

| Соотношение DTI | Максимальное конечное значение 45 %* | Максимальное конечное значение 43 %* | Коэффициент конечного значения 41 %* | Коэффициент конечного значения 41 %* |

| Лимиты кредита для одной семьи дома в недорогих районах | $726 200 | $472 030 | Н/Д | Н/Д |

Обычные требования к ипотеке

Обычные кредиты, которые остаются наиболее популярным вариантом ипотеки, не гарантируются ни одним государственным учреждением. Вместо этого кредиторы, которые предлагают обычные ипотечные кредиты, следуют правилам, установленным спонсируемыми государством предприятиями Fannie Mae и Freddie Mac, которые, как правило, более строгие, чем ипотечные кредиты, обеспеченные государством.

В 2023 году у покупателей жилья будет больше традиционных ипотечных кредитов, а соответствующие лимиты кредита увеличатся до 726 200 долларов США для дома на одну семью в большинстве частей страны. Больше покупателей жилья могут получить шанс на обычные кредиты с новыми изменениями в том, как кредиторы рассчитывают квалификационные кредитные рейтинги. Кроме того, заемщики, ищущие более дешевые варианты жилья, теперь могут финансировать передвижной дом одной ширины с помощью обычного кредита.

Следите за знаком

ниже, чтобы ознакомиться с последними изменениями минимальных требований.

Текущие минимальные ипотечные требования для обычных кредитов

Первоначальный взнос . Вам понадобится как минимум 3% первоначальный взнос для обычного кредита. Средства могут поступать из подарка или ваших собственных денег.

Ипотечное страхование . Обычные кредиты с первоначальным взносом менее 20% требуют частного ипотечного страхования (PMI) для защиты кредиторов в случае дефолта. Чем выше ваш первоначальный взнос и кредитный рейтинг, тем ниже будет ваш PMI. Вы можете платить от 0,14% до 2,33% от суммы кредита в виде годовых премий PMI. Премии PMI обычно выплачиваются как часть вашего ежемесячного платежа; однако PMI может быть выплачен авансом единовременно при закрытии сделки.

Чем выше ваш первоначальный взнос и кредитный рейтинг, тем ниже будет ваш PMI. Вы можете платить от 0,14% до 2,33% от суммы кредита в виде годовых премий PMI. Премии PMI обычно выплачиваются как часть вашего ежемесячного платежа; однако PMI может быть выплачен авансом единовременно при закрытии сделки.

Кредитный рейтинг . Обычные рекомендации по ипотеке требуют минимального кредитного рейтинга 620. Вы получите лучшие ставки по ипотеке и более низкие премии PMI с кредитным рейтингом 740 или выше.

Обновление руководства: средний средний кредитный балл оценка ниже минимума 620. Раньше это означало отказ в выдаче обычного кредита. Теперь заемщик с высоким кредитным рейтингом потенциально может поднять заемщика с низким кредитным рейтингом выше порога 620, что может привести к одобрению кредита «большой палец вверх» вместо твердого «нет».

Занятость . Кредиторы требуют доказательства стабильного дохода и должны убедиться, что доход, вероятно, будет предсказуемым в будущем. Как правило, вам нужно документировать два или более года переменного дохода, полученного от комиссионных, бонусов или сверхурочной работы.

Как правило, вам нужно документировать два или более года переменного дохода, полученного от комиссионных, бонусов или сверхурочной работы.

Самозанятость. Если вы ведете собственный бизнес, Fannie Mae и Freddie Mac обычно требуют федеральных налоговых деклараций для физических и юридических лиц за два года. Некоторые кредиторы могут обойти требование о подаче налоговой декларации для самозанятых путем электронной проверки информации из ваших деклараций непосредственно в IRS.

Ограничение дохода . За исключением HomeReady® от Fannie Mae и Home Possible® от Freddie Mac (описанных ниже), большинство обычных кредитов не имеют ограничений по доходу.

Отношение долга к доходу. Кредиторы измеряют отношение вашего долга к доходу (DTI) путем деления вашего общего долга на ваш валовой ежемесячный доход. Обычные кредиторы предпочитают DTI 45% или меньше, но могут поднять его до 50% с более высоким кредитным рейтингом и дополнительными ипотечными резервами.

Денежные резервы. Также называемые ипотечными резервами, это средства на черный день, которые вам понадобятся в дополнение к вашему первоначальному взносу и расходам на закрытие для покрытия нескольких месяцев ипотечных платежей в чрезвычайной ситуации. Кредиторы могут потребовать подтверждения наличия денежных резервов на срок до шести месяцев в зависимости от вашего кредитного рейтинга, коэффициента DTI и первоначального взноса, а также в случае, если вы покупаете дом из двух-четырех квартир.

Занятость . Одним из больших преимуществ обычных кредитов по сравнению с программами кредитования, поддерживаемыми государством, является то, что заемщики могут приобрести второй дом (обычно называемый загородным домом) или арендовать недвижимость. Программы кредитования, поддерживаемые государством, позволяют вам финансировать только основное место жительства, в котором вы живете постоянно.

Типы свойств. Обычные ипотечные требования позволяют вам финансировать дом от одной до четырех квартир, расположенный в обычном подразделении, проекте кондоминиума, кооперативном проекте или плановой застройке (PUD), а также готовые дома, построенные на постоянном фундаменте.

Обновление руководства: финансирование передвижных домов одинарной ширины

Чтобы помочь покупателям жилья с более доступным выбором жилья, Fannie Mae и Freddie Mac разрешают ипотеку на передвижные дома одинарной ширины с постоянным фундаментом, в дополнение к обычным промышленным домам и финансирование земли.

Оценка домов. Традиционные рекомендации по кредитам обычно требуют оценки дома, которая представляет собой беспристрастное мнение о стоимости дома от лицензированного оценщика недвижимости. Заемщики, вносящие не менее 20% первоначального взноса за одноквартирный дом, могут иметь право на отказ от проверки имущества (PIW) и могут пропустить оценку дома.

Текущие минимальные ипотечные требования для кредитов HomeReady и Home Possible

В дополнение к стандартным требованиям, указанным выше, вам необходимо выполнить несколько дополнительных требований, чтобы получить одобрение на получение кредита HomeReady или Home Possible.

Ограничение дохода . Эти обычные программы с первоначальным взносом в размере 3% являются единственными обычными кредитами со строгими ограничениями дохода. Вы определяете максимальный доход на основе своего адреса с помощью онлайн-инструментов поиска Fannie Mae и Freddie Mac:

- Для кредитов Fannie Mae HomeReady используйте инструмент поиска среднего дохода по району

- Для Freddie Mac Home Возможные кредиты, используйте Инструмент определения доходов и имущества

Обучение покупателей жилья . HomeReady и Home Возможные заемщики должны пройти курс обучения покупателей жилья перед закрытием. Одно изменение в 2022 году: покупатели жилья, подающие заявку на участие в программе HomeReady, не будут обязаны использовать образовательную программу Fannie Mae для покупателей жилья.

Обе программы предлагают дополнительное пространство для маневра, чтобы помочь вам соответствовать требованиям, в том числе:

Гибкость для заемщиков без кредитного рейтинга . Покупатели жилья без кредитного рейтинга

Покупатели жилья без кредитного рейтинга

могут подтвердить свою кредитоспособность с помощью альтернативных данных. Например, кредиторы могут принять 12 месяцев последовательных своевременных платежей по аренде, а также счета за коммунальные услуги и платежи по страхованию автомобиля, чтобы доказать, что вы своевременно оплачиваете счета.

Добавление дохода от постоянного соседа по комнате: Вы можете добавить доход от аренды, полученный от кого-то, кто прожил с вами не менее 12 месяцев, чтобы получить право на получение кредита HomeReady. Это называется «доход пансионера», и для его использования вам потребуется доказательство того, что человек прожил с вами целый год.

Freddie Mac Home Возможно только

Альтернативные источники первоначального взноса . Главная Возможные рекомендации позволяют, чтобы весь авансовый платеж происходил из собственного капитала, а это означает, что вы можете конвертировать свои навыки «сделай сам» — ремонт дома, который нуждается в улучшении, — в наличные деньги для вашего первоначального взноса и закрытия расходов.

Требования FHA к ипотеке

Возможно, получить ипотечный кредит, обеспеченный Федеральной жилищной администрацией (FHA), может быть проще, чем обычный кредит. Кредиторы, одобренные FHA, защищены от убытков, когда вы платите за ипотечное страхование FHA. Эта дополнительная страховка позволяет кредиторам выдавать ссуды заемщикам с более низким кредитным рейтингом и большей задолженностью, чем обычные ссуды, поскольку их убытки покрываются за счет страховки в случае невыполнения заемщиком своих обязательств.

Заемщики, пытающиеся получить ипотечный кредит, в 2023 году будут иметь больше кредитных рычагов FHA: кредитные лимиты FHA увеличены до 472 030 долларов США для большей части страны. Области с более высокой стоимостью получают еще большую отдачу: максимальная сумма кредита достигает 1089 долларов США.,300.

Текущие минимальные ипотечные требования для кредитов FHA

Первоначальный взнос. Минимальный первоначальный взнос составляет 3,5% при кредитном рейтинге не ниже 580 или 10% при кредитном рейтинге от 500 до 579.

Ипотечное страхование. заемщиков FHA должны оплатить два вида ипотечного страхования FHA. Первый — это авансовый взнос по страхованию ипотечного кредита (UFMIP) в размере 1,75% от суммы кредита, обычно финансируемый за счет ипотечного кредита. Во-вторых, это годовая страховая премия по ипотечному кредиту (MIP), которая составляет от 0,45% до 1,05% от суммы кредита, делится на 12 и добавляется к вашему ежемесячному платежу.

Кредитный рейтинг . Руководящие принципы FHA по кредитам устанавливают самые низкие требования к минимальному кредитному рейтингу для любой стандартной кредитной программы, позволяя набрать до 500 баллов при 10% первоначальном взносе. Оценка 580 требуется для заемщиков, делающих минимальный первоначальный взнос в размере 3,5%. Утвержденные FHA кредиторы также используют Систему отчетности о проверке кредитных оповещений, или сокращенно CAIVR, чтобы подтвердить, что у вас нет просроченных федеральных долгов, таких как студенческие кредиты.

Занятость. Кредиторы FHA должны следить за стабильностью доходов заемщика и историей занятости за последние два года. Соискателям и заемщикам с пробелами в трудовой биографии, возможно, придется предоставить дополнительную документацию и пояснения для утверждения.

Самозанятость. Для получения кредита FHA вам потребуется документально подтвердить как минимум два года самостоятельной занятости.

Ограничение дохода. Рекомендации FHA не устанавливают каких-либо ограничений на соответствующий доход для кредита FHA.

Отношение долга к доходу. Для кредитов FHA максимальное значение коэффициента DTI для начального этапа составляет 31%, а для коэффициента DTI для конечного этапа — 43%. Начальный коэффициент учитывает только ваш платеж PITI по ипотеке (основная сумма, проценты, налоги и страховка). Конечный коэффициент учитывает ваш платеж по ипотеке, а также все другие ежемесячные возобновляемые долги, включая автокредиты, платежи по кредитным картам и другие кредиты. Вы можете быть одобрены для более высокого коэффициента DTI с сильным кредитным рейтингом или дополнительными денежными резервами.

Вы можете быть одобрены для более высокого коэффициента DTI с сильным кредитным рейтингом или дополнительными денежными резервами.

Обновление руководства: Исключение по энергоэффективному долгу

Если вы покупаете энергоэффективный дом, вы можете соответствовать требованиям с коэффициентом долга до 45% и кредитным рейтингом от 580.

Денежные резервы. Квалификация кредита FHA обычно не требует денежных резервов, если только вы не покупаете дом из двух-четырех квартир или не пытаетесь получить квалификацию с более низким кредитным рейтингом.

Обновление руководства: Денежные резервы от рефинансирования наличными

В отличие от обычных руководящих принципов кредита, правила FHA позволяют вам использовать деньги от рефинансирования наличными FHA для обязательных резервов.

Занятость. Вы можете взять кредит FHA только для покупки основного места жительства, в котором вы собираетесь жить не менее одного года.

Типы свойств . Кредит FHA может быть использован для финансирования домов от одной до четырех единиц, одобренных FHA кондоминиумов, кооперативных единиц и промышленных домов, постоянно прикрепленных к земле.

Оценка домов . Вам понадобится оценка, чтобы купить дом с кредитом FHA независимо от первоначального взноса. Руководящие принципы оценки FHA предъявляют более строгие требования к безопасности и пригодности для жилья, а оценки FHA обходятся дороже, чем обычные оценки домов.

Требования к ипотечным кредитам VA

Министерство по делам ветеранов США (VA) упрощает получение ипотечного кредита с помощью кредитов VA без первоначального взноса для военных заемщиков, включая военнослужащих, резервистов, ветеранов и имеющих право на выживание супругов.

VA не устанавливает кредитные лимиты, что означает, что заемщики VA могут покупать более дорогие дома. Это дает военным заемщикам преимущество перед невоенными заемщиками, которым могут понадобиться сложные и дорогие гигантские кредиты (кредиты, которые превышают обычные соответствующие лимиты) для покупки домов в дорогих частях страны.

Текущие минимальные требования для кредитов VA

Первоначальный взнос. Кредитная программа VA не требует первоначального взноса. Однако он может вам понадобиться, если вы попытаетесь купить новый дом, в то время как у вас есть другой дом с кредитом VA, который не будет погашен при закрытии.

Ипотечное страхование. Ипотечное страхование по кредитам VA не требуется, независимо от вашего первоначального взноса. Вместо этого вы будете платить комиссию за финансирование VA в размере от 1,40% до 3,60% в зависимости от вашего первоначального взноса и того, использовали ли вы ранее льготы по ипотечному кредиту.

Кредитный рейтинг . Руководящие принципы VA не устанавливают минимальный кредитный рейтинг, хотя 620 — это самый низкий балл, который принимают многие одобренные VA кредиторы.

Занятость . Вам понадобится двухлетняя история занятости, хотя правила VA дают некоторую гибкость, если ваш работодатель меняет доход, стабилен и, вероятно, сохранится в будущем.

Самозанятость. Руководящие принципы VA аналогичны обычным руководящим принципам кредитования для самозанятых заемщиков.

Доход . Заемщики VA должны доказать, что они получают стабильный доход, который покрывает не только их ипотечный и другой ежемесячный долг, но и расходы на проживание в зависимости от размера их семьи, размера кредита, региона страны, в которой они живут, и ожидаемых расходов на содержание дома.

Остаточный доход . VA подсчитывает, сколько дополнительных денег осталось в семье ветеранов после стандартных вычетов из зарплаты и калькулятора расходов на содержание, исходя из квадратных метров дома. Результат называется «остаточным доходом», и требуемая сумма зависит от того, где вы живете, и размера вашей семьи.

Отношение долга к доходу . Максимальное соотношение DTI, которое может принять VA, составляет 41% в соответствии с рекомендациями VA. Однако кредиторы могут одобрить ссуду с более высоким коэффициентом DTI, если остаточный доход не менее чем на 20% выше нормы.

Наличные резервы . Большинство кредитов VA не требуют денежных резервов. Однако вам могут понадобиться резервы в размере от трех до шести месяцев ваших ежемесячных платежей, если вы покупаете многоквартирную недвижимость или сдаете в аренду свой текущий дом при покупке нового.

Занятость . Вы должны жить в доме, чтобы купить его с ипотечной ссудой VA.

Типы собственности. Вы можете финансировать дом на одну семью, кондоминиум, промышленный дом или дом из двух-четырех квартир с помощью кредита VA.

Оценка домов. Кредиторы, одобренные VA, должны заказывать оценку через онлайн-систему VA. Оценка VA может быть завершена только одобренным VA оценщиком, чтобы убедиться, что собственность соответствует минимальным стандартам собственности VA. Отказ от оценки не разрешен для кредитов VA, как для обычных ипотечных кредитов.

Ипотечные требования Министерства сельского хозяйства США

Ссуды, гарантированные Министерством сельского хозяйства США (USDA), предназначены для помощи заемщикам с низким и средним доходом в покупке домов в отвечающих требованиям сельских районах без первоначального взноса. В отличие от FHA и обычных кредитов, здесь нет установленных лимитов кредита. Однако строгие ограничения по доходу, местонахождению и площади обычно приводят к тому, что максимальная сумма кредита значительно ниже текущего FHA и соответствующих лимитов кредита.

В отличие от FHA и обычных кредитов, здесь нет установленных лимитов кредита. Однако строгие ограничения по доходу, местонахождению и площади обычно приводят к тому, что максимальная сумма кредита значительно ниже текущего FHA и соответствующих лимитов кредита.

Текущие минимальные ипотечные требования для кредитов USDA

Первоначальный взнос . Кредит USDA не требует первоначального взноса.

Ипотечное страхование . Вместо ипотечного страхования кредиты USDA требуют гарантийных сборов, которые работают так же, как ипотечное страхование FHA. Вы заплатите авансовый гарантийный сбор в размере 1% от суммы кредита, который обычно включается в сумму кредита. Вы также будете платить ежегодную комиссию в размере 0,35% от суммы кредита, которая делится на 12 и добавляется к ежемесячному платежу по ипотеке.

Кредитный рейтинг. Министерство сельского хозяйства США не устанавливает минимальный балл, но кредиторы, одобренные Министерством сельского хозяйства США, обычно требуют для квалификации не менее 640 баллов.

Занятость. Министерство сельского хозяйства США требует документацию о занятости для всех взрослых членов семьи.

Самозанятость. Руководящие принципы самозанятости требуют двухлетней истории, а также анализа прибыли и убытков за текущий год и доказательства того, что бизнес все еще работает.

Доход. Существует два уникальных требования к квалификации дохода для кредитов USDA:

- Ваш доход не может превышать установленный лимит с. Если вы зарабатываете более 115% среднего дохода домохозяйства в вашем районе, вы не сможете претендовать на получение ипотечного кредита USDA. Используйте инструмент поиска права на доход, чтобы проверить ограничения в вашем штате.

- Ваш общий доход домохозяйства составляет , включая незаемщиков . Доходы всех членов семьи должны быть включены в расчеты, чтобы общий доход был на уровне или ниже пределов дохода вашего района.

Отношение долга к доходу. Предел DTI установлен на уровне 41%, с исключениями до 44% с кредитным рейтингом 680, денежными резервами и стабильной работой за последние два года.

Наличные резервы . Ссуды USDA обычно не требуют денежных резервов, если только вы не подаете заявку на исключение для высокого коэффициента DTI.

Занятость. Министерство сельского хозяйства США разрешает финансирование только по основному месту жительства.

Местоположение недвижимости . Ваш домашний поиск будет ограничен сельскими районами, определенными USDA, чтобы иметь право на получение кредита USDA. Перейдите по ссылке соответствия требованиям собственности Министерства сельского хозяйства США, чтобы узнать, соответствует ли интересующий вас дом критериям финансирования Министерства сельского хозяйства США 9.0003

Ограничения по площади. Недвижимость, финансируемая Министерством сельского хозяйства США, как правило, ограничена площадью 2000 квадратных футов, при этом рекомендуемый минимум составляет 400 квадратных футов.

Типы свойств . Дома на одну семью, промышленные дома и кондоминиумы в определенных сельских районах могут быть профинансированы с помощью кредита Министерства сельского хозяйства США. К промышленным домам применяются определенные условия, и существуют ограничения на использование земли для получения дохода.

Оценка домов. Министерство сельского хозяйства США почти всегда требует проведения оценки и не предлагает каких-либо вариантов отказа от оценки для кредитов на покупку.

Специальные минимальные требования к ипотеке для второго дома и инвестиционной недвижимости

Если вы ищете второй дом, ваш единственный выбор — обычное финансирование — дома FHA, VA и USDA не могут использоваться для финансирования. Существуют также дополнительные требования, если вы покупаете инвестиционную недвижимость или дом из двух-четырех квартир.

Требования к кредиту на покупку второго жилья

При покупке второго жилья применяются следующие правила:

- Вы должны жить в доме часть года

- Вы можете приобрести только одноквартирный дом

- Вы должны иметь возможность жить в доме круглый год

- Недвижимость не может управляться другой компанией или использоваться в качестве сдаваемого в аренду дома

- Вам потребуется как минимум 10% первоначальный взнос

Требования к кредиту на инвестиционную недвижимость

Традиционное финансирование — ваш единственный вариант, если вы хотите купить инвестиционную недвижимость. Для получения кредита на инвестиционную недвижимость вам потребуются:

Для получения кредита на инвестиционную недвижимость вам потребуются:

- Первоначальный взнос не менее 20%

- Подтверждение дохода от аренды

- Оценка, которая анализирует рыночную арендную плату за дом

- Кредитный рейтинг не ниже 640

- Денежные резервы в размере от двух до шести месяцев платежей по ипотеке

Требования к кредиту на многоквартирный дом

Покупка инвестиционной недвижимости, состоящей из двух-четырех квартир, может быть быстрым способом получения нескольких потоков арендного дохода от одной собственности. Тем не менее, вам нужно будет потратить больше денег вперед.

Чтобы купить многоквартирную инвестиционную недвижимость, вам обычно потребуется:

- Первоначальный взнос 25%

- Минимальный кредитный рейтинг 640 для двухквартирного дома

- Минимальный кредитный рейтинг 660 для дома из трех-четырех квартир

- Коэффициент DTI 36% или менее

- Денежный резерв на шесть месяцев

Основные документы по ипотеке

Если вы планируете подать заявку на жилищный кредит в 2023 году, заранее предоставив необходимые документы, вы сможете получить более гладкую ипотеку. Вот список наиболее распространенных предметов, которые вам понадобятся:

Вот список наиболее распространенных предметов, которые вам понадобятся:

- Платежные квитанции за последние 30 дней

- W-2 за последние два года

- Банковские выписки за последние 60 дней

- Федеральные налоговые декларации за последние два года

- Доказательство страхования домовладельцев

- 1099 формы (если вы работаете не по найму или по заказу)

- Документально подтвержденные дивиденды, доход от акций и другие источники дохода

- Доказательство бонусного дохода

- Пенсионные справки

- Документы по ценным бумагам, такие как акции, облигации и полисы страхования жизни

- Письма о выплате пособия по социальному обеспечению или инвалидности, если применимо

- Специальные формы, требуемые FHA, VA или одобренными USDA кредиторами

- Подарочное письмо (если какая-либо часть вашего первоначального взноса поступает от дарителя)

- Полностью подписанный договор купли-продажи

Другие изменения требований к ипотеке, о которых стоит знать в 2023 году

Теперь доступны более низкие ставки для кредитов HomeReady и Home Possible . Чтобы компенсировать рост ставок в 2022 году, Fannie Mae и Freddie Mac отменили многие надбавки к ценам, позволив кредиторам предлагать более низкие ставки потребителям, пытающимся купить дом с помощью ипотечных программ HomeReady или Home Possible.

Чтобы компенсировать рост ставок в 2022 году, Fannie Mae и Freddie Mac отменили многие надбавки к ценам, позволив кредиторам предлагать более низкие ставки потребителям, пытающимся купить дом с помощью ипотечных программ HomeReady или Home Possible.

Вы будете платить больше за второй дом. Покупка этого загородного дома будет стоить вам больше каждый месяц после того, как Fannie и Freddie добавили значительные наценки к ценам, которые кредиторы могут предложить по ипотечным кредитам на второй дом.

Советы по получению ипотечного кредита

Если вы думаете о покупке дома в 2023 году, вот краткий обзор программ, которые лучше всего подходят для вашего финансового положения:

Право на получение обычного кредита подходит, если :

- У вас высокий кредитный рейтинг

- Вы можете внести первоначальный взнос не менее 20%

- Вы имеете право на участие в кредитных программах HomeReady или Home Possible и можете внести первоначальный взнос в размере 3%

Право на получение кредита FHA имеет смысл, если:

- Ваш кредитный рейтинг от 500 до 619

- У вас есть первоначальный взнос не менее 3,5% и кредитный рейтинг 580

- Вы хотите купить дом из двух-четырех квартир с первоначальным взносом 3,5%

Право на получение кредита VA может быть лучшим выбором, если:

- Вы являетесь правомочным военным заемщиком

- Вы не хотите вносить аванс

- Вы хотите избежать ипотечного страхования

Право на получение кредита USDA является лучшим вариантом, если:

- У вас низкий или умеренный доход

- Вы покупаете в сельском районе, определенном Министерством сельского хозяйства США

- У вас нет денег на первоначальный взнос

Поделиться статьей

Сравнить несколько предложений предварительной квалификации

Рекомендуемое чтение

Homepoint Mortgage Review 2023

Обновлено 21 декабря 2022 г.

— 15 млн ₽

— 15 млн ₽ Если вы выбрали дом вне перечня, наш менеджер свяжется с застройщиком — документы на новые объекты мы рассматриваем от 2 дней.

Если вы выбрали дом вне перечня, наш менеджер свяжется с застройщиком — документы на новые объекты мы рассматриваем от 2 дней.

При покупке на этапе строительства имущественное страхование оформляется после завершения строительства.

При покупке на этапе строительства имущественное страхование оформляется после завершения строительства.