Пошаговая инструкция поможет купить жилье в ипотеку. Квартира в ипотеку пошаговая инструкция

Пошаговая инструкция и условия покупки квартиры в ипотеку

Если нет достаточного количества денежных средств, чтобы приобрести недвижимость самостоятельно, а снимать временное жилье уже надоело, то самое время задуматься о приобретении недвижимости в ипотеку. Однако, ипотечное кредитование — это вопрос весьма сложный и неоднозначный, который требует тщательного анализа для принятия правильного решения. Необходимо хорошо продумать каждый шаг, ведь сегодня покупка квартиры в ипотеку — это более серьезное решение, чем рождение ребенка.  Инструкция по получению ипотечного кредита для покупки недвижимостиКогда планируется приобретение жилья с помощью ипотечного займа, процедура покупки квартиры в ипотеку предусматривает некоторые условия оформления кредита, а пошаговая инструкция порядка действий будет весьма кстати. С чего начать? Куда обращаться? Как оценить свою кредитоспособность правильно? Данные вопросы волнуют каждого, кто хочет получить ипотечный кредит и решить квартирный вопрос.

Инструкция по получению ипотечного кредита для покупки недвижимостиКогда планируется приобретение жилья с помощью ипотечного займа, процедура покупки квартиры в ипотеку предусматривает некоторые условия оформления кредита, а пошаговая инструкция порядка действий будет весьма кстати. С чего начать? Куда обращаться? Как оценить свою кредитоспособность правильно? Данные вопросы волнуют каждого, кто хочет получить ипотечный кредит и решить квартирный вопрос.

Меж тем, покупка квартиры в ипотеку требует от потенциального заемщика соблюсти определенные условия, а точнее пошаговую инструкцию, ведь порядок условия ипотеки намного жестче, чем обычное кредитование. Ипотечные кредит обременяется дополнительными обязательными процедурами такими, как страхование и оценка объекта залоговой недвижимости, минимальный первоначальный взнос и т. д.

К тому же заемщику ипотеки придется покупать квартиру в той новостройке, которая аккредитована в его банке или же искать продавца на вторичном рынке, который будет согласен на процедуру продажи жилья по ипотеке. Таким образом, оформление жилищного займа включает в себя несколько поэтапных шагов, с которыми столкнуться придется каждому, решившему купить жилье в ипотеку. А сделать эти шаги без проблем поможет простая пошаговая инструкция.

Условия покупки недвижимости в ипотеку

Ипотечное кредитование — самый востребованный вид кредита, позволяющий улучшить жилищные условия. При этом данный процесс очень емкий и многогранный, занимающий от 1,5 до 3 месяцев, и каждый шаг, порой, предполагает новые расходы, условия и требования для заемщика. Пошаговая инструкция, предварительно изученная, поможет избежать лишних проблем и ошибочных действий.

- Анализ желаний и возможностей. Прежде всего, заемщик должен трезво оценить свои шансы. Так если он мечтает о роскошном пентхаусе, но при этом у него нет денег даже на первоначальный взнос, то здесь понятное дело нужно спуститься с небес на землю, и сделать так, чтобы желания совпадали с возможностями. Итак, необходимо выяснить:

- Сколько есть денег на первый взнос

- Какой стоимости примерно будет жилье

- Какой размер ежемесячных взносов возможен

- Какой размер кредита потребуется

- На какой срок планируется взять ипотеку.

Нужно внимательно все подсчитать и прикинуть примерные суммы, размеры и сроки.

2. Выбор банка и ипотечной программы. Если ипотечные программы во всех кредитных организациях примерно одинаковые, то их условия могут немного отличаться, в связи с этим, выбирая банк, необходимо опираться два основных критерия:

- подходят ли заемщику условия банка

- подходит ли заемщик требованиям банка.

Прежде всего, заемщик может узнать общие условия кредитования каждого отдельного банка в Интернете. Затем, сузив круг, пройтись по тем кредитным организациям, которые больше всего отвечают его запросам. В отделении банка необходимо сделать следующее:

- Узнать, какие документы нужны для ипотеки

- Какие требования к недвижимости — объекту залога

- Процент по ипотечному кредиту

- Попросить рассчитать ежемесячные платежи на несколько вариантов суммы и срока ипотеки

- Наличие комиссий

- Срок рассмотрения заявки.

Выдавая ипотечные займы, банк тоже рискует, деньги выдаются не каждому. Поэтому заем кредитная организация выдвигает определенные требования и условия к заемщику и квартире. Потенциальный клиент банка должен выяснить, соответствует ли он и его доходы требованиям банка.

3. Сбор и подготовка документов. Выбрав подходящий банк, необходимо подать заявку на оформление ипотечного кредита. Вместе с заявлением в кредитную организацию предоставляется пакет документов:

- Справка о доходах

- Копия паспорта

- Копия трудовой книжки и др.

Решение о выдаче ипотечного займа может занять от 2 дней до 2 месяцев.

4. Поиск подходящей недвижимости. Предварительно выяснив требования банка к залоговому жилью, заемщик может приступить к поиску и выбору квартиры в новостройке или на вторичном рынке. Необходимо найти не только о жилье, которое будет устраивать и заемщика, и банк, но и продавца, готового работать с ипотекой. После выбора квартиры, необходимо принести в кредитную организацию второй пакет документов, который будет включать:

- Страховку объекта залога

- Независимую оценку

- Предварительный договор купли-продажи

- Согласие на продажу всех собственников жилья

- Свидетельство о регистрации права собственности

- Кадастровый паспорт

- Выписка из домовой книги.

После проверки всех документов, заемщик получает о выдаче ссуды.

5. Заключение кредитного договора. В назначенный день заемщик заключает кредитный договор с банком, а также договор купли-продажи с продавцом квартиры. Продавец получает свои деньги, банк — залог, а заемщик — квартиру и задолженность по ипотеке. После этого документы подаются на государственную регистрацию. По истечении 5 дней заемщик получает документы о праве собственности на недвижимость, однако полное право на жилье он получит только после того, как выполнит все кредитные обязательства перед банком.

Всего 5 простых шагов необходимо знать человеку, который хочет приобрести жилье в ипотеку!

Оценка статьи:

Загрузка...moezhile.ru

как проходит сделка по ипотеке с нуля

Приветствуем! Ипотека с первого взгляда довольно сложный процесс. В этом посте мы расскажем вам про этапы оформления ипотеки, чтобы у вас сформировалась четкая картина всей сделки. Пошаговая инструкция покупки квартиры в ипотеку поможет вам понять, что нужно делать на каждом этапе и на что нужно обратить особое внимание.

Общие моменты

Итак, ипотека с нуля. Давайте начнем разбираться с этим вопросом.

Последнее время все больше россиян принимают решение о покупке жилья с помощью ипотечного кредита. Данная схема имеет свои плюсы: не нужно занимать денег у родных и знакомых, вы оформляете квартиру сразу же в собственность, а рассчитаться по кредиту можно в соответствии со своими потребностями.

В отличие от потребительского кредита, где обеспечением выступает поручительство физического лица или вовсе отсутствует, в ипотечном кредитовании залогом выступает недвижимость, которую покупает клиент банка. Это значит, что на квартиру накладывается обременение (без согласия банка — кредитора невозможно будет продать, подарить, переоформить квадратные метры), но можно в ней проживать, делать ремонт и т.д. После того как обязательства погашены, обременение снимается.

Так как в большинстве случаев у физического лица недостаточно собственных средств, то ипотечные ссуды отличаются значительной суммой кредитования (от 300 000 руб до нескольких миллионов), длительным сроком кредитования (до 30 лет).

При оформлении ипотечного кредита можно выбрать схему погашения задолженности: аннуитетными платежами или дифференцированными. В первом случае платежи всегда имеют один размер, проценты распределены по всему периоду кредитования. При дифференцированных платежах суммы идут на убывание: вначале взносы максимальные, потом постепенно сходят на убыль, проценты начисляются на остаток. Какой вид платежей выгодней? При дифференцированных платежах, особенно при максимальном сроке, сумма переплаты будет меньше, однако доход заемщика (или семьи) должен быть выше.

Более детально о том, что такое ипотека на жилье вы можете узнать из нашего прошлого поста.

Начнем разбираться, как оформляется ипотека шаг за шагом.

Пошаговая инструкция

Обобщенно можно выделить основные этапы ипотечной сделки:

- поиск кредитора (определение суммы и условий выдачи средств, одобрение заявки),

- выбор вариантов жилья, согласование заявки в банке,

- подписание кредитного договора и договора купли — продажи,

- регистрация сделки, оформление жилья в собственность.

Оформление ипотеки – вопрос ответственный. Если знаний и времени недостаточно для самостоятельного анализа рынка ипотечного кредитования, можно воспользоваться услугами ипотечного брокера. За определенную сумму специалист подберет наиболее выгодный вариант в зависимости от ваших возможностей и пожеланий.

Если же бюджет и так ограничен, стоит самостоятельно рассмотреть предложения банков и выбрать подходящее предложение. Посетив отделения банков или официальные сайты компаний, вы ознакомитесь с актуальными условиями кредитования и сможете выбрать выгодные.

Используйте наш сервис «Подбор ипотеки», чтобы максимально быстро найти выгодное предложение на рынке.

При стремлении оформить ипотеку порядок действий таков:

- определиться с объектом кредитования (квартира в новостройке, на вторичном рынке, комната, доля, индивидуальный дом, земельный участок, таунхаус и др),

- узнать, есть ли в банке специальные предложения (молодым семьям, господдержка и др),

- определиться со стоимостью недвижимости: посчитать сумму первоначального взноса и кредита,

- запросить в бюро кредитных историй свою КИ,

- уточнить в банке требования к заемщикам в части семейного положения, дохода, др.

- определиться со сроком кредитования и видом платежей в зависимости от платежеспособности.

Отвечать для себя на каждый вопрос следует поэтапно, чтобы избежать ошибок и непредвиденных трат.

Выбор специальных программ в банке

Для определенных категорий населения банки предлагают льготные ставки:

- военная ипотека (государство перечисляет средства на индивидуальный счет военнослужащего для накопления первоначального взноса, при оформлении кредита – оплачивает задолженность),

- ипотечные займы молодым семьям (пониженные проценты для супругов, не достигших 35-летия),

- ипотека с материнским капиталом (для поддержки семей с двумя и более детьми),

- ипотечные кредиты для «зарплатных» клиентов (для клиентов, получающих зарплату на банковский счет, предлагается пониженная ставка).

На что еще обратить внимание при выборе банка? На необходимость уплаты дополнительных комиссий:

- комиссии за ведение или открытие расчетного счета (при наличии),

- размер страховки (страхование заемщика, титульное страхование, страхование объекта недвижимости – зависит от тарифов страховой компании, с которой сотрудничает банк),

- стоимость изготовления отчета о рыночной стоимости недвижимости.

Подача заявки на кредит

Когда вы определились с банковской программой и убедились, что соответствуете ее требованиям, можно смело подавать заявку на кредит. Чтобы осуществить покупку квартиры в ипотеку, необходимо передать в банк такие документы:

- паспорт гражданина РФ всех участников сделки (заемщика, созаемщика (супруги), поручителей, если есть),

- документы о семейном положении,

- документы, подтверждающие доход,

- справки, графики, документы по текущим обязательствам (об уплате алиментов, имеющихся кредитах и др).

Пакет документов может отличаться в зависимости от требований банка. Могут также потребоваться СНИЛС, страховой полис, документы об образовании, водительское удостоверение и др. При подаче документов нужно заполнить анкету и заявление. Целесообразно указывать максимально точную и правдивую информацию – это поможет повысить шансы на одобрение заявки.

Какие нужны документы для ипотеки вы узнаете из этой статьи.

Спустя 1-5 дней кредитный инспектор сообщит о решении банка и сообщит максимально возможную сумму к выдаче, утвержденную ставку и график платежей.

Выбор объекта для ипотечного кредита

При покупке недвижимости в строящемся доме стоит рассматривать варианты только в домах, аккредитованных в банке. Это максимально упростит процедуру ипотечной сделки и обезопасит вас от мошенников. Деньги перечислятся напрямую на расчетный счет застройщика или подрядчика, право требования на квартиру перейдет к вам.

Документы по объекту для предоставления в банк:

- предварительный договор купли – продажи (договор о намерениях, инвестиционный договор и др), заключенный с застройщиком,

- документы об уплате первоначального взноса (квитанция, кассовый чек) от застройщика.

Таким образом, пакетов документов по недвижимости минимален, но вместе с тем покупка квадратных метров на первичном рынке сопряжена с рисками – банкротством застройщика, срывом сроков и др.

В случае приобретения квартиры на вторичном рынке жилья пакет документов значительно шире и в каждой конкретной ситуации может отличаться. Так, необходимо собрать:

- правоустанавливающие документы (свидетельство о гос.регистрации права собственности, договор купли-продажи (или дарения, о разделе имущества и др),

- копии паспортов продавцов,

- копию лицевого счета,

- технический, кадастровый паспорт,

- выписку из ЕГРП.

Также могут запросить:

- документы, подтверждающие право- и дееспособность продавцов (справки из диспансеров),

- справки об отсутствии долгов по коммунальным платежам, по налогу на имущество,

- иные документы.

Если недвижимость покупается с земельным участком, список на заявку дополняется документами о праве собственности на землю, о границах земельного участка.

После предварительного одобрения заявки следует заказать отчет о рыночной оценке, предоставить страховые полисы.

Заключение кредитного договора и выдача кредита

Когда банк вынес положительное решение по заявке на ипотеку, наступает самый волнительный и ответственный момент – заключение кредитного договора и выдача кредитных средств.

До сих пор в банковских учреждениях действуют два схемы выдачи займов: после государственной регистрации сделки и с использованием банковской ячейки. В первом случае алгоритм расчетов таков: в день заключения кредитного и обеспечительного договоров все покупатели и продавцы визируют договор купли – продажи недвижимости. В этот же день заемщик передает собственнику квартиры сумму первоначального взноса наличными или путем перечисления на счет продавца, составляется расписка о получении средств.

Далее все документы передаются в Орган регистрации и в течение 5 рабочих дней происходит смена собственника квартиры. Для окончательного расчета свидетельство передается банковскому сотруднику, на основании чего сумма кредитных средств зачисляется на счет заемщика, а затем перечисляется продавцу. Подтверждением получения суммы и окончательного расчета является вторая расписка.

Как проходит сделка по ипотеке с использованием банковской ячейки

При аренде ячейки кредитные средства выдаются в день подписания кредитной документации. Сумма первоначального взноса и кредитных средств в присутствии кредитного инспектора, заемщиков и продавцов закладывается в ячейку и находится там до момента государственной регистрации сделки. После предоставления свидетельства на квартиру в банк ячейку вскрывают в том же составе, деньги передаются продавцу с написанием расписки.

Регистрация сделки

Для того чтобы сделку провели в регистрирующем органе (Юстиции, Росреестре и др), нужно подать заявление продавцам и покупателям с указанием персональных данных. К заявлению необходимо приложить правоустанавливающие документы, копии паспортов, квитанцию об уплате государственной пошлины. Если у продавца недвижимость является совместно нажитым имуществом, потребуется также составить согласие супруга на отчуждение жилья у нотариуса.

Для регистрации сделок с обременением потребуется 5 рабочих дней, в то время как обычные сделки по купли-продажи недвижимости регистрируются в течение 30 дней.

Особенности ипотечных программ

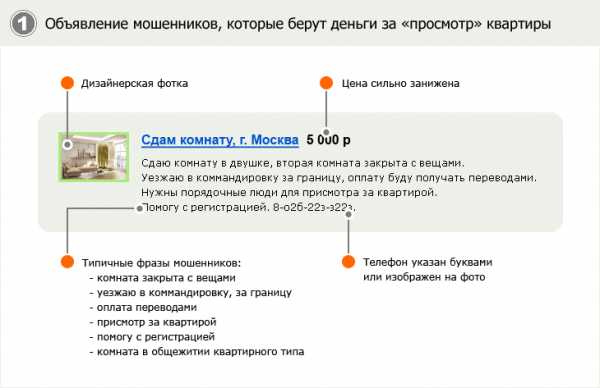

- Покупка недвижимости на вторичном рынке жилья

Так как данный сегмент более всего востребован, то и шанс столкнуться с мошенниками наиболее велик – квартира может находиться в залоге, быть незаконно отчуждена и др. Если вы сомневаетесь в правомерности действий продавцов, рекомендуем оформить страхование титула – это убережет вас от потери жилья в случае признания сделки недействительной.

Кроме того, готовое жилье должно соответствовать требованиям банка. Например, не получится купить квартиру на 1 этаже с пристроенным на земле балконом – такую перепланировку весьма трудно узаконить. То же самое касается и других перепланировок – смещение мокрых точек, снос несущих конструкций и др. Как следствие, банк не пропустит такую заявку на кредит.

Есть и другие требования к объекту залога (у каждого банка они свои): жилье не должно быть ветхим, находиться в аварийном состоянии, не должно иметь деревянных перекрытий (в многоэтажных домах), удаленность от города не больше 30-50 км и др.

- Покупка недвижимости в новостройке

Приобретение недвижимости в строящемся доме непременно сопряженно с риском, так как зачастую заемщик становится владельцем квадратных метров еще до того, как они построены. Это сулит за собой возможность некачественного возведения стен, потолка, пола, а также плохого ремонта и отделки.

Помимо этого, как упоминалось выше, существует риск банкротства застройщика, что приведет к тому, что дома вообще не будут возведены. Чтобы обезопасить себя от неликвидного имущества банки требуют поручительство 1- 2 физических лиц.

Также стоит отметить, что на весь период строительства заемщику принадлежит право требования, право собственности он приобретает только после того, как дом будет сдан и признан жилым.

- Приобретение доли, комнаты

Покупка доли или отдельной комнаты в квартире возможна с помощью ипотечного займа только в том случае, если после выдачи кредита вся недвижимость будет принадлежать заемщику (иными словами – должен быть выкуп последней доли). Как оформляется ипотека на комнату и долю мы уже ранее рассказывали.

- Покупка дома и земельного участка

Индивидуальный дом на земельном участке, таунхаус считаются менее ликвидным жильем, поэтому банки неохотно выдают кредиты – ставка по такому направлению кредитования выше. О том, как купить дом в ипотеку по шагам, рассказано в отдельном посте.

С оформлением специальных программ: «Военная ипотека», «Ипотека молодая семья» и «Ипотека материнский капитал» вы можете познакомиться в специальных постах на эту тему.

Надеемся у вас не осталось вопросов. Если они есть, то просьба задать их в комментариях. Будем признательный за положительную оценку статьи и репост в социальных сетях.

ipotekaved.ru

пошаговая инструкция, выбор специальных программ в банке |

Пошаговая инструкция покупки квартиры в ипотеку с нуля поможет вам понять, что нужно делать на каждом этапе и на что нужно обратить особое внимание.

Пошаговая инструкция покупки квартиры в ипотеку с нуля поможет вам понять, что нужно делать на каждом этапе и на что нужно обратить особое внимание.

Покупка квартиры в ипотеку с нуля: пошаговая инструкция, выбор специальных программ в банке

Ипотека с первого взгляда довольно сложный процесс. В этой статье мы расскажем вам про этапы оформления ипотеки, чтобы у вас сформировалась четкая картина всей сделки.

Общие моменты покупки квартиры в ипотеку с нуля

Итак, ипотека с нуля. Давайте начнем разбираться с этим вопросом.

Последнее время все больше россиян принимают решение о покупке жилья с помощью ипотечного кредита. Данная схема имеет свои плюсы: не нужно занимать денег у родных и знакомых, вы оформляете квартиру сразу же в собственность, а рассчитаться по кредиту можно в соответствии со своими потребностями.

В отличие от потребительского кредита, где обеспечением выступает поручительство физического лица или вовсе отсутствует, в ипотечном кредитовании залогом выступает недвижимость, которую покупает клиент банка.

Это значит, что на квартиру накладывается обременение (без согласия банка — кредитора невозможно будет продать, подарить, переоформить квадратные метры), но можно в ней проживать, делать ремонт и т.д. После того как обязательства погашены, обременение снимается.

Так как в большинстве случаев у физического лица недостаточно собственных средств, то ипотечные ссуды отличаются значительной суммой кредитования (от 300 000 руб до нескольких миллионов), длительным сроком кредитования (до 30 лет).

При оформлении ипотечного кредита можно выбрать схему погашения задолженности: аннуитетными платежами или дифференцированными.

В первом случае платежи всегда имеют один размер, проценты распределены по всему периоду кредитования.

При дифференцированных платежах суммы идут на убывание: вначале взносы максимальные, потом постепенно сходят на убыль, проценты начисляются на остаток.

Какой вид платежей выгодней?

При дифференцированных платежах, особенно при максимальном сроке, сумма переплаты будет меньше, однако доход заемщика (или семьи) должен быть выше.

Начнем разбираться, как оформляется ипотека шаг за шагом.

Пошаговая инструкция покупки квартиры в ипотеку с нуля

Обобщенно можно выделить основные этапы ипотечной сделки:

- поиск кредитора (определение суммы и условий выдачи средств, одобрение заявки),

- выбор вариантов жилья, согласование заявки в банке,

- подписание кредитного договора и договора купли — продажи,

- регистрация сделки, оформление жилья в собственность.

Оформление ипотеки – вопрос ответственный. Если знаний и времени недостаточно для самостоятельного анализа рынка ипотечного кредитования, можно воспользоваться услугами ипотечного брокера. За определенную сумму специалист подберет наиболее выгодный вариант в зависимости от ваших возможностей и пожеланий.

Если же бюджет и так ограничен, стоит самостоятельно рассмотреть предложения банков и выбрать подходящее предложение. Посетив отделения банков или официальные сайты компаний, вы ознакомитесь с актуальными условиями кредитования и сможете выбрать выгодные.

При стремлении оформить ипотеку порядок действий таков:

- определиться с объектом кредитования (квартира в новостройке, на вторичном рынке, комната, доля, индивидуальный дом, земельный участок, таунхаус и др),

- узнать, есть ли в банке специальные предложения (молодым семьям, господдержка и др),

- определиться со стоимостью недвижимости: посчитать сумму первоначального взноса и кредита,

- запросить в бюро кредитных историй свою КИ,

- уточнить в банке требования к заемщикам в части семейного положения, дохода, др.

- определиться со сроком кредитования и видом платежей в зависимости от платежеспособности.

Отвечать для себя на каждый вопрос следует поэтапно, чтобы избежать ошибок и непредвиденных трат.

Выбор специальных программ в банке

Для определенных категорий населения банки предлагают льготные ставки:

- военная ипотека (государство перечисляет средства на индивидуальный счет военнослужащего для накопления первоначального взноса, при оформлении кредита – оплачивает задолженность),

- ипотечные займы молодым семьям (пониженные проценты для супругов, не достигших 35-летия),

- ипотека с материнским капиталом (для поддержки семей с двумя и более детьми),

- ипотечные кредиты для «зарплатных» клиентов (для клиентов, получающих зарплату на банковский счет, предлагается пониженная ставка).

На что еще обратить внимание при выборе банка?

На необходимость уплаты дополнительных комиссий:

- комиссии за ведение или открытие расчетного счета (при наличии),

- размер страховки (страхование заемщика, титульное страхование, страхование объекта недвижимости – зависит от тарифов страховой компании, с которой сотрудничает банк),

- стоимость изготовления отчета о рыночной стоимости недвижимости.

Подача заявки на кредит

Когда вы определились с банковской программой и убедились, что соответствуете ее требованиям, можно смело подавать заявку на кредит. Чтобы осуществить покупку квартиры в ипотеку, необходимо передать в банк такие документы:

- паспорт гражданина РФ всех участников сделки (заемщика, созаемщика (супруги), поручителей, если есть),

- документы о семейном положении,

- документы, подтверждающие доход,

- справки, графики, документы по текущим обязательствам (об уплате алиментов, имеющихся кредитах и др).

Пакет документов может отличаться в зависимости от требований банка. Могут также потребоваться СНИЛС, страховой полис, документы об образовании, водительское удостоверение и др. При подаче документов нужно заполнить анкету и заявление. Целесообразно указывать максимально точную и правдивую информацию – это поможет повысить шансы на одобрение заявки.

Какие нужны документы для ипотеки вы узнаете из этой статьи.

Спустя 1-5 дней кредитный инспектор сообщит о решении банка и сообщит максимально возможную сумму к выдаче, утвержденную ставку и график платежей.

Если заявка одобрена (решение действительно 2-6 месяцев), самое время начать поиски подходящей квартиры.

Выбор объекта для ипотечного кредита

При покупке недвижимости в строящемся доме стоит рассматривать варианты только в домах, аккредитованных в банке. Это максимально упростит процедуру ипотечной сделки и обезопасит вас от мошенников. Деньги перечислятся напрямую на расчетный счет застройщика или подрядчика, право требования на квартиру перейдет к вам.

Документы по объекту для предоставления в банк:

- предварительный договор купли – продажи (договор о намерениях, инвестиционный договор и др), заключенный с застройщиком,

- документы об уплате первоначального взноса (квитанция, кассовый чек) от застройщика.

Таким образом, пакетов документов по недвижимости минимален, но вместе с тем покупка квадратных метров на первичном рынке сопряжена с рисками – банкротством застройщика, срывом сроков и др.

В случае приобретения квартиры на вторичном рынке жилья пакет документов значительно шире и в каждой конкретной ситуации может отличаться. Так, необходимо собрать:

- правоустанавливающие документы (свидетельство о гос.регистрации права собственности, договор купли-продажи (или дарения, о разделе имущества и др),

- копии паспортов продавцов,

- копию лицевого счета,

- технический, кадастровый паспорт,

- выписку из ЕГРП.

Также могут запросить:

- документы, подтверждающие право- и дееспособность продавцов (справки из диспансеров),

- справки об отсутствии долгов по коммунальным платежам, по налогу на имущество,

- иные документы.

Если недвижимость покупается с земельным участком, список на заявку дополняется документами о праве собственности на землю, о границах земельного участка.

После предварительного одобрения заявки следует заказать отчет о рыночной оценке, предоставить страховые полисы.

Заключение кредитного договора и выдача кредита

Когда банк вынес положительное решение по заявке на ипотеку, наступает самый волнительный и ответственный момент – заключение кредитного договора и выдача кредитных средств.

До сих пор в банковских учреждениях действуют два схемы выдачи займов: после государственной регистрации сделки и с использованием банковской ячейки. В первом случае алгоритм расчетов таков: в день заключения кредитного и обеспечительного договоров все покупатели и продавцы визируют договор купли – продажи недвижимости. В этот же день заемщик передает собственнику квартиры сумму первоначального взноса наличными или путем перечисления на счет продавца, составляется расписка о получении средств.

Далее все документы передаются в Орган регистрации и в течение 5 рабочих дней происходит смена собственника квартиры. Для окончательного расчета свидетельство передается банковскому сотруднику, на основании чего сумма кредитных средств зачисляется на счет заемщика, а затем перечисляется продавцу. Подтверждением получения суммы и окончательного расчета является вторая расписка.

Как проходит сделка по ипотеке с использованием банковской ячейки

При аренде ячейки кредитные средства выдаются в день подписания кредитной документации. Сумма первоначального взноса и кредитных средств в присутствии кредитного инспектора, заемщиков и продавцов закладывается в ячейку и находится там до момента государственной регистрации сделки. После предоставления свидетельства на квартиру в банк ячейку вскрывают в том же составе, деньги передаются продавцу с написанием расписки.

Регистрация сделки

Для того чтобы сделку провели в регистрирующем органе (Юстиции, Росреестре и др), нужно подать заявление продавцам и покупателям с указанием персональных данных. К заявлению необходимо приложить правоустанавливающие документы, копии паспортов, квитанцию об уплате государственной пошлины. Если у продавца недвижимость является совместно нажитым имуществом, потребуется также составить согласие супруга на отчуждение жилья у нотариуса.

Для регистрации сделок с обременением потребуется 5 рабочих дней, в то время как обычные сделки по купли-продажи недвижимости регистрируются в течение 30 дней.

Особенности ипотечных программ

- Покупка недвижимости на вторичном рынке жилья

Так как данный сегмент более всего востребован, то и шанс столкнуться с мошенниками наиболее велик – квартира может находиться в залоге, быть незаконно отчуждена и др. Если вы сомневаетесь в правомерности действий продавцов, рекомендуем оформить страхование титула – это убережет вас от потери жилья в случае признания сделки недействительной.

Кроме того, готовое жилье должно соответствовать требованиям банка. Например, не получится купить квартиру на 1 этаже с пристроенным на земле балконом – такую перепланировку весьма трудно узаконить. То же самое касается и других перепланировок – смещение мокрых точек, снос несущих конструкций и др. Как следствие, банк не пропустит такую заявку на кредит.

Есть и другие требования к объекту залога (у каждого банка они свои): жилье не должно быть ветхим, находиться в аварийном состоянии, не должно иметь деревянных перекрытий (в многоэтажных домах), удаленность от города не больше 30-50 км и др.

- Покупка недвижимости в новостройке

Приобретение недвижимости в строящемся доме непременно сопряженно с риском, так как зачастую заемщик становится владельцем квадратных метров еще до того, как они построены. Это сулит за собой возможность некачественного возведения стен, потолка, пола, а также плохого ремонта и отделки.

Помимо этого, как упоминалось выше, существует риск банкротства застройщика, что приведет к тому, что дома вообще не будут возведены. Чтобы обезопасить себя от неликвидного имущества банки требуют поручительство 1- 2 физических лиц.

Также стоит отметить, что на весь период строительства заемщику принадлежит право требования, право собственности он приобретает только после того, как дом будет сдан и признан жилым.

- Приобретение доли, комнаты

Покупка доли или отдельной комнаты в квартире возможна с помощью ипотечного займа только в том случае, если после выдачи кредита вся недвижимость будет принадлежать заемщику (иными словами – должен быть выкуп последней доли). Как оформляется ипотека на комнату и долю мы уже ранее рассказывали.

- Покупка дома и земельного участка

Индивидуальный дом на земельном участке, таунхаус считаются менее ликвидным жильем, поэтому банки неохотно выдают кредиты – ставка по такому направлению кредитования выше. О том, как купить дом в ипотеку по шагам, рассказано в отдельном посте.

Экспертное видео

Источник: https://ipotekaved.ru/

zagorodnaya-life.ru

Ипотека: порядок действий

Далеко не все граждане могут позволить себе приобретение жилья за счет личных сбережений. Многие хотят решить жилищный вопрос за счет оформления ипотеки. Прежде чем отправиться в банк, стоит разобраться в порядке действий при покупке квартиры в ипотеку. Ниже приведена пошаговая инструкция оформления ипотечного кредита.

Выбор банка

Процесс покупки жилья с привлечением ипотечного кредита стоит начать с выбора банка. Сейчас на рынке нет недостатка предложений, поэтому главная задача – это выбор наиболее выгодного варианта. Но, прежде чем начать изучение условия, необходимо определиться с размером первоначального взноса.

Процесс покупки жилья с привлечением ипотечного кредита стоит начать с выбора банка. Сейчас на рынке нет недостатка предложений, поэтому главная задача – это выбор наиболее выгодного варианта. Но, прежде чем начать изучение условия, необходимо определиться с размером первоначального взноса.

Потенциальный заемщик должен знать, что кроме взноса, ему придется понести еще ряд расходов: страховка, услуги оценщика, госрегистрация, комиссии банка и т.д. Кроме того, необходимо понимать свою кредитоспособность: наличие официально подтвержденного дохода, хорошей кредитной истории, платежеспособных поручителей и т.д. Если этого всего нет, то на выгодные условия будет рассчитывать сложно.

Сравнивая условия банка, стоит обращать внимание не только на размер процентной ставки. Проще всего понять выгодность ипотечной программы, анализируя общую переплату за один год и за весь срок действия кредитного договора. Необходимо учитывать страховые платежи, дополнительные комиссии, стоимость услуг оценщика и т.д. Тем не менее, не стоит полагаться на информацию, размещенную на сайте банка. При личной консультации часто всплывает много нюансов, которые в итоге могут сыграть решающую роль в выборе кредитора.

Если в планах купить квартиру в новом доме, оформив договор долевого строительства, то перечень банков стоит узнать у представителя застройщика. Если компания не аккредитована в конкретном банке, то получить в нем кредит будет очень сложно, так как финансовое учреждение будет проводить полную проверку компании. Многие банки просто не согласовывают такие кредиты.

Поиск кредитора может сопровождаться определенными трудностями, когда в планах приобрести комнату, долю в недвижимости или земельный участок для строительства дома. Если в собственности есть недвижимость, то проще оформить кредит под ее залог, а потом приобрести желаемый объект.

Наши юристы знают ответ на ваш вопрос

Если вы хотите узнать, как решить именно вашу проблему, то спросите об этом нашего дежурного юриста онлайн. Это быстро, удобно и бесплатно!или по телефону:

- Москва и область: +7-499-938-54-25

- Санкт-Петербург и область: +7-812-467-37-54

- Федеральный: +7-800-350-84-02

Подача документов и согласование кредита

Сейчас большинство банков готовы рассматривать документы заемщика до того, как он определился с квартирой или домом. Такая практика имеет существенное преимущество. При подборе недвижимости будущий заемщик уже точно знает, какую сумму он сможет получить. Это сводит к минимуму ситуацию, когда покупатель передает задаток или аванс, а ипотеку в необходимом размере получить не удалось. В результате – потеря средств и времени.

Также для сокращения времени целесообразно подавать документы одновременно в несколько банков. Если будет два и более положительных ответов, будущий заемщик сможет выбрать наиболее выгодные условия.

Необходимый пакет документов в разных банках отличается, поэтому прежде чем отправиться в отделение, стоит его уточнить. Это сэкономит время. Сейчас многие кредиторы предлагают заполнить заявку непосредственно на сайте банка и прикрепить к ней сканированные документы. Но практически всегда так можно получить только предварительное решение, для окончательного же ответа все равно необходимо обратиться в банк и показать кредитному специалисту оригиналы документов. Банк может запросить и дополнительные документы, которые не значатся в стандартном перечне.

После принятия решения в банке можно получить письмо с подписью и печатью, где будет указано, какую сумму потенциальный заемщик сможет оформить. Стоит обратить внимание на срок действия решения и не затягивать сделку до последнего дня. Так как, в случае форс-мажора, решение может быть просрочено и придется снова подавать документы и ждать решения (условия к тому времени уже могут поменяться).

Доскональное изучение вопроса не всегда гарантирует положительный исход дела. У нас на сайте вы можете бесплатно получить максимально подробную консультацию по вашему вопросу от наших юристов через онлайн форму или по телефонам в Москве (+7-499-938-54-25) и Санкт-Петербурге (+7-812-467-37-54).

Выбор недвижимости

- После получения положительного решения от банка можно делать окончательный выбор недвижимости. Обычно банки дают на это от 2-х до 4-х месяцев. Если будущий заемщик не смог уложиться в эти сроки, то кредитную заявку придется подавать заново, а кредит может быть согласован уже на других условиях.

- Прежде чем оформить задаток или аванс, необходимо предупредить собственника недвижимости, что расчет будет происходить с привлечением заемных средств. Такая сделка имеет свои особенности и немало продавцов просто не хотят продавать жилье таким покупателям. Кроме того, необходимо обязательно учитывать требования банка к объекту недвижимости. Если выбранное жилье им не соответствует, кредит банк не выдаст.

- Продавец должен предоставить копии всех документов на недвижимость, в том числе и копии паспорта всех собственников недвижимости. Юристы банка проверят документы и определят юридическую чистоту квартиру. Возможно на этом этапе понадобится предоставление дополнительных документов. Банки могут отказать в кредитовании покупки жилья, если оно продается по доверенности, одним из владельцев является несовершеннолетнее лицо, на протяжении последних нескольких лет сменилось несколько собственников и т.д. Такие сделки имеют повышенный риск того, что право собственности будет оспорено в суде.

- Далее выполняется оценка квартиры или дома. Это делает профессиональный оценщик, аккредитованный банком. Стоит обратить внимание, что, когда банк указывает процент от стоимости квартиры и определяет сумму кредита, то берется меньшая из двух величин: стоимость, которую определил оценщик, и договорная цена между заемщиком и покупателем. Поэтому возможна ситуация, когда оценочная стоимость меньше договорной, и покупателю придется доплачивать разницу за счет собственных средств.

- После того как недвижимость согласована банком, покупатель, продавец и представитель банка согласовывают дату проведения сделки.

Проведение сделки

Прежде всего, в день сделки и немного ранее необходимо заключить все требуемые договора страхования и оплатить страховые платежи. Обязательным является только страхование ипотеки. Личное и титульное же страхование оформляется исходя из требований банка и готовности заемщика при отказе платить повышенную процентную ставку.

После этого между продавцом и покупателем заключается договор купли-продажи, а между заемщиком (покупателем) и банком – кредитный договор. Расчет может происходить несколькими способами.

Самой распространенной и безопасной для сторон является следующая схема:

- Покупатель передает продавцу средства первоначального взноса (факт передачи необходимо зафиксировать в договоре купли-продажи, а также оформить расписку).

- Кредитные средства помещают в сейф банка, который выдает кредит.

- Переход права собственности и обременения банка регистрируется в Росреестре.

- Зарегистрированные документы предоставляются в банк и продавец получает доступ к сейфу.

На этом процесс оформления ипотеки заканчивается. Далее заемщик обязан регулярно вносить оплачивать ежемесячные взносы, продлевать страховые договора. После полного погашения кредита, банк снимет обременение, бывший заемщик станет полноправным владельцем недвижимости, и он сможет распоряжаться жильем по собственному усмотрению.

law03.ru

Покупка квартиры в ипотеку - пошаговая инструкция

Ипотека — это одна из возможностей приобрести квартиру, особенно для тех граждан, у которых нет возможности произвести оплату разово. Таким образом оплата квартиры растягивается на длительное время, гражданин оплачивает ее по частям, которые сопоставимы с его заработной платой, конечно, существуют и «минусы» у такой системы — переплата, особенно если срок ипотеки длителен, тогда и переплата значительно выше. Но порой это единственный путь приобретения собственного жилья.

Однако стоит учитывать, что как и у любой иной операции, связанной с сотрудничеством с банком, у ипотеки существуют особенности, своеобразные правила, сроки, ограничения, условия и т.д.

На современной арене каждый банк готов предоставить ипотеку на приобретения жилья, причем речь идет не только о новом или строящемся жилье, но и о вторичном также. Так как предложений много, а выбор надо сделать в пользу лишь одного, стоит тщательно изучить все программы, акции и прочие условия, чтобы не допустить ошибку, о которой придется жалеть долгое время. Конечно, возможен и процесс рефинансирования, но куда менее проблемным будет тот случай, когда гражданин с первого раза сможет определиться с тем, с каким банком он желает сотрудничать на протяжении столь долгого периода времени.

1. Шаг первый — обращение в банк

Чтобы банк одобрил ипотеку, гражданин должен соответствовать предъявляемым к нему требованиям. Требования банка к гражданину, который собрался брать ипотеку, довольно просты, но их выполнение очень важно для банка, так как он в первую очередь желает обезопасить себя.

- Во-первых, важно наличие гражданства РФ;

- Во-вторых, заемщик должен обладать временной или постоянной (что желательно) регистрацией на территории РФ;

- И наконец, в-третьих, важна платежеспособность гражданина. Как правило, учитывается платежеспособность за последние полгода, для подтверждения которой надо подать документы с официального места работа и со всех организаций, от которых гражданин получает финансовое обеспечение. Хотя, некоторые банки предоставляют ипотеки всего по двум документам, подтверждающим 2 предыдущих требования, однако это возможно лишь в случае первоначального взноса, который составляет не менее половины суммы, что берется в заем. Также не стоит забывать, что некоторые категории граждан имеют возможность получения льгот, например, участники государственной программы «Молодая семья».

Для большего успеха при обращении в банк и для увеличения лимита кредитования, конечно, выгоднее сообщать обо всех источниках дохода. Кстати, часть ипотеки можно оплатить материнским капиталом или иными льготными выплатами от государства. Банки охотно работают с такими ситуациями.

2. Шаг второй — подбор квартиры

Только при одобрении банком выдачи ипотеки стоит приниматься за поиски будущего жилья. Ведь в случае отказа, возможно, придется искать снова. Разные банки предъявляют разные требования к квартирам, на которые они готовы выдать ипотеку. И конечно, заемщик подбирает квартиру, ориентируясь на эти требования.

А вообще, ресурсов для выбора квартиры, дома, апартаментов и прочих объектов недвижимости огромное количество — и печатные издания, и интернет-ресурсы, и специальные агентства недвижимости, поэтому проблем с этим пунктом быть не должно.

3. Шаг третий — оценка

Необходимо предъявить сертификат об оценке будущего дома, ведь банк должен быть уверен, что не выдает больше финансов, чем это необходимо для приобретения объекта недвижимого имущества. Оценкой занимаются специалисты.

4. Шаг четвертый — одобрение квартиры банком

Наконец, когда все необходимые документы собраны и все диагностики проведены, клиент направляет документы в банк, где специалисты тщательно все изучив одобряют или нет выбранное гражданином жилье. Но скорее всего, если были пройдены все предыдущие пункты, то в этом проблемы уже не возникнут.

5. Шаг пятый — договор

Собственно составление и подписание обоими сторонами ипотечного договора, после которого банк готовит деньги гражданину на приобретение квартиры.

6. Шаг шестой — деньги

И лишь сейчас происходит получение денег на покупку квартиры. В зависимости от условий договора и политики банка деньги переводятся счет покупателя или продавца через депозитную ячейку, банковский счет или посредством аккредитива.

Еси гражданин собирается приобрести квартиру в новостройке, то довольно часто банк просто переводит деньги на счет застройщика.

7. Шаг седьмой — нотариальное удостоверение

С недавнего времени многие сделки требует обязательного нотариального удостоверения. Часто на этом настаивает и сам банк. Но даже если банк не требует нотариального удостоверения документов, подтверждающих и участвующих в сделке, то такой шаг в интересах самого гражданина.

8. Шаг восьмой — государственная регистрация

Имущество окончательно переходит в собственность гражданина лишь после государственной регистрации. На это процесс уходит до 3-х месяцев.

9. Шаг девятый — страхование

Некоторые банки настаивают на страховании еще до заключения сделки. Они просто делают страхованием требованием к выдаче гражданину ипотеки. Что вполне логично и объяснимо, банк выдает огромную сумму денег и он хочет быть уверенным в том, что вся сумма будет возвращена.

Это основные шаги при оформлении ипотеки на квартиру, существуют и маленькие процессы между ними, но, как правило, особой неожиданностью для заемщика они не становятся.

grazhdaninu.com

Квартира в ипотеку пошаговая инструкция

Красноярск – это город, ежедневно прирастающий новыми квадратными метрами. Спрос на квартиры в новостройках здесь очень высок. Однако, одна из самых распространенных проблем современности, как раз и заключается в приобретении квартиры. Это очень дорого и не подъемно для большинства жителей, в основном молодежи.

Имеются 2 варианта: кредит и ипотека. Ипотечное кредитование – сложный процесс, в котором надо соблюдать правильный порядок действий. От этого зависит количество потраченного вами времени и денег. Главное различие ипотеки и кредита – это то, что недвижимость остается в залоге у банка, пока не будет полностью выплачен долг. Основными требованиями к заемщику являются возраст от 21 до 65 лет и наличие стабильного трудоустройства.

Преимущества ипотеки:

- Срок займа довольно длителен, может достигать 25 лет.

- После заключения сделки покупатель становится собственником квартиры.

- Во многих регионах России имеются программы ипотечного кредитования, предусматривающие разнообразные льготы.

Квартира в ипотеку: с чего начинать

Первый этап заключается в выборе застройщика и ипотечной программы. Необходимо учесть, что квартиры в ипотеку от застройщика – это более рискованный объект недвижимости, чем вторичное жилье. С застройщиками обычно сотрудничают не более двух банков, поэтому возможностей выбора условий кредитования гораздо меньше. Один из вариантов для красноярцев – это микрорайон Солнечный, где возводятся прекрасные жилые комплексы.

На втором этапе необходимо идти в банк и подавать комплект документов. Выбрать лучше несколько кредитных организаций, тогда вероятность отказа будет меньше. Обычно банки требуют справки с места работы: 2-НДФЛ, трудовая книжка и т.д., паспорт. Рассмотрение банком предоставленных документов может продолжаться от трех дней до 1,5 месяцев. В случае одобрения вашей заявки необходимо будет донести еще договор долевого участия если квартиры в долевое от застройщика, страховой договор. Страхование квартиры является обязательным условием ипотеки. Это можно сделать как в самом банке, так и в сторонней страховой организации.

На третьем этапе необходимо выбрать саму квартиру, соответствующую всем условиям ипотеки. На этом этапе можно обратиться за помощью к риэлтору, так как необходимо будет проводить оценку недвижимости и проверять «чистоту» сделки. Здесь преимущества у квартиры в ипотеку от застройщика. Вторичное жилье может обладать сомнительным прошлым. Зачастую возникает ситуация, когда после приобретения квартиры появляются наследники, несовершеннолетние, которые были в ней зарегистрированы и т.д.

И, наконец, на четвертом этапе происходит заключение кредитного договора. Перед этим, лучше всего, попросить у банка типовую форму данного документа и дома, неспешно его прочитать. Получив необходимые денежные средства, надо будет заключить договор купли-продажи с продавцом и нотариально заверить его. После этого, в течение двух недель происходит регистрация объекта недвижимости (обычно это делают посредством сервиса «Мои документы») и покупателю выдается свидетельство о государственной регистрации права на квартиру.

Помимо обыкновенной купли-продажи, возможна и покупка квартиры в долевое от застройщика. Оно отличается от первого варианта, тем, что вы приобретаете только требование на недвижимость. То есть получить квартиру в право собственности можно будет после окончания строительных работ, ввода дома в эксплуатацию и передачи застройщиком объекта. Основное отличительное преимущество данного способа покупки – это более низкая стоимость, обычно на 20-30%.

Приобретение квартиры — пошаговая инструкция позволит детально разобраться во всем сложном процессе ипотечного кредитования. Изучив ее, вы будете подготовлены ко всем тонкостям и сэкономите огромное количество времени, а также сможете избежать распространенных ошибок при покупке квартиры.

Если вы все подробно прочитали, тогда можно переходить к первому этапу — выбору застройщика. Им может стать компания «КРСК», которая занимается продажей квартир в микрорайоне Солнечный.

xn--24-glchqa5a1ae.xn--p1ai

Покупка квартиры в ипотеку: пошаговая инструкция

Многие россияне не отказались бы от собственной квартиры, однако средствами, позволяющими совершить такую покупку, располагают далеко не все. Тем не менее, если вы все равно хотите стать владельцем собственного жилья, выход есть – можно оформить ипотеку. От потенциального заемщика оформление ипотечного кредита требует соответствия целому ряду условий, да и сумма, которую банк предоставляет вам в долг, немаленькая. Поэтому прежде чем отважиться на такой шаг, следует тщательно все просчитать, ну и, конечно же, изучить все подводные рифы, таящиеся в таком процессе, как покупка недвижимости в кредит.

Ипотечный кредит – это, по своей сути, заем, выдаваемый на покупку квартиры или дома, на длительный период. У банков, как правило, есть сразу несколько программ ипотечного кредитования, имеющих свои особенности. Потенциальному заемщику следует в первую очередь обращать внимание на такие моменты, как условия предоставления кредита, процентные ставки, которые придется платить по займу, валюту и срок предоставляемого кредита.

Условия, на которых возможна покупка квартиры в кредит

В первую очередь потенциальному заемщику следует ознакомиться с условиями выдачи банком ипотечного кредита – в частности, гражданину должен исполниться полный 21 год на момент подачи заявки на ипотеку. При этом у банков есть еще максимальная планка, согласно которой возраст заемщика на момент выплаты кредита не может превышать 60 лет. Впрочем, ряд финансовых учреждений подняли данный лимит еще на 5 лет. Наибольшие шансы на приобретение квартиры в ипотеку у лиц не младше 25 и не старше 40 лет.

Не менее важным моментом является трудовой стаж человека, желающего взять ипотеку: согласно требованиям банков, на своем нынешнем месте работы потенциальный заемщик должен проработать как минимум 6 месяцев. Если у вас богатый трудовой стаж, то наиболее оптимальным вариантом будут минимальные перерывы при смене работ. Банки достаточно часто обращают внимание на частоту смены места работы, равно как и на причины увольнений.

Прежде чем выдать крупную сумму, финансовые учреждения, естественно, желают удостовериться в платежеспособности потенциального заемщика. При этом человек с высоким уровнем доходов может взять ипотеку на более выгодных условиях – то есть покупка будет менее обременительной в финансовом плане. Впрочем, здесь банки принимают решение в индивидуальном порядке.

Далее следует обратить внимание на такие финансовые моменты приобретения квартиры в ипотеку, как первоначальный взнос, процентная ставка и валюта ипотечного кредита. Давайте разберемся здесь немного детальнее. Покупка недвижимости на условиях ипотечного кредитования практически невозможна без внесения первоначального взноса. Как правило, средний размер первоначального взноса составляет 30 процентов от стоимости жилья, минимальный – 10 процентов. При этом чем большим является первоначальный взнос, тем выгоднее условия получает клиент.

Беря ипотеку, помните о процентной ставке – вам придется оплатить не только квартиру, но и проценты, согласно условиям договора. Процентная ставка здесь зависит от условий предлагаемой банком программы, причем разброс достаточно широк – от 9 до 17 процентов. Впрочем, это все равно средние показатели, и в каждом конкретном случае ставка может быть иной. На величину ставки непосредственное влияние оказывают множество факторов – банк уведомит вас о них в отдельном порядке.

Валюта, в которой можно взять ипотеку, – тоже очень важный момент. По кредитам в иностранной валюте процентная ставка, как правило, более низкая, чем по кредитам в рублях. Но не стоит обольщаться данным обстоятельством – недавние потрясения на валютном рынке РФ отбили желание связываться с валютной ипотекой у многих граждан, а покупка жилья за иностранную валюту обернулась для немалого количества клиентов головной болью. Следуйте золотому правилу – кредит лучше брать в той валюте, в какой вы получаете доход.

Читайте также: Как быстро погасить ипотеку в Сбербанке

Срок выдачи ипотечного кредита, дающего возможность приобрести вожделенную квартиру, составляет в среднем от 5 лет до 30. Впрочем, банки могут расширить данный временной коридор – как в одну, так и в другую сторону. Еще одним моментом ипотечного кредитования, является страховка, поскольку финансовые учреждения пытаются защищать свои деньги. Все расходы, связанные со страхованием, несет клиент – зачастую они просто включаются в ипотеку.

Хотите приобрести квартиру в ипотеку – готовьте документы

Для того чтобы получить ипотеку, позволяющую приобрести квартиру, банку следует представить определенные документы. Существует стандартный пакет, который от вас потребуют в любом из финансовых учреждений, однако в ряде случаев банки вполне могут потребовать предоставить им какую-то дополнительную справку. Если же говорить о стандартном пакете, то в него входят:

- паспорт потенциального заемщика;

- код налогоплательщика;

- документы, подтверждающие доходы – как основной, так и дополнительные;

- копии бумаг, которыми подтверждается право собственности заемщика на имущество, выступающее в качестве залога.

Если потенциальный кредитор состоит в браке, то для того, чтобы оформить ипотеку на квартиру, нужно предоставить банку согласие на такую сделку второй половины, которое предварительно следует заверить у нотариуса. Впрочем, возможен и иной вариант – личное присутствие супруга или супруги в банке непосредственно в день заключения кредитного договора. Помимо этого, чтобы получить ипотеку, заемщику придется представлять банку документы на объект приобретаемой недвижимости и документы продавца квартиры – они нужны далеко не всегда, и в финучреждении вам непременно сообщат об этом.

Пошаговая инструкция: как правильно приобрести квартиру в ипотеку

Чтобы было легче разобраться в тонкостях такого процесса, как покупка квартиры в ипотеку, вашему вниманию предлагается своеобразная пошаговая инструкция, в которой детально описаны все действия. Итак, при стандартном оформлении ипотечного кредита, действия потенциального заемщика и банка выглядят следующим образом:

- Принятие решения относительно финансового учреждения, к которому вы будете обращаться за кредитом, и выбор конкретной программы кредитования.

- Сбор всех необходимых документов и последующее предоставление их банку.

- В свою очередь, сотрудники банка изучают предоставленный им потенциальным заемщиком пакет документов, после чего выносят позитивное или негативное решение.

- При втором варианте заемщику придется повторять свои действия, начиная с пункта 1, при первом – можно приступать к поиску квартиры. Лучше всего, если у вас будет уже готовый вариант, а то и несколько.

- Далее банку необходимо представить документацию на квартиру, на которой вы остановили свой выбор.

- Квартира оценивается, после чего процесс выходит на свою финальную стадию – оформление и выдача ипотечного кредита.

Приведенная выше инструкция является достаточно поверхностной, однако она дает четкое понимание порядка действий сторон, заключающих договор. Более детальная инструкция, учитывающая абсолютно все нюансы, займет слишком много места, поскольку нюансы при оформлении кредита на покупку квартиры могут возникнуть самые разные.

На что следует обратить особое внимание

Оформляя кредит на покупку квартиры, есть определенные моменты, на которые необходимо обратить особое внимание. Во-первых, тщательно изучите предложенную банком схему погашения кредита. Во-вторых, будьте реалистами – слишком низкие ставки не должны вас ослеплять и вынуждать забывать обо всем на свете. Наоборот, как раз в этом случае следует насторожиться, помня о том, где бывает бесплатный сыр.

Низкие ставки в большинстве случаев предлагаются в рамках особых программ, и далеко не у всех потенциальных заемщиков есть шанс стать их участником. Лучше всего внимательно изучить несколько программ, тщательно вникая во все детали, и только лишь после этого делать окончательный выбор. В-третьих, обязательно уточните условия досрочного погашения займа: некоторые финансовые учреждения могут усложнять данную процедуру теми или иными условиями.

Ну и, наконец, следует определиться с тем, какой из существующих в настоящее время видов ипотеки подходит вам лучше всего. Выбор нужно будет сделать из следующих вариантов:

- ипотека для молодой семьи;

- займы на покупку объекта недвижимости вторичного рынка;

- кредит, благодаря которому можно участвовать в долевом строительстве;

- ссуда, позволяющая повысить качество нынешних жилищных условий.

Это основные программы ипотечного кредитования. Помимо них, банки могут предлагать и какие-то иные программы, но в большинстве случаев это будут просто модифицированные версии. Наиболее распространенной программой здесь является кредит на покупку жилья вторичного рынка.

estto.ru