Содержание

Ипотека на вторичное жилье в Москве, взять ипотеку на вторичное жилье

- Главная

- Ипотека

- Ипотека на вторичное жилье

- Москва

Ипотека на вторичное жилье в Москве — программы на покупку квартиры на вторичном рынке. Здесь можно сравнить 159 вариантов банков Москвы, если собираетесь взять ипотеку на вторичное жилье, рассчитать платежи и оставить онлайн-заявку на кредит.

- Все

- Онлайн-заявка

- Рефинансирование

- Пенсионерам

- На дом

- Социальная

- Без первого взноса

Поиск ипотеки на вторичку в Москве

Найдено 159 ипотек на вторичное жилье в Москве

Обновлено 13.04.2023

Лучшие предложения по Ипотекам

Семейная ипотека

от 5.3 %

годовых

до 12 млн

cумма

до 360

месяцев

Подать заявку

На покупку квартиры и апартаментов

от 11.49 %

годовых

до 20 млн

cумма

до 240

месяцев

Подать заявку

Готовое жилье

от 8. 9 %

9 %

годовых

до 70 млн

cумма

до 360

месяцев

Подать заявку

Ипотека с господдержкой

от 7 %

годовых

до 12 млн

cумма

до 300

месяцев

Подать заявку

Залоговый кредит+

от 8.8 %

годовых

до 20 млн

cумма

до 240

месяцев

Подать заявку

Готовое жилье

Ставка

от 8.9 %

годовых

Платеж

от 27 750/мес

на 120 месяцев

Лиц.

№ 1326

Подать заявку

Семейная ипотека

Ставка

от 5.5 %

годовых

Платеж

от 23 876/мес

на 120 месяцев

Лиц. № 1326

Подать заявку

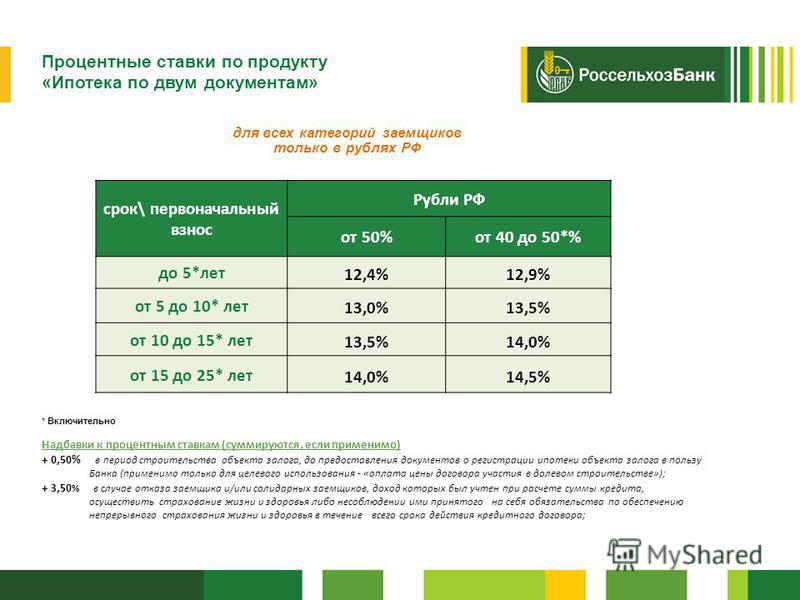

Ипотека по двум документам

Ставка

от 5.3 %

годовых

Платеж

от 23 658/мес

на 120 месяцев

Лиц.

№ 1481

Подать заявку

Ипотека на вторичное жильё

Ставка

от 10.9 %

годовых

Платеж

от 30 181/мес

на 120 месяцев

Лиц. № 1481

Подать заявку

Семейная ипотека

Ставка

от 5.3 %

годовых

Платеж

от 23 658/мес

на 120 месяцев

Лиц. № 1481

Подать заявку

Молодёжная ипотека

Ставка

от 5.7 %

годовых

Платеж

от 24 094/мес

на 120 месяцев

Лиц. № 1481

Военная ипотека

Ставка

от 10.3 %

годовых

Платеж

от 29 933/мес

на 120 месяцев

Лиц. № 1481

Вторичное жилье

Ставка

от 8.4 %

годовых

Платеж

от 27 159/мес

на 120 месяцев

Лиц.

№ 1354

Подать заявку

Ипотека с господдержкой

Ставка

от 7 %

годовых

Платеж

от 25 544/мес

на 120 месяцев

Лиц. № 1354

Подать заявку

Семейная ипотека

Ставка

от 5 %

годовых

Платеж

от 23 334/мес

на 120 месяцев

Лиц. № 1354

Подать заявку

Семейная ипотека

Ставка

от 4.5 %

годовых

Платеж

от 23 876/мес

на 120 месяцев

Лиц.

№ 1000

Подать заявку

Вторичное жилье

Ставка

от 10.7 %

годовых

Платеж

от 29 933/мес

на 120 месяцев

Лиц. № 1000

Господдержка 2020

Ставка

от 7.5 %

годовых

Платеж

от 26 114/мес

на 120 месяцев

Лиц. № 1000

№ 1000

Военная ипотека

Ставка

9.8 %

годовых

Платеж

от 28 830/мес

на 120 месяцев

Лиц. № 1000

Готовое жилье

Ставка

от 10.9 %

годовых

Платеж

от 30 181/мес

на 120 месяцев

Лиц.

№ 1810

Ипотека без справок

Ставка

от 1.9 %

годовых

Платеж

от 20 145/мес

на 120 месяцев

Лиц.

№ 2312

Ипотека

Ставка

от 4.8 %

годовых

Платеж

от 29 563/мес

на 120 месяцев

Лиц. № 2312

Готовое жилье

Ставка

от 10.4 %

годовых

Платеж

от 29 563/мес

на 120 месяцев

Лиц. № 2312

Апартаменты

Ставка

от 10. 4 %

4 %

годовых

Платеж

от 29 563/мес

на 120 месяцев

Лиц. № 2312

Покупка из-под залога

Ставка

от 10.4 %

годовых

Платеж

от 30 430/мес

на 120 месяцев

Лиц. № 2312

Семейная ипотека

Ставка

от 4.8 %

годовых

Платеж

от 23 658/мес

на 120 месяцев

Лиц. № 2312

Сельская ипотека

Ставка

от 3 %

годовых

Платеж

от 21 243/мес

на 120 месяцев

Лиц.

№ 3349

Ипотечные каникулы

Ставка

от 9 %

годовых

Платеж

от 27 869/мес

на 120 месяцев

Лиц. № 3349

Военная ипотека

Ставка

11.9 %

годовых

Платеж

от 31 437/мес

на 120 месяцев

Лиц. № 3349

№ 3349

Ипотека по-семейному

Ставка

от 4.7 %

годовых

Платеж

от 23 013/мес

на 120 месяцев

Лиц.

№ 2518

Вторичное жилье

Ставка

от 11.2 %

годовых

Платеж

от 30 555/мес

на 120 месяцев

Лиц. № 2268

Готовое жилье

Ставка

от 5.5 %

годовых

Платеж

от 25 657/мес

на 120 месяцев

Лиц.

№ 429

Льготная ипотека

Ставка

от 7.3 %

годовых

Платеж

от 25 885/мес

на 120 месяцев

Лиц.

№ 354

Военная ипотека

Ставка

11.5 %

годовых

Платеж

от 30 931/мес

на 120 месяцев

Лиц. № 354

Госпрограмма 2020

Ставка

от 7. 7 %

7 %

годовых

Платеж

от 26 345/мес

на 120 месяцев

Лиц.

№ 3251

Вторичный рынок

Ставка

от 11 %

годовых

Платеж

от 30 305/мес

на 120 месяцев

Лиц. № 3251

Семейная ипотека

Ставка

от 5 %

годовых

Платеж

от 23 334/мес

на 120 месяцев

Лиц. № 3251

Военная ипотека

Ставка

от 7 %

годовых

Платеж

от 25 544/мес

на 120 месяцев

Лиц. № 3251

Семейная ипотека

Ставка

от 4 %

годовых

Платеж

от 22 274/мес

на 120 месяцев

Лиц. № 2546

Вторичное жилье

Ставка

от 9.09 %

годовых

Платеж

от 27 976/мес

на 120 месяцев

Лиц.

№ 2209

Семейная ипотека

Ставка

от 5.5 %

годовых

Платеж

от 23 876/мес

на 120 месяцев

Лиц. № 2209

Военная ипотека

Ставка

от 5.8 %

годовых

Платеж

от 24 204/мес

на 120 месяцев

Лиц. № 2209

Готовое жилье

Ставка

от 9.4 %

годовых

Платеж

от 28 347/мес

на 120 месяцев

Лиц.

№ 2304

Рефинансирование

Ставка

от 9.4 %

годовых

Платеж

от 28 347/мес

на 120 месяцев

Лиц. № 2304

Семейная ипотека

Ставка

от 5.3 %

годовых

Платеж

от 24 094/мес

на 120 месяцев

Лиц. № 2304

Военная ипотека

Ставка

от 11. 1 %

1 %

годовых

Платеж

от 30 430/мес

на 120 месяцев

Лиц. № 2304

Своя квартира

Ставка

от 9.5 %

годовых

Платеж

от 28 467/мес

на 120 месяцев

Лиц.

№ 2490

Обновлено 12.04.2023

Промсвязьбанк

Ипотека с сертификатом приемки жилья

Одобрили на адекватных условиях ипотеку, заодно оформили сразу сертификат на первичную приемку жилья. Услуга удобная и однозначно пригодится, через 3 месяца должна быть сдача дома уже, обязательно воспользуемся.

Все отзывы

о Промсвязьбанк

Промсвязьбанк

Первичная приемка жилья от ПСБ

Очень довольны работой специалиста! По нашему сертификату по приемке жилья к нам мастер приезжал, все проверил, замерил, проверил как вентиляция работает, отопление и тд. Серьезных косяков к счастью не обнаружилось, но все равно небольшие недоделки разумеется нашлись. Услугой довольны, спасибо.

Серьезных косяков к счастью не обнаружилось, но все равно небольшие недоделки разумеется нашлись. Услугой довольны, спасибо.

Все отзывы

о Промсвязьбанк

МосИнвестФинанс

Отличное обслуживание

Как-то удивительно быстро рассмотрели мою заявку. Но я сразу к ним приехала со всеми документами. А в итоге взяли только паспорт и документы на квартиру. К вечеру одобрение пришло и приглашение на подписание договора.

Все отзывы

о МосИнвестФинанс

СберБанк

Оформила ипотеку

Через Домклик оформила ипотеку. Не было проблем ни на одном из этапов. Благодарю сотрудников Сбербанка, которые все время помогали консультациями, а также банк за удобную систему оформления! Благодаря ей получилось оформить всего за месяц. Плачу сейчас без проблем, списываются со счета в день платежа деньги, не надо дополнительно ходить в банк оплачивать.

Все отзывы

о СберБанк

СберБанк

Быстро оформили ипотеку

Нам надо было как можно быстрее оформить ипотеку на вторичку, так как просили съехать со съемного жилья, которое мы рассматривали как временное как раз перед покупкой. Не хотелось уже заморачиваться и искать что-то… В итоге оформить все получилось за две недели. Менеджеры грамотные, все объясняют, помогли собрать документы. Сделка прошла без проблем. Дали скидку дополнительную на ставку, потому что оформляли через домклик. Зарегистрировали онлайн. Сейчас спокойно платим.

Все отзывы

о СберБанк

Банк «Открытие»

По вине банка сорвалась сделка по покупке квартиры

В начале августа жена заключила в Банке Открытие кредитный договор и договор купли-продажи квартиры. Собиралась купить квартиру, которая находится в залоге у Банка Открытие, то есть с обременением (продавец – заемщик Банка Открытие). Специально пошла за ипотекой в Открытие, чтобы минимизировать риски перевода залога с продавца на меня. Но как же я ошибалась!Схема сделки полностью была одобрена банком и условия в договоре купли-продажи в части закладных и аккредитивов тоже формулировались банк…

Специально пошла за ипотекой в Открытие, чтобы минимизировать риски перевода залога с продавца на меня. Но как же я ошибалась!Схема сделки полностью была одобрена банком и условия в договоре купли-продажи в части закладных и аккредитивов тоже формулировались банк…

Все отзывы

о Банк «Открытие»

УБРиР

Семейная ипотека

Решили брать ипотеку. Отправили заявки. В итоге оформили в убрир по предложению семейной ипотеке. Скоро переезжаем в личную квартиру)

Все отзывы

о УБРиР

Банк «Открытие»

Так как мы никак не могли собрать деньги на покупку новой квартиры, пришлось оформлять ипотеку

Очень не хотела влазить в эту кабалу, но другого выхода не было. Нужно было расширяться, так как жить в двушке с 3-мя детьми невозможно. Ипотеку оформили в банке Открытие. Здесь предложили самые выгодные условия: хорошая процентная ставка, долгий срок, нормальный процент.

Все отзывы

о Банк «Открытие»

ТрансКапиталБанк

Хороший банк

Сеть филиалов ТКБ отличается своим дизайном. Приятно находится в банке. Так же прекрасные условия по ипотечному кредитованию.

Все отзывы

о ТрансКапиталБанк

Газпромбанк

Выгодная ипотека с использованием материнского капитала

Очень удобно! Оформили «»Семейную ипотеку«», и уже частично погасили её средствами с выплаты материнского капитала. Сразу скажу, выбирали по длительному сроку и процентной ставке, здесь идеально комфортное соотношение того и другого + есть возможность рефинансирования. Ещё из достоинств быстрое рассмотрение и одобрение заявки, не пришлось ждать неделю и собирать документы. Выбирали условия в нескольких банках, здесь оказались самые выгодные. Удобный расчёт суммы на сайте сразу помогает опреде…

Все отзывы

о Газпромбанк

Взять ипотеку на вторичное жилье в Москве

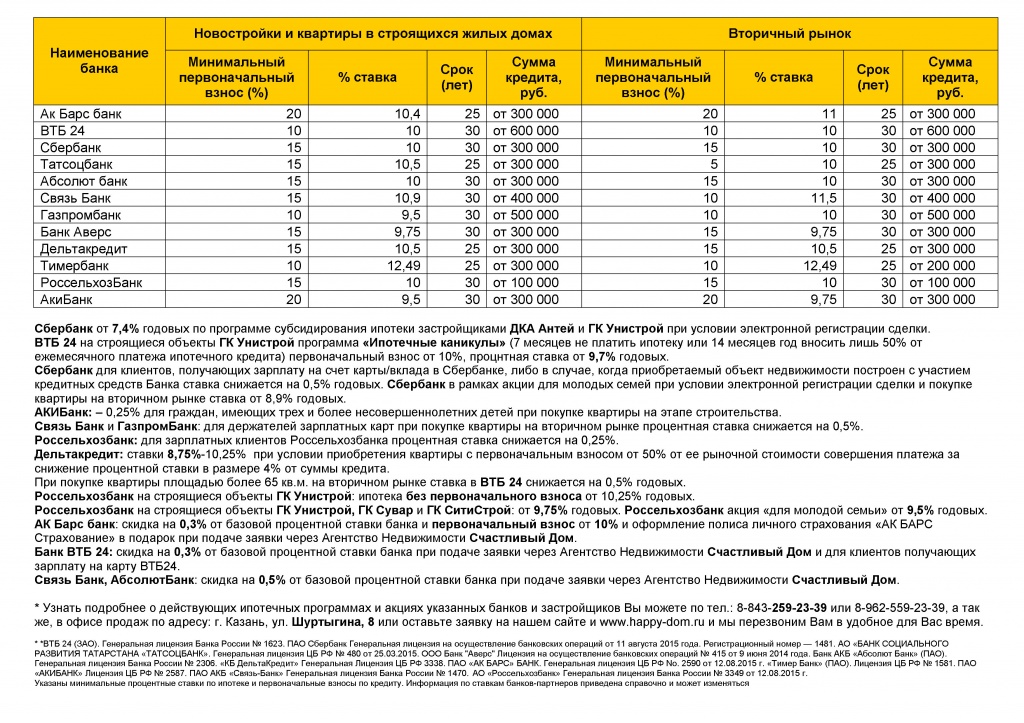

Несмотря на изобилие ипотечных программ, которые предлагают банки Москвы, вторичная ипотека пользуется наибольшим спросом. Кредиты на такие квартиры предоставляются по более низкой процентной ставке, в отличие от жилья в новостройках.

Кредиты на такие квартиры предоставляются по более низкой процентной ставке, в отличие от жилья в новостройках.

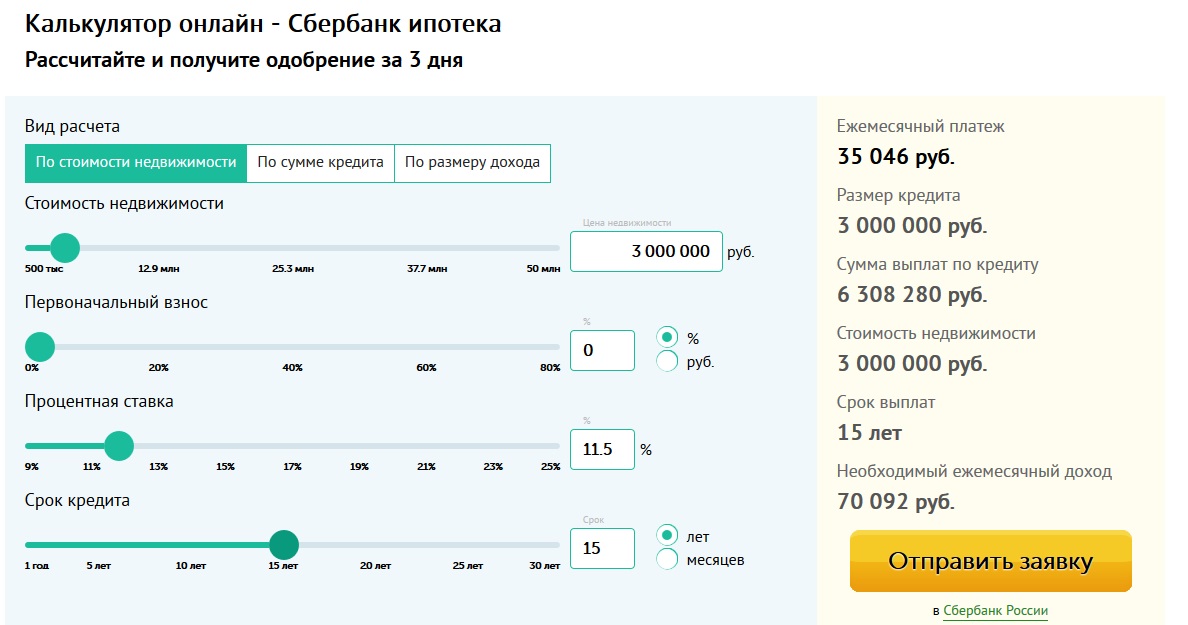

Узнать условия кредитования и подать заявку на оформление вы можете не выходя из дома. Наш кредитный калькулятор рассчитает вам ставку, ежемесячный платеж и общую сумму переплаты по каждому банку, в котором выдается ипотека в Москве на вторичное жилье в Москве. Выбрав подходящий банк, вы сможете отправить свою анкету на сайте в режиме онлайн.

На каких условиях можно взять ипотечный кредит на вторичное жилье в Москве

Условия в каждом банке разные, тем не менее можно выделить из них основные:

- срок кредитования – до 600 месяцев;

- первоначальный взнос от 15%.

Ипотека на вторичку выдается по нескольким документам: паспорт, справка о доходах, копия трудовой книжки. Многие банки при оформлении кредита смотрят на размер ежемесячного дохода человека и на его стаж. Дополнительно банк может потребовать еще ряд документов, например, свидетельство о браке, если ипотека берется двумя супругами на равных правах. Купить квартиру в Москве на вторичном рынке в ипотеку могут граждане от 21 до 60 лет с хорошей кредитной историей и регистрацией в регионе оформления договора.

Купить квартиру в Москве на вторичном рынке в ипотеку могут граждане от 21 до 60 лет с хорошей кредитной историей и регистрацией в регионе оформления договора.

Все ипотечные кредиты в Москве

Расчет кредита

Взять ипотеку на вторичное жилье от 7%, выгодный кредит на вторичку

Я ознакомлен со следующими положениями и согласен на их применение:

Настоящим даю свое согласие ООО «Бинкор-Ко» (юр. адрес: г. Москва, ул. Таганская, д. 3) на обработку в соответствии с Федеральным законом № 152-ФЗ от 27.07.2006 «О персональных данных» любой информации, относящейся ко мне, полученной как от меня, так и от третьих лиц, как с использованием средств автоматизации, так и без использования таких средств, то есть на совершение следующих действий: Сбор, систематизацию, накопление, хранение, уточнение (обновление, изменение), использование, блокирование, обезличивание, уничтожение, а так же право на распространение (передачу и трансграничную передачу) третьим лицам моих персональных данных, в том числе, но не исключительно: фамилии, имени, отчества, данных и реквизитов документа (-тов), удостоверяющих личность, сведений о гражданстве, дате и месте рождения, адресе регистрации, фактическом адресе, семейном, социальном, имущественном положении (в том числе данных об имуществе), образовании, профессии, доходах и расходах. Настоящим выражаю свое согласие на то, что ООО «Бинкор-Ко» вправе поручить обработку относящейся ко мне информации, указанной в настоящем пункте, компаниям-партнерам их наименования размещены на сайте www.binkor.ru, в связи с чем компании вправе осуществлять в отношении такой информации действия и обрабатывать такую информацию способами, предусмотренными в настоящем пункте.

Настоящим выражаю свое согласие на то, что ООО «Бинкор-Ко» вправе поручить обработку относящейся ко мне информации, указанной в настоящем пункте, компаниям-партнерам их наименования размещены на сайте www.binkor.ru, в связи с чем компании вправе осуществлять в отношении такой информации действия и обрабатывать такую информацию способами, предусмотренными в настоящем пункте.

Настоящее согласие дается мной:

Для осуществления проверки предоставленных мной информации и сведений; Для целей продвижения на рынке (в том числе путем осуществления прямых контактов со мной с помощью средств связи, включая почтовые отправления, телефонную связь, электронные средства связи, в том числе SMS-сообщения, факсимильную связь и другие средства связи) продуктов (услуг) ООО «Бинкор-Ко», совместных продуктов компаний-партнеров и третьих лиц, продуктов (товаров, работ, услуг) третьих лиц.

Согласие, данное в настоящем пункте, предоставляется на срок моей жизни. Исполнение мной своих обязательств по Договорам, либо прекращение Договоров, заключенных между мною ООО «Бинкор-Ко» как на дату подписания настоящего Согласия, так и в будущем, не прекращают действие настоящего согласия. Обработка и хранение персональных данных будет осуществляться в течение всего срока действия настоящего согласия. Настоящее согласие может быть отозвано мною посредством направления в ООО «Бинкор-Ко» письменного уведомления, полученного ООО «Бинкор-Ко».

Обработка и хранение персональных данных будет осуществляться в течение всего срока действия настоящего согласия. Настоящее согласие может быть отозвано мною посредством направления в ООО «Бинкор-Ко» письменного уведомления, полученного ООО «Бинкор-Ко».

Просим обратить внимание

Наша компания ни при каких условиях не берет денежные средства до оказания услуги. Никогда!

Например: у вас попросили перевести средства, чтобы узнать кредитную историю. Любые виды взимания денег до выполнения услуги от лица компании «Бинкор-Ко» — это мошенники. Если вы столкнулись с данной проблемой или уже стали жертвой мошенников просим связаться с нами Спасибо!

Требования и ставки по ипотеке на второе жилье на 2023 год

Что нужно знать об ипотеке на второе жилье

Второй дом может стать отличной инвестицией. Это не только дает вам место для отдыха и помогает избежать дорогой аренды, но также может генерировать денежный поток.

Если вы сдаете свой загородный дом в аренду и используете доход от аренды для покрытия ипотеки, дом потенциально может окупить себя.

Однако, прежде чем вы начнете, вы должны понять правила и требования для ипотеки на второй дом. Они немного отличаются от ипотеки на ваш основной дом. Вот что вам нужно знать.

В этой статье (Перейти к…)

- Second home loans

- Requirements

- Mortgage rates

- How to buy a second home

- Down payment options

- Mortgage options

- FHA and VA loans

- Rental vs. vacation home

- Today’s rates

Право на получение ипотечного кредита на второй дом

Взять ипотечный кредит на второй дом – обычное дело. Более половины всех покупателей вторичного жилья используют ипотечный кредит, а не расплачиваются наличными. Но при финансировании второго дома или загородного дома действуют другие правила, чем при финансировании основного места жительства.

Прежде чем подавать заявку на получение кредита на жилье для отдыха, вы должны знать, что:

- Вам, скорее всего, потребуются резервы наличности не менее чем на два месяца

- Вам необходимо внести как минимум 10% аванса

- Требования к кредитному рейтингу выше, чем для основного места жительства

- Процентные ставки немного выше, чем для основного места жительства резиденция

- Вы могли бы потенциально использовать доход от аренды, чтобы помочь покрыть свои платежи по ипотеке

Возможно, самое главное, вы должны жить в своем загородном доме по крайней мере часть года . В противном случае он считается инвестиционной недвижимостью, а не вторым домом, и вам придется соответствовать другим требованиям по ипотеке.

В противном случае он считается инвестиционной недвижимостью, а не вторым домом, и вам придется соответствовать другим требованиям по ипотеке.

Требования к ипотеке на второй дом

Требования к ипотеке на вторичное жилье немного строже, чем по ипотечному кредиту на первичное жилье. Fannie Mae и Freddie Mac — два агентства, которые устанавливают соответствующие правила кредитования, — предъявляют требования как к заемщику, так и к приобретаемому дому.

- Заемщик: Должен соответствовать требуемому минимуму по первоначальному взносу и кредитному рейтингу, а также не превышать максимальное отношение долга к доходу

- Имущество: Должен быть одноквартирным домом для одной семьи, подходящим для круглогодичного проживания, принадлежащим заемщику

- Резиденция: Занимается владельцем на часть каждого года и не сдается в аренду на полный рабочий день

- Первоначальный взнос: Не менее 10% для заемщиков с отличной кредитной историей.

Выше для тех, у кого кредит меньше

Выше для тех, у кого кредит меньше - Наличные резервы: От двух до шести месяцев, в зависимости от финансового положения покупателя

- Кредитный рейтинг: Минимальный кредитный рейтинг 640, но потенциально выше для тех, у кого меньший первоначальный взнос и большая задолженность 45%

Далее мы более подробно рассмотрим каждое из требований по ипотеке на второй дом. Вот что вам нужно знать о финансировании загородного дома.

1. Требования к заемщикам по ипотеке на второе жилье

Наиболее важным требованием для второго ипотечного кредита является то, что вы должны по крайней мере 10% первоначальный взнос. Это правило не подлежит обсуждению.

Помимо правила первоначального взноса, рекомендации по ипотеке на второй дом могут быть гибкими. Заемщики могут быть одобрены с:

- Кредитный рейтинг 680 или выше (типовой)

- Кредитный рейтинг 640-679 (с первоначальным взносом 25% или более)

- Отношение долга к доходу (DTI) до 45%

Если одна область вашего приложения слабее, вы часто можете компенсировать это усилением других областей. Например, если ваш кредитный рейтинг равен 640, вы можете получить одобрение, сделав больший первоначальный взнос. Или, если у вас высокое отношение долга к доходу, вы можете компенсировать это отличным кредитным рейтингом и 12-месячным резервом наличности в банке.

Например, если ваш кредитный рейтинг равен 640, вы можете получить одобрение, сделав больший первоначальный взнос. Или, если у вас высокое отношение долга к доходу, вы можете компенсировать это отличным кредитным рейтингом и 12-месячным резервом наличности в банке.

Благодаря такой гибкости можно претендовать на получение ипотечного кредита на второй дом даже без идеальной кредитной истории или большого первоначального взноса.

2. Требования к ипотеке второго дома для собственности

Кроме того, само имущество должно соответствовать определенным правилам. Должно быть:

- Занимается владельцем в течение некоторой части года

- Одноквартирный дом (не двухэтажный, трехэтажный или четырехэтажный)

- Подходит для круглогодичного проживания

- Принадлежит исключительно покупателю

- Не сдается в аренду на полный рабочий день или не эксплуатируется на условиях таймшера

- Не управляется компанией по управлению недвижимостью, которая контролирует размещение

Первое правило, которое гласит, что вы должны занимать дом неполный рабочий день, является наиболее важным.

3. Требования к месту жительства для вторых домов

Вы не можете финансировать недвижимость, используя ипотечный кредит на второй дом, а затем сдавать ее в аренду на полный рабочий день. Вы сами должны остаться там на часть года. Почему? Потому что, если вы планируете арендовать дом на полный рабочий день, он считается инвестиционной недвижимостью, а не вторым домом. Кредиты на инвестиционную недвижимость имеют более высокие процентные ставки и различные требования к кредиту.

«По этой причине кредитные инспекторы часто называют вторые дома домами для отдыха», — говорит Джон Мейер, кредитный эксперт The Mortgage Reports и лицензированный MLO.

Кроме того, дом должен находиться на разумном расстоянии от основного места жительства покупателя. Также помогает, если дом находится в курортном поселке или районе. Короче говоря, недвижимость должна «ощущаться» как резиденция для отдыха, а не сдаваемая в аренду недвижимость, выдающая себя за таковую.

4.

Требования к первоначальному взносу за второй дом

Требования к первоначальному взносу за второй дом

Во многих случаях вы можете купить основное жилье со скидкой всего 3%. Но для покупки загородного дома требуется 10% предоплата — и это при условии, что остальная часть вашего заявления очень сильна (высокий кредитный рейтинг, низкие долги и т. д.).

Если у вас более низкий кредитный рейтинг или более высокое отношение долга к доходу, ваш ипотечный кредитор может потребовать не менее 20% первоначального взноса за второй дом. Первоначальный взнос в размере 25% или выше может облегчить получение обычного кредита.

Если у вас не так много наличных денег, вы можете одолжить свой первоначальный взнос. Вы можете сделать это, используя рефинансирование вашего основного дома или, в качестве альтернативы, кредитную линию собственного капитала или HELOC.

5. Резерв наличности, необходимый для покупки загородного дома

Когда вы покупаете недвижимость для отдыха, вам, вероятно, понадобятся денежные запасы. Резервы — это дополнительные сбережения в банке; средства, которые вы могли бы использовать для выплаты ипотечного кредита, если у вас возникнет краткосрочный перерыв в доходах.

Резервы — это дополнительные сбережения в банке; средства, которые вы могли бы использовать для выплаты ипотечного кредита, если у вас возникнет краткосрочный перерыв в доходах.

Один месяц резерва равен сумме денег, которая потребуется для внесения ежемесячного платежа как за ваш основной дом, так и за будущий второй дом. Вам понадобится не менее двух месяцев резерва, если вы высококвалифицированный работник, и не менее шести месяцев резерва, если вы работаете не по найму или у вас есть какие-либо слабые места в ваших финансах.

Если у вас есть как минимум 12-месячный запас наличности, вы можете получить немного более низкий кредитный рейтинг или более высокое отношение долга к доходу в своей заявке на получение ипотечного кредита на второй дом.

6. Кредитный рейтинг, необходимый для покупки второго дома

Требования к кредитному рейтингу для вторых домов несколько выше, чем для основных. Fannie Mae устанавливает минимальный FICO на уровне 620 для кредитов на первичную покупку жилья. Но второй ипотечный кредит, обеспеченный Fannie Mae, требует минимального кредитного рейтинга 640 — и это при 25% первоначальном взносе и DTI ниже 36%.

Но второй ипотечный кредит, обеспеченный Fannie Mae, требует минимального кредитного рейтинга 640 — и это при 25% первоначальном взносе и DTI ниже 36%.

Если вы делаете первоначальный взнос менее 25%, вам обычно требуется кредитный рейтинг не менее 680 и низкие долги или 720 с более высоким отношением долга к доходу. Требования к кредитному рейтингу также могут варьироваться в зависимости от кредитора. Если у вас возникли проблемы с получением кредита на жилье для отдыха при первом обращении, попробуйте поискать кредитора с более мягкими требованиями.

7. Доход, необходимый для второго дома

Требования к соотношению долга к доходу зависят от размера вашего первоначального взноса и вашего кредитного рейтинга. Fannie Mae допускает снижение DTI до 45% с показателем FICO 660 и снижением не менее чем на 25%. 45% DTI означает, что ваши общие ежемесячные платежи составляют до 45% вашего валового ежемесячного дохода.

Например, если вы зарабатываете 10 000 долларов США в месяц до вычета налогов, ваш общий ежемесячный платеж по долгу может достигать 4 500 долларов США. Это включает в себя ваши первичные ипотечные платежи, вторые ипотечные платежи, автокредиты и другие текущие долги.

Это включает в себя ваши первичные ипотечные платежи, вторые ипотечные платежи, автокредиты и другие текущие долги.

В отличие от инвестиционной недвижимости, вы не можете использовать будущий доход от аренды, чтобы получить право на дом для отдыха. Вы должны соответствовать требованиям с доходом из источников, отличных от собственности, которую вы покупаете. Если вы покупаете многоквартирный дом для отдыха, кредиторы почти всегда будут рассматривать вашу покупку как инвестиционную недвижимость, независимо от того, планируете ли вы сдавать ее в аренду.

Ставки по ипотеке на второй дом

Ипотечные кредиты на второе жилье имеют лишь немного более высокие процентные ставки, чем ипотечные кредиты на первое жилье. В среднем вы можете ожидать, что ставка за дом для отпуска будет менее чем на 0,50% выше, чем та, которую вы заплатили бы за основное место жительства.

Как и в случае с основным домом, агрессивно покупайте недвижимость, чтобы получить лучшую ставку по ипотеке. Сравните предложения как минимум от трех до пяти различных ипотечных кредиторов и не забудьте посмотреть на их сборы и годовые процентные ставки (APR), а также на указанные ставки по ипотечным кредитам.

Сравните предложения как минимум от трех до пяти различных ипотечных кредиторов и не забудьте посмотреть на их сборы и годовые процентные ставки (APR), а также на указанные ставки по ипотечным кредитам.

Прежде всего, чтобы убедиться, что вы соответствуете требованиям, проверьте свои активы, кредит и доход — как это делает андеррайтер. У вас будет больше шансов на низкую ставку по ипотеке на второй дом, если вы погасите непогашенные долги и получите как можно более высокий кредитный рейтинг раньше времени. Более крупный первоначальный взнос в размере 25% или более также может помочь вам получить более низкую ставку.

Как купить дом для отдыха

Существует два основных способа финансирования второго дома или недвижимости для отдыха:

- Используя имеющийся капитал : Вы можете полностью или частично оплатить покупку, используя капитал вашего основного дома. Это возможно с помощью рефинансирования наличными, кредита под залог дома или кредитной линии под залог дома (HELOC) на ваш текущий дом

- .

сам дом. Этот процесс будет очень похож на получение кредита на ваш основной дом, но с немного более жесткими требованиями

сам дом. Этот процесс будет очень похож на получение кредита на ваш основной дом, но с немного более жесткими требованиями

Вы также можете комбинировать эти два варианта кредита. Например, вы можете взять кредит из собственного капитала для получения первоначального взноса, используя при этом обычный второй кредит для покрытия оставшейся суммы. Чтобы это работало, вам понадобится достаточный доход, чтобы претендовать на оба кредита одновременно. В вашем ежемесячном бюджете должно быть достаточно места для обоих платежей по кредиту.

Варианты первоначального взноса для вашего второго дома

Национальная ассоциация риэлторов® сообщает, что примерно пятая часть покупателей домов для отдыха использует капитал своего основного места жительства для внесения первоначального взноса за второй дом. Это возможно с помощью рефинансирования наличными или второй ипотеки.

- Рефинансирование с обналичиванием : Заемщики часто могут получить до 80% собственного капитала для использования в качестве первоначального взноса на второй дом.

Имейте в виду, что срок вашего ипотечного кредита будет сброшен

Имейте в виду, что срок вашего ипотечного кредита будет сброшен - Второй ипотечный кредит (кредит под залог жилья или HELOC) : второй дом. Это популярный вариант для тех, кто не хочет рефинансироваться

Когда ставки низкие, рефинансирование наличными может иметь двойную выгоду, покрывая первоначальный взнос на второй дом и снижая процентную ставку по основному ипотечному кредиту.

Когда процентные ставки высоки, HELOC или кредит под залог дома, вероятно, лучше, чем рефинансирование наличными. Вы можете воспользоваться долей в своем нынешнем доме, чтобы внести первоначальный взнос без сброса низких ставок по существующей ипотеке.

Ипотечные опционы на второй дом

Если вы подумываете о покупке второго дома в этом году, вы можете оплатить покупку несколькими способами. Возможно, вам даже не придется брать кредит на второй дом.

Это самые популярные способы внесения первоначального взноса или оплаты наличными за второй дом.

1. Используйте рефинансирование наличными для вашего основного дома

За последние несколько лет многие домовладельцы вложили значительный капитал в свое основное или сдаваемое в аренду жилье. Они могут использовать этот капитал через рефинансирование наличными.

Например, предположим, что домовладелец должен 100 000 долларов по ипотеке, но стоимость его дома теперь составляет 200 000 долларов из-за повышения стоимости. Они могли изъять часть капитала, рефинансировав его в более крупную ссуду и взяв разницу наличными.

В этом случае заемщик будет иметь доступ к существенному первоначальному взносу за второй дом:

- Новая сумма кредита: 160 000 долл. США

- Текущая ипотека: 100 000 долл. США

- Заключительные расходы: 3 000 долл. США

- Доступные денежные средства для первоначального взноса: 57 000 долл. США

соответствующий кредит. Другие типы кредита позволяют даже более высокий процент. Например, ветераны могут иметь доступ к 100 процентам своего капитала, если они используют ссуду наличными VA.

2. Откройте кредит под залог дома или HELOC на ваш текущий дом

Согласно ежегодному опросу покупателей загородных домов, проведенному NAR, кредитная линия под залог собственного дома (HELOC) для основного места жительства является излюбленным источником финансирования для покупателей второго дома.

Если у вас в данный момент достаточно капитала в вашем доме, вы можете просто взять кредитную линию и сразу купить второй дом или использовать средства для внесения первоначального взноса. Этот вариант устранит необходимость рефинансирования вашей текущей ипотеки. Вы сохраните свой первый ипотечный кредит без изменений и добавите еще один кредит с другими условиями.

Вам может понадобиться HELOC, если вы недавно рефинансировали кредит по очень низкой ставке. Открытие кредитной линии не влияет на ваш первый платеж по ипотеке.

Как правило, кандидатам для получения HELOC требуется кредит от хорошего до отличного. Но эти вторые ипотечные кредиты имеют некоторые интересные льготы. После одобрения деньги, полученные от кредита, принадлежат вам, и вы можете использовать их по своему усмотрению. Вы можете использовать доступный кредит, погасить его, а затем использовать его снова в течение срока кредита HELOC. Кроме того, вы можете избежать более высоких затрат на закрытие, которые вам придется заплатить, взяв новый основной ипотечный кредит.

После одобрения деньги, полученные от кредита, принадлежат вам, и вы можете использовать их по своему усмотрению. Вы можете использовать доступный кредит, погасить его, а затем использовать его снова в течение срока кредита HELOC. Кроме того, вы можете избежать более высоких затрат на закрытие, которые вам придется заплатить, взяв новый основной ипотечный кредит.

Если вас не устраивают плавающие процентные ставки, предусмотренные в большинстве программ HELOC, вы можете получить ссуду под залог недвижимости с фиксированной процентной ставкой. Фиксированный вариант имеет немного более высокую ставку, но имеет лучшую встроенную стабильность платежей, что делает его хорошим выбором для некоторых покупателей второго дома.

3. Получить кредит на второй дом себе

Как обсуждалось выше, другой вариант — получить кредит в виде обычного кредита или крупного кредита. Текущие правила допускают первоначальный взнос всего 10%, а правила приемлемости кредита могут быть мягкими в зависимости от кредитора.

Можете ли вы купить второй дом с помощью кредитов FHA или кредитов VA?

Правительство США не спонсирует кредиты на загородные дома, поскольку кредиты, поддерживаемые государством, предназначены для поощрения домовладения на одну семью. Однако, если у вашего продавца уже есть ссуда, обеспеченная государством, под залог недвижимости, вы можете взять на себя ссуду продавца.

Ветераны, имеющие право на получение кредита VA, также могут купить новое основное место жительства с помощью кредита VA при преобразовании существующего дома во второй дом. Но предпочтительным кредитом для большинства покупателей будет обычный кредит, такой как те, которые регулируются Fannie Mae и Freddie Mac.

Аренда — это то же самое, что дом для отдыха?

Арендные дома и недвижимость для отдыха финансируются по-разному. Если вы можете претендовать на покупку без того, чтобы недвижимость приносила какой-либо доход, купите ее как дом для отдыха. Вы получите более высокую процентную ставку по ипотеке, а получить квалификацию будет проще, если доход от аренды не рассматривается.

Однако, если вам нужно сдать свое жилье в аренду, чтобы позволить себе это, ваша покупка становится инвестиционной собственностью, а не вторым домом.

В этом случае ваш ипотечный кредитор захочет увидеть оценку с сопоставимым графиком аренды. Этот документ сообщает андеррайтеру о потенциальном доходе от собственности. Кредитор считает 75% ожидаемой арендной платы доходом для вас, а ежемесячная ипотека, налоги и страховка добавляются к вашим расходам при расчете отношения долга к доходу (DTI).

Ипотечные кредиты на инвестиционную недвижимость часто требуют как минимум 20% первоначального взноса, потому что очень сложно получить ипотечное страхование для таких покупок. Ставки по ипотечным кредитам для инвестиционной собственности могут составлять 50 базисных пунктов (0,5%) или выше, чем ставки для основного жилья.

Могу ли я использовать доход от аренды для оплаты ипотечного кредита на второй дом?

Владение вторым домом может быть не таким дорогим, как кажется на первый взгляд. Причина: потенциальный доход от аренды. Некоторые домовладельцы оплачивают свои ежемесячные платежи по ипотеке, сдавая свой загородный дом в аренду, когда они им не пользуются. Эта практика разрешена большинством кредиторов.

Причина: потенциальный доход от аренды. Некоторые домовладельцы оплачивают свои ежемесячные платежи по ипотеке, сдавая свой загородный дом в аренду, когда они им не пользуются. Эта практика разрешена большинством кредиторов.

Рост популярности Airbnb и подобных сервисов облегчает покупателям загородного дома возможность получать периодический доход от сдачи в аренду. Но хотя доход от аренды может поддерживать ваш денежный поток, он не поможет вам претендовать на получение ипотечного кредита. Вы можете использовать доход от аренды только для того, чтобы получить право на настоящую ипотеку с инвестиционной недвижимостью, а не на второй ипотечный кредит.

Новые изменения правил разрешают частичную аренду

Fannie Mae, агентство, которое создает правила для большинства ипотечных кредитов в стране, обновило свою позицию по этому вопросу. Хотя вы по-прежнему не можете использовать доход от аренды для получения кредита, Fannie Mae теперь говорит, что кредиторы могут рассматривать недвижимость как «второй дом» вместо «инвестиционной собственности», даже если обнаружен доход от аренды.

Это важно. Правило может не вступить в силу при покупке, но наверняка сработает, если вы захотите рефинансировать в будущем.

Ставки по ипотечным кредитам на второе жилье ниже, чем на сдаваемую в аренду и инвестиционную недвижимость. А требования к первоначальному взносу для вторых домов более мягкие. Убедитесь, что недвижимость соответствует всем требованиям второго дома, чтобы не платить более высокие процентные ставки сейчас и не рефинансировать позже.

Доход от аренды имеет налоговые последствия

Также обратите внимание, что, несмотря на то, что доход от аренды не повлияет на получение кредита, доход облагается налогом. Если в вашем загородном доме есть арендаторы более 15 дней в году, вам придется сообщать об арендной плате как о доходе в IRS. Но вы также можете претендовать на налоговые вычеты, такие как вычет процентов по ипотеке и вычет ваших расходов на содержание дома. Обратитесь к налоговому специалисту, чтобы узнать наверняка.

Прочие расходы на вторичное жилье, которые необходимо учитывать

Владение вторым домом – это дополнительная ответственность. Вы будете содержать два домохозяйства, и это может стоить больше, чем вы ожидаете. Так что тщательно планируйте.

Вы будете содержать два домохозяйства, и это может стоить больше, чем вы ожидаете. Так что тщательно планируйте.

Помните, что покупка дома — это не то же самое, что получение ипотечного кредита. Страховщики по ипотеке рассматривают расходы на основную сумму, проценты, налоги на имущество, страхование домовладельцев и, если применимо, взносы в ТСЖ. Если эти расходы проверить, они утверждают ваш кредит.

Вы также должны учитывать транспортные расходы, регулярное содержание, ремонт, коммунальные услуги, мебель и предметы домашнего обихода. Если второй дом далеко, нужно ли будет платить кому-то за его содержание?

Возможно, вы сможете компенсировать некоторые или даже все эти расходы, если будете арендовать дом на неполный рабочий день. Но ипотека на второй дом требует, чтобы вы занимали дом по крайней мере часть года. Вы должны четко определить количество времени, в течение которого вам фактически разрешено сдавать недвижимость в аренду — если это вообще возможно — прежде чем делать ставку на доход от аренды для покрытия текущих расходов на владение домом.

Каковы сегодня ставки по ипотеке на второй дом?

Заемщики будут платить несколько более высокие ставки для финансирования второго дома, чем для основного места жительства. Чтобы сделать покупку жилья еще более доступной, поищите ставки как минимум у трех ипотечных кредиторов. Вероятно, вы не стали бы покупать первый загородный дом, который вам показал агент по недвижимости. Покупки в кредит должны работать так же.

Убедитесь, что ваш кредитный специалист знает, что вы хотели бы финансировать покупку в качестве дома для отдыха, а не инвестиционной недвижимости. Получите предложение по покупке дома для отпуска и обязательно совершите покупки, чтобы получить лучшую цену.

Не думаете, что сможете купить второй дом? Вы можете быть удивлены.

Требования и ставки по ипотеке на второе жилье на 2023 год

Что нужно знать об ипотеке на второе жилье

Второй дом может стать отличной инвестицией. Это не только дает вам место для отдыха и помогает избежать дорогой аренды, но также может генерировать денежный поток.

Если вы сдаете свой загородный дом в аренду и используете доход от аренды для покрытия ипотеки, дом потенциально может окупить себя.

Однако, прежде чем вы начнете, вы должны понять правила и требования для ипотеки на второй дом. Они немного отличаются от ипотеки на ваш основной дом. Вот что вам нужно знать.

В этой статье (Перейти к…)

- Кредиты на покупку второго дома

- Требования

- Ставки по ипотеке

- Как купить второй дом

- Варианты первоначального взноса

- Варианты ипотеки

- Кредиты FHA и VA

- Арендная плата по сравнению с домом для отпуска

- Текущие ставки

Право на получение ипотечного кредита на второй дом

Взять ипотечный кредит на второй дом – обычное дело. Более половины всех покупателей вторичного жилья используют ипотечный кредит, а не расплачиваются наличными. Но при финансировании второго дома или загородного дома действуют другие правила, чем при финансировании основного места жительства.

Прежде чем подавать заявку на получение кредита на жилье для отдыха, вы должны знать, что:

- Вам, скорее всего, понадобится не менее двух месяцев наличных резервов

- Вам нужно будет внести как минимум 10%

- Требования к кредитному рейтингу выше, чем для основного места жительства

- Процентные ставки немного выше, чем для основного места жительства

- Вы потенциально можете использовать доход от аренды для покрытия ипотеки платежи

Возможно, самое главное, вы должны жить в доме для отпуска хотя бы часть года . В противном случае он считается инвестиционной недвижимостью, а не вторым домом, и вам придется соответствовать другим требованиям по ипотеке.

Требования к ипотеке на второй дом

Требования к ипотеке на вторичное жилье немного строже, чем по ипотечному кредиту на первичное жилье. Fannie Mae и Freddie Mac — два агентства, которые устанавливают соответствующие правила кредитования, — предъявляют требования как к заемщику, так и к приобретаемому дому.

- Заемщик: Должен соответствовать требуемому минимуму по первоначальному взносу и кредитному рейтингу, а также не превышать максимальное отношение долга к доходу

- Недвижимость: Должен быть одноквартирным домом для одной семьи, подходящим для круглогодичного проживания , принадлежащий заемщику

- Место жительства: Занимается владельцем в течение части каждого года и не сдается в аренду на полный рабочий день

- Первоначальный взнос: Не менее 10% для заемщиков с отличной кредитной историей. Выше для тех, у кого кредит меньше

- Наличные резервы: От двух до шести месяцев, в зависимости от финансового положения покупателя

- Кредитный рейтинг: Минимальный кредитный рейтинг 640, но потенциально выше для тех, у кого меньший первоначальный взнос и больше долг

- Доход: Варьируется в зависимости от первоначального взноса и кредитного рейтинга, но отношение долга к доходу, как правило, не должно превышать 45%.

Вот что вам нужно знать о финансировании загородного дома.

Вот что вам нужно знать о финансировании загородного дома.1. Требования к ипотеке второго дома для заемщиков

Наиболее важным требованием для второго ипотечного кредита является то, что вы должны по крайней мере 10% первоначальный взнос. Это правило не подлежит обсуждению.

Помимо правила первоначального взноса, рекомендации по ипотеке на второй дом могут быть гибкими. Заемщики могут быть одобрены с:

- Кредитный рейтинг 680 или выше (типовой)

- Кредитный рейтинг 640-679 (с первоначальным взносом 25% или более)

- Отношение долга к доходу (DTI) до 45%

Если одна область вашего приложения слабее, вы часто можете компенсировать это усилением других областей. Например, если ваш кредитный рейтинг равен 640, вы можете получить одобрение, сделав больший первоначальный взнос. Или, если у вас высокое отношение долга к доходу, вы можете компенсировать это отличным кредитным рейтингом и 12-месячным резервом наличности в банке.

Благодаря такой гибкости можно претендовать на получение ипотечного кредита на второй дом даже без идеальной кредитной истории или большого первоначального взноса.

2. Требования к ипотеке второго дома для собственности

Кроме того, само имущество должно соответствовать определенным правилам. Должно быть:

- Занимается владельцем в течение некоторой части года

- Одноквартирный дом (не двухэтажный, трехэтажный или четырехэтажный)

- Подходит для круглогодичного проживания

- Принадлежит исключительно покупателю

- Не сдается в аренду на полный рабочий день или не эксплуатируется на условиях таймшера

- Не управляется компанией по управлению недвижимостью, которая контролирует размещение

Первое правило, которое гласит, что вы должны занимать дом неполный рабочий день, является наиболее важным.

3. Требования к месту жительства для вторых домов

Вы не можете финансировать недвижимость, используя ипотечный кредит на второй дом, а затем сдавать ее в аренду на полный рабочий день.

Вы сами должны остаться там на часть года. Почему? Потому что, если вы планируете арендовать дом на полный рабочий день, он считается инвестиционной недвижимостью, а не вторым домом. Кредиты на инвестиционную недвижимость имеют более высокие процентные ставки и различные требования к кредиту.

Вы сами должны остаться там на часть года. Почему? Потому что, если вы планируете арендовать дом на полный рабочий день, он считается инвестиционной недвижимостью, а не вторым домом. Кредиты на инвестиционную недвижимость имеют более высокие процентные ставки и различные требования к кредиту.«По этой причине кредитные инспекторы часто называют вторые дома домами для отдыха», — говорит Джон Мейер, кредитный эксперт The Mortgage Reports и лицензированный MLO.

Кроме того, дом должен находиться на разумном расстоянии от основного места жительства покупателя. Также помогает, если дом находится в курортном поселке или районе. Короче говоря, недвижимость должна «ощущаться» как резиденция для отдыха, а не сдаваемая в аренду недвижимость, выдающая себя за таковую.

4. Требования к первоначальному взносу за второй дом

Во многих случаях вы можете купить основное жилье со скидкой всего 3%. Но для покупки загородного дома требуется 10% предоплата — и это при условии, что остальная часть вашего заявления очень сильна (высокий кредитный рейтинг, низкие долги и т.

д.).

д.).Если у вас более низкий кредитный рейтинг или более высокое отношение долга к доходу, ваш ипотечный кредитор может потребовать не менее 20% первоначального взноса за второй дом. Первоначальный взнос в размере 25% или выше может облегчить получение обычного кредита.

Если у вас не так много наличных денег, вы можете одолжить свой первоначальный взнос. Вы можете сделать это, используя рефинансирование вашего основного дома или, в качестве альтернативы, кредитную линию собственного капитала или HELOC.

5. Резерв наличности, необходимый для покупки загородного дома

Когда вы покупаете недвижимость для отдыха, вам, вероятно, понадобятся денежные запасы. Резервы — это дополнительные сбережения в банке; средства, которые вы могли бы использовать для выплаты ипотечного кредита, если у вас возникнет краткосрочный перерыв в доходах.

Один месяц резерва равен сумме денег, которая потребуется для внесения ежемесячного платежа как за ваш основной дом, так и за будущий второй дом.

Вам понадобится не менее двух месяцев резерва, если вы высококвалифицированный работник, и не менее шести месяцев резерва, если вы работаете не по найму или у вас есть какие-либо слабые места в ваших финансах.

Вам понадобится не менее двух месяцев резерва, если вы высококвалифицированный работник, и не менее шести месяцев резерва, если вы работаете не по найму или у вас есть какие-либо слабые места в ваших финансах.Если у вас есть как минимум 12-месячный запас наличности, вы можете получить немного более низкий кредитный рейтинг или более высокое отношение долга к доходу в своей заявке на получение ипотечного кредита на второй дом.

6. Кредитный рейтинг, необходимый для покупки второго дома

Требования к кредитному рейтингу для вторых домов несколько выше, чем для основных. Fannie Mae устанавливает минимальный FICO на уровне 620 для кредитов на первичную покупку жилья. Но второй ипотечный кредит, обеспеченный Fannie Mae, требует минимального кредитного рейтинга 640 — и это при 25% первоначальном взносе и DTI ниже 36%.

Если вы делаете первоначальный взнос менее 25%, вам обычно требуется кредитный рейтинг не менее 680 и низкие долги или 720 с более высоким отношением долга к доходу.

Требования к кредитному рейтингу также могут варьироваться в зависимости от кредитора. Если у вас возникли проблемы с получением кредита на жилье для отдыха при первом обращении, попробуйте поискать кредитора с более мягкими требованиями.

Требования к кредитному рейтингу также могут варьироваться в зависимости от кредитора. Если у вас возникли проблемы с получением кредита на жилье для отдыха при первом обращении, попробуйте поискать кредитора с более мягкими требованиями.7. Доход, необходимый для второго дома

Требования к соотношению долга к доходу зависят от размера вашего первоначального взноса и вашего кредитного рейтинга. Fannie Mae допускает снижение DTI до 45% с показателем FICO 660 и снижением не менее чем на 25%. 45% DTI означает, что ваши общие ежемесячные платежи составляют до 45% вашего валового ежемесячного дохода.

Например, если вы зарабатываете 10 000 долларов США в месяц до вычета налогов, ваш общий ежемесячный платеж по долгу может достигать 4 500 долларов США. Это включает в себя ваши первичные ипотечные платежи, вторые ипотечные платежи, автокредиты и другие текущие долги.

В отличие от инвестиционной недвижимости, вы не можете использовать будущий доход от аренды, чтобы получить право на дом для отдыха.

Вы должны соответствовать требованиям с доходом из источников, отличных от собственности, которую вы покупаете. Если вы покупаете многоквартирный дом для отдыха, кредиторы почти всегда будут рассматривать вашу покупку как инвестиционную недвижимость, независимо от того, планируете ли вы сдавать ее в аренду.

Вы должны соответствовать требованиям с доходом из источников, отличных от собственности, которую вы покупаете. Если вы покупаете многоквартирный дом для отдыха, кредиторы почти всегда будут рассматривать вашу покупку как инвестиционную недвижимость, независимо от того, планируете ли вы сдавать ее в аренду.Ставки по ипотеке на второй дом

Ипотечные кредиты на второе жилье имеют лишь немного более высокие процентные ставки, чем ипотечные кредиты на первое жилье. В среднем вы можете ожидать, что ставка за дом для отпуска будет менее чем на 0,50% выше, чем та, которую вы заплатили бы за основное место жительства.

Как и в случае с основным домом, агрессивно покупайте недвижимость, чтобы получить лучшую ставку по ипотеке. Сравните предложения как минимум от трех до пяти различных ипотечных кредиторов и не забудьте посмотреть на их сборы и годовые процентные ставки (APR), а также на указанные ставки по ипотечным кредитам.

Прежде всего, чтобы убедиться, что вы соответствуете требованиям, проверьте свои активы, кредит и доход — как это делает андеррайтер.

У вас будет больше шансов на низкую ставку по ипотеке на второй дом, если вы погасите непогашенные долги и получите как можно более высокий кредитный рейтинг раньше времени. Более крупный первоначальный взнос в размере 25% или более также может помочь вам получить более низкую ставку.

У вас будет больше шансов на низкую ставку по ипотеке на второй дом, если вы погасите непогашенные долги и получите как можно более высокий кредитный рейтинг раньше времени. Более крупный первоначальный взнос в размере 25% или более также может помочь вам получить более низкую ставку.Как купить дом для отдыха

Существует два основных способа финансирования второго дома или недвижимости для отдыха:

- Используя имеющийся капитал : Вы можете полностью или частично оплатить покупку, используя капитал вашего основного дома. Это возможно с помощью рефинансирования наличными, кредита под залог дома или кредитной линии под залог дома (HELOC) на ваш текущий дом

- . сам дом. Этот процесс будет очень похож на получение кредита на ваш основной дом, но с немного более жесткими требованиями

Вы также можете комбинировать эти два варианта кредита. Например, вы можете взять кредит из собственного капитала для получения первоначального взноса, используя при этом обычный второй кредит для покрытия оставшейся суммы.

Чтобы это работало, вам понадобится достаточный доход, чтобы претендовать на оба кредита одновременно. В вашем ежемесячном бюджете должно быть достаточно места для обоих платежей по кредиту.

Чтобы это работало, вам понадобится достаточный доход, чтобы претендовать на оба кредита одновременно. В вашем ежемесячном бюджете должно быть достаточно места для обоих платежей по кредиту.Варианты первоначального взноса для вашего второго дома

Национальная ассоциация риэлторов® сообщает, что примерно пятая часть покупателей домов для отдыха использует капитал своего основного места жительства для внесения первоначального взноса за второй дом. Это возможно с помощью рефинансирования наличными или второй ипотеки.

- Рефинансирование с обналичиванием : Заемщики часто могут получить до 80% собственного капитала для использования в качестве первоначального взноса на второй дом. Имейте в виду, что срок вашего ипотечного кредита будет сброшен

- Второй ипотечный кредит (кредит под залог жилья или HELOC) : второй дом. Это популярный вариант для тех, кто не хочет рефинансироваться

Когда ставки низкие, рефинансирование наличными может иметь двойную выгоду, покрывая первоначальный взнос на второй дом и снижая процентную ставку по основному ипотечному кредиту.

Когда процентные ставки высоки, HELOC или кредит под залог дома, вероятно, лучше, чем рефинансирование наличными. Вы можете воспользоваться долей в своем нынешнем доме, чтобы внести первоначальный взнос без сброса низких ставок по существующей ипотеке.

Ипотечные опционы на второй дом

Если вы подумываете о покупке второго дома в этом году, вы можете оплатить покупку несколькими способами. Возможно, вам даже не придется брать кредит на второй дом.

Это самые популярные способы внесения первоначального взноса или оплаты наличными за второй дом.

1. Используйте рефинансирование наличными для вашего основного дома

За последние несколько лет многие домовладельцы вложили значительный капитал в свое основное или сдаваемое в аренду жилье. Они могут использовать этот капитал через рефинансирование наличными.

Например, предположим, что домовладелец должен 100 000 долларов по ипотеке, но стоимость его дома теперь составляет 200 000 долларов из-за повышения стоимости.

Они могли изъять часть капитала, рефинансировав его в более крупную ссуду и взяв разницу наличными.

Они могли изъять часть капитала, рефинансировав его в более крупную ссуду и взяв разницу наличными.В этом случае заемщик будет иметь доступ к существенному первоначальному взносу за второй дом:

- Новая сумма кредита: 160 000 долл. США

- Текущая ипотека: 100 000 долл. США

- Заключительные расходы: 3 000 долл. США

- Доступные денежные средства для первоначального взноса: 57 000 долл. США

соответствующий кредит. Другие типы кредита позволяют даже более высокий процент. Например, ветераны могут иметь доступ к 100 процентам своего капитала, если они используют ссуду наличными VA.

2. Откройте кредит под залог дома или HELOC на ваш текущий дом

Согласно ежегодному опросу покупателей загородных домов, проведенному NAR, кредитная линия под залог собственного дома (HELOC) для основного места жительства является излюбленным источником финансирования для покупателей второго дома.

Если у вас в данный момент достаточно капитала в вашем доме, вы можете просто взять кредитную линию и сразу купить второй дом или использовать средства для внесения первоначального взноса.

Этот вариант устранит необходимость рефинансирования вашей текущей ипотеки. Вы сохраните свой первый ипотечный кредит без изменений и добавите еще один кредит с другими условиями.

Этот вариант устранит необходимость рефинансирования вашей текущей ипотеки. Вы сохраните свой первый ипотечный кредит без изменений и добавите еще один кредит с другими условиями.Вам может понадобиться HELOC, если вы недавно рефинансировали кредит по очень низкой ставке. Открытие кредитной линии не влияет на ваш первый платеж по ипотеке.

Как правило, кандидатам для получения HELOC требуется кредит от хорошего до отличного. Но эти вторые ипотечные кредиты имеют некоторые интересные льготы. После одобрения деньги, полученные от кредита, принадлежат вам, и вы можете использовать их по своему усмотрению. Вы можете использовать доступный кредит, погасить его, а затем использовать его снова в течение срока кредита HELOC. Кроме того, вы можете избежать более высоких затрат на закрытие, которые вам придется заплатить, взяв новый основной ипотечный кредит.

Если вас не устраивают плавающие процентные ставки, предусмотренные в большинстве программ HELOC, вы можете получить ссуду под залог недвижимости с фиксированной процентной ставкой.

Фиксированный вариант имеет немного более высокую ставку, но имеет лучшую встроенную стабильность платежей, что делает его хорошим выбором для некоторых покупателей второго дома.

Фиксированный вариант имеет немного более высокую ставку, но имеет лучшую встроенную стабильность платежей, что делает его хорошим выбором для некоторых покупателей второго дома.3. Получить кредит на второй дом себе

Как обсуждалось выше, другой вариант — получить кредит в виде обычного кредита или крупного кредита. Текущие правила допускают первоначальный взнос всего 10%, а правила приемлемости кредита могут быть мягкими в зависимости от кредитора.

Можете ли вы купить второй дом с помощью кредитов FHA или кредитов VA?

Правительство США не спонсирует кредиты на загородные дома, поскольку кредиты, поддерживаемые государством, предназначены для поощрения домовладения на одну семью. Однако, если у вашего продавца уже есть ссуда, обеспеченная государством, под залог недвижимости, вы можете взять на себя ссуду продавца.

Ветераны, имеющие право на получение кредита VA, также могут купить новое основное место жительства с помощью кредита VA при преобразовании существующего дома во второй дом.

Но предпочтительным кредитом для большинства покупателей будет обычный кредит, такой как те, которые регулируются Fannie Mae и Freddie Mac.

Но предпочтительным кредитом для большинства покупателей будет обычный кредит, такой как те, которые регулируются Fannie Mae и Freddie Mac.Аренда — это то же самое, что дом для отдыха?

Арендные дома и недвижимость для отдыха финансируются по-разному. Если вы можете претендовать на покупку без того, чтобы недвижимость приносила какой-либо доход, купите ее как дом для отдыха. Вы получите более высокую процентную ставку по ипотеке, а получить квалификацию будет проще, если доход от аренды не рассматривается.

Однако, если вам нужно сдать свое жилье в аренду, чтобы позволить себе это, ваша покупка становится инвестиционной собственностью, а не вторым домом.

В этом случае ваш ипотечный кредитор захочет увидеть оценку с сопоставимым графиком аренды. Этот документ сообщает андеррайтеру о потенциальном доходе от собственности. Кредитор считает 75% ожидаемой арендной платы доходом для вас, а ежемесячная ипотека, налоги и страховка добавляются к вашим расходам при расчете отношения долга к доходу (DTI).

Ипотечные кредиты на инвестиционную недвижимость часто требуют как минимум 20% первоначального взноса, потому что очень сложно получить ипотечное страхование для таких покупок. Ставки по ипотечным кредитам для инвестиционной собственности могут составлять 50 базисных пунктов (0,5%) или выше, чем ставки для основного жилья.

Могу ли я использовать доход от аренды для оплаты ипотечного кредита на второй дом?

Владение вторым домом может быть не таким дорогим, как кажется на первый взгляд. Причина: потенциальный доход от аренды. Некоторые домовладельцы оплачивают свои ежемесячные платежи по ипотеке, сдавая свой загородный дом в аренду, когда они им не пользуются. Эта практика разрешена большинством кредиторов.

Рост популярности Airbnb и подобных сервисов облегчает покупателям загородного дома возможность получать периодический доход от сдачи в аренду. Но хотя доход от аренды может поддерживать ваш денежный поток, он не поможет вам претендовать на получение ипотечного кредита.

Вы можете использовать доход от аренды только для того, чтобы получить право на настоящую ипотеку с инвестиционной недвижимостью, а не на второй ипотечный кредит.

Вы можете использовать доход от аренды только для того, чтобы получить право на настоящую ипотеку с инвестиционной недвижимостью, а не на второй ипотечный кредит.Новые изменения правил разрешают частичную аренду

Fannie Mae, агентство, которое создает правила для большинства ипотечных кредитов в стране, обновило свою позицию по этому вопросу. Хотя вы по-прежнему не можете использовать доход от аренды для получения кредита, Fannie Mae теперь говорит, что кредиторы могут рассматривать недвижимость как «второй дом» вместо «инвестиционной собственности», даже если обнаружен доход от аренды.

Это важно. Правило может не вступить в силу при покупке, но наверняка сработает, если вы захотите рефинансировать в будущем.

Ставки по ипотечным кредитам на второе жилье ниже, чем на сдаваемую в аренду и инвестиционную недвижимость. А требования к первоначальному взносу для вторых домов более мягкие. Убедитесь, что недвижимость соответствует всем требованиям второго дома, чтобы не платить более высокие процентные ставки сейчас и не рефинансировать позже.

Доход от аренды имеет налоговые последствия

Также обратите внимание, что, несмотря на то, что доход от аренды не повлияет на получение кредита, доход облагается налогом. Если в вашем загородном доме есть арендаторы более 15 дней в году, вам придется сообщать об арендной плате как о доходе в IRS. Но вы также можете претендовать на налоговые вычеты, такие как вычет процентов по ипотеке и вычет ваших расходов на содержание дома. Обратитесь к налоговому специалисту, чтобы узнать наверняка.

Прочие расходы на вторичное жилье, которые необходимо учитывать

Владение вторым домом – это дополнительная ответственность. Вы будете содержать два домохозяйства, и это может стоить больше, чем вы ожидаете. Так что тщательно планируйте.

Помните, что покупка дома — это не то же самое, что получение ипотечного кредита. Страховщики по ипотеке рассматривают расходы на основную сумму, проценты, налоги на имущество, страхование домовладельцев и, если применимо, взносы в ТСЖ.

Если эти расходы проверить, они утверждают ваш кредит.

Если эти расходы проверить, они утверждают ваш кредит.Вы также должны учитывать транспортные расходы, регулярное содержание, ремонт, коммунальные услуги, мебель и предметы домашнего обихода. Если второй дом далеко, нужно ли будет платить кому-то за его содержание?

Возможно, вы сможете компенсировать некоторые или даже все эти расходы, если будете арендовать дом на неполный рабочий день. Но ипотека на второй дом требует, чтобы вы занимали дом по крайней мере часть года. Вы должны четко определить количество времени, в течение которого вам фактически разрешено сдавать недвижимость в аренду — если это вообще возможно — прежде чем делать ставку на доход от аренды для покрытия текущих расходов на владение домом.

Каковы сегодня ставки по ипотеке на второй дом?

Заемщики будут платить несколько более высокие ставки для финансирования второго дома, чем для основного места жительства. Чтобы сделать покупку жилья еще более доступной, поищите ставки как минимум у трех ипотечных кредиторов.

Выше для тех, у кого кредит меньше

Выше для тех, у кого кредит меньше сам дом. Этот процесс будет очень похож на получение кредита на ваш основной дом, но с немного более жесткими требованиями

сам дом. Этот процесс будет очень похож на получение кредита на ваш основной дом, но с немного более жесткими требованиями Имейте в виду, что срок вашего ипотечного кредита будет сброшен

Имейте в виду, что срок вашего ипотечного кредита будет сброшен Вот что вам нужно знать о финансировании загородного дома.

Вот что вам нужно знать о финансировании загородного дома.

Вы сами должны остаться там на часть года. Почему? Потому что, если вы планируете арендовать дом на полный рабочий день, он считается инвестиционной недвижимостью, а не вторым домом. Кредиты на инвестиционную недвижимость имеют более высокие процентные ставки и различные требования к кредиту.

Вы сами должны остаться там на часть года. Почему? Потому что, если вы планируете арендовать дом на полный рабочий день, он считается инвестиционной недвижимостью, а не вторым домом. Кредиты на инвестиционную недвижимость имеют более высокие процентные ставки и различные требования к кредиту. д.).

д.). Вам понадобится не менее двух месяцев резерва, если вы высококвалифицированный работник, и не менее шести месяцев резерва, если вы работаете не по найму или у вас есть какие-либо слабые места в ваших финансах.

Вам понадобится не менее двух месяцев резерва, если вы высококвалифицированный работник, и не менее шести месяцев резерва, если вы работаете не по найму или у вас есть какие-либо слабые места в ваших финансах. Требования к кредитному рейтингу также могут варьироваться в зависимости от кредитора. Если у вас возникли проблемы с получением кредита на жилье для отдыха при первом обращении, попробуйте поискать кредитора с более мягкими требованиями.

Требования к кредитному рейтингу также могут варьироваться в зависимости от кредитора. Если у вас возникли проблемы с получением кредита на жилье для отдыха при первом обращении, попробуйте поискать кредитора с более мягкими требованиями. Вы должны соответствовать требованиям с доходом из источников, отличных от собственности, которую вы покупаете. Если вы покупаете многоквартирный дом для отдыха, кредиторы почти всегда будут рассматривать вашу покупку как инвестиционную недвижимость, независимо от того, планируете ли вы сдавать ее в аренду.

Вы должны соответствовать требованиям с доходом из источников, отличных от собственности, которую вы покупаете. Если вы покупаете многоквартирный дом для отдыха, кредиторы почти всегда будут рассматривать вашу покупку как инвестиционную недвижимость, независимо от того, планируете ли вы сдавать ее в аренду. У вас будет больше шансов на низкую ставку по ипотеке на второй дом, если вы погасите непогашенные долги и получите как можно более высокий кредитный рейтинг раньше времени. Более крупный первоначальный взнос в размере 25% или более также может помочь вам получить более низкую ставку.

У вас будет больше шансов на низкую ставку по ипотеке на второй дом, если вы погасите непогашенные долги и получите как можно более высокий кредитный рейтинг раньше времени. Более крупный первоначальный взнос в размере 25% или более также может помочь вам получить более низкую ставку. Чтобы это работало, вам понадобится достаточный доход, чтобы претендовать на оба кредита одновременно. В вашем ежемесячном бюджете должно быть достаточно места для обоих платежей по кредиту.

Чтобы это работало, вам понадобится достаточный доход, чтобы претендовать на оба кредита одновременно. В вашем ежемесячном бюджете должно быть достаточно места для обоих платежей по кредиту.

Они могли изъять часть капитала, рефинансировав его в более крупную ссуду и взяв разницу наличными.

Они могли изъять часть капитала, рефинансировав его в более крупную ссуду и взяв разницу наличными. Этот вариант устранит необходимость рефинансирования вашей текущей ипотеки. Вы сохраните свой первый ипотечный кредит без изменений и добавите еще один кредит с другими условиями.

Этот вариант устранит необходимость рефинансирования вашей текущей ипотеки. Вы сохраните свой первый ипотечный кредит без изменений и добавите еще один кредит с другими условиями. Фиксированный вариант имеет немного более высокую ставку, но имеет лучшую встроенную стабильность платежей, что делает его хорошим выбором для некоторых покупателей второго дома.

Фиксированный вариант имеет немного более высокую ставку, но имеет лучшую встроенную стабильность платежей, что делает его хорошим выбором для некоторых покупателей второго дома. Но предпочтительным кредитом для большинства покупателей будет обычный кредит, такой как те, которые регулируются Fannie Mae и Freddie Mac.

Но предпочтительным кредитом для большинства покупателей будет обычный кредит, такой как те, которые регулируются Fannie Mae и Freddie Mac.

Вы можете использовать доход от аренды только для того, чтобы получить право на настоящую ипотеку с инвестиционной недвижимостью, а не на второй ипотечный кредит.

Вы можете использовать доход от аренды только для того, чтобы получить право на настоящую ипотеку с инвестиционной недвижимостью, а не на второй ипотечный кредит.

Если эти расходы проверить, они утверждают ваш кредит.

Если эти расходы проверить, они утверждают ваш кредит.