Содержание

кто будет собственником и можно ли не выделять доли, положенные членам семьи?

Задайте свой вопрос нашему лучшему юристу:

Артему Комарову 👑.

8 (800) 101-43-92

Материнский (семейный) капитал — существенная помощь гражданам, у которых как минимум двое детей. Данная поддержка от государства может помочь с решением проблемы не только покупки жилья, но и других жизненных сложностей семьи прописанных в соответствующих нормативных актах.

В этой статье мы углубленно рассмотрим, на кого оформляется право собственности, когда материнский капитал используется для покупки квартиры или иной жилой площади.

Показать содержание

- Кто будет собственником купленной недвижимости?

- Можно ли избежать оформления жилья в долевую собственность?

- Заключение

Кто будет собственником купленной недвижимости?

В соответствии с пунктом четвертым статьи десятой Федерального закона «О дополнительных мерах государственной поддержки семей, имеющих детей», недвижимость жилого назначения, которая приобретается (покупается, строится, реконструируется) на деньги или же их часть которые положены семье в качестве дополнительной поддержки за двух и более детей, должна быть оформлена на всех членов семьи по долям — родители, дети, начиная с первого и всех последующих рожденных детей.

Доли определяются по согласию обоих родителей. Это означает то, что собственниками купленной жилой площади будет весь состав семьи. Каждому будет присвоена своя доля, что обязательно должно быть отражено в договоре купли-продажи.

Наш лучший юрист ждет ваш вопрос:

8 (800) 101-43-92

ВАЖНО: Стоит отметить, что в законе не учитывается, что дети обязаны иметь родного отца. Поэтому неважно, что отцом детей может быть один человек или это могут быть разные люди. Такое возможно, если первый ребенок рожден был в одном браке, а второй рожден в другом. Все дети имеют законные права на жилье, так как именно их рождение дало семье право на получение сертификата.

Чтобы оформить доли полному составу семьи, необходимо составить обязательство. Эта бумага указывает срок, до которого законные права должны быть зарегистрированы между семьей в равных долях. Срок составляет полгода. Когда квартира покупалась в ипотеку, а теперь семья решила направить половину капитала на ее погашение, будет прописано дополнительное словосочетание «после снятия обременения».

Например, если мужчина взял ипотечный кредит, но вскоре женился, и в семье появилось двое детей. Собственником все еще является он. А для того чтобы направить средства на уплату долга по ипотеке оформляется обязательство собственника, что после того, как он выплатит кредит (когда с жилья снимется обременение), он должен оформить долевую собственность на жену и детей.

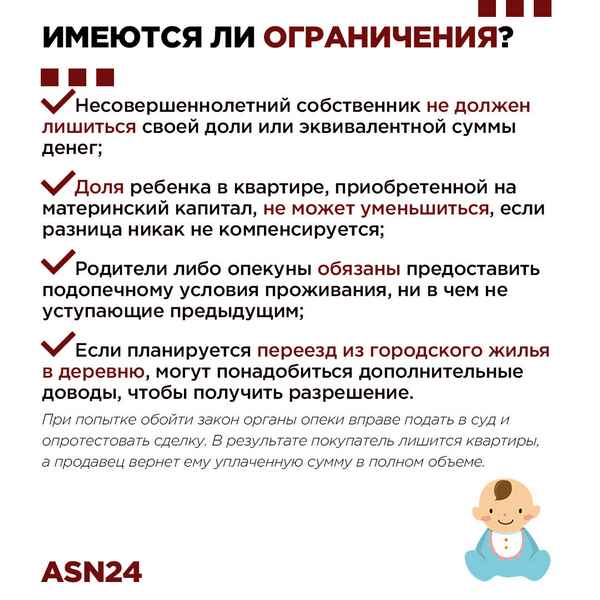

Можно ли избежать оформления жилья в долевую собственность?

Таких случаев нет! Закон четко прописывает, что собственность должна быть оформлена на всех членов семьи! Причем это условие действует как в пользу уже родившихся детей, так и в пользу детей, которые могут родиться в будущем, так как они тоже имеют на это право.

Однако за неисполнение обязательства по наделению правом собственности детей и супруга почти никто не следит. Это значит, что если вы не выделите долю супругу и детям, то в будущем они могут обжаловать неисполнение обязательства в судебном порядке. Либо суд самостоятельно присвоит равные доли всем членам семье, например, по одной четвертой каждому, либо заставит вернуть сумму средства капитала.

ВНИМАНИЕ: Членами семьи являются только жена, муж и их дети. Причем если у жены есть ребенок от первого брака, то он также будет являться долевым собственником, а если с семьей совместно проживает ребенок мужа от другого брака, то на него доля не будет учитываться.

Заключение

Можно сделать вывод о том, что несмотря на то, каким образом была приобретена недвижимость на денежные средства материнского капитала, нужно наделить правом собственности всех детей и мужа/жену если жилье приобреталось только одним супругом. Органы пенсионного фонда потребуют с вас письменное обязательство, для того чтобы дети при определенных ситуациях не остались без своего жилья.

ПОСЛЕДНИЙ шанс задать вопрос вопрос нашему лучшему юристу:

Артему Комарову 👑8 (800) 101-43-92

Налоговый вычет при ипотеке с материнским капиталом: имущественный и другие виды

Процесс оформления ипотечного договора с участием МК ничем не отличается от выдачи стандартных кредитов под залог приобретаемого жилья. Оплата первоначального взноса производится не собственными средствами заемщика, а деньгами, полученными по сертификату МК.

Оплата первоначального взноса производится не собственными средствами заемщика, а деньгами, полученными по сертификату МК.

Как рассчитать сумму вычета?

Условия получения

Что говорит закон?

Как получить вычет?

Особенности возврата

Отказ в выплате

Также средствами МК можно погасить действующую задолженность досрочно. Права и обязанности заемщиков и созаемщиков по договору являются аналогичными, в т. ч. право на получение налогового вычета. В каких случаях можно вернуть деньги, что для этого потребуется.

Особенности возврата средств, наиболее частые причины отказа.

Как рассчитать сумму вычета?

Все российские семьи, у которых родился второй ребенок, получают Сертификат Материнского Капитала.

Использовать его можно, в том числе на приобретение жилья: на оплату первоначального взноса или погашение действующего ипотечного договора.

Заемщики, которые использовали МК для покупки жилой площади имеют право на получение налогового вычета, но с определенными условиями:

- Компенсация на государственные средства, которые участвуют в сделке, не начисляется;

- Из общей суммы сделки вычитается сумма средств МК, на оставшуюся сумму начисляется 13%.

Это и будет сумма возможного возврата средств;

Это и будет сумма возможного возврата средств; - Максимальная величина выплат в покупки жилья рассчитывается с 2 млн. р., т. е. получить можно до 260 тыс. р.

- Максимальная величина по выплате процентов рассчитывается с 3 млн. р., т. е. получить можно 390 тыс. р. выплачивается разово.

Пример расчета:

В 2017 году была приобретена квартира, сумма сделки составила 2430 тыс. р., в т. ч. 453 тыс. р. были средствами МК, на остальную сумму был оформлен ипотечный кредит. В текущем году подается декларация в ФНС и можно будет вернуть 257 тыс. р. фактически понесенных затрат на приобретение недвижимости: 2430-453=1978*13%=257.

Условия получения

Любое физическое лицо, которое приобрело недвижимость, имеет право на возврат подоходного налога, перечисленного за отчетный период. Чтобы воспользоваться этим правом покупатель должен быть плательщиком НДФЛ, в сделке должны участвовать собственные или кредитные средства. Выплата будет произведена при наличии документов, подтверждающих факт совершения сделки.

Условия:

- Воспользоваться льготой заемщик имеет право один раз;

- Если в течение отчетного периода вся причитающаяся сумма за покупку жилья не получена, выплаты переносятся на следующие года, пока сумма не будет полностью выбрана;

- Компенсация за выплаченные проценты начисляется разово, на следующий год невыплаченный остаток не переносится;

- Сделка не должна быть совершена с участием близких родственников и других взаимосвязанных лиц, т. е. жилье нельзя приобрести у родителей, детей, братьев/сестер, начальников, и т. д.

Получить вычет могут супруг/супруга сделки, независимо от того, кто является титульным заемщиком, а кто созаемщиком по договору. Если вычет оформляется на обоих супругов, то цена недвижимости определяется 50/50, по желанию стороны могут определить другие пропорции сделки.

Нет необходимости подавать документы одновременно на вычет по основной сделке и по выплаченным процентам. Ограничения по срокам выплаты отсутствуют, поэтому более правильным считается сначала получить компенсацию по сделке с приобретением недвижимости, а затем подавать документы на возмещение по процентам.

Тогда в сумму расчета будут включены все выплаченные проценты с начала заключения кредитного договора.

Что говорит закон?

Право на вычет определено в НК РФ, ст. 220, п.1: Граждане РФ имеют право на получение вычета, при приобретении квартиры или ее доли, комнаты, частного домовладения, земельного участка, при строительстве жилья.

Согласно п. 5 указанной статьи, вычет не предоставляется на средства Материнского Капитала, которые были использованы при покупке:

Как получить вычет?

За получением вычета заемщик может обратиться в ФНС на следующий год после оформления сделки или к работодателю в текущий год.

Что потребуется?

Заявитель должен написать заявление и приложить у к нему пакет документов.

Необходимые документы

- Паспорт заявителя;

- Справка о полученных доходах по ф. 2 НДФЛ;

- Документы на приобретенное жилье;

- Договор об ипотечном кредите с графиком погашения;

- Документы, подтверждающие факт уплаты платежей заявителем;

- Справку из банка об остатке задолженности и осуществлении заемщиком платежей по кредиту.

На основании документов потребуется составить декларацию по ф. 3 НДФЛ.

Пошаговые действия

Действия зависят от того, какой способ подачи документов выберет заявитель.

При обращении в ФНС:

- Подача документов осуществляется в начале года, следующим за отчетным.

- Налоговая декларация вместе с заявлением и пакетом документов передается в Налоговую службу посредством визита в региональное отделение, отправки документов заказным письмом с уведомлением. Дополнительно заявитель может зарегистрироваться на сайте НС и подать декларацию онлайн.

- Решение принимается налоговыми органами в срок до 3 месяцев.

- Средства бут перечислены на счет в течение 30 дней после принятия решения.

При обращении к работодателю:

- Заявление подается в течение года сделки.

- Потребуется получить уведомление из Налоговой Службы о праве заявителя на налоговый вычет.

- С работника не будет удерживаться НДФЛ, пока не компенсируется сумма выплат.

Особенности возврата

Сделки по приобретению недвижимости в ипотеку с участием материнского капитала имеют свои индивидуальные особенности, что обуславливает особенности получения налогового вычета.

Если в сделке кроме материнского капитала участвуют собственные средства заемщика, то получить вычет можно с суммы фактических расходов: собственные средства + ипотека.

Когда, при появлении второго ребенка, часть кредита гасится МК, производится перерасчет суммы, причитающейся к выплате. Если получается, что сумма переплачена, ее придется разницу потребуется вернуть.

Дополнительно родители имеют право на получение вычета, причитающего несовершеннолетним детям.

Сумма будет распределена пропорционально доли собственности.

Отказ в выплате

Бывают ситуации, когда в выплате отказано. Если это произошло по немотивированным причинам, заемщик может писать исковое заявление в суд с приложением копий всех документов, и документов, подтверждающих отправку заявления в ФНС.

Причины отказа

Наиболее распространенные причины отказа:

- Жилье приобретено у родственников;

- Обнаруженные нарушения, несоответствия в представленных документах;

- Отсутствие требуемых документов в представленном пакете;

- Если не все расходы документально подтверждены;

- Если отсутствует право на выплату, оно может быть ужу использовано.

Таким образом, получить налоговый вычет при покупке жилья в ипотеку с использованием МК возможно. Компенсация будет получена с суммы за минусом государственных средств. Необходимо предварительно просчитать выгодность сделки, т. к. может получиться так, что часть полученных средств придется возвращать обратно в казну.

Как использовать материнский капитал при покупке квартиры 🚩 где получить материнский капитал 🚩 Купля-продажа

Как использовать материнский капитал при покупке квартиры 🚩 где получить материнский капитал 🚩 Купля-продажа

Пожалуйста, включите JavaScript для лучший опыт

By EasyHow

Женщины, родившие или усыновившие второго или последующих детей, получают свидетельство о материнстве столица . Его можно использовать на накопительную часть пенсии, на образование любого счета ребенка, улучшение жилищных условий. Жилищные условия можно улучшить за счет покупки квартиры или строительства дома, погашения ипотечного кредита.

Его можно использовать на накопительную часть пенсии, на образование любого счета ребенка, улучшение жилищных условий. Жилищные условия можно улучшить за счет покупки квартиры или строительства дома, погашения ипотечного кредита.

Вам понадобится

- -паспорт

- -выписка

- -свидетельства о рождении всех детей

- -свидетельство о заключении брака

- -справка о материнском капитале

- — кредитный договор

- — справка из банка о сумме долга

- — свидетельство о праве собственности на квартиру

- — правоустанавливающие документы на квартиру

- — нотариальное подтверждение наличия детей среди собственников жилья

Инструкция

Для использования материнского капитала на покупку квартиры Вам необходимо обратиться в Пенсионный фонд и предоставить перечень документов. После рассмотрения вашего заявления и документов специалисты пенсионного фонда сообщат, когда будут перечислены средства от материнской капитал на погашение квартплаты.

Наличные не выдаются. Они будут перечислены в кредит той организации, в которой вы совершили покупку квартиры .

В соответствии с этим квартиру можно приобрести только в кредит или взять целевой кредит на оставшуюся сумму денег.

Материнский капитал для погашения части кредита или остатка, который был выдан на приобретение жилья.

Теоретически материнский капитал можно использовать на первоначальный взнос при покупке квартиры , но на практике сделать это проблематично. О том, что для использования денежных средств на покупку жилья необходимо предъявить в пенсионный фонд кредитные документы, правоустанавливающие документы на квартиру и свидетельство о праве собственности. При отсутствии этих документов оплатить квартиру за счет средств материнского капитала капитального невозможно.

Поэтому наиболее оптимальным вариантом покупки квартиры является погашение материнского капитала существующей ипотекой или получение ипотеки, оплата первого взноса за счет собственных средств или с найма, оформление документов на квартиру и предоставление их Пенсионный фонд.

Необходимо помнить, что не все банки готовы работать с материнским капиталом, поэтому, выбирая банк для получения ипотечного кредита с возможностью начисления средств на счет.

Примечание

Куда потратить материнский капитал? Сумма материнского капитала будет выдана только до достижения ребенком 3-летнего возраста. Материнский капитал может быть использован на следующие цели

Полезные советы

Использование материнского капитала. Вы можете потратить материнский капитал не ранее чем через три года после рождения (или усыновления) ребенка, давшего Вам право на материнский капитал. Если его нет (или он тоже лишен родительских прав), средства семейного капитала делятся поровну между несовершеннолетними детьми. До достижения детьми 18 лет этими средствами может пользоваться Опекун, но только с разрешения органов опеки.

Совет полезен?

Получение ипотечного кредита во время отпуска по беременности и родам

Для многих семей покупка дома и рождение ребенка являются двумя большими мечтами в списке жизненных задач. Но что, если вы хотите реализовать эти мечты одновременно? Если вы беременны или молодая мама пытается получить ипотечный кредит, есть вероятность, что уход в декретный отпуск может помешать вам получить одобрение на получение кредита или покупку дома. Отпуск по уходу за ребенком (или любой другой вид отпуска, если на то пошло) также может повлиять на то, сможете ли вы купить.

Но что, если вы хотите реализовать эти мечты одновременно? Если вы беременны или молодая мама пытается получить ипотечный кредит, есть вероятность, что уход в декретный отпуск может помешать вам получить одобрение на получение кредита или покупку дома. Отпуск по уходу за ребенком (или любой другой вид отпуска, если на то пошло) также может повлиять на то, сможете ли вы купить.

Оперативное слово «может». «Отпуск по беременности и родам может создать проблемы, но не обязательно», — говорит Кейси Флеминг, ипотечный консультант из Силиконовой долины и автор книги «Руководство по кредитам: как получить наилучшую ипотеку». Чтобы обеспечить беспроблемный процесс, вам необходимо знать свои права и понимать опасения вашего кредитора.

Ключевые выводы

- Да, вы можете получить ипотеку, находясь в декретном отпуске.

- Тем не менее, получение ипотеки во время отпуска по беременности и родам может потребовать дополнительных документов и прыжков через несколько дополнительных обручей.

- Ипотечный кредитор не имеет права отказывать вам или относиться к вам иначе на основании беременности или родительского статуса, и вы не обязаны по закону сообщать кредитору, что вы ждете ребенка или находитесь в отпуске. Но если они узнают, они могут рассмотреть влияние вашего отпуска на вашу кредитоспособность, что может повлиять на одобрение вашего заявления.

Как декретный отпуск влияет на ипотечный процесс?

Когда вы подаете заявку на ипотечный или жилищный кредит, ипотечные кредиторы учитывают два важных фактора, чтобы определить, соответствуете ли вы требованиям: вероятность того, что вы погасите свой кредит в соответствии с договором (также известная как кредитоспособность) и ваша способность производить платежи по ипотеке ( также называется емкостью). В то время как кредитоспособность определяется на основе вашего кредитного рейтинга, способность в значительной степени измеряется вашим доходом и статусом работы.

Даже если у вас большой кредит и ваш доход достаточен для получения кредита, есть еще одна загвоздка: кредитор не собирается верить вам на слово, когда речь идет о том, где вы работаете и сколько денег вы зарабатываете. Для большинства видов кредитов ваш статус занятости и доход должны быть подтверждены вашим работодателем.

Для большинства видов кредитов ваш статус занятости и доход должны быть подтверждены вашим работодателем.

«Все кредиторы должны определить (и документально подтвердить), что доход, который они используют для получения кредита, является стабильным, предсказуемым и, вероятно, будет продолжаться», — объясняет Флеминг. «Это означает, что до тех пор, пока ваш работодатель готов письменно подтвердить, что вы сможете возобновить свою предыдущую работу (или аналогичную работу с такой же или более высокой оплатой), как только ваш отпуск по беременности и родам закончится, большинство кредиторов одобрят и закроют кредит.»

Оплачиваемый отпуск по уходу за ребенком или отпуск по беременности и родам может облегчить получение ипотечного кредита. Если ваш уровень дохода не изменится — или, по крайней мере, не сильно упадет — у вас все равно будет непрерывный денежный поток. Это означает, что вам не придется откладывать свои мечты о покупке дома, потому что вы или ваш партнер не работаете.

Ваш работодатель не обязательно должен выписывать чеки. Хотя отпуск, гарантированный многим работникам в соответствии с Законом об отпуске по семейным обстоятельствам и болезни (FMLA), не включает компенсацию, в некоторых штатах есть программы оплачиваемого отпуска по семейным обстоятельствам. Если вы живете в одном из этих штатов, получить ипотечный кредит может быть проще, потому что ваш кредитор будет знать, что у вас будет хотя бы некоторый доход, чтобы помочь с выплатами по ипотечному кредиту во время отпуска.

Большинство кредиторов, добавляет Флеминг, требуют документально подтвержденную дату возврата. Некоторые кредиторы могут также потребовать, чтобы вы действительно вернулись на работу, и доказать это, предоставив хотя бы один платежный чек, подтверждающий вашу декларацию после отпуска по беременности и родам, прежде чем они выдадут одобрение.

Если ваш работодатель готов подтвердить, что вы сможете возобновить свою предыдущую работу (или аналогичную) после окончания вашего отпуска по беременности и родам, большинство кредиторов одобрят и закроют кредит.

— Кейси Флеминг, автор книги «Руководство по кредитам: как получить наилучшую ипотеку».

Должен ли я сообщить своему кредитору, что я беременна?

Короче говоря, нет. Вы не обязаны сообщать своему кредитору, если вы беременны или планируете забеременеть, когда подаете заявку на ипотеку. Вашему кредитору также не разрешается спрашивать, ожидаете ли вы или пытаетесь ли вы создать семью — это нарушит Закон о равных кредитных возможностях.

Аналогичным образом, если вы уже находитесь в отпуске по беременности и родам, вашему кредитору не разрешается работать при условии, что вы не вернетесь на работу после окончания отпуска.

Однако имейте в виду, что если ваш кредитор звонит вашему работодателю, чтобы подтвердить доход и занятость, пока вы находитесь в декретном отпуске, ваш работодатель может раскрыть эту информацию. Поэтому вам надлежит быть прозрачным — вы хотите, чтобы вы и ваш работодатель были на одной волне, и вы не хотите, чтобы у вас сложилось впечатление, что вы пытались что-то скрыть.

Как упростить процесс получения ипотечного кредита во время отпуска по беременности и родам

Если вы планируете приобрести дом во время отпуска по беременности и родам, вам, вероятно, потребуется разработать стратегию получения ипотечного кредита. Вот несколько шагов, которые вы можете предпринять, чтобы сделать процесс более плавным:

- Магазин вокруг. У разных ипотечных кредиторов разные критерии, и многие могут захотеть работать с заемщиками в особых ситуациях (декретный отпуск или что-то другое). Сравните текущие ставки по ипотечным кредитам и получите несколько предложений, чтобы найти наиболее подходящее для вас и вашего графика. Кроме того, независимо от суммы, на которую вас одобряет кредитор, обязательно подумайте, сколько дома вы можете себе позволить, прежде чем брать определенную сумму кредита.

- Работа с ипотечным брокером . Вместо того, чтобы иметь дело напрямую с финансовым учреждением, рассмотрите возможность привлечения ипотечного брокера , который может искать кредиты от разных кредиторов от вашего имени и может знать, какие из них могут создать проблемы для людей в вашем положении.

«Некоторые кредиторы более консервативны, чем другие, и менее гибки в кредитовании тех, кто находится в отпуске», — объясняет Флеминг.

«Некоторые кредиторы более консервативны, чем другие, и менее гибки в кредитовании тех, кто находится в отпуске», — объясняет Флеминг. - Заранее получите письмо-подтверждение в письменной форме. Если вы находитесь в декретном отпуске (или в скором времени), Флеминг также рекомендует заранее убедиться, что кредитор готов работать с кем-то с вашим статусом занятости. Если кредитор отклонит ваш запрос, Флеминг предлагает пойти дальше и найти другого кредитора.

Конечно, если время подходит вам и вы можете закрыть ипотечный кредит до того, как отправитесь в отпуск по беременности и родам — и особенно до того, как сообщите своему работодателю о том, что планируете уйти в отпуск, — вы можете избавить себя от множества дополнительных хлопот.

Как сообщить о дискриминации в связи с отпуском по беременности и родам

Вы должны ожидать, что любой ипотечный кредитор потребует подтверждения занятости и дохода: это нормальная часть процесса квалификации ипотечного кредита. Кредиторы также нередко заставляют вас прыгать через несколько дополнительных обручей, если вы находитесь в отпуске с работы, по беременности и родам или иным образом, при получении ипотеки. Поскольку многое зависит от вашей способности оплачивать ипотечные платежи, они, естественно, хотят быть полностью информированными о любых предсказуемых перебоях в вашем доходе, учитывая это в своем андеррайтинге.

Кредиторы также нередко заставляют вас прыгать через несколько дополнительных обручей, если вы находитесь в отпуске с работы, по беременности и родам или иным образом, при получении ипотеки. Поскольку многое зависит от вашей способности оплачивать ипотечные платежи, они, естественно, хотят быть полностью информированными о любых предсказуемых перебоях в вашем доходе, учитывая это в своем андеррайтинге.

Тем не менее, некоторые кредиторы перешли черту, даже якобы требуя от женщин, находящихся в отпуске, вернуться на работу, чтобы их заявки на ипотеку были одобрены, сообщает Министерство жилищного строительства и городского развития США (HUD). Это незаконно. По данным HUD, «отказ в одобрении ипотечного кредита или предоставлении рефинансирования из-за того, что женщина беременна или находится в декретном отпуске, нарушает запреты Закона о справедливом жилищном обеспечении против дискриминации по признаку пола и семейного положения».

В агентство поступили жалобы от заемщиков, которые утверждают, что подверглись дискриминации из-за того, что находились в декретном отпуске. С 2010 года он оштрафовал множество ипотечных компаний, в том числе выплатил компенсацию в размере 5 миллионов долларов с Wells Fargo Home Mortgage в 2014 году для устранения обвинений в дискриминации женщин, находящихся в декретном отпуске.

С 2010 года он оштрафовал множество ипотечных компаний, в том числе выплатил компенсацию в размере 5 миллионов долларов с Wells Fargo Home Mortgage в 2014 году для устранения обвинений в дискриминации женщин, находящихся в декретном отпуске.

Если кредитор требует от вас предпринять несколько дополнительных действий для подтверждения вашего дохода во время отпуска по беременности и родам, это не обязательно повод для беспокойства. Однако, если вы считаете, что ипотечный кредитор нарушает закон и ваши права, вам следует подать жалобу, и HUD бесплатно расследует вашу претензию.

Часто задаваемые вопросы

Это зависит от вашего штата, вашего работодателя и вашего личного выбора. В соответствии с федеральным законом многие сотрудники имеют право на 12 недель неоплачиваемого отпуска с сохранением рабочего места в соответствии с Законом об отпуске по семейным обстоятельствам и болезни (подробнее об этом ниже).

Кроме того, несколько штатов предлагают дополнительный неоплачиваемый или оплачиваемый отпуск, и около 40 процентов частных работодателей предлагают тот или иной оплачиваемый отпуск. В среднем отпуск по беременности и родам длится 10 недель, оплачиваемый или неоплачиваемый.

Кроме того, несколько штатов предлагают дополнительный неоплачиваемый или оплачиваемый отпуск, и около 40 процентов частных работодателей предлагают тот или иной оплачиваемый отпуск. В среднем отпуск по беременности и родам длится 10 недель, оплачиваемый или неоплачиваемый.Строго говоря, отпуск по беременности и родам аналогичен отпуску по уходу за ребенком и более правильно называется отпуском по уходу за ребенком, поскольку меры защиты и правила FMLA применяются к родителям любого пола. И независимо от того, планируете ли вы уйти в отпуск по беременности и родам или отцовству, уход с работы может стать тревожным сигналом для вашего кредитора. Опять же, это становится проще, если вы планируете взять оплачиваемый отпуск. Документирование даты вашего возвращения также может гарантировать вашему кредитору, что у вас будет поток доходов, необходимый для выплаты ипотечного кредита.

Это и будет сумма возможного возврата средств;

Это и будет сумма возможного возврата средств;

«Некоторые кредиторы более консервативны, чем другие, и менее гибки в кредитовании тех, кто находится в отпуске», — объясняет Флеминг.

«Некоторые кредиторы более консервативны, чем другие, и менее гибки в кредитовании тех, кто находится в отпуске», — объясняет Флеминг. Кроме того, несколько штатов предлагают дополнительный неоплачиваемый или оплачиваемый отпуск, и около 40 процентов частных работодателей предлагают тот или иной оплачиваемый отпуск. В среднем отпуск по беременности и родам длится 10 недель, оплачиваемый или неоплачиваемый.

Кроме того, несколько штатов предлагают дополнительный неоплачиваемый или оплачиваемый отпуск, и около 40 процентов частных работодателей предлагают тот или иной оплачиваемый отпуск. В среднем отпуск по беременности и родам длится 10 недель, оплачиваемый или неоплачиваемый.