Содержание

ИП сдает в аренду нежилое помещение — налогообложение

В чем сложности налогообложения при сдаче недвижимости ИП в аренду?

Процедура сдачи ИП нежилой недвижимости в аренду характеризуется большим количеством нюансов с точки зрения налогообложения. Так, ИП, чтобы не нарушить налоговое законодательство, нужно знать ответы на следующие вопросы:

- В качестве кого он должен платить налоги на аренду помещения — ИП или простого гражданина, с учетом того, что нежилая недвижимость записана на него как на физическое лицо (как вариант, куплена им еще до регистрации в качестве ИП)?

В зависимости от статуса налогоплательщика устанавливается право применения того или иного налогового режима — общего, специального, а также право включения в расчет налоговой базы расходов.

- Нужно ли ему как физлицу платить налог на имущество, которое сдается в аренду (и используется, таким образом, в предпринимательской деятельности)?

В общем случае по недвижимости, используемой в бизнесе ИП, не платится имущественный налог. Но из этого правила много исключений.

Но из этого правила много исключений.

- Какие налоги нужно платить ИП, если он сдает недвижимость хозяйствующему субъекту — другому ИП или ООО?

Здесь все упирается главным образом в специфику применяемой системы налогообложения — ОСН или какого-либо из спецрежимов.

- Какие налоги нужно платить ИП, если он сдает нежилую недвижимость физическому лицу (не зарегистрированному как ИП)?

Основная проблема здесь в следующем: в отношении физлиц ИП как хозяйствующий субъект может выступать налоговым агентом и нести предусмотренные законом обязанности по исчислению и уплате НДФЛ физлица (как и по составлению отчетности).

Попробуем теперь последовательно дать ответы на указанные вопросы, связанные с налогообложением сдачи ИП недвижимости в аренду.

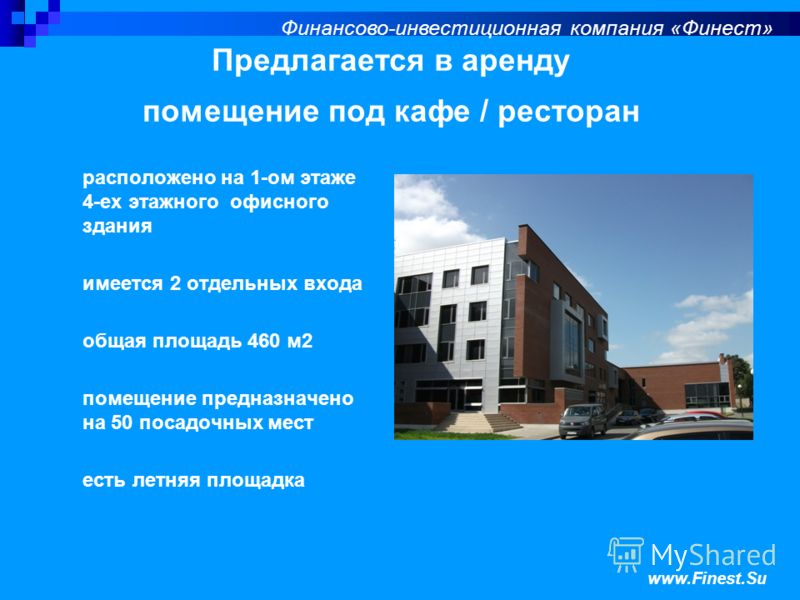

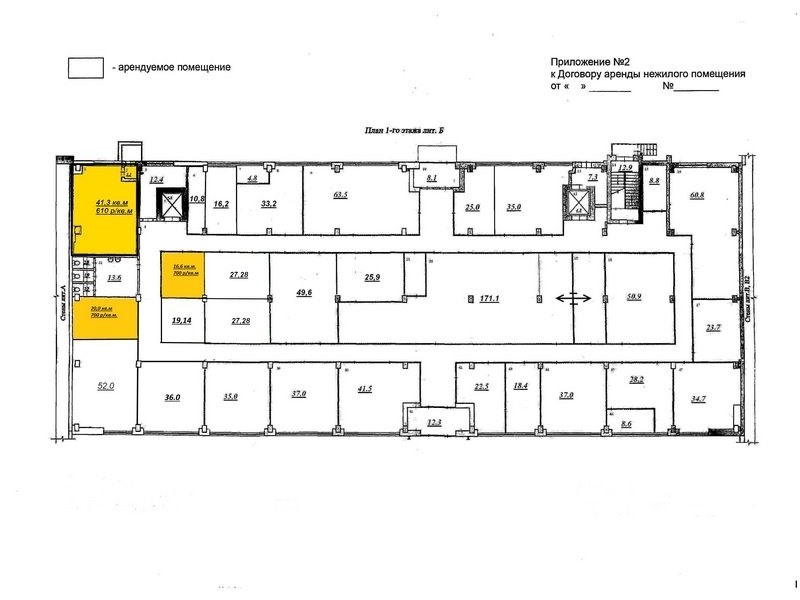

Договор аренды нежилого помещения

посмотреть

скачать

Сдача недвижимости ИП: с каким налоговым режимом работать?

Даже если объект недвижимости был приобретен физлицом в статусе ИП (например, по коммерческому договору купли-продажи с другим хозяйствующим субъектом), то в свидетельстве о праве собственности будут приведены личные данные владельца без каких-либо поправок на наличие у него статуса предпринимателя.

При использовании недвижимости в предпринимательской деятельности, то есть при сдаче его в аренду, доход от этой деятельности будет облагаться налогами в соответствии с той системой налогообложения, которая выбрана у ИП. Это может быть ОСНО, УСН или ПСН, если патент приобретен на сдачу помещений в аренду.

Какой режим лучше выбирать для такой деятельности, зависит от многих нюансов и факторов: регион ведения деятельности, размер ожидаемого дохода и расходов и так далее.

Режим «самозанятости» по сдаче нежилых помещений в аренду применять нельзя, что прямо запрещено законом.

Какой УСН выгоднее, читайте в нашей статье

Чем различаются два вида УСН, мы писали здесь

Недвижимость в предпринимательской деятельности: платить ли налог на имущество?

ИП на ОСН платит имущественный налог на общих основаниях как физическое лицо. То есть расчет суммы налога и уведомление о необходимости его уплаты направляют ИП налоговые органы.

ИП на УСН и ПСН вправе не уплачивать налог на недвижимое имущество, используемое в предпринимательской деятельности, если только оно не относится к объектам, перечисленным в п. 1 ст. 378.2 НК РФ. В число таких объектов входят:

1 ст. 378.2 НК РФ. В число таких объектов входят:

- административно-деловые здания, торгово-развлекательные центры и любые помещения внутри данных объектов;

- объекты, внутри которых располагаются (или могут располагаться в соответствии с назначением, которое отражено в документах технического учета) офисы предприятий, магазины, рестораны, кафе, точки бытового обслуживания;

- жилые помещения, гаражи, машино-места, объекты незавершенногог строительства, жилые строения, садовые дома, хозстроения.

Конкретный перечень таких объектов утверждается для каждого региона отдельным постановлением властей.

Подробнее о налоге на имущество при УСН мы писали здесь

Факт использования или неиспользования объектов, перечисленных в ст. 378.2 НК РФ, в предпринимательской деятельности значения не имеет: налог на имущество ИП платит по ним в любом случае.

Так или иначе условимся, что ИП все же использует нежилую недвижимость в коммерческих целях, а именно в целях сдачи в аренду. На практике арендаторами объекта могут быть:

На практике арендаторами объекта могут быть:

- ИП и юрлица;

- физлица, не зарегистрированные как ИП.

В каждом случае налогообложение ИП имеет особенности.

Арендатор — хозяйствующий субъект: налоговые последствия ИП на спецрежиме

Сдавая недвижимость другому хозяйствующему субъекту, ИП должен будет в случае, если ведет деятельность на спецрежиме:

- На УСН:

- исчислять и учитывать доходы от получения арендной платы (при УСН 15% — расходы, если они имели место) в книге учета;

- в установленные сроки исчислять и уплачивать налог;

- отчитываться по налогу в декларации.

- На ПСН:

- вести учет полученных доходов в КУДиР установленной формы;

- своевременно уплатит налог.

При ПСН размер налога зависит от размера потенциально возможного к получению годового дохода, который в свою очередь может зависеть от размера сдаваемого помещения и от места его расположения. Данные критерии регулируют законы субъектов РФ.

Данные критерии регулируют законы субъектов РФ.

Как мы уже знаем, налог на имущество платить на спецрежиме не нужно, если нет исключений по ст. 378.2 НК РФ.

Сравнение двух систем налогообложения — УСН и ПСН — приведено в статье

Арендатор — хозяйствующий субъект: налоговые последствия ИП на ОСН

В случае если ИП ведет деятельность на ОСН, то он должен будет:

- Вести учет по книге учета на ОСН (утверждена приказом от 13.08.2002 Минфина России № 86н, МНС России № БГ-3-04/430), исчислять и уплачивать свой НДФЛ, декларировать его в установленный срок.

- Уплачивать НДС с выручки, которая представлена арендной платой, выписывать счета-фактуры (предоплатные, авансовые, при необходимости — исправительные или корректировочные), вносить сведения о них в книги учета.

В установленном порядке НДС принимается к вычету.

Узнать больше о специфике учета счетов-фактур плательщиком НДС вы можете в статьях:

- «Книга продаж — образец заполнения»;

- «Отражение в книге покупок корректировочного счета-фактуры».

В случае если ИП и его контрагент заключили договор о безвозмездной аренде в тех или иных целях, НДС тем не менее нужно уплатить, причем по рыночной цене аренды (информационное письмо Президиума ВАС РФ от 22.12.2005 № 98).

Контрагент при этом принимает расчетную стоимость аренды в состав внереализационных доходов (п. 8 ст. 250 НК РФ).

Арендатор — физлицо (не ИП): налоговые последствия

Если арендатор — физлицо, не зарегистрированное как ИП, то предприниматель, сдавая объект в аренду, должен будет как налогоплательщик осуществлять в общем случае те же действия, что характерны для правоотношений с другим хозяйствующим субъектом. Налоги с аренды нежилого помещения он платит те же самые. Вместе с тем ИП следует иметь в виду, что:

- При безвозмездной аренде недвижимости физлицом у него возникает доход в натуральной форме. Если никаких иных выплат ИП указанномй физлицу не производит, то в обязанности ИП как налогового агента входит предоставить в налоговую расчет 6-НДФЛ и справки 2-НДФЛ о полученном физлицом доходе в натуральной форме и о невозможности удеражать НДФЛ.

- В журнале и книгах по НДС будут, очевидно, учитываться только исходящие счета-фактуры.

При этом при поступлении денежных средств от физлица вне зависимости от способа (наличные или на расчетный счет) ИП должен будет пробить кассовый чек. Если ИП не имеет работников, то такая обязанность появляется у него с 01.07.2021 года.

***

ИП может сдавать принадлежащую ему недвижимость как хозяйствующий субъект на ОСН или спецрежиме: УСН или ПСН. Доходы от данной детельности будут облагаться налогом в соотвествии с выбранным налоговым режимом.

Еще больше материалов в рубрике «ИП»

Особенности налогообложения аренды нежилых помещений

консультация

4 июня 2019 г.

Власов Артур Олегович

При сдаче в аренду нежилого помещения перед его владельцем неизбежно встает вопрос о налоговых последствиях, который рекомендуется решить заранее.

С точки зрения налогообложения, доход от сдачи нежилого помещения в аренду является одним из видов доходов от предпринимательской деятельности, а значит, должен облагаться налогами как и любой другой доход.

Правовое регулирование сдачи в аренду нежилых помещений

Сдача в аренду нежилых помещений осуществляется на основании договора, согласно которому собственник помещения передает нанимателю объект недвижимости во временное пользование на условиях арендной платы, с которой затем и уплачивается налог.

Отношения по договору аренды регулируются Главой 34 Гражданского кодекса РФ. При заключении договора на срок менее 12 месяцев его государственная регистрация не требуется.

Как рассчитать налогооблагаемую базу

В зависимости от того, начисляется ли арендная плата в виде аванса — в начале месяца или по истечении текущего месяца, — наступают разные налоговые последствия:

НДС — исчисляется с суммы аванса и может быть принят к вычету по окончании месяца получения аванса. В случае отсутствия авансовых платежей налог начисляется в последний день каждого месяца в течение всего срока действия договора аренды.

Налог на прибыль: арендная плата может учитываться как выручка от реализации услуг либо как внереализационный доход.

В соответствии с позицией Минфина России (письмо от 07.02.2011 № 03−03−06/1/74) арендную плату следует отражать в составе выручки, если деятельность по сдаче имущества в аренду является основным видом деятельности и осуществляется на систематической основе. В других случаях ее относят к внереализационным доходам.

Отражение арендной платы в доходах

При применении арендодателем метода начисления аванс в доходы не включается.

В соответствии с пп. 3 п. 4 ст. 271 НК РФ датой получения дохода от аренды является дата осуществления расчетов по договору либо последний день отчетного периода.

При кассовом методе в доходы включаются поступившие на расчетный счет денежные средства (авансовый платеж также включается в доходы).

Налоговые последствия учета периодических платежей по договору аренды

Договором аренды могут быть предусмотрены разные варианты расчетов за коммунальные услуги, которые:

входят в состав арендной платы;

компенсируются арендодателю отдельно от суммы арендной платы;

самостоятельно оплачиваются арендатором коммунальным службам.

В первом случае в расходах по налогу на прибыль учитываются все коммунальные услуги, НДС принимается к вычету со всей суммы потребленных услуг.

Во втором случае расчет НДС зависит от того, является ли предоставление коммунальных услуг реализацией для целей исчисления НДС и можно ли принять налог к вычету в части, которая относится к стоимости потребленных арендатором услуг.

Согласно разъяснениям контролирующих органов (письмо Минфина России от 31.12.2008 № 03−07−11/392, письмо ФНС России от 04.02.2010 № ШС-22−3/86@), арендатор должен компенсировать арендодателю коммунальные услуги с учетом НДС. В данном случае реализация услуг отсутствует, так как арендодатель не является поставщиком коммунальных услуг, НДС не начисляется.

К вычету арендодателем принимается сумма налога в части услуг, потребленных самим арендодателем. НДС в части услуг, потребленных арендатором, предъявляется арендатору в качестве возмещения.

Судебная практика подтверждает право арендодателя принять НДС к вычету со всей стоимости коммунальных услуг (постановление ФАС СКО от 21.12.2009 №А63−8994/2004-С4−9, ФАС Центрального округа от 29.05.2009 №А23−3029/2008А-14−202).

Что касается налога на прибыль, арендодатель отражает только расходы на потребленные им коммунальные услуги. Возмещаемые суммы в доходах не отражаются ввиду отсутствия материальной выгоды. Если же в расходах учтена вся сумма коммунальных услуг, в т. ч. арендатора, то сумма к возмещению отражается как внереализационный доход.

Таким образом, для целей налогообложения в договоре аренды рекомендуется предусматривать включение стоимости коммунальных платежей в арендную плату.

Особенности уплаты налога

В зависимости от выбранного режима налогообложения производится начисление и уплата налога — для УСН — 6% с оборота или 15% при исчислении налога в виде разницы между доходами и расходами.

Декларацию по УСН, в соответствии со ст. 346.23 НК РФ, налогоплательщики представляют раз в год по истечении налогового периода. Ежеквартально налогоплательщиками рассчитываются и перечисляются авансовые платежи по налогу.

Для арендодателей на общей системе налогообложения действует общий порядок уплаты налогов.

В ст. 287 НК РФ определены сроки перечисления в бюджет налога на прибыль, включая авансовые платежи. Годовой налог уплачивается не позднее срока, установленного для подачи налоговых деклараций за год (п. 1 ст.287, п. 4 ст.289 НК РФ).

Риски при сдаче в аренду без выбора соответствующего режима налогообложения и статуса ИП

Чаще всего сделки по аренде нежилых помещений совершаются между юридическими лицами либо индивидуальными предпринимателями.

Сдачу в аренду нежилого помещения физическим лицом налоговые органы часто квалифицируют как предпринимательскую деятельность со ссылкой на п. 1 ст.2 Гражданского кодекса РФ, т. е. деятельность, направленную на систематическое получение прибыли от пользования имуществом.

1 ст.2 Гражданского кодекса РФ, т. е. деятельность, направленную на систематическое получение прибыли от пользования имуществом.

Поэтому, во избежание проблем с налоговыми органами, необходимо зарегистрироваться в качестве индивидуального предпринимателя с соответствующим видом деятельности (аренда и управление собственным или арендованным нежилым недвижимым имуществом).

Переход на упрощенную систему налогообложения со ставкой 6% позволит существенно сэкономить на размере исчисляемого налога с доходов от аренды и организационно оптимизировать порядок расчета и уплаты налога со сдачи в аренду нежилого помещения.

Дополнительные способы оптимизации размера налоговых платежей

При сдаче помещений в аренду немаловажно учитывать размер «скрытых налогов», дополнительно уплачиваемых арендодателем.

В соответствии с п. 2 ст. 375 Налогового кодекса РФ налоговая база по налогу на имущество организаций в отношении отдельных объектов недвижимого имущества определяется как их кадастровая стоимость — после принятия соответствующего закона субъекта Российской Федерации по месту нахождения объекта недвижимого имущества.

С 1 января 2014 г. недвижимое имущество, предназначенное или фактически используемое для размещения торгово-офисных объектов, объектов общественного питания или бытового обслуживания, в Москве и Московской области стало облагаться налогом на имущество организаций исходя из его кадастровой стоимости.

С 1 января 2016 г. объектом налогообложения также стали жилые дома и жилые помещения, не учитываемые на балансе в качестве объектов основных средств.

Регионами ежегодно формируется перечень объектов недвижимого имущества, в отношении которых налог на имущество организаций уплачивается от их кадастровой стоимости (постановление Правительства Москвы от 28.11.2014 № 700-ПП «Об определении перечня объектов недвижимого имущества, в отношении которых налоговая база определяется как их кадастровая стоимость», распоряжение Министерства имущественных отношений Московской области от 24.11.2016 № 13ВР-1800 с ежегодными изменениями).

С 1 января 2018 г. в Москве и Московской области применяются новые результаты оценки кадастровой стоимости.

Также с 1 января 2015 г. на территории Москвы и Московской области вступил в действие порядок исчисления налога на имущество физических лиц исходя из кадастровой стоимости объектов налогообложения (Закон г. Москвы от 19.11.2014 № 51 «О налоге на имущество физических лиц», закон Московской области от 18.10.2014 № 126/2014-ОЗ).

Существует ряд способов, позволяющих снизить налогооблагаемую базу.

Для этого можно подготовить обращение в региональные исполнительные органы власти с соответствующим обоснованием (для исключения из перечня или применения льгот), что при грамотном юридическом сопровождении позволит снизить сумму налога в несколько раз.

Наиболее эффективным способом решения задачи по уменьшению налога является снижение кадастровой стоимости помещения, произвести которую в судебном порядке также помогут квалифицированные юристы.

Ознакомьтесь с полной инструкцией по снижению кадастровой стоимости.

Подписаться на блог

НЕТ ВРЕМЕНИ ЧИТАТЬ — СОХРАНИ СЕБЕ ССЫЛКУ НА ПОСТ

Прочтите другие полезные материалы

сделки и договоры

Коронавирус и аренда: как режим повышенной готовности отразится на арендных отношениях

сделки и договоры

Изменение сметы и проекта в ходе работ

сделки и договоры

Договор строительного подряда — что нужно предусмотреть заказчику для своевременного начала работ

сделки и договоры

Договор строительного подряда — когда и как заключается

консультация

Обзор патентной системы налогообложения аренды нежилых помещений

консультация

Сдача в аренду нежилых помещений самозанятыми: налоги

сделки и договоры

Краткое руководство по заключению договора аренды нежилого помещения

сделки и договоры

Оформление аренды: договор и акт сдачи-приемки помещения

сделки и договоры

Права арендатора нежилого помещения

сделки и договоры

Расторжение договора аренды нежилого помещения арендатором

консультация

Особенности налогообложения аренды нежилых помещений

сделки и договоры

Аренда нежилого помещения у физлица: разбор основных рисков

сделки и договоры

Переуступка прав аренды нежилого помещения — детальный обзор

недвижимость

Оспаривание кадастровой стоимости в суде: как добиться результата

Как законно сдать коммерческое помещение в аренду

Советы

Обновлено: 14 сентября 2022

Один из вариантов заработать деньги — купить коммерческую недвижимость и сдавать

её в аренду. Однако

Однако

значительная часть сделок аренды нежилой недвижимости находится «в тени». В этой статье

мы расскажем, как

осуществлять «белую» аренду нежилых помещений.

Что такое нежилое помещение?

В отличие от жилых помещений, главное назначение которых — проживание граждан, нежилые

помещения предназначаются

преимущественно для коммерческих целей, по месту жительства в нежилых объектах не регистрируют.

В нежилых

зданиях чаще всего располагаются кафе, магазины, офисы и частные клиники. Собственник может перевести жилое

помещение в нежилое и наоборот, если он соблюдает нормы законодательства.

Какие налоги необходимо заплатить?

Приобретают и сдают нежилое помещение в аренду, чтобы вести предпринимательскую деятельность,

не только

юридические, но и физические лица, в том числе индивидуальные предприниматели. Перечень

Перечень

подлежащих к уплате

налогов определяется статусом арендодателя как налогоплательщика и выбранной системой налогообложения.

Использование патента на арендную деятельность

Отдельные граждане в статусе ИП, которые соответствуют установленным законодательством критериям,

могут

воспользоваться патентной системой налогообложения (ПСН). ПСН вводят региональные органы власти на своей

территории, они же определяют конкретный перечень облагаемых видов деятельности и устанавливают

по ним размер

потенциально возможного годового дохода. Исходя из этого размера рассчитывается стоимость патента, которая

и

будет налогом при ПСН.

Патент выдаёт инспекция Федеральной налоговой службы в течение 5 рабочих дней со дня получения

заявки на патент.

Срок его действия варьируется в пределах от 1 до 12 месяцев в течение одного

календарного года.

Плюсы ПСН:

размер налога не зависит от фактического дохода: если удастся заработать больше, стоимость патента

не

изменится

не нужно сдавать декларацию по ПСН

патент можно купить на любое количество месяцев в пределах календарного года

не нужно оплачивать патент сразу

уплату части налогов заменяет оплата стоимости патента

Минусы этого инструмента в том, что он не подходит для профессиональных инвесторов

в недвижимость. Также, если

помещение, сдаваемое в аренду, было продано или договор аренды был прекращён по любым основаниям,

то стоимость

патента не возвращается.

Каков порядок оплаты патента для индивидуального предпринимателя?

Процедура оплаты налога при ПСН (стоимости патента) зависит от срока, на который он выдан:

1

До 6 месяцев: оплату производят в полном объёме в любое время

не позднее срока окончания действия патента.

2

Свыше 6 месяцев: треть суммы оплачивают в течение 90 календарных дней с момента

начала действия патента,

а оставшуюся часть —

не позднее срока его окончания.

Какие предусмотрены штрафы за неуплату налогов при передаче нежилого помещения в аренду?

Халатное отношение к уплате налогов — самое распространённое нарушение собственников

недвижимости. Если факт

сдачи имущества в аренду скрывался, это наказывается взысканием полной суммы подлежащих к уплате

налогов, а

также штрафом в размере 20% от неуплаченной суммы налогов. Если контролирующие органы докажут,

что арендодатель

не платил налоги умышленно, то размер штрафа увеличится до 40%.

Кроме того, за неуплату налогов в установленные законодательством сроки начисляют и взыскивают

пеню за каждый

календарный день просрочки. За неуплату налогов в крупном и особо крупном размере предусмотрена

За неуплату налогов в крупном и особо крупном размере предусмотрена

также уголовная

ответственность, в отдельных случаях вплоть до лишения свободы сроком до 6 лет, если

налоговые органы установят,

что кто-то сдаёт в аренду нежилое помещение, не платя при этом налоги.

Как законно передать нежилое помещение в субаренду?

Если арендатор передаёт помещение в аренду другому физическому или юридическому лицу, это называется

субарендой.

Чтобы законно передать помещение со статусом нежилого в субаренду, арендатор с субарендатором

подписывают

соответствующий договор субаренды. Для этого в соответствии со статьёй 615 ГК РФ необходимо

согласие

собственника (арендодателя) помещения, оно может быть выражено арендодателем в договоре аренды.

Если же в нём

содержится запрет на субаренду, то передавать помещение в субаренду нельзя до внесения

соответствующих изменений

в договор и подписания с арендодателем дополнительного соглашения.

В договоре субаренды важно согласовать все условия, начиная с того, каким бизнесом будет заниматься

субарендатор, заканчивая характеристиками помещения и режимом его уборки. Например, можно указать,

в каком

соотношении поделятся расходы сторон на коммунальные услуги.

Договор субаренды согласно статье 615 ГК РФ не должен превышать срок договора аренды. При этом,

если арендатор

расторгает договор аренды досрочно, то по статье 618 ГК РФ субаренда также прекращается,

а субарендатор может

заключить новый договор уже с собственником помещения. Договор субаренды подлежит обязательной регистрации

в

Росреестре, если его срок превышает 1 год.

Расторгнуть договор субаренды можно как по соглашению сторон, так и через суд.

Возможные нарушения со стороны арендатора:

не даёт пользоваться переданным в субаренду помещением

переданное помещение не соответствует условиям договора субаренды

Возможные нарушения со стороны субарендатора:

пользуется переданным помещением, нарушая условия договора субаренды

задерживает внесение арендной платы

«Белая» сдача в аренду нежилого помещения не только оградит от проблем

с налоговой, но и позволит быстрее найти

надёжных арендаторов, а договор аренды станет главной защитой в спорных ситуациях.

О налогах, проверках, штрафах в нежилых помещениях

Рассказываем об особенностях налогообложения, проверках, штрафах для владельцев коммерческих площадей, а также о влиянии пандемии на этот бизнес.

Один из самых популярных видов заработка среди российских частных инвесторов — приобретение небольших коммерческих помещений для последующей сдачи в аренду. Нежилые площади можно сдавать под офисы, лофты, салоны красоты, магазины или кафе.

Рассказываем, кто может приобрести коммерческую недвижимость, особенностях ее налогообложения, штрафах, а также влиянии пандемии на этот бизнес.

Налоги

Приобретать нежилые помещения для последующей сдачи в аренду может любой налогоплательщик — физические и юридические лица, а также индивидуальные предприниматели. Однако налоговые последствия от результатов использования данного имущества по виду статуса различные.

«ИП и юрлица при получении дохода от сдачи имущества в аренду обязаны уплатить налоги, предусмотренные выбранным режимом налогообложения. Юридические лица — налог на прибыль и НДС, ИП — ЕНВД (Единый налог на вмененный доход) или УСН по ставке 6% или 15% в зависимости от выбранного объекта учета. Для физического лица данный доход является объектом обложения НДФЛ. Однако в случае наличия оценочных обстоятельств, свидетельствующих о предпринимательском характере деятельности физического лица, не имеющего статуса ИП, с данного дохода необходимо уплатить НДС», — рассказал адвокат, управляющий партнер юридической фирмы Tax Compliance Михаил Бегунов.

Юридические лица — налог на прибыль и НДС, ИП — ЕНВД (Единый налог на вмененный доход) или УСН по ставке 6% или 15% в зависимости от выбранного объекта учета. Для физического лица данный доход является объектом обложения НДФЛ. Однако в случае наличия оценочных обстоятельств, свидетельствующих о предпринимательском характере деятельности физического лица, не имеющего статуса ИП, с данного дохода необходимо уплатить НДС», — рассказал адвокат, управляющий партнер юридической фирмы Tax Compliance Михаил Бегунов.

Может также использоваться патент на арендный бизнес, стоимость которого рассчитывается, исходя из площади недвижимости и района. В этом случае сумма будет фиксированной. «Но оформить его может собственник только одного помещения, что не подходит профессиональным инвесторам. Если во время действия патента договор аренды не прерывается, а помещение не продается, то для инвестора такая схема будет более выгодной — стоимость патента окажется ниже, чем налог по ставке 6%», — объяснил коммерческий директор Glincom Иван Татаринов. По его словам, если арендное соглашение было по каким-то причинам расторгнуто или помещение продано, то уплаченные за патент деньги никто не компенсирует.

По его словам, если арендное соглашение было по каким-то причинам расторгнуто или помещение продано, то уплаченные за патент деньги никто не компенсирует.

Штрафы

Самое частое нарушение собственников коммерческих площадей — это неуплата налогов. Обычно за это устанавливается штраф в размере 20% от неуплаченной суммы налога, уточнил Денис Зайцев, руководитель налоговой практики юридической фирмы BMS Law Firm. Он пояснил, что также начисляются пени в размере 1/300 от ставки рефинансирования (хотя это и не мера ответственности, а мера обеспечения надлежащего исполнения обязательства). По прошествии определенного количества времени ставка становится 1/150, что жестче обычного кредитования.

Есть также штраф в размере 40%, который применяется в том случае, если налоговому органу удастся доказать, что лицо умышленно не уплатило налог. «Более того, налоговый орган при достижении определенных финансовых показателей по неуплаченным налогам может передать информацию о выявленных нарушениях в правоохранительные органы. В этом случае будет решаться вопрос о возбуждении уголовного дела. Наказание по ч. 2 ст. 199 УК РФ — вплоть до лишения свободы на срок до шести лет», — заявил Зайцев.

В этом случае будет решаться вопрос о возбуждении уголовного дела. Наказание по ч. 2 ст. 199 УК РФ — вплоть до лишения свободы на срок до шести лет», — заявил Зайцев.

Санкции могут применить к арендатору, если он не выполняет обязательства перед арендодателем — например, пропускает сроки оплаты или портит имущество. Однако любой договор аренды предполагает наличие страхового депозита, как правило, равного двум−трем арендным платам. Чаще всего в случае нарушения собственник берет из него сумму, которую недополучил от арендатора, при этом последний все равно должен восполнить ее, уточнил директор департамента коммерческой недвижимости агентства Point Estate Роман Амелин. Он подчеркнул, что по окончании договора после подписания акта приема-передача помещения собственник возвращает страховой депозит арендатору — или в полном объеме, или за вычетом штрафов.

Проверки

В последнее время участили проверки в отношении собственников нежилых помещений, сдающих их в аренду, рассказал Бегунов. Результатом проверок являются штрафы и пени, а также привлечение физического лица к административной и, возможно, к уголовной ответственности. «Череда доначислений по НДС последовала после того, как в июле прошлого года Верховный суд России подтвердил, что гражданин должен уплачивать НДС, если он занимается предпринимательской деятельностью по сдаче собственных нежилых помещений в аренду без регистрации в качестве индивидуального предпринимателя. В частности, ими являются нацеленность физического лица на получение прибыли, то есть приобретение имущества с целью его последующего использования для извлечения прибыли, а также систематичность получения данного дохода», — уточнил адвокат Tax Compliance. Он пояснил, что разовый характер сделки сам по себе не свидетельствует о ведении предпринимательской деятельности физическим лицом.

Результатом проверок являются штрафы и пени, а также привлечение физического лица к административной и, возможно, к уголовной ответственности. «Череда доначислений по НДС последовала после того, как в июле прошлого года Верховный суд России подтвердил, что гражданин должен уплачивать НДС, если он занимается предпринимательской деятельностью по сдаче собственных нежилых помещений в аренду без регистрации в качестве индивидуального предпринимателя. В частности, ими являются нацеленность физического лица на получение прибыли, то есть приобретение имущества с целью его последующего использования для извлечения прибыли, а также систематичность получения данного дохода», — уточнил адвокат Tax Compliance. Он пояснил, что разовый характер сделки сам по себе не свидетельствует о ведении предпринимательской деятельности физическим лицом.

По общему правилу, налоговый орган начинает выездную налоговую проверку, если компания или физическое лицо стоит в плане. Такой план разрабатывается и утверждается на уровне управлений по региону. «То есть налоговый орган не выбирает рандомно субъекта для проверки, а на момент ее проведения уже имеет информацию о налогоплательщике и подозрения, что было совершено нарушение. Попасть в план можно по разным причинам. Так, есть критерии, которые говорят о том, что налогоплательщик ведет себя подозрительно, совершает сомнительные операции и т. д. Проверка проводится, если набирается достаточный объем подобной информации, в том числе по итогам камеральных налоговых проверок, но поставленные вопросы не разрешаются. Например налогоплательщик не отвечает на запросы и требования налоговых органов», — отметил адвокат BMS Law Firm.

«То есть налоговый орган не выбирает рандомно субъекта для проверки, а на момент ее проведения уже имеет информацию о налогоплательщике и подозрения, что было совершено нарушение. Попасть в план можно по разным причинам. Так, есть критерии, которые говорят о том, что налогоплательщик ведет себя подозрительно, совершает сомнительные операции и т. д. Проверка проводится, если набирается достаточный объем подобной информации, в том числе по итогам камеральных налоговых проверок, но поставленные вопросы не разрешаются. Например налогоплательщик не отвечает на запросы и требования налоговых органов», — отметил адвокат BMS Law Firm.

Сash is the king

Эпидемия коронавируса и карантин существенно изменят рынок коммерческой аренды недвижимости. «Мы видим процессы, в рамках которых корпорации и небольшие компании отправляют сотрудников на удаленную работу. В дальнейшем перед топ-менеджерами и собственниками встанет вопрос, насколько можно использовать данный опыт в новой реальности. Мы увидим еще более значительное проникновение онлайн-сервисов, онлайн-магазинов, ресторанов, онлайн-обучения, онлайн-кинотеатров. Люди еще больше привыкнут и оценят эти сервисы, что в дальнейшем снизит спрос на сервисы в офлайн-режиме», — прогнозирует Никита Рябинин, управляющий партнер международной консалтинговой компании KRK Group.

Мы увидим еще более значительное проникновение онлайн-сервисов, онлайн-магазинов, ресторанов, онлайн-обучения, онлайн-кинотеатров. Люди еще больше привыкнут и оценят эти сервисы, что в дальнейшем снизит спрос на сервисы в офлайн-режиме», — прогнозирует Никита Рябинин, управляющий партнер международной консалтинговой компании KRK Group.

Дальнейшее снижение цен на нефть и экономические последствия от COVID-19 серьезно повлияют на экономику нашей страны в целом и курс рубля в частности, считает Рябинин. «Для инвесторов, рассматривающих возможность приобретения объектов недвижимости для последующий сдачи в аренду, я бы посоветовал запастись терпением и отслеживать новые предложения на рынке летом и осенью этого года, принимая во внимания глобальные изменения. Момент ожидания лучше всего пересидеть в валюте (может быть, даже лучше наличные в банковской ячейке). Правило кризиса cash is the king никто не отменял», — резюмировал эксперт.

Автор: Вера Лунькова

Источник: realty. rbc.ru

rbc.ru

налоговый и бухгалтерский учет (особенности отражения при аренде нежилых помещений для производственных нужд)

Наталья Береснева, юрист

Наталья Троицкая, аудитор РФ

Группа компаний Телеком-Сервис ИТ

Осуществляя

предпринимательскую деятельность, практически

все организации сталкиваются с вопросами,

возникающими из договоров аренды

зданий, сооружений, помещений, заключенных в

связи с осуществлением производственной

деятельности.

Правовое

регулирование арендных отношений

осуществляется в первую очередь в соответствии с

Гражданским кодексом РФ (ГК РФ).

Не

вдаваясь в гражданско-правовой аспект, в

настоящей статье будут рассмотрены особенности

и специфика бухгалтерского учета и

налогообложения арендных операций.

Итак, “по договору аренды здания

или сооружения арендодатель обязуется передать

во временное владение и пользование или во

временное пользование арендатору здание или

сооружение” (ст. 650 ГК РФ). Напомним, что вышедшее 1

июня 2000 г. информационное письмо Президиума

Высшего Арбитражного Суда РФ разъяснило, что

нормы, регулирующие вопросы аренды зданий и

сооружений, в равной мере распространяются и на

нежилые помещения, находящиеся в здании.

Вопросы

регистрации договоров аренды, к счастью,

разрешены достаточно

определенно к настоящему времени: договоры аренды помещений,

заключенные на срок

менее года государственной регистрации не

подлежит. Также не подлежит государственной

регистрации и право аренды, вытекающее из

договоров, заключенных на срок менее года (см.

информационное письмо Президиума Высшего

Арбитражного Суда РФ от 16.02.2001 № 59).

В

договоре арендодатель и арендатор могут указать,

кто какие расходы несет по поддержанию

арендованного помещения в пригодном состоянии

(капитальный ремонт, текущий). Если же в договоре

нет подобных оговорок, в соответствии с ГК РФ (ст.

616) обязанности по капитальному ремонту

возлагаются на арендодателя, а по текущему – на

арендатора.

Кроме того в договоре стороны

могут оговорить обязанности

по оплате коммунальных услуг. Уточним,

что к коммунальным услугам относится отопление,

водоснабжение, канализация, газ, электроэнергия,

горячее водоснабжение (нагрев воды) и прочие (п. 11

письма Минфина России от 29.10.1993 № 118 “Об

отражении в бухгалтерском учете отдельных

операций в жилищно-коммунальном хозяйстве”).

Как увидим в дальнейшем,

порядок распределения обязанностей по

поддержанию арендованного имущества и несения

расходов по нему весьма важен с точки зрения

налогообложения, правильное оформление договора

в дальнейшем может существенно облегчить

бухгалтерам жизнь.

Учет

доходов и расходов по договору аренды

Учет

и налогообложение у арендодателя

Согласно

ПБУ 9/99 “Доходы организации” (далее ПБУ 9/99),

утвержденного Приказом Минфина РФ от 06.05.1999 № 32н, если предметом

(видом) деятельности организации является предоставление за

плату во временное пользование (временное

владение и пользование) своих активов по

договору аренды, выручкой считаются поступления,

получение которых связанно с этой деятельностью

(арендная плата). Соответственно, выручка

Соответственно, выручка

отражается на счете 46 “Реализация продукции

(работ, услуг)” по старому Плану счетов (счет 90

“Продажи” по новому Плану счетов).

Отражению

по кредиту счета 46 (90) подлежит выручка от аренды

и тогда,

когда в уставе организации не указано,

что она осуществляет сдачу в аренду помещений,

зданий, сооружений, иного имущества, но при этом

достигнут критерий существенности – ситуация,

при которой отношение

суммы, полученной от операций по сдаче в аренду, к сумме доходов от обычных

видов деятельности за соответствующий отчетный

период составляет не менее пяти процентов (см.

“Методические рекомендации о порядке

формирования показателей бухгалтерской

отчетности организаций”, утвержденные приказом

Минфина РФ от 28.06.2000 № 60н). Более того, критерий

Более того, критерий

существенности является единственным для установления порядка отражения тех или иных доходов в составе доходов от обычных видов деятельности

или в составе внереализационных (операционных

доходов). Налоговые органы зачастую

прибегают к использованию еще одного критерия, а

именно – “регулярность и систематичность”.

Однако ни “регулярный”, на “систематический”

характер сдачи имущества в аренду налоговое

законодательство не предусматривает как

критерий и основание для отнесения указанных

доходов в состав доходов от реализации (см.

Постановление Федерального

Арбитражного Суда по Московскому Округу от 26.12.2000 №КГ-440/5420-00). В целях

обобщения, назовем рассмотренный выше вариант

также видом деятельности.

Если

сдача в аренду не является видом деятельности

организации (в т. ч. критерий существенности не

ч. критерий существенности не

достигнут) – в соответствии с ПБУ 9/99 доходы от

аренды являются для организации операционными

доходами. Их отражение осуществляется на счете 80

“Прибыли и убытки” (91 “Прочие доходы и

расходы”).

Что

касается расходов, связанных с содержанием

имущества, сданного в аренду, их отражение в

бухгалтерском учете также зависит от того,

является ли аренда отдельным видом деятельности

или нет.

Если

сдача имущества в аренду является видом

деятельности организации, то отражение

соответствующих расходов производится на счете

20 “Основное производство”.

В

случае, когда доходы от сдачи имущества в аренду

отражаются в составе операционных доходов,

необходимо обратить внимание на следующее:

В

соответствии с пунктом 2. 7. Инструкции МНС РФ от

7. Инструкции МНС РФ от

15.06.2000 № 62 “О порядке исчисления и уплаты в

бюджет налога на прибыль предприятий и

организаций” доходы, получаемые от сдачи

имущества в аренду,

включаются в состав доходов от

внереализационных операций вместе с другими

доходами от операций, непосредственно не связанных с

производством продукции (работ, услуг) и ее

реализацией. Организациям при определении

конечного финансового результата, необходимо

учитывать то важное обстоятельство, что для

целей налогообложения доходы от

внереализационных (операционных) операций

должны уменьшаться на сумму расходов по этим

операциям.*

Отражение

в учете доходов и расходов по аренде, как и любых

иных финансово-хозяйственных операций, должно

производиться исходя из допущения временной

определенности фактов хозяйственной

деятельности (п. 6 ПБУ 1/98 “Учетная политика

6 ПБУ 1/98 “Учетная политика

организации”, утвержденного Приказом Минфина РФ

от 09.12.1998 № 60н; п.12 ПБУ 9/99, п.18 ПБУ 10/99 “Расходы

организаций (далее ПБУ 10/99), утвержденного

Приказом Минфина РФ от 06.05.1999 № 33н). Необходимость

применения допущения временной определенности

при определении показателей по статье “Доходы и

расходы от внереализационных операций” также подтверждена в Письме ГНС РФ от 30.08.1996

№ ВГ-6-13/616 “По отдельным вопросам

учета и отчетности для целей налогообложения”.

При этом ГНС РФ указывает, что аналогичный

порядок следует применять и при налогообложении.

В

данном случае временная определенность для арендодателя обуславливается

зафиксированными в договоре аренды условиями о сроках, форме и порядке

расчетов по аренде. Соответственно, арендодатель

фактически должен отражать доходы

от аренды по мере

начисления (не зависимо от того, получена или нет оплата за соответствующий

период).

При

исчислении налога на прибыль

нужно иметь в виду следующее: возможно

два подхода при исчислении налога на прибыль.

Первый подход: учитывать для целей

налогообложения начисленный

внереализационный доход и не иметь при этом

никаких проблем с фискальными органами. Второй

подход: учитывать внереализационный

доход только после получения соответствующей

арендной платы. Подтвердим возможность второго подхода.

Согласно

пункту 2 статьи 2 Закона о налоге на прибыль валовая прибыль

представляет собой сумму прибыли (убытка) от

реализации продукции (работ, услуг), основных

фондов, иного имущества предприятия и доходов от

внереализационных операций, уменьшенных на

сумму расходов по этим операциям. Пунктом 6

статьи 2 этого закона определено, что в состав

доходов (расходов) от внереализационных операций

включаются доходы (расходы) от операций,

непосредственно не связанных с производством

продукции (работ, услуг) и ее реализацией. Далее,

Далее,

пунктом 13 Положения о составе затрат

установлено, что конечный финансовый результат

(прибыль или убыток) слагается из финансового

результата от реализации продукции (работ,

услуг), основных средств и иного имущества

предприятия и доходов от внереализационных

операций, уменьшенных на сумму расходов по этим

операциям. При этом порядок определения

финансового результата от реализации продукции

(работ, услуг) и финансового результата от

реализации основных средств и доходов от

внереализационных операций различен. Так

выручка от реализации продукции (работ, услуг)

определяется исходя из избранной

налогоплательщиком учетной политики (по мере ее

оплаты либо по мере отгрузки продукции

(выполнения работ, услуг) и предъявления

покупателю (заказчику) расчетных документов).

Определение финансового результата по

внереализационным доходам (расходам) не ставится

в такую зависимость.

Следовательно,

исходя из содержащегося в статье 2 упомянутого

закона понятия объекта обложения налогом на

прибыль, в налоговую базу в составе

внереализационных доходов включаются только

реально полученные доходы.

Возможность

успешного применения изложенного

подхода при исчислении налога на прибыль можно

подтвердить и судебной практикой, например

Постановление Конституционного Суда РФ от 28.10.1999 №14-П, Постановление

ФАС по СЗО от 20.11.2000 г. №А56-8286/00.

В

отношении учета расходов, связанных с

содержанием имущества

сданного в аренду, отметим лишь

следующее: исходя из определения объекта

налогообложения налогом на прибыль указанные

расходы могут быть учтены только после включения в налоговую

базу соответствующего внереализационного дохода

(учета дохода по аренде).

В

отношении исчисления иных налогов, остановимся

коротко только на вопросах исчисления налога на

пользователей автомобильных

дорог. Если следовать положениям

(п.33.5) Инструкции МНС РФ от 04.04.2000 №59 “О порядке

исчисления и уплаты налогов, поступающих в

дорожные фонды”, независимо

от того, как отражается доход от сдачи имущества

в аренду – в составе доходов

по обычным видам деятельности на счете 46(90) или в

составе операционных доходов на счете 80(91),

данный доход для целей

обложения налогом на пользователей автомобильных дорог

рассматривается как выручка от “реализации

услуг по предоставлению в аренду имущества, в том

числе по договору лизинга (кроме имущества,

находящегося в государственной и муниципальной

собственности)”. Хотя с данным подходом налоговых органов нельзя

Хотя с данным подходом налоговых органов нельзя

однозначно согласиться, поскольку, во-первых, предоставление имущества в

аренду и возмездное

оказание услуг имеют совершенно разную правовую

природу, во-вторых, в

случаях, когда аренда не является обычным видом

деятельности, как уже указывалось, доходы учитываются как

внереализационные.

Обратимся

к нормам статьи 5 Закона РФ от 18.10.1991 №1759-1 “О

дорожных фондах”. В соответствии со статьей 5

закона, объектом обложения налогом на пользователей

автомобильных дорог является сумма выручки от

реализации продукции (работ, услуг) и сумма

разницы между продажной и покупной ценами

товаров, реализованных в результате

заготовительной, снабженческо-сбытовой и

торговой деятельности. Ни статья 5 ни иные нормы

закона не указывают на

то, что для целей

исчисления налога на пользователей

автомобильных дорог передача имущества в аренду рассматривается как

реализация соответствующих услуг.

В

бухгалтерском учете показатель выручки от

реализации продукции (работ, услуг), учитываемой

на счете 46(90), приводится в строке 010 формы №2

“Отчет о прибылях и убытках”.

Между

тем, в соответствии с пунктом 1 статьи 38 НК РФ

объектами налогообложения являются не только

операции по реализации товаров (работ, услуг) и

стоимость реализуемых товаров (выполненных

работ, оказанных услуг), но и доход.

Анализ

понятия “услуга”, данного в пункте 5 статьи 38 НК

РФ, позволяет сделать вывод о том, что сдача

имущества в аренду не подпадает под это понятие.

Сдача

имущества в аренду для целей налогообложения

может быть признана услугой только при наличии

прямого на то указания в конкретной норме по

конкретному налогу.

Как

следует из пункта 1 статьи 11 НК РФ, институты,

понятия и термины гражданского, семейного и

других отраслей законодательства Российской

Федерации, используемые в Налоговом кодексе РФ,

применяются в том значении, в каком они

используются в этих отраслях законодательства,

если иное не предусмотрено Налоговым кодексом.

Согласно

статье 779 “Договор возмездного оказания услуг”

главы 39 “Возмездное оказание услуг” ГК РФ под

услугой понимается совершение определенных

действий или осуществление определенной

деятельности. К таким действиям (деятельности)

отнесены услуги связи, медицинские,

ветеринарные, аудиторские, консультационные,

информационные услуги, услуги по обучению,

туристическому обслуживанию и иные.

Услугой

для целей налогообложения также признается

деятельность (пункт 5 статьи 38 НК РФ).

Сдача

имущества в аренду в ГК РФ рассматривается как

совершенно иной, самостоятельный вид

обязательств, наряду с куплей-продажей, меной,

дарением, рентой, подрядом и др.

Как

уже указывалось, согласно статье 606 ГК РФ по

договору аренды (имущественного найма)

арендодатель (наймодатель) обязуется

предоставить арендатору (нанимателю) имущество

за плату во временное владение и пользование или

во временное пользование.

Очевидна

различная правовая природа и цели договора

возмездного оказания услуг и договора на сдачу

имущества в аренду.

При

возмездном оказании услуг организацией,

оказывающей услуги, должны быть совершены

обусловленные договором действия (деятельность)

и именно за выполнение этих действий

(деятельности) производится оплата.

При

сдаче имущества в аренду арендодатель передает

имущество во временное пользование, но

получаемая им плата — это плата за пользование

этим имуществом арендатором в течение

определенного в договоре периода времени, а не за

передачу имущества, то есть совершение

арендодателем действий (деятельности) по

передаче имущества.

Таким

образом, при отсутствии в законе о конкретном

налоге либо в части второй НК РФ нормы,

предусматривающей отнесение сдачи имущества в

аренду к услугам либо включение в

налогооблагаемую базу сумм арендной платы

(дохода от аренды имущества), признание передачи

имущества в аренду услугой, а сумм арендной платы

— выручкой от реализации услуг подзаконным актом

противоречит законодательству

о налогах. Следовательно опираясь

Следовательно опираясь

на законные основания можно сделать вывод о том,

что Инструкция расширительно определяет

объект налогообложения налогом

на пользователей автомобильных дорог и, как,

следствие, оснований для

обложения налогом на

пользователей автомобильных

дорог доходом от

предоставления имущества в аренду, учтенных в

составе операционных доходов

нет. При судебном разрешении

спора, в соответствии со статьей 11 АПК РФ,

арбитражный суд, установив при рассмотрении дела

несоответствие акта государственного органа,

органа местного самоуправления, иного органа

закону, в том числе издание его с превышением

полномочий, принимает решение в соответствии с

законом.

Учет

и налогообложение у арендатора

При

аренде помещений под производственные нужды

арендатор может отнести арендную плату на

себестоимость продукции в соответствии с пп. ч) п.

ч) п.

2 “Положения о составе затрат по

производству и реализации продукции (работ,

услуг), включаемых в себестоимость продукции

(работ, услуг), и о порядке формирования

финансовых результатов, учитываемых при налогообложении прибыли”

(далее Положение о

сотаве затрат), утвержденному

Постановлением Правительства от 05.08.1992 № 552.

При этом арендатору необходимо

иметь в виду следующее:

Затраты

арендатора по арендной плате (если это не аренда

у физического лица) учитываются, как правило, на

счете 26 “Общехозяйственные расходы”.

Аренда нежилых помещений у физических лиц, не

являющихся индивидуальными предпринимателями

для арендатора является операцией не выгодной.

Данный вывод основан на позиции

фискальных органов и, в частности,

изложенной в письме МНС РФ от 11. 04.2000 №

04.2000 №

ВГ-6-02/271@, а также письме ГНИ

по г. Москве от 09.09.1998 №30-08/27466. Данной позиции может придерживаться и налогоплательщик, не

желающий отстаивать законность иной позиции в судебных инстанциях. Чем

обосновывают свою позицию мытари?

В соответствии с пп. е) и ч) пункта 2 Положения о составе затрат для целей исчисления

налога на прибыль, к

затратам на обслуживание производственного

процесса относятся расходы по поддержанию

основных производственных фондов в рабочем

состоянии (расходы на технический осмотр и уход,

на проведение текущего, среднего и капитального

ремонтов), а также плата за аренду отдельных

объектов основных производственных фондов.

Постановлениями

Президиума Высшего Арбитражного Суда от 27.02.1996 №

2299/95 и от 25.06.1996 № 3652/95 указано, что к основным

производственным фондам не относится имущество

физических лиц, не являющихся предпринимателями.

Учитывая

изложенное, расходы арендатора по арендной плате

и содержанию нежилого помещения, полученного в

аренду от физического лица, не являющегося

предпринимателем, не относятся на себестоимость

продукции (работ, услуг) арендатора, учитываемой

для целей налогообложения.

Однако

в настоящее время появились прецеденты

вынесения арбитражными судами решений, согласно

которым не имеет значения, кто является

арендодателем имущества: физическое лицо,

юридическое или индивидуальный предприниматель.

Действительно,

постановления Высшего Арбитражного Суда РФ №№

2299/95 и 3652/95 были вынесены на основании “Положения

по бухгалтерскому учету и отчетности в

Российской Федерации”, утвержденному Приказом

Минфина РФ от 20.03.1992 № 10 и “Положения

о порядке начисления амортизационных отчислений

по основным фондам в народном хозяйстве”,

утвержденного Госпланом СССР, Минфином СССР,

Госбанком СССР, Госкомцен СССР, Госкомстатом

СССР и Госстроем СССР 29. 12.1990 №

12.1990 №

ВГ-21-Д/144/17-24/4-73. В

настоящий момент действует “Положение по

бухгалтерскому учету и отчетности в Российской

Федерации”, утвержденное приказом Минфина РФ от

29.07.1998 № 34н, (в ред. Приказов Минфина РФ от 30.12.1999 №

107н, от 24.03.2000 № 31н).

Положение

№34н и ПБУ 6/01 “Учет основных средств” (в т.ч. и

ранее действовавшее ПБУ 6/98 от 03.09.1997 № 65н),

утвержденное Приказом Минфина РФ от 30.03.2001 № 26н связывает отнесение

материально-вещественных ценностей к основным

производственным средствам с возможностью их

использования при осуществлении

предпринимательской деятельности в качестве

средств труда в течение длительного времени в

сфере материального производства и в

непроизводственной сфере.

При

этом ни в Законе Российской Федерации “О налоге

на прибыль предприятий и организаций”, ни в иных

законодательных актах о налогах нет прямого

указания на то, что арендованное имущество может

быть принято на учет как основное средство

только в случае, если это имущество учитывалось в

таком качестве у арендодателя — другого

налогоплательщика.

Законодательством

о налогах и сборах не обусловлена возможность

включения в расходы (отнесения на себестоимость

продукции, работ, услуг) затрат по поддержанию в

рабочем состоянии основных производственных

фондов тем, как данное средство учитывалось у

арендодателя — другого налогоплательщика.

Правовой статус арендодателя (юридическое или

физическое лицо, физическое лицо со статусом

предпринимателя или без такового) также не имеет

значения при проверке правомерности включения в

расходную часть затрат, связанных с извлечением

налогооблагаемого дохода. В связи с этим,

ограничение прав налогоплательщика в

зависимости от того, кто является арендодателем

не является правомерным. Данная позиция отражена

в постановлениях Федеральных арбитражных судов

по округам, в частности: постановления

Федерального арбитражного суда Северо-Западного

округа от 17. 04.2001 № А56-1887/01, от 27.03.2001 № А56-25466/00;

04.2001 № А56-1887/01, от 27.03.2001 № А56-25466/00;

постановление Федерального Арбитражного суда

Уральского округа от 20.12.2000 №Ф09-1775/2000-АК.

Учет

коммунальных платежей

Арендодатель

При определении арендной платы

арендодатель учитывает свои расходы, которые он

несет при выполнении

своих обязательств по договору аренды. Это и

суммы амортизационных отчислений, и

коммунальные платежи и прочие расходы,

непосредственно связанные с оплатой и

содержанием имущества, сданного в аренду.

На практике распространено 2

варианта оплаты коммунальных платежей:

включение коммунальных платежей в арендную

плату; а также выставление сумм коммунальных

платежей, оплаты телефонных разговоров сверх

арендной платы, отдельной суммой.

Вариант 1. В договоре

В договоре

между арендодателем и арендатором

предусматривается покрытие всех расходов

(включая и коммунальные платежи), связанных с

предоставленным в аренду имуществом,

установленной договором арендной

платой.

Если предоставление

имущества за плату во временное пользование

является для арендодателя видом деятельности, то

расходы арендодателя по уплате коммунальных

платежей, относящихся к имуществу, переданному в

аренду, относятся к расходам по обычным видам

деятельности и учитываются на счете 20.

В

случае, когда предоставление имущества в аренду

не является видом деятельности организации

арендодателя, указанные

расходы отражаются

как операционные расходы по дебету счета 80(91).

Вариант

2. Договором аренды предусмотрено возмещение

коммунальных платежей арендатором помимо

установленной договором суммы

арендной платы.

С

точки зрения налоговых органов отражение в

бухгалтерском учете арендодателя хозяйственных операций,

связанных с коммунальными платежами,

осуществляется с использованием счета 46 в

случае, если в соответствии с действующим

законодательством арендодатель вправе

выполнять функции по оказанию коммунальных

услуг (статьи 544, 545 Гражданского кодекса

Российской Федерации, пункт 4 Правил оказания

услуг телефонной связи, утвержденных

постановлением Правительства Российской

Федерации от 26.09.1997 № 1235). Указанный подход

изложен в письме ГНС РФ от 27.10.1998 № ШС-6-02/768 “Методических

рекомендациях по отдельным вопросам

налогообложения прибыли” и в письме ГНИ по г. Москве от 09.09.1998 № 30-08/27466.

Когда же арендодатель вправе

оказывать коммунальные услуги? Как известно,

отношения по энергоснабжению регулируются

статьями. 539-548 ГК РФ. При этом согласно ст. 548 п.

539-548 ГК РФ. При этом согласно ст. 548 п.

2 к отношениям, связанным

со снабжением через присоединенную сеть газом,

нефтью и нефтепродуктами, водой и другими

товарами, правила о договоре энергоснабжения

применяются, если иное не установлено законом,

иными правовыми актами или не вытекает из

существа обязательства.

Статья 545 ГК РФ допускает передачу

абонентом энергии, принятой им от

энергоснабжающей организации через

присоединенную сеть, другому лицу –субабоненту.

Данная передача возможна только

с согласия энергоснабжающей

организации.

Таким

образом, если арендодатель имеет право

подключать субабонентов, фактически,

он имеет право оказывать

коммунальные услуги. Данную деятельность вполне

резонно рассматривать как еще один вид

деятельности арендодателя. И если в отношении

И если в отношении

самой аренды порой существует выбор: отражать

через 46 (90) счет или учитывать как операционный

доход, то коммунальные платежи, полученные от

арендатора – выручка от реализации коммунальных

услуг. Соответственно, в данном случае расходы по

коммунальным платежам самого арендодателя –

расходы по обычным видам деятельности.

На

самом деле ГК РФ не позволяет сделать

однозначный вывод, что происходит по сути при

передаче энергии субабоненту абонентом. Абонент

получает в собственность определенное

количество энергии, а затем передает ее

субабоненту в собственность? Ст. 545 говорит о

передаче энергии, принятой абонентом, но при этом

совершенно не ясно из контекста, происходит

перепродажа энергии или же арендодатель

выступает в роли агента (комиссионера).

Если

мы обратимся к Правилам пользования

электрической и тепловой энергией, утвержденным приказом Минэнерго СССР от

06.12.1981 № 310, и которые в

настоящий момент отменены приказом Минтопэнерго РФ

от 10.01.2000. № 2, то увидим, что в данных Правилах

все-таки передача субабоненту энергии

рассматривалась как перепродажа (п. 1.1.7., 1.1.3., 1.1.4).

Поскольку

налоговые органы рассматривают

получение оплаты за коммунальные услуги

арендодателем как плату за реализацию услуг,

вполне резонно встает вопрос о возможности

предоставлять арендодателем услуги по

энергоснабжению без соответствующей лицензии.

Согласно

старому Федеральному закону “О лицензировании

отдельных видов деятельности” от 25.09.1998 № 158-ФЗ,

действующему до вступления в силу нового

Федерального Закона РФ от 08. 08.2001

08.2001

№ 128-ФЗ, лицензированию

подлежит деятельность по

обеспечению работоспособности электрических и

тепловых сетей. Согласно новому Закону данный

вид деятельности также лицензируется. Положение

о лицензировании деятельности по обеспечению

работоспособности электрических и тепловых

сетей утверждено постановлением Правительства

РФ от 05.04.2001 № 267. В Положении (п. 3) указано, что под

деятельностью по обеспечению работоспособности

электрических и тепловых сетей понимается

комплекс мероприятий по обеспечению такого

состояния объектов электрических и тепловых

сетей, при котором значения всех параметров,

характеризующих способность этих объектов

выполнять заданные функции, соответствуют

установленным нормам и правилам, а также

требованиям технической, проектной и

конструкторской документации. При этом в п. 4 дан

При этом в п. 4 дан

перечень работ, входящих в этот комплекс:

проектирование, монтаж, наладка оборудования,

зданий и сооружений электрических и (или)

тепловых сетей; диспетчерское управление, а

также сбор, передача и распределение

электрической и тепловой энергии.

Если

арендодатель реализует энергию, полученную от

энергоснабжающей организации, можно говорить о

передаче энергии, однако, никаких других работ он

не производит, специального оборудования для

распределения и передачи энергии нет. Тогда

говорить однозначно о необходимости

лицензирования нельзя. Все-таки, лицензирование

обоснованно, когда осуществляется

профессиональная деятельность в этой сфере.

Арендодатель этим не занимается. Он

предоставляет право пользоваться полученной

энергией арендатору постольку, поскольку это

необходимо в целях содержания арендованного

имущества.

Итак,

мы рассмотрели порядок отражения операций по

аренде у арендодателя с точки зрения позиции,

предложенной налоговыми органами, а именно

отражение полученных коммунальных платежей на 46

(90) счете.

Обоснуем

возможность иного подхода. Данный подход

заключается в том, чтобы рассматривать передачу

энергии субабоненту как ситуацию, когда с

согласия энергоснабжающей организации

арендодатель “выбывает” из договора с

энергоснабжающей организацией как

непосредственный потребитель энергии,

потребителем становится арендатор, а

арендодатель выступает посредником

(комиссионером, агентом) между

энергоснабжающей организацией и арендатором. Да,

через присоединенные сети арендодателя

происходит передача энергии, однако он не

становится ее потребителем, “собственником” и

потребителем становится арендатор. Арендодатель

Арендодатель

— комиссионер действует от своего имени, но за

счет арендатора. Также он участвует в расчетах.

Грубо это можно сравнить с закупкой товара для

покупателя по договору комиссии (в данном случае

товаром является непосредственно энергия –

тепловая, электрическая, газ). А раз так, то и расчеты должны отражаться

как расчеты при договоре комиссии, а именно: по

кредиту счета 76 “Расчеты с разными дебиторами и

кредиторами” отражаются средства, полученные от

субабонента в счет снабжающей организации, по

дебету счета 76 – соответственно, сумма расходов

со снабжающей организацией. Кроме того, как уже упоминалось, и

налоговое и гражданское законодательство под

оказанием услуг подразумевают обусловленные

договором действия (деятельность). Арендодатель

же действий не производит, а является только

посредником между снабжающей организацией и арендатором потребителем в

части произведения

расчетов за энергоресурсы. То, что данный подход имеет право

То, что данный подход имеет право

на существование можно подтвердить и

арбитражной практикой, в частности, в качестве

примеров сошлемся на постановления Федеральных

Арбитражных судов по Северо-Западному Округу от

18.07.2000 №А56-639/00, от 23.10.2000 № А05-4338/00-258/11, по

Московскому Округу от 26.12.2000 №КГ-А40/5420-00.

Хотелось

бы отметить еще один

момент. Очень часто, когда речь идет о возмещении коммунальных платежей

сверх арендной платы, принято говорить, что арендная

плата формируется из двух составляющих –

постоянной и переменной. Переменная часть

формируется арендодателем на основании счетов,

выставленных энергоснабжающими организациями и

оператором связи. С точки зрения гражданского

законодательства стороны по своему усмотрению

могут установить порядок определения цены

договора. Но тогда не стоит говорить вообще о

Но тогда не стоит говорить вообще о

коммунальных платежах, они лишь являются

критерием при определении переменной части, а

сформированная сумма есть не что иное, как

арендная плата и отражается либо на счет 46 (90)

либо на счете 80(91) – см. Вариант 1.

Что

касается услуг по

предоставлению связи

(телефонные переговоры), следует учитывать

следующее.

Согласно

ФЗ от 16 февраля 1995 г. № 15-ФЗ «О связи» (ст. 15)

деятельность физических и юридических лиц,

связанная с предоставлением услуг

связи, осуществляется на основании должным

образом полученной и оформленной для этой цели лицензии. Соответственно,

арендодатель может отражать полученную от

арендатора плату за телефонные переговоры через

46 (90) счет только при деятельности в области

предоставления услуг связи на основании

соответствующей лицензии, чего, как правило, нет

у арендодателя. Вообще говоря, аргументы против

Вообще говоря, аргументы против

отражения полученного от арендатора возмещения

за использование телефонной связи (оплата

переговоров) могут быть приведены те же, что и выше,

в части отражения

коммунальных услуг. Но, поскольку, налоговые органы в этом

вопросе прибегают к

“дополнительным” аргументам опровергнем и их.

В

письме Госналогслужбы РФ от 27.10.1998 № ШС-6-02/768

налоговые органы отсылают к пункту

4 Правил оказания услуг

телефонной связи, утвержденных постановлением

Правительства Российской Федерации от 26.09.1997 №

1235). Этот пункт гласит, что

Услуги телефонной связи оказываются на

основании договора об оказании услуг телефонной

связи, заключаемого между оператором связи и

абонентом (клиентом).

Права

и обязанности сторон по договору могут

передаваться другим лицам только в порядке,

установленном законодательством Российской

Федерации и настоящими Правилами. Что это за

Что это за

порядок – пока не совсем понятно. В самих

Правилах указан порядок переоформления договора

только для граждан. Да и сами Правила были

приняты во исполнение Закона “О защите прав

потребителей” и оснований расширительного

применения в части регулирования отношений с субъектами

предпринимательской деятельности нет, тем более

данные правила не могут влиять ни на

формирование бухгалтерских регистров ни, тем

более, на налоговые правоотношения. Более того, плату за

телефонные разговоры отразить через 46 (90)счет арендодатель не может,

поскольку не имеет лицензии

и фактически в рамках арендных отношений

осуществляет “транзит” расчетов между арендатором и оператором связи.

На

практике проблема построения

между арендатором, арендодателем и

оператором связи часто разрешается следующим

образом: временно (на период действия договора

аренды помещения) переоформить договор на

предоставление услуг связи на арендатора, что

влечет дополнительные денежные затраты.

Арендатор

Говоря

о специфике отражения оплаты коммунальных

платежей у арендатора, можно сказать следующее:

Поскольку вопрос связан напрямую с уменьшением

налогооблагаемой базы по налогу на прибыль,

налоговые органы уделяют очень пристальное

внимание вопросу о возможности включения сумм

коммунальных платежей, выставленных в

возмещение соответствующих расходов

арендодателя в соответствии с условиями

договора аренды сверх арендной платы. Если

указанные платежи не выделяются отдельной

строкой (отдельным счетом), а входят в арендную

плату, то коммунальные платежи в составе

арендной платы включаются в себестоимость

продукции.

Если же счета на оплату

коммунальных платежей, платежей за телефонные

разговоры выставляются отдельно — у арендатора могут

возникать проблемы..jpg)

В

письме МНС РФ № ШС-6-02/768 указано:

“что же касается расходов организации -

арендатора по оплате коммунальных платежей, то

исходя из характера указанных расходов, как

затрат непосредственно связанных с

производством и реализацией продукции (работ,

услуг), они подлежат включению в себестоимость

продукции (работ, услуг) арендатора вне

зависимости от вида деятельности организации

арендодателя, определения в соответствии с

договором суммы арендной платы и при условии

заключения договоров на получение арендатором

коммунальных услуг в соответствии с действующим

законодательством Российской Федерации”.

Следуя указанному письму и ряду других,

налоговые органы принимали отнесение на затраты

коммунальных платежей арендатором только в том

случае, когда арендатор заключал напрямую

договоры с энергоснабжающими и др. подобными

подобными

организациями. В свою очередь эти организации не

особенно спешили заключать договоры с

арендаторами.

Однако,

если сопоставить часть письма, касающуюся

арендодателя, согласно которой арендодатель

отражает поступающие коммунальные платежи через

46 (90) счет, если у него есть право выполнять

функции по оказанию коммунальных услуг и часть,

которая говорит о возможности отнесения на

себестоимость затраты по оплате коммунальных

платежей, — приходим к вполне логичному выводу о

том, что если включить в договор аренды также

возможность получения арендатором коммунальных

услуг в соответствии со ст. 544 и 545 ГК РФ, мы тем

самым выполним требование налоговых органов,

заложенные в письме. У нас будет договор с

соответствующей организацией (арендодателем),

передающей услуги субабоненту!!!

Учитывая

положения ГК РФ, регулирующие обязательственное

право, а также специальные положения,

устанавливающие обязательность получения согласия

снабжающей организации на подключение

субабонента, подтвердить правомочность

выполнять функции по оказанию коммунальных

услуг арендодателем можно направлением

снабжающей организации уведомления о

подключении субабонента в соответствии с

договором аренды и предложения о порядке

предоставления услуг и проведения расчетов с

указанным абонентом-арендодателем. В указанный

В указанный

документ включается условие о том, что

предложение считается принятым в случае

отсутствия возражения снабжающей организации.

В подтверждение

можно привести позицию, изложенную в

письмах УМНС по г.Москве от

27 декабря 2000 г. № 03-12/61590, от

21 апреля 2000 г. № 03-12/16517.

Позиция

такова: если по договору аренды помещения

предусмотрено предоставление арендодателем

арендатору права пользования в арендуемом

помещении услугами энерго-, тепло-, водоснабжения

и телефонной связью с возложением на арендатора

возмещения расходов арендодателя по оплате

услуг энерго-, тепло-, водоснабжения и телефонной

связи помимо арендной платы, арендатор может

отнести на себестоимость продукции (работ, услуг)

расходы по возмещению арендодателю затрат по

вышеуказанным услугам при подтверждении данных

расходов соответствующими первичными

документами — счетами арендодателя,

составленными на основании аналогичных

документов, выставленных энергоснабжающей

организацией и организацией — оператором связи в

отношении фактически занимаемых арендатором

помещений и используемых арендатором

теплоэнергосетей и телефонных линий”.

То

есть, чтобы отнести коммунальные платежи на

себестоимость, арендатору необходимо:

Указание в договоре о том, что

арендодатель предоставляет арендатору право

пользования энерго-, водо- и т.п. снабжением

Согласие энергоснабжающей

организации, данное арендодателю, на возможность

предоставления услуг субабоненту.

Счета

арендодателя, составленные на основании

аналогичных счетов, полученных от

ресурсоснабжающих организаций.

Надо

заметить, что хотя разъяснения в письме от 27.12.2000

г. были даны по запросу банка-арендатора, тем не менее, они носят

общий характер и вполне применимы ко всем

организациям-арендаторам. Указанные письма опубликованы в журналах

“Московский налоговый курьер”, № 11, 2000; № 5, 2001.

Позиция,

изложенная в письмах управления МНС РФ по г. Москве применима как

Москве применима как

в случае, когда арендодатель является лицом,

оказывающим услуги, так и в случае, когда

рассматриваем его как посредника (комиссионера).

В

заключение выразим наше мнение и по этому

насущному для арендаторов вопросу.

По нашему мнению независимо от отсутствия или

наличия прямых договоров с энерго, тепло,

водоснабжающими организациями и предприятиями

связи, как того требуют ст.ст. 539, 545 ГК РФ, получено

или нет согласие соответствующих организаций на подключение

субабонента, основанием для отнесения данных

затрат на себестоимость в соответствии с

Положением о бухгалтерском учете и отчетности

являются первичные документы. Кроме того,

отсутствие прямых договоров со снабжающими

организациями и предприятиями связи, не являются

основанием для исключения данных затрат из

себестоимости продукции (работ, услуг)

арендатора, поскольку сам факт использования

арендованных площадей в процессе управления и

производства является основанием для включения

в себестоимость продукции (работ, услуг) затрат

по содержанию этих помещений, если эти затраты

фактически имели место. Требований о наличие соответствующих договоров

Требований о наличие соответствующих договоров

нормами Закона о налоге

на прибыль и Положения о

составе затрат не установлено. И, как всегда,

подтвердим свое требование арбитражными

решениями: Постановление ФАС Центрального

Округа от 25.11.1999

№А09-3086/9912, ФАС Московского Округа от 13.11.2000

№КА-А40/5134-00.

Текущий ремонт арендованного имущества

Как мы уже указывали, стороны в

договоре распределяют обязанности по ремонту

арендованного имущества. В случае отсутствия

таких указаний в договоре, по общему правилу

расходы по текущему ремонту арендованного

имущества несет арендатор (ст. 616 ГК РФ).

Таким образом, возможны следующие

варианты распределения расходов по текущему

ремонту зданий, сооружений, помещений.

Договором обязанность по ремонту

возложена на арендатора.

Расходы

по обычным видам деятельности в соответствии с

п.18 ПБУ 10/99 признаются в бухгалтерском учете в том

отчетном периоде, в котором они имели место,

независимо от времени фактической выплаты

денежных средств и иной формы осуществления

(допущение временной определенности фактов

хозяйственной деятельности) при выполнении

условий, приведенных в п.16 ПБУ 10/99.

Затраты

на ремонт арендованных основных средств,

производимые в соответствии с условиями

договора аренды за счет средств арендатора,

согласно п.78 Методических указаний по