Новости МСП

Пятикратное за год снижение ключевой ставки Банка России сформировало у заемщиков устойчивые ожидания относительно снижения конечных ставок по кредитам, и этот процесс действительно происходит — к концу лета ставки кредитования бизнеса фактически вернулись на докризисный уровень. Но на стоимость денег в российской экономике влияет не только ключевая ставка, а для других факторов, от которых зависит кредитное предложение, по-прежнему характерна немалая степень неопределенности. Лед тронулся.

В 2018 год российская финансовая система может вступить с ключевой ставкой ЦБ на уровне 8% годовых, который сохранялся с конца июля по начало ноября 2014 года, то есть непосредственно в преддверии последнего экономического кризиса. До снижения ставки до этого уровня руководству ЦБ остался всего один, уже привычный шаг в 0,25 базисного пункта, который может быть предпринят на последнем в текущем году заседании по ключевой ставке, назначенном на 15 декабря. Пять из семи уже прошедших аналогичных заседаний этого года завершались решением о снижении ставки на 0,25–0,5%. Снижение ключевой ставки на 1,5 процентного пункта с начала года привело к снижению ставки по кредитам для физлиц в среднем на 1,3%, а для юридических лиц — на 2,5%, причем для последних ставки сократились даже по долгосрочным кредитам, отметила председатель ЦБ Эльвира Набиуллина в конце сентября в интервью телеканалу «Россия 24». Главный момент в этом процессе — его дозированный характер. «Лучше двигаться небольшими шагами, чем значительно урезать ставку, а затем из-за неожиданного шока поднять ее назад», — поясняла ранее председатель ЦБ весьма консервативный подход регулятора к снижению ставки.

Снижение ключевой ставки на 1,5 процентного пункта с начала года привело к снижению ставки по кредитам для физлиц в среднем на 1,3%, а для юридических лиц — на 2,5%, причем для последних ставки сократились даже по долгосрочным кредитам, отметила председатель ЦБ Эльвира Набиуллина в конце сентября в интервью телеканалу «Россия 24». Главный момент в этом процессе — его дозированный характер. «Лучше двигаться небольшими шагами, чем значительно урезать ставку, а затем из-за неожиданного шока поднять ее назад», — поясняла ранее председатель ЦБ весьма консервативный подход регулятора к снижению ставки.

Сохраняющийся приличный спред между уровнем ключевой ставки и официальным уровнем инфляции, который в последние месяцы опустился даже ниже целевого уровня в 4%, формирует значительные ожидания бизнеса относительно дальнейшего снижения как самой ключевой ставки, так и ставок по кредитам.

Действительно, сохраняющийся приличный спред между уровнем ключевой ставки и официальным уровнем инфляции, который в последние месяцы опустился даже ниже целевого уровня в 4%, формирует значительные ожидания бизнеса относительно дальнейшего снижения как самой ключевой ставки, так и ставок по кредитам. «Определяющими для уровня кредитных ставок будут действия ЦБ по снижению ключевой ставки и сохранению низкой инфляции. С нашей точки зрения, на текущий момент существуют ожидания по дальнейшему снижению уровня ключевой ставки Банка России», — отмечают в банке «Зенит».

«Определяющими для уровня кредитных ставок будут действия ЦБ по снижению ключевой ставки и сохранению низкой инфляции. С нашей точки зрения, на текущий момент существуют ожидания по дальнейшему снижению уровня ключевой ставки Банка России», — отмечают в банке «Зенит».

По итогам августа ЦБ объявил о новом минимуме за весь период наблюдений (с начала 2013 года) по ставкам по корпоративным кредитам на срок свыше года — 10,53%. Средневзвешенная ставка по кредитам в рублях, выданным (без учета Сбербанка) нефинансовым предприятиям на срок до года, включая кредиты «до востребования», в августе снизилась до 10,63% годовых — прежний минимум (9,81%) был зафиксирован в феврале 2014 года.

Заметное снижение стоимости заемных средств произошло и в сегменте малого и среднего бизнеса (МСБ), наиболее уязвимом к колебаниям ставок. Средневзвешенная ставка по кредитам на срок свыше года субъектам малого и среднего предпринимательства в августе уменьшилась до 12,61% — это также минимальный уровень за период наблюдения с начала 2014 года. Как отмечалось в октябрьском исследовании портала «Банки-ру», с начала текущего года на рынке кредитования МСБ наблюдается некоторое оживление. Просроченная задолженность перестала увеличиваться и остановилась на уровне 13%, а кредитный портфель банков впервые с начала кризиса начал расти, за первые восемь месяцев текущего года он увеличился на 8%.

Как отмечалось в октябрьском исследовании портала «Банки-ру», с начала текущего года на рынке кредитования МСБ наблюдается некоторое оживление. Просроченная задолженность перестала увеличиваться и остановилась на уровне 13%, а кредитный портфель банков впервые с начала кризиса начал расти, за первые восемь месяцев текущего года он увеличился на 8%.

«Очередное заметное понижение ставок позволяет с оптимизмом смотреть на ближайшее будущее финансирования сектора малого и среднего бизнеса. Одновременно со снижением ставок коммерческими банками с января 2018 года Корпорация МСП планирует еще снизить процентные ставки по программам льготного кредитования сектора МСБ, что в очередной раз ускорит динамику уменьшения процентных ставок», — отмечает эксперт портала «Банки.ру» по кредитным продуктам Ирина Сафронова. В середине сентября Эльвира Набиуллина сообщила, что в условиях экономической рецессии ЦБ нарастил фондирование реализуемой Корпорацией МСП «Программы 6,5» с 50 млрд до 150 млрд рублей, но в дальнейшем планирует постепенно выходить из нее. «Важнее снизить ставки для всего малого бизнеса, а не только для тех, кто имеет доступ к программе», — подчеркнула глава Банка России.

«Важнее снизить ставки для всего малого бизнеса, а не только для тех, кто имеет доступ к программе», — подчеркнула глава Банка России.

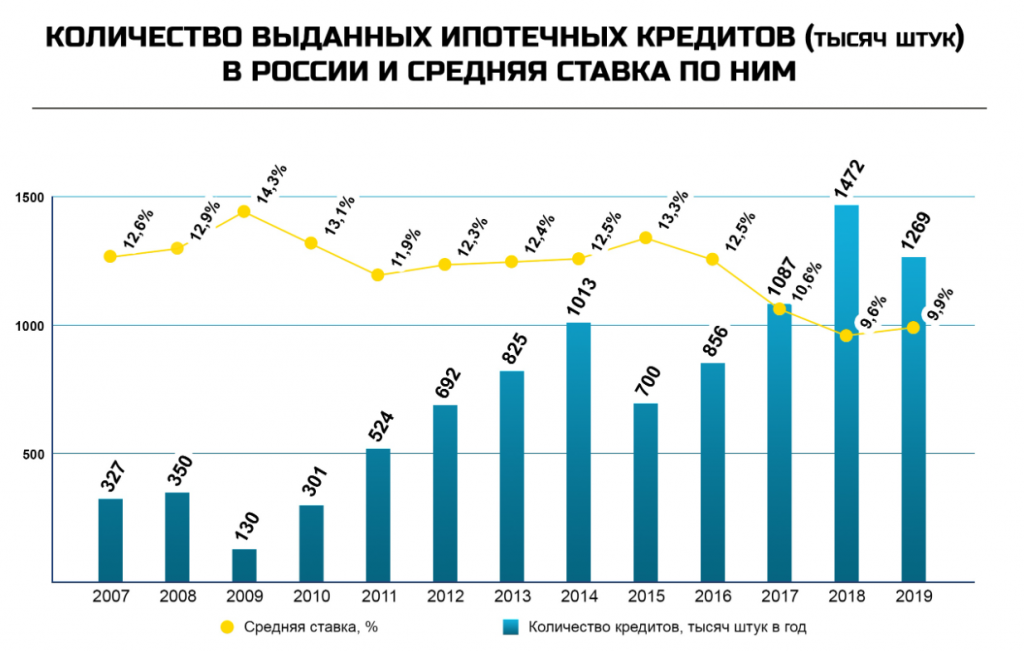

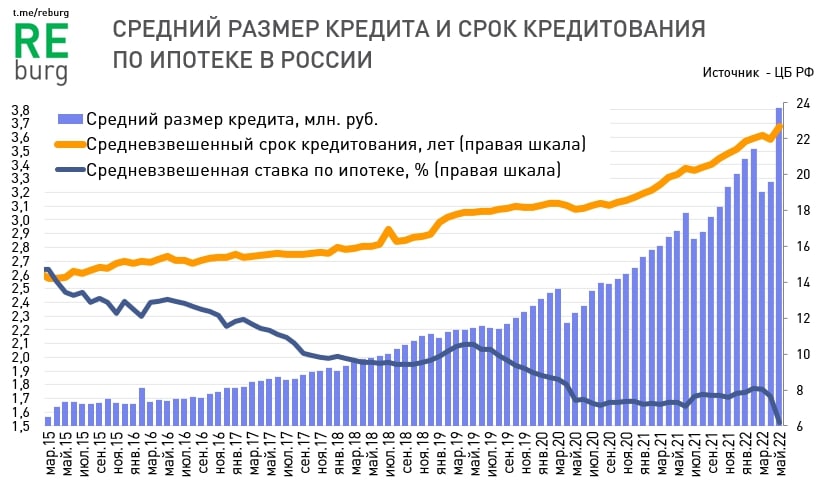

Существенное удешевление конечных ставок произошло и для физлиц. Средневзвешенная ставка по рублевым кредитам российских банков (без учета Сбербанка) физлицам на срок до года, включая кредиты «до востребования», в августе опустилась до 20,84%. Особенно заметна динамика ставок в таком сегменте, как ипотечное кредитование, где практически каждое снижение ключевой ставки сопровождалось аналогичными движениями коммерческих банков.

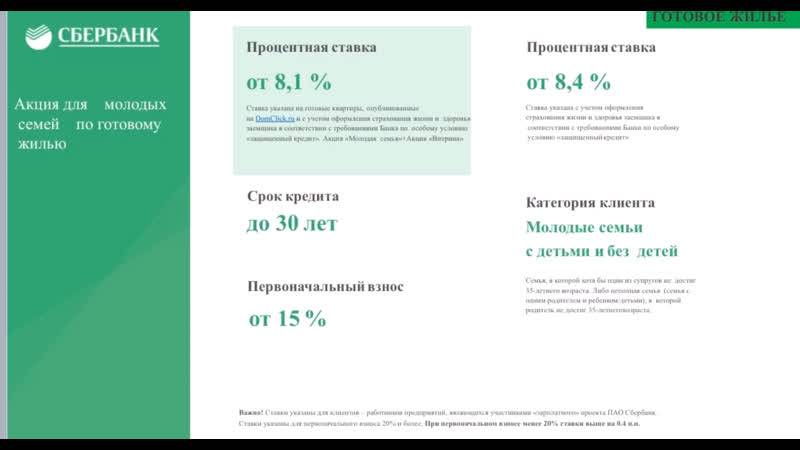

Наиболее значительным в этой серии стало решение Сбербанка снизить стоимость ипотечных кредитов в диапазоне 0,6–2% начиная с 10 августа, в результате чего новые ставки ипотеки на приобретение жилья в новостройке были объявлены в диапазоне 7,4–10%, а на вторичном рынке — 8,9–10%. Вслед за Сбербанком о снижении ставок по ипотеке заявляли и другие банки, а конечные заемщики отреагировали на это практически незамедлительно. По данным аналитического центра Агентства по ипотечному жилищному кредитованию (АИЖК), в сентябре 2017-го было выдано (предварительная оценка) около 100 тыс. ипотечных кредитов на 180–190 млрд рублей — это почти в полтора раза больше, чем в сентябре 2016 года.

По данным аналитического центра Агентства по ипотечному жилищному кредитованию (АИЖК), в сентябре 2017-го было выдано (предварительная оценка) около 100 тыс. ипотечных кредитов на 180–190 млрд рублей — это почти в полтора раза больше, чем в сентябре 2016 года.

Если же вернуться к перспективам дальнейшего снижения ставок в сегменте корпоративного кредитования, то, как отмечает директор по исследованиям и аналитике Промсвязьбанка Николай Кащеев, ожидания заемщиков по кредитным ставкам сегодня разнятся в зависимости от рода, качества и размеров их бизнеса. Например, крупные компании, имеющие собственные финансовые департаменты, оценивают ситуацию и выносят суждения о ней на экспертном уровне, подчас не уступающем банковскому (хотя в целом, полагают банкиры, экспертиза в финансовом секторе, как правило, все же сильнее, чем в реальном).

«Гораздо сложнее ориентироваться в текущей ситуации малому и среднему бизнесу и обычным клиентам — физическим лицам, за исключением ВИП-клиентов, которые сейчас представляют собой существенную по объемам часть клиентуры банков, — их уровень экспертизы также достаточно высок», — констатирует Кащеев.

Все ли в руках ЦБ?

Некоторые высказывания руководителей финансово-экономического блока правительства и ЦБ в сущности подогревают ожидания рынка. В частности, глава Минэкономразвития РФ Максим Орешкин в конце октября на форуме «Россия зовет!» заявил, что «одна из главных задач на следующий год — это новый зарождающийся и правильно сформированный кредитный цикл в российской экономике», «точкой запуска» для которого является низкая инфляция. Правда, при этом он обратил внимание, что важно не допустить повторения ошибки 2011–2012 годов, когда кредитная экспансия практически вся ушла в необеспеченное потребление и в результате банки получили удар по прибыли в момент нового кризиса, в 2014–2015 годах.

Поэтому, полагает Орешкин, рост в потребительском сегменте должен быть ограниченным, основная кредитная активность необходима в ипотечных продуктах и инвестициях.

Эльвира Набиуллина, со своей стороны, обозначила цель по ключевой ставке на обозримую перспективу еще в майском интервью корпоративному изданию холдинга EM. Как отметила Набиуллина, при достижении устойчивой инфляции на уровне 4% ключевая ставка Банка России может быть снижена до 6,5–6,75% годовых. «Существующий баланс рисков говорит в пользу продолжения проведения умеренно жесткой денежно-кредитной политики при сохранении возможностей для снижения ключевой ставки в ближайшие кварталы», — сказано в последнем бюллетене Банка России «О чем говорят тренды».

Как отметила Набиуллина, при достижении устойчивой инфляции на уровне 4% ключевая ставка Банка России может быть снижена до 6,5–6,75% годовых. «Существующий баланс рисков говорит в пользу продолжения проведения умеренно жесткой денежно-кредитной политики при сохранении возможностей для снижения ключевой ставки в ближайшие кварталы», — сказано в последнем бюллетене Банка России «О чем говорят тренды».

В то же время многие аналитики финансового рынка отмечают, что на фактический уровень кредитных ставок влияет не только ключевая ставка Банка России, и сам уровень ставки находится под сильным внешним воздействием. «Предела стабилизации ставок для конечных заемщиков нет. Проблема — в сохранении большого набора факторов, которые могут дестабилизировать ситуацию. Ставки могут достаточно долгое время двигаться вниз, но затем взлететь вверх вслед за ключевой ставкой», — отмечает управляющий директор Национального рейтингового агентства (НРА) Павел Самиев.

По его мнению, сегодня сохраняются достаточно серьезные риски дестабилизации валютного рынка, а это один из главных факторов принятия решений по ключевой ставке. «Внешние предпосылки, влияющие на динамику валютного курса, за последнее время существенно не изменились в сравнении с тем, что было и год, и два назад. Хорошая конъюнктура сырьевого рынка и приток спекулятивных капиталов в российские активы играли положительную роль довольно долгое время, но это не значит, что они будут точно так же действовать и дальше. Поэтому внешние факторы могут очень сильно поменять политику по ключевой ставке. Далеко вне плоскости ключевой ставки лежат и факторы, связанные с инфляцией», — перечисляет Самиев параметры внешних рисков.

О том, что все эти факторы могут вновь сработать в любой момент, говорит и руководитель проектов Аналитического центра «Эксперт» Сергей Селянин: «Реальная инфляция в России явно выше, чем те показатели в 3–4%, которые заявляет ЦБ, а риски внешних катаклизмов сохраняются. Поэтому, если, например, нефть снова начнет падать, опять начнется ажиотаж на валютном рынке, и ставки сразу же пойдут вверх. Поскольку стабильности на рынке нет, ситуация может развернуться в противоположную сторону за один-два месяца. Все прекрасно помнят, как ставки резко взлетали в 2008 и 2014 годах».

Поэтому, если, например, нефть снова начнет падать, опять начнется ажиотаж на валютном рынке, и ставки сразу же пойдут вверх. Поскольку стабильности на рынке нет, ситуация может развернуться в противоположную сторону за один-два месяца. Все прекрасно помнят, как ставки резко взлетали в 2008 и 2014 годах».

Поэтому, предполагает Селянин, ставки по кредитам уже вышли на тот уровень, ниже которого падать они не будут. Чуть более оптимистичен прогноз старшего директора — руководителя группы корпоративных рейтингов АКРА Екатерины Можаровой: на рынке сохраняется ожидание дальнейшего снижения ставок, но при этом стоит отметить, что темп снижения будет замедляться.

«Ожидания относительно процентной ставки остаются умеренными: аналитики не прогнозируют существенного снижения ставки в ближайшие два года. Аналитики считают, что Банк России не будет спешить с понижением процентной ставки», — отмечено в последнем выпуске бюллетеня ЦБ.

В следующем году роль ЦБ в установлении ставок, по-видимому, останется решающей, хотя общее состояние экономики вряд ли вызовет какое-либо существенное усиление прочих факторов, полагает Николай Кащеев. «Дальнейшее снижение инфляции вряд ли возможно, динамика цены нефти, вероятно, останется прежней, что предопределяет практически стагнирующую конъюнктуру. Поэтому все по-прежнему в руках ЦБ — разумеется, если не проявят себя шоковые события вроде усиления санкций против России или неожиданно высокого роста цен на нефть из-за каких-либо особых событий», — прогнозирует представитель Промсвязьбанка.

«Дальнейшее снижение инфляции вряд ли возможно, динамика цены нефти, вероятно, останется прежней, что предопределяет практически стагнирующую конъюнктуру. Поэтому все по-прежнему в руках ЦБ — разумеется, если не проявят себя шоковые события вроде усиления санкций против России или неожиданно высокого роста цен на нефть из-за каких-либо особых событий», — прогнозирует представитель Промсвязьбанка.

По мнению Кащеева, сегодня можно говорить о трех дальнейших сценариях развития ситуации с ключевой ставкой: нейтральном — ставка приблизительно на уровне инфляции, стимулирующем — ниже инфляции, ограничительном (антиинфляционном) — выше.

«Сейчас базовая ставка ЦБ намного выше официальной инфляции по индексу потребительских цен, — комментирует эксперт. — Однако ЦБ использует не только такую оценку инфляции для выработки решения о ставке, но и ряд других показателей, например, инфляционные ожидания населения, которые пока находятся на уровне несколько менее 10%. Поэтому ЦБ удерживает свою ставку, которая является формально резко ограничительной, дестимулирующей рост. При инфляции в 4%, вероятно, средняя ставка кредитования, которая воспринималась бы как привлекательная для реального бизнеса, должна была бы составлять 5–7%. Разумеется, для более рискованных категорий заемщиков ставки должны находиться выше этого уровня».

Поэтому ЦБ удерживает свою ставку, которая является формально резко ограничительной, дестимулирующей рост. При инфляции в 4%, вероятно, средняя ставка кредитования, которая воспринималась бы как привлекательная для реального бизнеса, должна была бы составлять 5–7%. Разумеется, для более рискованных категорий заемщиков ставки должны находиться выше этого уровня».

Источник: https://iz.ru/

Заявки на ипотеку упали почти на 10% к концу 2018 года, несмотря на более низкие ставки.

Женщина просматривает списки недвижимости возле офиса Berkshire Hathaway Home Services в Монклере, штат Нью-Джерси.

Адам Джеффри | CNBC

Процентные ставки по ипотечным кредитам упали до самого низкого уровня за четыре месяца, но это не вызвало активности на ипотечном рынке.

Общий объем заявок на ипотеку упал на 9,8% в конце прошлой недели по сравнению с двумя неделями ранее, согласно сезонно скорректированному индексу Ассоциации ипотечных банкиров. Результаты включали поправку на рождественские каникулы. Объем был на 21 процент ниже, чем год назад, и это самый низкий уровень за 18 лет.

Цифры удивительны, учитывая, что покупатели жилья и домовладельцы, желающие рефинансировать, могли воспользоваться более низкими процентными ставками. Средняя процентная ставка по контракту для 30-летних ипотечных кредитов с фиксированной процентной ставкой с соответствующим остатком кредита (453 100 долларов США или меньше) снизилась до 4,84 процента с 4,86 процента неделей ранее, при этом пункт снизился до 0,42 с 0,47 (включая комиссию за выдачу) для кредитов с 20-процентный первоначальный взнос.

смотреть сейчас

Это самый низкий уровень с сентября. Ставка упала на 24 базисных пункта за последние четыре недели, но к концу года все еще на 62 базисных пункта выше, чем год назад.

«Инвесторы по-прежнему отдавали предпочтение более безопасным казначейским облигациям США, поскольку опасения по поводу экономического роста в США и мире, а также неопределенность в отношении текущего закрытия правительства привели к снижению ставок», — сказал Джоэл Кан, заместитель вице-президента MBA по экономическому и отраслевому прогнозированию. .

Заявки на рефинансирование ипотечного кредита сократились на 12 процентов за две недели и закончились на прошлой неделе на 35 процентов меньше, чем на той же неделе год назад. В то время как ставки снижались, большинство заемщиков, которые соответствовали требованиям, уже рефинансировали по гораздо более низким ставкам. Пул заемщиков, которые могли бы получить выгоду от рефинансирования просто за счет изменения ставки, очень мал.

Заявки на ипотеку на покупку дома упали на 8 процентов за последние две недели и закончились на 6 процентов ниже, чем на той же неделе год назад. Объем покупок находится на самом низком уровне с февраля 2017 года.

Несмотря на то, что большинство данных о жилье могут быть «шумными» в праздничные дни, в зависимости от того, в какие дни недели предприятия закрыты, на рынке жилья, возможно, наблюдается замедление. Покупатели по-прежнему сталкиваются с высокими ценами, хотя прибыль продолжает сокращаться. На местных рынках наблюдается увеличение предложения домов на продажу, и это заставляет некоторых продавцов снижать запрашиваемые цены. Но покупатели также сталкиваются с растущей неопределенностью в экономике, нестабильным фондовым рынком, понесшим значительные убытки, и частичным закрытием правительства.

«Частично снижение количества заявок на ипотеку, возможно, было связано с закрытием правительства, поскольку опасения по поводу задержек в обработке заявок FHA, вероятно, способствовали снижению активности», — сказал Кан.

смотреть сейчас

Ипотечные кредиторы все еще закрывают кредиты, несмотря на закрытие, но есть некоторые опасения по поводу страхования от наводнения. Первоначально FEMA заявило, что не будет выдавать полисы страхования от наводнений во время остановки, но затем изменило курс под сильным давлением со стороны ассоциаций жилищной индустрии.

Первоначально FEMA заявило, что не будет выдавать полисы страхования от наводнений во время остановки, но затем изменило курс под сильным давлением со стороны ассоциаций жилищной индустрии.

Ипотечные ставки в начале 2019 года снизились до самого низкого уровня с весны прошлого года, сообщает Mortgage News Daily. Хотя они могут продолжить падение на фоне здорового спроса инвесторов на облигации, они также могут развернуться.

«Несмотря на сильное начало нового года, на горизонте все еще есть риски», — сказал Мэтью Грэм, главный операционный директор Mortgage News Daily. «Если в ближайшие дни экономические данные будут исключительно сильными или если акции найдут причину для значительного роста, вечеринка может быть на данный момент окончена».

Заявки на ипотеку выросли на 1,6%, поскольку процентные ставки достигли самого низкого уровня с сентября

- Резкое падение процентных ставок привело к увеличению общего объема заявок на ипотеку на прошлой неделе на 1,6% по сравнению с предыдущей неделей, по данным Ассоциации ипотечных банкиров.

- Объем был на 16 процентов ниже, чем год назад.

- Средняя договорная процентная ставка по 30-летним ипотечным кредитам с фиксированной процентной ставкой снизилась до 4,96 процента, самого низкого уровня с сентября.

Потенциальные покупатели прибывают с риелтором в дом для продажи в Данлэпе, Иллинойс.

Дэниел Акер | Блумберг | Getty Images

Декабрь может быть традиционно вялым месяцем для рынка жилья, но ипотечные кредиторы внезапно становятся более занятыми. Резкое падение процентных ставок привело к тому, что объем заявок на ипотеку на прошлой неделе вырос на 1,6% по сравнению с предыдущей неделей, согласно сезонно скорректированному индексу Ассоциации ипотечных банкиров.

Объем был на 16 процентов ниже, чем год назад.

Средняя процентная ставка по контракту для 30-летних ипотечных кредитов с фиксированной ставкой и соответствующим остатком кредита (453 100 долларов США или меньше) снизилась до 4,9.6 процентов, самый низкий уровень с сентября, с 5,08 процента, с увеличением пунктов до 0,48 с 0,44 (включая комиссию за выдачу) для кредитов с 20-процентным первоначальным взносом. Падение ставки стало самым большим однонедельным снижением за год.

Падение ставки стало самым большим однонедельным снижением за год.

смотреть сейчас

«Ставки по ипотечным кредитам упали по всем направлениям на прошлой неделе, что было вызвано аналогичным снижением в Министерстве финансов. Опасения по поводу торговли доминировали над опасениями инвесторов в течение еще одной недели, и это было усилено данными, опубликованными Министерством торговли США, свидетельствующими о расширении торговли. дефицит», — сказал Джоэл Кан, заместитель вице-президента MBA по экономическому и отраслевому прогнозированию.

Заявки на ипотеку для покупки дома составили большую часть объема, увеличившись на 3 процента за неделю и на 4 процента по сравнению с прошлым годом. Покупателей обычно мало в декабре, когда предложение домов на продажу невелико, а идея переезжать зимой не особенно привлекательна для большей части страны. Но этот год может быть исключением, потому что на рынке появляется больше предложений, и покупатели, которые прошлой весной были расценены в условиях жесткой конкуренции, теперь видят возможность

Заявки на ипотеку для рефинансирования жилищного кредита выросли на 2 процента на прошлой неделе, но все еще оставались 34 процентов ниже, чем год назад, когда процентные ставки были на 72 базисных пункта ниже.