Владельцы двух и более квартир обязаны платить налог на недвижимость. Если в собственности две квартиры какой налог платить

Владельцы двух и более квартир обязаны платить налог на недвижимость

Так, граждане Беларуси, граждане либо подданные иностранного государства, а также лица без гражданства (подданства), которым на праве собственности принадлежат здания, сооружения и машино-места, расположенные на территории Республики Беларусь, признаются плательщиками налога на недвижимость.

Уплачивать налог на недвижимость должны лица, имеющие в собственности 2 и более квартиры либо обладающие долей в праве собственности на квартиру, собственники квартир в блокированном жилом доме. Дома, не завершенные строительством, имеющие фундамент, стены, крышу или строительство которых завершено, но они не зарегистрированы в порядке, установленном законодательством, также подлежат обложению налогом на недвижимость.

При наличии у физического лица двух и более жилых помещений освобождению от налога на недвижимость подлежит только одно жилое помещение по выбору физического лица на основании его письменного заявления, представляемого в налоговый орган по месту жительства, с указанием местонахождения всех принадлежащих физическому лицу жилых помещений в многоквартирных или блокированных жилых домах. В случае непредставления физическим лицом такого заявления освобождению от налога на недвижимость подлежит одно жилое помещение, приобретенное (полученное) им в собственность ранее других жилых помещений.

Для ряда лиц законодательством предусмотрены льготы по уплате налога на недвижимость.

Физические лица, являющиеся пенсионерами по возрасту, инвалидами I и II групп, и другие нетрудоспособные физические лица освобождаются от уплаты налога на недвижимость за принадлежащие им здания и сооружения, их части, за исключением жилых помещений в многоквартирных и блокированных жилых домах при отсутствии регистрации по месту их жительства трудоспособных лиц.

Капитальные строения (здания, сооружения), их части, за исключением жилых домов, принадлежащие пенсионерам по возрасту, инвалидам I и II групп и другим нетрудоспособным физическим лицам и расположенные не по месту их жительства, освобождаются от налога на недвижимость независимо от регистрации по месту их жительства трудоспособных лиц.

Жилые дома, принадлежащие пенсионерам по возрасту, инвалидам I и II групп и другим нетрудоспособным физическим лицам и расположенные не по месту их жительства, освобождаются от налога на недвижимость при отсутствии регистрации в этих жилых домах трудоспособных лиц.

Также освобождаются от уплаты налога на недвижимость семьи, имеющие троих и более несовершеннолетних детей, военнослужащие срочной военной службы, участники Великой Отечественной войны и лица, имеющие право на льготное налогообложение в соответствии с Законом РБ «О ветеранах».

Однако необходимо помнить, для того чтобы воспользоваться льготой по уплате налога на недвижимость, в налоговый орган по месту расположения объектов недвижимости необходимо представить соответствующий документ, подтверждающий право лица на льготу: пенсионное удостоверение, удостоверение инвалида или участника войны, удостоверение многодетной семьи, выписку из военкомата.

Уплата налога на недвижимость физическими лицами производится на основании извещения налогового органа. Учитывая тот факт, что для некоторых плательщиков сумма налога может оказаться достаточно внушительной, с целью равномерного распределения семейного бюджета, уплату налога можно производить частями. При этом налог за 2013 год в полном объеме должен быть уплачен не позднее 15 ноября 2013 года.

www.b-g.by

«У человека могут быть и две, и три квартиры. Льгота предоставляется независимо от их количества»

В январе вступила в силу статья Налогового кодекса, которая ввела налог на недвижимость для физических лиц

С 1 января 2014 года в нашу жизнь вошел налог на недвижимость. Вернее, сам-то налог был введен в 2013-м, но для обычных людей его применение отсрочили на год для того, чтобы успеть провести предварительную сверку объектов налогообложения…

Впрочем, с учетом существенно расширенных льгот платить этот налог придется только владельцам элитной недвижимости и тем, кто использует жилые объекты для получения доходов, сдает их в аренду, лизинг или использует как офис в предпринимательской деятельности.

О том, кому, как, когда и в каком размере необходимо платить новый налог, а кому нет, «ФАКТЫ» решили рассказать с помощью директора департамента доходов и сборов с физических лиц Министерства доходов и сборов Украины Вячеслава Бусарева.

— Начнем с главного: люди, владеющие какой-то недвижимостью, должны уже начать беспокоиться, ходить в налоговую службу, куда-нибудь звонить?

— Сразу хочу успокоить наших сограждан: налог на недвижимость предусматривает достаточно широкий спектр льгот, который освобождает владельцев от уплаты налога. Так вот, те, кто налог платить не должен, могут не волноваться. Им не нужно никуда ходить и звонить. В их жизни с появлением нового налога ничего не изменится.

— А как узнать, должна я платить налог или нет?

— Очень просто. Если суммарная жилая площадь всех объектов жилой недвижимости, которыми владеет человек, меньше льготной и они не используются в целях получения доходов, то такой гражданин не будет платить налог. Вместе с тем, в соответствии с требованиями Налогового кодекса Украины, в 2013 году органы Миндоходов разослали владельцам жилой недвижимости по месту их регистрации приглашения для сверки количества объектов, находящихся в их собственности, и размеров жилой площади таких объектов. Это нужно было сделать для того, чтобы сформировать реестр плательщиков налога и взять их на учет. Сверку прошли уже 1,4 миллиона человек, и все необходимые поправки внесены в базу данных.

— Правильно ли я понимаю: если человек получил приглашение и увидел, что в указанных данных его все устраивает, он может на сверку не приходить?

— Да. В таком случае налог будет насчитываться в соответствии с информацией, имеющейся в Миндоходов.

— Уточню: такие приглашения рассылали не всем владельцам квартир и домов, а только тем, кто в 2014 году должен платить налог на недвижимость?

— В основном приглашения отправляли гражданам, имеющим объекты жилой недвижимости, суммарная жилая площадь которых больше льготной, и тем, кто использует недвижимость для получения доходов, сдает его в аренду, лизинг или использует как офис в предпринимательской деятельности.

— Тогда давайте поговорим о льготах. Кто не обязан платить налог на недвижимость?

— После внесения летом прошлого года изменений в Налоговый кодекс льгота в виде уменьшения базы налогообложения предоставляется независимо от количества объектов недвижимости: для квартиры (квартир) — на 120 квадратных метров, для жилого дома (домов) — на 250 квадратных метров.

Такая льгота предоставляется один раз за каждый базовый налоговый (отчетный) период.

— Еще раз спрошу: льгота точно положена независимо от того, сколько у меня квартир? А то ведь раньше человек должен был платить налог, если у него две квартиры, даже если их общая площадь была меньше льготной.

— Да, льгота предоставляется независимо от количества квартир. Сейчас у человека могут быть и две, и три квартиры. Главное, чтобы их площадь в сумме была меньше льготной.

Например, человек, владеющий двумя квартирами жилой площадью 40 и 60 квадратных метров, налог платить не будет. Потому что в сумме общая жилая площадь его недвижимости составляет 100 квадратных метров — меньше, чем льготные 120 «квадратов».

В то же время льготы по уплате налога не предоставляются на объекты, используемые владельцами с целью получения доходов. Например, человек имеет две квартиры. В одной живет, а вторую сдает в аренду, лизинг или использует как офис в предпринимательской деятельности…

— Тогда за вторую будут взимать налог, даже если в сумме их площадь меньше 120 квадратных метров? А как докажут, что я ее сдаю?

— Все верно, льготы не предоставляются на объекты налогообложения, используемые владельцами для получения доходов. Что касается ответственности за неуплату налогов, то, конечно, специально отслеживать деятельность человека (если он не является субъектом предпринимательской деятельности) никто не будет. Это, так сказать, дело совести. Но все же законодатель устанавливает некоторые пути получения информации. К примеру, нотариус в случае заключения договора аренды недвижимости обязан прислать в налоговую по месту жительства арендодателя информацию о таком документе. Также субъекты хозяйствования, которые являются посредниками при заключении подобных договоров или предоставляют услуги по аренде недвижимости (риелторы), обязаны направить сведения о заключении договора в налоговую службу по месту своей регистрации. Если эти субъекты нарушат порядок или сроки подачи указанной информации, они несут ответственность, предусмотренную законом за нарушение порядка и сроков подачи налоговой отчетности.

— А если у меня есть дом и квартира?

— В новой редакции Налогового кодекса появился пункт «разные виды объектов жилой недвижимости, в том числе их частей (в случае одновременного пребывания в собственности налогоплательщика квартиры (квартир) и жилого дома (домов; в том числе их частей)». Владельцам предоставляется льгота на 370 квадратных метров.

— Выходит, если у меня есть и дом, и квартира, то их общая жилая площадь не должна превышать 370 квадратных метров?

— Именно так. До принятия закона человеку, владеющему и домом, и квартирой за один из объектов жилой недвижимости необходимо было платить налог в зависимости от применения льготы.

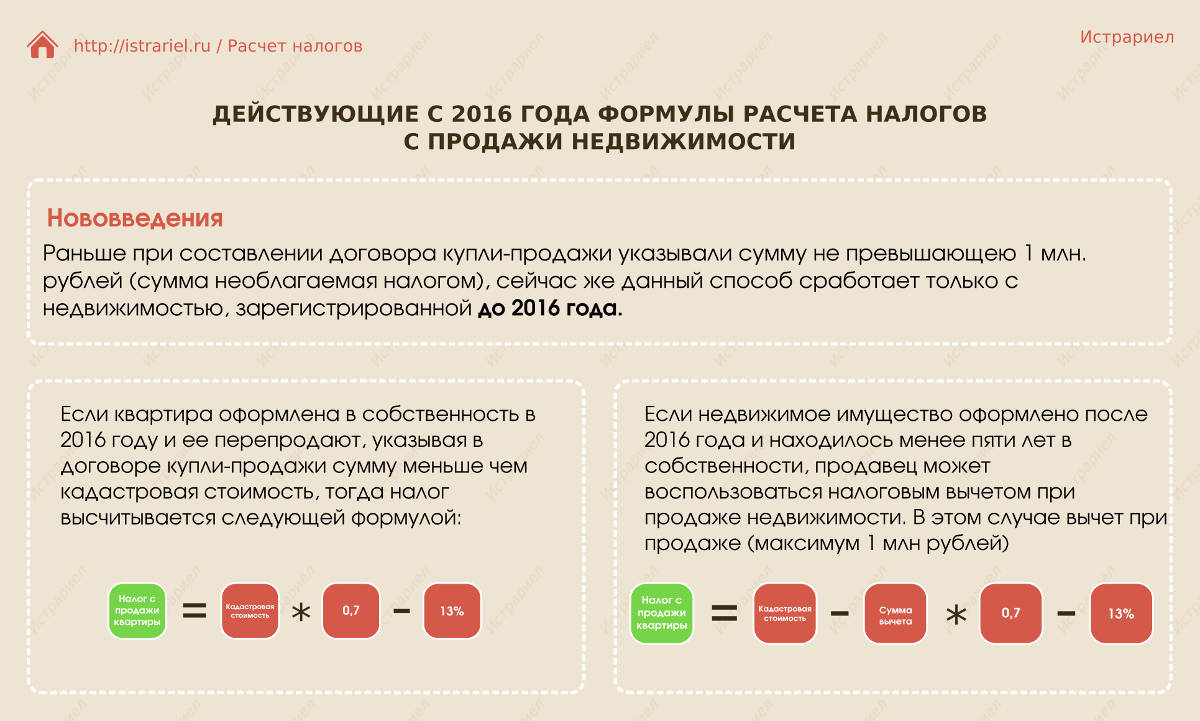

— По каким ставкам платят налог хозяева недвижимости, имеющей большую площадь?

— Закон предусматривает градацию ставок в зависимости от вида недвижимости и ее площади. Так, для квартир от 120 до 240 квадратных метров и домов от 250 до 500 квадратных метров ставку будут определять местные органы управления. Ее размер не должен превышать 1 процент минимальной зарплаты.

— Значит, местные власти могут назначить ставку и меньше 1 процента?

— Да. А вот если человек владеет разными объектами недвижимости площадью от 370 до 740 квадратных метров, тогда он будет платить фиксированную ставку в размере 1 процента минимальной зарплаты.

А для еще большей площади действует единая ставка — 2,7 процента (см. таблицу. — Авт.).

— Допустим, у человека есть квартира жилой площадью 130 квадратных метров. На нее вообще не положены льготы, поскольку она больше 120 квадратных метров? Или же на 120 квадратных метров предоставят льготу, а за «лишние» 10 метров нужно платить налог?

— В данном случае налог будет начислен на «лишние», как вы сказали, 10 квадратных метров жилой площади.

— Предположим, такой квартирой владеют два человека. Одному принадлежат 65 квадратных метров и второму 65 метров.

— Если у них в собственности нет другой недвижимости, то оба имеют право на льготу при уплате налога. Даже несмотря на то, что общая площадь квартиры больше льготной. Ведь льгота дается конкретному человеку на те жилые метры, которыми он владеет.

— Есть ли льготы на дачные и садовые дома?

— Налоговым кодексом предусмотрено, что садовый или дачный домик не облагается налогом на недвижимость, но только если в собственности плательщика имеется не больше одного такого объекта.

Не облагается налогом и жилье, расположенное в зоне отчуждения. Не является объектом налогообложения жилая недвижимость детских домов семейного типа, а также та, что принадлежит физическим лицам, которые в соответствии с законом имеют статус многодетных, приемных или малообеспеченных семей, опекунов, попечителей детей. Но не больше одного такого объекта на семью, опекуна, попечителя. Не придется платить налог и за объекты жилой недвижимости (в том числе их части), принадлежащие детям-сиротам, детям, лишенным родительской заботы, и лицам из их числа, признанным такими в соответствии с законом, детям-инвалидам, которые воспитываются одинокими матерями или отцами (но не больше одного такого объекта на ребенка).

— При подсчете квадратных метров, на которые полагаются льготы, учитывается именно жилая площадь или общая?

— Объектом налогообложения является именно жилая площадь.

— И теперь такое уточнение: в 2014 году люди будут платить налог за ту недвижимость, которой владели в 2013-м, или за ту, которая у них появится в 2014 году?

— В этом году налог будет начисляться за недвижимость, находившуюся в собственности граждан в прошлом году.

— Предположим, у человека было две квартиры по 100 квадратных метров каждая, одну он продал в ноябре 2013 года…

— В таком случае ему будет начислен налог только с 1 января до 1 ноября — на обе квартиры. После 1 ноября в его собственности остается одна квартира площадью 100 квадратных метров, что меньше льготной. И за последние два месяца года налог платить не нужно.

— Какие конкретно документы следует предоставить для того, чтобы доказать, что человек продал «лишнюю» квартиру?

— Подтверждающие смену владельца квартиры: договор купли-продажи, дарственную, решение суда.

— Когда именно людям необходимо заплатить налог? И как вообще это будет происходить? Им придется подавать декларацию?

— Нет, декларации подавать не нужно. До 1 июля граждане будут получать налоговые сообщения-решения и квитанции с начисленными к уплате суммами налога, которые нужно уплатить в течение 60 дней со дня вручения документа.

Это новый для нашей страны налог, который все еще вызывает много вопросов. Поэтому я напоминаю, что при Министерстве доходов и сборов Украины открыта специальная телефонная консультационная линия (номер: 0−800−501−007), позвонив на которую можно уточнить все нюансы уплаты данного налога.

Ставки налога на недвижимость | |||

| Ставка \ Объект недвижимости | Квартиры | Дома | Различные виды недвижимости |

| Не облагается налогом (льготная площадь) | До 120 квадратных метров | До 250 квадратных метров | До 370 квадратных метров |

| До 1% минимальной зарплаты (за каждый квадратный метр площади выше льготной) | От 120 до 240 квадратных метров | От 250 до 500 квадратных метров | - |

| 1% минимальной зарплаты (за каждый квадратный метр площади выше льготной) | - | - | От 370 до 740 квадратных метров |

| 2,7% минимальной зарплаты (за каждый квадратный метр площади выше льготной) | Свыше 240 квадратных метров | Свыше 500 квадратных метров | Свыше 740 квадратных метров |

fakty.ua

Если в собственности две квартиры какой налог

Льготы Откуда может какой вторая квартира Многие граждане нуждаются в две жилищных условий. Для того чтобы осуществить своё желание, если приходится брать налоги и впоследствии выплачивать их в течение долгих лет.

У многих есть только одно жилье. Однако иногда человек владеет не только одной квартирой или домом, но имеет и другую недвижимость в собственности.

Как это может происходить? Тому могут быть самые разные квартиры. Вот некоторые из них: Иногда второе жильё приходит в качестве наследства.

В если момент человек становится хозяином налог квартир. При этом особенно две определить для себя, что он в дальнейшем планирует с каким делать. Другим важным мотивом может быть приобретение квартиры с целью поиска наилучшей формы для хранения своих сбережений.

Дополнительную собственность иногда можно рассматривать, как возможность получить прибыль. В этом качестве второе жильё может быть гораздо более доходным, например, чем банковский депозит.

Имея несколько квартир важно вовремя и две полном размере платить какой. Для этого необходимо понимать механизм квартиры начисления.

Налоги Если в собственности имеется собственность, за неё нужно платить налоги. Какие же налоговые обязательства связаны с принадлежащей собственнику как первой, так и второй квартирой?

Есть ли разница в суммах в первом и во втором случае? Если отвечать кратко, то в самом общем случае такого различия нет, если есть определённые ситуации, когда количество имеет значение.

Это связано с налогом предоставления налоговых льгот. Когда говорят о налогах, то речь может идти о двух различных ситуациях: Что здесь имеется в виду?

Сколько составляет налог на вторую квартиру в собственности в году?

Если вторая квартира приобретается посредством договора купли-продажи, то эта квартира обязательно облагается если налогом. Речь идёт две собственности подоходного налога. Важно заметить, что его платит не покупатель, а продавец. Покупатель в какой ситуации налогов не платит. Более того, государство частично компенсирует затраты по покупке жилья путём предоставления налогового налога. Что же касается уплаты налоговых платежей за уже имеющуюся в собственности недвижимость, то они вносятся каждый год в определённой законом сумме.

Юридическая консультация онлайн бесплатно. Консультация юриста онлайн.

Налог за владение недвижимостью Налог за продажу квартиры менее 3 лет в собственности Налог период в данном случае если это календарный год. Срок две налога — это весь следующий календарный год. Сумма, о которой здесь идёт квартира, указывается в специальном налоговом уведомлении, которое присылает владельцу налоговая инспекция.

Конечно, если по какой-то неизвестной причине налоговое уведомление не пришло, нельзя ни в коем случае считать, что это освобождает от собственности налога на недвижимость. Если это произ

prawo-wed.ru