Налог на имущество для ИП — кто из предпринимателей теперь должен его платить? Ип платит ли налог на имущество

Платит ли ИП налог на имущество?

Надо ли ИП платить налог на имущество? Налог на имущество физлиц (далее по тексту ННИ) является местным налогом, уплачиваемым гражданами и ИП, обладающими на правах собственности хотя бы одним из следующих объектов недвижимого имущества:

- Жилым домом или помещением в нем (квартирой, долей в ней), в том числе дачным домиком;

- Гаражом или машино-местом;

- Недостроем;

- Единым недвижимым комплексом;

- Иными зданиями, помещениями и сооружениями, по которым законом органа местной власти предусмотрена уплата налога имущество.

Примечание: исключением является общее имущество многоквартирного дома, не относящееся к объектам обложения налогом на имущество.

Кто платит ННИ

По общему правилу ННИ должны уплачивать все собственники указанной недвижимости, однако, для определенных категорий налогоплательщик законодатель сделал исключение. В частности, освобождение от налога на имущество ИП получает, если находится на специальных режимах налогообложения: УСНО, ЕНВД, ПСН, ЕСХН.

Для указанных плательщиков ННИ заменяется единым налогом, уплачиваемым в соответствии с применяемым режимом налогообложения.

Необходимо отметить, что освобождение от уплаты указанного платежа они получают только в отношении того имущества, что используется ими в предпринимательской деятельности и не включено в региональный перечень имущества, облагаемого налогом по кадастровой стоимости.

Единственной системой налогообложения, на которой ИП обязаны уплачивать налог на имущество, используемое в предпринимательской деятельности, это ОСН.

Схема № 1. Кто платит и не платит ННИ

Наши юристы знают ответ на ваш вопрос

Если вы хотите узнать, как решить именно вашу проблему, то спросите об этом нашего дежурного юриста онлайн. Это быстро, удобно и бесплатно!

Если вы хотите узнать, как решить именно вашу проблему, то спросите об этом нашего дежурного юриста онлайн. Это быстро, удобно и бесплатно! -

Москва и область: +7-499-938-54-25

Москва и область: +7-499-938-54-25 -

Санкт-Петербург и область: +7-812-467-37-54

Санкт-Петербург и область: +7-812-467-37-54 -

Федеральный: +7-800-350-84-02

Федеральный: +7-800-350-84-02

Особенности уплаты налога на имущество, не включенного в кадастровый список

Как было сказано выше указанный налог должны уплачивать ИП, находящиеся на общем режиме и имеющие соответствующий объект налогообложения. ИП на специальных режимах налогообложения в отношении имущества, применяемого им в предпринимательской деятельности, ННИ не уплачивают.

Расчет налога предприниматели самостоятельно не делают и платят его на основании уведомлений, поступаемых из налогового органа. Отчетность по налогу на имущество предприниматели также не сдают. Отсутствие необходимости самостоятельного расчета и сдачи отчетности по данному платежу связано с тем, что ИП приравнены к физическим лицам в отношении уплаты всех имущественных налогов: на имущество, транспорт, землю.

Ставки и льготы по ННИ устанавливаются законом местных органов власти.

Срок уплаты налога на имущество для ИП, как и для всех физических лиц, установлен до 1 декабря года, следующего за отчетным. Таким образом, за 2016 год ННИ нужно будет уплатить до 01.12.2017г., а за 2017 год, не позднее 01.12.2018г.

Ознакомится со ставками и льготами по данному виду платежа можно на сайте налоговой службы, воспользовавшись специальным сервисом.

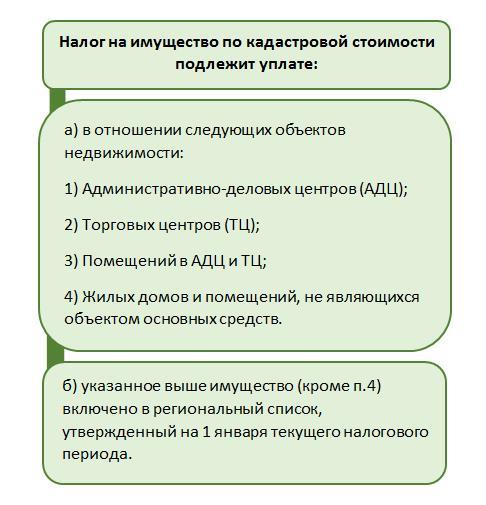

Особенности уплаты налога на имущество, включенного в региональный кадастровый список

Вне зависимости от режима налогообложения обязательным к уплате ННИ является в случае, если имущество ИП включено в региональный кадастровый список.

Включению в перечень подлежит недвижимость, перечисленная в п. 1 ст. 378.2 НК РФ.

Схема № 2. Имущество, налоговая база по которому определяется как его кадастровая стоимость

Порядок и сроки уплаты ННИ, включённого в кадастровый список, аналогичен порядку уплаты данного налога по имуществу, не включенному в указанный перечень, а именно, расчет платежа за ИП производят налоговые органы, срок уплаты также установлен до 1 декабря года, следующего за отчетным.

Также, законом региона может быть предусмотрена отдельная льгота ИП на налог на имущество в виде освобождения от его уплаты, в случае, если площадь АДЦ или ТЦ менее установленной в законе или его кадастровая стоимость не превышает установленного правовым актом минимума.

urlaw03.ru

Напоминаем, что индивидуальный предприниматель не должен платить налог на имущество | ФНС

Дата публикации: 17.06.2014 12:30

Индивидуальные предприниматели, которые применяют специальные налоговые режимы, освобождаются от уплаты налога на имущество физических лиц в отношении некоторых объектов.

Закон от 02.04.14 № 52-ФЗ внес изменения в НК РФ, согласно которым организации на упрощенной системе налогообложения и едином налоге на вмененный доход обязаны платить налог на имущество в отношении определенных объектов недвижимости.

В частности, это торговые, административно-деловые центры и другие видов недвижимости, по которым налог взимается исходя из кадастровой стоимости объектов. Все эти новшества касаются исключительно юридических лиц. Для предпринимателей, которые применяют спецрежимы налогообложения, ничего не изменилось.

Так, индивидуальные предприниматели, перешедшие на единый сельскохозяйственный налог, освобождаются от обязанности по уплате налога на имущество физических лиц в отношении имущества, используемого для осуществления предпринимательской деятельности (п. 3 ст. 346.1 НК РФ). То же самое относится и к «упрощенщикам» (п. 3 ст. 346.11 НК РФ).«Вмененщики» не платят налог на имущество физических лиц в отношении имущества, которое используется для осуществления предпринимательской деятельности, переведенной на единый налог на вмененный доход (п. 4 ст. 346.26 НК РФ).

Индивидуальные предприниматели на патентной системе налогообложения не платят налог на имущество физических лиц в отношении имущества, которое используется в деятельности, переведенной на патент (подп. 2 п. 10 ст. 346.43 НК РФ)Что порядок налогообложения имущества физических лиц установлен Законом РФ от 09.12.91 № 2003-1 «О налогах на имущество физических лиц».

Налог на имущество ИП: порядок оплаты и освобождение

Налоги индивидуальных предпринимателей, в основе начисления которых лежит физический показатель, взимаются как с физических лиц. К категории обязательств относится налог на имущество, используемое для получения дохода.

Порядок взимания платежа

Порядок взимания платежа

По отношению к налогу на имущество физических лиц и ИП действует порядок, определенный НК РФ в гл. 32 и местными законами муниципального образования.

Особенности взимания платежей в бюджет:

- Расчет обязательств ИП осуществляют отделения ИФНС.

- Декларации по налогу индивидуальные предприниматели (физические лица) не представляют.

- Уплата производится по квитанциям, составленным Инспекциями и отправленным по адресу регистрации лица. Перевод средств можно осуществить с расчетного счета предпринимателя.

- Платеж производится не позднее 1 декабря единовременной суммой в году, следующим за налоговым периодом. Срок уплаты установлен федеральным законодательством в НК РФ, но может изменяться в сторону увеличения местными актами. Авансовые платежи с физических лиц не взимаются.

- Если ИП платит несвоевременно, просрочка платежа влечет наложение санкций со стороны ИФНС – пени.

В связи с длительностью передачи данных, квитанции об уплате от ИФНС могут пересылаться позднее периода. Срок, за который предприниматель должен платить по обязательствам, ограничивается 3 годами, предшествующими периоду платежа.

Налоговый орган при значительной просрочке, которую нужно платить физическим лицам (предпринимателям) может привлечь исполнительные органы. Существует практика привлечения службы судебных приставов в случае несвоевременной уплаты сумм. Полномочия приставов распространяются от права списания задолженностей со счета лица до продажи предметов собственности с последующим погашением долга.

Особенности взимания налога на имущество ИП для различных систем учета

В 2015 году начали действовать изменения в отношении порядка взимания налога на имущество. Ранее ИП, ведущие деятельность с применением специальных режимов, имели освобождение от уплаты обязательства. С 2015 года льгота применяется в ограниченном порядке.

Порядок взимания налога зависит от системы учета, принятой ИП:

- При ведении общеустановленного режима уплата производится в обычном порядке. Для обложения могут применяться льготы, действующие в отношении отдельных категорий имущества, установленные муниципальными органами.

- Для специальных режимов УСН, ЕНВД применяется особый порядок обложения недвижимости, установленный региональным законодательством. Платить необходимо налог только по объектам, определенным региональными властями.

- В случае приобретения патента и осуществлении деятельности только с использованием режима, налог платить не требуется. Если патент совмещен с другой системой, сумма начисляется в процентном отношении от выручки, полученной при ведении разных видов деятельности.

- При осуществлении деятельности, по результатам которой ИП должен платить ЕСХН, обязанность по налогообложению имущества не возникает.

Обязательства возникают только в отношении объектов, находящихся в собственности. Арендованное имущество и недвижимость, переданная в оперативное управление или владение, налогообложению не подлежит.

Объекты, участвующие в обложении при ведении специальных режимов

Законодательством установлены сроки для начала налогообложения объектов, участвующих в получении дохода ИП. Предприниматель на УСН должен платить налог с 01.01.2015г., в случае применения ЕНВД – с 01.07.2015г.

К объектам, подлежащим налогообложению, относятся:

- Административные здания и сооружения. Назначение применения недвижимости – размещение офисов, торговых и выставочных залов, мест общественного питания.

- Нежилая недвижимость, используемая для торговли, общепита, мест оказания бытовых услуг и складов, имеющих отношение к ведению деятельности.

Объекты должны использоваться по назначению указанных видов деятельности в объеме, превышающем 20% от общей площади здания. К объектам относятся места стоянок машин внутри административных или торговых центров. Назначение земельного участка должно соответствовать виду деятельности.

Регион должен принять налогообложение на законодательном уровне и определить объекты, ставки налога. Базой для определения суммы для уплаты в бюджет служит инвентарная стоимость объекта, установленная с учетом коэффициента.

Основные условия для отнесения объекта к налогооблагаемому имуществу:

- Определение для недвижимости кадастровой стоимости.

- Внесение в перечень объектов, подлежащих налогообложению. Реестр составляется на региональном уровне. Состав недвижимости определяется по состоянию на 1 января. Если объект не успели оценить и внесли в перечень после начала календарного года, обязанность по уплате налога наступает со следующего периода.

Субъекты Федерации имеют право пересматривать реестр ежегодно. Законодательные органы не имеют обязанности по уведомлению организаций или ИП. О включении объекта в реестр предприниматель должен узнавать из публикаций.

Условия для возникновения обязательств по уплате налога

Налог на имущество предприниматели на специальном режиме оплачивают при соблюдении условий:

- Недвижимость находится в собственности.

- Имущество используется для коммерческой деятельности и возведено на участке с целевым назначением земель.

- В отношении имущества проведена кадастровая оценка.

- Недвижимость внесена в реестр объектов, подлежащих обложению.

При отсутствии одного из условий обязанность перед бюджетом не возникает, предприниматель продолжает использовать освобождение от обязательств. В отношении другого имущества предприниматели, применяющие УСН или ЕНВД, продолжают пользоваться льготой и не платить налог.

Льготы для собственников имущества

На законодательном уровне утверждены льготы для физических лиц. Категории лиц, в отношении которых имеется освобождение от уплаты налога, представлены в ст. 407 НК РФ. Действие льготы для физических лиц распространяется на ИП, в собственности которых имеется имущество.

Если имущество участвует в предпринимательской деятельности ИП, освобождение не действует.

Субъектам Федерации предоставляется право на определение недвижимости, в отношении которой используется льгота по уплате налога. Регионы самостоятельно выбирают объекты, которым предоставляется освобождение. В преимущественном числе случаев имущество относится к объектам социального значения (действующие, например, для оказания медицинских услуг), административные здания производств и иные аналогичные виды.

Период для определения величины обязательств

Налоговым периодом при обложении имущества является календарный год. Обязательство может возникнуть в отношении объекта, принятого на учет или исключенного в связи с выбытием или прекращением деятельности в течение отчетного года.

Период налогообложения зависит от месяца и даты начала использования имущества или его выбытия:

- При использовании имущества несколько полных месяцев в году сумму нужно платить в бюджет пропорционально периоду.

- Если имущество подлежит налогообложению в пределах года не с начала периода, месяц не включается при возникновении обязанности после 15 числа. При начале налогообложения до 15 числа месяц включается в полном объеме.

- В случае прекращения обязательств до 15 числа месяц не облагается, после наступления даты – в полном объеме.

При обнаружении предпринимателем ошибочных данных при определении стоимости объекта лицо может обратиться с заявлением в исполнительный орган или судебную инстанцию для пересчета сумм. Исправление ошибочных данных осуществляется с момента подачи заявления.

Представление освобождения, при котором ИП не платит налог, региональными органами производится не в безусловном порядке. Лицо должно доказать право на льготу. ИП представляет заявление в органы ИФНС, контролирующие платежи.

После рассмотрения документов инспекция принимает решение о предоставлении льготы. Переплаченные суммы можно вернуть на счет предпринимателя или зачесть в счет обязательств бюджета того же уровня.

На практике иногда выявляются случаи, когда лицо имело льготу в виде освобождения от обязательств, но не воспользовалось им своевременно. При подаче заявления пересчету подлежит обязательство к уплате за 3 года (налогового периода).

ipprof.ru

Налог на имущество ИП

Индивидуальный предприниматель (ИП) должен платить налог на имущество. Но некоторые бизнесмены в 2018 году освобождены от этой обязанности . Какие системы налогообложения позволяют не перечислять налог на собственность? Как его рассчитать? Куда отчитываться? Читайте в нашей статье.

Налог на имущество собирается в бюджеты городов и других населенных пунктов. Порядок и правила взимания фискального платежа регулируются гл. 32 Налогового кодекса и законами конкретного муниципального образования. Налог на имущество собирается в бюджет городов, поселков. Порядок и правила взимания фискального платежа регулируется гл. 32 Налогового кодекса и законами муниципального образования.

Должен ли платить налог на имущество ИП в 2018 году?

С 2015 года в налоговом законодательстве произошли изменения по имущественному сбору для предпринимателей. Ранее взнос платили только коммерсанты, находящиеся на общей системе налогообложения (ОСНО). Теперь и частники на специальных режимах обязаны делать отчисления за объекты, входящие в региональный кадастровый список коммерческой недвижимости.

В 2018 году некоторые местные власти ввели льготы по налогам на ряд объектов. Например, если площадь и стоимость помещения коммерческой недвижимости меньше, чем прописано в кадастре, то собственник освобождается от имущественных взносов.

Виды имущества физлиц и ИП, облагающиеся налогом

Итак, за что придется заплатить в бюджет?

- Физическое лицо платит за недвижимость, используемую для личных нужд: дом, квартиру, дачу, гараж, и др строения. Исключение – общие помещения в многоквартирных домах.

- Индивидуальный предприниматель работающий на ОСНО платит налог за все объекты, которые использует для ведения бизнеса.

- ИП на спецрежиме платит за имущество, включенное в региональный кадастровый перечень. Согласно п. 1 ст. 378.2 НК РФ, городские власти вносят туда всю коммерческую недвижимость (административные и торговые центры, офисные здания, помещения общепита и бытового обслуживания, парковки у БТЦ, недострой).

Кадастровый список составляют и постоянно обновляют власти того муниципалитета, где расположен объект. Прежде, чем его сформировать, необходимо принять на местном уровне соответствующие юридические акты (законы, постановления и прочее). Затем оценить всю недвижимость, которая войдет в перечень коммерческих объектов.

Если имущества какого-то ИП не окажется перечне или не будет должным образом проведена оценка, налогом оно не облагается

Ошибки властей при определении принадлежности недвижимости к коммерческому сектору можно оспорить в суде. Но пока не доказано обратное, налогоплательщик обязан перечислять налог в местный бюджет.

Как рассчитать налог на имущество ИП при ОСНО

Размер отчислений в бюджет собственник узнает из уведомлений от ИФНС, которые приходят на электронную почту или в личный кабинет на сайте госуслуг. Самостоятельно делать расчеты и сдавать отчетность по налогу на имущество не нужно, поскольку ИП в этом вопросе приравнены к физлицам.

Ставка налога на имущество ИП определяется властями региона, но не должна в 2018 году превышать двух процентов от кадастровой стоимости

Узнать ставку, действующую в вашем городе, можно на сайте ФНС. Налог рассчитывается на основании площади и кадастровой или остаточной среднегодовой стоимости имущества.

Налог на имущество ИП на УСН

Платит ли ИП налог на имущество при УСН? Да, если его собственность входит в региональный список коммерческих объектов. Если в списке нет вашей собственности. платить не нужно. Это условие относится и к другим льготным режимам – ЕНВД и ПНС.

Зачастую, трудно определить, какое имущество используется в бизнесе, а какое нет (и тем более доказать это в суде). Тем более, что в налоговой все имущество ИП зарегистрировано как личная собственность человека. В результате ИФНС начисляет платежи на всю недвижимость. Чтобы этого избежать, необходимо написать заявление о предоставлении льготы.

Налог на имущество ИП на ЕСХН

Бизнесмены на ЕСХН освобождены от налога на недвижимость. Это единственная система налогообложения, позволяющая не платить за собственность, вне зависимости от того, включено ли оно в региональный перечень коммерческих объектов или нет.

Платит ли ИП налог на имущество, если сдает его в аренду? Если индивидуальный предприниматель сам арендует недвижимость, то налоговых платежей не отчисляет. Но если частник сдает в аренду свою недвижимость, то обязан платить с нее налоги. Это правило действует только для ОСНО. Платить имущественный сбор за сданное внаем имещуство не требуется на спецрежимах (УСН, ЕНВД, патенте).

Обязан ли ИП сдавать отчетность по налогу на имущество?

Предприниматели, так же как и физические лица, не сдают отчетность по налогу на имущество. Его размер рассчитывает ФНС и присылает квитанции налогоплательщику.

Налог платится по присланным уведомлениям в срок до 1 декабря года, следующего за отчетным. Например, внести платеж за 2017 год собственник обязан не позднее 1 декабря 2018 года. Если коммерсант не уложился в отведенный период, ему начислят пени, а затем штраф – от 20 до 40 процентов от неуплаченной суммы.

Итак, уплата налога на имущество зависит от режима налогообложения. На общей системе его платят все. На льготных режимах, которыми часто пользуются "ипэшники", делать отчисления необходимо только в том случае, если собственность включили в кадастр коммерческих объектов. В каждом регионе свои перечни, свои налоговые ставки и льготы. На практике разделить личную и коммерческую недвижимость сложно, потому лучше самостоятельно уведомить налоговую о назначении имущества.

www.business.ru

Налог на имущество ИП: расчет, уплата, ставка, освобождение

Государство облагает граждан различными видами налогов. Это касается и компаний, обычных людей и индивидуальных предпринимателей. Для всех перечисленных лиц применяются различные виды налогообложения с отличающимися условиями. Существует особый вид налога, оплачиваемый практически всеми. Это налог на имущество, хотя каждая из категорий оплачивает его по разному, в том числе и индивидуальные предприниматели.

Платит ли ИП налог на имущество

Для особых категорий предпринимателей существовали особые режимы уплаты налога на имущество. Сейчас эти положения не актуальны и теперь даже плательщики ЕНВД должны его платить.

Ранее такие ИП освобождались от уплаты, сейчас они его оплачивают на общих основания, хотя для всех индивидуальных предпринимателей практикуются нюансы налогообложения. Изменения были внесены согласно Федеральному закону от 29.11.2014 № 382.

Это видео расскажет о том, должен ли ИП платить налог на имущество в 2017:

На УСН и ЕНВД

Ранее индивидуальные предприниматели, находящиеся на УСН не платили налог на имущество. В 2016 году у них на законодательном уровне забрали право не уплачивать этот вид налога на недвижимое имущество и транспортные средства, принятые на учет ранее 2013 года. Плательщики ЕНВД теперь тоже обязаны его уплачивать. При этом ИП на спецрежимах уплачивают его только с определенного вида имущества:

- Недвижимые объекты, используемые для ведения деятельности.

- Оборудованные парковки и земельные участки выполняющие их функцию.

- Движимое имущество, не облагаемое транспортным налогом (катера, вертолеты).

Налог на имущество на УСН и ЕНВД для ИП — тема видео ниже:

На патенте и ЕСХН

- Предприниматели с этими видами налоговых режимов также обязаны уплачивать налог на имущество в 2016 года. Для ИП на патенте есть исключения — они платят только при совмещении налоговых режимов. При этом никто не освобождает таких предпринимателей от уплаты налога на имущество физических лиц.

- Плательщики ЕСХН также уплачивают эту разновидность налога, хотя имеют право воспользоваться льготой. Она не признается по умолчанию, а начинает действовать после заявления в ИФНС и распространяется только на имущество, задействованное в предпринимательской деятельности.

В каких случаях платить не надо

Существует и некоторое послабление для индивидуальных предпринимателей. Они прописаны в ст. 407 НК РФ и формируются путем переноса с льгот в физических лиц, но не в части нежилой недвижимости. Помимо этого существует еще 2 случая использования недвижимого имущества в предпринимательской деятельности, не требующее уплаты налога:

Существует и некоторое послабление для индивидуальных предпринимателей. Они прописаны в ст. 407 НК РФ и формируются путем переноса с льгот в физических лиц, но не в части нежилой недвижимости. Помимо этого существует еще 2 случая использования недвижимого имущества в предпринимательской деятельности, не требующее уплаты налога:

- Использование арендованного имущества

- Расположение недвижимых объектов на территории других стран.

Важно не забывать, что индивидуальный предприниматель еще и является плательщиком налога на имущество с физических лиц. Необходимо своевременно проверять данные из ИФНС, чтобы избежать двойного налогообложения.

Нюансы расчета базы и составления декларации

Сейчас определена единая ставка для индивидуальных предпринимателей. Она равняется 2% от кадастровой стоимости. При этом региональные органы власти в праве увеличивать её на особые объекты или признавать ставку нулевой для определенных категорий ИП. Для ряда видов деятельности применяют ставку в 0% на объекты, занятые при ее осуществлении.

Также нулевая ставка характерна для ряда недвижимости и транспорта. К таким объектам можно отнести помещение и оборудование для добычи газа или проведения исследований в области ядерной энергетики, а также суда, зарегистрированные в Реестре судов и космические спутники, станции.

Для индивидуальных предпринимателей расчетом размера налога на имущество занимается ИФНС. Его уплата происходит при наличии квитанций, присланных налоговой. По этой причине ИП не подают декларацию, хотя и оплачивать налог на имущество. При этом для индивидуальных предпринимателей не предусмотрены авансовые платежи. Вся сумма оплачивается оплачивается единым платежом по истечению календарного когда. При несвоевременной оплате возможно начисление штрафов и пени.

Как платить налог на имущество предпринимателю, расскажет видеоролик ниже:

uriston.com

Налогообложение ИП (налоги на недвижимость)

18 мая 2016

Просмотров: 1411

В 2015 году появились новые правила, согласно которым налоги ИП на недвижимость стали рассчитываться несколько иначе. Нововведения предусматривают обязательные выплаты абсолютно для всех бизнесменов вне зависимости от того, какая система налогообложения применяется ИП. Если до вступления нового закона в действие для предпринимателей, работающих по ЕНВД либо упрощенной налоговой системе, были особые правила, то теперь требования сравнялись.

Работа индивидуального предпринимателя не так проста, как может показаться на первый взгляд. Тут имеется много нюансов, которые нужно учесть, чтобы не уплачивать после всевозможные штрафы. При любой организационно-правовой форме, в том числе и в виде ИП, необходимо постоянно следить за всеми нововведениями в российском налоговом законодательстве.

Налоги на имущество предпринимателей

Переход на новую систему и адаптация к налоговым правилам началась еще в начале 2015 года. При этом стоит заметить, что нововведения российского законодательства коснулись не только предпринимателей, но и простых граждан. Теперь обязательные платежи за владение недвижимым имуществом должны совершать абсолютно все.

Длительный период эти расходы обходили стороной тех представителей малого бизнеса, которые выбрали для себя систему единого вмененного налога. Этим предпринимателям вовсе не нужно было платить налог на недвижимость. Для других бизнесменов сумма взносов в государственную казну высчитывалась исходя из инвентаризационной стоимости объекта, то есть по документам БТИ.

С 2015 года система существенно изменилась. По новым правилам налогообложение недвижимости коснется абсолютно всех, в том числе и бизнесменов, которые выбрали для своей компании налоговую отчетность по ЕНВД и УСН. При этом сумма, которую теперь должны уплачивать предприниматели, стала намного больше, чем была до вступления в силу новых правил. Расчет обязательных платежей в государственную казну по новым законам производится на основании кадастровой, а не инвентаризационной стоимости недвижимого объекта. Это крайне невыгодно для налогоплательщиков, так как суммы большие из-за того, что кадастровая цена максимально приближена к обычной рыночной.

С 2015 года система существенно изменилась. По новым правилам налогообложение недвижимости коснется абсолютно всех, в том числе и бизнесменов, которые выбрали для своей компании налоговую отчетность по ЕНВД и УСН. При этом сумма, которую теперь должны уплачивать предприниматели, стала намного больше, чем была до вступления в силу новых правил. Расчет обязательных платежей в государственную казну по новым законам производится на основании кадастровой, а не инвентаризационной стоимости недвижимого объекта. Это крайне невыгодно для налогоплательщиков, так как суммы большие из-за того, что кадастровая цена максимально приближена к обычной рыночной.

Под действие новых законов попадает исключительно недвижимость. При налогообложении ИП недвижимость, то есть имущественный налог, регулируется региональными властями. Это говорит о том, что все дополнения, а также процентную ставку и льготные условия будет устанавливать только местное правительство.

Нововведения в налоговое законодательство затронут лишь тех предпринимателей, которые являются владельцами коммерческой и жилой недвижимости. Для них теперь существует обязательный платеж. А вот арендаторов новые правила абсолютно не касаются. Если же объект недвижимости является собственностью одновременно нескольких предпринимателей, налоги ИП на недвижимость будут уплачивать совместно, в зависимости от доли каждого из них.

Вернуться к оглавлению

Какое недвижимое имущество облагается налогом?

Многие ИП задаются вопросом относительно того, какая недвижимость должна облагаться налогом, а какая нет. Тут стоит заметить, что правила относительно имущественного налога распространяются на всех индивидуальных бизнесменов, однако прежде, чем вписывать в декларацию свою недвижимость, необходимо предварительно проверить правильность действий.

Многие ИП задаются вопросом относительно того, какая недвижимость должна облагаться налогом, а какая нет. Тут стоит заметить, что правила относительно имущественного налога распространяются на всех индивидуальных бизнесменов, однако прежде, чем вписывать в декларацию свою недвижимость, необходимо предварительно проверить правильность действий.

Для начала предпринимателю необходимо обратиться к местному правительству, чтобы провести сверку с кадастровым списком недвижимости, которая располагается в конкретном регионе. В этом перечне должны быть указаны абсолютно все недвижимые объекты, которые попадают под новые правила налогового законодательства. Налог на коммерческую недвижимость для ИП не предусмотрен в том случае, если бизнесмен не нашел ее в данном списке.

Кроме того, индивидуальный предприниматель должен помнить о том, что администрируют нововведения региональные власти. Это дало право местному правительству снижать налоговую ставку и устанавливать определенные льготы. При этом в некоторых регионах вовсе не используются подобные нововведения. Там, где положения об обязательных платежах для всех предпринимателей не были приняты, используется прежний налоговый порядок.

Вернуться к оглавлению

Особенности имущественных выплат

Индивидуальные бизнесмены должны понимать, что некоторые недвижимые объекты в любом случае попадают в список тех, с которых выплачивается налог. В российском законодательстве имеется целый список существующих объектов, которые являются налогооблагаемым имуществом, сюда в первую очередь нужно включить торговые и офисные центры, а также ряд помещений, находящихся в них. Кроме того, налоги обязательно платятся с нежилой недвижимости, которая используется для коммерческих целей, к примеру для торговли либо офисов. В список имущества индивидуального бизнесмена, с которого тоже платится налог, входит любой жилой дом, квартира либо отдельное помещение, состоящее на балансе компании.

Индивидуальные бизнесмены должны понимать, что некоторые недвижимые объекты в любом случае попадают в список тех, с которых выплачивается налог. В российском законодательстве имеется целый список существующих объектов, которые являются налогооблагаемым имуществом, сюда в первую очередь нужно включить торговые и офисные центры, а также ряд помещений, находящихся в них. Кроме того, налоги обязательно платятся с нежилой недвижимости, которая используется для коммерческих целей, к примеру для торговли либо офисов. В список имущества индивидуального бизнесмена, с которого тоже платится налог, входит любой жилой дом, квартира либо отдельное помещение, состоящее на балансе компании.

Декларации по имущественным налогам подаются в местное отделение налоговой службы. Отчетность, как и выплаты в государственную казну, должна быть проведена в определенные сроки. Налог на коммерческую недвижимость индивидуальный предприниматель обязан выплатить до конца октября того года, который следует за отчетным. Учитывая то, что нововведения вступили в силу только в 2015 году, бизнесмены будут платить имущественный налог первый раз в 2016 году.

Обязанность платить налоги возлагается на всех индивидуальных бизнесменов вне зависимости от того, какая система налогообложения ими используется. При этом расчет взносов производится исходя из кадастровой цены коммерческой недвижимости, находящейся в праве собственности ИП.

Вернуться к оглавлению

Процентная ставка для жилой недвижимости

Для помещений, которые предназначены для жилья, налоговая ставка составляет 0,1%. Речь идет о домах, квартирах, гаражах, местах на стоянках и незавершенном строительстве.

Для помещений, которые предназначены для жилья, налоговая ставка составляет 0,1%. Речь идет о домах, квартирах, гаражах, местах на стоянках и незавершенном строительстве.

При этом для квартир кадастровая стоимость высчитывается с 21 м общей площади. Для отдельно стоящих жилых домов имеются особые правила. Тут льгота предоставляется на 50 м² жилой площади. Если речь идет о комнатах в коммунальных квартирах, то в таком случае налоговая база будет уменьшена на 10 м².

Что касается процентной ставки, то у региональных властей есть право регулировать ее по своему усмотрению. Она может быть увеличена до 0,3 либо вовсе отменена в виде льготы.

Вернуться к оглавлению

Налоговая ставка для коммерческой недвижимости

Что касается имущества ИП, которое является коммерческим, тут применяется процентная ставка в 2 единицы. Сумма рассчитывается от кадастровой стоимости, как и во всех остальных случаях.

При этом стоит отметить, что в отношении коммерческой недвижимости правила и требования несколько иные. В данном случае местное правительство не имеет права снижать либо повышать процентную ставку. Это сделано для уменьшения коррупционных рисков и налоговых оборотов для бизнесменов.

Для всех остальных объектов недвижимого имущества налогообложение предусмотрено со ставкой в размере половины процента. Новые правила вступили в силу в 2015 году, но для них выделен переходный период, который должен продлиться до 2020 года. До этого момента в некоторых субъектах Российской Федерации все еще будут действовать старые правила, которые для предпринимателей значительно более выгодные, так как сумма рассчитывается в соответствии с инвентаризационной стоимостью, а она значительно ниже кадастровой и рыночной.

Автор:

Иван Иванов

Поделись статьей:

Оцените статью:

Загрузка...

Загрузка... Похожие статьи

moeip.ru

Налог на имущество ИП: порядок расчета и уплаты

В плане имущественного налогообложения частный предприниматель рассматривается в двух статусах, как хозяйствующий субъект и просто гражданин – физ. лицо. Уплачиваемый налог на имущество ИП – новшество, которое вступило в силу не так давно. До этого момента предприниматели, использующие упрощенные режимы налогообложения, были от него освобождены.

Объекты налогообложения и ставки

При расчете имущественных налогов используется кадастровая стоимость. В качестве объекта рассматривается собственность предпринимателя:

При расчете имущественных налогов используется кадастровая стоимость. В качестве объекта рассматривается собственность предпринимателя:

- Жилье: дом, квартира, комната.

- Незаконченное строительство.

- Гаражные постройки.

- Любые другие объекты, на которые зарегистрировано право собственности.

Новое законодательство, регулирующее порядок уплаты налога на имущество ИП в 2017 году устанавливает, что для расчета суммы сбора используется кадастровая стоимость объекта. До принятия соответствующих статей Налогового кодекса, собственность имела инвентарную оценку, которая гораздо ниже. Соответственно, налог на имущество ИП 2017 года значительно увеличен, чем, например, в 2014–2015 г.

Ставка может быть изменена в большую или меньшую сторону, но не превышает 2% от рассчитываемой базы. Годовая сумма имущественного налога уплачивается в срок до 1 октября.

Общий и упрощенный режим

Расчет налога на ОСНО (общая система налогообложения) осуществляется с любой собственности. Применяется к дому, квартире, то есть не только на нежилое помещение ИП, которое используется для целей бизнеса. Инспекция рассчитывает и высылает почтой уведомление. Такой документ составляется на каждую единицу имущества.

Кадастровую стоимость проверить можно по запросу в органы Росреестра, а правильность определения суммы платежа при ОСНО в 2016 году – в инспекции. Арендуемое имущество не берется в расчет для целей налогообложения, но скорее всего затраты по съему увеличатся в связи с тем, что налог на имущество ИП в 2017 году для собственника вырос. У предпринимателей часто возникает вопрос – при УСН в 2017 платить или нет имущественные налоги? Вся собственность бизнесмена делится на:

- объекты, которыми владеет ИП как обычный собственник (дом, квартира). С их кадастровой стоимости уплачивается налог на имущество ИП при УСН. Инспекция высылает уведомление с расчетом каждый год;

- объекты, которые служат для предпринимательских целей в деятельности, подпадающей под упрощенный режим.

Если недвижимость используется для получения дохода, предприниматель должен уведомить об этом инспекцию. В ситуациях, когда объекты служат предпринимательским целям и имеют кадастровую стоимость (занесены в специальный список), ИП на УСН платят налог на имущество.

Особенности расчета

Каждый объект обложения рассматривается инспекцией по отдельности, по нему рассчитывается сумма, которую нужно уплатить в установленный срок. В уведомлении указывается размер налога, информация по объекту, сроки уплаты. Самостоятельно платежи не рассчитываются.

Каждый объект обложения рассматривается инспекцией по отдельности, по нему рассчитывается сумма, которую нужно уплатить в установленный срок. В уведомлении указывается размер налога, информация по объекту, сроки уплаты. Самостоятельно платежи не рассчитываются.

Если имущество принадлежит нескольким гражданам, то платежи рассчитываются пропорционально долям собственности. Налоговые платежи с совместного имущества супругов (если у каждого имеется право собственности) уплачиваются в равных долях.

С момента регистрации права собственности ИП автоматически становится плательщиком. Следующие три пункта являются определяющими при возникновении вопроса, платит ли ИП налог на имущество:

- Недвижимость является официально зарегистрированной собственностью и используется в целях получения дохода.

- Объект находится на территории региона, который принял закон о налоге на имущество на УСН с учетом кадастровой стоимости.

- Недвижимость учтена в перечне, который утвержден местными властями. Этот список содержит перечисление объектов, учитываемых по кадастровой стоимости.

Таким образом, предприниматель на УСН не делает платежи с собственного имущества, которое используется в получении прибыли, но не зарегистрировано в перечне объектов, утвержденном региональными властями.

Налог на имущество ИП: самостоятельный расчет

Любой налогоплательщик может самостоятельно проверить правильность расчета сумм имущественных платежей. Для этого он должен обладать следующей информацией:

- Кадастровая стоимость жилья или других объектов.

- Срок нахождения в собственности (актуально для неполного года владения имуществом).

- Размер ставки, который зависит от региональных тарифов.

- Возможно ли применение льгот.

- Значение коэффициента-дефлятора, устанавливаемого ежегодно.

Бывают ситуации, когда инспекция ошибается и учитывает при расчете имущество, которое было продано в текущем году. Такое имущество может быть и в ипотеке. В таком случае предприниматель пишет заявление, сумму платежа ему пересчитают.

Льготы по налогу на имущество ИП

ИП обладает всеми привилегиями в плане налогообложения, которые предоставляются в таком же порядке, как физическому лицу. Для него действуют льготы, предоставляемые лицам пенсионного возраста, участникам войн и вооруженных конфликтов, другим категориям граждан. Имущество ИП освобождается от налогов в следующих случаях:

ИП обладает всеми привилегиями в плане налогообложения, которые предоставляются в таком же порядке, как физическому лицу. Для него действуют льготы, предоставляемые лицам пенсионного возраста, участникам войн и вооруженных конфликтов, другим категориям граждан. Имущество ИП освобождается от налогов в следующих случаях:

- при пользовании объектами на основе договора аренды;

- если недвижимость находится в других странах.

В распоряжение местных органов власти отдана законодательная возможность утверждения льгот, которые обязательно публикуются в уполномоченных изданиях. Для освобождения от налога ИП должен самостоятельно проинформировать налоговую инспекцию. Льготы предоставляются на основании заявления и подтверждающих документов. Желательно подавать их не позднее 1 марта текущего года. Сроки сдачи другой отчетности ИП можно посмотреть здесь.

Сроки уплаты и штрафные санкции

Согласно высылаемым уведомлениям, налог определяется по кадастровой стоимости на 1 января каждого года. В этом документе налоговая инспекция определяет крайний срок уплаты. Например, за прошедший год ИП при УСН в 2017 году оплатит не позднее 2 октября (так как 1 число выпадает на выходной день). Нарушение порядка оплаты налога или его неуплата наказывается штрафом до 20% от суммы платежа. В случае умышленной неуплаты процент штрафных санкций будет увеличен до 40%.

Автор публикации

vawilon.ru