Обязан ли арендодатель платить НДФЛ с дохода от сдачи имущества в аренду. Налог с аренды

Обязан ли арендодатель платить НДФЛ с дохода от сдачи имущества в аренду

Налоговый кодекс РФ наделяет каждое физическое лицо, получающее доход, обязанностью уплачивать НДФЛ. Процентная ставка по НДФЛ для лиц, являющихся налоговыми резидентами РФ, в том числе для доходов от аренды имущества, установлена в размере 13% (см. п. 1 ст. 209, пп. 4 п. 1 ст. 208 НК РФ). В нашей статье мы рассмотрим интересующий многих вопрос: обязан ли арендодатель платить НДФЛ с дохода от сдачи имущества в аренду и в каком случае НДФЛ на доход с аренды уплачивает арендатор.

Если арендодателем является физическое лицо, не оформленное в качестве индивидуального предпринимателя, оно может уплатить налог или самостоятельно, или с помощью арендатора, когда арендатор удерживает налог из суммы аренды и перечисляет его в бюджет через налоговый орган.

Порядок самостоятельного расчета и уплаты НДФЛ арендодателем

Налоговый кодекс (п. п. 1, 2 ст. 226, пп. 1 п. 1 ст. 228) предусматривает самостоятельный порядок уплаты налога арендодателем в следующих случаях:

- Если арендатор является физическим лицом, не являющимся ИП. Гражданство арендатора в данном случае в расчет не принимается;

- Если арендатором выступает иностранная организация, у которой нет подразделения в РФ.

В этом случае арендодатель обязан самостоятельно рассчитать налог за год в соответствии с п. 1 ст. 224 и ст. 225 НК РФ по следующей формуле:

НДФЛ = годовой доход от сдачи имущества в аренду * 13%

Сначала вы должны заполнить налоговую декларацию по форме 3-НДФЛ. Срок подачи налоговой декларации – не позднее 30 апреля следующего за отчетным периодом года. То есть, если отчетный период у нас 2017 год, и мы уплачиваем налог за полученный в 2017 году доход от сдачи в аренду жилья, мы должны сдать декларацию в налоговый орган по месту жительства не позднее 30 апреля 2018 года (см. п. 3 ст. 228, п. 1 ст. 229 НК РФ).

Налоговую декларацию можно заполнить в виде бумажного документа, но ввиду того что помарки и исправления в декларации не допускаются, удобнее для заполнения воспользоваться бесплатной программой, которую можно скачать на официальном сайте ФНС РФ в разделе «Программные средства / Декларация».

Сам налог вы должны уплатить, согласно п. 4 ст. 228 НК РФ, не позднее 15 июля года, следующего за отчетным периодом. То есть в нашем примере, когда мы уплачиваем налог за доход, полученный в 2017 году – не позднее 30 июля 2018 года. Если последний день уплаты налога приходится на выходной или праздничный день, он будет перенесен на ближайший рабочий день.

Когда НДФЛ за доход от аренды жилья рассчитывает и уплачивает арендатор

Этот способ будет актуален только тогда, когда вы сдаете жилье в аренду физическому лицу в статусе индивидуального предпринимателя, российской организации, подразделению иностранной компании в РФ, нотариусу или адвокату. Согласно п. п. 1, 2 ст. 226 НК РФ, в этих случаях обязанность по уплате налога ложится на плечи вышеперечисленных лиц и организаций, которые в данном случае выступают для арендодателя налоговыми агентами. То есть, рассчитываясь за аренду, данные лица должны рассчитать и удержать из арендной платы, перечисляемой арендодателю, сумму НДФЛ в соответствии с абз. 1 п. 4 ст. 226 НК РФ для дальнейшего перечисления этой суммы в бюджет.

В данном случае, если арендатор по итогам года полностью удержал и уплатил НДФЛ из средств аренды, арендодатель не должен подавать налоговую декларацию (см. абз. 2 п. 4 ст. 229 НК РФ).

Говоря о том, обязан ли арендодатель платить НДФЛ с дохода от сдачи имущества в аренду, акцентируем внимание на том, что согласно пп. 4 п. 1 ст. 228 НК РФ, обязанность представлять налоговую декларацию, а также исчислить и уплатить НДФЛ возникает у арендодателя только в том случае, когда арендатор не смог удержать или перечислить налог или сделал это не в полном объеме.

Таким образом, в случае в арендой жилья арендодатель обязан уплачивать налог с дохода, полученного с аренды квартиры, в любом случае, но в зависимости от статуса арендатора он может или уплачивать его самостоятельно, или предусмотреть в договоре аренды уплату налога арендатором, если арендатор входит в число лиц и организаций, которые могут быть налоговыми агентами.

www.papajurist.ru

Налог с ИП при сдаче помещения в аренду: ставки, условия, особенности

Частные предприниматели, как и физические лица, могут сдавать в аренду свое имущество. В этом случае предприниматель должен оплачивать налог с аренды помещения для ИП. О порядке выплаты расскажем в статье.

Аренда как вид деятельности ИП

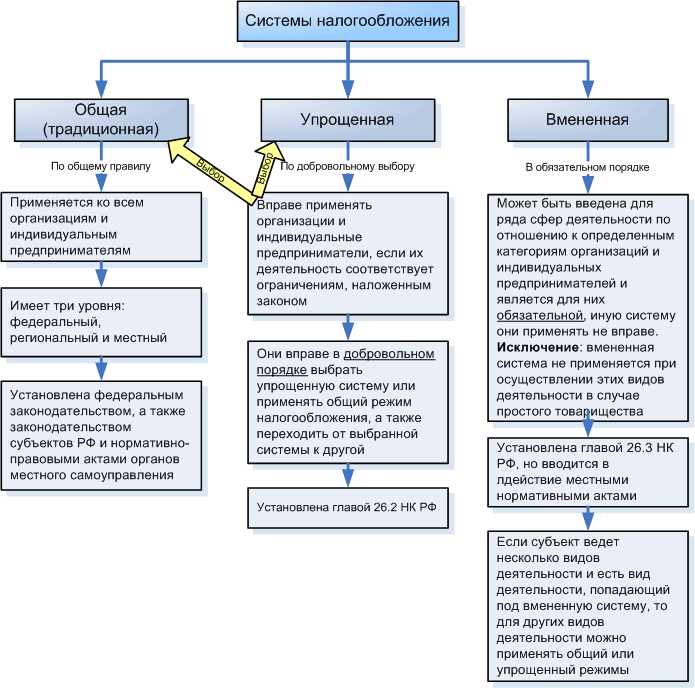

Если предприниматель при регистрации ИП выбрал видом своей деятельности аренду имущества, он должен также выбрать для себя приемлемый вариант налогообложения. Для таких случаев законодательством предусмотрены статьи 249 и ст. 250 НК РФ, которые регулируют действия предпринимателя по сдаче имущества в аренду в условиях упрощенки (УСН).

Если предприниматель при регистрации ИП выбрал видом своей деятельности аренду имущества, он должен также выбрать для себя приемлемый вариант налогообложения.

Предприниматель может выбрать также общую систему налогообложения, но в этом случае он должен быть готов к дополнительной уплате НДС и НДФЛ. Сумма, которую получает ИП ежемесячно от сдачи помещения, должна быть прописана в договоре аренды. Поэтому ему следует быть максимально корректным, так как в противном случае затраты, совершенные предпринимателем в процессе аренды, нельзя будет вычесть из суммы налогооблагаемого дохода от сдачи помещения.

Сдача в аренду нежилого помещения предполагает такие же траты по налогам для предпринимателя, как и сдача помещения, пригодного для жилья.

Оплата налога на имущество при упрощенке

ИП на упрощенке может рассматривать два варианта отчисления налога в бюджет:

- Вид налогообложения, рассчитанный на доходы по ставке 6%.

Если в договоре аренды прописано, что за оплату коммунальных и других услуг отвечает арендодатель, эти затраты можно включить в перечень расходов по содержанию имущества. День, когда предприниматель получает от арендатора деньги за аренду, юридически считается днем получения дохода за аренду помещения.

Если в договоре аренды прописано, что за оплату коммунальных и других услуг отвечает арендодатель, эти затраты можно включить в перечень расходов по содержанию имущества.

Стоит учесть, что ИП на упрощенке избегает таких процедур, как:

- Оплата налога на доходы физических лиц.

- Оплата НДС.

- Оплата налога на имущество.

Естественно, эти условия касаются только имущества, которое входит в состав деятельности ИП. Порядок и сроки оплаты налога на имущество ИП регламентированы. Предприниматель должен успеть оплатить его до 30 апреля. По страховым платежам арендодатель на упрощенке может заплатить до 31 декабря.

Сдача имущества в аренду несет для ИП некоторые привилегии перед остальными физическими лицами, так как ИП платит только 6% от дохода аренды (остальные физлица – 13%). Процедура оплаты налогов на имущество не занимает у предпринимателя много времени, так как это можно сделать платежным поручением или наличными деньгами через банк.

Есть одно условие, которое нужно учитывать: оплату по налогам предприниматель должен осуществить лично. Если это по каким-либо причинам не получается сделать, нужно заблаговременно оформить доверенность по оплате на третье лицо.

zhazhda.biz

НДФЛ с аренды помещения у физического лица

Главная → Бухгалтерские консультации → НДФЛ

Актуально на: 22 января 2018 г.

Если организация арендует у физлица (не являющегося ИП) помещение, то она является налоговым агентом по НДФЛ в отношении этого физлица-арендодателя. То есть она должна исчислить НДФЛ с дохода в виде арендной платы, удержать налог при выплате дохода физлицу и перечислить его в бюджет (п. 2 ст. 226, ст. 228 НК РФ). Перекладывать уплату НДФЛ на самого арендодателя – физлицо нельзя. И неважно, что при этом будет записано в договоре аренды с физическим лицом. НДФЛ в любом случае должен платить арендатор – организация (Письмо Минфина России от 27.08.2015 №03-04-05/49369).

НДФЛ при сдаче в аренду

Начисление НДФЛ с аренды производится при каждой выплате дохода физлицу по следующей формуле:

Ставка НДФЛ равна:

- если арендодатель – резидент РФ – 13%;

- если арендодатель – нерезидент РФ – 30%.

А физлицу арендная плата перечисляется уже за минусом удержанной суммы налога.

Уплата НДФЛ в бюджет

Удержанный организацией налог перечисляется в бюджет не позднее дня, следующего за днем выплаты физлицу арендной платы (п. 6 ст. 226 НК РФ).

КБК по НДФЛ при аренде — 182 1 01 02010 01 1000 110. То есть такой же, как при перечислении НДФЛ за сотрудников организации.

Отчетность при аренде у физлица

На арендодателя-физлицо нужно завести отдельный налоговый регистр по НДФЛ и по итогам года в общем порядке подать в ИФНС справку 2-НДФЛ. В ней нужно отразить доход в виде арендной платы, сумму исчисленного, удержанного и перечисленного в бюджет НДФЛ.

Код дохода в 2-НДФЛ при аренде у физлица – 1400.

Кроме того, информация по физлицу-арендодателю включается в ежеквартальный отчет 6-НДФЛ.

Страховые взносы при аренде помещения у физлица

Сумма выплачиваемой физлицу арендной платы страховыми взносами в ПФР, ФСС и ФФОМС не облагается (п.4 ст.420 НК РФ).

НДФЛ с других выплат при аренде

Если организация возмещает физлицу-арендодателю стоимость коммунальных услуг, которая зависит от фактического потребления арендатором и учитывается по счетчикам (электроэнергия, газ, водоснабжение), то возмещаемая сумма облагаемым доходом физлица не является. И, следовательно, с нее НДФЛ удерживать не нужно (Письмо Минфина от 17.04.2013 № 03-04-06/12985).

glavkniga.ru

Должен ли арендодатель платить НДФЛ с дохода от сдачи имущества в аренду?

Если вы сдаете в аренду имущество, то обязаны платить 13 процентов НДФЛ с дохода, который получаете (пп. 4 п. 1 ст. 208, п. 1 ст. 209 НК РФ).

При этом для арендодателей-физлиц, не являющихся индивидуальными предпринимателями, существует два варианта уплаты налога:

1. Заплатить налог вы должны самостоятельно.

2. Удержать у вас налог и перечислить его в бюджет должен арендатор имущества.

Рассмотрим обе ситуации.

1. Вы самостоятельно рассчитываете и платите НДФЛ

Эта обязанность возникает у вас в том случае, если ваш арендатор (п. п. 1 и 2 ст. 226, пп. 1 п. 1 ст. 228 НК РФ):

- физическое лицо, которое не является индивидуальным предпринимателем. Это может быть как гражданин РФ, так и иностранец или лицо без гражданства;

- иностранная организация, которая не имеет подразделения в РФ.

Налог вы рассчитываете по окончании года по формуле (п. 1 ст. 224, ст. 225 НК РФ):

НДФЛ = доход от сдачи имущества в аренду за год x 13%.

Кроме того, вам нужно заполнить налоговую декларацию по форме 3-НДФЛ за год, когда вы сдавали имущество в аренду и получали доход. Декларация сдается не позднее 30 апреля года, следующего за годом получения доходов от аренды. Представить ее нужно в налоговую инспекцию по месту вашего жительства (п. 3 ст. 228, п. 1 ст. 229 НК РФ).

Примечание. Для заполнения декларации вы можете воспользоваться бесплатной программой, которая размещена на сайте ФНС России по адресу www.nalog.ru, в разделе «Программные средства / Декларация».

Сумму налога необходимо заплатить в бюджет не позднее 15 июля года, следующего за годом сдачи имущества в аренду (п. 4 ст. 228 НК РФ). Реквизиты для уплаты налога вы можете уточнить в вашей налоговой инспекции.

2. Арендатор рассчитывает и перечисляет НДФЛ в бюджет

Если вы сдаете имущество в аренду российской организации, российскому подразделению иностранной организации, индивидуальному предпринимателю, нотариусу или адвокату, то рассчитывать и уплачивать НДФЛ с арендной платы должен арендатор (п. п. 1 и 2 ст. 226 НК РФ).

Это означает, что при выплате вам арендных платежей он удерживает их часть в размере 13 процентов и перечисляет в бюджет (абз. 1 п. 4 ст. 226 НК РФ). Таким образом, арендная плата, которую вы получаете, уменьшается на сумму налога. Арендатор выступает в данном случае налоговым агентом.

При этом арендатор не вправе перечислять НДФЛ с арендной платы из собственных средств (п. 9 ст. 226 НК РФ).

Если арендатор полностью удержал и уплатил в бюджет НДФЛ, то вы можете не подавать налоговую декларацию по окончании года (абз. 2 п. 4 ст. 229 НК РФ).

Однако если арендатор налог не удержал и не перечислил (или сделал это не в полном объеме), то вам придется самостоятельно рассчитать и уплатить НДФЛ. Кроме того, нужно будет заполнить и сдать налоговую декларацию (пп. 4 п. 1 ст. 228 НК РФ).

Примечание. Существует мнение о том, что физлицо в любом случае самостоятельно уплачивает налог вне зависимости от статуса арендатора. Однако, по нашему мнению, если в договоре аренды предусмотрена обязанность арендатора по удержанию и уплате НДФЛ с сумм арендной платы, платить налог самостоятельно вам не нужно.

Полезная информация по вопросу

Официальный сайт Федеральной налоговой службы — www.nalog.ru

zakonius.ru

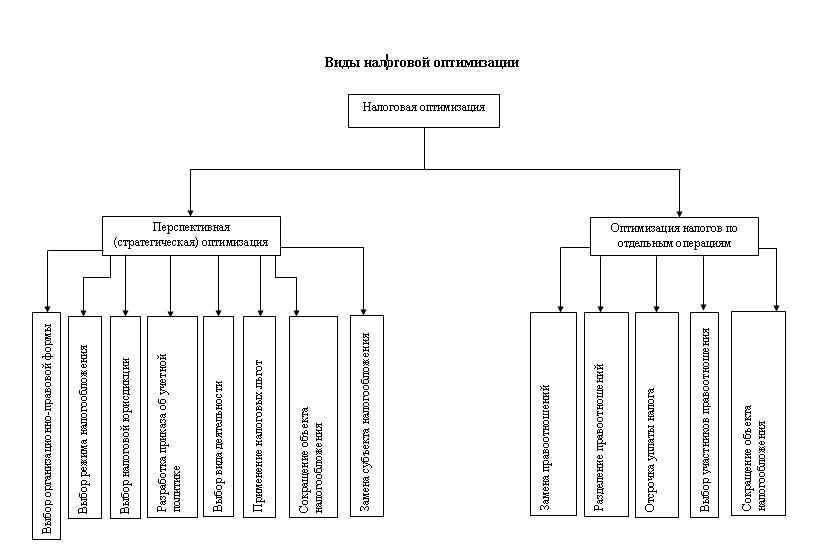

Методы оптимизации налогов при аренде недвижимости арендодателю

Сегодня такое явление, как аренда нежилой недвижимости встречается достаточно часто. Отдельные граждане, а также целые организации достаточно часто арендуют большие и средние по размерам помещения, и целые здания для ведения предпринимательской деятельности и прочих нужд. Такие здания и помещения относятся к объектам недвижимости, зависящие от земли на которой они стоят. Именно поэтому арендаторам так важно знать, какие и сколько налогов они обязаны выплачивать, как оптимизировать налоговую базу при аренде.

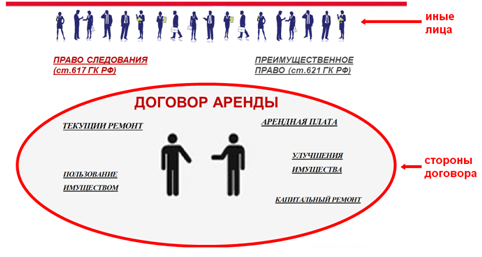

Исходя из стандартного соглашения аренды нежилого помещения, арендодатель берет на себя обязательства предоставлять съемщику помещение во временное пользование за определенную плату.

По закону предпринимательской деятельностью можно считать любую деятельность, направленную на периодическое получение прибыли от выполнения различных работ, услуг, продажи любых товаров и пользования имуществом.

Все дело в том, что арендодатель получает фиксированный доход от аренды в виде ежемесячных платежей. Он облагается налогами по стандартной налоговой ставке на прибыль в 13%. Опять же это при условии, что сам он не осуществляет никакой посторонней деятельности с данной собственностью.

По закону при сдаче нежилой недвижимости с нее дважды взимаются налоги. Вначале фиксированный налог с арендодателя, затем налог со съемщика на ведение предпринимательской деятельности.

Методы уменьшения налогов на недвижимость при аренде

Не существует организации работающей по стандартной системе налогообложения, которая не хотела бы минимизировать налоговые выплаты. В реальности существует несколько способов добиться уменьшения налогов на недвижимость – уменьшить налог на добавочную стоимость и на получение прибыли.

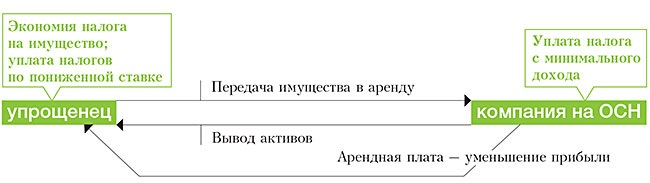

Первый метод: передача дохода через дополнительное звено

Это один из традиционных вариантов – владелец сдает недвижимость по фиктивным расценкам третьему лицу. Данное третье лицо сдает ее уже по рыночной цене. Затем владельцу передаются деньги за помещение за вычетом процентов. Данное третье лицо может являться как организацией, так и индивидуальным предпринимателем с упрощенным налогообложением. С его доходов взимается налог в 6% и не облагается НДС согласно первому и второму пунктам стати 346 НК РФ.

Стоит заметить, что налоговым работникам данный метод хорошо известен. В случае если дело доходит до суда трудно предсказать, на чью сторону встанет судья. Факт нарушения доказать не так просто. Принимая решения в пользу арендодателей, судьи обычно объясняют это следующей формулировкой «финансовая схема должна быть логически закончена и показывать, факт скрытого от налогообложения дохода». Если никаких данных доказывающих это предоставлено не было, то и ответственность последовать не может.

Однако важно чтобы собственник смог объяснить для чего он сдал недвижимость в аренду третьим лицам, а не конечному съемщику. Если он не сможет дать убедительных объяснений, то его вина может быть доказана. Одним из объяснений может стать защищенность от простоев, во время которой убытки несет не собственник, а посреднический арендатор. Или необходимость в защите от неадекватных требований съемщиков.

О факте уклонения от налогов могут свидетельствовать различные связи между третьим лицом и собственником. Например, когда директор компании оформляет договор с собой, как с физическим лицом.

Второй метод: намеренное завышение цен на услуги

Владелец собственности в данном случае сам сдает свою недвижимость по рыночным расценкам, но нанимает третьих лиц для оказания разного вида услуг. Это может быть ремонт, уборка и прочее. В этом случае арендатор сможет сэкономить налог на прибыль, указывая в учете дополнительные расходы. В качестве третьего лица лучше всего подойдет предприниматель, работающий по патенту.

Стоит отметить что безопасность данного метода во многом будет зависеть, от того какие услуги оказываются в действительности. К тому же чем больше всего будут включать услуги, тем труднее налоговикам будет оценить реальную стоимость услуг.

Третий метод: использование управляющего

В случаях, когда владелец не хочет самостоятельно вникать во все тонкости сдачи в аренду, он может нанять управляющего. В это же время управляющему может быть назначено определенное вознаграждение. Обычно оно в таких случаях бывает максимально возможным, а он их возвращает назад, но уже неофициально. Подобная схема позволяет сэкономить часть прибыли от уплаты налога.

На должность управляющего в данном случае лучше всего будет взять ИП на общем режиме. Ведь при упрощенном режиме налогообложения можно использовать только схему «от доходов отнимаются расходы», а с нее взимается 15 % согласно статье 346, пункту три НК РФ. Именно поэтому работа с ИП, выплачивающего лишь 12% будет прибыльней.

Но в схеме есть и отрицательные моменты. Сотрудники налоговой могут утверждать, что согласно пункту 3 статьи 170 НК РФ при передаче собственности в управление требуется установить входной НДС. Но на самом деле имущество не становится собственностью управляющего, поэтому не может стать объектом налогообложения. Исходя из этого, получается, что собственность используется для такого вида деятельности, что не должен облагаться налогом.

Обычно суды признают правоту налогоплательщиков. Ведь передача собственности в доверительное управление не может относиться к упомянутому пункту налогового кодекса. К тому же все операция при заключении договора управления облагаются НДС.

Если управляющим назначен ИП на общем режиме, то могут появиться и другие проблемы. До конца не понятно, может ли собственник перенять к вычету НДС с уплаты услуг управляющего. Иногда судьи решают, что данные услуги используются для рода деятельности не облагаемого НДС. Соответственно нельзя вычитать налог.

Однако в то же время тот факт, что передача прав на владение имуществом не происходит, не мешает классифицировать управленческие услуги как объект НДС. Именно поэтому можно заявить налог к вычету на общепринятых основаниях.

Кроме оговоренного вознаграждения стороны могут указать в договоре, что собственник возмещает все расходы, связанные с управлением из доходов, получаемых от аренды. За счет этого можно существенно повысить экономию получаемую с вознаграждения. При этом налог на недвижимость, переданную в управление должен уплачивать учредитель данного управления. Поэтому тут особой экономии не возникает.

Четвертый метод: за счет аренды получать скидку на услуги или работу, товары арендатора

Во многом данный вид нарушения похож на вариант с неотделимыми изменениями. Основная разница заключается в том, что вместо передачи вложений капитала скидка распространяется на собственные товары либо услуги. Выгода получаемая, арендодателем появляется если, он способен признать собственные расходы в последующих периодах. Например, собственник приобретает материалы для улучшения главных средств, учитывает их только во время амортизации. А при возникновении скидок он моментально снижает свои расходы именно на сумму неоплаченных трат.

С точки зрения арендодателя данный способ значительно предпочтительней неотделимых модернизаций. Расходы на распроданные товары можно отображать в отчете для налоговой инспекции целиком при получении. Правда продажа главных средств, когда убыток можно включить в прочие расходы является исключением. Данный момент указан в третьем пункте ст. 269 НК РФ.

Если учитывать налог на НДС, то и тут собственник является в выгодной ситуации. Особенно учитывая тот факт, что налог высчитывается с реализационной суммы в значительно меньшем объеме, чем случаях продажи без скидки. И это не станет помехой для вычета полной суммы НДС.

Даже при серьезной проверке подозрений возникнуть не должно. Даже если инспекция начнет сомневаться в заниженных арендных выплатах и реальном существовании встречной скидки, все равно у них не будет возможности использовать положения трансфертного образования цен. Ведь взаимной связи между сторонами не существует.

Пятый метод: организация товарищества с потенциальным арендатором

Это своеобразный способ сэкономить. Он актуален только в случае, когда собственник собирается сдавать недвижимость лишь одному арендатору. В этом случае можно составить договор товарищества на основании статьи 1041 ГК РФ. В том случае собственник предоставляет свою недвижимость, а арендатор, навыки, финансовые средства и персонал.

Основная выгода арендодателя в том, что получаемый им доход по закону не облагается подоходным налогом. Ведь в том случае права собственности не переходят, и соответственно возникает совершенно другой вид обложения налогами. Именно поэтому собственники может получать стабильный доход, от товарищества составляющий среднестатистическую арендную плату по рынку. И данный доход не будет облагаться налогом. При этом налогов на прибыль не существует. Эти доходы относятся к внереализационным.

В случае осуществления этой схемы необходимо чтобы стороны учитывали вклады каждой из сторон и прописали все расходы и доходы. Однако никого из товарищей не получится освободить от выплат товарищества. Данный момент строго запрещен статьей 1046 ГК РФ. Именно поэтому доход собственника должен быть не пропорционален его вкладу. Он должен соизмеряться размеру аренды при учете подоходных выплат. Совсем необязательно восстанавливать НДС при передаче собственности в товарищество. С данным моментом согласны как судьи, так и налоговые работники.

Главный недостаток данного метода заключается в том, что собственник будет обязан отвечать по любым обязательствам арендатора. Кроме того у съемщика будет практически полный контроль над совместным бизнесом и сделать что-то с этим будет достаточно трудно.

Данный метод можно немножко усовершенствовать, если ввести в дело еще одного участника. Он должен быть, солидарен с владельцем. За счет этого можно будет вывести большую часть дохода на третьего участника. После того участники каким-либо способом смогут вернуть собственнику деньги.

В чем именно заключается выгода сотрудничества с вероятным арендодателем вместо того чтобы оформлять стандартный контракт аренды? Она состоит в том, что он может получать всю суму аренды без уплаты НДС, признать доход только после фактического получения денег.

arendaexpert.ru