Что предпринять, если после заявления налогового вычета сумму налога в установленный срок? Если налоговый вычет не пришел во время куда звонить

Налоговая не выплачивает вычет: что делать?

Бывает так, что гражданин, направив в Налоговую инспекцию документы на вычет, получает отказ в соответствующей компенсации. С чем он может быть связан? Каким образом человеку действовать, чтобы все же получить вычет?

Налоговая не возвращает вычет: причины

Невыплата специалистами Налоговой инспекции (ФНС) положенного гражданину вычета может быть связана:

- С неправомерными действиями ФНС.

Например:

- некорректной оценкой документов, представленных гражданином при оформлении вычета;

- ошибками специалистов ФНС, отвечающих за непосредственно перечисление вычета на банковский счет заявителя;

- иными действиями специалистов ведомства, которые приводят к неправомерному непредоставлению вычета.

- С правомерными действиями ФНС.

Например:

- отказом в вычете вследствие непредоставления налогоплательщиком полного комплекта документов, предоставления документов с ошибками, неточностями;

- отказом в вычете по факту выявления обстоятельств, указывающих на отсутствие у гражданина права на вычет.

- С факторами, не имеющими прямого отношения к работе ФНС:

Например:

- сбоем в работе банковских систем, которые используются для перечисления вычетов гражданам;

- указанием налогоплательщиком ошибочных реквизитов банковского счета для получения вычета.

Гражданину, не получившему вычет, важно, прежде всего, выяснить по какой конкретно причине он оказался без положенной по закону налоговой компенсации.

Наши юристы знают ответ на ваш вопрос

Если вы хотите узнать, как решить именно вашу проблему, то спросите об этом нашего дежурного юриста онлайн. Это быстро, удобно и бесплатно!

Если вы хотите узнать, как решить именно вашу проблему, то спросите об этом нашего дежурного юриста онлайн. Это быстро, удобно и бесплатно! или по телефону:

-

Москва и область: +7-499-938-54-25

Москва и область: +7-499-938-54-25 -

Санкт-Петербург и область: +7-812-467-37-54

Санкт-Петербург и область: +7-812-467-37-54

-

Федеральный: +7-800-350-84-02

Федеральный: +7-800-350-84-02

Вычет не предоставлен: выясняем причину

Самый эффективный способ узнать причину непредоставления вычета — обратиться в ФНС за разъяснениями. Как правило, для этого нужно лично явиться в территориальное представительство ведомства, иногда — достаточно позвонить туда по телефону. Обычно налоговики в таких вопросах идут навстречу гражданам и достаточно подробно объясняют, как действовать, если вычет не был перечислен.

Если необходимые разъяснения от ФНС не предоставлены либо их содержание не устраивает гражданина (или же данные разъяснения не способствовали разрешению проблемы), то нужно в рамках установленных правовых механизмов реагировать на возникшую ситуацию.

Вычет не предоставлен без веских аргументов: что делать?

В данной ситуации нужно придерживаться следующего алгоритма:

- Направить в ФНС заявление (в свободной форме) с просьбой еще раз рассмотреть ситуацию, сложившуюся с вычетом, конкретизировать причину его непредоставления. ФНС будет обязана ответить — таковы требования законодательства. Если в ответе инспекции будут отражены ее правомерные действия, то необходимо будет еще раз переподготовить комплект документов на вычет с учетом выявленных ошибок налогоплательщика в его подготовке.

- Если в ответе ФНС будут отражены факты, свидетельствующие о явно неправомерных действиях налоговиков, то необходимо обратиться в вышестоящую инстанцию — Управление ФНС по региону. Запрос в соответствующее ведомство осуществляется в форме жалобы. В ней нужно отразить результаты предыдущего общения с ФНС и запросить правомерное реагирование на действия местных инспекторов.

- Если ответ Управления ФНС по региону не устроит налогоплательщика — в этом случае уже нужно обращаться в суд. Данная процедура осуществляется в соответствии с нормами административно-процессуального законодательства. Вполне возможно последующее рассмотрение спора на уровне апелляционных, кассационных инстанций — все зависит от результатов слушаний.

law03.ru

Что делать, если после заявления налогового вычета по НДФЛ налоговый орган не перечислил сумму налога в установленный срок

Доходы физических лиц облагаются НДФЛ по ставке 13%. При определенных условиях, предусмотренных в ст. 218 – 221 НК РФ, налогоплательщик вправе получить налоговый вычет на определенную сумму, то есть возврат налога на доходы физического лица (см. п. 3 ст. 210 НК РФ). Доходы от долевого участия в организациях НДФЛ не облагаются. В этой статье мы рассмотрим, что делать, если после заявления налогового вычета по НДФЛ налоговый орган не перечислил сумму налога в установленный срок, каковы возможные причины возникновения такой ситуации и как ее можно исправить.

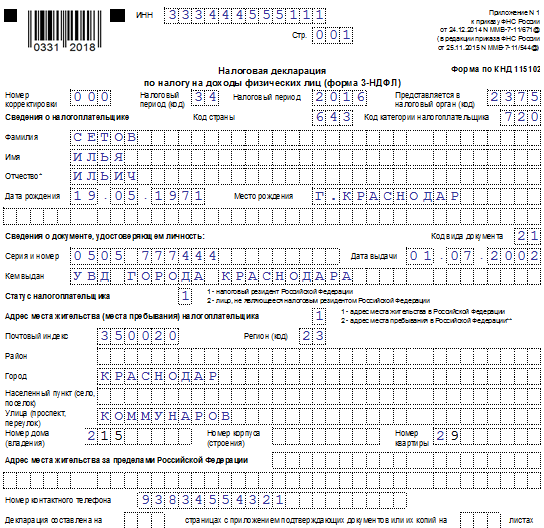

В некоторых случаях, чтобы получить налоговый возврат по НДФЛ, требуется представить в налоговый орган налоговую декларацию по форме 3-НДФЛ. Вместе с декларацией надо представить подтверждающие документы о том, что вы имеете право на получение налогового вычета. Налоговый орган проведет проверку поданных документов, и, если право на получение вычета подтвердится, а также в соответствии с данным правом подтвердится факт уплаты НДФЛ в излишнем размере, налогоплательщик пишет заявление о предоставлении налогового возврата, на основании которого налоговый орган производит возврат суммы переплаты по НДФЛ (см. ст. 78, п. 4 ст. 218, п. 2 ст. 219, п. 7 ст. 220 и п. 2 ст. 229 НК РФ).

Когда налоговая может не возвратить излишне уплаченную сумму НДФЛ в установленный срок

Вы представляете в налоговый орган налоговую декларацию по форме 3-НДФЛ, в декларации заявлен налоговый вычет, но сумма излишне уплаченного налога не была перечислена. Чтобы разобраться и выяснить причину этого, необходимо обратиться в налоговый орган. Причины могут быть следующими.

Не окончен срок камеральной проверки налоговой декларации

После того, как вы представляете в налоговый орган налоговую декларацию и документы, подтверждающие ваше право на налоговый возврат, налоговый орган проводит камеральную проверку налоговой декларации. Для этого отводится трехмесячный срок, который начинает идти с момента получения документов налоговым органом (см. п. п. 1, 2 ст. 88 НК РФ).

После истечения срока в три месяца возврат излишне уплаченной суммы НДФЛ должен быть проведен в течение следующего месяца, согласно Письма ФНС РФ № ЕД-4-3/18162 от 26 октября 2012 г. «О порядке представления заявления на возврат налога на доходы физических лиц», п. 11 Информационного письма Президиума ВАС РФ № 98 от 22 декабря 2005 г. и п. 6 ст. 78 НК РФ.

Получается, что с момента подачи вами налоговой декларации до момента возврата налога, уплаченного излишне, может пройти не меньше четырех месяцев.

В налоговую не предоставлено заявление о возврате излишне уплаченного налога

Согласно п. 6 ст. 78 НК РФ, сумма излишне уплаченного налога возвращается на основании заявления, которое вы можете подать в налоговый орган непосредственно, а можете направить через личный кабинет налогоплательщика на сайте ФНС РФ, согласно п. 6 ст. 78 НК РФ. Возврат излишне уплаченной суммы налога производится по истечении месяца с момента получения заявления налоговым органом. Заявление можно подать вместе с налоговой декларацией, а также после завершении камеральной проверки декларации. В заявлении должны присутствовать банковские реквизиты счета для того, чтобы налоговый орган перевел деньги на этот счет.

Без наличия соответствующего заявления у налогового органа не будет основания для возврата вам излишне уплаченного НДФЛ.

Излишек уплаченной суммы по НДФЛ зачтен в счет налоговой задолженности

При наличии недоимки по другим налогам, а также задолженностей по пеням, штрафам за нарушения в налоговой сфере, то налоговый орган не сможет вернуть вам излишне уплаченную сумму по НДФЛ, пока не зачтет переплату в счет погашения имеющейся задолженности. При этом налоговый орган не будет уведомлять вас об этом и вправе самостоятельно зачесть переплату в счет погашения налоговой задолженности. Если после погашения задолженности по налогам, пеням и штрафам, в случае, если останется остаток, его вернут вам на ваш банковский счет, согласно п. п. 1, 5, 6 ст. 78 НК РФ.

Налоговой службой утеряно заявление о возврате излишне уплаченного НДФЛ

Если произошла такая ситуация, вопрос состоит в том, можно ли подтвердить факт того, что ранее вы уже подавали заявление о возврате НДФЛ. Это можно подтвердить, если вы подавали заявление в бумажном виде, при подаче заявления принимающее лицо должно поставить отметку о приеме на втором экземпляре заявления, которое остается у вас.

При получении заявления о возврате налоговый орган обязан вернуть требуемую сумму в течение месяца. Если месячный срок возврата нарушается, налоговый орган должен вернуть сумму переплаты вместе с процентами, которые начисляются за каждый день просрочки. Процентная ставка в этом случае равна ставке рефинансирования Банка России, которая действовала в дни просрочки возврата, согласно п. 10 ст. 78 НК РФ.

Ставка рефинансирования с 1 января 2016 года принимается равной ключевой ставке Банка России. С 30 октября 2017 года ее значение, согласно Указанию Банка России № 3894-У от 11 декабря 2015 г. и Информации Банка России от 27 октября 2017 года, равно 8,25%.

Порядок обжалования решения налогового органа и действий или бездействия должностных лиц

Говоря о том, что делать, если после заявления налогового вычета по НДФЛ налоговый орган не перечислил сумму налога в установленный срок, следует помнить, что налогоплательщик имеет право обжаловать решение налогового органа, если оно, по мнению налогоплательщика, нарушает его права при возврате излишне уплаченной суммы НДФЛ, а также право на оспаривание действия или бездействия его должностных лиц.

Оспаривать можно в вышестоящий налоговый орган (УФНС) или в суд. При этом сначала вы должны подать жалобу в региональное УФНС. Жалоба подается через налоговый орган, решение которого оспаривается. Способы подачи жалобы в УФНС:

- Лично или через уполномоченного представителя в налоговый орган;

- Почтовым отправлением: заказным письмом с уведомлением о вручении и с описью вложений;

- В виде электронного документа через личный кабинет налогоплательщика на сайте ФНС РФ.

Судебный порядок обжалования решения налогового органа возможен только после того, как было проведено обжалование в вышестоящий налоговый орган, то есть в региональное УФНС (см. п. п. 1, 2 ст. 138, п. 1 ст. 139, п. 1 ст. 139.2 НК РФ).

Законодательно определены сроки для подачи жалобы (см. НК РФ (п. 3 ст. 138, п. 2 ст. 139) и КАС РФ (ч. 1 ст. 219)).

Если жалоба подается в вышестоящий налоговый орган, срок для ее подачи составляет один год с момента, когда налогоплательщик узнал или должен был узнать о нарушении своих прав.

Если жалоба подается в судебную инстанцию, срок для ее подачи составляет 3 месяца с даты, когда вам стало известно о принятом УФНС решении по вашей жалобе или через 3 месяца с того дня, когда срок ответа по вашей жалобе истек.

Что предпринять, если после заявления налогового вычета сумму налога в установленный срок?

Налоговые вычеты позволяют уменьшить доход, облагаемый НДФЛ по ставке 13% (за исключением доходов от долевого участия в организациях) на определенную денежную сумму, то есть уплачивать налог в меньшей сумме (п. 3 ст. 210 НК РФ).

В ряде случаев для получения налогового вычета по НДФЛ налогоплательщику нужно представить в налоговый орган по месту жительства налоговую декларацию по форме 3-НДФЛ и документы, подтверждающие право на вычет. После проверки декларации при подтверждении права на вычет и факта уплаты НДФЛ в излишней сумме налоговый орган на основании вашего заявления должен произвести возврат переплаты в установленном порядке (ст. 78, п. 4 ст. 218, п. 2 ст. 219, п. 7 ст. 220, п. 2 ст. 229 НК РФ).

1. Причины невозврата излишне уплаченной суммы НДФЛ в установленный срок

Могут быть разные причины того, что после представления в налоговый орган декларации, в которой заявлен налоговый вычет, сумма излишне уплаченного налога вам не перечислялась. Для их выяснения целесообразно обратиться в налоговый орган.

Рассмотрим наиболее типичные ситуации.

1.1. Не окончился срок камеральной проверки налоговой декларации

Налоговый орган проводит камеральную проверку представленной вами налоговой декларации в течение трех месяцев со дня ее получения вместе с подтверждающими документами (п. п. 1, 2 ст. 88 НК РФ).

По окончании проверки на возврат излишне уплаченной суммы НДФЛ отводится еще один месяц (п. 6 ст. 78 НК РФ; п. 11 Информационного письма Президиума ВАС РФ от 22.12.2005 N 98; Письмо ФНС России от 26.10.2012 N ЕД-4-3/18162).

Таким образом, максимальный срок возврата налога составляет четыре месяца.

1.2. Налогоплательщик не представил заявление о возврате излишне уплаченной суммы НДФЛ

Для возврата излишне уплаченной суммы НДФЛ, образовавшейся в связи с предоставлением налогового вычета, необходимо подать в налоговый орган соответствующее заявление (п. 6 ст. 78 НК РФ). Представить его можно вместе с налоговой декларацией или по завершении камеральной проверки декларации. В заявлении нужно указать, в частности, номер банковского счета для перечисления на него суммы переплаты.

Если заявление о возврате излишне уплаченного НДФЛ вы не подавали или не указали в нем банковский счет, налоговый орган не сможет вернуть вам переплату.

1.3. Сумма излишне уплаченного НДФЛ зачтена в счет налоговой задолженности

Если у вас есть недоимка по иным налогам соответствующего вида, задолженность по пеням и штрафам за налоговые правонарушения, налоговый орган при выявлении излишне уплаченной суммы НДФЛ сначала зачтет переплату в счет погашения задолженности. Инспекция сделает это самостоятельно, без вашего заявления. На ваш банковский счет вернут только сумму, оставшуюся после зачета (п. п. 1, 5, 6 ст. 78 НК РФ).

1.4. Заявление о возврате излишне уплаченной суммы НДФЛ утеряно налоговым органом

В данном случае имеет значение, можете ли вы подтвердить, что уже подавали заявление о возврате излишне уплаченного НДФЛ. Например, это возможно, если у вас имеется второй экземпляр такого заявления с отметкой сотрудника налогового органа о его приеме с указанием даты.

Если со дня подачи заявления установленный срок возврата переплаты (один месяц) истек, налоговый орган должен вернуть вам сумму излишне уплаченного налога вместе с процентами. Они начисляются за каждый календарный день нарушения срока возврата переплаты исходя из ставки рефинансирования Банка России, действовавшей в дни просрочки (п. 10 ст. 78 НК РФ).

Справка. Ставка рефинансирования

С 01.01.2016 значение ставки рефинансирования Банка России приравнивается к значению ключевой ставки Банка России и с 30.10.2017 составляет 8,25% (Указание Банка России от 11.12.2015 N 3894-У; Информация Банка России от 27.10.2017).

2. Обжалование решения налогового органа, действий или бездействия его должностных лиц

Если вы считаете, что при возврате излишне уплаченной суммы НДФЛ ваши права нарушены, вы вправе обжаловать решения налогового органа, действия или бездействие его должностных лиц в вышестоящий налоговый орган и (или) в суд. Сначала подается письменная жалоба в УФНС вашего региона через инспекцию, решение которой оспаривается. Жалобу можно представить лично или через представителя непосредственно в налоговый орган, направить по почте, а также передать в электронной форме, в том числе через личный кабинет налогоплательщика. Обжалование решения инспекции в судебном порядке возможно только после обжалования в УФНС (п. п. 1, 2 ст. 138, п. 1 ст. 139, п. 1 ст. 139.2 НК РФ).

Срок для подачи жалобы (п. 3 ст. 138, п. 2 ст. 139 НК РФ; ч. 1 ст. 219 КАС РФ):

- в УФНС — один год со дня, когда вы узнали или должны были узнать о нарушении своих прав;

- в суд — три месяца со дня, когда стало известно о принятом УФНС решении по жалобе или со дня истечения срока ответа по жалобе.

Полезная информация по вопросу

Официальный сайт Федеральной налоговой службы — www.nalog.ru

Официальный сайт Банка России — www.cbr.ru

zakonius.ru

Что делать, если срок камеральной проверки по 3-НДФЛ прошел, а деньги так и не перечислили?

При подаче заявления и декларации 3-НДФЛ на получение налогового вычета самый популярный вопрос наших клиентов: «Когда ждать денег?». По закону камеральная проверка представленной декларации и подтверждающих документов занимает до 3 месяцев, и еще в течение месяца будет произведен возврат излишне уплаченного налога (пункт 2 статьи 88 НК РФ). Поэтому мы отвечаем: «денег ждать в течение 4х месяцев», так как проверка может занять максимальные сроки, либо закончиться раньше.

Но иногда получается так, что 4 месяца прошли, а из налоговой, как говорится, «ни ответа, ни привета»

Что делать в такой ситуации? Насколько действия инспекторов правомерны?

По закону, если во время проведения камеральной проверки инспектором выявлены ошибки и несоответствия, он обязан сообщить об этом налогоплательщику, выслав уведомление по почте на адрес постоянной регистрации (иногда инспекторы звонят по телефону, чтобы сэкономить время) с требованием предоставить пояснения, либо произвести необходимые корректировки в течение 5 дней.

Если после рассмотрения предоставленных материалов, либо их отсутствия, инспектор выявляет ошибку, он обязан составить акт камеральной налоговой проверки (пункты 3и 5 статьи 88 и пункт 1 статьи 100 НК РФ).

Через какой период можно требовать наголовый вычет по декларации

Таким образом, если в течение 3 месяцев со дня представления в налоговый орган декларации и заявления налогоплательщиком не было получено никаких уведомлений об ошибках в документах, он вправе считать документы корректными и требовать перечисления заявленного вычета.

Чтобы определиться с дальнейшим планом действий, необходимо убедиться, что вы не получали никаких писем из налоговой по месту постоянной прописки (особенно, если вы там не проживаете) и у почтальонов есть возможность ее туда направить (если вы прописаны в садовом товариществе).

Если действительно ничего не приходило и 4 месяца со дня подачи документов истекли, необходимо написать жалобу и передать ее в канцелярию налоговой инспекции, в которой изложить свое требование о перечислении вычета.

ВАЖНО! Кроме того, что в данной жалобе вы можете заявить о нарушенном праве на своевременное предоставление налогового вычета, следует еще и заявить о взыскании процентов с налогового органа за все дни просрочки!

terra-k.ru

Когда не перечисляют налоговый вычет: что делать?

Возвращать назад уже полученные налоги – не самое любимое занятие для ИФНС. Ведь премии им платят за собранные деньги, а не за отданные назад налогоплательщикам. Поэтому ситуация, когда не перечислили налоговый вычет в срок – не самая редкая. Это не кэшбэк открытие, которые возвращается понемногу, но в срок.

Особенно обидно, если не приходит налоговый вычет при покупке земельного участка или квартиры, когда так нужны деньги на обустройство. Никакой райффайзен кэшбэк не поможет сэкономить при нынешних ценах на строительные и отделочные материалы.

Почему не перечисляют налоговый вычет?

Если вы подали в ИФНС полный пакет документов, и у вас его приняли на рассмотрение, то время ожидание перевода денег может быть до 4 месяцев:

- 1 месяц на приём документов;

- 2 месяца на камеральную проверку;

- 1 – на перечисление.

Если заявление написано после проверки, деньги должны вернуть в течение 30 дней.

Это крайний срок, по завершении которого отсутствие получения льготы можно считать нарушением налогового законодательства.

Если вам повезло с инспектором, работающим по вашему вопросу, всё должно произойти раньше.

Не позже чем через 15 дней после подачи заявления или после завершения камеральной проверки, если она потребовалась (а это уже значит спустя 1,5 месяца) вы должны получить уведомление. В нем должны быть прописаны:

- подтверждение права на налоговый вычет и указание его суммы;

- отказ в предоставлении льготы и объяснение его причин.

Если вы такое уведомление не получили в положенный срок, вы можете позвонить в свою ИФНС или обратиться с вопросом на сайт регионального управления ФНС.

Налоговая не перечисляет вычет: что делать

Нужно проверить: может быть, вы неправильно указали свои банковские реквизиты. Нужно это перепроверить, и в случае ошибки переписать заявление и отнести его в инспекцию.

Если все в заявлении правильно, звоним в инспекцию. Если законных причин задержки нет, а налоговики просто не торопятся, то ваш звонок должен их подстегнуть сделать перевод быстрее. Скорее всего, вам пообещают перечисление в ближайшие дни или сообщат, что деньги уже по пути в банк.

Подождите обещанный короткий срок, и если вычет не пришёл, то у вас есть полное основание написать жалобу на имя начальника инспекции. В письме вы указываете:

- что не пришел налоговый вычет;

- дату принятия вашего заявления и его регистрационный номер;

- когда закончилась камеральная проверка ваших документов;

- копию официального уведомления, если его вам присылали.

Напомните в своём письме, что, не присылая вовремя налоговый вычет, сотрудники ИФНС нарушают статью 78, пункт 6 Налогового Кодекса РФ.

thebestcashback.ru

| Вопрос: Добрый день! подскажите, что делать и к кому обращаться, а может даже жаловаться, если не возвращают налог вычет с приобретенной квартиры. Я в конце апреля подала пакет документов в налоговый орган для возврата налог вычета, согласно НК они должны направить документы на камеральную проверку и в теч 3х мес-в должны дать ответ, после 3 мес принять заявление на перечисление средств, которое длиться 1 мес. После 3 мес я пришла с заявлением на перечисление денег (кстати налоговая мне сообщила результаты проверки). Заявление приняли, сказали, что деньги переведут чз мес. Но прошло уже 2 мес,а денег нет. Дозвониться в налоговую мне удалось с 100 раза, где мне торжественно объявили, что документы до сих пор на проверки, хотя у меня подозрение, что их даже не рассматривали. Девушка слезно взывало ее понять, что у них оч много таких заявлений, а их 5 человек. Но мне как-то все равно. Они должнв действовать согласно НК ибо я ежемесячно следую ему и плачу налог. КАК такое может быть? кому и куда я могу жаловаться, на какой правовой документ ссылаться, что мое заявление не рассмотрено (или рассматривается), почему не рассматрено? как ускорить этот процесс? могу ли взыскать штрафы? вообще какие у меня есть права для своевременно получения вычета. я же могу так и год ничего не получить. Спасибо

Ответ: В описанной ситуации Вы можете обратиться с жалобой к начальнику налогового органа, в который поданы документы, при отсутствие результата Вы также можете пожаловаться в вышестоящий налоговый орган и надзорный орган. Также Вы вправе обратиться в суд с соответствующим иском. Ссылаться Вы можете при этом на Налоговый кодекс РФ, так как сотрудники налогового органа обязаны ему следовать (хотя нередко и нарушают). Какие-либо штрафы прямо налоговым законодательством для подобных ситуаций не предусмотрены.

|

taxpartner.ru