Рекомендации как получить уведомление из налоговой на имущественный вычет. Уведомление из налоговой

Уведомление из налоговой на имущественный вычет

С началом официального трудоустройства, каждый гражданин обязан выплачивать подоходный налог – сумму размером 13% от заработной платы. Этот налог не имеет ничего общего с пенсионными отчислениями. Тем не менее, каждый человек в определенных ситуациях может вернуть часть потраченных денег. Для того, чтобы подтвердить свое право на возвращение денежных средств, необходимо получить специальный документ – уведомление на имущественный вычет. В данной статье рассматриваются особенности получения уведомления – в каких ситуациях оно выдается, а также какие документы нужны для его получения. Читайте рекомендации как выплачивать и будут ли повышать пенсии для военнослужащих в 2016 году.

Содержание статьи

Что нужно знать?

Что же из себя представляет уведомление на имущественный вычет? Данный документ необходим для каждого, кто хочет оформить часть выплаченных налогов. Гражданин может оформить подобный документ в случае проведения операций с недвижимостью (продажа, покупка, сдача в аренду).

Для того чтобы получить уведомление, необходимо выполнить следующие требования:

- заявитель должен иметь копию трудового договора, заключенного с той организацией, в которой он работает;

- пенсионерам следует подтвердить факт того, что они входят в категорию граждан, имеющих право на получение имущественного вычета;

- заявитель должен подтвердить, что недвижимость была куплена на его личные денежные средства (имущественный вычет не полагается, если недвижимость была оплачена другим человеком или руководством заявителя).

Необходимо учитывать, что при покупке квартиры имущественный вычет полагается только один раз. Также налоговая инспекция откажет в оформлении имущественного вычета, если будет доказано, что квартира была приобретена у родственников, работодателя или у других связанных с заявителем лиц. Читайте как правильно оформить и подать заявление на имущественный вычет.

Если жилье приобретается в ипотеку, то в таком случае также необходимо иметь документы, подтверждающие оплату процентов по ипотечному кредиту.

Как правило, любой гражданин может получить имущественный вычет двумя способами:

- через налоговую инспекцию;

- с помощью своего работодателя.

Также заявитель может соединить эти два способа – за один период получить вычет через работодателя, а за другой – через налоговую инспекцию. Но в таком случае необходимо подготовить два пакета документов и получить два уведомления на имущественный вычет. Это сопряжено с определенными трудностями и тратой личного времени.

Обращаясь в налоговую, заявитель стремится вернуть часть денежных средств, который были удержаны в качестве подоходного налога. Оформив же имущественный вычет через работодателя, заявитель изначально получает эту часть денег вместе с заработной платой.

Для того чтобы обратиться с запросом к работодателю, необходимо получить уведомление на имущественный вычет в налоговой инспекции. Ознакомиться с расчетом суммы имущественного налогового вычета при покупке квартиры можно здесь.

Если налоговая инспекция одобрит право заявителя и выдаст уведомление на имущественный вычет, то заявитель должен отнести его к своему работодателю, который впоследствии перестанет вычитывать часть подоходного налога из заработной платы заявителя.

Для того чтобы избежать выплаты налогов в следующем году, необходимо в начале года заново принести все необходимые документы и получить новое уведомление на имущественный вычет.

Таким образом, в независимости от того, каким способом заявитель решил получить налоговый вычет, он должен ежегодно оформлять нужные для получения уведомления документы.

Документы

Основным документом для получения уведомления является соответствующее заявление.

В заявлении на уведомление на имущественный вычет должны быть изложены следующие данные:

- ИНН заявителя;

- паспортные данные заявителя;

- данные о налоговом агенте;

- данные о недвижимости;

- размер имущественного вычета;

- перечень документов, необходимых для получения уведомления.

В данном контексте налоговым агентом считается работодатель заявителя. Читайте когда подавать и как рассчитать налоговую декларацию на имущественный вычет в 2016 году здесь: http://strahreg.ru/vidy-straxovaniya/socialnoe/lgoty-i-vyplatys/vychety/imushhestvennyj/nalogovaya-deklaraciya-na-imushhestvennyj-vychet-v-2016-godu-kogda-podavat-i-kak-rasschitat.html.

Помимо заявления необходимо оформить следующий пакет документов:

- договор о заключении сделки;

- свидетельство, подтверждающее право собственности;

- чеки и квитанции, подтверждающие оплату;

- удостоверение личности;

- реквизиты организации, куда необходимо предоставить уведомление;

- 2-НДФЛ и т.д.

Необходимо учитывать, что копии нужно предоставлять вместе с подлинниками – налоговый инспектор должен сравнить оригинал и откопированный документ.

Как получить?

Как было сказано ранее, для получения уведомления необходимо правильно оформить заявление и собрать весь пакет документов, который может понадобиться инспектору. После этого нужно обратиться в отделение налоговой инспекции, находящееся по месту жительства заявителя. Примерный срок рассмотрения заявления и сопутствующих документов – один месяц. После этого налоговый инспектор оповещает заявителя о принятом решении. Если было решено выдать уведомление на имущественный вычет, То далее документ необходимо предоставить работодателю.

Образец заявления

Как было сказано выше, для получения уведомления необходимо грамотно оформить заявление в налоговую. Заявление должно содержать: личные данные заявителя, информацию о недвижимости, которая была предметом сделки; данный о работодателе; размер имущественного вычета; перечень документов, которые были отданы вместе с заявлением.

Образец заявления на уведомление на имущественный вычетОбразец заявления на получение имущественного налогового вычета у работодателя: скачать

Образец заявления на уведомление на имущественный вычетОбразец заявления на получение имущественного налогового вычета у работодателя: скачать У каждого налогоплательщика есть два способа получения имущественного вычета: через работодателя или через налоговую инспекцию. Наиболее надежным и простым способом считается получения вычета через налоговую. Даже если заявитель поменяет место работы в течение года, он все равно имеет право на получение имущественного вычета. Тем не менее, если заявитель хочет получить налоговый вычет как можно быстрее, то тогда ему стоит его оформить с помощью работодателя. Читайте особенности страхования гражданской ответственности владельца квартиры, как оформить и сколько стоит на этой странице.

Видео

Смотрите видео-ролик о возврате налогово при покупке жилья:

Есть возможность совместить оба этих способа, но в таком случае уведомление необходимо получить два раза – для работодателя и налоговой по отдельности.

Уважаемые читатели! Если вы нуждаетесь в консультации специалиста по вопросам страхования, ОСАГО, КАСКО, рекомендуем сразу обратиться к нашим квалифицированным практикующим юристам:

Москва и область: +7 (499) 703-42-39

Санкт-Петербург и область: +7 (812) 627-16-95

Россия (только регионы): 8 (800) 333-45-16 доб. 716

Также вы можете задать вопрос онлайн-консультанту:

Уважаемые читатели! Если вы нуждаетесь в консультации специалиста по вопросам страхования, ОСАГО, КАСКО, рекомендуем сразу обратиться к нашим квалифицированным практикующим юристам:

Москва и область: +7 (499) 703-42-39

Санкт-Петербург и область: +7 (812) 627-16-95

Россия (только регионы): 8 (800) 333-45-16 доб. 716

strahreg.ru

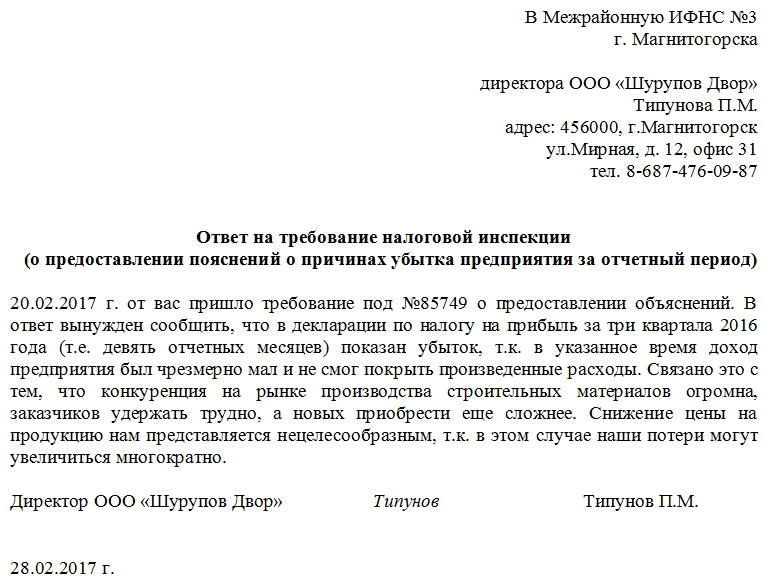

Образец ответа на требование налоговой о предоставлении пояснений

Коммерческие предприятия довольно часто сталкиваются с необходимостью предоставить в налоговую инспекцию пояснения по какому-либо вопросу. Для того, чтобы эти пояснения не привели к дальнейшим проверкам со стороны надзорного органа, к составлению ответа следует относится крайне внимательно, скрупулезно и не затягивать с его отправкой.

ФАЙЛЫСкачать пустой бланк ответа на требование налоговой о предоставлении пояснений .docСкачать образец ответа на требование налоговой о предоставлении пояснений .doc

Наиболее частые вопросы от налоговой

Обычно требование предоставить пояснения поступает через некоторое время после сдачи всевозможных отчетов и деклараций, так что поводом для них может стать любая, даже самая незначительная ошибка или неточность в документах. Во многих случаях разъяснения требуются по НДС, указанному к возмещению, из-за несоответствии сведений о налогооблагаемых базах в декларациях по налогу на прибыль и опять же НДС, при расхождении данных у контрагентов. Вопросы могут вызвать необоснованные убытки при проверке начисления налога на прибыль, подача уточненной декларации или расчета, в которых исправленная сумма налога к уплате меньше, чем в присланных первоначально и т.д.

В какой форме приходит требование

Налоговая инспекция может выслать требование о пояснениях как в бумажном, так и в электронном виде. При этом, в случае, электронного послания, налогоплательщик обязан отреагировать на него в течение пяти рабочих дней. Если же данный документ пришел в бумажном виде, на него также необходимо дать ответ в кратчайшие сроки, причем вне зависимости от того, имеется ли на нем печать налоговой инспекции или нет.

Порядок действий при получении требования

После того, как налогоплательщик получает требования о пояснениях, он должен сверить переданные в налоговую документы с имеющимися у него на руках данными.

В первую очередь, при проверке декларации по НДС, анализу подвергаются указанные в ней суммы (на предмет их соответствия с суммами по всем входящим и исходящим счетам-фактурам). Далее аналогичным образом исследуются даты, номера счетов-фактур, и прочие реквизиты (ИНН, КПП, адреса и т.п.).

Если вопросы возникли по декларации УСН или по налогу на прибыль, следует проанализировать все суммы расходов и доходов, которые были приняты для их расчета. Идентично приведенному алгоритму проверяются и все другие виды документов, вызвавшие вопросы у налоговой инспекции.

После того, как ошибка будет найдена, нужно передать в налоговую уточненную отчетность с исправленными данными — но это касается только сумм. Если же ошибка не относится к финансовой части, то «уточненку» сдавать не надо, достаточно предоставить необходимые пояснения.

Внимание: закон не говорит о том, что пояснения должны быть даны именно в письменной форме, т.е. это значит, что они могут быть предоставлены и устно. Однако во избежание дальнейших разногласий, лучше все-таки озаботиться составление письменного ответа.

Как поступить, когда требование налоговой несправедливо

Случается, что налоговая инспекция требует пояснений необоснованно, т.е. в отчетности не было допущено никаких ошибок. В таких ситуациях игнорировать письма от налоговой тоже нельзя.

Во избежание каких-либо санкций (в том числе и внезапных налоговых проверок) необходимо своевременно уведомить надзорную службу о том, что в соответствии с информацией предприятия, все предоставленные сведения верны.

В любом случае, при составлении ответа надо помнить, что для налоговой важно даже не столько содержание письма, сколько сам факт ответа на требование.

Как оформить ответ на требование налоговой о предоставлении пояснений

Оформить его можно либо на бумаге, написав «от руки», либо в электронном виде, напечатав на компьютере. При этом, если пояснение пересылается по обычной почте, то отправлять его надо заказным письмом с уведомлением о вручении, тогда риск того, что письмо затеряется, будет сведен к минимуму.

Использование электронного формата возможно только при наличии у организации электронной цифровой подписи.

К пояснению могут быть приложены какие-либо дополнительные документы – их наличие нужно отразить в содержании ответа.

Образец составления ответа на требование налоговой о предоставлении пояснений

Как уже говорилось выше, унифицированной формы ответа для дачи пояснений налоговой нет, так что составлять его можно в произвольном виде. Стоит отметить, что форма ответа должна быть предельно корректной и стандартной с точки зрения правил оформления подобного рода бумаг.

- Вначале слева или справа (не имеет значения) нужно указать адресата, т.е. именно ту налоговую инспекцию, куда отправляется ответ. Здесь нужно вписать ее номер, а также район и населенный пункт, к которому она относится.

- Далее указывается отправитель письма: пишется название предприятия, его адрес (фактический), а также номер телефона (на случай, если у налогового инспектора возникнут какие-либо дополнительные вопросы к пояснению).

- Далее в ответе следует сослаться на номер требования (а таким документам налоговая служба всегда присваивает номера), и его дату (отметим: не дату получения, а именно дату составления), а также коротко обозначить суть вопроса.

- После этого можно приступать непосредственно к даче пояснений. Их следует писать максимально подробно, со всеми нужными ссылками на документы, законы, нормативные акты и т.п. Чем тщательнее будет оформлена эта часть ответа, тем больше шансов на то, что налоговая будет им удовлетворена. Ни в коем случае нельзя давать в ответе недостоверные или заведомо ложные сведения – они будут быстро обнаружены и тогда последуют немедленные санкции со стороны налоговиков.

- После того, как пояснение будет дано, необходимо заверить письмо подписью главного бухгалтера (при необходимости), а также руководителя компании (обязательно).

assistentus.ru

Налоговое уведомление - советы 26 150 адвокатов и юристов

юрист Малых Андрей Аркадьевич Как инвалид второй группы - не должны, если двигатель до 100л/с. Как ветеран - снижение на 50%. Закон Московской области от 16 ноября 2002 г. N 129/2002-ОЗ "О транспортном налоге в Московской области" (принят решением Московской областной Думы от 30 октября 2002 г. N 6/35) (с изменениями от 21 ноября, 31 декабря 2003 г.) "Статья 3. Налоговые льготы Налоговые льготы категориям налогоплательщиков предоставляются в соответствии с Законом Московской области "О льготном налогообложении в Московской области". Закон Московской области от 28 июля 1997 г. N 39/97-ОЗ "О льготном налогообложении в Московской области" (принят решением Московской областной Думы 9 июля 1997 г. N 4/141) (с изменениями от 5 декабря 1997 г., 24, 29 июля, 25 сентября, 2 октября, 23 ноября, 15, 31 декабря 1998 г., 4, 31 марта, 19 апреля, 21 июля, 3 ноября, 24 декабря 1999 г., 25 февраля, 12 июня, 12 июля, 26 декабря 2000 г., 27 июня, 20, 28 июля, 24 ноября, 7 декабря 2001 г., 2, 30 апреля, 12, 25 июля, 5, 23, 26, 27 ноября, 31 декабря 2002 г., 17 октября, 21, 28 ноября, 19 декабря 2003 г., 14 января 2004 г.) " Статья 39. Льготы, предоставляемые лицам, на которых распространяется действие Федерального закона от 12.01.95 N 5-ФЗ "О ветеранах" 1. Налоговые льготы, предусмотренные настоящей статьей, установлены для лиц, на которых распространяется действие Федерального закона от 12.01.95 N 5-ФЗ "О ветеранах". 2. Лицам, указанным в пункте 1 настоящей статьи, предоставляются следующие налоговые льготы: а) уменьшение ставки транспортного налога, зачисляемого в областной бюджет и являющегося источником формирования территориального дорожного фонда Московской области, на 50 процентов при условии оформления указанной налоговой льготы не более чем по одному автотранспортному средству за налоговый период; Статья 54. Льготы, предоставляемые лицам, признанным инвалидами в соответствии с Федеральным законом "О социальной защите инвалидов в Российской Федерации" 1. Налоговые льготы, предусмотренные настоящей статьей, распространяются на лиц, признанных инвалидами в соответствии с Федеральным законом "О социальной защите инвалидов в Российской Федерации" и являющихся налогоплательщиками по транспортному налогу. 2. Объектами налогообложения, по которым могут предоставляться налоговые льготы, предусмотренные настоящей статьей, признаются легковые автомобили с мощностью двигателя до 100 лошадиных сил (до 73,55 кВт) включительно, мотоциклы и мотороллеры с мощностью двигателя до 35 лошадиных сил (25,74 кВт) включительно (далее в настоящей статье - транспортные средства), изготовленные в Российской Федерации и государствах - бывших республиках СССР и являющиеся объектами налогообложения в соответствии с законодательством Российской Федерации. 3. Лицам, указанным в пункте 1 настоящей статьи, устанавливаются следующие налоговые льготы по уплате транспортного налога, зачисляемого в областной бюджет и являющегося источником формирования территориального дорожного фонда Московской области: а) инвалиды I-II групп, инвалиды с детства (независимо от группы инвалидности) освобождаются от уплаты транспортного налога, но не более чем по одному транспортному средству за налоговый период; б) инвалидам III группы ставка транспортного налога уменьшается на 50 процентов, но не более чем по одному транспортному средству за налоговый период. 4. Право на предоставление указанных в пункте 3 настоящей статьи налоговых льгот наступает с даты возникновения оснований, предусмотренных в пункте 1 настоящей статьи. 5. На лиц, которые применили налоговые льготы в соответствии с настоящей статьей, не распространяется действие пп. "а" пункта 2 статьи 39 и статьи 53 настоящего Закона за соответствующий налоговый период. 6. В отношении налоговых льгот, установленных подпунктом "а" пункта 3 настоящей статьи, не распространяются ограничения, установленные пунктом 2 статьи 5, и не применяются пункты 1-10 статьи 13 настоящего Закона. 7. Действие настоящей статьи не распространяется на лиц, на которых в соответствии с законодательством Российской Федерации зарегистрированы транспортные средства, полученные (приобретенные) ими через органы социальной защиты населения в установленном законом порядке в течение соответствующего налогового периода".

юрист Малых Андрей Аркадьевич Как инвалид второй группы - не должны, если двигатель до 100л/с. Как ветеран - снижение на 50%. Закон Московской области от 16 ноября 2002 г. N 129/2002-ОЗ "О транспортном налоге в Московской области" (принят решением Московской областной Думы от 30 октября 2002 г. N 6/35) (с изменениями от 21 ноября, 31 декабря 2003 г.) "Статья 3. Налоговые льготы Налоговые льготы категориям налогоплательщиков предоставляются в соответствии с Законом Московской области "О льготном налогообложении в Московской области". Закон Московской области от 28 июля 1997 г. N 39/97-ОЗ "О льготном налогообложении в Московской области" (принят решением Московской областной Думы 9 июля 1997 г. N 4/141) (с изменениями от 5 декабря 1997 г., 24, 29 июля, 25 сентября, 2 октября, 23 ноября, 15, 31 декабря 1998 г., 4, 31 марта, 19 апреля, 21 июля, 3 ноября, 24 декабря 1999 г., 25 февраля, 12 июня, 12 июля, 26 декабря 2000 г., 27 июня, 20, 28 июля, 24 ноября, 7 декабря 2001 г., 2, 30 апреля, 12, 25 июля, 5, 23, 26, 27 ноября, 31 декабря 2002 г., 17 октября, 21, 28 ноября, 19 декабря 2003 г., 14 января 2004 г.) " Статья 39. Льготы, предоставляемые лицам, на которых распространяется действие Федерального закона от 12.01.95 N 5-ФЗ "О ветеранах" 1. Налоговые льготы, предусмотренные настоящей статьей, установлены для лиц, на которых распространяется действие Федерального закона от 12.01.95 N 5-ФЗ "О ветеранах". 2. Лицам, указанным в пункте 1 настоящей статьи, предоставляются следующие налоговые льготы: а) уменьшение ставки транспортного налога, зачисляемого в областной бюджет и являющегося источником формирования территориального дорожного фонда Московской области, на 50 процентов при условии оформления указанной налоговой льготы не более чем по одному автотранспортному средству за налоговый период; Статья 54. Льготы, предоставляемые лицам, признанным инвалидами в соответствии с Федеральным законом "О социальной защите инвалидов в Российской Федерации" 1. Налоговые льготы, предусмотренные настоящей статьей, распространяются на лиц, признанных инвалидами в соответствии с Федеральным законом "О социальной защите инвалидов в Российской Федерации" и являющихся налогоплательщиками по транспортному налогу. 2. Объектами налогообложения, по которым могут предоставляться налоговые льготы, предусмотренные настоящей статьей, признаются легковые автомобили с мощностью двигателя до 100 лошадиных сил (до 73,55 кВт) включительно, мотоциклы и мотороллеры с мощностью двигателя до 35 лошадиных сил (25,74 кВт) включительно (далее в настоящей статье - транспортные средства), изготовленные в Российской Федерации и государствах - бывших республиках СССР и являющиеся объектами налогообложения в соответствии с законодательством Российской Федерации. 3. Лицам, указанным в пункте 1 настоящей статьи, устанавливаются следующие налоговые льготы по уплате транспортного налога, зачисляемого в областной бюджет и являющегося источником формирования территориального дорожного фонда Московской области: а) инвалиды I-II групп, инвалиды с детства (независимо от группы инвалидности) освобождаются от уплаты транспортного налога, но не более чем по одному транспортному средству за налоговый период; б) инвалидам III группы ставка транспортного налога уменьшается на 50 процентов, но не более чем по одному транспортному средству за налоговый период. 4. Право на предоставление указанных в пункте 3 настоящей статьи налоговых льгот наступает с даты возникновения оснований, предусмотренных в пункте 1 настоящей статьи. 5. На лиц, которые применили налоговые льготы в соответствии с настоящей статьей, не распространяется действие пп. "а" пункта 2 статьи 39 и статьи 53 настоящего Закона за соответствующий налоговый период. 6. В отношении налоговых льгот, установленных подпунктом "а" пункта 3 настоящей статьи, не распространяются ограничения, установленные пунктом 2 статьи 5, и не применяются пункты 1-10 статьи 13 настоящего Закона. 7. Действие настоящей статьи не распространяется на лиц, на которых в соответствии с законодательством Российской Федерации зарегистрированы транспортные средства, полученные (приобретенные) ими через органы социальной защиты населения в установленном законом порядке в течение соответствующего налогового периода". Для получения налоговой корреспонденции по «удобному» адресу, необходимо подать заявление по форме № 1А | ФНС

Дата публикации: 22.04.2016 12:05

Для получения из налоговых органов корреспонденции (в том числе, налоговых уведомлений) не по адресу места жительства, необходимо обратиться в инспекцию по месту учета с заявлением о предоставлении налоговому органу адреса для направления по почте документов, которые используются налоговыми органами при реализации своих полномочий в отношениях, регулируемых законодательством о налогах и сборах.

Заявление подается строго по форме № 1А, утвержденной Приказом ФНС России от 29.05.2014 № ММВ-7-14/306@. В заявлении требуется указать место жительства (места пребывания) в Российской Федерации, адрес для направления документов, а также период времени, в течение которого документы налоговых органов могут направляться по заявленному адресу.

Заявление на получение корреспонденции из налоговых органов не по адресу регистрации могут представить только следующие категории лиц:

- налогоплательщики - индивидуальные предприниматели,

- нотариусы, занимающиеся частной практикой,

- адвокаты, учредившие адвокатский кабинет,

- физические лица, не являющиеся индивидуальными предпринимателями.

В случае отказа от использования ранее предоставленного адреса, в заявлении следует отметить дату окончания направления документов и не указывать адрес для направления документов.

При изменении адреса для получения корреспонденции от налогового органа, требуется представить два заявления по форме № 1А:

- об отказе от использования предоставленного адреса;

- о предоставлении адреса для направления по почте документов, которые используются налоговыми органами при реализации своих полномочий.

www.nalog.ru