Как вернуть налог с покупки? Советы юриста. Как вернуть налог с покупки

Как вернуть налог с покупок

Проводя отпуск заграницей, большая часть наших туристов предпочитает заниматься шопингом, опустошая прилавки супермаркетов и бутиков.

И многие даже не подозревают, что налоговые системы большинства стран предусматривают возврат налога на добавленную стоимость для иностранцев при выезде из страны — в размере от 9% до 20% от суммы покупки, сделанной во время пребывания.

Называется эта система tax-free («такс-фри»). Украинские туристы могут вернуть часть денег за товары, приобретенные в 36 странах мира. В частности, в Великобритании, Корее, Сингапуре, Швейцарии, Норвегии, Чехии, Аргентине, на территории стран Шенгенского соглашения и в некоторых других государствах.

Оформляем чекиНалог возвращается исключительно с покупок, сделанных в магазинах с надписью: «Tax-free for tourists». Поэтому Интернет-магазины обуви или одежды под эту схему не попадают. После приобретения приглянувшейся вещи необходимо взять специальный чек — tax-free cheque (TFC). Именно на основании этого чека вам вернут деньги.

Далее. Обязательно узнайте, по какой сумме покупки можно претендовать на возмещение, так как в разных государствах установлены лимиты на доступ к компенсации. Так, в Австрии вернуть налог можно при сумме покупки в более 75 евро (ок. 870 грн), причем, оформлена она должна быть одним чеком. В Польше для tax free можно затовариться на 200 злотых, или 560 грн. В Турции минимальная сумма покупки должна составлять 118 лир (около 612 грн) для аксессуаров, часов, ювелирных изделий, электроприборов и домашней утвари — к примеру, ковров. А вот для одежды или продукции из кожи минимальная сумма покупки составляет 108 лир (или 560 грн).

Во избежание неожиданностей на этом этапе, проверьте правильность написания своей фамилии, номера загранпаспорта и списка купленных товаров. В чеке обязательно должны быть указаны стоимость покупки, размер уплаченного НДС и та сумма (налог минус комиссионные), которую вы получите при выезде.

В некоторых странах – например, в Японии — в крупных магазинах существует служба, которая после оформления необходимых документов возвращает деньги немедленно. При этом в выездном документе делается соответствующая пометка (во избежание искушения получить компенсацию вторично). Очень часто продавцы, желая избежать сложной процедуры оформления бумаг, сразу предлагают клиенту скидку или подарок в качестве компенсации. Но тут уж решайте сами — взять бонус на месте или все-таки, потратив время, вернуть себе налог.

Еще один важный момент. С покупкой надо обращаться очень бережно. Одежду и обувь, купленные с расчетом на возврат налога, нельзя носить до выезда из страны. Не рекомендуется даже отрывать ценники, ярлыки и пломбы. При этом главное — не сдавать покупки в багаж до получения возмещения. Так как на таможне, где вам после предъявления паспорта и TFC поставят печать на обратной стороне чека, могут потребовать предъявить покупку. После прохождения всех этих процедур вам вернут деньги.

Где отдают деньгиПолучить деньги за границей можно несколькими путями. Если вы путешествуете самолетом, пункты выдачи tax free находятся в аэропорту. Если же вы покидаете страну на поезде или автотранспортом, за день до отбытия следует найти пункт возврата НДС в одном из отделений банков. Разные сети tax free работают с разными банками, поэтому при покупке нужно узнать — в каких отделениях местных банков можно получить возврат.

Деньги вам вернут либо наличными, либо они зачисляются на вашу кредитную карту. Если вы хотите получить деньги на платежную карту, в чеке необходимо заранее прописать ее реквизиты. Как правило, какая-либо комиссия банком или пунктом возврата в аэропорту при этом не удерживается. Еще один вариант подходит для заядлых путешественников. Если вы знаете, что будете возвращаться в страну шопинга, чеки tax free можно обналичить уже при повторном посещении государства — в банковских отделениях или в самих точках сетей tax free.

При этом следует помнить о сроках возврата. Так, вернувшись из Голландии или с Кипра, обналичить чеки можно в течение 3 мес. с момента покупки. По шопингу в Венгрии чеки tax free действительны на протяжении 150 дней, а в Италии и Чехии — 6 недель.Что покупатьВ зависимости от страны, получить НДС можно не по всем видам товаров. Так, в Австрии и Чехии льгота не распространяется на продукты питания, алкоголь, предметы искусства из галерей — например, картины или скульптуры. В Великобритании ограничения распространяются на книги и детскую одежду. Кроме того, во всех странах нельзя рассчитывать на возврат НДС, заплаченный за услуги.

Вернуть налог домаЕсли по каким-либо причинам вы не успели вернуть свои налоги за рубежом, не отчаивайтесь. Как поясняют юристы, при наличии штампа на чеке это можно сделать в пунктах возврата НДС уже дома. Сегодня многие банки на Украине обналичивают чеки tax free, если с момента их погашения на таможне не прошло года.

Для того чтобы вернуть деньги дома, необходимо еще в момент выезда из страны предъявить на таможне чеки tax free, на которых таможенники поставят печать. Сохранять нужно оба чека — и товарный, и tax free. Оформить возврат налогов можно в отделении банка, прихватив с собой загранпаспорт. Кроме того, в банке захотят взглянуть на вашу визу, подтверждающую, что вы были за рубежом. Сами деньги, по словам банкиров, возвращаются в течение месяца.

Правда, здесь не все так гладко. За свои услуги банк возьмет комиссию — 3—5% от суммы. Плюс, если валюта страны, в которой вы совершили покупку, для Украины редкость, придется заплатить и расходы на конвертацию. И тут важно заранее подсчитать, не превысят ли эти дополнительные комиссии спасенные от налогов средства.

Подготовил Олег Лобанов,по материалам «Сегодня» , «Заграница»

yagazeta.com

Как вернуть налог с покупки? Советы юриста

У всех граждан есть возможность вернуть налог (например, с покупки). Только далеко не все знают, как именно это делать. Ведь вариантов развития событий очень много. Причем в некоторых случаях кто-то вообще не догадывается о возможности оформления так называемого налогового вычета. Если в России есть такая операция, почему бы ей не воспользоваться? Но как это сделать? За что можно вернуть подоходный налог? Как оформить данный процесс? Что для этого может пригодиться? Обо всем этом далее. Пугаться не стоит - решение вопроса не такое уж и трудное, как может показаться на первый взгляд. Скорее, вы очень быстро разберетесь в данном деле.

Когда и за что

Итак, для начала попробуем понять, кто и когда может вернуть подоходный налог. Этот вопрос предельно прост для понимания. За что можно вернуть подоходный налог? Список возможных вариантов не такой уж и маленький, если честно.

Например, самый распространенный вариант - это имущественный вычет. Он получается тогда, когда вы совершаете сделки с недвижимостью, например. Некоторая часть потраченных средств будет возвращена по запросу.

Также можно попросить вычет за обучение. Как за себя, так и за своих совершеннолетних детей, которые не достигли 24 лет при условии, что договор с университетом оформлен на ваше имя.

Возврат подоходного налога за покупки тоже имеет место. Хотя это не такой уж и распространенный вариант. Его часто приравнивают к имущественному вычету. На практике за мелкие покупки редко оформляют возвраты.

Вернуть налог вы имеете право и за оказание медицинских услуг. Сюда же можно отнести вычет за лекарственные препараты. Ничего сверхъестественного в этом нет. Тоже вполне распространенный вариант в России.

Имеет место возврат переплат и возмещение ипотеки. Второй вариант встречается на практике чаще первого. Тем не менее учтите - такие меры тоже имеют место. Но как вернуть налог в том или ином случае? Что для этого необходимо?

Паспорт

Например, собрать полный перечень документов для оформления налогового вычета. Честно признаться, имеют место несколько категорий бумаг - общие и индивидуальные. Первые предъявляются независимо от вашей ситуации, вторые - по обстоятельствам. Начнем с общепринятых документов.

Первым в списке всего самого необходимого стоит паспорт гражданина РФ. Без него у вас никто не примет запрос на возврат подоходного налога. Придется сделать копию данного документа и приложить ее к остальному пакету при обращении в налоговые органы.

В принципе, при желании можете попытаться предоставить какое-нибудь иное удостоверение личности. Вернуть налог можно и без паспорта. Только вот мало кто соглашается на практике осуществлять возврат средств по иному удостоверению личности. Не стоит рисковать лишний раз - просто приложите копию паспорта и избавьте себя от проблем.

Видео по теме

Декларация

Как вернуть налог физическому лицу? Тут придется предъявить еще один довольно важный документ. Причем он необходим и для отчета перед налоговыми органами о своих доходах-расходах, и для возврата денежных средств. Речь идет о так называемой налоговой декларации.

Она еще называется формой 3-НДФЛ. Без нее вы не сможете вернуть налог с покупки, а также за любую другую операцию. Заполняется она налогоплательщиком самостоятельно, подается только в виде оригинала. Никаких копий у вас не примут. Хотите оставить себе декларацию? Тогда заполните два ее экземпляра. Только это лишняя трата времени.

Лучше всего 3-НДФЛ заполнять при помощи компьютерных программ. Там все пункты, важные для вас, подписаны. И при наличии ошибок программы укажут на них, прикладывая развернутые комментарии с объяснениями. После формируете отчетность и распечатываете ее. Теперь можно заниматься сбором всех необходимых документов далее.

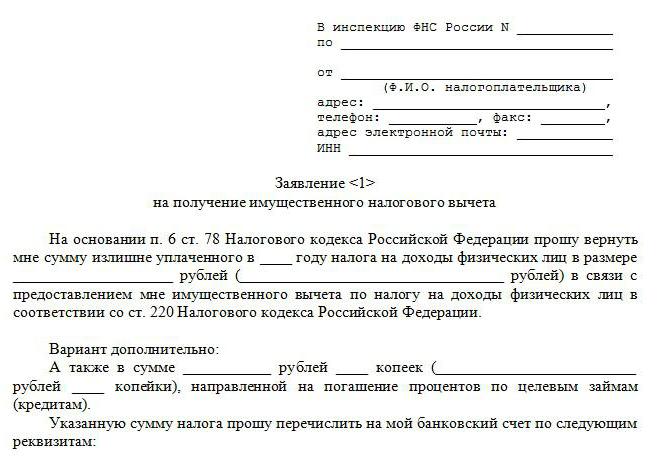

Заявление

Идем дальше. Вернуть налог с зарплаты или по любой вышеперечисленной причине может каждый гражданин. Только в обязательном порядке при обращении в налоговые органы он должен предъявить заявление установленного образца. Запомните, что возврат денежных средств будет осуществлен только при наличии оной бумаги. Почему? Такие правила установлены в Российской Федерации.

Так что налоговый вычет предоставляется только по просьбе налогоплательщика. Она выражается в виде написанного заявления. В нем вы должны указать реквизиты, по которым будет производить перевод денег вам на счет. В противном случае придется потом докладывать банковские данные. Либо вам вообще откажут в рассмотрении запроса.

С написание заявления у граждан не возникает проблем. Не забудьте также указать на то, по какой именно причине вы обращаетесь за вычетом. Например, вам требуется возместить денежные средства за обучение. Это должно быть в обязательном порядке указано в заявлении. Иначе оно не будет рассматриваться вообще.

О доходах

Можно ли вернуть налог в том или ином случае? Как видите, да. Ситуаций, при которых возможен вычет, довольно много. Но вы не сможете оформить его без еще одной очень важной бумаги. Несомненно, в данном вопросе вообще все документы важны. Только общепринятый, постоянный перечень все равно на первом месте.

Но чаще всего граждане работают на кого-то. А значит, получить справку вы имеете право у вашего работодателя. Подается 2-НДФЛ только в оригинале. Изготавливается быстро, достаточно обратиться в бухгалтерию вашей компании, чтобы получить ее. Приблизительно на следующий день нужная справка будет у вас. Это все, что нужно, чтобы вернуть налог в общем. Но теперь стоит рассмотреть причину оформления возврата. В зависимости от нее, как уже было сказано, вам придется докладывать те или иные документы к вышеперечисленному перечню. Это не так уж и трудно.

Обучение

Можно ли вернуть налог за обучение? Да, такой вариант возможен. Правда, вы должны являться студентом очной формы. То же самое касается и ваших совершеннолетних детей. Плюс ко всему, как уже было сказано, договор с университетом в обязательном порядке оформляется на вас.

Какие документы потребуется приложить, чтобы получить вычет за обучение? Во-первых, лицензию вуза. Нужна заверенная копия оной. Во-вторых, аккредитацию вашей специальности. Также придется взять специальную справку студента. Все перечисленные документы заказываются в деканате, а затем забираются в бухгалтерии.

Не забудьте приложить также еще и платежки на ваше имя. Тоже обязательный момент, который ни в коем случае нельзя упускать. В конце от вас потребуют договор с университетом. Его тоже прикладывают ко всем остальным бумагам.

Медицина

Как вернуть налог на зубы, или на любую другую медицинскую услугу? Тут вариантов несколько. Ведь многое зависит от того, о какой части медицины идет речь. Уже было сказано - можно за услуги деньги вернуть, а можно за медицинские препараты.

Во всяком случае, вы должны (при первом варианте) принести в налоговые органы лицензию вашей медицинской организации, а также договор об оказании вам той или иной помощи. В обязательном порядке также прикладываются все чеки и платежки с указанием ваших затрат. Теперь понятно, как вернуть налог за зубы или любую другую медицинскую помощь. Это не так трудно сделать.

Если же речь идет о медицинских препаратах, достаточно приложить рецепт, рекомендации врача (нужно лишь в крайних случаях, но лучше перестраховаться), а также чеки и квитанции об оплате. Ничего трудного, верно?

Недвижимость

Чаще всего подоходный налог стараются вернуть за сделки с недвижимостью. Обычно речь идет о купле-продаже. Например, квартиры или дома. Вот здесь моментально провернуть дело не получится. Ведь при подобных обстоятельствах необходимо сначала стать собственником жилого помещения.

Можно вернуть налог на квартиру (или на дом/землю). Для этого потребуется ко всем обязательным документам доложить ваш договор купли-продажи, а также свидетельство о праве собственности (возможен вариант предоставления копии), чеки и квитанции об оплате. Кроме того, если вы участвуете в долевом строительстве, нужно соответствующее соглашение. Никаких проблем обычно с данным вопросом не возникает.

Ипотека

Еще один вариант - это когда можно вернуть налог с ипотеки. В России подобный расклад встречается все чаще и чаще. Для того чтобы осуществить задумку, придется к документам на недвижимость приложить еще некоторые бумаги.

Речь идет об ипотечном договоре, а также платежках об уплате процентов. Без них никто не рассмотрит ваш запрос на налоговый вычет. Достаточно приложить копии данных документов, оригиналы никто требовать не будет.

Переплата

Также можно вернуть переплаченный налог. Здесь перечень документов ограничен. Причем никаких особых бумаг от вас не попросят. Достаточно ко всем обязательным приложить еще и квитанцию об оплате того или иного налога. И все.

Ваше заявление будет рассмотрено в обязательном порядке в течение месяца, максимум двух. После этого вы получите ответ от налоговых органов. Если вам отказали, обязательно укажут причину. Добро на вычет дано? Тогда ждите. Приблизительно через месяц денежные средства поступят на указанный банковский счет. Вот и все. Теперь понятно, как можно вернуть налог с покупки и не только.

Источник: fb.ruКомментарии

Идёт загрузка...

Идёт загрузка... Похожие материалы

Финансы Как вернуть налог с покупки квартиры? Все нюансы имущественного вычета

Финансы Как вернуть налог с покупки квартиры? Все нюансы имущественного вычетаЛюбой работающий гражданин своей страны обязан платить налоги. Благода...

Закон Как высчитываются алименты с зарплаты: советы юриста

Закон Как высчитываются алименты с зарплаты: советы юристаО том, сколько придётся отдавать на алименты на ребенка от зарплаты, знать должны все родители, планирующие развод. Информация полезна и тем, кому придется платить, и получателям сумм. Алименты на ребенка – проц...

Финансы Как вернуть деньги с "Киви-кошелька": советы и пошаговые инструкции

Финансы Как вернуть деньги с "Киви-кошелька": советы и пошаговые инструкцииС вопросом возврата финансов сталкивается каждый третий пользователь виртуальных платежных систем. Спрос на онлайн-переводы растет с каждым днем, соответственно и ошибок случается немало. Причиной неправильной транзак...

Бизнес Как скачивать презентации с интернета. Советы

Бизнес Как скачивать презентации с интернета. СоветыПрезентации часто нужны не только работающим людям, которые продвигают какую-либо компанию, услугу или продукт, но и школьникам, студентам. Причем последние встречаются с ними гораздо чаще. Глобальная сеть предлагает ...

Еда и напитки Как взбивать белки с сахаром: советы и рекомендации

Еда и напитки Как взбивать белки с сахаром: советы и рекомендацииВзбить яичные белки с сахаром требуется во множестве кулинарных рецептов, однако сама технология в них, как правило, не описывается. А между тем сделать по-настоящему хорошее безе, белковый крем или даже обычный бискв...

Компьютеры Как снять пароль с компьютера: советы пользователям

Компьютеры Как снять пароль с компьютера: советы пользователямБывает так, когда долго не пользуешься телефоном или компьютером, на котором установлен пароль, он попросту забывается. Что делать в такой ситуации? Как снять пароль с компьютера, не помня его? Об этом и многом другом...

Мода Какой цвет сочетается с горчичным? Советы стилистов, модные образы

Мода Какой цвет сочетается с горчичным? Советы стилистов, модные образыВ этом сезоне на пике популярности вещи и аксессуары серого, коричневого и горчичного цветов. Горчичный оттенок подходит каждой женщине и отлично вписывается в любой образ. Прежде чем обновить гардероб, следует узнать...

Мода Как вывести зелёнку с одежды: советы хозяйкам

Мода Как вывести зелёнку с одежды: советы хозяйкамЗелёнка – привычное средство в аптечке каждого человека. И, как правило, баночки почему-то открываются всегда очень плохо. Пятна причём остаются очень стойкие, избавиться от них бывает сложно. Рассмотрим же, как...

Мода Какой цвет сочетается с коралловым: советы

Мода Какой цвет сочетается с коралловым: советыВ очередной раз обновляя гардероб, многие девушки задумываются о гармонии и цельности образа. В текущем сезоне весьма актуальны оранжевые тона, поэтому весьма остро встаёт вопрос: "А какой цвет сочетается с коралловым...

Мода Как оттереть краску с джинсов: советы домохозяек

Мода Как оттереть краску с джинсов: советы домохозяекПри попадании краски на джинсовую ткань многие задумываются о том, что одежду нужно выбросить. В самом деле плотный материал очень тяжело поддается чистке, особенно если эмаль глубоко проникла в структуру волокон....

monateka.com

Как вернуть налог с покупки? Советы юриста

У всех граждан есть возможность вернуть налог (например, с покупки). Только далеко не все знают, как именно это делать. Ведь вариантов развития событий очень много. Причем в некоторых случаях кто-то вообще не догадывается о возможности оформления так называемого налогового вычета. Если в России есть такая операция, почему бы ей не воспользоваться? Но как это сделать? За что можно вернуть подоходный налог? Как оформить данный процесс? Что для этого может пригодиться? Обо всем этом далее. Пугаться не стоит - решение вопроса не такое уж и трудное, как может показаться на первый взгляд. Скорее, вы очень быстро разберетесь в данном деле.

Когда и за что

Итак, для начала попробуем понять, кто и когда может вернуть подоходный налог. Этот вопрос предельно прост для понимания. За что можно вернуть подоходный налог? Список возможных вариантов не такой уж и маленький, если честно.

Например, самый распространенный вариант - это имущественный вычет. Он получается тогда, когда вы совершаете сделки с недвижимостью, например. Некоторая часть потраченных средств будет возвращена по запросу.

Также можно попросить вычет за обучение. Как за себя, так и за своих совершеннолетних детей, которые не достигли 24 лет при условии, что договор с университетом оформлен на ваше имя.

Возврат подоходного налога за покупки тоже имеет место. Хотя это не такой уж и распространенный вариант. Его часто приравнивают к имущественному вычету. На практике за мелкие покупки редко оформляют возвраты.

Вернуть налог вы имеете право и за оказание медицинских услуг. Сюда же можно отнести вычет за лекарственные препараты. Ничего сверхъестественного в этом нет. Тоже вполне распространенный вариант в России.

Имеет место возврат переплат и возмещение ипотеки. Второй вариант встречается на практике чаще первого. Тем не менее учтите - такие меры тоже имеют место. Но как вернуть налог в том или ином случае? Что для этого необходимо?

Паспорт

Например, собрать полный перечень документов для оформления налогового вычета. Честно признаться, имеют место несколько категорий бумаг - общие и индивидуальные. Первые предъявляются независимо от вашей ситуации, вторые - по обстоятельствам. Начнем с общепринятых документов.

Первым в списке всего самого необходимого стоит паспорт гражданина РФ. Без него у вас никто не примет запрос на возврат подоходного налога. Придется сделать копию данного документа и приложить ее к остальному пакету при обращении в налоговые органы.

В принципе, при желании можете попытаться предоставить какое-нибудь иное удостоверение личности. Вернуть налог можно и без паспорта. Только вот мало кто соглашается на практике осуществлять возврат средств по иному удостоверению личности. Не стоит рисковать лишний раз - просто приложите копию паспорта и избавьте себя от проблем.

Декларация

Как вернуть налог физическому лицу? Тут придется предъявить еще один довольно важный документ. Причем он необходим и для отчета перед налоговыми органами о своих доходах-расходах, и для возврата денежных средств. Речь идет о так называемой налоговой декларации.

Она еще называется формой 3-НДФЛ. Без нее вы не сможете вернуть налог с покупки, а также за любую другую операцию. Заполняется она налогоплательщиком самостоятельно, подается только в виде оригинала. Никаких копий у вас не примут. Хотите оставить себе декларацию? Тогда заполните два ее экземпляра. Только это лишняя трата времени.

Лучше всего 3-НДФЛ заполнять при помощи компьютерных программ. Там все пункты, важные для вас, подписаны. И при наличии ошибок программы укажут на них, прикладывая развернутые комментарии с объяснениями. После формируете отчетность и распечатываете ее. Теперь можно заниматься сбором всех необходимых документов далее.

Заявление

Идем дальше. Вернуть налог с зарплаты или по любой вышеперечисленной причине может каждый гражданин. Только в обязательном порядке при обращении в налоговые органы он должен предъявить заявление установленного образца. Запомните, что возврат денежных средств будет осуществлен только при наличии оной бумаги. Почему? Такие правила установлены в Российской Федерации.

Так что налоговый вычет предоставляется только по просьбе налогоплательщика. Она выражается в виде написанного заявления. В нем вы должны указать реквизиты, по которым будет производить перевод денег вам на счет. В противном случае придется потом докладывать банковские данные. Либо вам вообще откажут в рассмотрении запроса.

С написание заявления у граждан не возникает проблем. Не забудьте также указать на то, по какой именно причине вы обращаетесь за вычетом. Например, вам требуется возместить денежные средства за обучение. Это должно быть в обязательном порядке указано в заявлении. Иначе оно не будет рассматриваться вообще.

О доходах

Можно ли вернуть налог в том или ином случае? Как видите, да. Ситуаций, при которых возможен вычет, довольно много. Но вы не сможете оформить его без еще одной очень важной бумаги. Несомненно, в данном вопросе вообще все документы важны. Только общепринятый, постоянный перечень все равно на первом месте.

Так что далее придется как-то отчитаться о своих доходах. В этом поможет справка 2-НДФЛ. Если вы работаете сами на себя, придется самостоятельно заполнить ее в той же программе, что и оформлялась декларация 3-НДФЛ.

Но чаще всего граждане работают на кого-то. А значит, получить справку вы имеете право у вашего работодателя. Подается 2-НДФЛ только в оригинале. Изготавливается быстро, достаточно обратиться в бухгалтерию вашей компании, чтобы получить ее. Приблизительно на следующий день нужная справка будет у вас. Это все, что нужно, чтобы вернуть налог в общем. Но теперь стоит рассмотреть причину оформления возврата. В зависимости от нее, как уже было сказано, вам придется докладывать те или иные документы к вышеперечисленному перечню. Это не так уж и трудно.

Обучение

Можно ли вернуть налог за обучение? Да, такой вариант возможен. Правда, вы должны являться студентом очной формы. То же самое касается и ваших совершеннолетних детей. Плюс ко всему, как уже было сказано, договор с университетом в обязательном порядке оформляется на вас.

Какие документы потребуется приложить, чтобы получить вычет за обучение? Во-первых, лицензию вуза. Нужна заверенная копия оной. Во-вторых, аккредитацию вашей специальности. Также придется взять специальную справку студента. Все перечисленные документы заказываются в деканате, а затем забираются в бухгалтерии.

Не забудьте приложить также еще и платежки на ваше имя. Тоже обязательный момент, который ни в коем случае нельзя упускать. В конце от вас потребуют договор с университетом. Его тоже прикладывают ко всем остальным бумагам.

Медицина

Как вернуть налог на зубы, или на любую другую медицинскую услугу? Тут вариантов несколько. Ведь многое зависит от того, о какой части медицины идет речь. Уже было сказано - можно за услуги деньги вернуть, а можно за медицинские препараты.

Во всяком случае, вы должны (при первом варианте) принести в налоговые органы лицензию вашей медицинской организации, а также договор об оказании вам той или иной помощи. В обязательном порядке также прикладываются все чеки и платежки с указанием ваших затрат. Теперь понятно, как вернуть налог за зубы или любую другую медицинскую помощь. Это не так трудно сделать.

Если же речь идет о медицинских препаратах, достаточно приложить рецепт, рекомендации врача (нужно лишь в крайних случаях, но лучше перестраховаться), а также чеки и квитанции об оплате. Ничего трудного, верно?

Недвижимость

Чаще всего подоходный налог стараются вернуть за сделки с недвижимостью. Обычно речь идет о купле-продаже. Например, квартиры или дома. Вот здесь моментально провернуть дело не получится. Ведь при подобных обстоятельствах необходимо сначала стать собственником жилого помещения.

Можно вернуть налог на квартиру (или на дом/землю). Для этого потребуется ко всем обязательным документам доложить ваш договор купли-продажи, а также свидетельство о праве собственности (возможен вариант предоставления копии), чеки и квитанции об оплате. Кроме того, если вы участвуете в долевом строительстве, нужно соответствующее соглашение. Никаких проблем обычно с данным вопросом не возникает.

Ипотека

Еще один вариант - это когда можно вернуть налог с ипотеки. В России подобный расклад встречается все чаще и чаще. Для того чтобы осуществить задумку, придется к документам на недвижимость приложить еще некоторые бумаги.

Речь идет об ипотечном договоре, а также платежках об уплате процентов. Без них никто не рассмотрит ваш запрос на налоговый вычет. Достаточно приложить копии данных документов, оригиналы никто требовать не будет.

Переплата

Также можно вернуть переплаченный налог. Здесь перечень документов ограничен. Причем никаких особых бумаг от вас не попросят. Достаточно ко всем обязательным приложить еще и квитанцию об оплате того или иного налога. И все.

Ваше заявление будет рассмотрено в обязательном порядке в течение месяца, максимум двух. После этого вы получите ответ от налоговых органов. Если вам отказали, обязательно укажут причину. Добро на вычет дано? Тогда ждите. Приблизительно через месяц денежные средства поступят на указанный банковский счет. Вот и все. Теперь понятно, как можно вернуть налог с покупки и не только.

загрузка...

worldfb.ru

Как вернуть 13 процентов от покупки квартиры? Налоговый вычет при покупке квартиры

Сейчас мы попытаемся разобраться, как вернуть 13 процентов от покупки квартиры. Данная возможность привлекает многих собственников жилья. Ведь 13% от потраченной суммы - это очень хорошая компенсация. Получается, что в России можно не только отдавать государству, но и что-то получать взамен. Возможны варианты как при обычной сделке, так и при ипотечной. Но в любом случае от вас нужны документы. Как вернуть 13 процентов от покупки квартиры? Что для этого требуется? К чему себя готовить?

Не всем

Стоит сразу отметить - подобная возможность касается далеко не всех граждан. Многих, но не абсолютно все население. Вычеты за квартиру (они называются имущественными) может получить каждый налогоплательщик, имеющий доход. То есть тот, кто платит подоходный налог. Под этим понятием принято понимать, как правило, официально трудоустроенного гражданина.

А вот те, у кого нет никакого декларируемого дохода, не имеют прав на получение вычетов. Более того, крупная покупка в виде недвижимости привлечет внимание налоговых органов. А это не всегда хорошо.

Пенсионеры также имеют право вернуть 13 процентов за квартиру. Только для них список всего необходимого для операции несколько расширен. Но это не проблема.

Сроки обращения

В какой период времени советуют заниматься данным вопросом? Согласно современным законам, вычет за квартиру вы можете попросить в течение 3 лет с момента заключения сделки, но не позднее. Только такие нормы устанавливаются налоговыми законами в России.

Но на практике все несколько иначе. Можно ли вернуть 13 процентов за сделку с недвижимостью? Запросто! Только занимайтесь поставленной задачей как можно скорее. Эксперты и граждане рекомендуют уложиться к концу налогового отчетного периода. Ведь какое-то время уходит на рассмотрение вашего дела, а также на перевод денежных средств.

Сколько будет приниматься решение об удовлетворении запроса или об отказе? Примерно 1,5-2 месяца. И дополнительно нужно еще около 60 дней для перечисления вычета. Итог - на все, если не учитывать подготовку документов, уходит порядка 4 месяцев. Так что, если вы задумались, как можно вернуть НДФЛ с покупки квартиры, стоит начать заниматься решением данной задачи скорее.

Идентификация

Разумеется, первый и самый важный документ, который пригодится в нашем деле - это удостоверение личности. Вообще, подойдет любое, но налоговые органы уверяют, что в обязательном порядке вы должны предъявить свой паспорт. Точнее, его обычную копию. Все страницы должны быть отксерокопированы и приложены к основному перечню документов. Без удостоверения личности не получится ответить, как вернуть 13 процентов от покупки квартиры. Вам попросту откажут в данном деле. Паспорт гражданина, пожалуй, - это то, что требуется при любых сделках и операциях в России.

По заявлению

Обратите внимание на еще один очень интересный факт - заявление. Оно в обязательном порядке должно быть составлено и представлено в налоговые органы. Можно сказать, в свободной форме. Согласно современным законам, вернуть НДС с покупки квартиры (13% вычета) можно лишь при наличии запроса покупателя.

В обязательном порядке в нем указывается информация о бывшем собственнике жилья, а также ваши данные, сведения о квартире и ее стоимости. Не забудьте приложить реквизиты счета, на который стоит производить возврат денежных средств. Если этого не сделать, потом придется доносить недостающие бумаги, либо, как это часто случается, вам откажут в вычете - придется подавать заявление с документами в налоговую с самого начала.

Отчетность

Что дальше? Как вернуть 13 процентов от покупки квартиры? В обязательном порядке в налоговые органы предъявляется так называемая налоговая декларация. Она носит название 3-НДФЛ. У вас должен быть только ее оригинал, никаких копий.

Что представляет собой данный отчет? Сведения о ваших доходах. Если вы работаете на себя, самостоятельно придется составлять декларацию. В противном случае за помощью можно обратиться к работодателю. Но на практике как раз 3-НДФЛ заполняет каждый налогоплательщик самостоятельно. На самом деле это не так трудно, как может показаться на первый взгляд.

Доходы

Независимо от того, какая именно форма приобретения жилья имела место быть (ипотека или простая купля-продажа), нужно как-то подтвердить свои доходы. Тут придется предъявить справку формы 2-НДФЛ. Как и в прошлом случае, нужна только оригинальная бумага.

Если работаете на себя, то придется самостоятельно заполнять данную справку. Есть официальный работодатель? Тогда обратитесь в бухгалтерию вашей фирмы, там вам выдадут 2-НДФЛ. С данным документом не возникает никаких проблем, в принципе. Разве что изготовление справки может в некоторых случаях занять некоторое время.

О сделке

Полный перечень всего самого необходимого для возврата потраченных денежных средств почти закончен. В действительности нельзя забывать о самом важном - об информации о заключенной сделке. Без некоторых документов вы никак не сможете получить вычет за приобретение квартиры.

Так что же может пригодиться? В первую очередь это договор купли-продажи. Желательно для вычета подписать дополнительный оригинальный экземпляр. В противном случае достаточно заверенной копии.

Далее от вас потребуется свидетельство о праве собственности на квартиру. Без него нет смысла обращаться за вычетом. Значит, придется подождать какое-то время, пока вы не получите данный документ. Подойдет обычная копия свидетельства, незаверенная. Хотя, как показывает практика, граждане чаще всего перестраховываются и производят заверение.

Квитанции об оплате, расписки о получении средств бывшим собственником - все это тоже в обязательном порядке должно быть приложено к декларации и заявлению. Можно сделать копии. Главное - следите, чтобы во всех документах были ваши инициалы. Если вы покупали квартиру на кого-то, доказать свои права на вычет почти невозможно в России. Все сведения должны указывать на то, что именно вы являетесь покупателем.

Ипотека

Сейчас довольно часто встречается ипотека. Как вернуть 13 процентов в данном случае за покупку? Сделать это не слишком трудно. Ведь придется всего лишь дополнить указанный выше список некоторыми документами. Их всего два.

Первый - ипотечный договор. Как и в случае с куплей-продажей, достаточно или оригинала, или заверенной копии. Без данного документа возврат вычета не будет выполнен.

Второй - квитанция об оплате процентов по ипотеке. При задолженностях в возврате 13% будет отказано до момента погашения. Учтите данную особенность. Никто не делает вычеты должникам. В принципе, это все. Больше никаких документов от вас не потребуется.

Прочее

Хотя бывают исключения. Как вернуть 13 процентов от покупки квартиры? В некоторых случаях у вас могут запросить следующие документы, но они не являются обязательными (желательно подготовить их и предъявить заранее):

Со всеми вышеперечисленными документами можно обращаться в налоговые органы по месту вашего проживания. Можно подать заявление на вычет. Если правильно подготовиться, никаких проблем и отказов не будет.

fb.ru