Налоги, которые платят граждане России: классификация. Платится ли налог

Платит ли налоговая инспекция налоги?

Как не смешно или парадоксально это бы не звучало, но налоговые инспекции тоже платят налоги. В этом смысле они ничуть не отличаются от прочих юридических лиц – предприятий, учреждений, ООО-шек и прочих.

Единственной «привилегией» налоговых инспекций является освобождение от уплаты государственной пошлины при рассмотрении дел в суде (как, впрочем, и иных органов государственной власти). Всё. Других льгот в налогообложении ФНС не имеет.

Само собой, налоговые инспекции не ведут коммерческую деятельность и не получают доходов. Но, во-первых, некоммерческие организации и учреждения от налогообложения не освобождаются. А во-вторых, уплата далеко не всех налогов связана именно с ведением деятельности и получением прибыли.

Так что, учитывая специфичность деятельности налоговых органов, налоги на прибыль или там НДС они, конечно, не платят. Не платят и не могут платить они и НДПИ или, скажем, сборы за пользование животным миром. Но вот налог на имущество организаций, земельный и транспортный налоги – за милую душу. Ведь налоговые инспекции имеют здания, в которых они располагаются, и земельные участки, на которых эти здания стоят, и автомобили.

Как все работодатели, налоговые инспекции уплачивают и страховые взносы. А как же иначе? Ведь работают там люди, а не роботы, и они нуждаются в пенсиях, пособиях по больничным и медицинском обслуживании.

И разумеется, налоговые инспекции перечисляют в бюджет НДФЛ за своих работников. От этой обязанности работодателя налоговые органы ну никак не освобождены.

Проверяют ли налоговые инспекции? А как же!

Уплачивая налоги и взносы, бухгалтера налоговых инспекций и декларации предоставляют, и справки 2-НДФЛ, и расчеты по страховым взносам. И их, конечно же, проверяют. И никаких привилегий они при этом не имеют: и форматы проверки, и её порядок, и сроки – абсолютно такие же.

Вот с выездными проверками дело состоит несколько сложнее. Чисто теоретически этому ничего не мешает (не запрещено в принципе). Юридически начальнику налоговой инспекции выносить решение на самого себя несколько… странно. Но это не означает, что проверок вовсе нет.

Выездные проверки с успехом заменяют так называемые внутренние аудиторские проверки. Проводят их работники управлений ФНС по региону раз в три года (а могут и из другого региона заехать, чтобы уж совсем незаинтересованные были). Могут быть эти проверки и тематическими, и комплексными (всё, как и выездные у других предприятий).

Что такая проверка из себя представляет? А вы представьте себе, что вашу организацию одновременно проверяют налоговики, прокуратура, пожарники, СЭС и полиция (сразу и по всем направлениям)! А ещё шерстят все ваши документы, причём и с точки зрения норм права, и с точки зрения соблюдения норм делопроизводства, орфографии и пунктуации. А ещё некая служба безопасности трясёт ваших сотрудников на предмет, не сболтнули ли чего конкурентам из-за чего фирма (возможно) убытки понесла. А еще рядом маячит отдел по защите прав потребителей: вдруг кто-то вашей работой из поставщиков или потребителей недоволен… представили?

Проверяют аудиторы у налоговых инспекций и финансовую деятельность, в том числе и правильность исчисления, полноту и своевременность перечисления налогов и взносов. И «прилетит» если что и бухгалтеру, и начальнику не просто лишении премии или там штраф, а «потери бюджета» или «коррупция» и увольнение с формулировкой «за утрату доверия».

www.bolshoyvopros.ru

какие налоги платят и как посмотреть задолженность читайте на сайте «Я и Закокн»

Жить в обществе и быть свободным от общества невозможно. Это утверждение применимо и к жизни на территории любого государства. Где бы вы ни жили, придётся соблюдать законы этой страны и платить налоги в казну. Но чтобы быть законопослушным гражданином, свои права и обязанности надо знать. Из нашей статьи вы узнаете о том, какие налоги должно платить физическое лицо – каждый человек, живущий в РФ.

Налоги для физических лиц: кто должен платить?

фото с сайта: thenounproject.com

Поэтом можешь ты не быть, но гражданином быть обязан, написал Некрасов. Законодатели имеют свою точку зрения на этот счёт. Вы можете не быть не только поэтом, но и гражданином России, а от уплаты налогов это не освобождает. Чтобы ясно понимать, кто должен платить, следует различать понятия «гражданин» и «физ. лицо».

Второе понятие более широкое. В него включены субъекты гражданского права, обладающие разными статусами.

К ним относятся:

- гражданин;

- лицо без гражданства;

- иностранец.

Все обладатели этих правовых статусов должны платить налоги и сборы с физических лиц. Но и здесь есть нюансы, которые нужно знать.

Если человек пребывает на территории нашей страны не меньше 183 дней в году (календарном), то он платит с доходов, получаемых как в России, так и за границей. В ином случае налогообложению подлежат только доходы физ. лиц, получаемые от источников в пределах нашей страны.

Какие налоги платят физические лица

фото с сайта thenounproject.com

Есть целый перечень налогов, взимаемых с физических лиц. Большая часть этого списка является обязательной не для каждого человека. Например, имущественный налог платят только владельцы недвижимости. Если у вас нету дома, налог за него не платить… А вот налог на доходы физических лиц обязателен для всех.

НДФЛ

В продолжение года каждый человек получает прибыль из различных источников. По закону со всех доходов он обязан заплатить налог. Процент взимается не только с «живых денег», но и с прибыли, полученной в натуральной форме.

Заработная плата

Главным источником обычно является основное место работы. Удерживать положенные государству суммы с зарплат и премий сотрудников должен работодатель. Именно он занимается отчислением денежных средств в Пенсионный и Фонд социального страхования.

Самому гражданину можно не беспокоиться об уплате этой части НДФЛ: работодателя проверяют контролирующие органы.

Помимо основного, у некоторых людей есть и дополнительные места работы. В таком случае нужно не просто заплатить налоги с этих источников, но и подать в гос. органы декларацию о доходах. Стоит отметить, что здесь подразумеваются денежные средства, полученные от ИП и юридических лиц.

Продажа имущества

В этот же пункт входит налог от продажи имущества, находившегося в собственности гражданина менее трёх лет. Если более – налог платить не нужно.

После внесения правок в Налоговый кодекс иначе дела обстоят с недвижимостью, приобретённой после первого января 2016 года. Если вы захотите продать такую квартиру (дом, дачу и т.д.) без уплаты налога, то на момент продажи она должна будет находиться в вашем владении не три года, а пять лет.

Важно знать, что продажей (то есть реализацией) считается также обмен имуществом. А значит (при вышеперечисленных условиях) в этом случае также нужно будет платить налог.

Имущественный

Это налоги, которые платят физические лица, владеющие недвижимостью. Помимо различной жилой недвижимости, в перечень входят любые строения, а также почти все виды транспортных средств. В данном случае предусмотрены исключения для определённых категорий граждан.

Полностью освобождены от уплаты:

- Герои СССР и РФ.

- Инвалиды детства, а также 1-й и 2-й группы.

- Военнослужащие со стажем от 20 лет.

- Члены семьи военных, потерявшие кормильца.

- Жертвы радиационных аварий.

Кроме того, существуют льготы.

Ими могут воспользоваться:

- Пенсионеры (все категории).

- Родственники государственных и военнослужащих, погибших при исполнении.

- Деятели культуры и искусства, владеющие строениями, в которых расположены мастерские или студии.

Нужно сказать и о сроках уплаты налогов на недвижимость для физических лиц. Платить нужно раз в год. Это происходит в два этапа. Сумма делится на две равные части, внести которые необходимо до 15 сентября и до 15 ноября, соответственно.

Отдельно нужно сказать о налоге на транспорт. Оплата производится раз в год перед прохождением ТО (узнайте больше из статьи). От уплаты освобождены инвалиды, владеющие специально оснащёнными машинами и мотоколясками.

Земельный

Его обязаны уплачивать не только собственники земельных участков. Также это обязаны делать граждане, владеющие участком на правах постоянного пользования и пожизненно наследуемого владения. Денежные средства взимают местные органы управления. Они же рассчитывают сумму, исходя из ряда критериев.

При формировании суммы учитывается:

- Площадь участка.

- Утверждённые ставки налога.

- Вид целевого использования: для сельхоз. или не для сельхоз. нужд.

Сроки оплаты – те же, что и для имущественного налога.

При оплате земельного налога также существуют льготы. От уплаты полностью освобождены те же категории граждан, что и в случае с имущественным налогом.

Также к льготникам относятся:

- Ветераны ВОВ и люди, которые по закону могут пользоваться такими же льготами.

- Мастера, занимающиеся народными промыслами.

- Фермеры, впервые организующие хозяйство – не должны платить первые пять лет.

- Люди, получившие участки, которые требуют предварительного восстановления, для сельскохозяйственных нужд – на первые десять лет.

Акцизы

Это налоги, уплачиваемые физическими лицами за перевозку товаров через государственную границу. Наиболее часто наши сограждане перевозят: алкогольные напитки, лекарства на основе спирта, табачная продукция, авто и мотоциклы высокой мощности. Полный список продукции дан в Таможенном кодексе России.

Для охотников и рыболовов

Официально он называется «сбор за пользование объектами животного мира и за пользование объектами водных биологических ресурсов». Платится за право отстрела/ отлова. В случае с животными указана стоимость одной особи. Если же речь идёт о морских обитателях, то здесь фиксированная цена устанавливается за одну тонну.

Подробный список обитателей суши и водоёмов, а также точные сроки и размеры оплаты указаны в главе 25.1 Налогового кодекса.

Теперь вы знаете, какие виды налогов взимаются с физических лиц. Перейдём к вопросу о том, что грозит неплательщикам.

Штрафы за налоги физического лица

фото с сайта thenounproject.com

Как уже было сказано выше, гражданин любой страны обязан платить налоги. Избежать этого не удастся. Так что, по сути, у человека есть только два варианта: заплатить сразу и мало или потом и много.

Пеня начинает капать с первого дня просрочки. Если у вас не одна задолженность, а дни всё идут, вам могут выписать штраф. Следующая «ступенька вниз» – доведение дела до суда. Представители налоговой службы могут подать на вас жалобу в Федеральную службу судебных приставов. Последняя мера к неплательщикам – уголовная ответственность.

Нужно заметить, что крайние меры применяются довольно редко и в основном к тем, чей долг попадает под определение «в особо крупных размерах» (подробнее об этом можно узнать из статьи). То есть большинству граждан это не грозит. К тому же, многие успевают одуматься уже когда видят сумму налога и пени.

Заключение

В любом государстве налоговый учет налогов с физических лиц идёт своим ходом. Это непрерывный процесс. Прятать голову в песок бесполезно: информация о ваших долгах (как и они сами) никуда не исчезнет. Поэтому чтобы не оказаться в положении должника, платите своевременно и в полном размере.

Как посмотреть налоги физического лица – спросят законопослушные граждане. Ответ прост: сделать это можно на портале госуслуг или на сайте налоговой службы. Подать прошение можно и лично – в налоговую по месту жительства.

Теперь вы знаете, какие налоги вы обязаны платить и относитесь ли вы к числу тех, кому положены льготы.

ya-i-zakon.ru

Какие налоги платят граждане РФ. Сколько налогов платят граждане

Российская федерация является государством, в котором действует много видов налогов. Благодаря этому (да и не только) мы находимся в конце списка по легкости ведения бизнеса. Какие налоги платит человек у нас? Мы являемся страной с одной из самых сложных налоговых систем. Но при детальном рассмотрении выявляется, что здесь существует много нюансов. Давайте выясним, какие налоги платят граждане РФ и что в эти платежи включено.

Что платит гражданин?

Как уже выше упоминалось, налогов существует много. Но с большинством из них нам никогда не приходится встречаться, или мы можем узнать о них один или несколько за всю жизнь. Налоги, которые встречаются так редко, рассматриваться не будут. В рамках статьи перечислим то, что приходится регулярно платить. Итак, краткий список налогов, которые приходится оплачивать гражданам Российской Федерации:

Как уже выше упоминалось, налогов существует много. Но с большинством из них нам никогда не приходится встречаться, или мы можем узнать о них один или несколько за всю жизнь. Налоги, которые встречаются так редко, рассматриваться не будут. В рамках статьи перечислим то, что приходится регулярно платить. Итак, краткий список налогов, которые приходится оплачивать гражданам Российской Федерации:

- Налог на доходы физических лиц.

- Налог на выигрыши, призы и проценты по вкладам.

- Налог на дивиденды, получаемые с ценных бумаг.

- Транспортные налоги.

- Земельные налоги.

А сколько всего видов податей существует? На данный момент, так или иначе, можно встретиться с 14 типами обязательных платежей. Вот сколько налогов платят граждане! Также, если говорить в общем, следует произвести некоторое деление. Есть прямые и непрямые налоги. К первым относятся все те, которые были перечислены – государство открыто и без применения каких-то тайных механизмов собирает их с нас – рядовых граждан. Непрямые являются более сложными в своей реализации и позволяют подвергнуть население страны дополнительному налогообложению. Данный механизм может быть реализован в виде наложения дополнительных платежей на производителей продукции, которые все издержки переложат на плечи своих покупателей. Вот какие налоги платят граждане России. А если они ещё занимаются предпринимательством, то суммы значительно вырастают.

Что платит негражданин?

Забегая наперёд, следует поговорить об одной из групп людей, которые приносят доход в казну государства. А конкретнее – о негражданах. Они тоже оплачивают все налоги, которые были указаны ранее, с небольшими особенностями. А именно – все доходы облагаются ставкой в 30%, вот какие налоги платит иностранный гражданин. Так что можно сказать, что у нас существует специфический протекционизм, чтобы уменьшить вливания миграционной рабочей силы.

Налог на доходы физических лиц

Важным с точки зрения пополнения государственного бюджета является налог на доходы физических лиц (НДФЛ). Его платят все законопослушные граждане, которые получают определённые суммы денег от своей какой-то деятельности. В качестве базы налога могут выступать:

Важным с точки зрения пополнения государственного бюджета является налог на доходы физических лиц (НДФЛ). Его платят все законопослушные граждане, которые получают определённые суммы денег от своей какой-то деятельности. В качестве базы налога могут выступать:

- Заработная плата, получаемая как вознаграждение за предоставление профессиональных умений и своего времени.

- Доходы, которые получаются благодаря сдаче в аренду дома, квартиры, промышленных и складских помещений, а также офисных зданий. Также сюда относятся денежные суммы, которые человек получает за предоставление во временное пользование другим лицам своего личного транспорта (автомобиля, мотороллера, грузовой машины, мотоцикла, велосипеда, транспорта для перевозки людей и прочее).

- Доходы, получаемые от авторских и смежных прав, которые распространяются на объекты интеллектуальной собственности. В качестве субъекта налогообложения могут выступать суммы, полученные в качестве гонораров за книги и статьи, публикуемые в журналах, или за реализацию копий собственных музыкальных произведений. В общем – за любой творческий труд.

- Доход, полученный при реализации имущества (недвижимости или транспорта).

Итак, с тем, что подпадает под налог на доходы физических лиц, определились. Но какая здесь ставка? Что ж, это не секрет – она составляет 13% от суммы дохода. Вот какие налоги платят граждане нашей страны при получении денег одним из вышеуказанных путей.

Обложение выигрышей, призов и процентов по вкладам

В связи с популярностью лотерей, розыгрышей призов и банковских депозитов было введено налогообложение и для них. Ставка в данном случае составляет 35% от рыночной стоимости. Вот какие налоги платят граждане нашего государства даже в таких случаях. Информацию, что касается данных сфер жизни, можно поделить на два пункта:

В связи с популярностью лотерей, розыгрышей призов и банковских депозитов было введено налогообложение и для них. Ставка в данном случае составляет 35% от рыночной стоимости. Вот какие налоги платят граждане нашего государства даже в таких случаях. Информацию, что касается данных сфер жизни, можно поделить на два пункта:

- Выигрыши и призы. Дело в том, что согласно современному законодательству при безвозмездной передаче необходимо уплатить 35% от рыночной стоимости полученного предмета. Поэтому при проведении акций или подобных мероприятий они обычно продаются за символическую сумму. Даже если в качестве приза выступает квартира или машина.

- Проценты по вкладам. Тут тоже не всё так просто. Проценты облагаются налоговой ставкой в 35 процентов, но с некоторыми условиями. Так, под подати попадает только та часть из них, которая превышает ставку рефинансирования, установленную центральным банком.

Обложение налогом дивидендов

В последние годы пользуется популярностью инвестирование в акции и облигации. Они позволяют получать незначительный доход в виде дивидендов, а при надобности можно продать ценные бумаги и получить свои деньги. Понятное дело, что такое не могло остаться без внимания со стороны государства. Поэтому все доходы, которые являются дивидендами ценных бумаг, облагаются налогом в 9%.

Транспортный налог

Узнать про этот налог будет интересно тем, кто только планирует приобретение транспортного средства. Так, его необходимо платить всем, кто имеет собственный автомобиль (исключением из этого являются машины инвалидов, которые не подлежат налогообложению, а также другие льготные категории, которые установлены законодательством). Следует учесть, что ставки платежей прописаны в НК Российской Федерации, но они могут изменяться местными и региональными властями. Как правило, они такой привилегией не упускают возможности воспользоваться, потому что то, что прописано в законодательстве, не удовлетворяет из-за слишком малых сумм оплаты. Потому трудно в этой ситуации точно просчитать, какие налоги платят граждане, можно сказать, что в данном случае они резиновые. В качестве базы для налогообложения служит мощность двигателя транспортного средства, которая измеряется в лошадиных силах.

Узнать про этот налог будет интересно тем, кто только планирует приобретение транспортного средства. Так, его необходимо платить всем, кто имеет собственный автомобиль (исключением из этого являются машины инвалидов, которые не подлежат налогообложению, а также другие льготные категории, которые установлены законодательством). Следует учесть, что ставки платежей прописаны в НК Российской Федерации, но они могут изменяться местными и региональными властями. Как правило, они такой привилегией не упускают возможности воспользоваться, потому что то, что прописано в законодательстве, не удовлетворяет из-за слишком малых сумм оплаты. Потому трудно в этой ситуации точно просчитать, какие налоги платят граждане, можно сказать, что в данном случае они резиновые. В качестве базы для налогообложения служит мощность двигателя транспортного средства, которая измеряется в лошадиных силах.

Земельный налог

Если есть земельный участок любого предназначения, будь то дача, земля сельхозназначения, промышленного или садово-декоративного, - вам придётся заплатить соответствующий налог. Ставка в зависимости от объекта колеблется в рамках 0,3-1,5 процентов. Всё зависит от предназначения земли, на которую начисляется налог. В качестве базы берётся кадастровая стоимость. Объектом налогообложения является сам земельный участок. Если не вносить вовремя платежи, то владельцу будут начисляться штрафы и пеня. Их размер целиком зависит от суммы, которую необходимо было оплатить.

Если есть земельный участок любого предназначения, будь то дача, земля сельхозназначения, промышленного или садово-декоративного, - вам придётся заплатить соответствующий налог. Ставка в зависимости от объекта колеблется в рамках 0,3-1,5 процентов. Всё зависит от предназначения земли, на которую начисляется налог. В качестве базы берётся кадастровая стоимость. Объектом налогообложения является сам земельный участок. Если не вносить вовремя платежи, то владельцу будут начисляться штрафы и пеня. Их размер целиком зависит от суммы, которую необходимо было оплатить.

fb.ru

Платит ли налоговая инспекция налоги?

Как не смешно или парадоксально это бы не звучало, но налоговые инспекции тоже платят налоги. В этом смысле они ничуть не отличаются от прочих юридических лиц – предприятий, учреждений, ООО-шек и прочих. Единственной «привилегией» налоговых инспекций является освобождение от уплаты государственной пошлины при рассмотрении дел в суде (как, впрочем, и иных органов государственной власти). Всё. Других льгот в налогообложении ФНС не имеет. Само собой, налоговые инспекции не ведут коммерческую деятельность и не получают доходов. Но, во-первых, некоммерческие организации и учреждения от налогообложения не освобождаются. А во-вторых, уплата далеко не всех налогов связана именно с ведением деятельности и получением прибыли. Так что, учитывая специфичность деятельности налоговых органов, налоги на прибыль или там НДС они, конечно, не платят. Не платят и не могут платить они и НДПИ или, скажем, сборы за пользование животным миром. Но вот налог на имущество организаций, земельный и транспортный налоги – за милую душу. Ведь налоговые инспекции имеют здания, в которых они располагаются, и земельные участки, на которых эти здания стоят, и автомобили. Как все работодатели, налоговые инспекции уплачивают и страховые взносы. А как же иначе? Ведь работают там люди, а не роботы, и они нуждаются в пенсиях, пособиях по больничным и медицинском обслуживании. И разумеется, налоговые инспекции перечисляют в бюджет НДФЛ за своих работников. От этой обязанности работодателя налоговые органы ну никак не освобождены. Проверяют ли налоговые инспекции? А как же! Уплачивая налоги и взносы, бухгалтера налоговых инспекций и декларации предоставляют, и справки 2-НДФЛ, и расчеты по страховым взносам. И их, конечно же, проверяют. И никаких привилегий они при этом не имеют: и форматы проверки, и её порядок, и сроки – абсолютно такие же. Вот с выездными проверками дело состоит несколько сложнее. Чисто теоретически этому ничего не мешает (не запрещено в принципе). Юридически начальнику налоговой инспекции выносить решение на самого себя несколько… странно. Но это не означает, что проверок вовсе нет. Выездные проверки с успехом заменяют так называемые внутренние аудиторские проверки. Проводят их работники управлений ФНС по региону раз в три года (а могут и из другого региона заехать, чтобы уж совсем незаинтересованные были). Могут быть эти проверки и тематическими, и комплексными (всё, как и выездные у других предприятий). Что такая проверка из себя представляет? А вы представьте себе, что вашу организацию одновременно проверяют налоговики, прокуратура, пожарники, СЭС и полиция (сразу и по всем направлениям)! А ещё шерстят все ваши документы, причём и с точки зрения норм права, и с точки зрения соблюдения норм делопроизводства, орфографии и пунктуации. А ещё некая служба безопасности трясёт ваших сотрудников на предмет, не сболтнули ли чего конкурентам из-за чего фирма (возможно) убытки понесла. А еще рядом маячит отдел по защите прав потребителей: вдруг кто-то вашей работой из поставщиков или потребителей недоволен… представили? Проверяют аудиторы у налоговых инспекций и финансовую деятельность, в том числе и правильность исчисления, полноту и своевременность перечисления налогов и взносов. И «прилетит» если что и бухгалтеру, и начальнику не просто лишении премии или там штраф, а «потери бюджета» или «коррупция» и увольнение с формулировкой «за утрату доверия».

otvet.qip.ru

классификация и суть всех взносов

В данной статье речь пойдет о том, какие налоги платят граждане Российской Федерации. Физические лица смогут легко идентифицировать, к какой группе налоговых сборов относится та или иная материальная выплата, отданная ими в государственный бюджет. Кроме этого, будут приведены основные характеристики некоторых типов налоговых взносов.

Налоги физических лиц

Все платежи, выражающиеся в денежном эквиваленте, которые снимаются государственными органами с прибыли физических или юридических лиц и идут на обеспечение некоторых потребностей государства, а также муниципальных образований, называются налогами.

Те физические лица, которые выплачивают установленные на их доходы налоговые взносы, являются налогоплательщиками. Платежи подобного рода должны поступать в государственную казну систематически и быть безвозмездными.

Внимание! В некоторых ситуациях физические лица могут возместить НДФЛ, переплаченный ими на протяжении определенного налогового периода. Речь идет об оформлении вычета. Например, налогоплательщик может получить материальную компенсацию за трату денег на покупку дома, на образование, медицинские процедуры и некоторые другие затраты.Общая классификация налогов

Для начала предлагаем остановиться на более общем подходе к подразделению налоговых взносов на различные группы. Абсолютно все платежи безвозмездного характера, собранные с физических лиц и организаций, можно условно подразделить на два типа:

- Прямые – это сборы, которые снимаются с прибыли, полученной от сделок, произведенных с различного рода имуществом (не только недвижимостью, но и ценными бумагами), а также с заработной платы физических лиц. Например, к данной категории относится НДФЛ.

- Косвенные – это процентные выплаты, которые собственники организаций, специализирующихся на производстве различных товаров, поступающих в продажу по надбавочной цене, отдают государству с полученной выручки. Как правило, это налог на добавленную стоимость (НДС), налоговый сбор, распространяющийся на такие объекты многочисленного употребления, как алкоголь или табачные изделия, а также некоторые другие обязательные платежи.

Помимо вышеперечисленной классификации, существует и другое общее распределение действующих на территории Российской Федерации налоговых сборов. Оно основано на двух видах взносов – налогах официального типа и скрытого.

Последний вид подразумевает налоговые платежи, автоматически включенные в стоимость того или иного продукта, который купил потребитель. То есть если часть потраченных на покупку денежных средств идет в государственный бюджет, то это означает, что физическое лицо стало плательщиком скрытых налогов.

Например, при оплате чека в супермаркете в нем написано, что определенный процент от начисленной суммы к выплате идет в Пенсионный фонд. Что касается официальных платежей, то это те сборы, о которых налогоплательщик знает и осуществляет их осознанно.

Дополнительная классификация

Действующим законодательством введена дополнительная градация налогов, связанная с их размерами. Любой выплаченный физическим лицом подоходный налог относится к одной из следующих трех групп:

- Прогрессивному виду платежей. Все те налоговые сборы, средняя величина которых в расчете на единицу увеличивается при условии роста суммы дохода налогоплательщиков, входят в категорию прогрессивных. То есть чем больше составляет размер прибыли физического лица, тем больший процент он отдает с нее в государственную казну.

- Регрессивному виду платежей. Налоговые сборы, ставка на которые имеет тенденцию повышаться при уменьшении размера суммы, полученной налогоплательщиком в качестве прибыли, и, наоборот, уменьшаться при росте, относятся к регрессивному типу.

- Пропорциональному виду платежей. Денежные суммы, которые снимаются с прибыли физических лиц, идущие на налоговые сборы и не зависящие от размера налогооблагаемой базы, принадлежат к группе пропорциональных сборов. Иначе говоря, это те платежи, которые имеют фиксированный размер, установленный государством.

Какие налоги платят граждане России

Поскольку за неуплату налоговых взносов физические лица несут ответственность перед законом, предлагаем разобраться с тем, частью материальных средств, полученных от каких доходов, обязательно нужно делиться с государством. А о том, согласно каким правилам должна происходить процедура выплаты платежей подобного рода, можно прочитать в Налоговом кодексе Российской Федерации, находящемся в свободном доступе для всех.

С каких доходов необходимо выплатить взносы

Большинство налогоплательщиков ошибочно думают, что, отдав со своей заработной платы НДФЛ, они полностью выполнили свои обязанности перед государством касательно выплаты налогов.

Однако кроме как с заработной платы НДФЛ снимается еще с целого ряда различных видов прибыли – доходов, поступивших физическим лицам, предоставивших какой-либо объект в аренду, от денежных сумм, заработанных с помощью различных сделок с ценными бумагами, а также от многих других материальных поступлений.

Помимо платы НДФЛ в обязанности налогоплательщиков, которые являются собственниками недвижимости, входит осуществление взносов следующего характера:

- Транспортных налогов. Все владельцы транспортных средств, зарегистрированных на территории России, с периодичностью раз в год должны вносить в государственную казну определенную материальную сумму за пользование автомобилем.

- Земельных налогов. Те физические или юридические лица, которые по закону обладают правом собственности на землю либо пользуются ей на постоянной основе, или владеют данной территорией в результате получения наследства, обязаны заплатить земельный налог.

- Имущественный налог. Все собственники домов, квартир, земельных участков, комнат, а также некоторых других имущественных объектов согласно действующему законодательству вынуждены отдавать налоговые взносы не только за владение имуществом, но и в случае осуществления сделок, связанных с его покупкой либо продажей.

Какие налоги обычно забывают платить

В некоторых ситуациях у физических лиц возникают проблемы с законом по причине неуплаты в государственный бюджет налоговых взносов. Подобные случаи в основном происходят в результате недостаточной осведомленности налогоплательщиков о том, при осуществлении каких именно действий нужно рассчитаться с государством путем внесения в его бюджет определенного платежа.

Например, если физическое лицо берет воду из речек, озер, водохранилищ и других объектов подобного характера, пользуется поверхностями водных участков в личных целях, занимается производством водной энергии, а также осуществляет транспортировку каких-либо объектов по воде, то ему необходимо оплатить так называемый водный налог.

Кроме этого, если физические лица увлекаются рыбалкой или охотой, то они должны иметь в виду, что за каждого убитого зверя, а также за каждый улов снимается налоговый сбор. Также при вывозе товаров за пределы границы России удерживается таможенный налог.

Или, иначе говоря, граждане вносят так называемые акцизные выплаты. Однако подобные сборы распространяются далеко не на все товары, а только на те, которые зафиксированы в статье 181 Налогового кодекса.

grazhdaninu.com

❶ Как платить налоги физическим лицам 🚩 какие налоги платит физ лицо 🚩 Налоги

Автор КакПросто!

При получении физическим лицом зарплаты по месту работы или вознаграждения по договору гражданско-правового характера все вопросы, связанные с уплатой налога, берет на себя работодатель или иной заказчик. Но бывают и другие ситуации. Например, деньги получены от иностранного заказчика, выручены от продажи имущества и т.п. В таких ситуациях обязанность по уплате налога возлагается на того, кто доход получил.

Статьи по теме:

Вам понадобится

- - реквизиты налоговой инспекции;

- - сумма налога, которую вы должны уплатить;

- - авторучка;

- - компьютер и доступ в интернет при уплате налогов через интернет-банкинг.

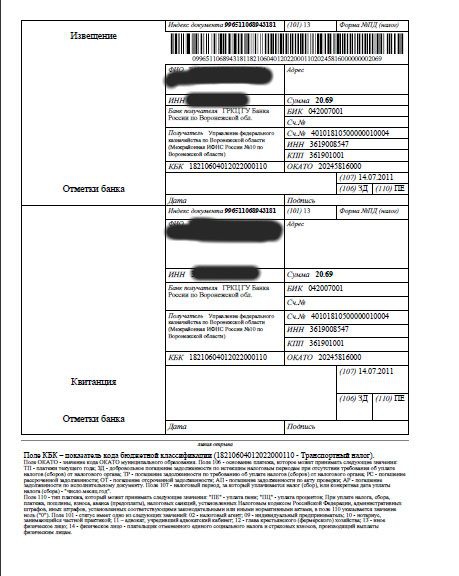

Инструкция

Рассчитайте сумму налога. В большинстве случаев он составляет 13% от вашего дохода, но в некоторых применяются иные цифры: 9, 30 или 35%. Все особенности применения той или иной налоговой ставки прописаны в Налоговом кодексе РФ в главе, посвященной налогу на доходы физических лиц (НДФЛ).Разделите полученный доход на сто и умножьте получившуюся цифру на 13 или иную налоговую ставку в зависимости от его источника. Результатом этих арифметических действий будет сумма налога, которую вы должны уплатить. Узнайте реквизиты для уплаты НДФЛ в своем регионе. Их должны знать и предоставлять по первому требованию в вашей налоговой инспекции, можно найти эту информацию в интернете на сайте Управления Федеральной налоговой службы России по своему регион, обычно в состоянии помочь и работники отделений Сбербанка. Самый распространенный способ уплаты налога - перевод через Сбербанк. Для этого понадобится квитанция особой формы для платежей в бюджет. Попросите у операциониста или консультанта такой бланк. Заполните его по образцу в отделении банка или взятому в налоговой.Вы можете также найти такую форму в интернете, заполнить на компьютере и распечатать. Не забудьте только в ней расписаться. Вы также можете оплатить налоги с расчетного счета физического лица в любом банке - через интернет-клиент или лично обратившись к операционисту в отделении кредитной организации, в которой у вас открыт счет. Во втором случае понадобится ваш паспорт.Зайти с паспортом в отделение банка вам придется и после использования интернет-клиента, чтобы получить документ, подтверждающий платеж.Обратите внимание

За несвоевременную уплату налога начисляются пени за каждый день просрочки.Неуплата налогов в особо крупных размеров чревата привлечением к уголовной ответственности. При определении размера не уплаченного налога учитывается доход за три года. Например, в 2011 году - за период с 1 января 2008 по 31 декабря 2010.

Если же выяснится, что доход, с которого налог не уплачен, получен от регулярно осуществляемой деятельности, вас могут обвинить также в незаконном предпринимательстве.

Полезный совет

Крайний срок уплаты НДФЛ - 30 апреля года, следующего за тем, в котором получен доход. Но лучше не затягивать и делиться с государством сразу по мере поступления дохода: кто знает, какая будет финансовая ситуация, когда подойдет крайний срок. К тому же чем большая накопится сумма к выплате, тем тяжелее будет с ней расставаться.

Обычным гражданам Российской Федерации не стоит беспокоиться о начислении налогов, если они не открывают фирму со статусом юридического лица. Об этом позаботится налоговая инспекция, которая посчитает вашу задолженность перед бюджетом и пришлет вам уведомление с приглашением к оплате. Исключением является продажа имущества или получение доходов, к примеру, от предпринимательской деятельности. Но в большинстве случаев можно заплатить налоги, действуя по новой схеме предложенной ФНС.

Инструкция

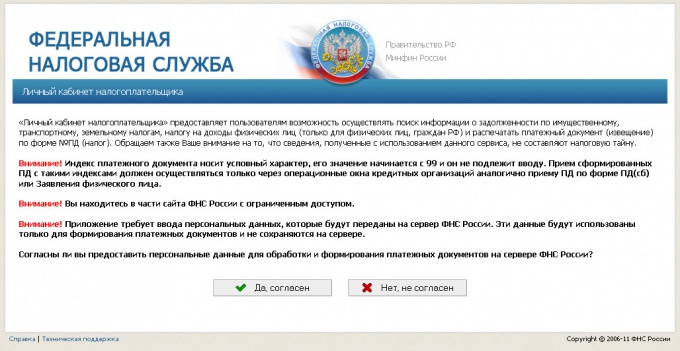

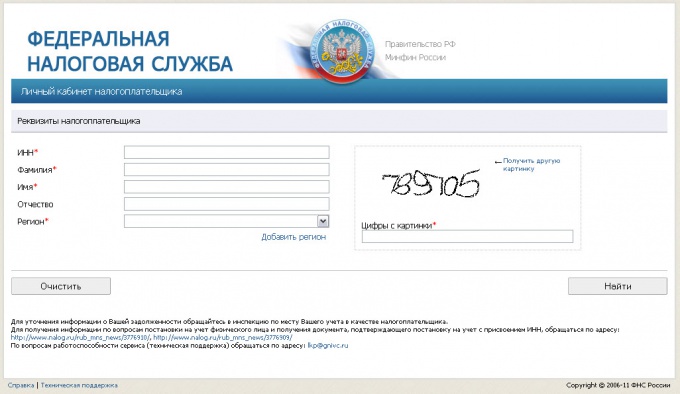

Для начала выясните, какие налоги Федеральная служба вменяет вам к уплате за прошедший отчетный период. Для этого создан ФНС РФ удобнейший сервис nalog.ru, ссылка на нужную страницу которого расположена внизу статьи.Перейдите по указанной ссылке на страницу "личный кабинет налогоплательщика", которая откроет доступ к нужной информации. Кабинет создан именно для информирования физических лиц о существующих задолженностях и помощи в оплате начисленных платежей.Здесь подтвердите свое согласие на обработку персональных данных, без которых невозможен поиск личной информации. Для этого нажмите кнопку "да, согласен". В открывшемся окне заполните активные поля. Здесь нужно будет указать обязательно фамилию и имя, идентификационный номер налогоплательщика (ИНН). Регион регистрации будет выставлен автоматически, отобранный программой по введенному ранее ИНН. Но можно внести его вручную, подбирая из выпадающего списка по названию. Внимательно перепишите цифры с картинки в активное поле для перехода на следующую страницу.

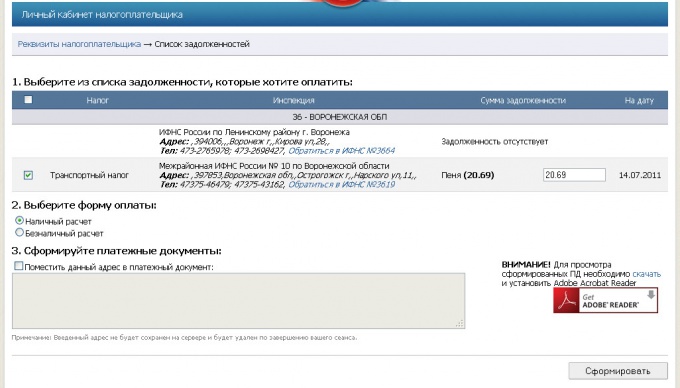

В открывшемся окне заполните активные поля. Здесь нужно будет указать обязательно фамилию и имя, идентификационный номер налогоплательщика (ИНН). Регион регистрации будет выставлен автоматически, отобранный программой по введенному ранее ИНН. Но можно внести его вручную, подбирая из выпадающего списка по названию. Внимательно перепишите цифры с картинки в активное поле для перехода на следующую страницу.  Зайдите в "кабинет налогоплательщика" и сформируйте платежные квитанции по непогашенным задолженностям. Для этого поставьте галочку в нужной строке, выберите форму расчета "наличный" (безналичный пока только готовится), заполните домашний адрес в выделенном для него поле. Нажмите кнопку "сформировать".

Зайдите в "кабинет налогоплательщика" и сформируйте платежные квитанции по непогашенным задолженностям. Для этого поставьте галочку в нужной строке, выберите форму расчета "наличный" (безналичный пока только готовится), заполните домашний адрес в выделенном для него поле. Нажмите кнопку "сформировать".  В следующем окне вы увидите готовую для оплаты в любом банке квитанцию, сформированную в формате pdf. Выберите здесь функцию "сохранить" файл, если вы хотите его просмотреть позже или отправить по почте, или сразу нажмите "распечатать".Полученную квитанцию остается только отнести в ближайшее банковское отделение и оплатить.

В следующем окне вы увидите готовую для оплаты в любом банке квитанцию, сформированную в формате pdf. Выберите здесь функцию "сохранить" файл, если вы хотите его просмотреть позже или отправить по почте, или сразу нажмите "распечатать".Полученную квитанцию остается только отнести в ближайшее банковское отделение и оплатить.

Видео по теме

Полезный совет

После проведения всех положенных налоговых платежей через банк, проверьте зачисление этих сумм на ваш счет. Убедиться в этом можно снова посетив "личный кабинет налогоплательщика".

Источники:

- "Личный кабинет налогоплательщика" на сайте ФНС РФ в 2018

Совет полезен?

Распечатать

Как платить налоги физическим лицам

www.kakprosto.ru

Какие налоги платит физическое лицо?

Налогом называется обязательный взнос лиц-плательщиков в бюджет и внебюджетные фонда, размеры которого урегулированы законом и, уплата которых должна быть произведена в установленный срок.

Выражается он в денежном отношении между государством и юридическими или физическими лицами из-за перераспределения национального дохода и мобилизации финансовых потоков в бюджетные и внебюджетные фонды государства. Но вам наверняка интересно, какие налоги платит физическое лицо, так давайте их и рассмотрим.

Взыскания с физических лиц

Процесс взыскания налогов с физических лиц заключается в следующем – от налогового органа приходит по почте, либо же в электронном виде уведомление, где указано название налога и сумма, подлежащая уплате в бюджет. Далее рассмотрим, как платить налоги физическому лицу, и какие они бывают.

Физические лица обязаны платить следующие налоги:

- НДФЛ - налог на доходы физических лиц

- Налог на дивиденды физических лиц

- Налог на транспорт

- Имущественный налог

- Налог на землю

А теперь подробнее познакомимся с некоторыми из этих налогов.

Налог на доходы физических лиц

Уплачивают НДФЛ физические лица, которые являются резидентами РФ, и лица, получающие доход от источников РФ, но не являются ее резидентами. В налогооблагаемую базу входят все виды доходов, которые были получены, как в денежном форме, так и в форме натуральной. Также к ним можно отнести доходы в виде материальной выгоды. Для каждого вида дохода налоговая база исчисляется отдельно, так как для разных доходов существуют разные ставки. Но она может уменьшаться благодаря стандартным налоговым вычетам, социальным налоговым вычетам и имущественным налоговым вычетам, а у некоторых и благодаря профессиональным налоговым вычетам.

Транспортный налог

Плательщиками данного налога считаются лица, которые владеют а

elhow.ru